Размер и доля рынка кормов для аквакультуры

Анализ рынка кормов для аквакультуры от Mordor Intelligence

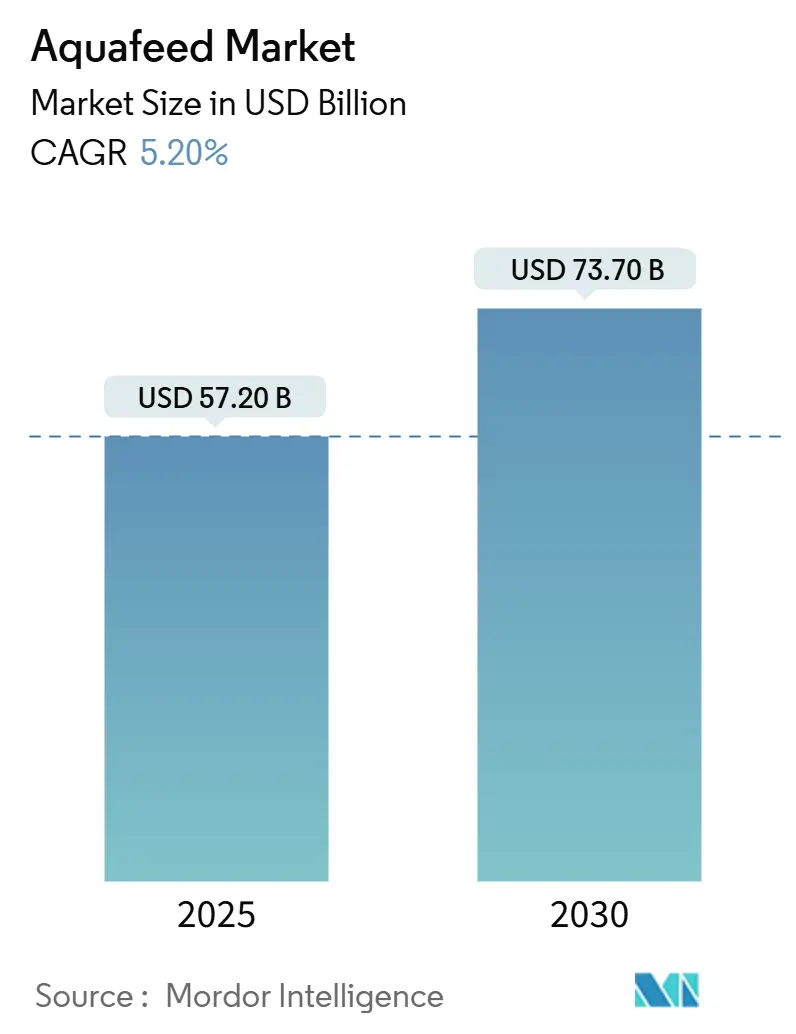

Рынок кормов для аквакультуры достиг стоимости 57,2 млрд долларов США в 2025 году и, по прогнозам, достигнет 73,7 млрд долларов США к 2030 году, демонстрируя среднегодовой темп роста 5,2%. Расширение рынка обусловлено позицией аквакультуры как основного источника рыбного белка для более чем 3 миллиардов человек, что требует от производителей кормов увеличения производства при сохранении устойчивости ингредиентов.[1]Продовольственная и сельскохозяйственная организация, "Состояние мирового рыболовства и аквакультуры 2024," fao.org Ограничения в поставках рыбной муки, достижения в области белков из насекомых, водорослей и одноклеточных организмов, а также внедрение точного кормления с использованием ИИ влияют на затраты на производство, коэффициенты конверсии корма и стратегии закупки ингредиентов. Консолидированные производственные мощности Азиатско-Тихоокеанского региона с объемом производства в Китае 58,1 миллиона метрических тонн в 2023 году способствуют операционной эффективности, но увеличивают восприимчивость к вспышкам заболеваний и климатическим нарушениям.[2]Служба сельскохозяйственной торговли, "Полугодовой отчет по рыбному хозяйству Китая 2024," usda.gov Рост экспорта креветок из Эквадора и антибиотические регуляции ЕС создают рыночные возможности для функциональных и лечебных кормов. Рынок демонстрирует умеренную конкуренцию, при этом крупные компании стремятся к вертикальной интеграции, в то время как специализированные фирмы разрабатывают альтернативные белки и пробиотики для минимизации зависимости от рыбной муки.

Ключевые выводы отчета

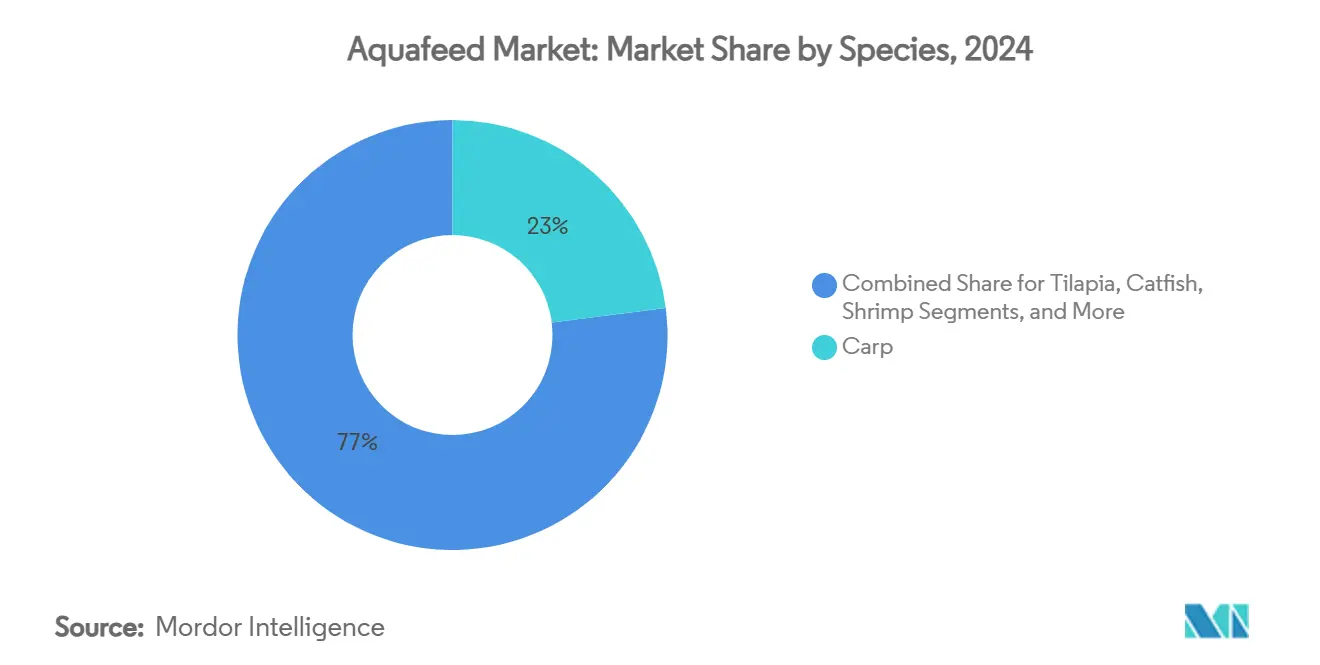

- По видам карповые лидировали с 23% доли рынка кормов для аквакультуры в 2024 году; корм для креветок продвигается со среднегодовым темпом роста 8,6% к 2030 году.

- По ингредиентам рыбная мука и рыбий жир занимали долю 37% размера рынка кормов для аквакультуры в 2024 году; новые белки, по прогнозам, будут расширяться со среднегодовым темпом роста 14,6%.

- По типу добавок аминокислоты составляли долю 28% размера рынка кормов для аквакультуры в 2024 году, в то время как пробиотики демонстрируют среднегодовой темп роста 12,9% до 2030 года.

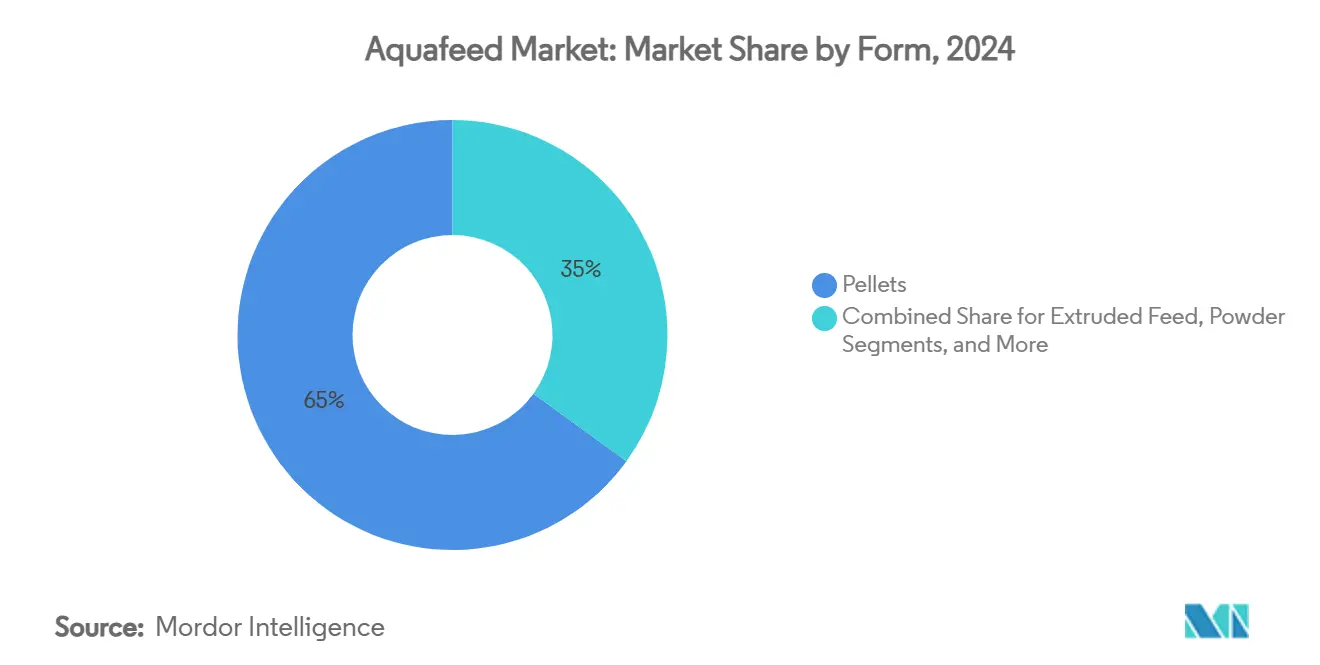

- По форме гранулы доминировали с долей 65% в 2024 году; экструдированный корм растет со среднегодовым темпом роста 9,6%.

- По стадии жизненного цикла ростовые корма захватили долю 41% размера рынка кормов для аквакультуры в 2024 году; стартовые корма показывают среднегодовой темп роста 9,3% к 2030 году.

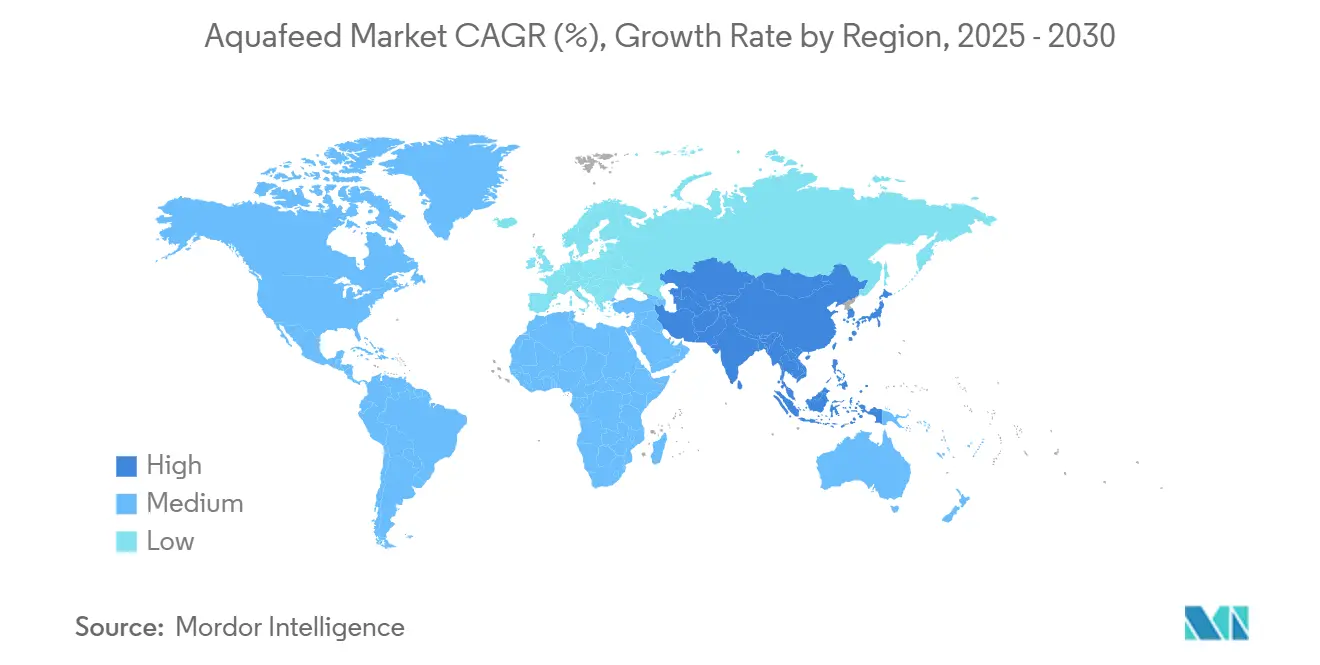

- По географии Азиатско-Тихоокеанский регион командовал 45% доли рынка кормов для аквакультуры в 2024 году и остается самым быстрорастущим регионом со среднегодовым темпом роста 7,4%.

Глобальные тенденции и insights рынка кормов для аквакультуры

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущее глобальное потребление морепродуктов | +1.8% | Азиатско-Тихоокеанский регион и развивающиеся рынки | Долгосрочно (≥ 4 года) |

| Расширение экспортно-ориентированной аквакультуры | +1.2% | Ядро Азиатско-Тихоокеанского региона, распространение на Южную Америку и Ближний Восток | Среднесрочно (2-4 года) |

| Передовые технологии составления кормов | +0.9% | Глобально, раннее внедрение в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Спрос на функциональные/лечебные корма | +0.8% | Европа и Северная Америка, распространяется глобально | Краткосрочно (≤ 2 года) |

| Внедрение новых белков | +0.6% | Лидируют Европа и Северная Америка, расширение в Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 года) |

| Внедрение точного кормления с использованием ИИ | +0.4% | Северная Америка и Европа, с пилотными программами в Азиатско-Тихоокеанском регионе | Долгосрочно (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Растущее глобальное потребление морепродуктов

Аквакультура составляет 46% общего объема производства рыбы, при этом потребление морепродуктов на душу населения в Китае достигло 14,9 кг в 2024 году, создавая стабильную основу спроса для рынка кормов для аквакультуры. Страны со средним доходом представляют основной источник увеличенного спроса, поскольку потребители диверсифицируют свои источники белка в сторону рыбы. Пост-пандемический акцент на здоровье увеличил потребление морепродуктов в домашних диетах, в то время как платформы электронной коммерции улучшили доступ к премиальным выращенным видам в городских районах. По данным Rabobank, Китай, по прогнозам, сгенерирует 40% дополнительного спроса на морепродукты к 2030 году, что составляет требования к импорту на сумму 29 млрд долларов США. Этот паттерн роста требует от производителей кормов увеличения объемов производства при решении проблем устойчивости морских ингредиентов, стимулируя инвестиции в альтернативные белки и добавки, повышающие эффективность.

Расширение экспортно-ориентированной аквакультуры

Производители все больше нацелены на международные ценовые премии, а не на местный спрос. Производство креветок в Эквадоре увеличилось с 40 000 метрических тонн в 2000 году до 1,2 миллиона метрических тонн в 2023 году, что увеличивает объемы корма, но делает операции более уязвимыми к затратам на сырье и вспышкам заболеваний. Саудовская Аравия нацелена на 600 000 метрических тонн выращенных морепродуктов к 2030 году в рамках своих инициатив продовольственной безопасности, поддерживаемых сотрудничеством Cargill с ARASCO и NEOM. Фокус на экспорт стимулирует внедрение функциональных добавок, которые улучшают срок годности и цвет продукции для соответствия требованиям международных покупателей. На рынке кормов для аквакультуры поставщики дифференцируются через специализированные питательные профили, разработанные для премиальных экспортных классов.

Передовые технологии составления кормов

Платформы точного питания, такие как система FLOW от Cargill, снижают потери питательных веществ на 50%. Процессы твердофазного брожения преобразуют рисовые отруби в высокобелковые ингредиенты для креветок, используя сельскохозяйственные побочные продукты и снижая зависимость от рыбной муки. Технология микрокапсулирования обеспечивает контролируемое высвобождение чувствительных соединений, улучшая усвояемость и коэффициенты конверсии корма. Передовые процессы экструзии создают сложные структуры гранул, которые сохраняют водную стабильность при обеспечении оптимального растворения в кишечнике, что является критическим фактором, поскольку корма составляют 60-70% затрат на производство. Ближняя инфракрасная спектроскопия и ДНК-штрихкодирование обеспечивают контроль качества в реальном времени, минимизируя вариации партий и обеспечивая соответствие маркировки регуляторным требованиям.

Спрос на функциональные/лечебные корма

Регуляция Европейского союза 2019/4 ограничивает использование антимикробных препаратов, способствующих росту, что приводит к увеличению внедрения пробиотических и пребиотических смесей, которые улучшают здоровье кишечника без остатков антибиотиков.[3]Европейское агентство по окружающей среде, "Сокращение использования антимикробных препаратов у животных," eea.europa.eu Исследовательские испытания с использованием Bacillus licheniformis продемонстрировали значительные улучшения в показателях выживаемости и роста среди популяций гибридного групера, подтверждая эффективность биологических альтернатив. Кроме того, продукты на основе Streptomyces улучшили эффективность корма у образцов белой тихоокеанской креветки. Внедрение органических микроэлементов увеличивает биодоступность при снижении экологических выбросов, способствуя соблюдению регуляций по сточным водам. Этот стратегический переход к функциональному питанию повышает маржу поставщиков и минимизирует регуляторные риски на рынке кормов для аквакультуры.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильные цены на рыбную муку и рыбий жир | -1.4% | Азиатско-Тихоокеанский регион и Южная Америка | Краткосрочно (≤ 2 года) |

| Ужесточение регуляций использования антибиотиков | -0.6% | Европа и Северная Америка, распространение в Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| Популярность веганских/альтернативно-белковых диет | -0.8% | Преимущественно Северная Америка и Европа, глобальное распространение | Среднесрочно (2-4 года) |

| Климатические шоки сырьевых материалов | -0.5% | Глобально, с региональными вариациями по серьезности | Долгосрочно (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Волатильные цены на рыбную муку и рыбий жир

Перу, которая составляет 20% мирового производства рыбной муки, испытала значительные нарушения, когда события Эль-Ниньо снизили улов 2023 года до 25% от квоты, что привело к снижению доходов на 1,4 млрд долларов США и повышенным затратам на сырье. Хотя 2024 год продемонстрировал восстановление с выловом, достигшим 98% от квоты в 2,48 миллиона метрических тонн, неопределенности поставок сохраняются на рынке. В ответ производители внедрили более высокие уровни запасов или включили альтернативные белки. Периодические ограничения рыболовства в Китае увеличивают его импортные требования и генерируют временные ценовые увеличения, влияя на маржу переработчиков. Рынок испытывает дополнительную волатильность, поскольку повышенные цены на соевую муку могут стимулировать спрос на рыбную муку, создавая циклический паттерн колебаний затрат на сырье на рынке кормов для аквакультуры.

Ужесточение регуляций использования антибиотиков

Цель Европейского союза по сокращению антимикробных препаратов на 50% к 2030 году требует от производителей переформулировать диеты и внедрить протоколы профилактики заболеваний. Различающиеся регуляции между регионами создают рыночные дисбалансы и потенциальные торговые барьеры, особенно там, где критически важные антибиотики остаются разрешенными. Руководящие принципы флорфеникола Управления по контролю за продуктами и лекарствами США требуют обширного ведения записей, увеличивая административные расходы. Хотя переходные периоды могут временно снизить продуктивность, инвестиции в исследования и разработки теперь сосредоточены на пробиотиках и иммуномодуляторах. Эти более строгие регуляции стимулируют инновации в практиках охраны здоровья животных и повышают доверие потребителей к выращенным морепродуктам.

Анализ сегментов

По видам: Доминирование карпа стимулирует рост рынка

Корм для карпа доминировал на рынке кормов для аквакультуры с долей 23% в 2024 году, поддерживаемый обширными азиатскими прудовыми системами, которые используют большие объемы низкобелкового корма. Корм для лосося занял вторую позицию по стоимости, отражая высокие затраты на липиды и пигменты, необходимые для экспортного качества филе. Потребление корма для тилапии значительно увеличилось в Африке и Юго-Восточной Азии, поддерживаемое адаптируемостью рыбы к разнообразным водным условиям. Спрос на корм для сома оставался стабильным в Северной Америке, поддерживаемый установленными кормовыми заводами рядом с центрами производства соевой муки. Корм для креветок демонстрирует самый высокий темп роста в 8,6% среднегодового темпа роста, стимулируемый увеличенным производством в Эквадоре, Индии и Вьетнаме для экспортных рынков. Интенсификация разведения креветок ваннамей увеличивает требования к плотным гранулам и функциональным добавкам. Корм для моллюсков занимает небольшой рыночный сегмент, поскольку эти виды в основном потребляют естественный планктон, хотя специализированные микродиеты для инкубатория представляют ограниченную возможность. Вспышки заболеваний и экологический стресс по всем видам стимулируют увеличенное использование добавок, укрепляющих иммунитет, подчеркивая важность составов, ориентированных на здоровье, в кормах для аквакультуры.

Высококачественные составы кормов для креветок включают микрокапсулированный астаксантин и пробиотики для улучшения окраски и пищеварительного здоровья, получая премиальные цены на европейских и американских рынках. Производители кормов для карпа сосредоточены на снижении стоимости за килограмм через увеличенное использование ферментированных зерновых побочных продуктов. Разработка кормов для тилапии исследует включение муки из насекомых на уровне 10% для оптимизации белкового содержания и экономической эффективности. Производители лосося в Норвегии и Чили внедряют системы камер на основе ИИ для оптимизации распределения корма на основе поведения кормления рыбы, снижая отходы и экологическое воздействие. Диверсификация по видам защищает производителей от специфических для рынка нарушений при увеличении сложности составления и требований к исследованиям.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По ингредиентам: Новые белки бросают вызов традиционному доминированию

Рыбная мука и рыбий жир сохранили долю 37% в 2024 году благодаря их превосходной усвояемости и аминокислотному профилю. Однако рынок кормов для аквакультуры испытывает постоянные ограничения поставок, стимулируя внедрение растительных концентратов и микробных белков. Злаки и зерновые обеспечивают энергию и связующие свойства, хотя растущие цены на кукурузу влияют на прибыльность. Масличные и бобовые предлагают экономически эффективные источники белка, но требуют добавления ферментов для решения проблем антипитательных факторов. Добавки, включая антиоксиданты и эмульгаторы, улучшают стабильность гранул и вкусовые качества корма.

Новые белки растут со среднегодовым темпом роста 14,6%, стимулируемые расширением производственных мощностей муки из насекомых в Европе и заводов одноклеточного белка в Китае. Завод FeedKind компании Calysseo мощностью 20 000 метрических тонн демонстрирует промышленномасштабное производство микробного белка, теперь включаемого в корма для лосося и креветок. Использование муки из насекомых увеличивается после регуляций ЕС, разрешающих ее применение для всех видов выращиваемой рыбы. Водорослевые масла служат частичными заменителями рыбьего жира в обеспечении незаменимых жирных кислот, снижая зависимость от уловов перуанского анчоуса. Хотя достижение ценового паритета с рыбной мукой остается сложным, преимущества меньшего углеродного следа позволяют производителям получить доступ к финансированию, связанному с устойчивостью. Диверсификация ингредиентов снижает ценовую волатильность и устанавливает основу для устойчивых, климатически устойчивых цепочек поставок.

По типу добавок: Пробиотики стимулируют инновации, ориентированные на здоровье

Аминокислоты доминировали в потреблении добавок для кормов для аквакультуры с долей рынка 28% в 2024 году, стимулируемые обширным использованием кристаллического лизина и метионина в составах диет с низким содержанием рыбной муки. Витамины и минералы занимают второе место, обеспечивая существенную поддержку метаболических и иммунных функций на разных стадиях роста. Ферменты, специфически фитаза и карбогидраза, приобретают важность, поскольку производители увеличивают содержание растительного белка, улучшая доступность фосфора и усвояемость. Антиоксиданты поддерживают стабильность жиров во время длительной транспортировки, особенно в тропических регионах.

Сегмент пробиотиков демонстрирует самый высокий темп роста в 12,9% среднегодового темпа роста. Доказанная эффективность штаммов Bacillus и Streptomyces в профилактике заболеваний устанавливает их как жизнеспособные альтернативы антибиотикам. Пребиотики на основе дрожжей улучшают состав микробиоты кишечника и усвоение питательных веществ. Органические микроэлементы снижают экологические выбросы при соблюдении более строгих регуляций. Премиальные составы кормов для креветок все больше включают специализированные функциональные смеси для улучшения устойчивости к стрессу во время обработки и транспортировки. Возрастающая сложность составов добавок привела поставщиков к интеграции услуг технической поддержки для управления дозировкой, укрепляя отношения с клиентами и расширяя доходы на основе услуг на рынке кормов для аквакультуры.

По форме: Технология экструдированного корма прогрессирует

Гранулы доминировали с долей 65% в 2024 году, ценимые за их совместимость с автоматизированными воздуходувками и кормовыми баржами. Плавающие гранулы позволяют фермерам визуально контролировать потребление, сдерживая отходы. Тонущие варианты подходят для бентосных видов, включая креветок и сома. Порошковые формы обслуживают инкубаторы, где размер личиночного рта требует микронизированных частиц. Жидкие корма служат специализированным вариантом для кондиционирования производителей и обогащения личинок.

Экструдированный корм является самой быстрорастущей формой со среднегодовым темпом роста 9,6%. Высокосдвиговое приготовление во время экструзии инактивирует антипитательные факторы и желатинизирует крахмал, улучшая усвояемость. Современные двухшнековые линии включают вакуумное покрытие, обеспечивающее точное пропитывание маслом после термического стресса. Производители сообщают о сниженном количестве мелких частиц, улучшенной водной стабильности и более низких коэффициентах конверсии корма. Хотя энергетические затраты первоначально ограничивали внедрение, новые системы рекуперации энергии и возрастающие расходы на рабочую силу благоприятствуют экструзии. Способность технологии снижать выщелачивание питательных веществ укрепляет ее позицию по мере ужесточения экологических регуляций.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По стадии жизненного цикла: Инновации стартового корма ускоряются

Ростовые диеты составляли 41% доходов рынка кормов для аквакультуры в 2024 году, поскольку рыба проводит самый длительный период в этой фазе роста. Составители кормов балансируют плотность белка и экономически эффективные источники энергии для максимизации ежедневного набора веса. Финишные корма подчеркивают факторы качества мяса, включая липидный профиль и цвет, которые существенны для потребительского принятия. Корма для производителей включают повышенные уровни n-3 жирных кислот и витамина C для улучшения качества гамет и частоты нереста.

Стартовые корма растут со среднегодовым темпом роста 9,3%, отражая понимание индустрией того, что раннее питательное программирование влияет на пожизненную производительность. Технологии микродиет, которые заменяют живые корма, улучшают показатели выживаемости и однородность при снижении затрат на рабочую силу в инкубаторах. Корма содержат инкапсулированные микронутриенты, которые предотвращают выщелачивание витаминов в небольших водных объемах. Добавление иммуностимуляторов на этой стадии укрепляет иммунные системы личинок, снижая потребность в антибиотиках на более поздних стадиях. Разработка быстрорастущих мальков через генетическое улучшение сделала точное размерирование и плавучесть частиц стартового корма существенными, делая этот сегмент ключевой областью для развития инноваций корма.

Географический анализ

Азиатско-Тихоокеанский регион держит долю доходов 45% в 2024 году с прогнозируемым среднегодовым темпом роста 7,4% до 2030 года, поддерживая свое доминирование на рынке кормов для аквакультуры. Производство выращиваемой рыбы в Китае достигло 58,1 миллиона метрических тонн в 2023 году, в то время как Индонезия достигла 14,6 миллиона метрических тонн в производстве аквакультуры в 2021 году. Интегрированные кластеры региона снижают логистические затраты и обеспечивают быстрое внедрение новых кормовых технологий. Однако вспышки заболеваний и прибрежные экологические ограничения увеличивают расходы на биобезопасность. Изменения климата, включая морские тепловые волны, влияющие на восточноазиатские воды, требуют инвестиций в более глубокие садки и улучшенные функциональные корма.

Северная Америка представляет зрелый рынок, где наземные рециркуляционные системы аквакультуры (RAS) стимулируют спрос на низкопыльные, высокобелковые корма, которые поддерживают качество воды. Партнерство между Green Plains и Riverence для поставки ферментированного белка в производстве форели в Айдахо демонстрирует фокус рынка на ингредиентах циркулярной экономики. Регуляторные требования относительно остатков антибиотиков и выбросов углерода поощряют внедрение систем кормления с управлением ИИ и верифицированных ингредиентов. Несмотря на более высокие затраты на корма по сравнению с Азией, премиальные розничные цены и сертификаты устойчивости поддерживают прибыльность для производителей, ориентированных на технологии.

Индустрия аквакультуры Европы приоритизирует стандарты соответствия и прослеживаемости. Испания лидирует в производстве ЕС с мидиями и морской рыбой стоимостью 4,14 млрд долларов США (3,6 млрд евро) в 2024 году. Строгие антимикробные регуляции увеличивают внедрение пробиотиков, в то время как требования органической сертификации стимулируют спрос на корма без ГМО с низким содержанием рыбной муки. Интегрированные операции по поставке рыбной муки и переработке отходов Pelagia демонстрируют монетизацию практик устойчивости. Средиземноморские тепловые волны влияют на циклы роста и питательные требования, требуя от производителей кормов изменения источников липидов и содержания антиоксидантов.

Конкурентная среда

Рынок кормов для аквакультуры умеренно консолидирован, при этом глобальные лидеры Cargill, Incorporated, Nutreco NV и BioMar Group держат совместную долю рынка 29,2%. Эти компании поддерживают свое конкурентное преимущество через экономию масштаба в закупках сырья и инвестиции в исследования и разработки. Приобретение Cargill двух американских кормовых заводов в 2024 году увеличивает внутренние производственные мощности и снижает сроки поставки. BioMar сообщил о 12% росте объемов корма в первом квартале 2025 года, включая 24% увеличение производства кормов для креветок, указывая на фокус на высокорастущих сегментах. Крупные компании интегрируют свои операции по закупке ингредиентов, производству и распределению для минимизации воздействия колебаний цен спотового рынка.

Новые участники рынка сосредоточены на специализированных технологиях. Инвестиция Nutreco в BiomEdit сочетает распределительную сеть компании с добавками на основе микробиома как альтернативами антибиотикам. Calysta и InnovaFeed разрабатывают альтернативные белки, которые предлагают сниженные выбросы углерода и стабильные цепочки поставок, нацеливаясь на уровни включения в составы 10-15% для достижения конкурентоспособности затрат. Поставщики технологий ИИ предлагают системы видения и аналитику, которые производители включают в контракты на корма для укрепления отношений с клиентами.

Патентная активность в области экструзионного оборудования, микрокапсулирования и пробиотических консорциумов значительно увеличилась в 2024 году, показывая быстрое технологическое развитие. Кормовые компании формируют стратегические партнерства с генетическими фирмами для оптимизации как составов кормов, так и штаммов животных для лучшей конверсии корма. Введение кредитов, связанных с устойчивостью, связанных с выбросами Scope 3, создает дополнительное давление для сокращения потребления рыбной муки при поддержании ростовых показателей. Эта рыночная динамика увеличивает барьеры для входа через технические требования, укрепляя позиции установленных компаний при выявлении потенциальных целей приобретения с ценными технологическими активами.

Лидеры индустрии кормов для аквакультуры

-

Cargill, Incorporated

-

Nutreco NV

-

BioMar Group

-

Charoen Pokphand Foods PCL.

-

Tongwei Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Март 2025: IFFO зафиксировала рост мирового производства рыбной муки на 29% в годовом исчислении и на 34% рыбьего жира, возглавляемого восстановлением Перу.

- Сентябрь 2024: Cargill купила два американских кормовых завода у Compana Pet Brands для укрепления своего бизнеса Animal Nutrition and Health.

- Апрель 2024: Pelagia приобрела британского торговца морепродуктами Ideal Foods для улучшения поставок рыбной муки и рыбьего жира.

- Октябрь 2024: Cellana приобрела PhytoSmart, сочетая добавки на основе водорослей с крупномасштабным производством для кормов для аквакультуры.

Область охвата глобального отчета о рынке кормов для аквакультуры

Корм для аквакультуры - это смесь сырьевых материалов, добавок и других добавок, полученных из природных или синтетических источников и скармливаемых выращиваемой рыбе. Рынок кормов для аквакультуры сегментирован по типу (корм для рыб (корм для карпа, корм для лосося, корм для тилапии, корм для сома и другой корм для рыб), корм для моллюсков, корм для ракообразных (корм для креветок и другой корм для ракообразных) и другой корм для аквакультуры) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток и Африка). Отчет предлагает размер рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| Корм для рыб | Карп |

| Лосось | |

| Тилапия | |

| Сом | |

| Другой корм для рыб | |

| Корм для моллюсков | |

| Корм для ракообразных | Креветки |

| Другой корм для ракообразных | |

| Другой корм для аквакультуры |

| Злаки и зерновые |

| Масличные и бобовые |

| Рыбная мука и рыбий жир |

| Новые белки (насекомые, водоросли, SCP) |

| Добавки |

| Другие |

| Аминокислоты |

| Витамины и минералы |

| Пробиотики |

| Ферменты |

| Антиоксиданты |

| Другие |

| Гранулы |

| Экструдированный корм |

| Порошок |

| Жидкий |

| Стартовый |

| Ростовой |

| Финишный |

| Производители |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Испания |

| Великобритания | |

| Франция | |

| Германия | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Таиланд | |

| Вьетнам | |

| Австралия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток | Турция |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка |

| По видам | Корм для рыб | Карп |

| Лосось | ||

| Тилапия | ||

| Сом | ||

| Другой корм для рыб | ||

| Корм для моллюсков | ||

| Корм для ракообразных | Креветки | |

| Другой корм для ракообразных | ||

| Другой корм для аквакультуры | ||

| По ингредиентам | Злаки и зерновые | |

| Масличные и бобовые | ||

| Рыбная мука и рыбий жир | ||

| Новые белки (насекомые, водоросли, SCP) | ||

| Добавки | ||

| Другие | ||

| По типу добавок | Аминокислоты | |

| Витамины и минералы | ||

| Пробиотики | ||

| Ферменты | ||

| Антиоксиданты | ||

| Другие | ||

| По форме | Гранулы | |

| Экструдированный корм | ||

| Порошок | ||

| Жидкий | ||

| По стадии жизненного цикла | Стартовый | |

| Ростовой | ||

| Финишный | ||

| Производители | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Испания | |

| Великобритания | ||

| Франция | ||

| Германия | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Таиланд | ||

| Вьетнам | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток | Турция | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка кормов для аквакультуры?

Рынок оценивается в 57,2 млрд долларов США в 2025 году и, по прогнозам, поднимется до 73,7 млрд долларов США к 2030 году.

Какой регион доминирует в глобальном спросе на корма для аквакультуры?

Азиатско-Тихоокеанский регион лидирует с долей доходов 45% в 2024 году и продолжает расти со среднегодовым темпом роста 7,4%, поддерживаемый Китаем, Индонезией и Вьетнамом.

Почему новые белки набирают популярность в кормах для аквакультуры?

Белки из насекомых, водорослей и одноклеточных организмов снижают зависимость от волатильных поставок рыбной муки и предлагают меньшие углеродные следы, стимулируя среднегодовой темп роста 14,6% в сегменте ингредиентов новых белков.

Как регуляции влияют на составление кормов?

Ограничения по антибиотикам в ЕС и аналогичные правила в других местах ускоряют внедрение пробиотиков и функциональных добавок, в то время как экологические ограничения поощряют диеты с низким выщелачиванием и высокой усвояемостью.

Какая форма кормов для аквакультуры растет быстрее всего?

Экструдированный корм расширяется со среднегодовым темпом роста 9,6%, поскольку передовая переработка улучшает удержание питательных веществ и снижает воздействие стоков, соответствуя более строгим стандартам устойчивости.

Какой самый большой вызов, с которым сталкиваются производители кормов?

Волатильность затрат на сырье, особенно в рыбной муке и рыбьем жире, в сочетании с климатически индуцированными шоками поставок, представляет самый большой краткосрочный риск для прибыльности и непрерывности поставок.

Последнее обновление страницы: