Анализ рынка металлических банок

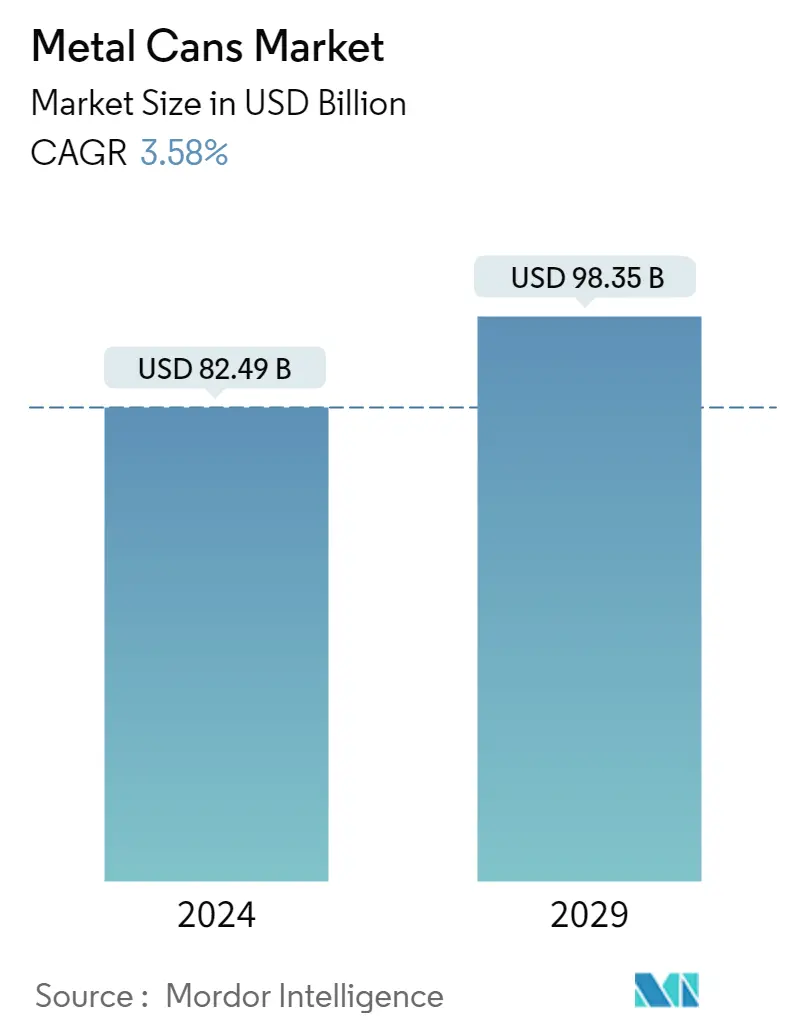

Объем рынка металлических банок оценивается в 82,49 млрд долларов США в 2024 году и, как ожидается, достигнет 98,35 млрд долларов США к 2029 году, среднегодовой темп роста составит 3,58% в течение прогнозируемого периода (2024-2029 гг.).

Продукт приобретает известность благодаря своим отличительным особенностям, таким как устойчивость к транспортировке, герметичная крышка, грубое обращение и легкая переработка.

- Высокая возможность вторичной переработки металлических банок является одним из важных факторов развития рынка. Алюминиевые банки практически защищают от влаги. Банки не ржавеют и устойчивы к коррозии, а также обеспечивают один из самых продолжительных сроков хранения с учетом любой упаковки. Он также предлагает множество преимуществ, таких как жесткость, стабильность и высокие барьерные свойства.

- В связи с ростом потребления алкогольных и безалкогольных напитков, таких как пиво и газированные напитки, в европейском регионе существует значительный спрос на металлические банки. По данным Barth-Haas Group, Германия стала крупнейшим производителем пива в Европе в 2021 году. Объем пивной продукции в Германии составил более 85 млн гл, что более чем в два раза превышает объем производства в Великобритании. Российское производство с объемом 82 млн гл было вторым по величине в Европе.

- Нехватка алюминиевых банок продолжает влиять на индустрию продуктов питания и напитков, поскольку спрос на напитки для домашнего потребления и продуктов питания увеличился по сравнению с ресторанами. Многие видные игроки рынка объявили об инвестициях в создание новой производственной инфраструктуры для выполнения возросших заказов и решения проблемы нехватки алюминиевых банок. Например, в сентябре 2021 года Ball Corporation объявила о планах построить новый завод по производству алюминиевой упаковки для напитков в Неваде, США. Производство этого многолинейного завода планируется начать в конце 2022 года. Компания планирует инвестировать в этот объект около 290 миллионов долларов США в течение следующих нескольких лет. Даже с учетом корректировок и увеличения производственных мощностей, Ball Corporation ожидала, что спрос будет превышать предложение и в 2023 году.

- Рост осведомленности потребителей о применении неканцерогенных материалов в упаковке и растущий спрос на легкую упаковку создают высокие перспективы роста рынка металлических банок. Однако использование металлических банок затруднено из-за возможности замены упаковочными материалами на основе полимеров, включая полиэтилен и полиэтилентерефталат (ПЭТ).

- В ответ на влияние пандемии COVID-19 на спрос европейские производители стали резко сократили предложение, при этом в первом квартале производство упало на 10% в год. Кроме того, промышленность цветных металлов является важным поставщиком важнейших цепочек создания стоимости, включая упаковку пищевых продуктов. COVID-19 оказывает значительное и растущее экономическое воздействие на европейский сектор цветных металлов, что вызвано существенным сокращением спроса в ключевых цепочках создания стоимости, перебоями в поставках и транспортными трудностями.

Тенденции рынка металлических банок

Потребление консервированных продуктов будет стимулировать рост рынка

- Изменение образа жизни на глобальном уровне приводит к тому, что потребители выбирают еду, которую легко приготовить. Молодое население и индивидуально живущие потребители потребляют больше консервированных продуктов. У этих пользователей меньше времени и ограничен бюджет, поэтому они выбирают продукты с меньшими затратами и более высоким удобством.

- Многие постоянные потребители консервированных продуктов выбирают эту продукцию из-за ее удобства и более низкой стоимости. Консервы удобнее потреблять, а приготовление требует меньше энергии и времени. На приготовление большинства консервированных продуктов уходит на 40% меньше времени, чем на приготовление обычных блюд.

- Кроме того, после пандемии на рынке значительно увеличился спрос на продукты растительного происхождения. Вьетнамские экспортеры вегетарианских продуктов питания изучают широкие возможности, поскольку Великобритания является для Вьетнама основным рынком для продуктов растительного происхождения. Например, в августе 2022 года завод вегетарианских продуктов Bình Loan в провинции Донгтхап экспортировал две тонны консервированных вегетарианских продуктов в Великобританию при поддержке Лондона, крупнейшего импортера вьетнамских товаров в Великобритании.

- Расширение современных магазинов повседневного спроса и супермаркетов по всей стране ускорилось, что, вероятно, приведет к росту изучаемого рынка. Например, в июле 2022 года гигант розничной торговли WinCommerce планирует к концу года открыть сотни новых супермаркетов и магазинов повседневного спроса во Вьетнаме, чтобы удовлетворить растущий спрос на полуфабрикаты и ускорить расширение своей доли на рынке. в стране.

- Кроме того, в октябре 2021 года компания Ball Metalpack, североамериканский производитель стальных банок для пищевых продуктов и товаров домашнего обихода, добавила новую линию по производству двухкомпонентных пищевых банок на своем заводе в Милуоки. Высокоскоростная линия по производству консервных банок из двух частей для свежих пищевых продуктов обеспечит производство миллионов банок для пищевых продуктов в год и позволит Ball Metalpack удовлетворить растущий спрос со стороны клиентов в пищевой промышленности. Это вторая высокоскоростная производственная линия, состоящая из двух частей, на заводе в Милуоки, что позволяет сократить время ввода в эксплуатацию и снизить общие затраты. Компания Ball Metalpack располагает четырьмя высокоскоростными двухсекционными консервными банками на своих восьми заводах в Северной Америке.

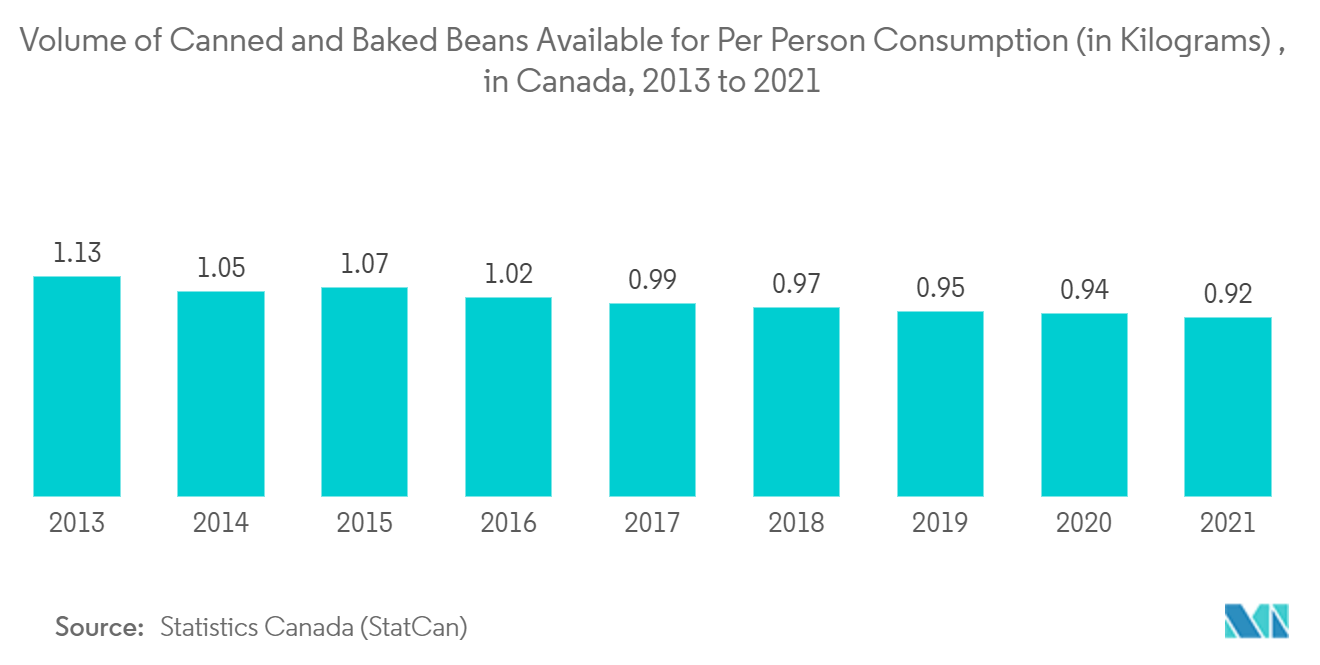

- Кроме того, по данным StatCan, за последние десять лет произошло сокращение предложения свежих и переработанных фруктов и овощей. Поэтому люди переходят на консервы.

- Третьим по величине расходом на жизнь являются продукты питания. Консервы часто дешевле, чем свежие или замороженные продукты они стоят примерно вдвое дешевле, чем замороженные, и в пять раз дешевле, чем свежие замороженные. Кроме того, рост населения Канады опережал этот рост, что привело к снижению доступности консервов на душу населения. Например, по данным StatCan, объем печеных и консервированных бобов, доступных для потребления на человека в Канаде, снизился с 1,13 кг в 2013 году до 0,92 кг в 2021 году.

Северная Америка будет занимать значительную долю на рынке

- Ожидается, что Северная Америка окажет положительное влияние на спрос на металлические банки в течение прогнозируемого периода из-за растущего спроса на различные полезные для здоровья напитки, газированные безалкогольные напитки, оздоровительные напитки и соки из сукралозы. Кроме того, несколько важных игроков влияют на развитие бизнеса посредством обширных рекламных усилий и новых исследований.

- Пищевая промышленность и розничная торговля являются основными факторами, влияющими на спрос на продукцию в США. В стране больше продуктовых магазинов и супермаркетов, чем когда-либо прежде, а расширение пищевой и розничной промышленности страны происходит в первую очередь за счет увеличения количества небольших домов. Следовательно, это стимулирует спрос на более мелкие упаковочные единицы.

- Из-за образа жизни в Соединенных Штатах существует большая потребность в металлических банках. Люди выбирают полезную еду, которая уже готова к употреблению и которую можно приготовить быстро, поскольку у них напряженный график, из-за которого у них мало времени на приготовление пищи. Предлагая удобную упаковку и продукты, готовые к употреблению, консервы достигают этой цели. Поскольку металлические банки могут сохранять продукты свежими и качественными в течение длительного периода времени, они будут способствовать росту рынка.

- Кроме того, игроки в регионе уделяют особое внимание вертикальной и горизонтальной интеграции. Например, в ноябре 2021 года Ardagh Metal Packaging (AMP), дочерняя компания Ardagh Group, приобрела канадского поставщика банок с цифровой печатью Hart Print. Компания Hart Print была основана в 2018 году со штаб-квартирой в Квебеке и предлагает гибкие решения цифровой печати клиентам, обслуживающим рынок напитков. Hart Print утверждает, что является первой компанией, предлагающей банки с цифровой печатью на рынке Северной Америки.

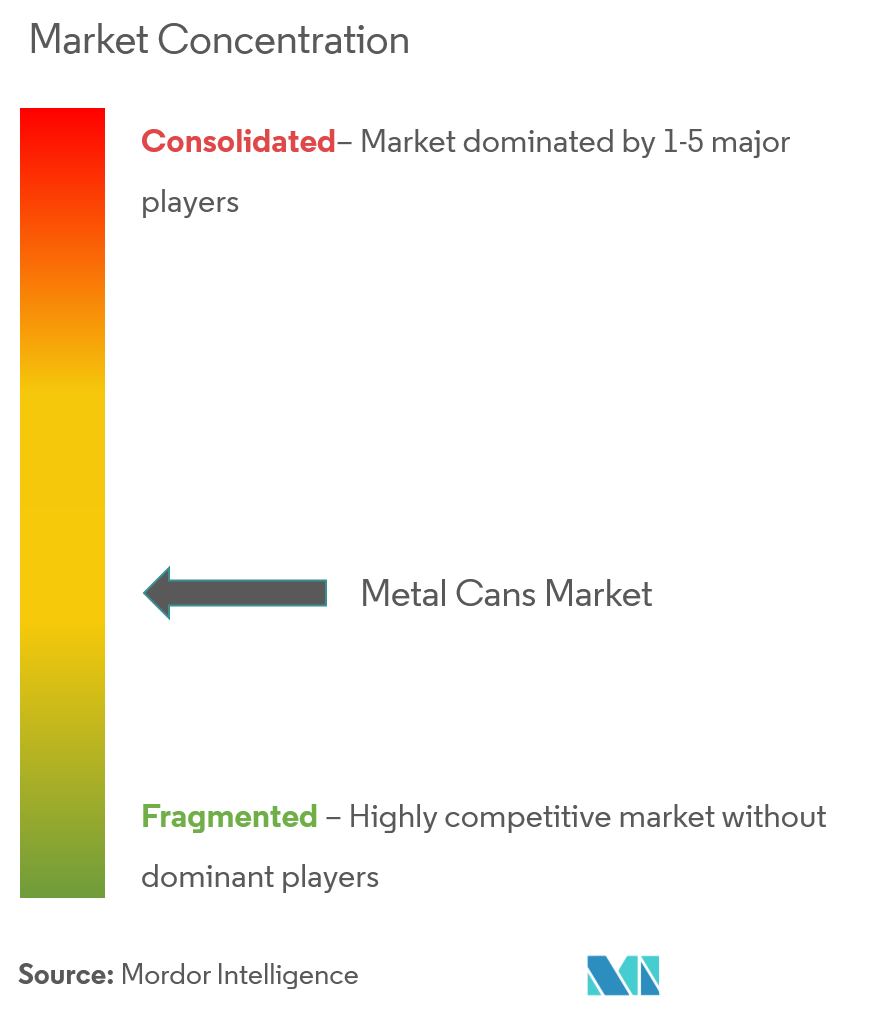

Обзор отрасли металлических банок

Рынок металлических банок умеренно фрагментирован из-за присутствия различных глобальных и местных игроков отрасли. Поставщики на этом рынке участвуют на основе портфеля продуктов, дифференциации и ценообразования. Ключевыми игроками на рынке являются SKS Bottle Packaging, Inc., Silgan Containers LLC, Ball Corporation и др.

В марте 2022 года немецкий производитель белой жести ThyssenKrupp Rasselstein выпустил первую в мире банку для пищевых продуктов, изготовленную из стали синей мяты с пониженным содержанием CO2, в сотрудничестве со швейцарскими компаниями Hoffmann Neopac и Ricola, последняя из которых будет продавать свои травяные капли в банках.

В январе 2022 года компания Ardagh Metal Packaging Europe запустила HIGHEND, новое дополнение к своему ассортименту продукции для индивидуальной настройки, которое предлагает клиентам творческие возможности для улучшения бренда. Эта технология позволяет выполнять высококачественное декорирование в цветах CMYK по всей поверхности корпуса, что означает, что бренды могут выделять, персонализировать и дифференцировать свои банки с максимальным визуальным эффектом.

Лидеры рынка металлических банок

Ardagh Group S.A.

Ball Corporation

Crown Holdings Inc.

CanPack S.A.

Silgan Holding Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка металлических банок

- Октябрь 2022 г. компания Ardagh Metal Packaging (AMP) поставила алюминиевые банки для Casa Azul Tequila Soda, новых коктейлей на основе текилы в США, готовых к употреблению (RTD), претендующих на рынок премиальных напитков, готовых к употреблению на ходу.

- Октябрь 2022 г. Два предпринимателя по производству напитков объединились для запуска в Лос-Анджелесе, штат Калифорния, Casa Azul, в котором используется металлическая упаковка, пригодная для вторичной переработки. Casa Azul, упакованный в металлическую упаковку Ardagh и банки для напитков, пригодные для бесконечной переработки, доступен в цветах Лаймовая Маргарита, Персиковое манго, Клубничная Маргарита и Арбуз. Продукты без глютена содержат 5 процентов алкоголя и содержат 100 калорий на порцию.

Сегментация отрасли металлических банок

Рынок металлических банок отслеживается по доходам, полученным от продажи металлических банок, предлагаемых различными продавцами на рынке. Рынок сегментирован по типу материала (алюминий и сталь), вертикали конечного пользователя (продукты питания, напитки, косметика и средства личной гигиены, фармацевтика и краска) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка и Ближний Восток). и Африка). Размеры рынка и прогнозы указаны в стоимостном выражении (в миллионах долларов США) для всех вышеперечисленных сегментов.

| Алюминий |

| Сталь |

| Еда |

| Напиток |

| Косметика и уход за собой |

| Фармацевтика |

| Краска |

| Другая отрасль конечных пользователей |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Испания | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Австралия | |

| Латинская Америка | |

| Ближний Восток и Африка |

| По типу материала | Алюминий | |

| Сталь | ||

| По типу банки | Еда | |

| Напиток | ||

| Косметика и уход за собой | ||

| Фармацевтика | ||

| Краска | ||

| Другая отрасль конечных пользователей | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Австралия | ||

| Латинская Америка | ||

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка металлических банок

Насколько велик рынок металлических банок?

Ожидается, что объем рынка металлических банок достигнет 82,49 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,58% и достигнет 98,35 млрд долларов США к 2029 году.

Каков текущий размер рынка металлических банок?

Ожидается, что в 2024 году объем рынка металлических банок достигнет 82,49 млрд долларов США.

Кто являются ключевыми игроками на рынке Металлические банки?

Ardagh Group S.A., Ball Corporation, Crown Holdings Inc., CanPack S.A., Silgan Holding Inc. – основные компании, работающие на рынке металлических банок.

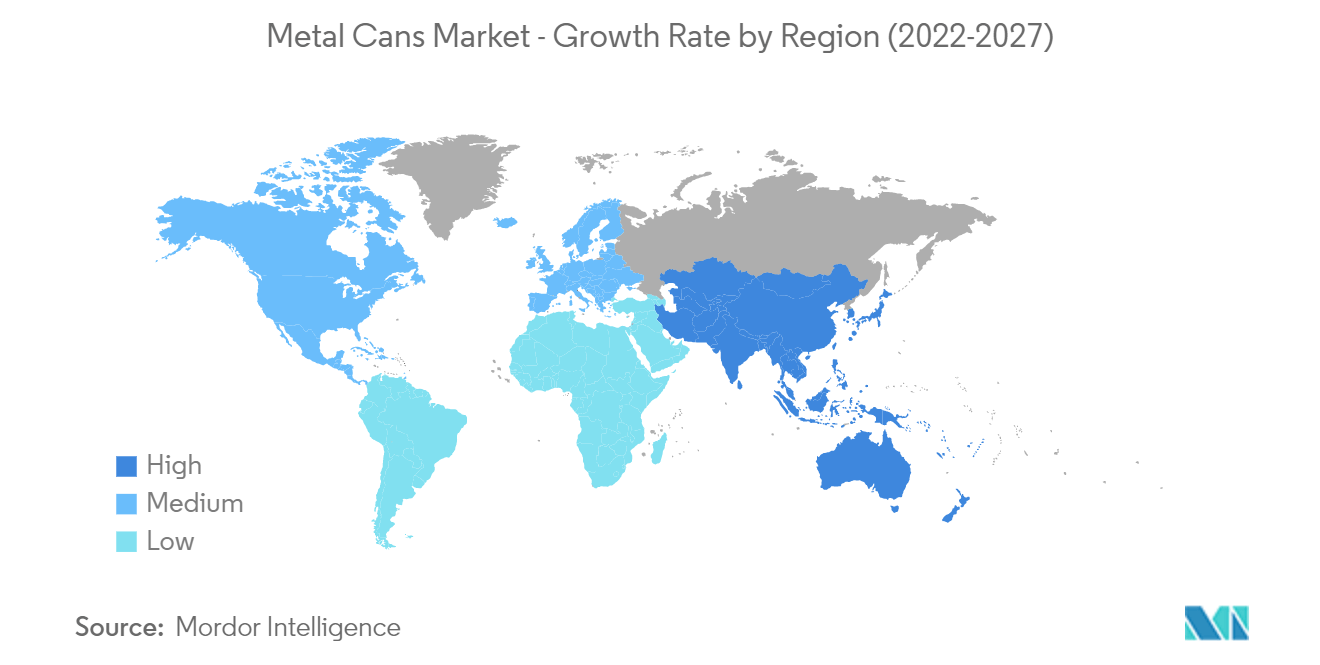

Какой регион на рынке Металлические банки является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Металлические банки?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка металлических банок.

Какие годы охватывает рынок Металлические банки и каков был размер рынка в 2023 году?

В 2023 году объем рынка металлических банок оценивается в 79,64 миллиарда долларов США. В отчете рассматривается исторический размер рынка Металлические банки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Металлические банки за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли металлических банок

Статистические данные о доле, размере и темпах роста доходов на рынке металлических банок в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Metal Cans включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.