Размер и доля рынка желудочных баллонов

Анализ рынка желудочных баллонов от Mordor Intelligence

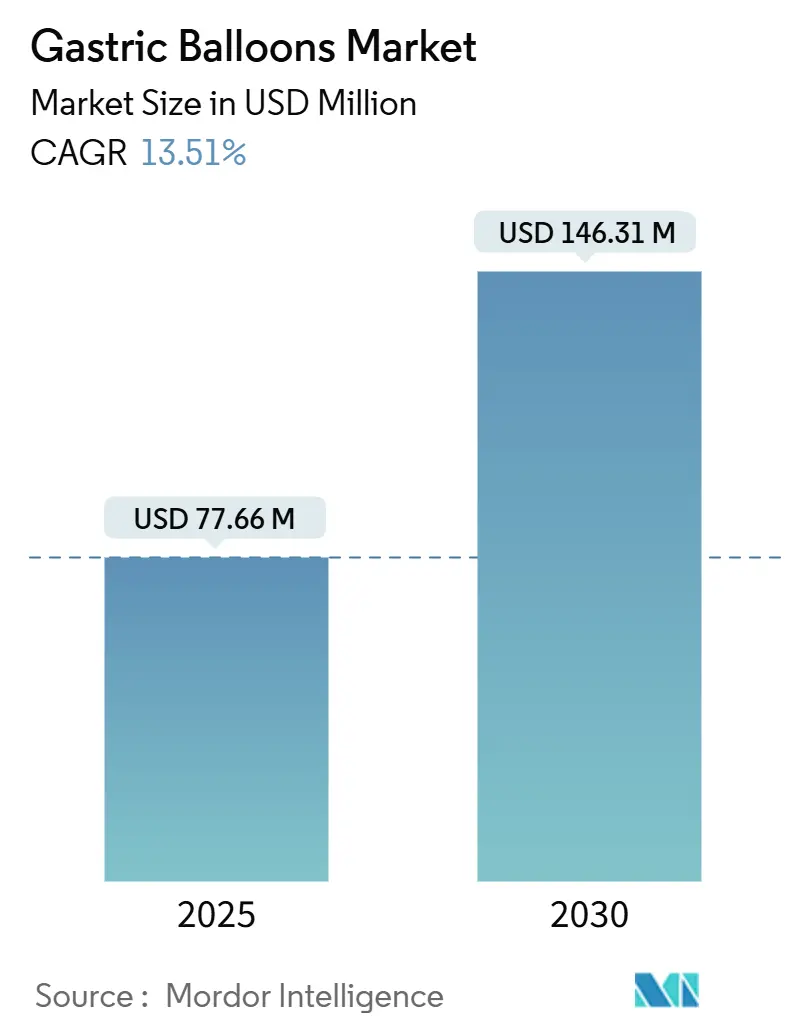

Размер рынка желудочных баллонов составляет 77,66 млн долларов США в 2025 году и, по прогнозам, достигнет 146,31 млн долларов США к 2030 году, что отражает устойчивый среднегодовой темп роста 13,51%. Ускоряющаяся распространенность ожирения, инновации в области бесхирургических баллонов и растущая готовность плательщиков покрывать обратимые методы лечения способствуют этому росту. Спрос наиболее силен среди людей с индексом массы тела (ИМТ) 30-40 кг/м², которые отвергают хирургическое вмешательство, но стремятся к долгосрочному контролю веса, в то время как клиницисты все чаще рассматривают баллоны как переходный этап между изменением образа жизни и бариатрической хирургией. Технологические достижения, такие как проглатываемые капсулы, мягкая роботизированная регулировка давления, телеметрия интернета вещей (IoT) и сопутствующая фармакотерапия глюкагоноподобным пептидом-1 (GLP-1), демонстрируют, как производители устройств намерены улучшить эффективность, комфорт и метаболическое воздействие.

Ключевые выводы отчета

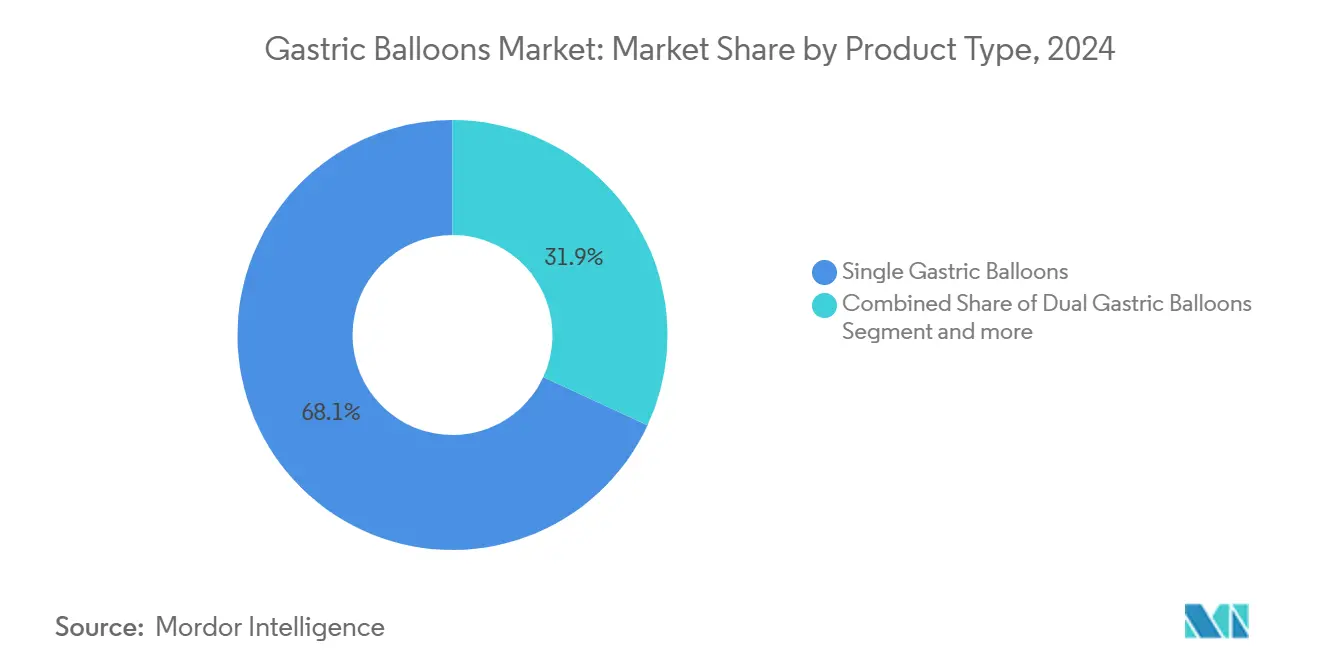

- По типу продукта одиночные баллонные системы лидировали с 68,10% доли рынка желудочных баллонов в 2024 году; тройные баллоны демонстрируют самый быстрый среднегодовой темп роста 13,62% до 2030 года.

- По материалу наполнения устройства, заполненные физиологическим раствором, занимали 81,67% размера рынка желудочных баллонов в 2024 году, в то время как газонаполненные баллоны расширяются со среднегодовым темпом роста 13,72%.

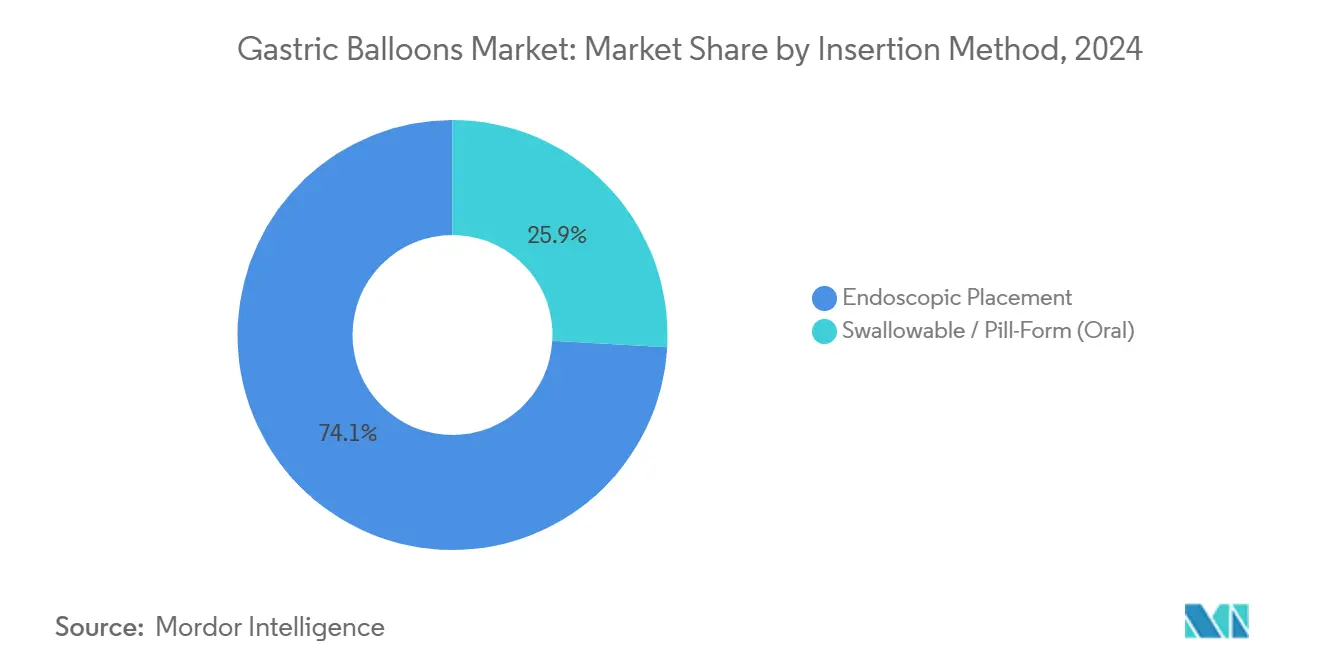

- По методу установки эндоскопическая установка сохранила долю 74,10% в 2024 году; проглатываемые подходы растут на 13,50% к 2030 году.

- По конечным пользователям больницы обеспечили долю доходов 48,50% в 2024 году, в то время как специализированные бариатрические клиники показывают среднегодовой темп роста 13,82%.

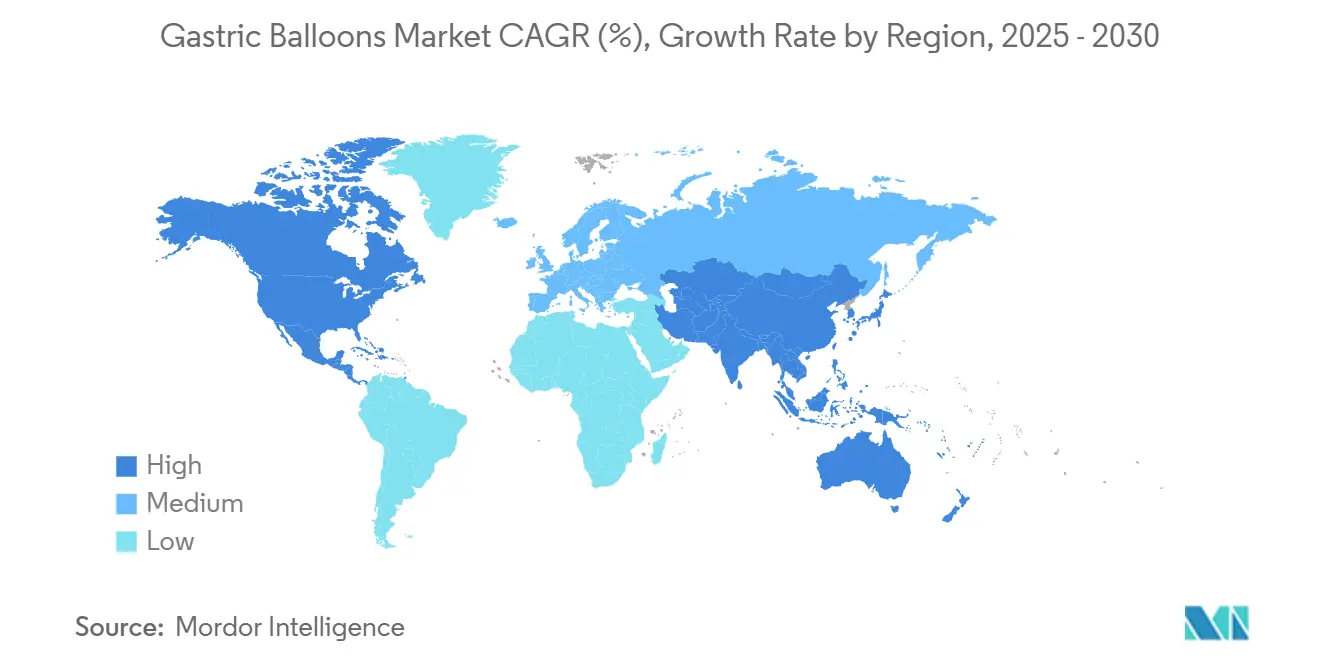

- По географии Северная Америка контролировала 40,21% доли рынка желудочных баллонов в 2024 году; Азиатско-Тихоокеанский регион развивается быстрее всего со скоростью 13,92% до 2030 года.

Глобальные тенденции и инсайты рынка желудочных баллонов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Растущая распространенность ожирения | +3.2% | Глобальная; наиболее сильная в Северной Америке и Европе | Долгосрочный (≥ 4 года) |

| Спрос на минимально инвазивные процедуры снижения веса | +2.8% | Северная Америка и ЕС; расширение в Азиатско-Тихоокеанском регионе | Среднесрочный (2-4 года) |

| Комбинированная терапия с агонистами GLP-1 | +2.4% | Раннее внедрение в Северной Америке; глобальный потенциал | Среднесрочный (2-4 года) |

| Растущая база клинических данных и одобрения руководящих принципов | +2.1% | Развитые рынки по всему миру | Среднесрочный (2-4 года) |

| Расширяющееся возмещение расходов | +1.9% | Северная Америка и основные страны ЕС | Краткосрочный (≤ 2 года) |

| Умные баллоны с мягкой робототехникой и IoT | +1.1% | Первоначально развитые рынки | Долгосрочный (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Растущая распространенность ожирения

Ожирение было переклассифицировано как хроническое заболевание, требующее формального медицинского вмешательства. Предложение США 2024 года о возмещении расходов на препараты против ожирения в рамках Medicare Part D сигнализирует об институциональном признании, которое подпитывает спрос на дополнительные основанные на устройствах варианты[1]Центры Medicare и Medicaid Services, "Редизайн Medicare Part D на календарный год 2024," cms.gov. Системы здравоохранения рассматривают баллоны как экономически эффективный способ смягчения расходов на диабет, гипертонию и апноэ сна. Мета-анализы указывают на 55,5% разрешение диабета 2 типа, 58,8% гипертонии и 57,8% обструктивного апноэ сна в течение четырех месяцев баллонной терапии[2]Allurion Technologies, "Основные результаты поворотного исследования AUDACITY," ir.allurion.com . Рост подросткового ожирения открывает более молодой сегмент, который предпочитает обратимые, нехирургические инструменты.

Растущий спрос на минимально инвазивные процедуры снижения веса

Пациенты все больше стремятся к вмешательствам, которые избегают хирургии, сохраняют будущие возможности и позволяют быстро вернуться к обычной жизни. Бесхирургические баллоны устраняют седацию, время операционной и необходимость наблюдения гастроэнтеролога, делая терапию доступной в условиях первичной медико-санитарной помощи. Проглатываемые устройства показывают серьезные нежелательные явления менее 3,1%, что выгодно контрастирует с профилями хирургических осложнений. Амбулаторно-дружественные рабочие процессы расширяют сети поставщиков, поощряя быстрое внедрение, несмотря на текущее доминирование эндоскопии с долей 74%.

Комбинированная терапия с агонистами GLP-1 открывает новые показания

Ранние клинические программы, сочетающие баллоны с семаглутидом, демонстрируют 19% общей потери массы тела по сравнению с 13,7% только для баллонов, указывая на аддитивные метаболические преимущества, которые сохраняют мышечную массу. Такие протоколы привлекательны для плательщиков, нуждающихся в долгосрочных результатах, и для врачей, управляющих пациентами с высоким кардиометаболическим риском. Синергия позиционирует баллоны как платформенную терапию, а не как самостоятельное механическое решение.

Растущая база клинических доказательств и одобрения руководящих принципов

Руководящие принципы, выпущенные в 2024 году Американским обществом желудочно-кишечной эндоскопии и его европейским аналогом, формально размещают желудочные баллоны в рамках одобренных бариатрических путей[3]Американское общество желудочно-кишечной эндоскопии и Европейское общество желудочно-кишечной эндоскопии, "Руководство по первичным эндоскопическим бариатрическим терапиям," asge.org. Мета-анализы теперь охватывают 15-летние регистры, подтверждая 25,4% среднюю потерю избыточного веса и низкую частоту поздних осложнений[4]Корейский журнал исследований Helicobacter и верхних отделов желудочно-кишечного тракта, "Обзор региональных тенденций ожирения," kjhugr.org. Такая валидация ускоряет доверие врачей, стандартизирует обучение и способствует взаимодействию с плательщиками.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки воздействия |

|---|---|---|---|

| Ограниченная долгосрочная эффективность по сравнению с бариатрической хирургией | −2.1% | Глобальная, особенно где хирургия укоренилась | Долгосрочный (≥ 4 года) |

| Лоскутное возмещение в развивающихся экономиках | −1.8% | Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка | Среднесрочный (2-4 года) |

| Конкуренция с эндоскопической рукавной гастропластикой | −1.6% | Северная Америка и Европа; растет по всему миру | Среднесрочный (2-4 года) |

| Связанные с баллонами нежелательные явления | −1.3% | Глобальная; более высокое воздействие в центрах с малым объемом | Краткосрочный (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Ограниченная долгосрочная эффективность по сравнению с бариатрической хирургией

Набор веса после удаления устройства остается основной проблемой. Данные показывают, что только 44,7% пациентов с баллонами сохраняют значимую потерю веса через 12 месяцев после извлечения, в то время как лапароскопическая рукавная гастрэктомия обеспечивает лучшую долговечность ajendoscopicsurg.org. Это ограничение сужает подходящую когорту до людей, приоритизирующих обратимость над максимальным снижением веса. Долгосрочное диетологическое консультирование и цифровое коучинг добавляют затраты и сложность.

Конкурентная угроза от эндоскопической рукавной гастропластики следующего поколения

Эндоскопическая рукавная гастропластика (ESG) сообщает о 17,1% общей потери массы тела через 12 месяцев с аналогичной безопасностью, превосходя результаты 10-15%, типичные для баллонов endoscopeninternationalopen.com. ESG предлагает постоянное уменьшение объема желудка без имплантатов, избегая проблем миграции или дефляции, которые затрагивают до 2,9% получателей баллонов obesitysurgery.com. По мере того, как ESG получает поддержку руководящих принципов, она может вытеснить спрос на баллоны в премиальных центрах.

Сегментный анализ

По типу продукта: одиночные системы доминируют, тройные баллоны набирают обороты

В 2024 году одиночные устройства контролировали 68,1% рынка желудочных баллонов, поддерживаемые десятилетиями данных безопасности и простыми требованиями к размещению. Линейка Orbera иллюстрирует устойчивое доверие врачей, что переводится в предсказуемый доход для больниц и клиник. Пациенты часто выбирают одиночные баллоны из-за более низкой стоимости и хорошо документированных результатов. Рыночные лидеры укрепляют эту позицию, объединяя баллоны с приложениями для диетического коучинга, которые максимизируют поддержку после процедуры.

Системы тройных баллонов демонстрируют самый высокий среднегодовой темп роста 13,62% и иллюстрируют, как инновации могут обеспечить премиальное возмещение. Регулируемая платформа Spatz позволяет врачам модулировать объем для противодействия плато потери веса, достигая 15% общей потери массы тела в контролируемых исследованиях. Эта адаптируемость дифференцирует тройные баллоны в ориентированных на производительность сегментах пациентов и сигнализирует о пути к продлению времени пребывания, потенциально смягчая разрыв в долгосрочной эффективности.

По материалу наполнения: традиция физиологического раствора против газонаполненного комфорта

Физиологический раствор остается основным наполнителем, занимая долю 81,67% в 2024 году благодаря рентгенологической видимости и долгосрочной документации безопасности. Больницы ценят контроль, который обеспечивает физиологический раствор во время установки и удаления, что соответствует стандартному рабочему процессу эндоскопии. Более того, поставщики устройств поддерживают зрелые цепочки поставок для стерильных наборов физиологического раствора, поддерживая экономическую эффективность.

Газонаполненные баллоны, возглавляемые Obalon, развиваются со среднегодовым темпом роста 13,72%, поскольку пациенты ценят более легкую внутрижелудочную нагрузку и уменьшенную тошноту. Доставка проглатываемой капсулы устраняет седацию и может быть завершена менее чем за 15 минут, что является основным преимуществом для амбулаторных условий. Несмотря на несколько более длительную продолжительность удаления, улучшенная переносимость поддерживает более широкое внедрение, особенно в сетях первичной медико-санитарной помощи, стремящихся к масштабируемым вмешательствам.

По методу установки: эндоскопия все еще лидирует, проглатываемые капсулы масштабируются

Эндоскопическая установка поддерживает долю 74,1% сегодня благодаря укоренившемуся обучению врачей, визуальному подтверждению во время развертывания и сопутствующей диагностической эндоскопии. Больницы, уже инвестировавшие в эндоскопические башни, получают минимальные дополнительные затраты при добавлении баллонов к бариатрическим программам.

Проглатываемые капсулы показывают среднегодовой темп роста 13,50%, устраняя препятствия анестезии, оборудования и персонала. Система Elipse документирует 14,2% общей потери массы тела, требуя только короткого визита в клинику для проглатывания. Такое удобство резонирует с корпоративными велнес-программами и операторами телемедицины, которые могут контролировать путешествия по снижению веса дистанционно. По мере распространения регуляторных одобрений капсульный путь будет все больше давить на эндоскопические объемы, особенно для пациентов с низким риском.

По конечным пользователям: больницы обеспечивают объем, специализированные клиники ускоряются

Больницы обеспечили 48,50% доходов 2024 года благодаря интегрированным эндоскопическим кабинетам, готовности к чрезвычайным ситуациям и установленным междисциплинарным командам по уходу. Эти атрибуты успокаивают осторожных плательщиков и позволяют пакетные платежи, включающие диетологическое консультирование и последующие визиты.

Бариатрические клиники, однако, будут двигателем роста до 2030 года со среднегодовым темпом роста 13,82%. Сосредоточенная экспертиза, упрощенные пути и маркетинговая гибкость позволяют клиникам быстро привлекать пациентов, платящих самостоятельно. Бесхирургические баллоны усиливают эту тенденцию, поскольку требуют минимального капитального оборудования, позволяя клиникам масштабировать пропускную способность при сохранении низких накладных расходов. Амбулаторные хирургические центры следуют аналогичной траектории, поддерживаемой экономически эффективными моделями укомплектования персоналом.

Географический анализ

Северная Америка составила 40,21% рынка желудочных баллонов в 2024 году, поддерживаемая разнообразием одобренных FDA устройств и сильной осведомленностью клиницистов. Развивающаяся позиция Medicare по покрытию и инициативы работодателей в области велнеса поддерживают устойчивый спрос.

Европа сохраняет значительный вес благодаря широкому внедрению врачами и проактивному включению в руководящие принципы. Возмещение, однако, остается лоскутным, создавая мозаику регионального внедрения - статутные страховщики Германии возмещают баллоны селективно, тогда как южная Европа часто полагается на модели самооплаты.

Азиатско-Тихоокеанский регион демонстрирует среднегодовой темп роста 13,92%, самый быстрый глобально. Растущие располагаемые доходы и растущая распространенность ожирения создают благоприятный спрос в Китае, Японии и Индии. 15-летний регистр Японии показывает 46,6% среднюю потерю избыточного веса, внушая доверие региональным гастроэнтерологам. Тем не менее, фрагментация плательщиков и оффшорный медицинский туризм означают, что развитие рынка склоняется к частным больницам и велнес-цепочкам, которые нацелены на состоятельные городские группы населения.

Конкурентная среда

Умеренно фрагментированная конкурентная арена характеризует рынок желудочных баллонов. Приобретение Boston Scientific компании Apollo Endosurgery в 2023 году за 615 млн долларов США объединило Orbera с глобальным портфелем эндоскопии, иллюстрируя потребность в масштабе для навигации в многорегиональном регулировании. Allurion Technologies управляет лидерством в бесхирургической области через баллон Elipse, поддерживаемый более чем 20 патентами США и предстоящей подачей FDA после поворотного исследования AUDACITY, показавшего низкий уровень серьезных событий 3,1%.

ReShape Lifesciences преследует оптимизацию затрат, сократив 55,4% операционных расходов при накоплении более 50 патентов, охватывающих усовершенствования двойных баллонов. Сдерживание затрат соответствует потребностям амбулаторных клиник, позиционируя ReShape для поставки предложений уровня стоимости. Производители устройств все больше накладывают приложения для коучинга с искусственным интеллектом и пакеты лекарств GLP-1 на продажи оборудования, стремясь к доходам по подписке и данным взаимодействия с пациентами.

Концепции умных баллонов, встраивающие датчики давления, микронасосы и модули Bluetooth, приближаются к рынку, обещая активную модуляцию объема и обратную связь сытости в реальном времени. Такие функции могут размыть границы между имплантируемыми устройствами и цифровой терапией, приглашая к партнерству с телемедицинскими фирмами и производителями лекарств от метаболических заболеваний.

Лидеры отрасли желудочных баллонов

-

Allurion Technologies, Inc.

-

ReShape Lifesciences, Inc.

-

Helioscope Medical Implants

-

Boston Scientific Corporation

-

Spatz FGIA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Allurion Technologies сообщила о положительных результатах исследования AUDACITY, при котором более 50% участников достигли значительных порогов потери веса через 48 недель и уровень серьезных событий 3,1%, поддерживая подачу на предрыночное одобрение FDA.

- Ноябрь 2024: Allurion запустила AllurionMeds, AI-нативную программу комплексного GLP-1 в Соединенных Штатах, интегрируя Coach Iris AI для поддержки приверженности и нацеливаясь на адресуемый рынок GLP-1 в 100 млрд долларов США.

- Январь 2024: Somerset NHS Trust начал лечение пациентов проглатываемым баллоном Allurion, отмечая первое развертывание бесхирургического устройства в Национальной службе здравоохранения.

- Апрель 2023: Boston Scientific завершила приобретение Apollo Endosurgery, интегрировав Orbera в свой эндоскопический комплект и расширив охват распространения.

Охват глобального отчета о рынке желудочных баллонов

Согласно охвату отчета, желудочный баллон является нехирургической эндоскопической процедурой снижения веса, которая включает размещение заполненного физиологическим раствором или газом баллона в желудок для подавления аппетита и значительного сокращения потребления пищи. Рынок желудочных баллонов сегментирован по типу продукта (одиночные желудочные баллоны, двойные желудочные баллоны, тройные желудочные баллоны), материалам наполнения (баллоны, заполненные физиологическим раствором, и баллоны, заполненные газом), методу установки (эндоскопический и пероральный) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет также охватывает оценочные размеры рынка и тенденции для 17 стран в основных глобальных регионах. Отчет предлагает стоимость (в млн долларов США) для указанных выше сегментов.

| Одиночные желудочные баллоны |

| Двойные желудочные баллоны |

| Тройные желудочные баллоны |

| Баллоны, заполненные физиологическим раствором |

| Баллоны, заполненные газом |

| Эндоскопическая установка |

| Проглатываемая / в форме таблетки (пероральная) |

| Больницы |

| Бариатрические и метаболические клиники |

| Амбулаторные хирургические центры |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Ближний Восток и Африка |

| Южная Америка |

| По типу продукта | Одиночные желудочные баллоны |

| Двойные желудочные баллоны | |

| Тройные желудочные баллоны | |

| По материалу наполнения | Баллоны, заполненные физиологическим раствором |

| Баллоны, заполненные газом | |

| По методу установки | Эндоскопическая установка |

| Проглатываемая / в форме таблетки (пероральная) | |

| По конечному пользователю | Больницы |

| Бариатрические и метаболические клиники | |

| Амбулаторные хирургические центры | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | |

| Южная Америка |

Ключевые вопросы, освещенные в отчете

Каков текущий размер глобального рынка желудочных баллонов?

Размер рынка желудочных баллонов составляет 77,66 млн долларов США в 2025 году и, по прогнозам, достигнет 146,31 млн долларов США к 2030 году при среднегодовом темпе роста 14%.

Какой тип продукта желудочного баллона имеет наибольшую долю?

Одиночные баллонные системы доминируют с долей рынка 68,1% в 2024 году из-за давно установленной клинической знакомости и упрощенных протоколов размещения.

Насколько быстро растет рынок желудочных баллонов в Азиатско-Тихоокеанском регионе?

Азиатско-Тихоокеанский регион является самым быстро расширяющимся регионом, развивающимся со среднегодовым темпом роста 13,92% до 2030 года на фоне растущих показателей ожирения и улучшающегося доступа к здравоохранению.

Обгоняют ли проглатываемые баллоны эндоскопические баллоны?

Хотя эндоскопическая установка все еще несет долю 74,1%, проглатываемые капсулы растут на 13,50% ежегодно, набирая обороты там, где пациенты ценят бесхирургическое удобство.

Какую роль играют препараты GLP-1 с желудочными баллонами?

Исследования комбинированной терапии показывают 19% общей потери массы тела по сравнению с 13,7% только для баллонов, указывая на то, что агонисты GLP-1 могут повысить эффективность баллонов и расширить показания к лечению.

Последнее обновление страницы: