Анализ рынка гибкого офисного оборудования в Европе

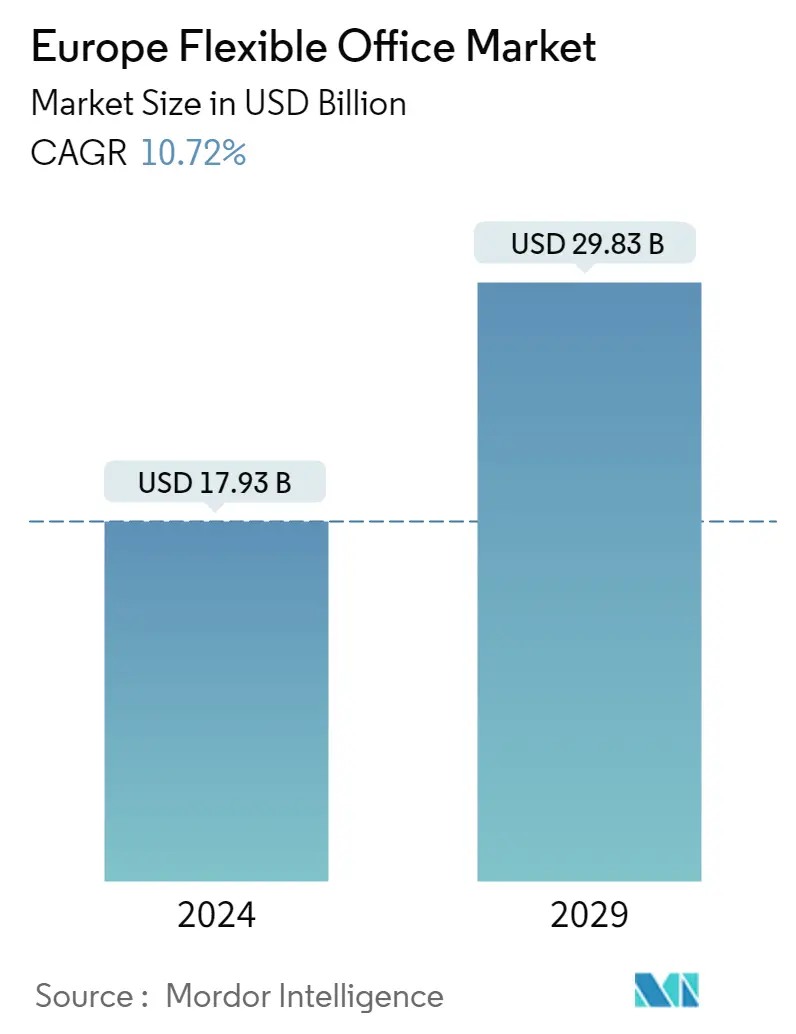

Объем европейского рынка гибких офисов оценивается в 17,93 миллиарда долларов США в 2024 году и, как ожидается, достигнет 29,83 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 10,72% в течение прогнозируемого периода (2024-2029 годы).

- Рост малого и среднего бизнеса — это тенденция, наблюдаемая во всех крупных городах Европы, в то время как новые методы работы не зависят ни от местоположения, ни от отрасли. Эти тенденции стимулировали развитие гибкого офисного рынка в Европе. Кроме того, ожидается, что рост числа стартапов в регионе будет способствовать росту рынка.

- Растущая значимость цифровых систем и необходимость выполнения наукоемких задач трансформировались в растущее желание сотрудников работать независимо друг от друга из офиса или любого желаемого места.

- Это дало компаниям в Европе возможность более эффективно использовать свои офисные помещения, сократить время поездок сотрудников и повысить удовлетворенность сотрудников, тем самым повысив эффективность и производительность их работы. Это поможет рынку гибкого офисного оборудования расти в течение прогнозируемого периода.

- Гибкий рынок офисной недвижимости входит в число секторов, наиболее подверженных негативному влиянию пандемии COVID-19. С одной стороны, меры по изоляции вынудили миллионы людей работать из дома, а с другой стороны, краткосрочный характер контрактов привел к тому, что гибкие офисы с очень низкой заполняемостью по всей Европе. В Дублине и Стокгольме длительная аренда и дорогая арендная плата побудили некоторых арендаторов перейти к более гибким решениям в сфере недвижимости, и эти факторы стимулируют динамичные рынки гибкого пространства.

- Хотя спрос на гибкие офисные помещения продолжает расти, на пути дальнейшего внедрения этой модели стоят некоторые препятствия. Обычно поднимаемые проблемы включают вопросы информационной безопасности, конфиденциальности и конфиденциальности в более открытой среде. Это приводит к тому, что компании беспокоятся о потенциальном влиянии на их маркетинг, особенно потому, что это может ослабить их бренды. Но подобные опасения, похоже, перевешиваются риском того, что компаниям может не хватить гибкого места в своих портфелях. Это связано с развитием ситуации на рынке труда, когда многие работодатели беспокоятся о сохранении или привлечении наиболее высококвалифицированных работников.

Тенденции рынка гибкого офисного оборудования в Европе

Западная Европа лидирует на рынке

С ростом самозанятости после мирового финансового кризиса такие города, как Лондон, Амстердам, Дублин, Берлин и Копенгаген, стали горнилом европейского бума гибкого космического пространства.

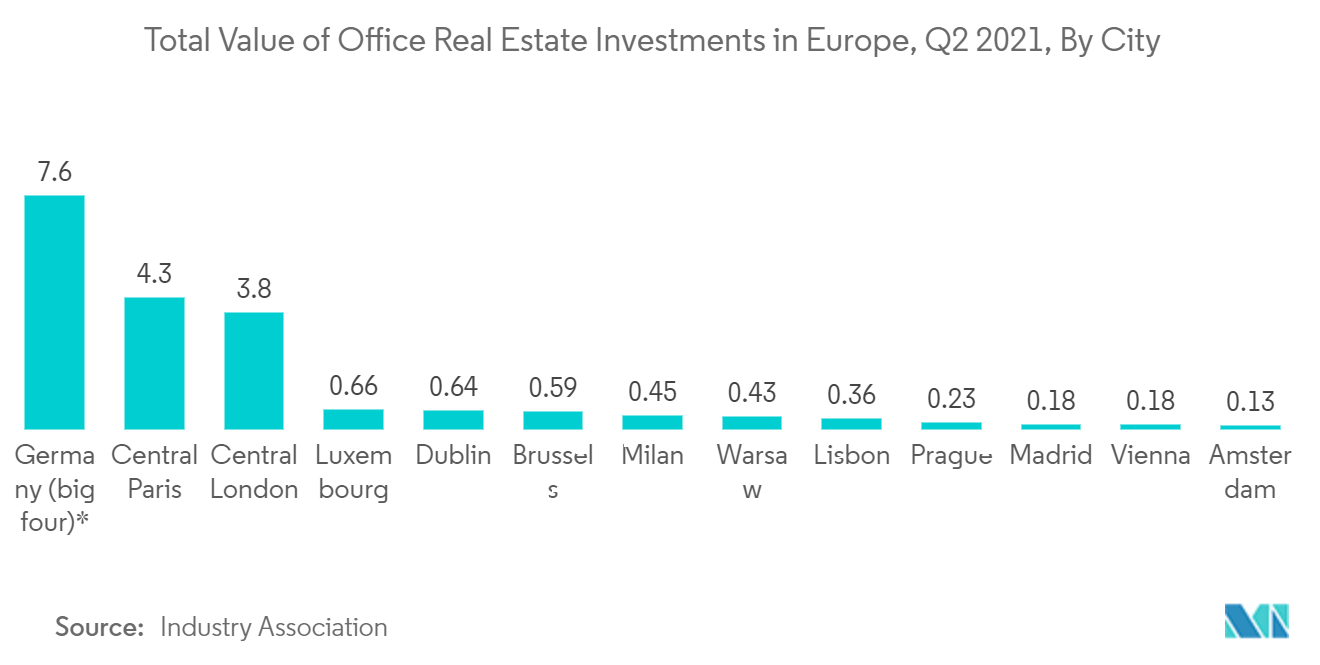

Это не просто города, где рынок рос быстрее всего, но они также видели наибольшее количество новых поставщиков и моделей. По состоянию на второй квартал 2021 года стоимость инвестиций в офисную недвижимость в европейских городах была самой высокой в городах Германии, включая Берлин, Гамбург, Мюнхен и Франкфурт. Общая стоимость инвестиций в эти четыре города составила около 7,6 млрд евро (8,14 млрд долларов США). ).

Сектор офисной недвижимости является одним из крупнейших рынков Европы. Центральный Париж привлек 4,3 миллиарда евро (4,61 миллиарда долларов США) во втором квартале 2021 года. Центральный Лондон был третьим по рейтингу городом и единственным городом, который привлек инвестиции на сумму более 1 миллиарда евро ( 1,07 миллиарда евро). В других европейских городах инвестиции в офисную недвижимость оценивались менее чем в 1 миллиард евро (1,07 миллиарда долларов США).

По состоянию на первую половину 2021 года в районе Вест-Энд Лондона была самая высокая арендная плата премиум-класса — 125,5 евро (134,56 доллара США) за квадратный метр в месяц. Это было примерно на 50 евро (53,61 доллара США) за квадратный метр больше, чем в Париже и Лондоне (Сити), которые заняли второе и третье места по величине арендной платы соответственно.

Существенное падение лизинговой активности в Европе

Пандемия коронавируса (COVID-19) существенно снизила арендную активность на европейском офисном рынке в 2020 и 2021 годах. Хотя объемы продаж в оба года не достигли пятилетней нормы, во второй половине 2021 года произошел заметный рост. Освоение 4,31 миллиона квадратных метров в первой половине 2022 года указывает на то, что европейский рынок офисной недвижимости находится на пути к быстрому восстановлению. Некоторые из самых оживленных рынков инвестиций в офисную недвижимость в Европе по-прежнему находятся в четырех крупных немецких городах Берлине, Гамбурге, Мюнхене и Франкфурте, а также в Париже и Лондоне.

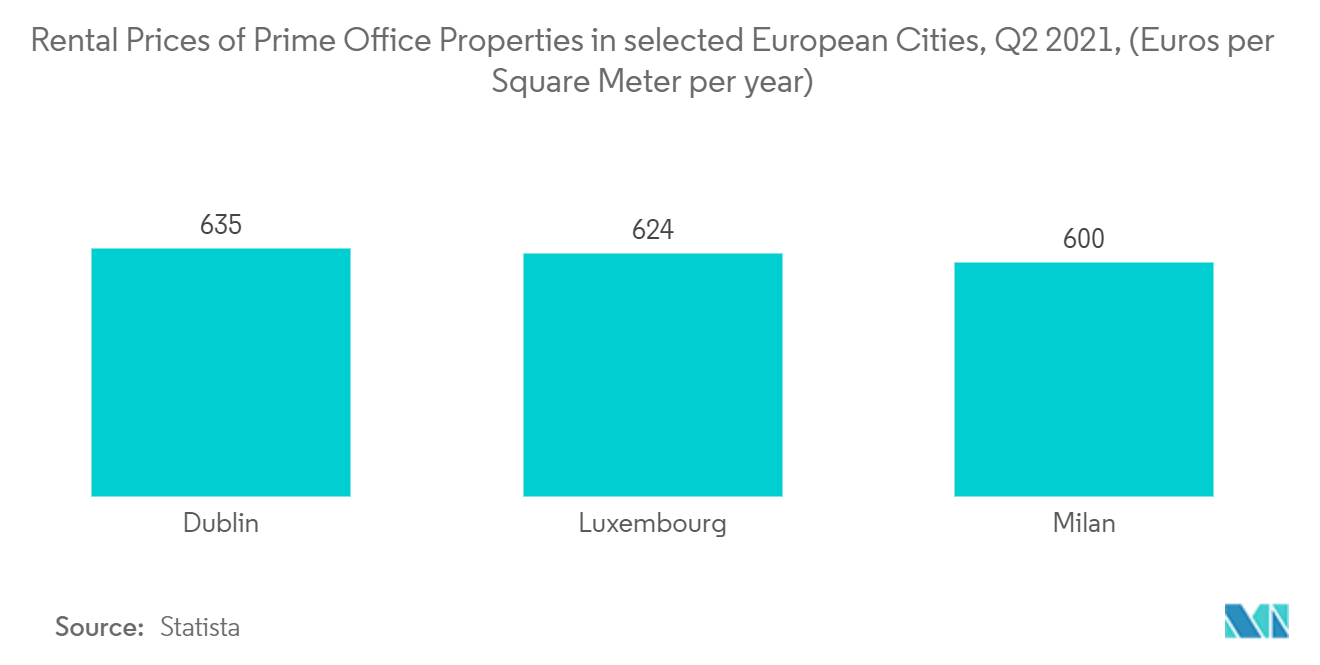

Годовые цены аренды за квадратный метр элитных офисных помещений сильно различались в разных европейских городах по состоянию на второй квартал 2021 года. Офисная недвижимость обычно соответствует ряду критериев, чтобы считаться премиальной недвижимостью.

Эти критерии варьируются от удачного расположения (в крупных торговых центрах) до доступности общественного транспорта и энергоэффективности помещений. Видно, что по данным за 2021 год самые дорогие офисные помещения премиум-класса были сданы в аренду в Лондоне, Великобритания.

Стоимость аренды элитной офисной недвижимости в Лондоне достигла 1405 евро (1505 долларов США) за квадратный метр в год. Замкнули тройку лидеров Париж и Стокгольм со ставками аренды 930 евро (996 долларов США) и 700 евро (750,35 долларов США) соответственно.

Обзор европейской индустрии гибких офисов

Европейский рынок гибких офисных помещений фрагментирован, и на рынке гибких офисных помещений существует множество игроков. Кроме того, многие другие выходят на рынок, чтобы удовлетворить растущий спрос на офисы с непринужденной обстановкой. Компании на европейском рынке гибких офисов участвуют в нескольких стратегиях роста и расширения, чтобы получить конкурентное преимущество. Среди основных игроков — The Office Group, WeWork, WOJO, Regus Group и Mindspace и другие.

Лидеры европейского рынка гибкого офисного оборудования

The Office Group

WeWork

WOJO

Regus Group

Mindspace

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка гибкого офисного оборудования

- Июль 2022 г.: Upflex, ведущий мировой поставщик решений для гибридных рабочих пространств, подписал крупное коммерческое соглашение с Landmark Space, одним из крупнейших в Великобритании поставщиков гибких рабочих пространств. Сделка делает Landmark первым оператором рабочих пространств Flex, который будет использовать технологическую платформу Upflex для управления услугами Landmark по требованию, обеспечивая беспрепятственное бронирование рабочих мест и переговорных комнат в режиме реального времени в сети Landmark Space.

- Май 2022 г.: Industious, поставщик гибких рабочих мест при поддержке CBRE Group Inc., приобрела Great Room Offices и Welkin Meraki. Ожидается, что это приобретение расширит ее присутствие в Европе и увеличит долю рынка в регионе.

Гибкая сегментация офисной отрасли в Европе

Гибкий офис — это тип рабочего пространства, предназначенный для предоставления сотрудникам множества различных мест и способов работы. В отличие от традиционных офисов с фиксированными и назначенными рабочими местами, сотрудники в гибких офисных помещениях могут выбирать офисное пространство, которое лучше всего соответствует типу работы, которую им необходимо выполнять.

В этом отчете представлен полный анализ европейского рынка гибких офисов, включая обзор рынка, оценку размера рынка для ключевых сегментов и возникающие тенденции по сегментам, а также динамику рынка. Европейский рынок гибких офисов сегментирован по типу (частные офисы, коворкинги и виртуальные офисы), по конечному пользователю (ИТ и телекоммуникации, средства массовой информации и развлечения, розничная торговля и потребительские товары) и по географическому положению (Германия, Великобритания). , Франция и остальная Европа). В отчете представлены размеры рынка и прогнозы в значениях (млрд долларов США) для всех вышеуказанных сегментов.

| Частные офисы |

| Коворкинг |

| Виртуальные офисы |

| ИТ и телекоммуникации |

| СМИ и развлечения |

| Розничная торговля и потребительские товары |

| Германия |

| Великобритания |

| Франция |

| Остальная Европа |

| По типу | Частные офисы |

| Коворкинг | |

| Виртуальные офисы | |

| Конечным пользователем | ИТ и телекоммуникации |

| СМИ и развлечения | |

| Розничная торговля и потребительские товары | |

| По географии | Германия |

| Великобритания | |

| Франция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка гибкого офисного оборудования в Европе

Насколько велик европейский рынок гибкого офисного оборудования?

Ожидается, что объем европейского рынка гибких офисов достигнет 17,93 млрд долларов США в 2024 году, а среднегодовой темп роста составит 10,72% и достигнет 29,83 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка гибких офисов?

Ожидается, что в 2024 году объем европейского рынка гибких офисов достигнет 17,93 млрд долларов США.

Кто являются ключевыми игроками на европейском рынке гибкого офисного оборудования?

The Office Group, WeWork, WOJO, Regus Group, Mindspace — крупнейшие компании, работающие на европейском рынке гибкого офисного оборудования.

Какие годы охватывает этот европейский рынок гибкого офиса и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка гибких офисов оценивается в 16,19 млрд долларов США. В отчете рассматривается исторический размер европейского рынка гибких офисов за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка гибких офисов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии гибких офисных помещений в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке гибких офисных помещений в Европе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ гибких офисных помещений в Европе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.