Анализ рынка офисной недвижимости США

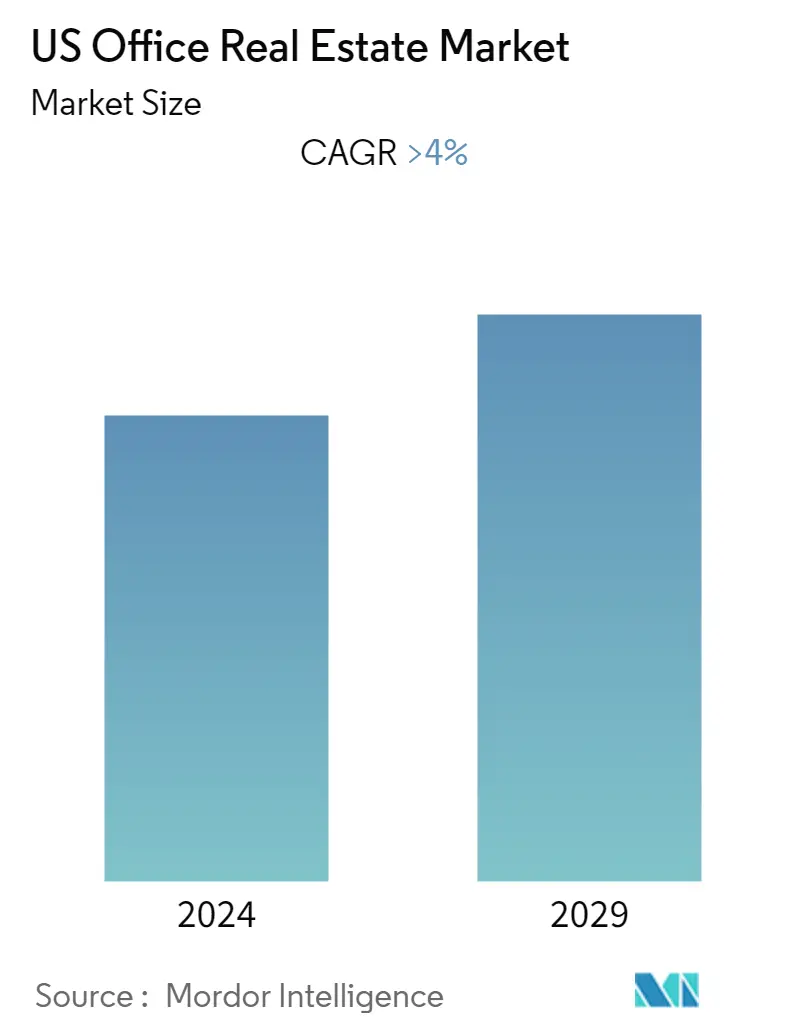

- Рынок офисной недвижимости США готов зарегистрировать среднегодовой темп роста более 4% в течение прогнозируемого периода.

- Пандемия COVID-19 нанесла серьезный ущерб офисному сектору США, и, возможно, потребуется некоторое время, чтобы ситуация улучшилась. Третий квартал 2021 года оказался многообещающим для офисного рынка США. Доля вакантных площадей стабилизировалась, площади, сдаваемые в субаренду, сокращались, а чистое поглощение было положительным впервые в третьем квартале 2021 года с первого квартала 2020 года.

- Рынки недвижимости также ощутили на себе влияние пандемии. Предприятиям и передовикам пришлось преодолеть множество препятствий, чтобы остаться в бизнесе. Почти каждая компания в сфере недвижимости была вынуждена пойти на радикальные изменения, особенно в секторе розничной торговли. Чтобы удовлетворить растущий потребительский спрос и преодолеть острый дефицит, ритейлеры быстро наладили услуги доставки на дом и самовывоза, одновременно реструктурируя свои цепочки поставок. Многим людям, работающим из дома, приходилось на ходу корректировать условия своей жизни. Новая тенденция года – гибкость.

- Во время вспышки коронавируса уровень вакантных площадей на американском рынке офисной недвижимости вырос. До 2020 года квартальная доля вакантных площадей составляла примерно 12 процентов, но по мере распространения эпидемии она выросла до более чем 15 процентов. Около 15,4 процента офисных площадей по всей стране были незаняты в третьем квартале 2022 года. Предприятия опасаются расширения или продления договоров аренды, поскольку значительная часть рабочей силы сейчас работает из дома или использует гибридную рабочую парадигму.

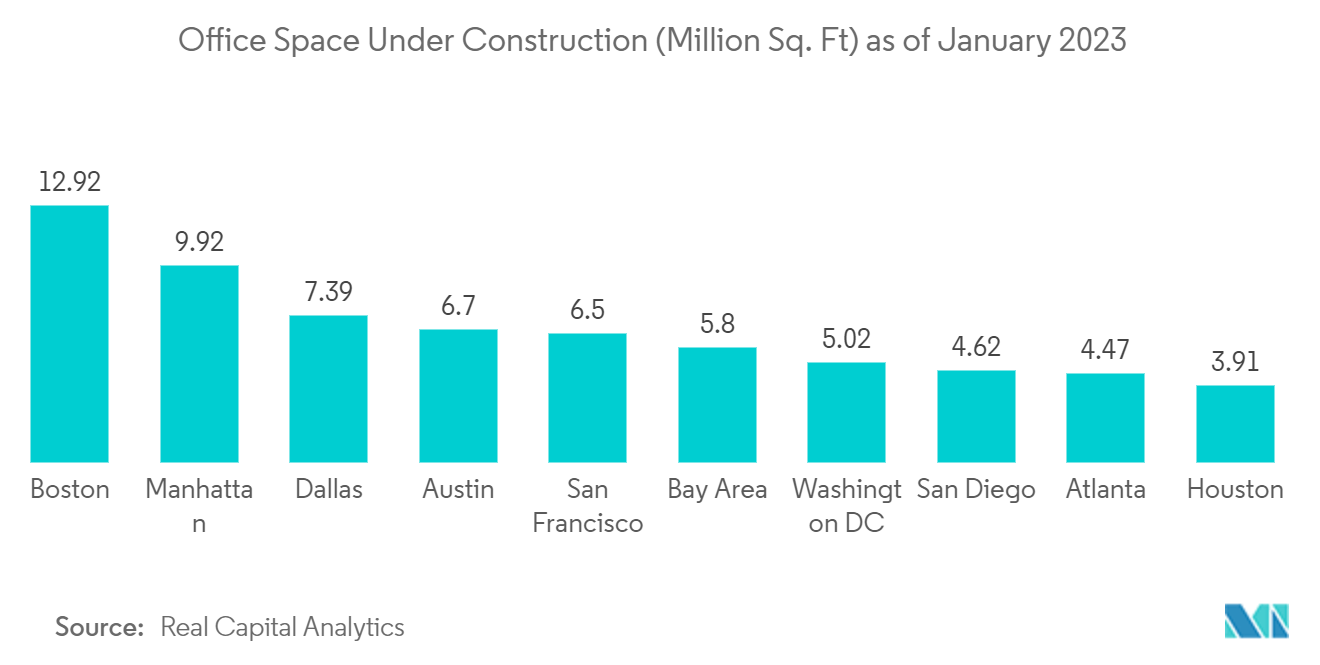

- В третьем квартале 2022 года фундаментальные показатели офисного рынка США остались негативными. В третьем квартале 2022 года чистое поглощение составило минус 4,4 миллиона квадратных футов (мфутов), в результате чего общий объем за год составил отрицательные 16,2 миллиона квадратных футов. При квартальном чистом поглощении -2,2 млн. футов и -2,0 млн. футов соответственно, как основные шлюзовые, так и вторичные рынки потеряли одинаковое количество арендаторов. Лишь 3,8% общего объема запасов страны сосредоточено на третичных рынках, на которых было зафиксировано отрицательное чистое поглощение в размере 0,1 млн. футов. Увеличение количества вакантных площадей является признаком низкого спроса, о чем свидетельствует постоянно низкое чистое поглощение, и высокого предложения, о чем свидетельствует большое количество новых строящихся объектов.

Тенденции рынка офисной недвижимости США

Увеличение объемов лизинга

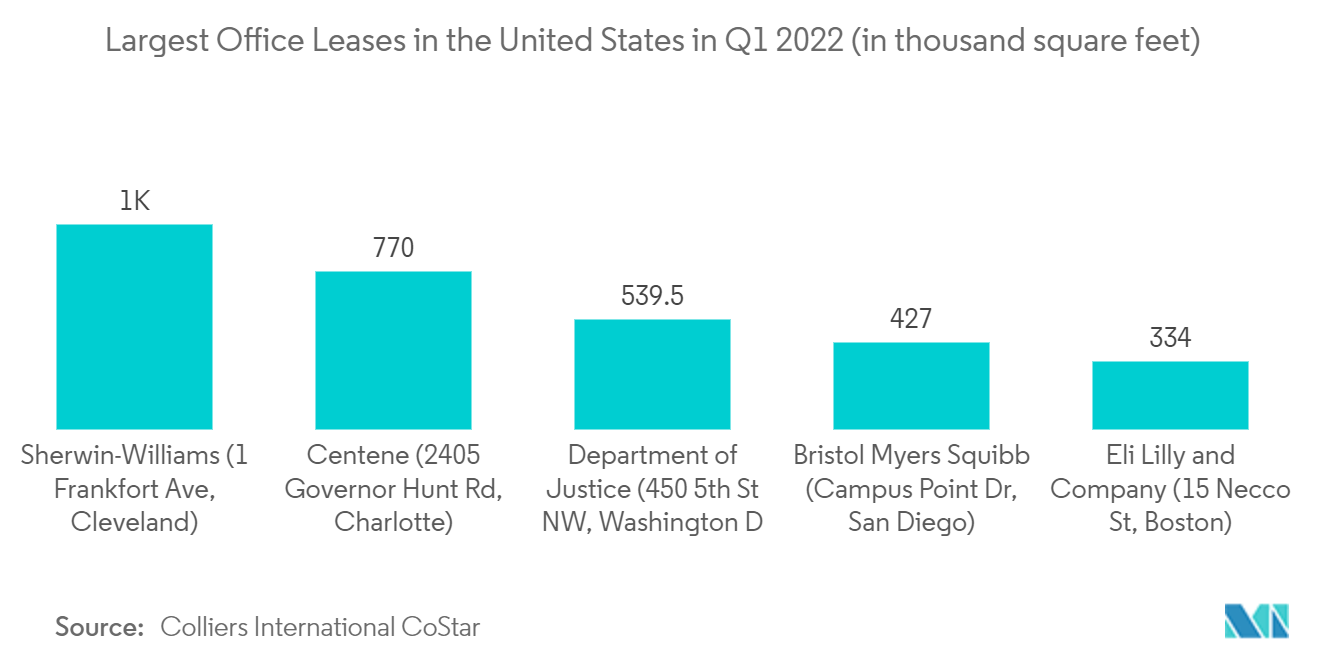

Валовые объемы аренды увеличились на 7,8% в третьем квартале 2021 года, превысив 40 миллионов кв. футов впервые с момента вспышки. В результате общий объем транзакций вырос на 1,7% по сравнению с аналогичным периодом прошлого года. Тем не менее, они по-прежнему на 43,8% ниже, чем в 2019 году. Благодаря гибким бизнес-правилам и индивидуальному и корпоративному сдвигу в сторону доступности, в этом квартале доминировали более дешевые вторичные рынки в Солнечном поясе и на Западе рост лизинга составил 18,7% по сравнению с 7,5% % роста в географических регионах.

Уровень безработицы упал до 5,2%, нового постпандемического минимума. Однако участие в рабочей силе остается низким, поскольку работники по-прежнему обеспокоены пандемией COVID. Взаимосвязь между ростом числа рабочих мест и потребностями в офисных помещениях может стать менее связанной с появлением моделей гибридной и удаленной работы.

В недавнем отчете делового мира говорится, что количество арендованных офисных помещений на Манхэттене выросло на 26%. Спрос на офисы на Манхэттене был на 13,5% выше, чем средний показатель за пять лет (8,13 миллиона квадратных футов) и на 11,5 процента выше, чем в среднем за 10 лет, составив 9,23 миллиона квадратных футов, что является самым большим квартальным объемом с конца 2019 года (8,27 миллиона квадратных футов). квадратный фут). Напротив, арендная активность увеличилась на 27,6% в третьем квартале 2022 года по сравнению с 7,23 миллиона квадратных футов за тот же период в 2021 году. Всего в этом году сдано в аренду 24,17 миллиона квадратных футов, что составляет около 50 % больше, чем 16,34 миллиона квадратных футов, которые были сданы в аренду в 2021 году. Если текущие ставки аренды сохранятся до конца года, объем аренды за весь 2022 год превысит общий объем аренды за 2021 год (24,96 миллиона квадратных футов). ) на 29,1%.

Инвестиции в офисы и ставки аренды

Для инвесторов в недвижимость офисы являются одной из наиболее важных групп активов. Рынок инвестиций в офисную недвижимость США во втором квартале 2021 года оценивался в 24,4 миллиарда долларов США. Арендные ставки в последние годы стабильно росли, и ожидается, что они будут продолжать расти и в будущем. Согласно индексу аренды офисов, по состоянию на сентябрь 2021 года валовая арендная плата выросла почти на 24% с тех пор, как в 2008 году индекс был установлен на уровне 100. Манхэттен, штат Нью-Йорк, и Сан-Франциско, штат Калифорния, были самыми дорогими рынками офисов ежегодная кв. футов арендной платы в размере 128 и 95 долларов США соответственно.

Когда потребность в офисных помещениях снова возрастет, в недавно построенных зданиях может появиться еще больше арендаторов. Люди, работающие в офисе, захотят узнать о новейших системах и сертификатах в области здравоохранения и хорошего самочувствия. После пандемии застройщики стали менее охотно начинать работу. новые проекты. В условиях кризиса спрос был задушен. Из-за пандемии резко выросли основные расходы на строительство. В то время как арендаторы продолжают искать хорошо оборудованные офисные помещения класса А в лучших местах, районы метро с высококачественной офисной продукцией могут лучше выдержать шторм. Ожидается, что старые активы, особенно те, которые плохо расположены и обслуживаются, будут подвергаться понижательному давлению в результате этой тенденции, что увеличивает риск их банкротства. Средняя ставка листинга эквивалента полного комплекса услуг на 50 крупнейших офисных рынках США составила $38,04 в январе, что на 1,1% больше, чем в предыдущем году. В то же время уровень вакантных офисов в США продолжил расти, увеличившись до 16,6% с января 2022 года, увеличившись на 80 базисных пунктов.

Поскольку пандемия потрясла офисный сектор, уровень вакантных офисов вырос на большинстве рынков, хотя в некоторых местах этот показатель рос быстрее, чем в других. Культура работы на дому и недавние увольнения в технологической отрасли оказали большое влияние на города, которые быстро росли благодаря технологической индустрии.

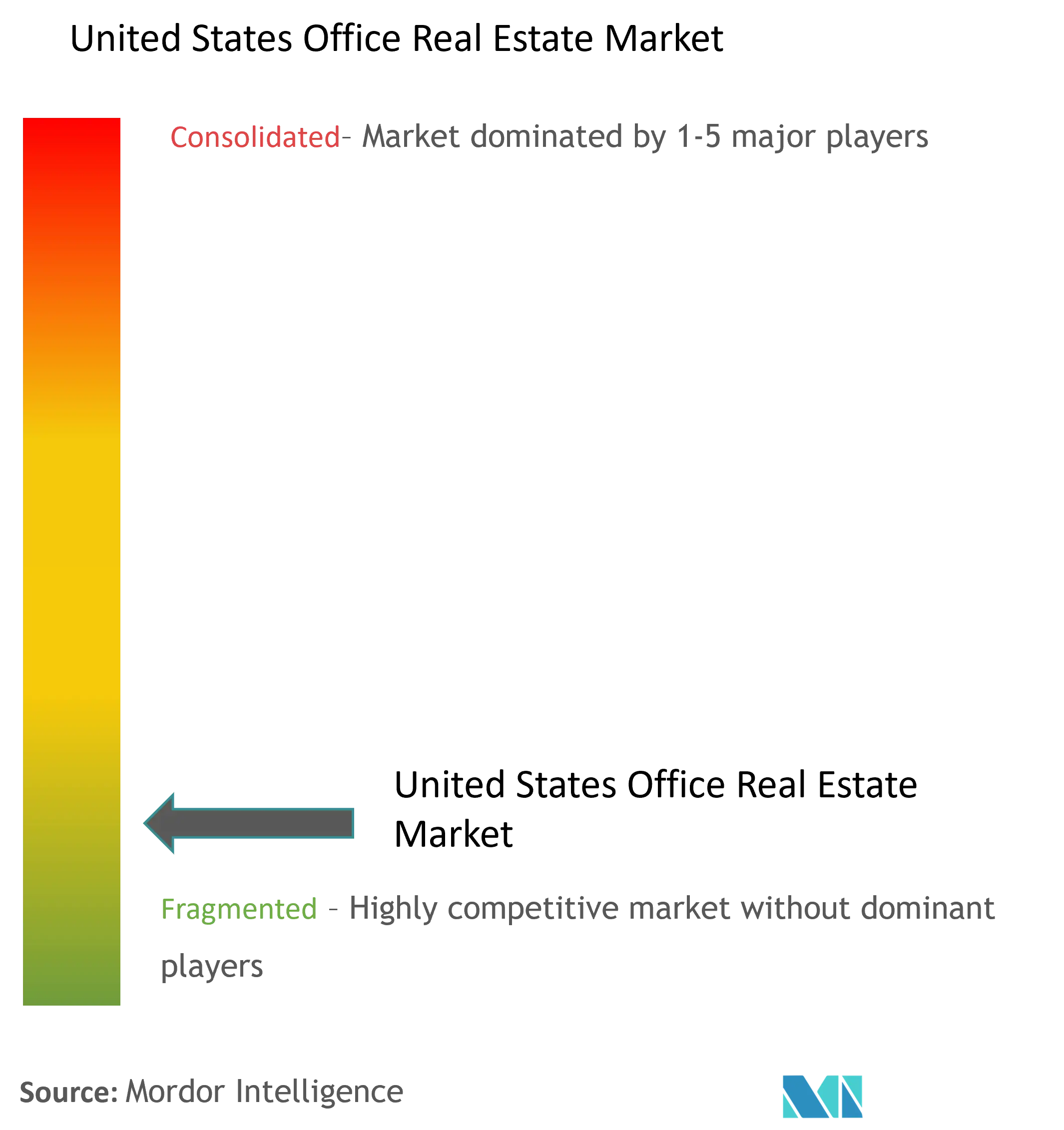

Обзор индустрии офисной недвижимости США

Рынок офисной недвижимости США относительно фрагментирован. В отчете представлены крупнейшие компании рынка офисной недвижимости США. Крупные фирмы имеют финансовые ресурсы в своих интересах, тогда как малые предприятия могут эффективно конкурировать, осваивая местные рынки. В число застройщиков офисной недвижимости в США входят Turner Construction Company Inc., Kiewit Corporation, Hensel Phelps Construction, Gilbane Building Co. и Skanska USA Inc.

Лидеры рынка офисной недвижимости США

Turner Construction Company Inc.

Hensel Phelps Construction

Gilbane Building Co.

Balfour Beatty LLC

Simon Property Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка офисной недвижимости США

Апрель 2023 г. Руководители компании Cressy Commercial Real Estate, расположенной в Мишаваке, рады объявить о завершении слияния с Mno-Bmadsen, неигровым инвестиционным подразделением Pokagon Band из Потаватоми. Слияние позволит Cressy выйти на новые рынки и реализовать свои стратегические цели, продолжая при этом предоставлять услуги мирового класса бывшим и будущим клиентам. Mno-Bmadsen получит дополнительные ресурсы для управления потребностями в недвижимости своего растущего инвестиционного портфеля.

Февраль 2023 г. Mirabaud Asset Management структурировала приобретение офиса в двух зданиях, занимаемого некоммерческим академическим фондом и медицинским центром. Сделка была структурирована Mirabaud Asset Management как институциональным партнерством в сфере коммерческой недвижимости со штаб-квартирой в Люксембурге от имени своей международной клиентуры. В результате этого приобретения стоимость портфеля недвижимости Mirabaud в США достигла почти 600 миллионов долларов.

Сегментация индустрии офисной недвижимости в США

Офисная недвижимость — это бизнес по строительству зданий, которые компании из разных отраслей могут арендовать или купить. Цель этого отчета — дать тщательный анализ рынка офисной недвижимости США. В нем рассматриваются понимание рынка, динамика, технологические тенденции, и государственные проекты в секторе офисной недвижимости.

Рынок офисной недвижимости США сегментирован по регионам (Северо-Восток, Средний Запад, Юг и Запад) и по секторам (информационные технологии (ИТ и ITES), производство, BFSI (банковские, финансовые услуги и страхование), консалтинг и другие услуги. ). В отчете представлен размер рынка и прогнозы в долларах США для всех вышеперечисленных сегментов.

| К северо-востоку |

| Средний Запад |

| Юг |

| Запад |

| Информационные технологии (ИТ и ИТЕС) |

| Производство |

| BFSI (банковское дело, финансовые услуги и страхование) |

| Консалтинг |

| Другие услуги |

| По регионам | К северо-востоку |

| Средний Запад | |

| Юг | |

| Запад | |

| По секторам | Информационные технологии (ИТ и ИТЕС) |

| Производство | |

| BFSI (банковское дело, финансовые услуги и страхование) | |

| Консалтинг | |

| Другие услуги |

Часто задаваемые вопросы по исследованию рынка офисной недвижимости в США

Каков текущий размер рынка офисной недвижимости в США?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке офисной недвижимости США среднегодовой темп роста составит более 4%.

Кто являются ключевыми игроками на рынке офисной недвижимости в США?

Turner Construction Company Inc., Hensel Phelps Construction, Gilbane Building Co., Balfour Beatty LLC, Simon Property Group — крупнейшие компании, работающие на рынке офисной недвижимости США.

Какие годы охватывает рынок офисной недвижимости США?

В отчете рассматривается исторический размер рынка офисной недвижимости США за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка офисной недвижимости США на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет об индустрии офисной недвижимости США

Статистические данные о доле, размере и темпах роста доходов на рынке офисной недвижимости США в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ офисной недвижимости в США включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.