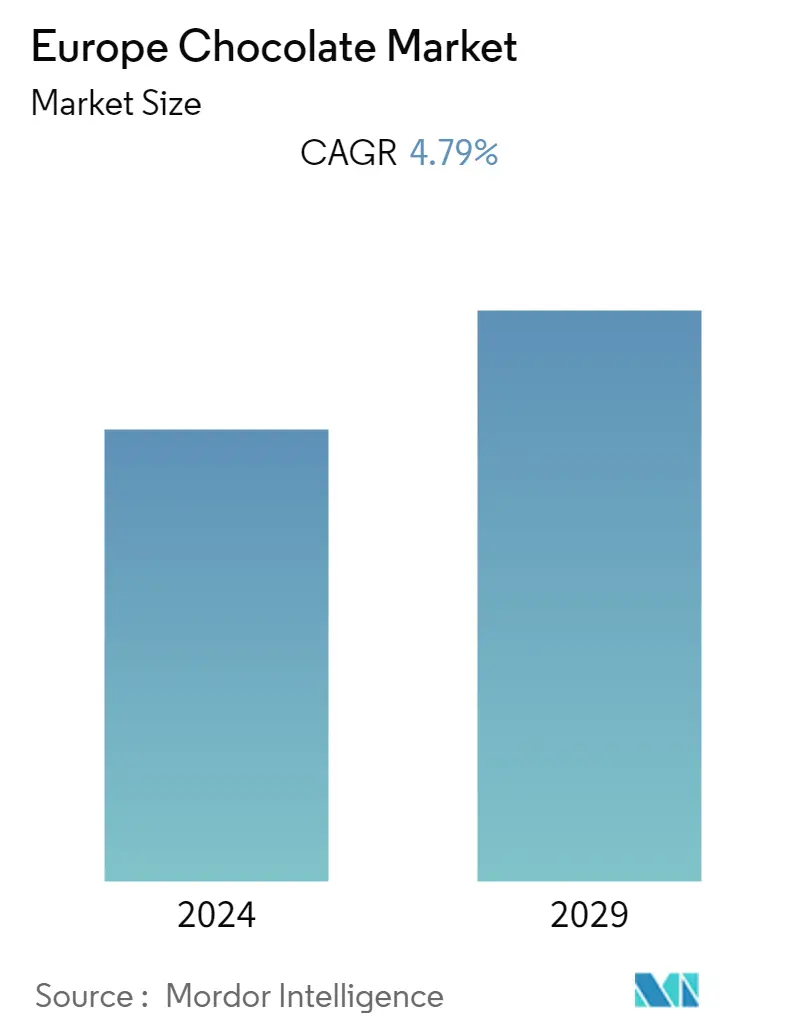

Размер европейского рынка шоколада

| Период исследования | 2019 - 2029 | |

| Базовый Год Для Оценки | 2023 | |

| Период Прогнозных Данных | 2024 - 2029 | |

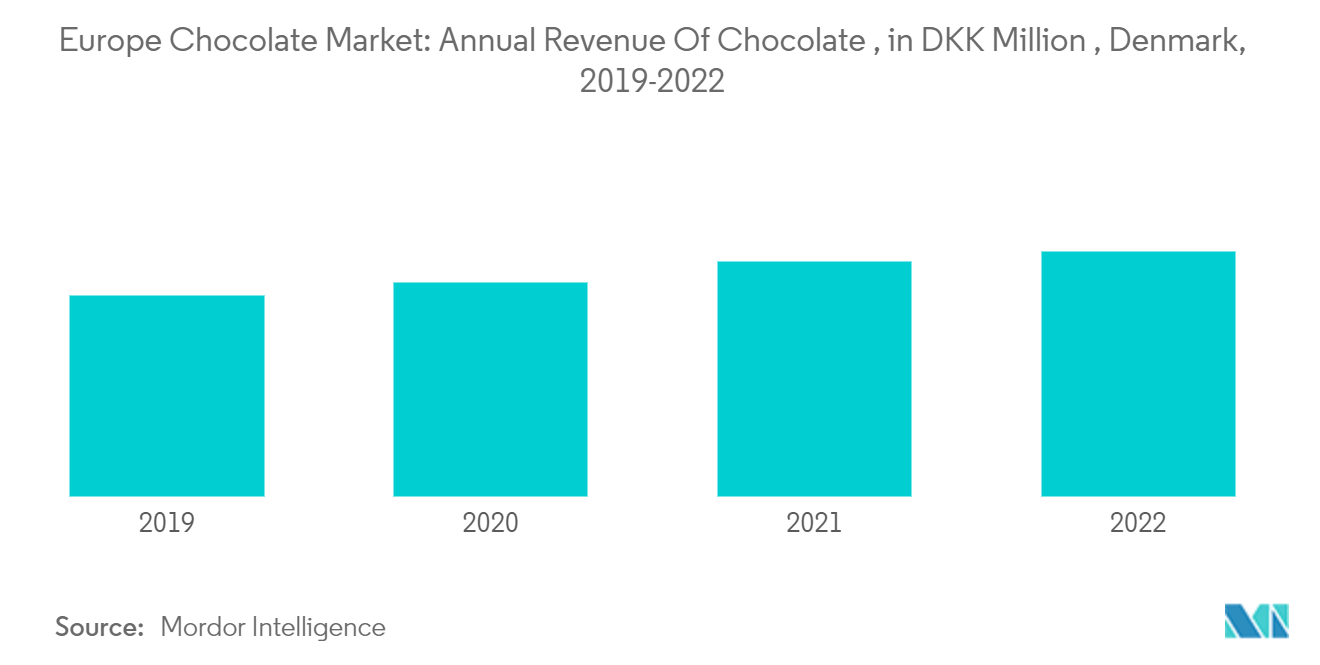

| Период Исторических Данных | 2019 - 2022 | |

| CAGR | 4.79 % | |

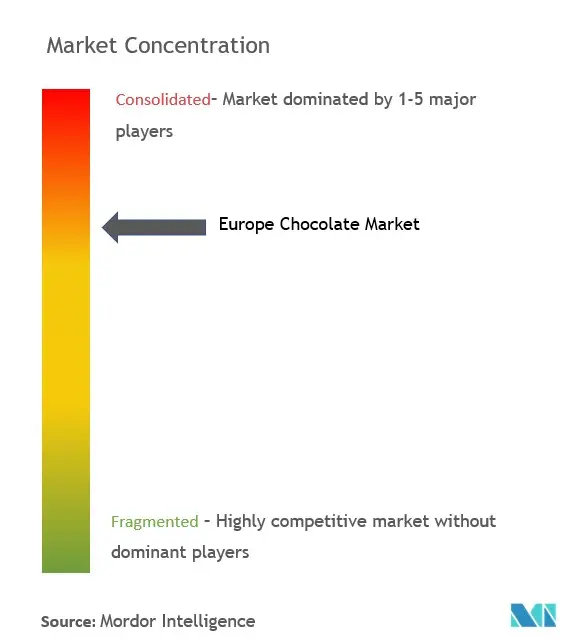

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ европейского рынка шоколада

В 2022 году европейский рынок шоколада оценивался в 44 762,65 миллиона долларов США, и прогнозируется, что среднегодовой темп роста составит 4,79% в течение прогнозируемого периода (2022–2027 годы).

Во время пандемии COVID-19 массовое потребление шоколада оставалось стабильным; однако в сегменте крафтового шоколада на европейском рынке наблюдался вялый рост. Согласно опросу, проведенному Институтом тонкого какао и шоколада (FCCI) с целью лучше понять влияние COVID-19 на малый шоколадный бизнес, отмена отраслевых мероприятий стала основной причиной снижения продаж крафтового шоколада. Кроме того, важную роль сыграл более низкий потребительский спрос.

Европейский рынок шоколада является высококонкурентным, и большую часть рынка занимают многочисленные ведущие игроки. Растущий спрос и растущая популярность темного и органического шоколада способствуют росту рынка. Кроме того, важную роль в продажах шоколада играет сезонный спрос. Различные компании выпускают широкий ассортимент сортов шоколада во время таких праздников, как Пасха. Такие факторы, как форма, инновации, сочетание нескольких вкусов и упаковка шоколадных конфет, являются ключевыми стратегиями, принимаемыми компаниями для достижения максимальных продаж в праздничный сезон.

Проблемы со здоровьем, связанные с высоким содержанием сахара, сдерживают рынок, но темный шоколад и шоколад премиум-класса захватывают его долю. Компании развиваются благодаря инновационным моделям и новым тенденциям, которые смещаются в сторону здоровья и благополучия человека, привлекая клиентскую базу и капитал бренда.

Соответствие продуктам Лучше для вас и Бесплатно от продуктов.

Повышение осведомленности о здоровье среди европейских потребителей и, как следствие, повышение осведомленности о недостатках потребления кондитерских изделий, обогащенных сахаром, стимулирует продажи органического шоколада, шоколада без сахара и веганского шоколада на европейском рынке. В связи с растущим спросом на веганский и органический шоколад ведущие игроки выпускают инновационный органический шоколад, чтобы поддержать себя в долгосрочной перспективе. Например, бренд роскошного шоколада Love Cocoa представил первый в Европе веганский шоколад с авокадо. Он изготовлен из 100% натурального лиофилизированного порошка авокадо. Кроме того, компании внедряют новые упаковочные решения для увеличения срока годности продукции, тем самым возрождая интерес потребителей к своим шоколадным брендам.

Доминирование Германии на европейском рынке шоколада

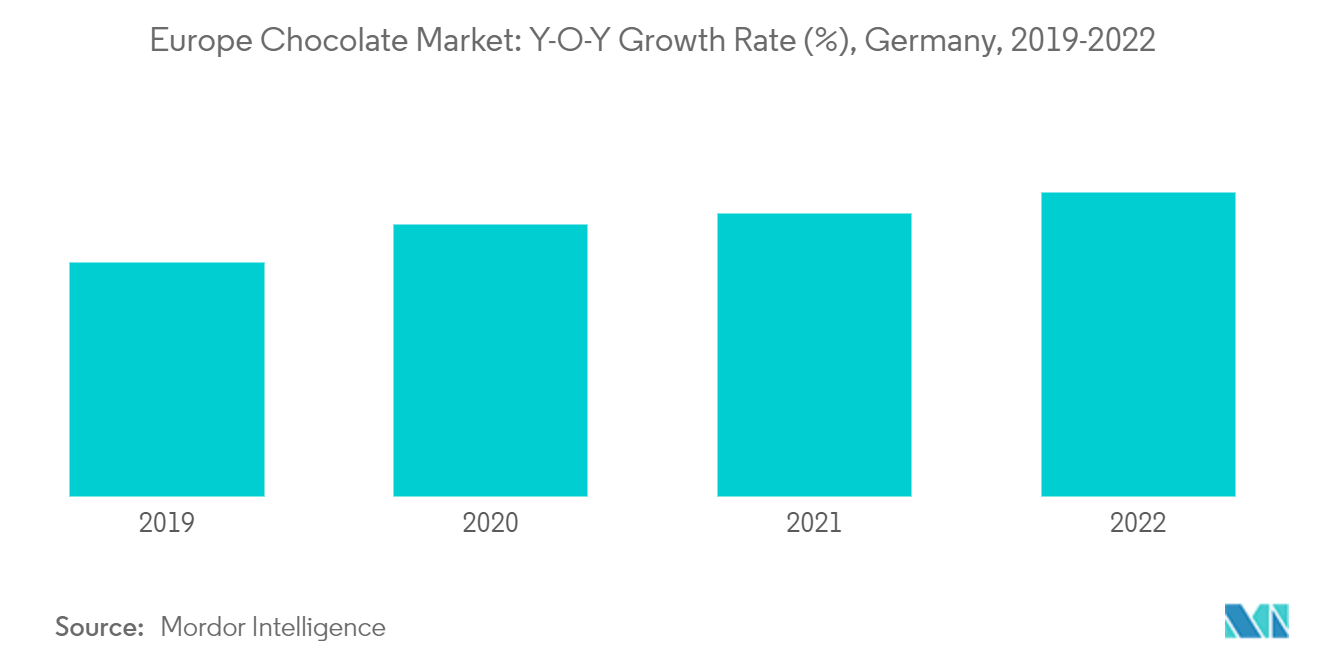

Германия имеет один из крупнейших рынков какао и шоколада, как в оптовом, так и в специализированном сегментах, что создает множество возможностей для страны-производителя в качестве экспортного направления. Однако, поскольку оптовый рынок уже достиг точки насыщения, рынок деликатесного какао и шоколада набирает обороты. Этому способствует возросший спрос на темный шоколад, а также большой рынок органического и устойчивого какао. По данным Eurostats, Германия импортирует большую долю какао-бобов из соседних стран, где на долю Нидерландов приходится 45%, а на Бельгию — 15% от общей доли. Более того, только 40% общего импорта Германии поступает напрямую из стран-производителей. Большая часть импортируемых какао-бобов используется внутри страны для дальнейшей переработки, где страна является вторым по величине производителем в Европе после Нидерландов. Ключевыми игроками на рынке являются такие компании, как Mondelez, Ferrero и Mars. Эти ведущие компании разместили свои производственные мощности в Германии, тем самым доминируя на рынке. В среднем в стране насчитывается более 230 производителей шоколада, среди которых основными производителями являются Hachez, Ludwig Schokolade и Ritter Sport.

Обзор европейской шоколадной индустрии

Европейский рынок шоколада консолидирован, на нем присутствуют значительные ведущие игроки, а именно Chocoladefabriken Lindt Sprungli AG, The Hershey Co., Ferrero Group, Mondelez International и Nestle SA. Ведущие игроки рынка занимают доминирующее положение как в Европе, так и во всем мире. Лояльность к бренду среди потребителей дает этим компаниям преимущество перед конкурентами, работающими на рынке. Основные игроки на исследуемом рынке формируют аппетит к более дорогим шоколадам среди молодых потребителей за счет повышения доступности и инновационных продуктов в зависимости от воспринимаемой ценности покупателей.

Лидеры европейского шоколадного рынка

Nestlé S.A.

Mondelez International, Inc.

Mars Incorporated

Ferrero International SA

Chocoladefabriken Lindt & Sprungli AG

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка шоколада

- В 2020 году компания Lindt выпустила в Германии высококачественный веганский шоколад из веганского молочного шоколада. Эти батончики выпускаются в трех разных вкусах с лесным орехом, соленой карамелью и печеньем к Рождеству.

- В 2020 году группа Ferrero выбрала StayinFront, глобального поставщика мобильных облачных решений для выездных служб, для улучшения розничной торговли и эффективности выездных сотрудников для своих подразделений в Бельгии и Люксембурге. Это партнерство является расширением уже существующей ассоциации между двумя компаниями.

- В 2020 году Godiva выпустила новые фирменные мини-бары. Эти батончики являются новейшим дополнением к растущему присутствию Godiva на шоколадных полках супермаркетов и аптек.

Отчет о рынке шоколада в Европе – Содержание

1. ВВЕДЕНИЕ

- 1.1 Допущения исследования и определение рынка

- 1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

- 4.1 Драйверы рынка

- 4.2 Рыночные ограничения

- 4.3 Анализ пяти сил Портера

- 4.3.1 Угроза новых участников

- 4.3.2 Переговорная сила покупателей/потребителей

- 4.3.3 Рыночная власть поставщиков

- 4.3.4 Угроза продуктов-заменителей

- 4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

- 5.1 По типу продукта

- 5.1.1 Софтлайнс/Селфлайнс

- 5.1.2 Коробочные наборы

- 5.1.3 Счетные линии

- 5.1.4 Сезонный шоколад

- 5.1.5 Формованный шоколад

- 5.1.6 Другие типы продуктов

- 5.2 По каналу распространения

- 5.2.1 Супермаркеты/гипермаркеты

- 5.2.2 Специализированные розничные продавцы

- 5.2.3 Магазины

- 5.2.4 Интернет-торговля

- 5.2.5 Другие каналы сбыта

- 5.3 География

- 5.3.1 Франция

- 5.3.2 Германия

- 5.3.3 Великобритания

- 5.3.4 Испания

- 5.3.5 Италия

- 5.3.6 Россия

- 5.3.7 Остальная Европа

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Стратегии, принятые ведущими игроками

- 6.2 Анализ доли рынка

- 6.3 Самые активные компании

- 6.4 Профили компании

- 6.4.1 Mondelez International Inc.

- 6.4.2 Ferrero International SA

- 6.4.3 Mars Incorporated

- 6.4.4 Chocoladefabriken Lindt & Sprungli AG

- 6.4.5 Hershey Co.

- 6.4.6 Arcor

- 6.4.7 Pladis

- 6.4.8 Yildiz Holding

- 6.4.9 Nestle SA

- 6.4.10 Valrhona Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ВЛИЯНИЕ COVID-19 НА РЫНОК

Сегментация европейской шоколадной промышленности

Шоколад — это продукт из жареных и молотых семян какао, приготовленный в форме жидкости, пасты или блоков, который также можно использовать в качестве вкусового ингредиента в других продуктах питания. Рынок сегментирован по типам продукции на мягкие линии/селфлайны, коробочные ассортименты, линии, сезонный шоколад, формованный шоколад и другие шоколадные кондитерские изделия. По каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины розничной торговли, магазины повседневного спроса, онлайн-каналы и другие каналы сбыта. По географическому признаку изучаемый рынок сегментирован на Францию, Германию, Великобританию, Испанию, Италию, Россию и остальную Европу. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Софтлайнс/Селфлайнс |

| Коробочные наборы |

| Счетные линии |

| Сезонный шоколад |

| Формованный шоколад |

| Другие типы продуктов |

| Супермаркеты/гипермаркеты |

| Специализированные розничные продавцы |

| Магазины |

| Интернет-торговля |

| Другие каналы сбыта |

| Франция |

| Германия |

| Великобритания |

| Испания |

| Италия |

| Россия |

| Остальная Европа |

| По типу продукта | Софтлайнс/Селфлайнс |

| Коробочные наборы | |

| Счетные линии | |

| Сезонный шоколад | |

| Формованный шоколад | |

| Другие типы продуктов | |

| По каналу распространения | Супермаркеты/гипермаркеты |

| Специализированные розничные продавцы | |

| Магазины | |

| Интернет-торговля | |

| Другие каналы сбыта | |

| География | Франция |

| Германия | |

| Великобритания | |

| Испания | |

| Италия | |

| Россия | |

| Остальная Европа |

Определение рынка

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.