Tamanho e Participação do Mercado de Vitamina E

Análise do Mercado de Vitamina E pela Mordor Intelligence

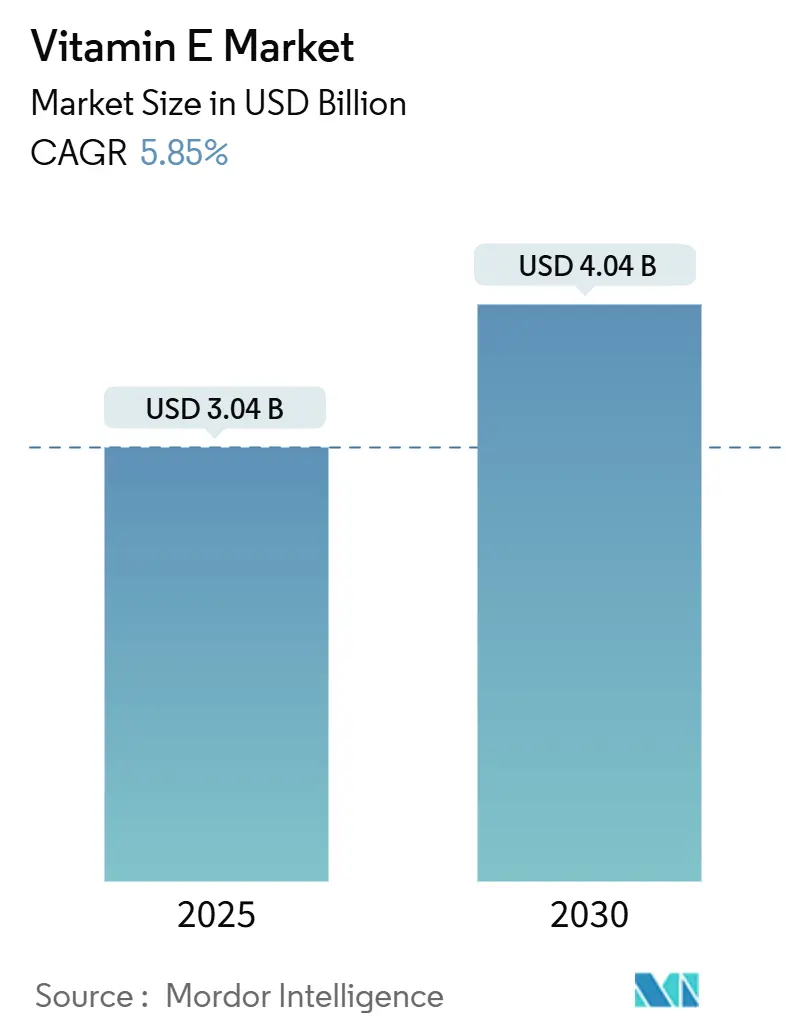

O mercado global de vitamina E está previsto para ser avaliado em USD 3,04 bilhões em 2025, e espera-se que atinja USD 4,04 bilhões até 2030, crescendo a uma TCAC de 5,85%. O crescimento do mercado deriva do aumento da conscientização dos consumidores sobre os benefícios da vitamina E para a saúde, incluindo suas propriedades antioxidantes, suporte ao sistema imunológico e benefícios para a saúde da pele, impulsionando a demanda em suplementos alimentares e alimentos funcionais. O mercado viu uma mudança em direção a fontes vegetais de vitamina E, como óleos de girassol, soja e cártamo, alinhando-se com a preferência dos consumidores por produtos naturais e de rótulo limpo. A incorporação da vitamina E pela indústria de cosméticos e cuidados pessoais por suas propriedades hidratantes e anti-envelhecimento contribuiu para a expansão do mercado. A fortificação de alimentos e bebidas com nutrientes essenciais criou oportunidades nos segmentos de alimentos funcionais. O crescimento do mercado é ainda apoiado pela urbanização, maior renda disponível e maior conscientização sobre saúde em economias emergentes, particularmente na região Ásia-Pacífico.

Principais Conclusões do Relatório

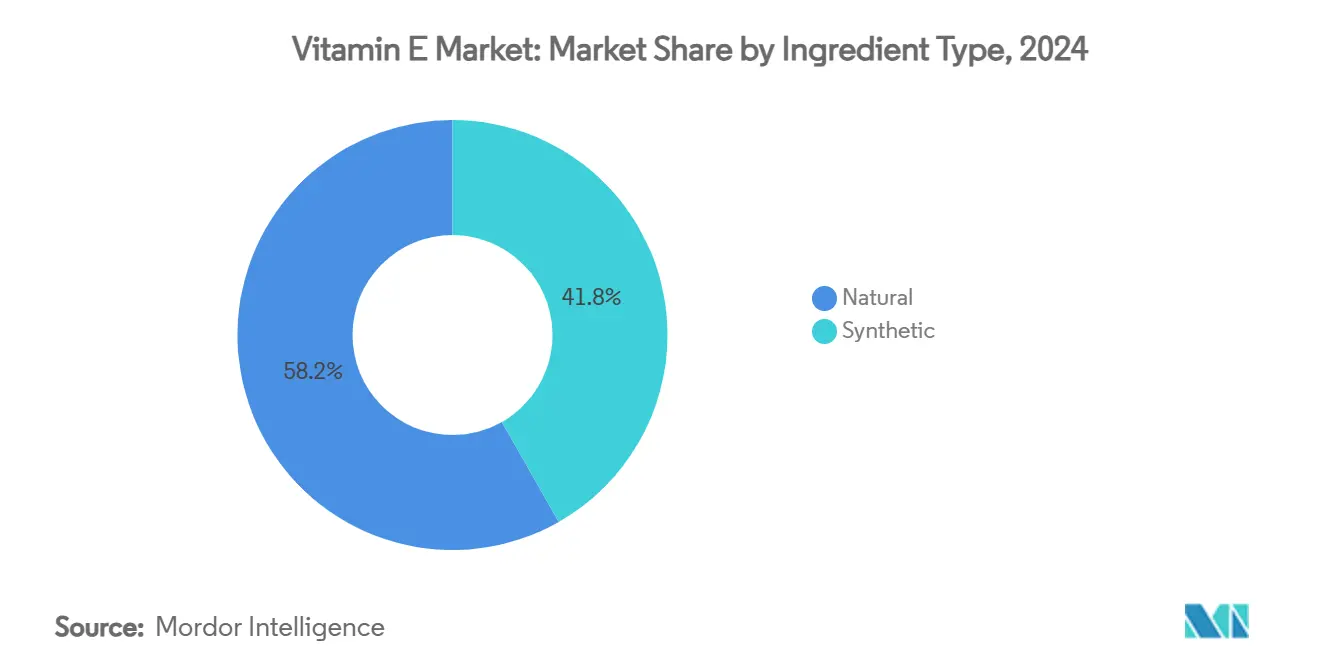

- Por tipo de ingrediente, a vitamina E natural liderou com 58,23% de participação de receita em 2024; está projetada para expandir a uma TCAC de 6,12% até 2030.

- Por aplicação, suplementos alimentares detiveram 47,55% da participação do mercado de vitamina E em 2024, enquanto cosméticos e cuidados pessoais estão previstos para avançar a uma TCAC de 6,33% até 2030.

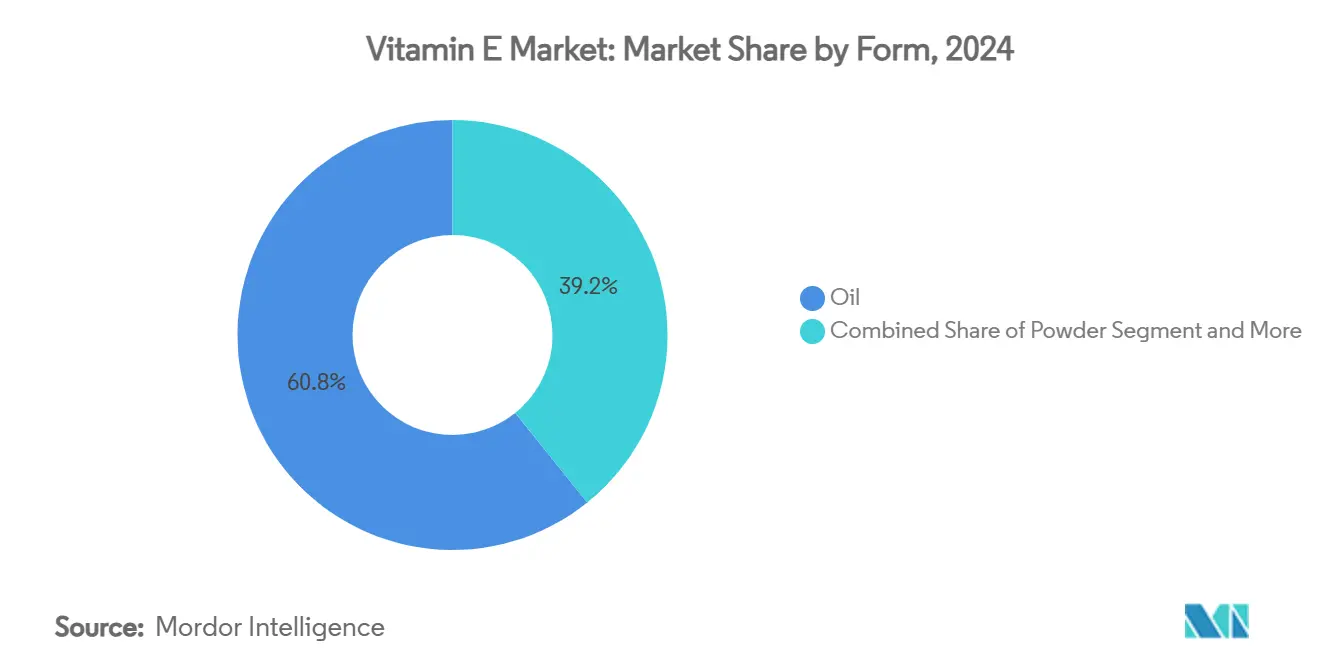

- Por forma, óleo capturou 60,78% do tamanho do mercado de vitamina E em 2024 e permanece a forma de crescimento mais rápido a uma TCAC de 6,12% durante o período de perspectiva.

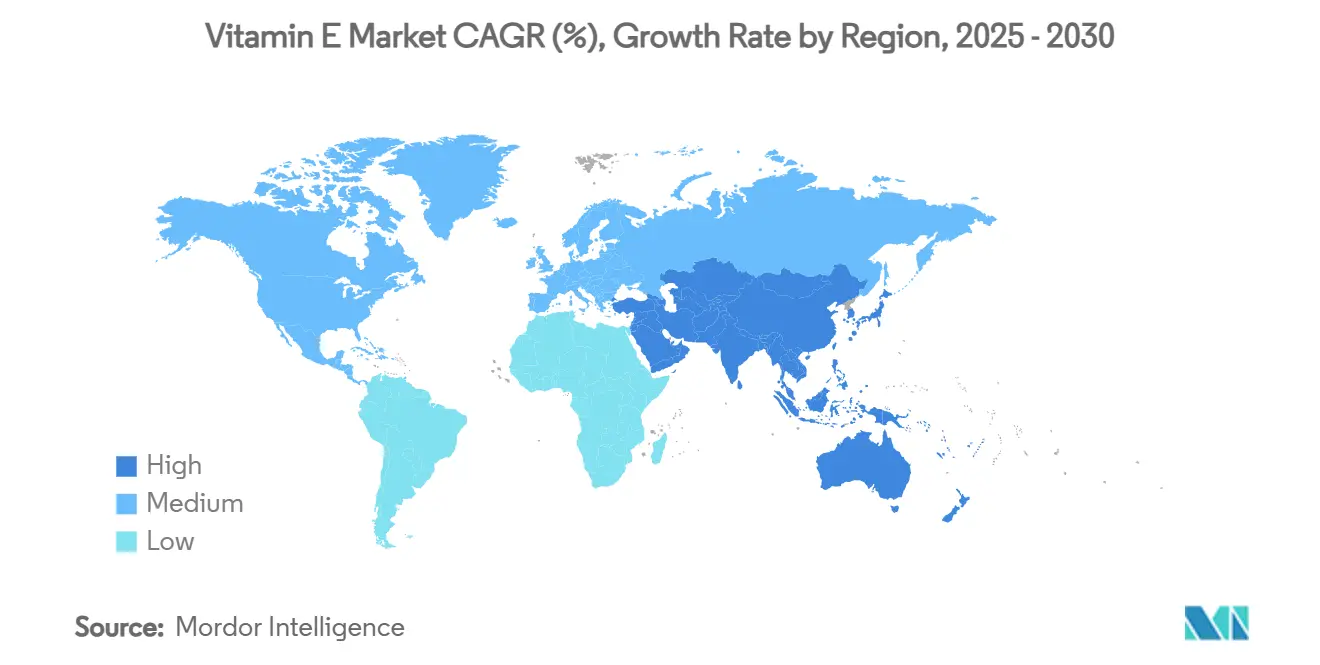

- Por geografia, Ásia-Pacífico comandou 41,83% de participação do mercado de vitamina E em 2024; Europa registra a maior TCAC projetada de 7,87% entre 2025 e 2030.

Tendências e Insights do Mercado Global de Vitamina E

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescimento da população idosa impulsionando a demanda por suplementos alimentares | +1.2% | Global, com concentração na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Crescimento da conscientização do consumidor sobre cuidados preventivos de saúde e suplementos nutricionais | +0.9% | Global, mais forte em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Expansão da demanda da indústria farmacêutica por medicamentos à base de vitamina E | +0.7% | América do Norte e Europa, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Mudança em direção a produtos de rótulo limpo acelera a demanda por vitamina E de origem natural | +1.1% | Europa e América do Norte, espalhando-se globalmente | Longo prazo (≥ 4 anos) |

| Ampliação do uso de vitamina E na ração animal para saúde e produtividade do gado | +0.8% | Global, com crescimento mais forte na Ásia-Pacífico e América do Sul | Médio prazo (2-4 anos) |

| Crescimento da fabricação de marca própria impulsiona a demanda no nível de ingredientes | +0.6% | América do Norte e Europa, expandindo para mercados emergentes | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescimento da População Idosa Impulsionando a Demanda por Suplementos Alimentares

A mudança demográfica global em direção a uma população envelhecida influencia os padrões de consumo de vitamina E (tocoferóis e tocotrienóis), já que adultos acima de 65 anos requerem suplementação antioxidante aumentada para combater o estresse oxidativo relacionado à idade. A classificação da Food and Drug Administration (FDA) de tocoferóis como substâncias geralmente seguras sob 21 CFR 182.3890 estabelece parâmetros de conformidade regulamentares para fabricantes de suplementos. Esta estrutura regulamentar facilita o desenvolvimento de formulações de vitamina E especificamente projetadas para a demografia idosa. A transição demográfica gera demanda consistente de mercado que persiste além dos ciclos econômicos, posicionando a suplementação de vitamina E como uma categoria de crescimento estável no mercado de nutracêuticos. Segundo dados do Banco Mundial, a população dos Estados Unidos com 65 anos ou mais aumentou de 16,92% em 2022 para 17,43% em 2023, fortalecendo a demanda por produtos de suplementação de vitamina E [1]Fonte: Banco Mundial, "Distribuição etária nos Estados Unidos", databank.worldbank.org.

Crescimento da Conscientização do Consumidor sobre Cuidados Preventivos de Saúde e Suplementos Nutricionais

O crescimento da conscientização sobre deficiências de micronutrientes através da educação do consumidor e plataformas de saúde digital aumentou o reconhecimento dos sintomas de deficiência de vitamina E, incluindo problemas de pele, questões de visão e comprometimento do sistema imunológico. A implementação das Filipinas de diretrizes de classificação de vitaminas, que estabelecem limites de vitamina E em 536 mg por dia, demonstra a adaptação regulamentar ao aumento da demanda do consumidor por alimentos fortificados e suplementos. Estas regulamentações proporcionam oportunidades para os fabricantes desenvolverem formulações que otimizam as dosagens enquanto mantêm padrões de segurança. O foco aumentado em cuidados preventivos de saúde, impulsionado pela conscientização de saúde relacionada à pandemia, estabeleceu a vitamina E como um ingrediente essencial em produtos de bem-estar.

Expansão da Demanda da Indústria Farmacêutica por Medicamentos à Base de Vitamina E

A crescente demanda da indústria farmacêutica está impulsionando o crescimento do mercado global de Vitamina E. As propriedades antioxidantes, anti-inflamatórias e imunoestimulantes da Vitamina E a tornam essencial em formulações farmacêuticas. A indústria farmacêutica usa Vitamina E em medicamentos para doenças cardiovasculares, distúrbios neurodegenerativos, deficiências do sistema imunológico, distúrbios de pele e tratamentos de câncer. Em aplicações dermatológicas, particularmente para tratamento de acne, a Vitamina E ganhou importância significativa. Segundo a American Academy of Dermatology Association, a acne afeta até 50 milhões de americanos anualmente, tornando-se a condição de pele mais comum nos Estados Unidos[2]Fonte: American Academy of Dermatology Association, "Condições de Pele em Números", www.aad.org. A indústria farmacêutica incorpora Vitamina E baseada em evidências clínicas demonstrando sua eficácia na redução do estresse oxidativo, que é crucial no tratamento de acne e doenças inflamatórias crônicas. Adicionalmente, as preferências do consumidor por medicamentos com propriedades terapêuticas e nutritivas para a pele encorajaram fabricantes farmacêuticos a incluir Vitamina E em seus produtos dermatológicos.

Mudança em Direção a Produtos de Rótulo Limpo Acelera a Demanda por Vitamina E de Origem Natural

A vitamina E natural, especificamente o d-alfa tocoferol, demonstra características superiores de biodisponibilidade e retenção tecidual aprimorada comparada às alternativas sintéticas, o que influencia significativamente as preferências de fornecimento do mercado no segmento de rótulo limpo. A estrutura molecular e eficácia biológica do composto contribuem para sua demanda de mercado aumentada através de aplicações nutricionais. A BASF introduziu produtos de base natural para cuidados pessoais, incluindo polímeros de modelagem biodegradáveis e ingredientes sustentáveis, alinhando-se com objetivos ambientais. Na Indonésia, desenvolvimentos da cadeia de suprimentos de óleo de palma focam na integração de pequenos agricultores e implementação de métodos de produção sustentáveis. Embora a vitamina E natural mantenha preços premium no mercado, ela cria oportunidades substanciais para produtores com capacidades de fornecimento sustentável integradas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de produção e volatilidade de preços de matérias-primas afetam a rentabilidade do mercado | -0.8% | Global, particularmente afetando produtores menores | Curto prazo (≤ 2 anos) |

| Normas regulamentares rigorosas retardam aprovações globais de produtos | -0.5% | Europa e América do Norte, expandindo globalmente | Médio prazo (2-4 anos) |

| Altos padrões de qualidade e certificação limitam o acesso ao mercado para pequenos e novos entrantes | -0.4% | Global, mais restritivo em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Disponibilidade limitada de matérias-primas | -0.6% | Global, aguda em regiões dependentes de importações de óleo de palma | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Produção e Volatilidade de Preços de Matérias-Primas Afetam a Rentabilidade do Mercado

Os altos custos de produção associados à extração e processamento de Vitamina E, particularmente de fontes naturais, restringem significativamente o crescimento e rentabilidade do mercado global de Vitamina E. A extração de Vitamina E natural de óleos vegetais (soja, girassol, germe de trigo e cártamo) requer processos complexos de extração, purificação e estabilização, que aumentam as despesas operacionais e de fabricação. A volatilidade dos preços das matérias-primas agrava ainda mais esses custos, influenciada por mudanças climáticas, instabilidade geopolítica, interrupções da cadeia de suprimentos e rendimentos agrícolas variáveis. Por exemplo, secas em grandes regiões produtoras de soja como Brasil ou Estados Unidos podem reduzir substancialmente o fornecimento, aumentando os preços de óleos ricos em tocoferol. Adicionalmente, as metas de redução de carbono da China (visando neutralidade de carbono até 2060) resultaram em fechamentos temporários de indústrias intensivas em energia, incluindo fabricação química e farmacêutica, afetando o fornecimento de intermediários necessários para a produção de Vitamina E.

Normas Regulamentares Rigorosas Retardam as Aprovações Globais de Produtos

A orientação revisada da Food and Drug Administration (FDA) para suplementos alimentares exige notificações de segurança abrangentes para novos ingredientes alimentares, aumentando a complexidade regulamentar nos principais mercados. A estrutura regulamentar europeia adiciona requisitos adicionais através de padrões de rótulo limpo e mandatos de sustentabilidade, exigindo documentação detalhada dos processos de fornecimento e produção de ingredientes. Na fabricação de fórmulas infantis, regulamentações específicas sob 21 CFR Parte 107 exigem conteúdo de vitamina E de 0,7 Unidades Internacionais por grama de ácido linoleico, criando requisitos rigorosos de formulação [3]Fonte: Food and Drug Administration (FDA), "Comparação de Padrões de Auditoria com a Regulamentação de Fórmula Infantil", www.fda.gov. Estes requisitos regulamentares beneficiam empresas estabelecidas com departamentos robustos de conformidade regulamentar, enquanto criam barreiras de entrada para empresas inovadoras menores, especialmente nos mercados farmacêutico e de nutrição infantil.

Análise de Segmento

Por Tipo de Ingrediente: Premium Natural Impulsiona a Evolução do Mercado

A vitamina E natural detém 58,23% da participação de mercado em 2024, já que os consumidores escolhem cada vez mais o d-alfa tocoferol biodisponível sobre alternativas sintéticas. O segmento natural está projetado para crescer a 6,12% de TCAC durante 2025-2030, apoiado por tendências de rótulo limpo e apoio regulamentar para ingredientes naturais. A maior retenção tecidual e bioatividade da vitamina E natural apoiam seu preço premium, especialmente em suplementos alimentares e cosméticos, onde a eficácia influencia as decisões de compra. Embora a vitamina E sintética mantenha vantagens de custo em aplicações de ração, enfrenta desafios dos requisitos de sustentabilidade e maior conscientização do consumidor sobre diferenças de biodisponibilidade.

Os fabricantes de vitamina E natural estão fortalecendo a transparência da cadeia de suprimentos e implementando práticas de fornecimento sustentável para atender segmentos de mercado premium. O desenvolvimento de tecnologias de extração aprimoradas e métodos de biofortificação está aumentando os rendimentos de vitamina E natural de culturas oleaginosas, o que pode reduzir custos de produção enquanto preserva benefícios de qualidade. Os fabricantes de vitamina E sintética estão implementando melhorias de processo e medidas de redução de custos, mas encontram dificuldades em mercados onde a origem natural é um requisito chave do consumidor. Isso cria segmentos de mercado distintos para formas naturais e sintéticas, cada um com padrões únicos de crescimento e potencial de lucro.

Por Aplicação: Suplementos Alimentares Lideram Enquanto Cosméticos Aceleram

Os suplementos alimentares dominam o mercado global de vitamina E, detendo 47,55% da participação de mercado em 2024. O envelhecimento da população global e o foco aumentado em cuidados preventivos de saúde impulsionam a demanda por suplementação antioxidante. A conscientização do consumidor sobre os benefícios da vitamina E para a saúde, incluindo neutralização de radicais livres, suporte ao sistema imunológico e redução do risco de doenças crônicas, contribui para o crescimento sustentado do mercado. A expansão do segmento é apoiada pela maior prevalência de doenças do estilo de vida e maior acessibilidade a suplementos alimentares através de mercados desenvolvidos e em desenvolvimento.

O segmento de cosméticos e cuidados pessoais deve crescer a uma taxa de crescimento anual composta (TCAC) de 6,33% até 2030. Este crescimento deriva dos benefícios demonstrados da vitamina E na proteção dos lipídios da pele contra oxidação e melhoria da função de barreira da pele. A expansão do segmento é ainda apoiada pelo papel da vitamina E na melhoria da estabilidade de produtos cosméticos. O crescimento das tendências de beleza limpa e maior demanda por ingredientes antioxidantes naturais impulsionam a integração da vitamina E em formulações de cuidados com a pele, cabelo e anti-envelhecimento.

Por Forma: Dominância do Óleo Reflete Vantagens de Versatilidade

As formulações de vitamina E à base de óleo mantêm dominância no mercado com 60,78% de participação em 2024 e uma TCAC projetada de 6,12% até 2030, atribuída à sua estabilidade superior e versatilidade através de aplicações alimentares e cosméticas. A compatibilidade inerente da forma de óleo com sistemas de entrega baseados em lipídios melhora sua eficácia em formulações premium de suplementos e produtos cosméticos, onde penetração na pele e estabilidade são requisitos essenciais de performance, enquanto formulações em pó atendem requisitos específicos de mercado para solubilidade em água e características distintas de processamento, particularmente em alimentos funcionais e fortificação de bebidas.

A segmentação do mercado reflete a evolução dos requisitos de aplicação, com formas de óleo mantendo vantagens em usos tradicionais devido a processos de fabricação mais simples, enquanto inovações em pó visam aplicações emergentes em sistemas baseados em água e formatos de entrega especializados através de tecnologias avançadas de encapsulamento, incluindo técnicas eletro-hidrodinâmicas que permitem liberação controlada e estabilidade aprimorada. Considerações de eficiência de fabricação favorecem a produção de óleo, enquanto formas em pó comandam preços premium em aplicações especializadas que requerem funcionalidade aprimorada ou conveniência de processamento, demonstrando a natureza complementar de ambas as formulações em atender diversas necessidades do mercado.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico detém 41,83% do mercado global de vitamina E em 2024, principalmente devido à sua posição como o maior produtor mundial de óleo de palma e centro de fabricação para vitamina E natural e sintética. As vantagens da região no acesso a matérias-primas e capacidade de produção fortalecem sua posição tanto nos mercados domésticos quanto de exportação. O 14º Plano Quinquenal da China (2021-2025) promove indústrias nacionais de nutrição e alimentos funcionais, apoiando a suplementação de vitamina E para abordar doenças relacionadas ao envelhecimento e estresse oxidativo. Os desenvolvimentos da cadeia de suprimentos de óleo de palma da Indonésia, incluindo modelos de agricultura corporativa para integração de pequenos agricultores, melhoram a sustentabilidade do fornecimento de matéria-prima de vitamina E natural. A região mantém capacidades de fabricação através de toda a cadeia de valor, desde processamento de matérias-primas até formulação de produtos acabados.

A Europa exibe a maior taxa de crescimento de 7,87% de TCAC durante 2025-2030, apoiada por regulamentações rigorosas que favorecem ingredientes naturais e produtos premium. Os requisitos de rótulo limpo e padrões de sustentabilidade da região criam oportunidades para fornecedores de vitamina E que atendem critérios de rastreabilidade e ambientais. As instalações de produção da BASF na Alemanha e Dinamarca apoiam os mercados premium da região, enquanto sua transição para 100% de eletricidade renovável demonstra compromisso ambiental. A preferência do mercado europeu por ingredientes naturais e sustentáveis permite que os fornecedores mantenham margens mais altas apesar dos custos aumentados de conformidade regulamentar.

A América do Norte mantém uma posição significativa no mercado através de canais estabelecidos de distribuição de suplementos alimentares e alimentos funcionais. A estrutura regulamentar da Food and Drug Administration (FDA) para suplementos alimentares e fortificação de alimentos fornece estabilidade de mercado enquanto permite diferenciação de produtos através de alegações de saúde. A base de consumidores informados da região cria demanda por formulações premium e sistemas inovadores de entrega, expandindo aplicações de vitamina E além de commodities básicas.

Cenário Competitivo

O mercado de vitamina E demonstra fragmentação moderada. Grandes empresas globais como BASF SE, DSM-Firmenich NV, Archer-Daniels-Midland Company, Wilmar International Limited e Merck KGaA operam ao lado de players regionais e fornecedores de ingredientes naturais. A fragmentação do mercado deriva de diversos requisitos de aplicação e distribuição geográfica, com vantagens competitivas variáveis através dos segmentos.

As empresas estabelecem diferenciação de mercado através do avanço tecnológico e práticas sustentáveis. Isso inclui implementar métodos avançados de produção, desenvolver capacidades sofisticadas de formulação e garantir transparência da cadeia de suprimentos. O desenvolvimento do portfólio Eco Balanced da BASF e implementação de eletricidade renovável em instalações dos Estados Unidos exemplifica a mudança da indústria em direção a operações ambientalmente conscientes. Adicionalmente, estratégias de integração vertical na produção de vitamina E natural permitem que as empresas mantenham controle sobre custos de matérias-primas e processos de garantia de qualidade.

A natureza cíclica do mercado de vitamina E e potenciais vulnerabilidades da cadeia de suprimentos exigem estratégias operacionais robustas. Empresas com capacidade de produção diversificada e sistemas estabelecidos de gestão de risco mantêm vantagens competitivas sobre aquelas dependentes de cadeias de suprimentos de fonte única. Esta resiliência operacional torna-se particularmente significativa durante interrupções de produção, permitindo que as empresas mantenham fornecimento consistente ao mercado e atendam demandas dos clientes efetivamente.

Líderes da Indústria de Vitamina E

-

BASF SE

-

DSM-Firmenich NV

-

Archer-Daniels-Midland Company

-

Wilmar International Limited

-

Merck KGaA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: A DSM-Firmenich reiniciou as operações em sua instalação de fabricação de Vitamina E, marcando um desenvolvimento significativo nas capacidades de produção da empresa.

- Março 2025: A Louis Dreyfus Company (LDC) introduziu uma nova linha de produtos de Vitamina E de base vegetal na exposição Food Ingredients China 2025, incluindo tocoferóis mistos, produtos acetato e produtos succinato.

- Janeiro 2025: A BASF anunciou planos para expandir sua capacidade de produção anual de acetato de vitamina E em 10% até 2027 em seu local de fabricação de Ludwigshafen na Alemanha. A empresa iniciou este investimento para fortalecer sua posição no mercado de vitamina E.

- Maio 2023: A Ildong Bioscience, uma empresa sul-coreana, garantiu patentes para três cepas probióticas que produzem vitaminas B e vitamina C através da conversão enzimática de precursores de vitaminas.

Escopo do Relatório do Mercado Global de Vitamina E

A Vitamina E é um grupo de compostos lipossolúveis que incluem quatro tocoferóis e quatro tocotrienóis. O mercado de vitamina E é segmentado por tipo de produto, aplicação e geografia. Com base no tipo de produto, o mercado é segmentado em natural e sintético. Por aplicação, o mercado global de vitamina E é segmentado em alimentos funcionais e bebidas, farmacêuticos e suplementos alimentares, nutrição infantil, comida para animais de estimação e ração animal, e cosméticos. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões de USD).

| Natural |

| Sintético |

| Alimentos Funcionais e Bebidas |

| Suplementos Alimentares |

| Cosméticos e Cuidados Pessoais |

| Nutrição Infantil |

| Ração Animal |

| Outros |

| Óleo |

| Pó |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Holanda | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Ingrediente | Natural | |

| Sintético | ||

| Por Aplicação | Alimentos Funcionais e Bebidas | |

| Suplementos Alimentares | ||

| Cosméticos e Cuidados Pessoais | ||

| Nutrição Infantil | ||

| Ração Animal | ||

| Outros | ||

| Por Forma | Óleo | |

| Pó | ||

| Outros | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Holanda | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de vitamina E e quão rápido está crescendo?

O mercado de vitamina E está avaliado em USD 3,04 bilhões em 2025 e está projetado para atingir USD 4,04 bilhões até 2030, registrando uma TCAC de 5,85% durante o período de previsão.

Qual tipo de ingrediente detém a maior participação no mercado de vitamina E?

O d-alfa-tocoferol natural lidera com 58,23% de participação de receita em 2024 e está se expandindo a uma TCAC de 6,12% conforme as preferências de rótulo limpo aumentam.

Por que a Europa é a região de crescimento mais rápido para vitamina E?

Regras rigorosas de rótulo limpo e disposição do consumidor para pagar prêmios por ingredientes de origem sustentável impulsionam a perspectiva de TCAC de 7,87% da Europa.

Qual segmento de aplicação está avançando mais rapidamente?

Cosméticos e cuidados pessoais, apoiados pelos benefícios antioxidantes da vitamina E, está previsto para crescer a uma TCAC de 6,33% até 2030.

Página atualizada pela última vez em: