Tamanho e Participação do Mercado de Sensores de Tráfego

Análise do Mercado de Sensores de Tráfego pela Mordor Intelligence

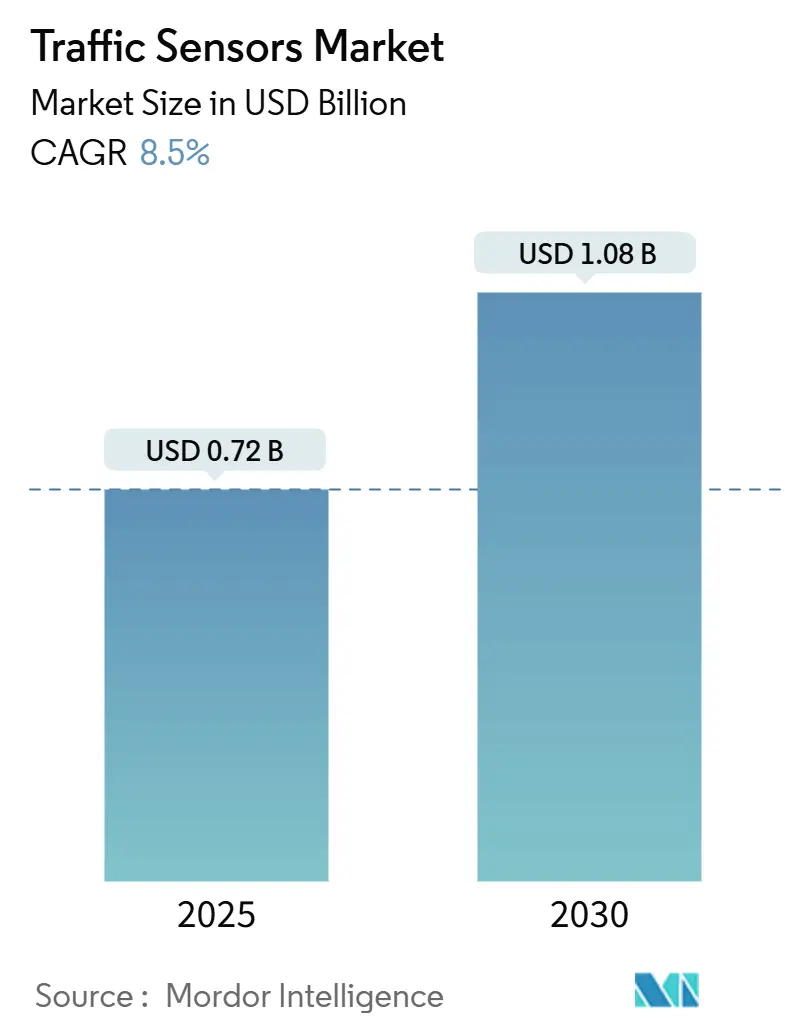

O tamanho do mercado de sensores de tráfego atingiu USD 0,72 bilhão em 2025 e está em curso para expandir para USD 1,08 bilhão até 2030, refletindo uma TCAC de 8,50%. A demanda aumenta conforme as cidades expandem sistemas de transporte inteligente para aliviar congestionamentos e reduzir emissões, e conforme agências nacionais garantem financiamento plurianual para infraestrutura habilitada por sensores. Requisitos estatutários de dados em tempo real para precificação de congestionamento, pedágio dinâmico e programas de segurança ancoram novos ciclos de aquisição, enquanto IA de borda e conectividade 5G mudam o foco competitivo de hardware independente para plataformas ricas em dados e prontas para upgrade. Ásia-Pacífico lidera a adoção com base nos pilotos de cidades inteligentes em larga escala da China e do Japão, enquanto a América do Norte prioriza retrofits que minimizam fechamentos de faixas. Fornecedores capazes de agrupar detecção não intrusiva, análise preditiva e comunicações de padrões abertos garantem a base endereçável mais ampla, especialmente quando governos pressionam por cobertura multimodal que inclui pedestres e dispositivos de micromobilidade.

Principais Conclusões do Relatório

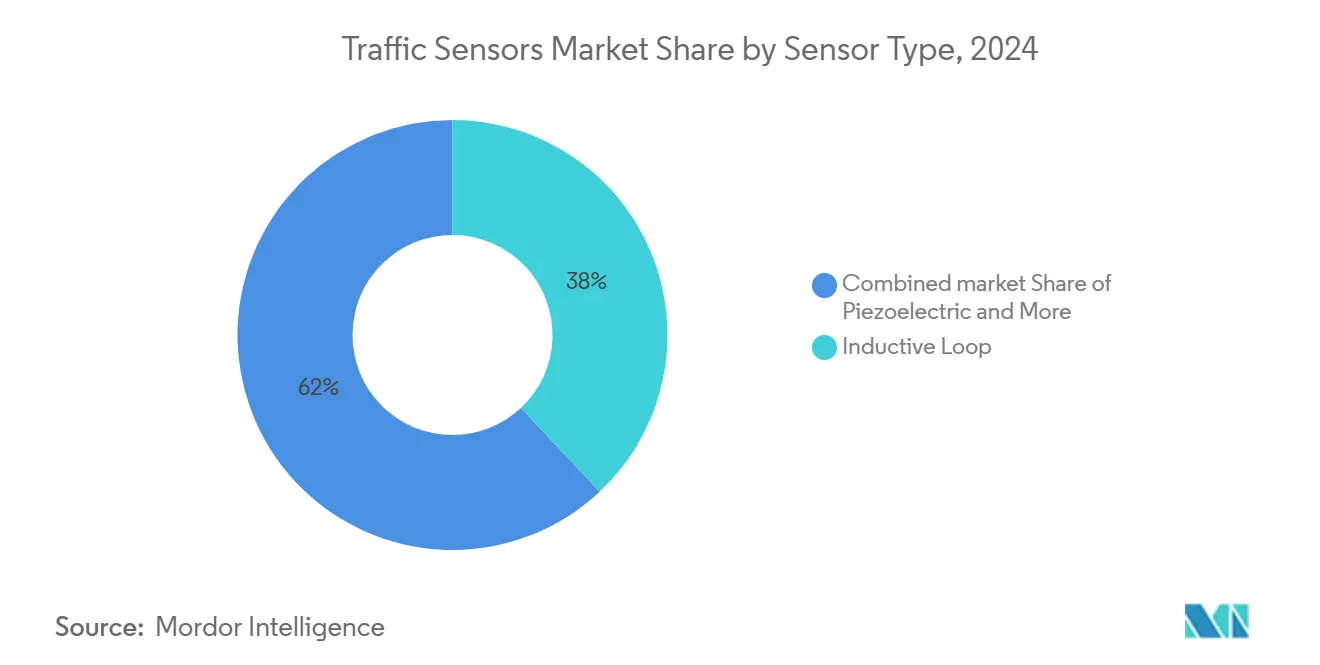

- Por tipo de sensor, loops indutivos detiveram 38% da participação do mercado de sensores de tráfego em 2024; LiDAR está previsto para registrar a TCAC mais rápida de 12,2% até 2030.

- Por método de instalação, implantações intrusivas mantiveram 54% da participação de receita em 2024, enquanto sistemas portáteis estão projetados para expandir a uma TCAC de 12,0%.

- Por aplicação, monitoramento de tráfego comandou 46% do tamanho do mercado de sensores de tráfego em 2024; detecção de incidentes está avançando a uma TCAC de 11,8%.

- Por local de implantação, cruzamentos urbanos lideraram com 41% de participação; projetos de pontes e túneis entregam a maior perspectiva de TCAC de 12,5%.

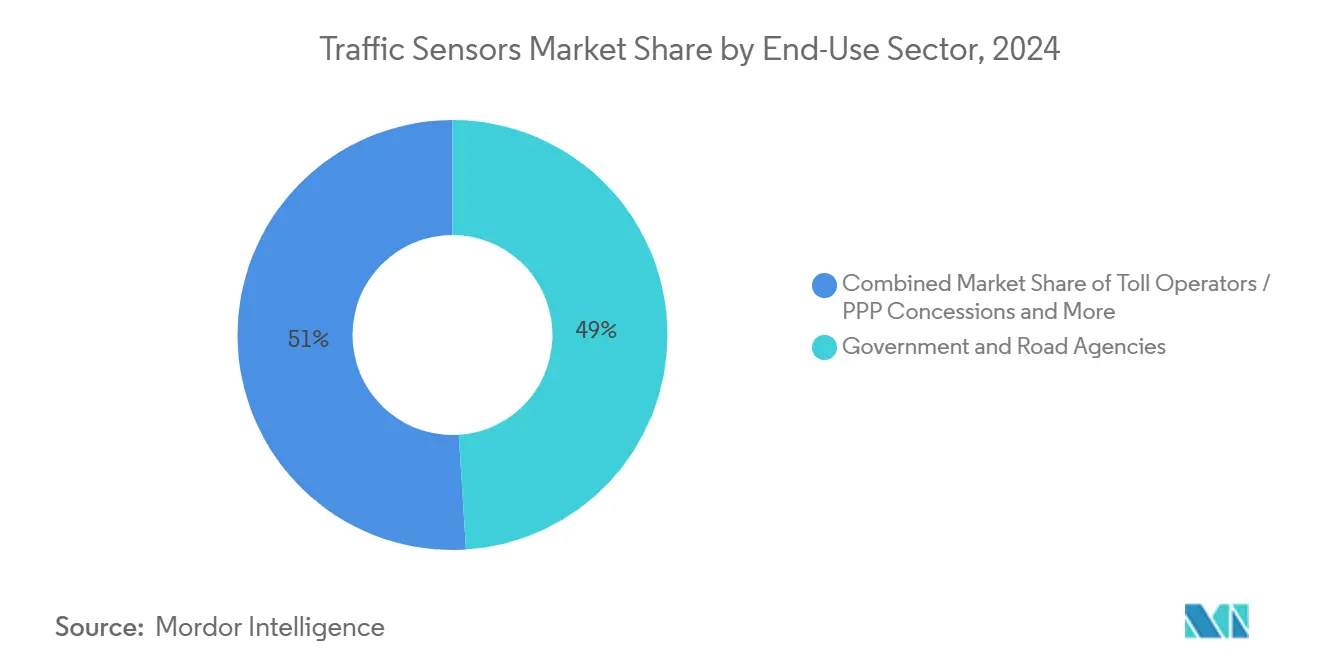

- Por setor de uso final, governo e agências rodoviárias representaram 49% de participação; integradores de cidades inteligentes registram uma TCAC de 12,6% até 2030.

- Por conectividade, conexões com fio compuseram 43% da receita de 2024, mas soluções celulares-IoT estão crescendo a uma TCAC de 13,4%.

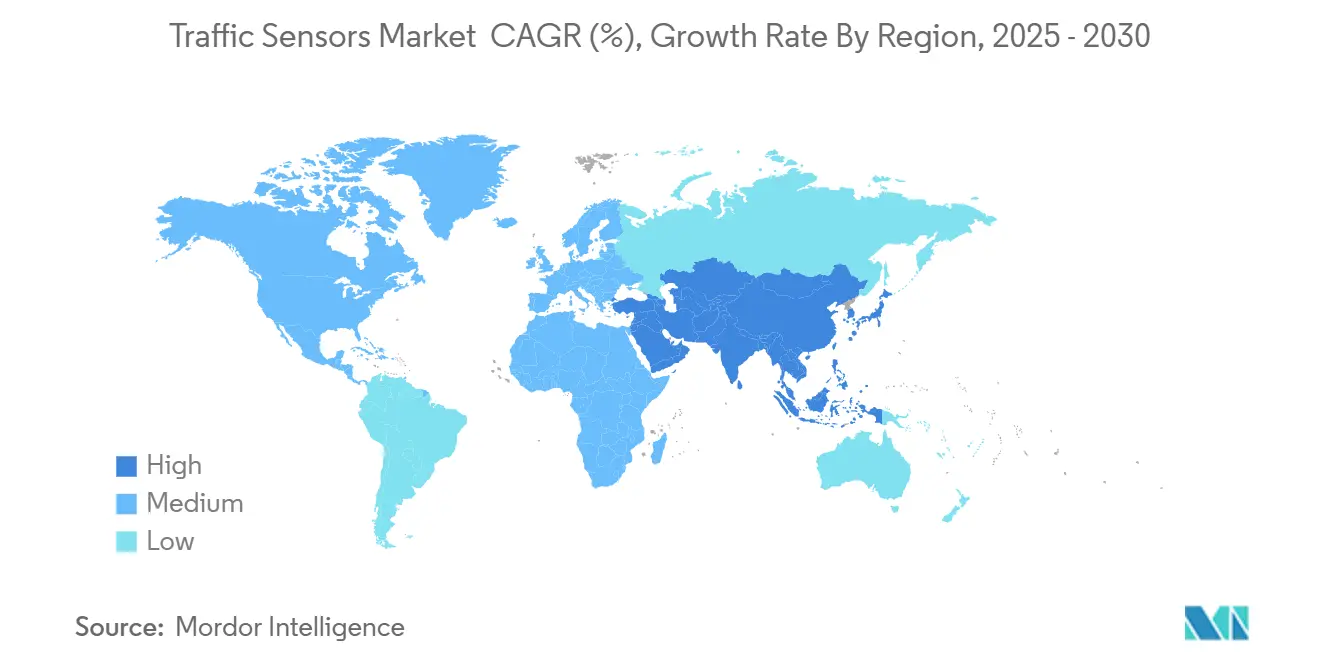

- Por geografia, Ásia-Pacífico contribuiu com 35% da receita em 2024 e permanece a região de crescimento mais rápido com TCAC de 12,1%.

Tendências e Insights do Mercado Global de Sensores de Tráfego

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pressão de Urbanização e Congestionamento | +1.8% | Global, forte em megacidades da APAC | Médio prazo (2-4 anos) |

| Aumento de Financiamento de Cidades Inteligentes e ITS | +2.1% | América do Norte e núcleo da UE, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Dados em Tempo Real Obrigatórios para Pedágio e Precificação de Congestionamento | +1.5% | América do Norte e UE, pilotos na APAC | Médio prazo (2-4 anos) |

| Sensores Não Intrusivos de Baixo Consumo com IA de Borda | +1.4% | Global, liderado por hubs de inovação da América do Norte e UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Pressão de Urbanização e Congestionamento

O congestionamento metropolitano custa a Nova York USD 20 bilhões por ano, impulsionando implantações de sensores em larga escala que reduzem tempos de viagem em até 25% e cortam a emissão de CO₂ em até 20% trafficmobilityreviewboard. Fundos federais de Melhoria da Segurança Rodoviária de USD 3,4 bilhões incorporam detecção em atualizações de rodovias para reduzir fatalidades.[1]Federal Highway Administration, "Budget Estimates Fiscal Year 2025" FHWA, fhwa.dot.gov Quase 800 pilotos de cidades inteligentes da China aceleram ainda mais implantações que abrangem veículos, pedestres e usuários de micromobilidade, ampliando o mercado de sensores de tráfego além apenas de veículos rodoviários[2].Central Committee of the Communist Party of China, "Opinions on Promoting New Urban Infrastructure", State Council PRC gov.cn

Aumento de Financiamento de Cidades Inteligentes e ITS

O programa USD SMART Grants desembolsou USD 50 milhões em 34 projetos em 2024, estabelecendo precedentes para cruzamentos ricos em sensores e servidores de borda .[3]U.S. Department of Transportation, "SMART Grants Program", U.S. DOT, transportation.govHorizon Europe destinou EUR 254 milhões (USD 276 milhões) à infraestrutura de transporte digital que exige detecção interoperável. Iniciativas municipais, como o plano de mobilidade inteligente de Alexandria de USD 5 milhões, confirmam que o financiamento está fluindo rapidamente para aquisições municipais

Dados em Tempo Real Obrigatórios para Pedágio e Precificação de Congestionamento

O programa de precificação de congestionamento de Nova York depende de câmeras automatizadas e matrizes de pesagem em movimento para gerar USD 15 bilhões para modernização do trânsito. Isenções federais de espectro aceleram pilotos celulares V2X em Utah e Virgínia, sustentando demanda por sensores para coleta de pedágio com latência de subsegundo . A precificação dinâmica específica por faixa se espalhou para 41 corredores dos EUA, cada um exigindo sensores robustos para precisão de cobrança baseada em eixos

Sensores Não Intrusivos de Baixo Consumo com IA de Borda

O motor de fusão aprimorado por IA do Tennessee melhorou a precisão de detecção em 5% comparado com modelos legados. O TrafiBot multiespectral da FLIR integra imagem térmica e visual com IA incorporada para abordar riscos de túneis e pontes. O processamento de borda reduz custos de backhaul e protege dados sensíveis, um benefício decisivo para operadores europeus sujeitos a leis rigorosas de privacidade

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto CAPEX de Implantação Inicial | -1.2% | Global, agudo em regiões em desenvolvimento | Curto prazo (≤ 2 anos) |

| Custos de Conformidade com Privacidade de Dados e Cibersegurança | -0.8% | UE e América do Norte, expandindo mundialmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto CAPEX de Implantação Inicial

ITS America estima que USD 6,5 bilhões são necessários para equipar 250.000 cruzamentos dos EUA com tecnologia V2X, um fardo intensificado por custos de pavimentação, trabalho e manutenção . Economias em desenvolvimento enfrentam lacunas de financiamento que atrasam implantações, embora nós sem fio de baixo custo como o protótipo de USD 40 de Oklahoma facilitem barreiras de entrada Contratos como o acordo de monitoramento de ponte de Rhode Island de USD 2,759 milhões destacam o compromisso de capital considerável mesmo para ativos individuais

Custos de Conformidade com Privacidade de Dados e Cibersegurança

A Lei de IA da UE introduz regras de rastreabilidade que aumentam os custos gerais de desenvolvimento para plataformas de tráfego inteligente . Relatórios do GAO dos EUA citam privacidade como uma barreira principal, forçando agências a investir em criptografia, autenticação e monitoramento contínuo. Padrões divergentes DSRC e C-V2X amplificam despesas de teste e prolongam ciclos de aquisição

Análise de Segmento

Por Tipo de Sensor: LiDAR Rompe com Detecção Legada

Loops indutivos mantiveram 38% da participação do mercado de sensores de tráfego em 2024, mas a TCAC de 12,2% do LiDAR sinaliza um pivô para mapeamento não intrusivo de alta resolução. O tamanho do mercado de sensores de tráfego vinculado a soluções LiDAR está projetado para superar loops conforme operadores buscam classificação de veículos e segurança de pedestres em um pacote. O sistema da Seyond registra 99% de precisão de veículos e 92% de reconhecimento de pedestres, superando alternativas baseadas em loop simpl.. Radar e imagem térmica complementam LiDAR em clima adverso, enquanto matrizes piezoelétricas permanecem vitais para pesagem em movimento. Sensores prontos para borda que combinam modalidades coletam dados mais ricos com menor custo de ciclo de vida, uma prioridade sob orientação federal SMART

A curva ascendente do LiDAR é reforçada por preços de componentes em queda, fatores de forma menores e confiabilidade de nível automotivo. Loops tradicionais lutam com desgaste de pavimento e adições de faixas, e sua incapacidade de detectar ciclistas limita adequação para grades multimodais. Soluções infravermelhas e de magnetômetro mantêm papéis de nicho onde custo ou restrições de local ditam. Um ecossistema diversificado de fornecedores está emergindo, mas habilidade de integração permanece um diferenciador conforme agências favorecem análises chave na mão sobre entrega de feed bruto.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Método de Instalação: Sistemas Portáteis Ganham Impulso

Instalações intrusivas compuseram 54% da receita em 2024 conforme loops legados dominam junções sinalizadas, mas sensores portáteis estão previstos para TCAC de 12,0%. O mercado de sensores de tráfego recompensa cada vez mais unidades de implantação rápida, alimentadas por energia solar, que evitam fechamentos de faixas e corte de asfalto. O nó sem fio de USD 40 de Oklahoma ressalta competitividade de custo mesmo para distritos com restrições de caixa. Kits LiDAR portáteis agora sustentam consciência situacional de zona de trabalho, facilitando conformidade de empreiteiro com mandatos de segurança.

Gerentes de tráfego priorizam flexibilidade para realinhar sensores com fases de construção, eventos ou faixas de ônibus pop-up. Equipamentos não intrusivos sobre a estrada entregam cobertura de múltiplas faixas e diagnósticos sem perturbar integridade do pavimento. A longo prazo, retrofits de loop mudam para combos radar-câmera entregando maior fidelidade de dados e menor gasto vitalício.

Por Aplicação: Detecção de Incidentes Sobe em Prioridade

Monitoramento de tráfego capturou 46% da receita em 2024, mas detecção de incidentes fica em uma curva de TCAC de 11,8% conforme metas de segurança se apertam. O tamanho do mercado de sensores de tráfego vinculado apenas à mitigação de direção na contramão está subindo rápido depois que soluções térmicas-IA demonstraram reduções acentuadas de falsos alarmes. Adições de pesagem em movimento como a implantação da Brooklyn-Queens Expressway cortaram violações de caminhões com sobrepeso em 50% dentro de um mês.

Análise de vídeo em tempo real combinada com processamento na borda permite alertas de subsegundo para centros de controle de tráfego. Dados de classificação de veículos suportam pedágio escalonado, precificação de congestionamento e aplicação de política de frete, cimentando sensores como ativos geradores de receita em vez de centros de custo.

Por Local de Implantação: Pontes e Túneis Aceleram

Cruzamentos urbanos detiveram 41% do gasto de 2024, mas locais de pontes e túneis mostram a TCAC mais forte de 12,5%. Requisitos de monitoramento de saúde estrutural e detecção precoce de incêndio se fundem com detecção de tráfego, impulsionando licitações integradas como o contrato da Ponte Washington de Rhode Island de USD 2,759 milhões. Sensores em ambientes confinados de túnel devem resistir à umidade, poeira e vibração, favorecendo unidades rugosas e multiespectrais. Faixas de rodovia continuam a exigir precisão de classificação de eixo para garantia de receita de pedágio, enquanto instalações de estacionamento implantam sensores de ocupação que alimentam plataformas de pagamento móvel.

Por Setor de Uso Final: Integradores de Cidades Inteligentes Lideram Crescimento

Agências governamentais ainda representam 49% da receita, mas integradores de cidades inteligentes desfrutam da TCAC mais rápida de 12,6% conforme municípios terceirizam contratos de projetar-construir-operar. O mercado de sensores de tráfego recompensa fornecedores que agrupam hardware, análise em nuvem e manutenção em acordos de nível de serviço baseados em resultado. Parcerias público-privadas, como a Parceria de Inovação de Cidades Inteligentes de Nova York, canalizam subsídios para pacotes integrados de plataforma-sensor.

Concessionárias de estradas com pedágio sustentam ciclos estáveis de substituição, enfatizando certificação metrológica para precisão de grau de receita. Empresas de logística exigem kits de contagem portáteis que se alinhem com telemática de frota para otimizar roteamento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia de Conectividade: Celular-IoT Toma a Liderança

Ethernet com fio e barramentos CAN garantiram 43% da receita em 2024, mas segmentos celulares-IoT expandem a TCAC de 13,4%. A participação do mercado de sensores de tráfego para links celulares está subindo conforme implantações 5G e chipsets C-V2X amadurecem. O programa piloto de USD 60 milhões do DOT dos EUA para V2X nacional depende de canais celulares de baixa latência adequados para dados multimodais. LoRa e Sigfox atendem estações remotas alimentadas por bateria, enquanto DSRC mantém um ponto de apoio em corredores selecionados pendente realocação de espectro.

Análise de Geografia

Ásia-Pacífico gerou 35% da receita de 2024 e registra TCAC de 12,1% até 2030. Os pilotos de cidade inteligente da China, ancorados no programa Made in China 2025, mantêm orçamentos de infraestrutura urbana fluindo para detecção habilitada por IA. O setor de sistemas de tráfego avançados do Japão visa USD 7,239 bilhões até 2033 conforme projetos aprovados pelo Ministério integram previsão de fluxo e visualização. O Gasoduto Nacional de Infraestrutura de USD 1,4 trilhão da Índia sublinha demanda crescente por monitoramento logístico multimodal .

América do Norte comanda bases de instalação maduras mas continua a investir em upgrades de retrofit. Alocações anuais SMART de USD 100 milhões e precificação de congestionamento em Nova York impulsionam substituições prontas para borda. Sensores não intrusivos amigáveis para retrofit dominam aquisições que devem minimizar fechamentos de faixas. Canadá moderniza gerenciamento de corredor através de compartilhamento de custos federal-provincial, enquanto México foca em corredores de frete ligados a fluxos comerciais USMCA.

Europa liga projetos de sensores a metas de descarbonização. Horizon Europe e o programa de Mobilidade Conectada, Cooperativa e Automatizada de EUR 1 bilhão financiam interoperabilidade de detecção multimodal. Alemanha e Reino Unido canalizam fundos para ferrovias e rodovias de alta velocidade que incorporam sensores de próxima geração adequados para implantação autônoma futura. Oriente Médio e África exibem adoção seletiva ligada a esquemas emblemáticos de cidade inteligente, embora estados exportadores de petróleo financiem redes de pedágio e pesagem em movimento para proteger corredores de carga pesada.

Cenário Competitivo

O setor mostra concentração moderada: os cinco principais players detêm quase 60% da receita combinada, sustentada por concessões plurianuais. Siemens Mobility garantiu EUR 2,8 bilhões (USD 3,0 bilhões) em contratos de controle ferroviário alemão, adicionando um contrato de manutenção MRT na Malásia e pacotes HS2 na Grã-Bretanha, estendendo assim receita de ciclo de vida e pegada regional. A compra de USD 335 milhões da Iteris pela Almaviva destaca apetite de private equity por ativos de mobilidade ricos em dados e sinaliza consolidação contínua.

Diferenciação tecnológica gira em torno de IA incorporada na borda. O TrafiBot da FLIR casa canais térmicos e visuais com aprendizado de máquina para ampliar casos de uso de detecção de incidentes para alerta precoce de incêndio . O pacote combinado de pesagem em movimento e monitoramento estrutural da Kistler para Ponte Washington demonstra criação de valor cross-disciplinar que eleva barreiras de troca. Órgãos de padrões como ISWIM promovem protocolos de dados abertos que podem nivelar o campo para novos entrantes, mas incumbentes com pilhas de integração maduras mantêm vantagens de aquisição, particularmente onde agências públicas favorecem contratos de serviço de longo prazo de fonte única.

Parcerias estratégicas se formam em torno de ecossistemas de plataforma. Yunex, Swarco e Kapsch alinham ofertas de mobilidade orientadas ao clima, combinando dados de sensores com controle de sinal adaptativo. Fornecedores de chipset colaboram com fornecedores de infraestrutura para acelerar implantações C-V2X, cimentando impulso celular-IoT. Empresas com talento interno de análise e plataformas de nuvem seguras pontuam mais alto em avaliações de solicitação de proposta que cada vez mais pesam ciber-resiliência e APIs abertas.

Líderes da Indústria de Sensores de Tráfego

-

Kapsch TrafficCom AG

-

Siemens AG (Mobility ITS)

-

Teledyne FLIR (Traffic)

-

Iteris Inc.

-

SWARCO AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Siemens Mobility garantiu EUR 2,8 bilhões em contratos com Deutsche Bahn para tecnologia moderna de controle e segurança como parte de um acordo-quadro de EUR 6,3 bilhões Siemens Mobility.

- Fevereiro de 2025: Siemens Mobility ganhou um contrato de manutenção de 40 meses para a Linha MRT do Vale Klang em Kuala Lumpur da SMH Rail Siemens Mobility.

- Janeiro de 2025: Siemens Mobility obteve quatro contratos no valor de EUR 670 milhões com HS2 Ltd para infraestrutura e manutenção ferroviária de alta velocidade da Grã-Bretanha Siemens Mobility.

- Dezembro de 2024: O Comitê Central da China emitiu diretrizes sobre nova infraestrutura urbana enfatizando redes municipais inteligentes Comitê Central do Partido Comunista da China.

Escopo do Relatório Global do Mercado de Sensores de Tráfego

O sinal de tráfego consiste em um sensor ou temporizador para dirigir e monitorar o fluxo de tráfego. Em cidades onde há muito tráfego, cria-se um impasse apesar do temporizador. Portanto, o sensor de tráfego detecta o número de veículos na fila e regula o sinal adequadamente.

| Loop Indutivo |

| Piezoelétrico |

| Placa de Flexão |

| Magnetômetro |

| Imagem / Vídeo |

| Baseado em Radar |

| Infravermelho |

| LiDAR |

| Intrusivo (Na Estrada) |

| Não Intrusivo (Sobre a Estrada / Beira da Estrada) |

| Portátil / Temporário |

| Monitoramento de Tráfego e Otimização de Fluxo |

| Pesagem em Movimento |

| Classificação e Perfil de Veículos |

| Pedágio Automatizado e Dinâmico |

| Detecção de Incidentes e Análise de Segurança |

| Cruzamentos Urbanos |

| Rodovias e Vias Expressas |

| Pontes e Túneis |

| Instalações de Estacionamento |

| Governo e Agências Rodoviárias |

| Operadores de Pedágio / Concessões PPP |

| Integradores de Soluções de Cidades Inteligentes |

| Operadores de Logística e Frota |

| Com Fio (CAN, Ethernet) |

| Sem Fio (DSRC / C-V2X) |

| Celular-IoT (NB-IoT / LTE-M / 5G) |

| LPWAN (LoRa / Sigfox) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Resto da Europa | |

| APAC | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da APAC | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Sensor | Loop Indutivo | |

| Piezoelétrico | ||

| Placa de Flexão | ||

| Magnetômetro | ||

| Imagem / Vídeo | ||

| Baseado em Radar | ||

| Infravermelho | ||

| LiDAR | ||

| Por Método de Instalação | Intrusivo (Na Estrada) | |

| Não Intrusivo (Sobre a Estrada / Beira da Estrada) | ||

| Portátil / Temporário | ||

| Por Aplicação | Monitoramento de Tráfego e Otimização de Fluxo | |

| Pesagem em Movimento | ||

| Classificação e Perfil de Veículos | ||

| Pedágio Automatizado e Dinâmico | ||

| Detecção de Incidentes e Análise de Segurança | ||

| Por Local de Implantação | Cruzamentos Urbanos | |

| Rodovias e Vias Expressas | ||

| Pontes e Túneis | ||

| Instalações de Estacionamento | ||

| Por Setor de Uso Final | Governo e Agências Rodoviárias | |

| Operadores de Pedágio / Concessões PPP | ||

| Integradores de Soluções de Cidades Inteligentes | ||

| Operadores de Logística e Frota | ||

| Por Tecnologia de Conectividade | Com Fio (CAN, Ethernet) | |

| Sem Fio (DSRC / C-V2X) | ||

| Celular-IoT (NB-IoT / LTE-M / 5G) | ||

| LPWAN (LoRa / Sigfox) | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Resto da Europa | ||

| APAC | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da APAC | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de sensores de tráfego?

O mercado está em USD 0,72 bilhão em 2025 e está projetado para subir para USD 1,08 bilhão até 2030 com uma TCAC de 8,5%.

Qual segmento cresce mais rápido dentro do mercado de sensores de tráfego?

Sensores baseados em LiDAR registram a TCAC mais alta de 12,2% conforme operadores migram para detecção não intrusiva de alta resolução.

Por que links celulares-IoT estão ganhando tração?

Planos nacionais V2X e implantações 5G favorecem o perfil de baixa latência e alta largura de banda do celular, empurrando o segmento de conectividade para uma TCAC de 13,4%.

Qual região lidera a adoção?

Ásia-Pacífico detém 35% da receita e entrega a TCAC mais rápida de 12,1%, sustentada pelos programas de cidades inteligentes da China e do Japão.

Como a alta despesa de capital restringe o crescimento?

Upgrades V2X de cruzamento completo podem custar bilhões, e a perturbação do pavimento durante instalações intrusivas leva agências para alternativas portáteis e sem fio.

Página atualizada pela última vez em: