Tamanho e Participação do Mercado de Sistemas de Vigilância de Negociação

Análise do Mercado de Sistemas de Vigilância de Negociação pela Mordor Intelligence

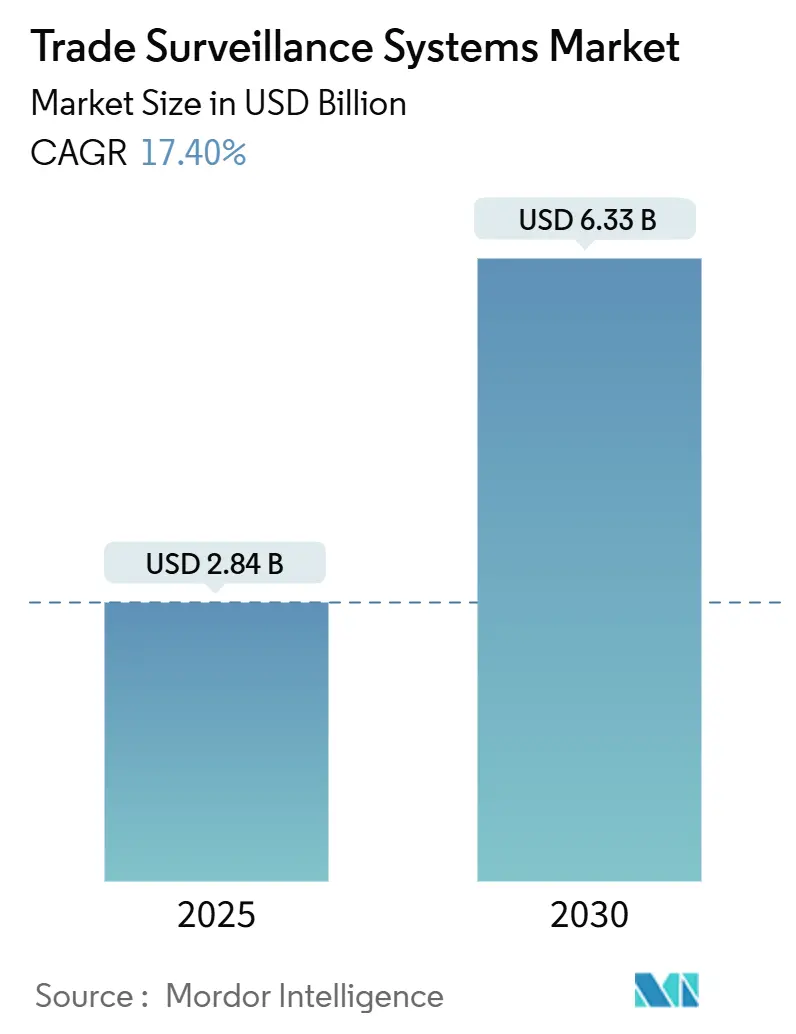

O tamanho do Mercado de Sistemas de Vigilância de Negociação é estimado em USD 2,84 bilhões em 2025, e espera-se que atinja USD 6,33 bilhões até 2030, a uma TCAC de 17,40% durante o período de previsão (2025-2030). Mandatos de relatórios intensificados como o Consolidated Audit Trail (CAT) dos Estados Unidos e a estrutura MiFID II em evolução da Europa são os catalisadores centrais. As instituições agora precisam de análises quase em tempo real que examinem mais de 150.000 transações por segundo e identifiquem padrões suspeitos com 97,5% de precisão, empurrando fornecedores em direção a arquiteturas de alto desempenho e orientadas por IA. A implementação em nuvem reduz os requisitos de capital inicial, enquanto modelos híbridos abordam preocupações de soberania de dados. O rápido crescimento em criptomoedas e ativos tokenizados adiciona complexidade, forçando plataformas de vigilância a expandir além de ações tradicionais e derivativos.

Principais Conclusões do Relatório

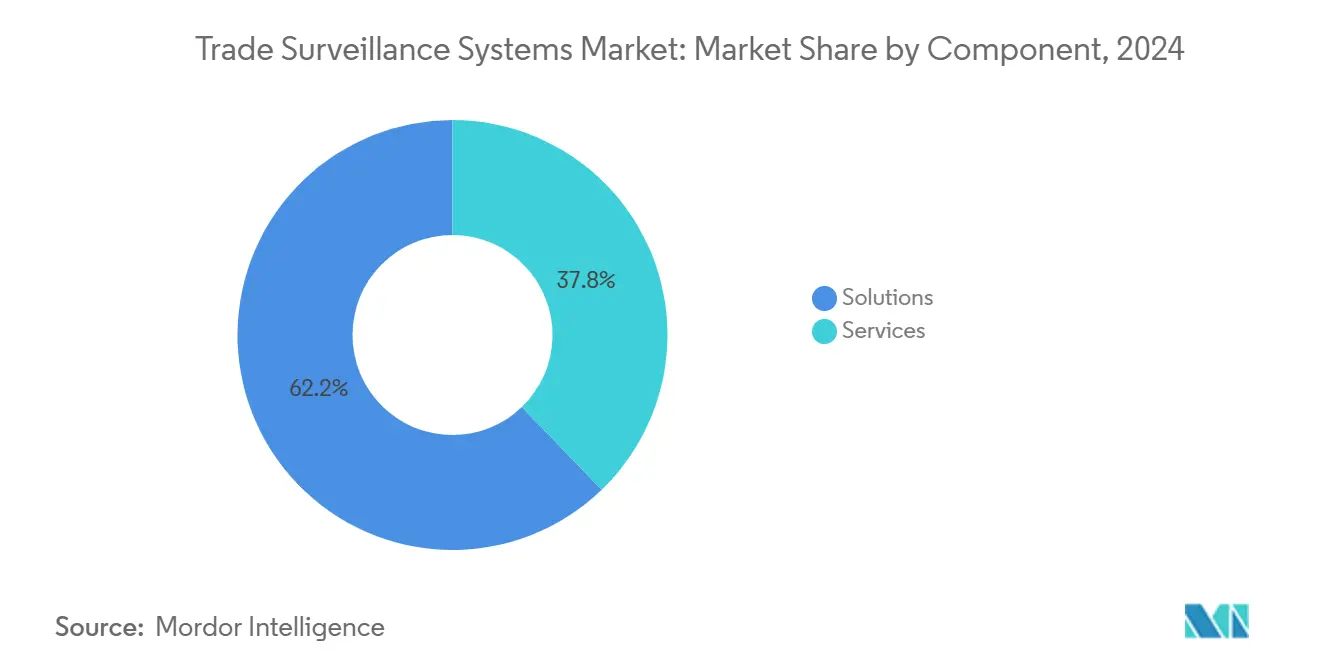

- Por componente, soluções lideraram com 62,2% da participação do mercado de sistemas de vigilância de negociação em 2024; serviços estão projetados para subir a uma TCAC de 18,2% até 2030.

- Por modo de implementação, on-premise deteve 54,6% da participação do tamanho do mercado de sistemas de vigilância de negociação em 2024, enquanto nuvem está prevista para expandir a 19,2% de TCAC entre 2025-2030.

- Por tipo de negociação, ações representaram uma participação de 32,5% do tamanho do mercado de sistemas de vigilância de negociação em 2024; ativos digitais estão avançando a uma TCAC de 20,2% até 2030.

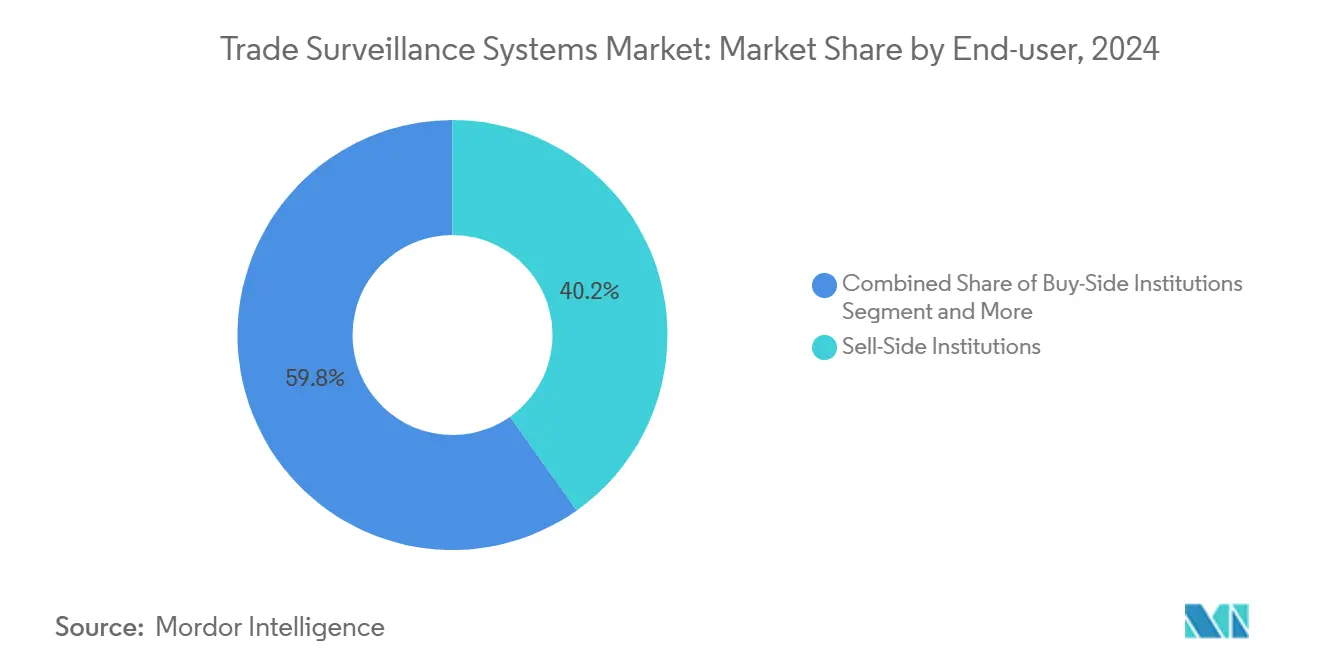

- Por usuário final, instituições do lado vendedor capturaram 40,2% da participação do mercado de sistemas de vigilância de negociação em 2024; empresas do lado comprador registram a maior TCAC projetada de 18,6% até 2030.

- Por tamanho da organização, bancos globais de nível 1 comandaram 36,1% da participação do tamanho do mercado de sistemas de vigilância de negociação em 2024, enquanto FinTechs e exchanges de criptomoedas estão crescendo a 22,1% de TCAC.

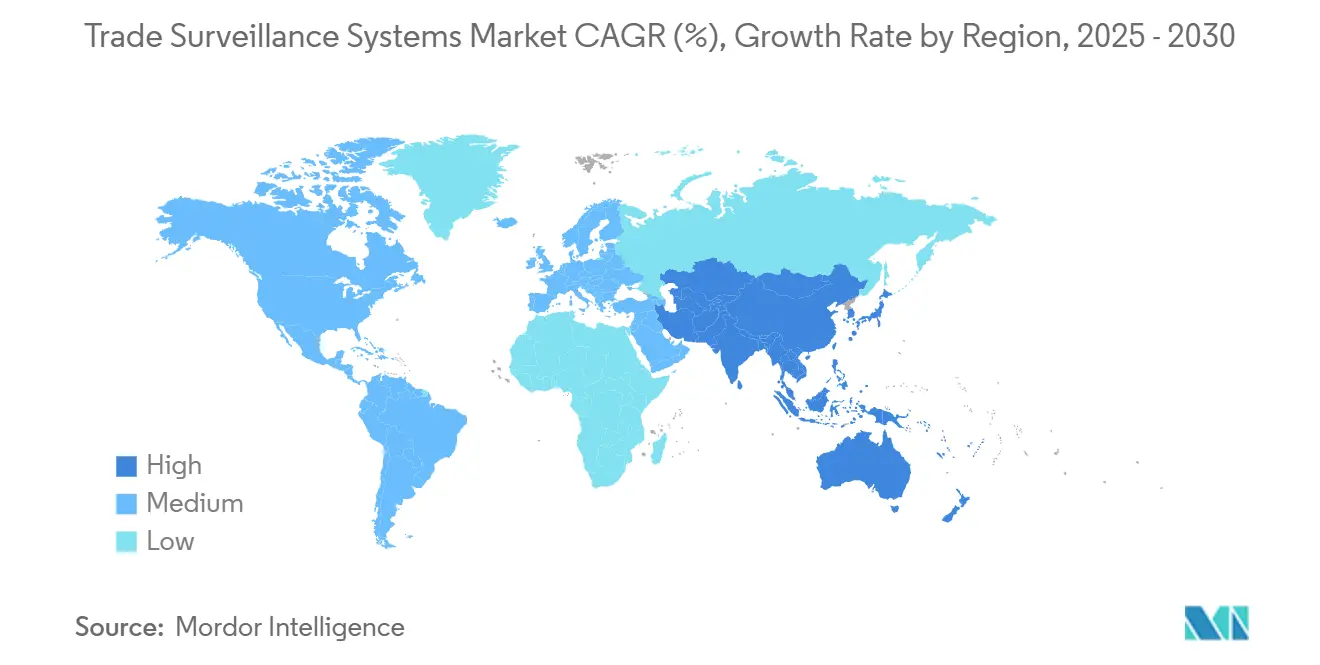

- Por geografia, América do Norte liderou com uma participação de 34,16% em 2024; Ásia-Pacífico exibe a TCAC regional mais rápida de 18,1% até 2030.

Tendências e Insights do Mercado Global de Sistemas de Vigilância de Negociação

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida expansão de locais globais de negociação eletrônica multi-ativos | +3.2% | Global, com concentração na América do Norte e UE | Prazo médio (2-4 anos) |

| Consolidated audit trail (CAT) obrigatório e outros mandatos de transparência pós-negociação | +2.8% | América do Norte primário, UE secundário | Prazo curto (≤ 2 anos) |

| Detecção de anomalias baseada em IA/ML reduz falsos positivos e custos de compliance | +4.1% | Global, liderado por centros de inovação APAC | Prazo longo (≥ 4 anos) |

| Entrega SaaS nativa em nuvem reduzindo custo total de propriedade | +3.5% | Global, acelerado em mercados emergentes | Prazo médio (2-4 anos) |

| Crescente adoção de negociação de criptomoedas e ativos digitais por instituições regulamentadas | +2.2% | Global, com clareza regulatória na UE e Singapura | Prazo médio (2-4 anos) |

| Tokenização de ativos do mundo real criando novos pontos cegos de vigilância | +1.9% | Global, adoção inicial em mercados desenvolvidos | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Expansão de Locais de Negociação Eletrônica Multi-Ativos

Estratégias de alta frequência e algorítmicas agora impulsionam mais da metade dos volumes de ações dos EUA, criando pontos cegos de vigilância que conjuntos de regras legados lutam para cobrir. As empresas devem correlacionar livros de ordens em ações, renda fixa, opções e commodities enquanto consideram lacunas de latência de milissegundos que permitem arbitragem entre locais. A mudança de modelos de dealer para locais totalmente automatizados orientados por ordens em Londres ilustra como ganhos de liquidez coexistem com maior risco de abuso de mercado. [1]Financial Conduct Authority, "Equity Market Structure Literature Review Part II: High Frequency Trading," sec.gov Fornecedores respondem unificando feeds de dados e incorporando calibrações específicas de locais que sinalizam spoofing e layering em mercados fragmentados.

CAT Obrigatório e Outros Mandatos de Transparência Pós-Negociação

O regime CAT obriga corretoras dos EUA a relatarem cada evento de ação e opção sob um esquema. Uma emenda de março de 2025 eliminou campos de dados pessoais, mas preservou identificadores únicos, poupando às empresas USD 12 milhões anuais enquanto mantém reguladores totalmente informados. Pressão similar se constrói na Europa, onde MiFIR 3 introduz identificadores de tokens digitais e novas tags de data efetiva, obrigando atualizações para lidar com cargas úteis mais ricas. Instituições, portanto, tratam vigilância como infraestrutura fundamental de compliance em vez de ferramentas opcionais de risco.

Detecção de Anomalias Baseada em IA/ML Reduzindo Falsos Positivos e Custos

Plataformas de próxima geração se movem além de limites estáticos em direção a modelos de aprendizado de máquina que aprendem comportamento de traders. Taxas de detecção excedem 97% enquanto falsos positivos ficam abaixo de 1%. Processamento de linguagem natural vincula vigilância de voz e chat a dados de negociação para que ordens aparentemente benignas possam ser ligadas de volta a comunicações colusivas. Reguladores enfatizam explicabilidade: algoritmos devem registrar as características que dispararam um alerta para que supervisores possam auditar decisões. Como resultado, fornecedores agora incorporam painéis transparentes de risco de modelo e fluxos de trabalho com humano no circuito.

Entrega SaaS Nativa em Nuvem Reduzindo Custo Total de Propriedade

Empresas financeiras cada vez mais transferem análises pesadas de computação para provedores de nuvem, escalando capacidade de CPU e GPU durante sessões voláteis sem comprar hardware. Precificação elástica corta orçamentos de capital enquanto patches automáticos aliviam fardos de cibersegurança. No entanto, instituições devem manter identificadores sensíveis dentro de fronteiras nacionais, impulsionando modelos híbridos que retêm dados brutos on-premise e enviam dados anonimizados para a nuvem para treinamento de modelos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alta complexidade de integração com sistemas legados de front-, middle- e back-office | -2.1% | Global, agudo em centros financeiros estabelecidos | Prazo médio (2-4 anos) |

| Escassez de talentos de ciência de dados em vigilância de negociação | -1.8% | Global, severo em mercados emergentes | Prazo longo (≥ 4 anos) |

| Conjuntos de regras globais fragmentados levando a mapeamento custoso de regras | -0.8% | Mercados regulatórios da UE e América do Norte | Prazo longo (≥ 4 anos) |

| Regulamentações crescentes de privacidade limitando agrupamento holístico de dados de vigilância | -0.6% | Global, com concentração em indústrias regulamentadas | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alta Complexidade de Integração com Sistemas Legados de Front-, Middle- e Back-Office

Quase 92% das instituições do Reino Unido ainda dependem de mainframes que processam arquivos de negociação em lotes durante a noite, uma cadência incompatível com vigilância segundo a segundo. Conectar protocolos de mensagem, taxonomias de campo e sincronização de relógio requer roteiros de vários anos, frequentemente envolvendo mais de 50 equipes internas. Desconexões causam feeds de dados incompletos e alertas perdidos, forçando períodos de execução paralela onde plataformas antigas e novas coexistem até que reguladores certifiquem integridade de dados.

Escassez de Talentos de Ciência de Dados em Vigilância de Negociação

A demanda por profissionais que entendem tanto microestrutura de mercados de capital quanto estatísticas avançadas supera em muito a oferta. Estudos da indústria destacam déficits em análises de blockchain, processamento de linguagem natural e modelagem de redes gráficas. Fornecedores lançam academias de treinamento para fechar a lacuna, mas no curto prazo, bancos se apoiam em serviços gerenciados que agrupam manutenção de modelos e atualizações regulatórias, aumentando o risco de dependência de fornecedores para empresas menores.

Análise de Segmentos

Por Componente: Soluções Impulsionam Base do Mercado

Soluções detiveram 62,2% da participação do mercado de sistemas de vigilância de negociação em 2024, destacando a primazia de plataformas end-to-end que integram dados de pedidos, execução e comunicações. O segmento se beneficia de altos custos de mudança e atualizações contínuas de regras, posicionando fornecedores para receita recorrente de licenciamento. O tamanho do mercado de sistemas de vigilância de negociação vinculado a soluções está projetado para subir constantemente conforme bancos renovam licenças empresariais antes de prazos regulatórios chave.

Serviços, embora menores, crescem a 18,2% de TCAC conforme instituições terceirizam ajuste de modelos e mapeamento regulatório. Contratos de serviços gerenciados preenchem lacunas de talentos internos e fornecem cobertura 24 horas em regiões. Provedores agrupam implementação, calibração de modelos comportamentais e testes pós-lançamento, um pacote que corretoras de nível médio consideram mais custo-efetivo que contratar quants especializados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Implementação: Migração para Nuvem Acelera

Implementações on-premise mantiveram uma participação de 54,6% em 2024, refletindo obrigações de soberania de dados e preferência de auditores por sistemas alojados dentro de firewalls. No entanto, o tamanho do mercado de sistemas de vigilância de negociação atribuído a ofertas em nuvem está definido para crescer mais rapidamente, expandindo a 19,2% de TCAC até 2030 conforme reguladores emitem esclarecimentos de que dados criptografados podem residir em jurisdições aprovadas.

Provedores de nuvem oferecem computação elástica para testar retroativamente milhões de cenários durante a noite, uma habilidade que grades on-premise lutam para replicar sem sobredimensionamento. Modelos híbridos ganham tração porque mantêm informações pessoalmente identificáveis em centros de dados locais enquanto desviam registros de negociação desidentificados para clusters de nuvem para análises pesadas. Pilotos bem-sucedidos em Singapura e Canadá demonstram que tais arquiteturas passam inspeção regulatória quando chaves de criptografia permanecem controladas pelo cliente.

Por Tipo de Negociação: Ativos Digitais Transformam Vigilância

Ações, com 32,5% da participação do mercado de sistemas de vigilância de negociação em 2024, permanecem o segmento âncora graças a regras de relatório de décadas. Renda fixa, derivativos e FX cada um adiciona camadas de complexidade, especialmente quando negociações OTC devem ser combinadas com impressões de exchange para visibilidade completa do ciclo de vida.

Ativos digitais representam a fatia de crescimento mais rápido a 20,2% de TCAC. Plataformas devem ingerir eventos de blockchain, mapear endereços de carteira para entidades legais e detectar wash trading cross-chain. Sob MiCA, provedores de serviços europeus devem mostrar monitoramento contínuo de exchanges descentralizadas, impulsionando demanda por análises conscientes de tokens que pontuam contratos inteligentes e sinalizam pools de liquidez suspeitos. O tamanho do mercado de sistemas de vigilância de negociação vinculado ao monitoramento de criptomoedas pode dobrar até o final da década conforme a tokenização de ativos do mundo real amplia o perímetro.

Por Usuário Final: Instituições do Lado Comprador Impulsionam Crescimento

Empresas do lado vendedor controlaram 40,2% da participação do mercado de sistemas de vigilância de negociação em 2024, um legado de obrigações de longa data de melhor execução e criação de mercado. Seus fluxos de ordens complexos e mesas de negociação proprietárias requerem lógica de alerta multicamada e trilhas de auditoria extensas.

Entidades do lado comprador expandem gastos a uma TCAC de 18,6%. Gestores de ativos veem vigilância como prova de dever fiduciário e uma salvaguarda contra uso indevido interno de informações. Fundos de pensão e seguradoras integram alertas em sistemas de gestão de portfólio para capturar violações de cruzamento e venda a descoberto não autorizada. Essas empresas anteriormente confiavam em controles de corretores, mas orientação regulatória agora enfatiza supervisão direta, alimentando pipelines de fornecedores.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tamanho da Organização: Exchanges FinTech Lideram Inovação

Bancos globais de nível 1 representaram 36,1% do tamanho do mercado de sistemas de vigilância de negociação em 2024 e continuam a alocar orçamentos de nove dígitos para manter licenças empresariais, zonas de redundância e mesas de suporte global. Corretores de nível 2 e regionais tipicamente adotam versões reduzidas, equilibrando necessidades de compliance com limites orçamentários.

Exchanges FinTech e de criptomoedas crescem receita a 22,1% de TCAC, impulsionadas por financiamento de capital de risco e a corrida para ganhar fluxo de ordens crypto institucional. Eles requerem ferramentas nativas em nuvem, centradas em API que se integram com protocolos descentralizados e entregam pontuações de risco em segundos, suportando listagens rápidas de ativos e alta throughput. Projetos de fornecedores frequentemente posicionam essas exchanges como clientes de lançamento para recursos inovadores posteriormente adaptados para mercados tradicionais.

Análise Geográfica

Ásia-Pacífico registra a TCAC regional mais rápida de 18,1%, movendo de seguidor para líder em tecnologia supervisória. A Autoridade Monetária de Singapura pilota modelos AML-CFT baseados em IA que alimentam controles de vigilância de negociação, criando implementações de referência que outros reguladores monitoram de perto. [2]Synpulse, "Regulatory and Compliance Outlook 2025: Key Trends in Hong Kong and Singapore," synpulse.com Hong Kong manda cobertura de vigilância para operadores licenciados de ativos virtuais, elevando gastos entre exchanges e prime brokers.

América do Norte permanece o maior contribuinte com uma participação de 34,16%, impulsionada por CAT e bandeiras planejadas de venda a descoberto que entram em vigor em meados de 2025. Os Estados Unidos se beneficiam da proximidade de fornecedores com principais locais de ações e opções, enquanto o Canadá acelera investimento conforme volumes de listagem cruzada sobem.

Europa mantém um perfil de adotante maduro onde MiFID II e EMIR já incorporam relatórios rigorosos de transações. Mudanças futuras do MiFIR 3 introduzem identificadores de tokens digitais que ampliam o perímetro regulatório. Bancos continentais atualizam sistemas para reconciliar identificadores de negociação em linhas de negócios, e empresas do Reino Unido executam processos paralelos para gerenciar divergência pós-Brexit.

Cenário Competitivo

O mercado mostra consolidação moderada. Uma pequena coorte de fornecedores globais fornece cobertura multi-ativos, bibliotecas de IA e atualizações de conteúdo regulatório em base contínua. NICE Ltd registrou USD 2,7 bilhões em receita de 2024, com vendas em nuvem avançando 25% para USD 2 bilhões, sinalizando forte adoção de vigilância hospedada. [3]NICE Ltd, "Annual Report 2024," nice.com A plataforma SMARTS da Nasdaq cobre mais de 200 mercados mundialmente e envia comportamentos pré-configurados para spoofing, manipulação cross-produto e wash trading cripto. [4]Nasdaq, "Trade Surveillance & Market Abuse Software (SMARTS)," nasdaq.com

Alianças estratégicas entre fornecedores de vigilância e nuvens hiperescala encurtam ciclos de implementação e agrupam criptografia, gestão de chaves e certificações de compliance. Patentes sobem em análises gráficas e forenses de blockchain, áreas onde start-ups como Solidus Labs se especializam em pontuação de risco de carteira e heurísticas cross-chain. Atividade de M&A visa especialistas em vigilância de comunicações para que dados de negociação e voz convirjam em um console de risco de conduta. No entanto, novos entrantes alavancam frameworks de big-data de código aberto para subavaliar incumbentes em preço, mantendo intensidade competitiva elevada.

Instituições cada vez mais demandam explicabilidade. Fornecedores agora incorporam interpretabilidade visual de modelo, replay de cenário e controle de versão de política para satisfazer consultas de auditoria. Roteiros de produtos enfatizam modelos de assinatura SaaS e conectores de marketplace que ingerem dados não estruturados para que equipes de compliance possam girar rapidamente quando novos produtos-como títulos tokenizados-são lançados.

Líderes da Indústria de Sistemas de Vigilância de Negociação

NICE Ltd.

Nasdaq Inc.

BAE Systems Digital Intelligence

Fidelity National Information Services Inc. (FIS)

Software AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: A SEC emendou o Plano do Sistema de Mercado Nacional para CAT, removendo nomes e endereços de clientes mas retendo identificadores únicos, cortando custo anual de compliance em USD 12 milhões enquanto sustenta alcance de vigilância.

- Fevereiro 2025: NICE Ltd relatou receita de 2024 de USD 2,7 bilhões, um ganho de 15% ano a ano, com receita de nuvem subindo 25% para USD 2 bilhões.

- Fevereiro 2025: Synpulse destacou o projeto de vigilância AML-CFT orientado por IA de Singapura e o licenciamento de ativos virtuais de Hong Kong como principais motores de crescimento da Ásia-Pacífico.

- Janeiro 2025: A Comissão Europeia adotou padrões técnicos sob MiCA, estabelecendo procedimentos detalhados para prevenir abuso de mercado em mercados de cripto-ativos.

- Janeiro 2025: Solidus Labs lançou a Academia de Vigilância de Negociação para abordar a escassez global de especialistas em abuso de mercado.

- Dezembro 2024: SCB 10X resumiu recomendações FATF sobre a Regra de Viagem para provedores de serviços de ativos virtuais.

- Novembro 2024: NICE Actimize foi nomeada líder de categoria no relatório de Soluções de Vigilância de Comunicações da Chartis Research.

Escopo do Relatório Global do Mercado de Sistemas de Vigilância de Negociação

Vigilância de negociação é o processo de estabelecer um sistema de vigilância que observa e encontra sinais de manipulação de mercado, fraude, padrões comportamentais e outras coisas. Isso garante que práticas comerciais abusivas, manipulatórias ou ilegais nos mercados de valores sejam interrompidas e investigadas.

O mercado de sistemas de vigilância de negociação é segmentado por componente (soluções, serviços), implementação (baseado em nuvem, on-premise) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América Latina). O escopo do estudo também inclui o impacto da COVID-19 no mercado e segmentos afetados. Além disso, os fatores de disrupção que impactarão o crescimento do mercado no futuro próximo foram cobertos no estudo sobre impulsionadores e restrições. Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| Soluções |

| Serviços |

| On-Premise |

| Nuvem |

| Ações |

| Renda Fixa |

| Derivativos |

| Câmbio |

| Commodities |

| Ativos Digitais |

| Instituições do Lado Vendedor |

| Instituições do Lado Comprador |

| Locais de Mercado e Exchanges |

| Reguladores e SROs |

| Bancos Globais de Nível 1 |

| Empresas de Nível 2 e de Médio Porte |

| Pequenas IFs e Corretores |

| Exchanges FinTech e de Criptomoedas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Singapura | ||

| Malásia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Por Componente | Soluções | ||

| Serviços | |||

| Por Modo de Implementação | On-Premise | ||

| Nuvem | |||

| Por Tipo de Negociação | Ações | ||

| Renda Fixa | |||

| Derivativos | |||

| Câmbio | |||

| Commodities | |||

| Ativos Digitais | |||

| Por Usuário Final | Instituições do Lado Vendedor | ||

| Instituições do Lado Comprador | |||

| Locais de Mercado e Exchanges | |||

| Reguladores e SROs | |||

| Por Tamanho da Organização | Bancos Globais de Nível 1 | ||

| Empresas de Nível 2 e de Médio Porte | |||

| Pequenas IFs e Corretores | |||

| Exchanges FinTech e de Criptomoedas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Chile | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália | |||

| Singapura | |||

| Malásia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de sistemas de vigilância de negociação?

O tamanho do mercado de sistemas de vigilância de negociação está em USD 2,84 bilhões em 2025 e está previsto para crescer para USD 6,33 bilhões até 2030.

Qual região lidera a adoção de soluções de vigilância de negociação?

América do Norte detém a maior participação regional em 34,16%, impulsionada pelo Consolidated Audit Trail e outros mandatos de transparência.

Por que ativos digitais são uma área-chave de crescimento para fornecedores de vigilância?

Mercados de cripto-ativos expandem a 20,2% de TCAC, e novas regulamentações como MiCA exigem que exchanges detectem wash trading e abuso cross-chain.

Como a implementação em nuvem beneficia equipes de compliance?

Arquiteturas nativas em nuvem escalam capacidade de análises sob demanda, cortam gastos iniciais de hardware e fornecem acesso rápido a serviços de IA enquanto suportam modelos híbridos de soberania de dados.

Qual é o principal desafio ao atualizar plataformas legadas de vigilância?

Integrar análises em tempo real com sistemas de mainframe orientados por lotes demanda trabalho complexo de mapeamento de dados e sincronização de relógio em múltiplas equipes internas.

Existe uma lacuna de habilidades em vigilância de negociação?

Sim, empresas lutam para contratar especialistas que combinem conhecimento de estrutura de mercado com expertise em ciência de dados, o que impulsiona demanda por serviços gerenciados de vigilância.

Página atualizada pela última vez em: