Tamanho e Participação do Mercado de Mineração Espacial

Análise do Mercado de Mineração Espacial pela Mordor Intelligence

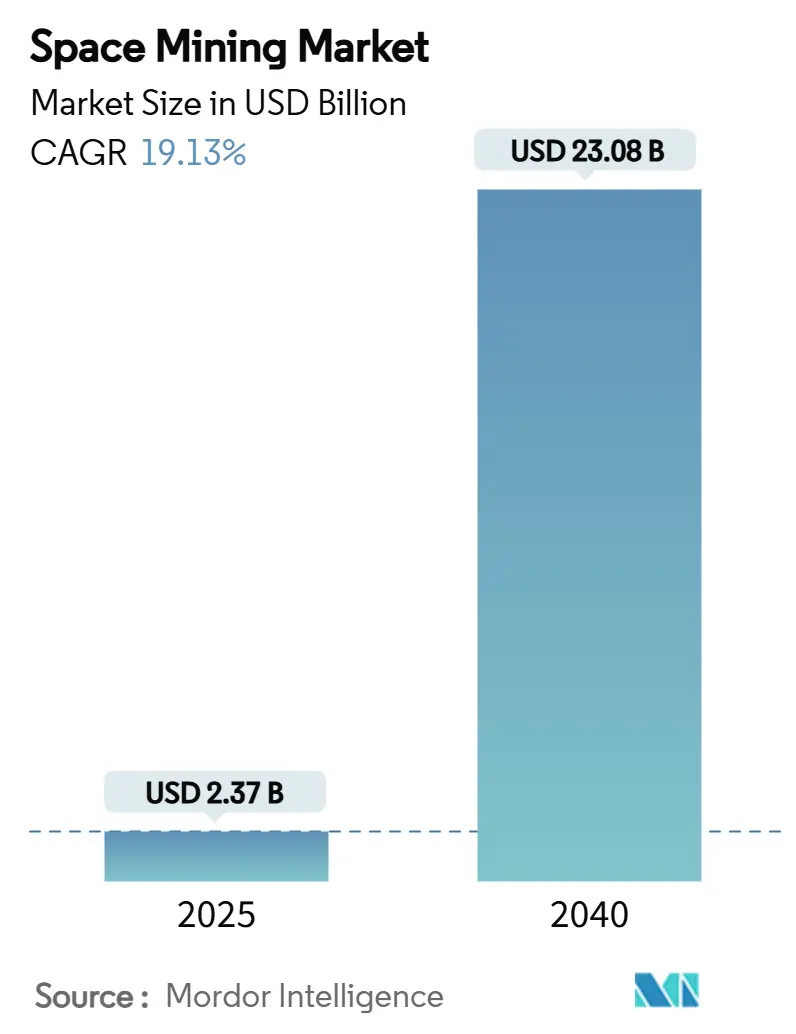

O tamanho do mercado de mineração espacial é estimado em USD 2,58 bilhões em 2025 e está previsto para expandir para USD 39,02 bilhões até 2040, refletindo uma TCAC de 19,51%. O crescimento robusto é incentivado pela queda acentuada nos custos de lançamento possibilitada por foguetes reutilizáveis, escassez crescente de minerais críticos na Terra e programas governamentais multibilionários que tratam recursos extraplanetários como ativos estratégicos. Uma mudança constante de missões de pesquisa pura para ensaios de extração em estágio inicial amplia o funil comercial. Ao mesmo tempo, tecnologias aprimoradas de utilização de recursos in-situ (ISRU) encurtam os horizontes de retorno para projetos intensivos em capital. A clareza política sob os Acordos de Artemis e regulamentações nacionais compatíveis reduzem ainda mais a incerteza dos investidores, apoiando a próxima onda de participação do setor privado.[1]Fonte: SpaceX, "Visão Geral do Programa Starship," spacex.com

Principais Conclusões do Relatório

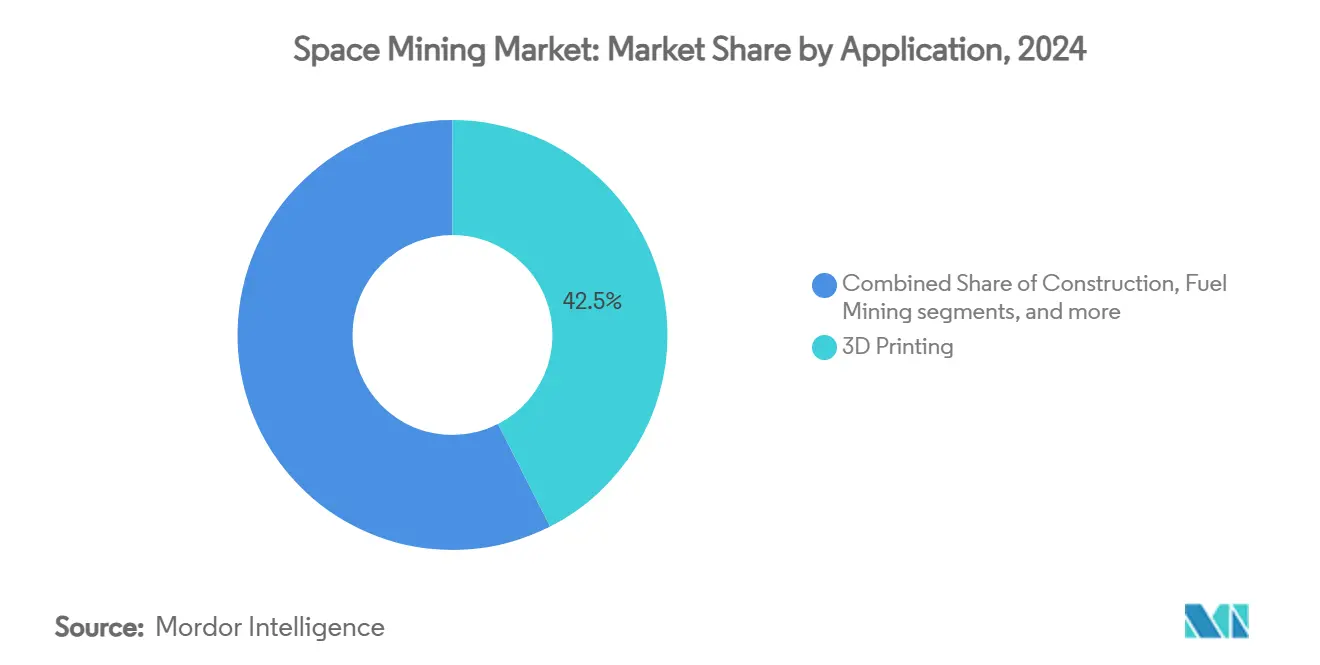

- Por aplicação, a impressão 3D liderou o mercado de mineração espacial com 42,50% da participação em 2024, enquanto as aplicações de construção estão projetadas para crescer a uma TCAC de 26,40% até 2040.

- Por tipo de recurso, água e voláteis representaram 47,92% do tamanho do mercado de mineração espacial em 2024, enquanto elementos de terras raras e metais do grupo da platina estão definidos para registrar uma TCAC de 24,04% até 2040.

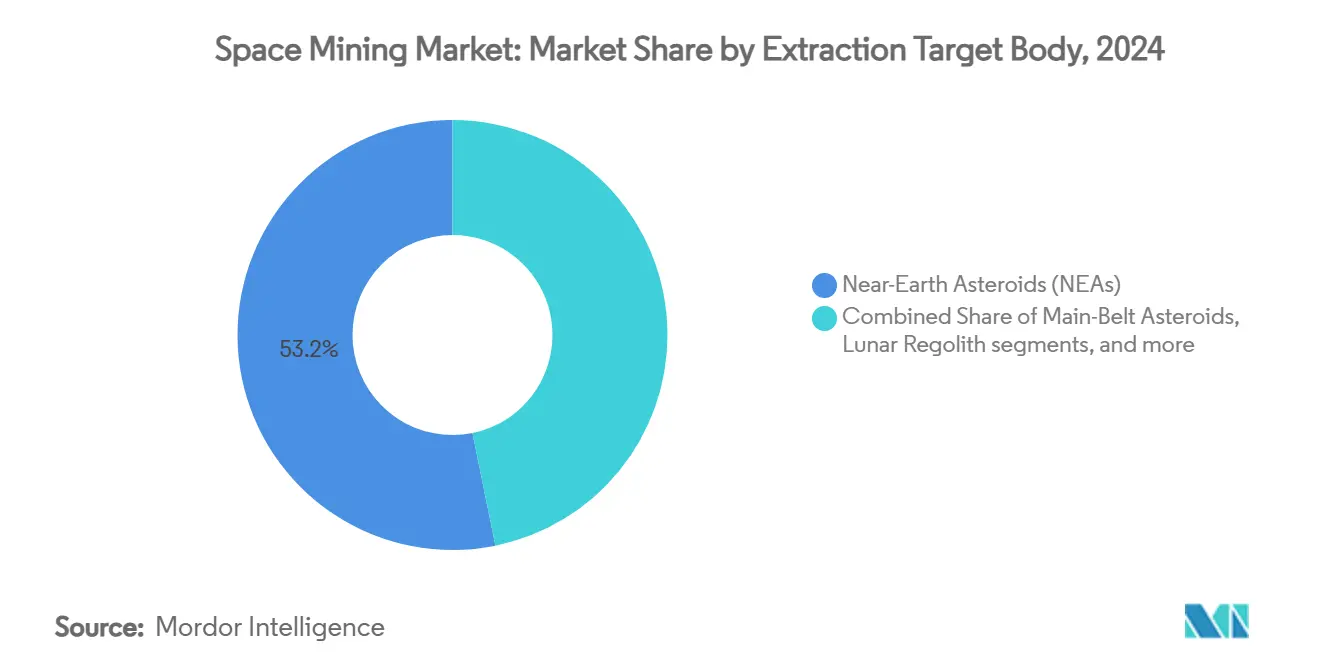

- Por corpo-alvo de extração, asteroides próximos à Terra detiveram 53,20% da participação do mercado de mineração espacial em 2024; o regolito lunar é antecipado para avançar a uma TCAC de 27,40% até 2040.

- Por fase da missão, design e engenharia de espaçonaves representaram 45,4% do tamanho do mercado de mineração espacial em 2024, enquanto operações de mineração e logística estão previstas para registrar uma TCAC de 25,65% até 2040.

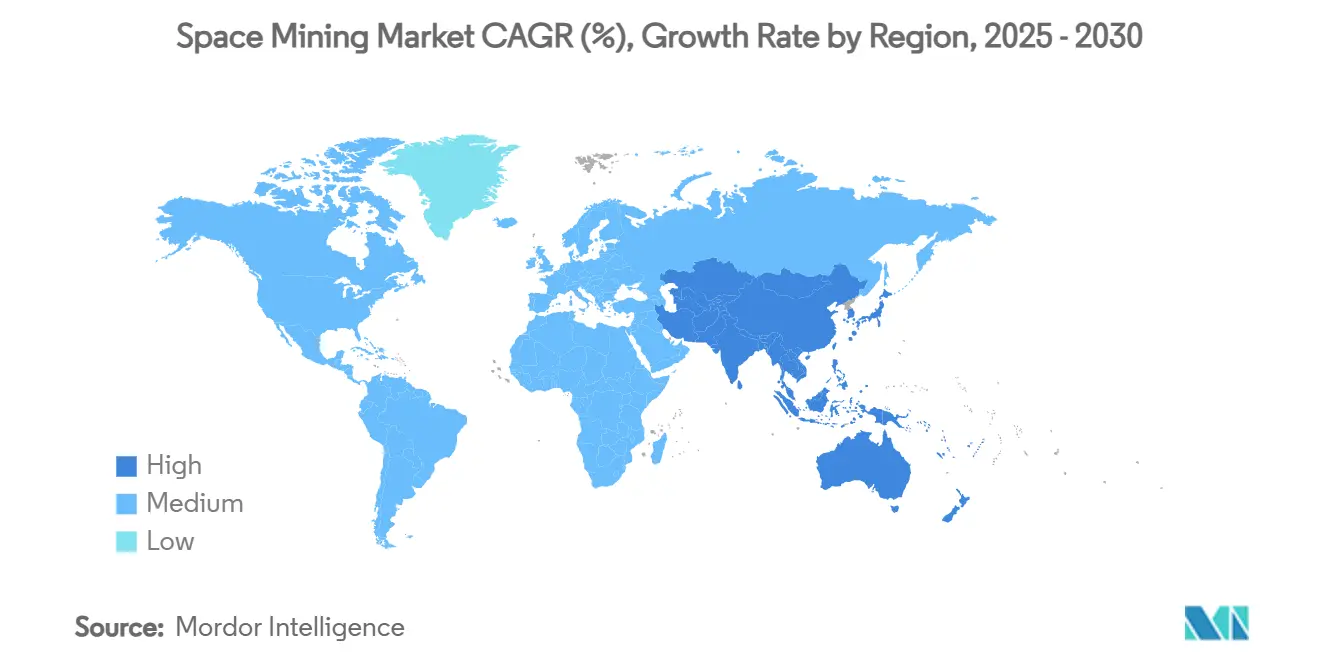

- Por geografia, a América do Norte dominou com 36,45% da participação de receita em 2024, enquanto a Ásia-Pacífico está posicionada para a maior TCAC regional de 24,10% até 2040.

Tendências e Insights Globais do Mercado de Mineração Espacial

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Declínio rápido nos custos de lançamento | 6.8% | Global, liderado pela América do Norte | Curto prazo (≤ 2 anos) |

| Demanda crescente por PGMs e terras raras em tecnologia limpa | 4.2% | Global, concentrado na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Financiamento governamental ISRU e Acordos de Artemis | 3.9% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Expansão de serviços de lançamento ride-share privados | 2.7% | Global, transbordamento da América do Norte | Curto prazo (≤ 2 anos) |

| Adoção de manufatura aditiva em microgravidade | 1.8% | América do Norte e UE, adoção precoce no Japão | Longo prazo (≥ 4 anos) |

| Esquemas emergentes de ESG/crédito de carbono extraterrestre | 0.7% | Global, dependente de estrutura regulatória | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Declínio Rápido nos Custos de Lançamento

Veículos de carga pesada reutilizáveis reduziram os preços médios de lançamento orbital em mais de 60% desde 2020, com sistemas líderes mirando custos próximos a USD 100 por kg para cenários de alta frequência de voo. Essa economia move missões de mineração de asteroides de alto valor de modelos teóricos para casos de negócios credíveis, particularmente para recuperação de metais do grupo da platina. O limite mais baixo atrai operadores menores que anteriormente dependiam de ride-shares, estimulando competição e declínios de preços adicionais. As agências espaciais nacionais se beneficiam ao transferir contratos de preço fixo para provedores comerciais, redirecionando fundos públicos para infraestrutura lunar e demonstrações ISRU. A roda de demanda resultante reforça a trajetória de crescimento do mercado de mineração espacial.

Demanda Crescente por PGMs e Terras Raras em Tecnologia Limpa

Veículos de células de combustível, eletrolisadores e baterias de alta capacidade requerem volumes substanciais de metais insubstituíveis. Lacunas de fornecimento previstas para metais do grupo da platina excedem 500.000 oz anualmente até 2028, enquanto requisitos de terras raras podem quadruplicar até 2050 para atender metas climáticas globais.[2]Fonte: World Platinum Investment Council, "Platinum Quarterly Q1 2025," platinuminvestment.com A produção terrestre permanece geograficamente concentrada e vulnerável a atritos geopolíticos, expondo fabricantes a picos de preços e interrupções de fornecimento. Depósitos de metais celestes oferecem um caminho de diversificação que poderia aliviar a tensão em mercados terrestres e estabilizar custos de insumos para fabricantes de tecnologia limpa. O fornecimento extraplanetário em estágio inicial se alinha com mandatos de sustentabilidade corporativa ao reduzir pegadas ecológicas terrestres.

Financiamento Governamental ISRU e Acordos de Artemis

O programa Multimission ISRU da NASA destina mais de USD 1,5 bilhão para maturação tecnológica, e agências aliadas na Europa e Japão instituíram estruturas de concessão comparáveis. Os Acordos de Artemis, agora endossados por mais de cinquenta nações, esclarecem que a extração de recursos não equivale a reivindicações territoriais, reduzindo ambiguidade legal para licenciados privados. Projetos cooperativos como a rede de comunicação LunaNet e a iniciativa ESA Moonlight fornecem infraestrutura compartilhada essencial, reduzindo gastos de capital duplicativos para mineradores comerciais. A demanda governamental por propelente, ligas estruturais e consumíveis de suporte à vida fornece acordos cativos de off-take, ancorando projeções de receita para entrantes iniciais.

Expansão de Serviços de Lançamento Ride-Share Privados

Lançadores de pequenos satélites proliferaram, oferecendo janelas de reserva flexíveis para sondas de prospecção e cargas úteis de sensores. Arquiteturas de barramento modular permitem que múltiplas startups de mineração co-manifestem cubesats que mapeiam assinaturas mineralógicas de asteroides sequenciais em um único lançamento. Essa abordagem distribui custos fixos de transporte entre participantes, comprimindo a economia unitária. O modelo ride-share também encurta ciclos de desenvolvimento ao permitir oportunidades de lançamento anuais ou semestrais, comparado com as lacunas históricas de três anos em foguetes governamentais. A iteração rápida acelera curvas de aprendizado tecnológico e aquisição de dados, ambos alimentando positivamente a lógica de escalonamento do mercado de mineração espacial.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| CAPEX extremamente alto e risco tecnológico | -4.1% | Global, agudo em mercados emergentes | Médio prazo (2-4 anos) |

| Estrutura legal e regulatória incerta | -2.3% | Global, particularmente signatários não-Artemis | Longo prazo (≥ 4 anos) |

| Volatilidade de preços de commodities e risco de ROI | -1.9% | Global, regiões dependentes de commodities | Curto prazo (≤ 2 anos) |

| Riscos de colisão com detritos espaciais | -1.2% | Global, concentrado em operações LEO | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

CAPEX Extremamente Alto e Risco Tecnológico

Desafios térmicos, mecânicos e robóticos complexos elevam orçamentos de missão para centenas de milhões de dólares, com fluxos de caixa atrasados até que recursos sejam processados e transportados. Incógnitas de engenharia em ambientes de regolito abrasivo ou campos de asteroides de baixa gravidade criam resultados binários de sucesso-fracasso, aumentando o custo de capital. Prêmios de seguro para ativos de espaço profundo permanecem elevados, e estruturas convencionais de financiamento de projetos raramente acomodam períodos de vários anos sem receita. Investidores, portanto, demandam modelos híbridos de equity-grant ou pagamentos de marcos governamentais que diluem retornos gerais, temperando o ritmo no qual o mercado de mineração espacial pode escalonar.[3]Fonte: US Congressional Research Service, "Commercial Space Resource Extraction," crsreports.congress.gov

Riscos de Colisão com Detritos Espaciais

A densidade orbital aumentou drasticamente, e avisos de conjunção para grandes constelações agora somam dezenas de milhares a cada mês. Missões de mineração frequentemente envolvem módulos de processamento volumosos que permanecem em órbitas previsíveis por períodos prolongados, aumentando a probabilidade de colisão. Um único impacto de alta energia pode criar cascatas que ameaçam tanto ativos comerciais quanto científicos. Operadores devem integrar sistemas autônomos de evasão e carregar reservas adicionais de propelente, aumentando massa e custo. A coordenação global sobre gerenciamento de tráfego está melhorando, contudo riscos persistentes de detritos ainda restringem a subscrição de seguros e impõem ineficiências operacionais no mercado de mineração espacial.

Análise de Segmento

Por Aplicação: Imperativos de Manufatura Direcionam Demanda Inicial

A impressão 3D corresponde a 42,50% do tamanho do mercado de mineração espacial para aplicações. Essa dominância deriva do valor imediato da manufatura em órbita, que reduz a necessidade de elevar peças de reposição volumosas da Terra. Usar matéria-prima local para reparo de estruturas e fabricação de ferramentas reduz custos logísticos e apoia rotatividade rápida de missões. Aplicações de construção carregam a perspectiva de crescimento mais rápido a uma TCAC de 26,40%. Conceitos emergentes para habitats infláveis reforçados com estruturas metálicas in-situ sustentam esse momento ao demonstrar implantação econômica de base lunar. Sistemas de suporte à vida humana formam um terceiro pilar, atraindo atenção especializada para unidades de reciclagem de água e geração de oxigênio que dependem de voláteis minerados de forma confiável. Serviços de reabastecimento de combustível mostram progresso constante, alavancando depósitos criogênicos que constroem comércio de circuito fechado entre nós de recursos e corredores de transporte. Coletivamente, esses fios reforçam a premissa central de que o mercado de mineração espacial fornece a espinha dorsal material de economias extraplanetárias sustentáveis.

O crescimento subsequente depende da integração de cadeias de ferramentas de manufatura aditiva e plataformas de escavação autônomas. Algoritmos de aprendizado de máquina melhoram a precisão de sinterização em microgravidade, enquanto técnicas de compósito metal-polímero ampliam a lista de matérias-primas utilizáveis. Demonstrações a bordo da Estação Espacial Internacional validam qualidade de impressão, acelerando aceitação em missões tripuladas além da órbita terrestre baixa. Agências regulatórias começaram a codificar padrões de qualificação de peças, dando aos operadores confiança para implementar componentes impressos em funções de suporte de carga. À medida que a infraestrutura escala, a mistura de aplicações dentro do mercado de mineração espacial provavelmente mudará para fabricação de ponta mais alta, como vasos de pressão e painéis de blindagem contra radiação, impulsionando ainda mais a demanda por metais refinados e precursores cerâmicos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Recurso: Água Permanece como o Eixo de Curto Prazo

Água e compostos voláteis detêm 47,92% da receita de 2024. Sua primazia reflete utilidade universal como fluido potável, escudo de radiação e matéria-prima de eletrólise para propelente hidrogênio-oxigênio. Crateras lunares permanentemente sombreadas hospedam reservas de gelo alcançáveis por landers saltitantes, oferecendo fluxo de caixa inicial antes que refinarias de metais complexas entrem em operação. Elementos de terras raras e metais do grupo da platina detêm o maior potencial a uma TCAC de 24,04% devido a pressões de fornecimento de energia limpa. Missões de retorno de amostras confirmaram traços de paládio, irídio e neodímio em asteroides tipo M, validando modelos de recursos. Metais estruturais como alumínio e titânio ficam atrás em margens brutas mas preenchem demanda essencial de construção, especialmente à medida que eletrólise de regolito derretido atinge status de planta piloto.

A maturação tecnológica está constantemente traduzindo ensaios orbitais em classificações de reservas similares aos padrões terrestres JORC ou NI-43-101. Espectroscopia combinada com registradores de nêutrons-gama fornece controle de grau em tempo real, aparando risco de exploração. Simultaneamente, fornos de alto vácuo melhorados agora se aproximam de fatores de recuperação de metais de 85% usando apenas concentradores de energia solar, reduzindo importações de energia. Essa convergência aperta a curva de custos e apoia uma ardósia de recursos diversificada, garantindo que o mercado de mineração espacial não seja excessivamente dependente de um único ciclo de commodities.

Por Corpo-Alvo de Extração: Acessibilidade Orienta Ondas Comerciais Iniciais

Asteroides próximos à Terra representam 53,20% da receita total. Requisitos de Delta-V abaixo de 5 km/s habilitam missões de ida e volta dentro de três anos, um cronograma atrativo para apoiadores de venture. A abundância relativa de alvos tipo M metálicos dentro dessas janelas orbitais adiciona apelo econômico. O regolito lunar está projetado para expandir a uma TCAC de 27,40% à medida que empreendimentos conjuntos agência-comerciais estabelecem plataformas de pouso polar escaláveis. Asteroides do cinturão principal e luas marcianas permanecem no estágio conceitual, refletindo tempos de voo além dos apetites de financiamento atuais.

Planejadores de missão adotam crescentemente uma abordagem de portfólio onde sortidas lunares validam hardware de escavação, construindo confiança antes de despachar cargas similares para asteroides de maior valor mas mais distantes. Módulos compartilhados de aviônica e propulsão reduzem custos de engenharia não recorrentes, suavizando curvas de aprendizado. O padrão ressalta um sequenciamento estratégico que equilibra receita de curto prazo com abundância de recursos de longo prazo, crítico para o apelo duradouro do mercado de mineração espacial.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fase da Missão: Investimento em Desenvolvimento Muda para Execução

Design e engenharia de espaçonaves detêm os bilhões em 2024, ou 45,40% dos gastos. Controle térmico customizado, furadeiras de ancoragem e sistemas de manuseio de regolito dominam listas de aquisição, refletindo a novidade da mineração no vácuo e microgravidade. À medida que protótipos saem dos laboratórios de teste, gastos naturalmente migram para operações de mineração e logística, que estão previstas para crescer 25,65% anualmente até 2040 com base em contratos iniciais de extração. Serviços de suporte de lançamento absorvem demanda residual, impulsionados pela erosão contínua de preços e um manifesto saudável de cubesats de prospecção.

Essa rotação de fases revela uma inflexão na implantação de capital de experimentação laboratorial para execução de campo. A integração de autonomia tolerante a falhas é um habilitador notável, reduzindo supervisão tripulada e liberando largura de banda para campanhas simultâneas de múltiplos asteroides. Consequentemente, o mercado de mineração espacial está se movendo de narrativas especulativas para fluxos de caixa tangíveis, reforçando confiança em sua viabilidade financeira de longo alcance.

Análise Geográfica

A América do Norte manteve a posição de topo, detendo 36,45% da receita global. Aquisições federais de propelente lunar e apoio de crédito à exportação para landers privados sustentam essa liderança. O Commercial Space Launch Competitiveness Act garante que recursos minerados sejam reconhecidos como propriedade privada, dando certeza legal aos empreendedores. Missões emblemáticas Artemis servem como inquilinos âncora para propelente e matéria-prima de construção, enquanto um ecossistema profundo de capital de risco financia spin-offs de hardware variando de transportadores de regolito a unidades de metalurgia a vácuo.

A Ásia-Pacífico está projetada para entregar a TCAC regional mais rápida de 24,10% até 2040. O programa interagencial da China emparelha clusters tecnológicos liderados por universidades com contratos estatais de espectro completo cobrindo prospecção, escavação e análise de amostras. O lançamento de um robô multifuncional de mineração de asteroides e lunar em março de 2025 validou mecanismos de ancoragem indígenas adequados para microgravidade. O Fundo de Estratégia Espacial de USD 6,4 bilhões do Japão canaliza subsídios para robótica ISRU, enquanto a próxima fase do Chandrayaan da Índia alavanca seu nicho de lançamento de baixo custo para carregar cargas de prospecção.

A Europa se beneficia do ambiente regulatório coesivo da ESA, que simplifica aquisições transfronteiriças. A iniciativa Moonlight vislumbra uma rede segura de satélites oferecendo aos mineradores privados serviços padronizados de navegação e comunicação. Participação cooperativa no Gateway liderado pela NASA concederá às empresas europeias slots preferenciais para entregar materiais de construção. Países no Oriente Médio e América Latina estão explorando investimentos de fundos soberanos e parcerias bilaterais para garantir fornecimento de hélio-3 e metais estratégicos, sugerindo diversificação geográfica mais ampla para o mercado de mineração espacial até o final da década.

Cenário Competitivo

O campo competitivo permanece moderadamente concentrado. A AstroForge lidera a onda comercial inicial após fechar USD 55 milhões em financiamento cumulativo para desenvolver missões de asteroides metálicos programadas para 2026. A Interlune foca na extração de hélio-3 e depende fortemente de modelagem de isótopos habilitada por IA para encurtar ciclos de exploração. A ispace, sediada no Japão com subsidiárias europeias, é especialista em logística de superfície lunar, oferecendo viagens programadas para pequenas cargas e serviços de retorno de amostras.

Colaborações estratégicas superam rivalidades diretas porque cada empresa mira uma combinação distinta de recurso-corpo. A AstroForge fez parcerias com fornecedores de propulsão para garantir capacidade dedicada de rebocador, enquanto Karman+ e Starpath compartilham risco agrupando slots de lançamento para cubesats de prospecção de água. Grandes primes aeroespaciais como Northrop Grumman ou Airbus fornecem expertise de engenharia de sistemas em troca de acesso antecipado a metais derivados de regolito que podem reduzir custos na produção de barramentos de satélite.

Diferenciação tecnológica centra-se em navegação autônoma, escavação térmica-vácuo e processamento in-situ. O joint venture da Fleet Space para integrar sensores quânticos em enxames de levantamento de asteroides exemplifica o impulso para mapeamento de recursos de maior resolução. À medida que transbordamentos de conhecimento aceleram, barreiras à entrada mudam de engenharia bruta para propriedade integrada de cadeia de suprimentos. Isso indica que a próxima fase de crescimento do mercado de mineração espacial favorecerá jogadores verticalmente alinhados capazes de refinar, armazenar e entregar commodities para múltiplas classes de clientes.

Líderes da Indústria de Mineração Espacial

-

Moon Express

-

Off-World, Inc.

-

Asteroid Mining Corporation

-

AstroForge

-

ispace, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: A Universidade de Mineração e Tecnologia da China revelou um robô de mineração espacial de seis pernas projetado para testes de ancoragem lunar e de asteroides em ambientes simulados de baixa gravidade.

- Fevereiro 2025: Karman+ fechou uma rodada Série A de USD 20 milhões para desenvolver espaçonaves autônomas de extração de água, com um voo inaugural planejado para 2027.

Escopo Global do Relatório do Mercado de Mineração Espacial

Mineração espacial é a exploração de materiais da lua, outros planetas do sistema solar, satélites de asteroides e objetos próximos à Terra. A demanda do mercado foi estimada com base em investimentos firmes e receitas.

O mercado de radar de vigilância é segmentado por geografia. O relatório cobre os tamanhos de mercado e previsões para o mercado de mineração espacial nos principais países através de diferentes regiões.

Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Commodity Extraterrestre |

| Construção |

| Sustentabilidade da Vida Humana |

| Mineração de Combustível |

| Impressão 3D |

| Água e Voláteis |

| Elementos de Terras Raras e Metais do Grupo da Platina |

| Elementos Estruturais |

| Asteroides Próximos à Terra (NEAs) |

| Asteroides do Cinturão Principal |

| Regolito Lunar |

| Luas de Marte (Fobos, Deimos) |

| Design e Engenharia de Espaçonaves |

| Serviços de Lançamento |

| Operações de Mineração e Logística |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Aplicação | Commodity Extraterrestre | ||

| Construção | |||

| Sustentabilidade da Vida Humana | |||

| Mineração de Combustível | |||

| Impressão 3D | |||

| Por Tipo de Recurso | Água e Voláteis | ||

| Elementos de Terras Raras e Metais do Grupo da Platina | |||

| Elementos Estruturais | |||

| Por Corpo-Alvo de Extração | Asteroides Próximos à Terra (NEAs) | ||

| Asteroides do Cinturão Principal | |||

| Regolito Lunar | |||

| Luas de Marte (Fobos, Deimos) | |||

| Por Fase da Missão | Design e Engenharia de Espaçonaves | ||

| Serviços de Lançamento | |||

| Operações de Mineração e Logística | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de mineração espacial?

O mercado de mineração espacial foi avaliado em USD 2,58 bilhões em 2025 e está projetado para alcançar USD 6,29 bilhões até 2040, refletindo uma TCAC de 19,51%.

Qual aplicação detém a maior participação do mercado de mineração espacial?

A impressão 3D lidera todas as aplicações, representando 42,50% da receita em 2024 devido ao seu papel na manufatura em órbita.

Por que a extração de água é tão importante para missões iniciais?

A água serve como consumível de suporte à vida, escudo de radiação e matéria-prima para propelente hidrogênio-oxigênio, tornando-se o recurso mais imediatamente útil para sustentar operações de espaço profundo.

Qual região está crescendo mais rapidamente na mineração espacial?

A Ásia-Pacífico deve registrar uma TCAC de 24,10% até 2040, impulsionada por programas lunares e de asteroides chineses, japoneses e indianos.

Quais são os principais desafios enfrentando a mineração espacial comercial?

Intensidade de capital, risco tecnológico e riscos de colisão com detritos espaciais permanecem os obstáculos primários que empresas devem mitigar através de engenharia avançada e cooperação regulatória robusta.

Quão em breve missões de extração comercial poderiam se tornar lucrativas?

Modelos sugerem que missões de metais do grupo da platina de alto valor para asteroides próximos à Terra acessíveis poderiam alcançar fluxo de caixa positivo dentro de três a cinco anos após o lançamento, assumindo declínios contínuos de custos de lançamento e preços favoráveis de commodities.

Página atualizada pela última vez em: