Tamanho do mercado de lubrificantes automotivos da América do Sul

|

|

Período de Estudo | 2015 - 2026 |

|

|

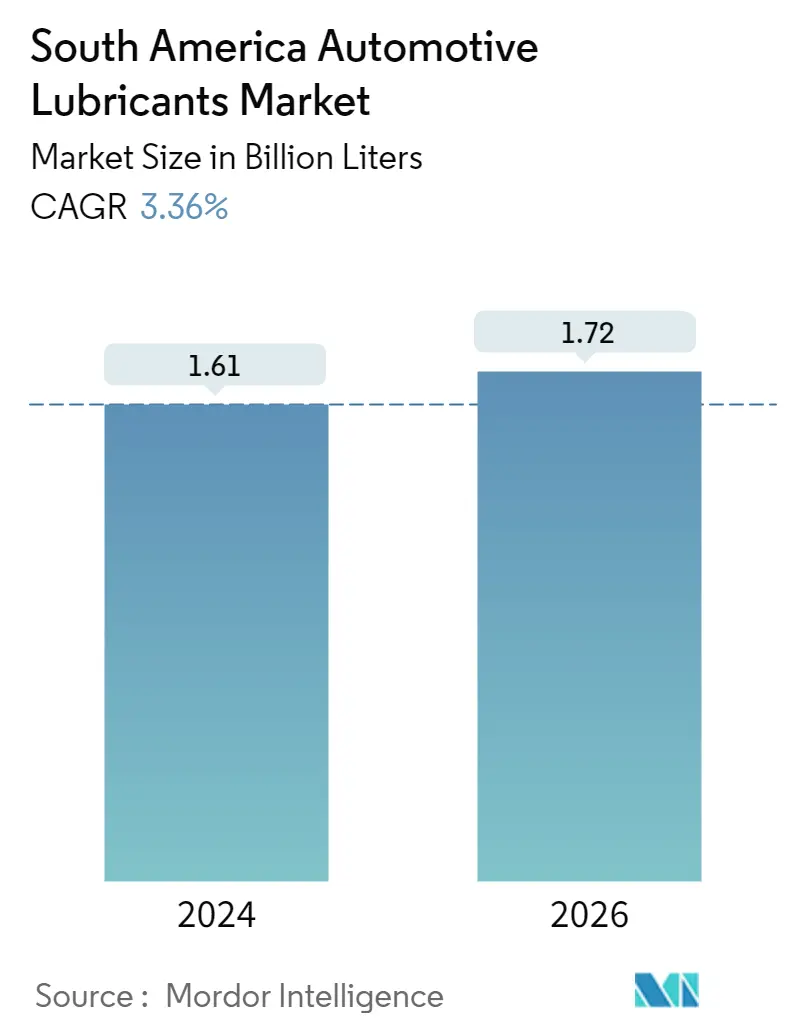

Volume do Mercado (2024) | 1.66 Bilhões de litros |

|

|

Volume do Mercado (2026) | 1.96 Bilhões de litros |

|

|

Maior participação por tipo de veículo | Veículos comerciais |

|

|

CAGR (2024 - 2026) | 3.36 % |

|

|

Maior participação por país | Brasil |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de lubrificantes automotivos da América do Sul

O tamanho do mercado de lubrificantes automotivos da América do Sul é estimado em 1,61 bilhão de litros em 2024, e deve atingir 1,72 bilhão de litros até 2026, crescendo a um CAGR de 3,36% durante o período de previsão (2024-2026).

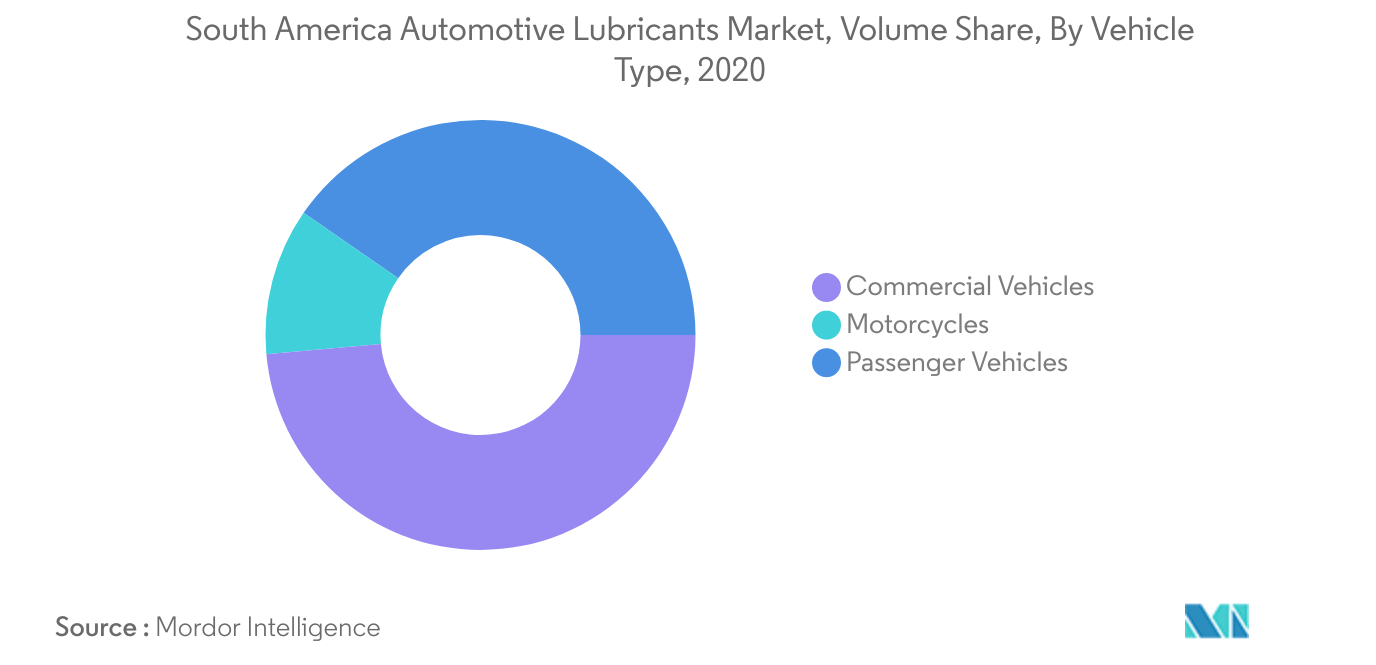

- Maior Segmento por Tipo de Veículo - Veículos Comerciais A América do Sul possui um grande número de picapes utilizadas para transporte de cargas. A frota envelhecida de CV da região tem impulsionado a necessidade de lubrificantes durante o serviço.

- Segmento Mais Rápido por Tipo de Veículo - Motocicletas Após o COVID-19, houve um aumento na demanda por motocicletas usadas e de alta qualidade em países como o Brasil, o que provavelmente aumentará a demanda por lubrificantes para motocicletas.

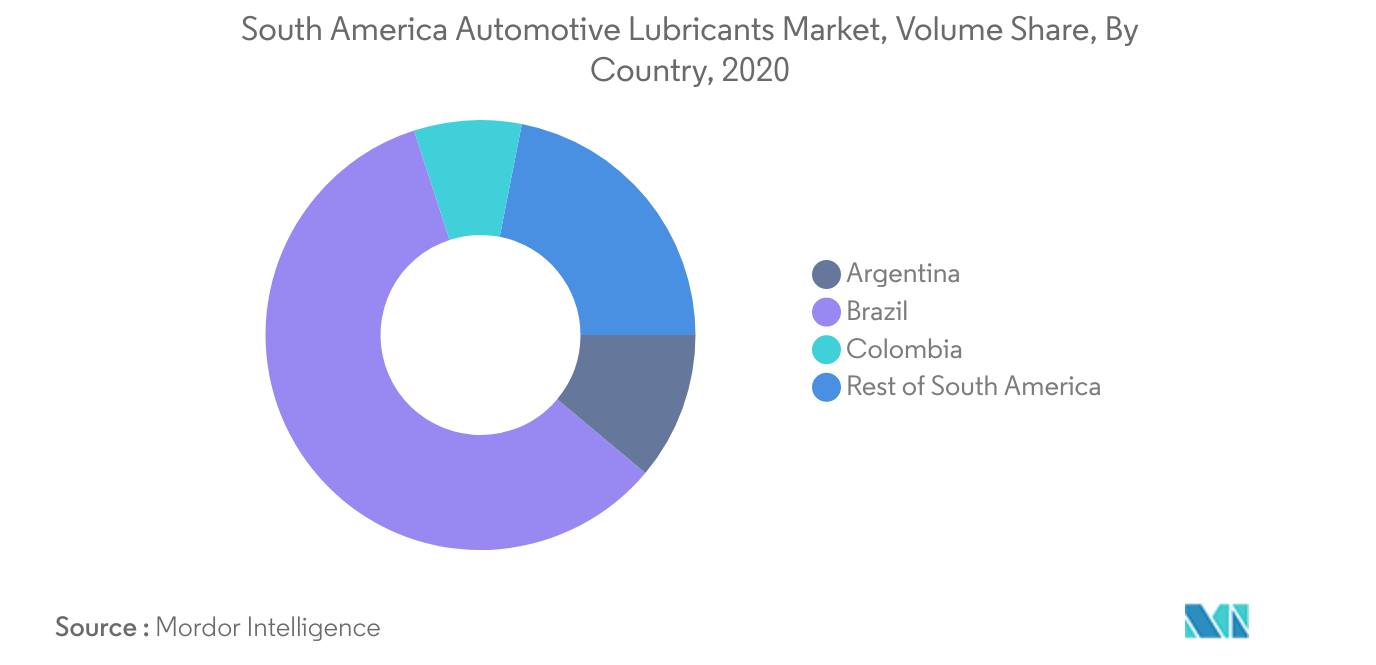

- Maior mercado nacional - Brasil O Brasil tem a maior proporção de frotas fotovoltaicas, CV e motocicletas entre todos os países da América do Sul, tornando-o o principal consumidor regional de lubrificantes automotivos.

- Mercado do País com Crescimento Mais Rápido - Colômbia A idade crescente da frota de veículos motorizados na Colômbia, que exige mais lubrificantes automotivos do que veículos novos, está impulsionando o mercado colombiano a um ritmo mais rápido.

Maior segmento por tipo de veículo veículos comerciais

- Na América do Sul, os veículos de passeio (PV) representaram a maior participação, 52,42%, no total de veículos rodoviários em 2020, seguidos pelas motocicletas (MC) e pelos veículos comerciais (CV), com participações de 24,2% e 31,53%. , respectivamente.

- Na região da América do Sul, o segmento de veículos comerciais (CV) respondeu por quase 45,9% de participação no total de veículos rodoviários em 2020, seguido por veículos de passeio (PV) e motocicletas (MC) com 42,6% e 11,4% de participação. , respectivamente. Durante o mesmo ano, as restrições de viagem para conter o surto de COVID-19 afectaram significativamente a utilização destes veículos e o seu consumo de lubrificantes.

- Durante 2021-2026, espera-se que o segmento de motocicletas testemunhe o maior CAGR de 5,52%. A recuperação das vendas de motociclos combinada com a redução das restrições de viagem relacionadas com a COVID-19 serão provavelmente os principais factores que impulsionam esta tendência.

Maior país Brasil

- Na região da América do Sul, o consumo de lubrificantes automotivos é o maior do Brasil, seguido pela Argentina e Colômbia. Em 2020, o Brasil respondeu por cerca de 60% do consumo total de lubrificantes automotivos na região, enquanto Argentina e Colômbia responderam por participações de cerca de 11,14% e 6,97%, respectivamente.

- O surto de COVID-19 em 2020 afetou significativamente o consumo de lubrificantes automotivos em muitos países da região. A Argentina foi a mais afetada, com uma queda de 9,6% durante 2019-2020, enquanto o Brasil foi o menos afetado, com uma queda de 7,73% no consumo de lubrificantes automotivos.

- Durante 2021-2026, a Colômbia provavelmente será o mercado de lubrificantes que mais cresce, já que o consumo provavelmente testemunhará um CAGR de 4,82%, seguido pela Argentina e Brasil, que deverão testemunhar um CAGR de 3,82% e 3,53%, respectivamente.

Visão Geral da Indústria de Lubrificantes Automotivos da América do Sul

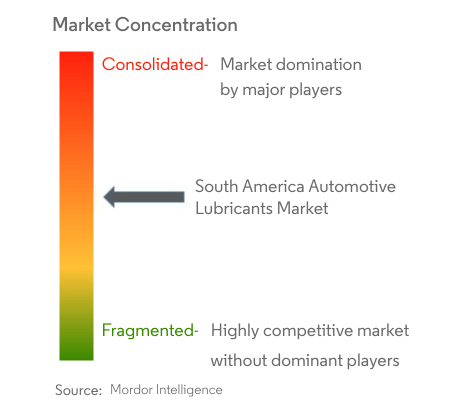

O Mercado de Lubrificantes Automotivos da América do Sul está moderadamente consolidado, com as cinco maiores empresas ocupando 59,15%. Os principais players deste mercado são ExxonMobil Corporation, Iconic Lubrificantes, Petrobras, Royal Dutch Shell Plc e Terpel (ordenados em ordem alfabética).

Líderes de mercado de lubrificantes automotivos da América do Sul

ExxonMobil Corporation

Iconic Lubrificantes

Petrobras

Royal Dutch Shell Plc

Terpel

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes automotivos da América do Sul

- Janeiro de 2022 A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Outubro de 2021 Os postos Ipiranga no Brasil passaram a oferecer lubrificantes Texaco, marca há muito recomendada pelas principais montadoras do Brasil e do mundo, em toda a rede.

- Junho de 2021 TotalEnergies e Stellantis renovaram sua parceria comercial para as marcas Peugeot, Citroen e DS Automobiles pelos próximos cinco anos até 2026.

Relatório de Mercado de Lubrificantes Automotivos da América do Sul - Índice

1. Resumo executivo e principais conclusões

2. Introdução

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do estudo

- 2.3 Metodologia de Pesquisa

3. Principais tendências do setor

- 3.1 Tendências da indústria automotiva

- 3.2 Quadro regulamentar

- 3.3 Análise da cadeia de valor e canal de distribuição

4. Segmentação de mercado

-

4.1 Por tipo de veículo

- 4.1.1 Veículos comerciais

- 4.1.2 Motocicletas

- 4.1.3 Veículos de passageiros

-

4.2 Por tipo de produto

- 4.2.1 Óleos de motor

- 4.2.2 Graxas

- 4.2.3 Fluidos Hidráulicos

- 4.2.4 Óleos para transmissões e engrenagens

-

4.3 Por país

- 4.3.1 Argentina

- 4.3.2 Brasil

- 4.3.3 Colômbia

- 4.3.4 Resto da América do Sul

5. Cenário competitivo

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

-

5.3 Perfis de empresa

- 5.3.1 BP Plc (Castrol)

- 5.3.2 Chevron Corporation

- 5.3.3 ExxonMobil Corporation

- 5.3.4 Iconic Lubrificantes

- 5.3.5 Petrobras

- 5.3.6 PETRONAS Lubricants International

- 5.3.7 Royal Dutch Shell Plc

- 5.3.8 Terpel

- 5.3.9 TotalEnergies

- 5.3.10 YPF

6. Apêndice

- 6.1 Referências do Apêndice 1

- 6.2 Apêndice-2 Lista de Tabelas e Figuras

7. Principais questões estratégicas para CEOs de lubrificantes

Segmentação da indústria de lubrificantes automotivos da América do Sul

| Veículos comerciais |

| Motocicletas |

| Veículos de passageiros |

| Óleos de motor |

| Graxas |

| Fluidos Hidráulicos |

| Óleos para transmissões e engrenagens |

| Argentina |

| Brasil |

| Colômbia |

| Resto da América do Sul |

| Por tipo de veículo | Veículos comerciais |

| Motocicletas | |

| Veículos de passageiros | |

| Por tipo de produto | Óleos de motor |

| Graxas | |

| Fluidos Hidráulicos | |

| Óleos para transmissões e engrenagens | |

| Por país | Argentina |

| Brasil | |

| Colômbia | |

| Resto da América do Sul |

Definição de mercado

- Tipos de veículos - Veículos de Passageiros, Veículos Comerciais e Motocicletas são considerados no mercado de lubrificantes automotivos.

- Tipos de produtos - Para efeitos deste estudo, são levados em consideração produtos lubrificantes, como óleos de motor, óleos de transmissão e engrenagens, fluidos hidráulicos e graxas.

- Recarga de serviço - O reabastecimento de serviço/manutenção é considerado na contabilização do consumo de lubrificante de cada um dos veículos em estudo.

- Preenchimento de fábrica - Os primeiros abastecimentos de lubrificante para veículos recém-produzidos são considerados no estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.