Tamanho e Participação do Mercado de inteligente iluminação

Análise do Mercado de inteligente iluminação pela Mordor inteligência

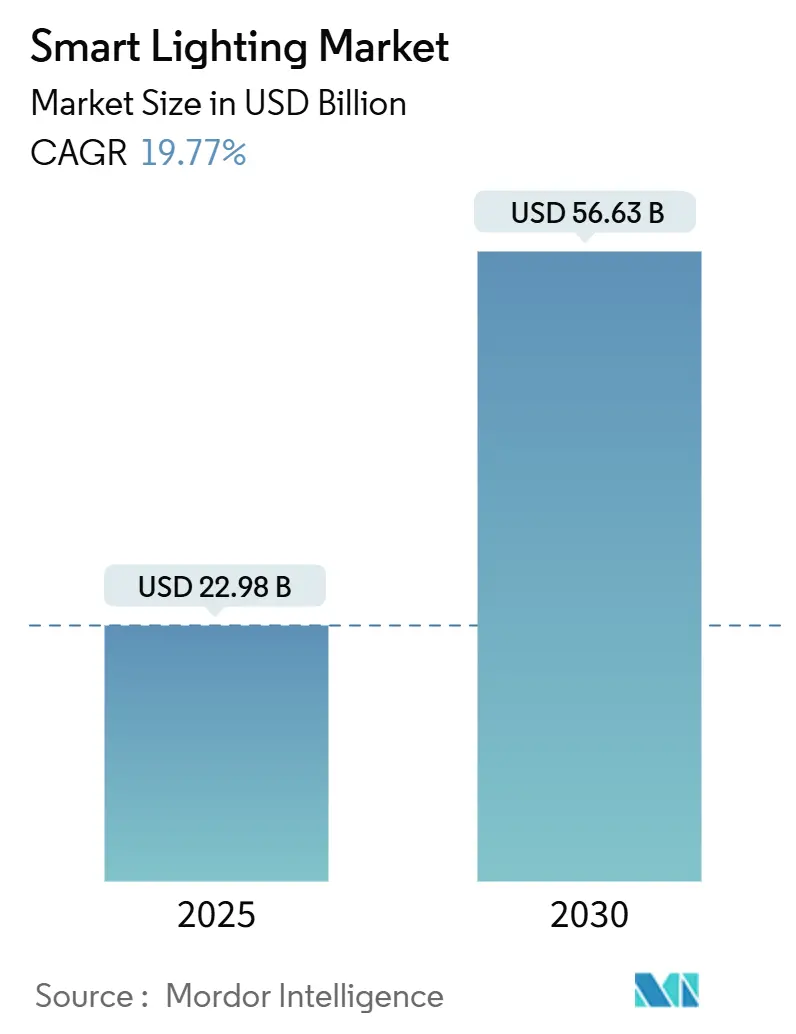

O tamanho do mercado de inteligente iluminação está estimado em USD 22,98 bilhões em 2025 e previsto para alcançar USD 56,63 bilhões até 2030, refletindo uma vigorosa CAGR de 19,77%. Esta trajetória é sustentada pela aceleração das instalações em sites residenciais, comerciais e industriais à medida que reguladores intensificam mandatos de eficiência energética e os custos de componentes liderado diminuem. Proprietários de edifícios agora veem um iluminação conectada como uma plataforma estratégica que reduz contas de eletricidade, apoia gestão de instalações orientada por dados e melhora um experiência dos ocupantes. Fornecedores estão integrando IA de borda e análises em nuvem para diferenciar ofertas, enquanto governos expandem códigos de emissão zero que exigem controles avançados desde o emício do projeto. Oportunidades de crescimento são especialmente pronunciadas na Ásia-Pacífico, onde urbanização e incentivos políticos criam vantagens de escala para fabricantes.

Principais Destaques do Relatório

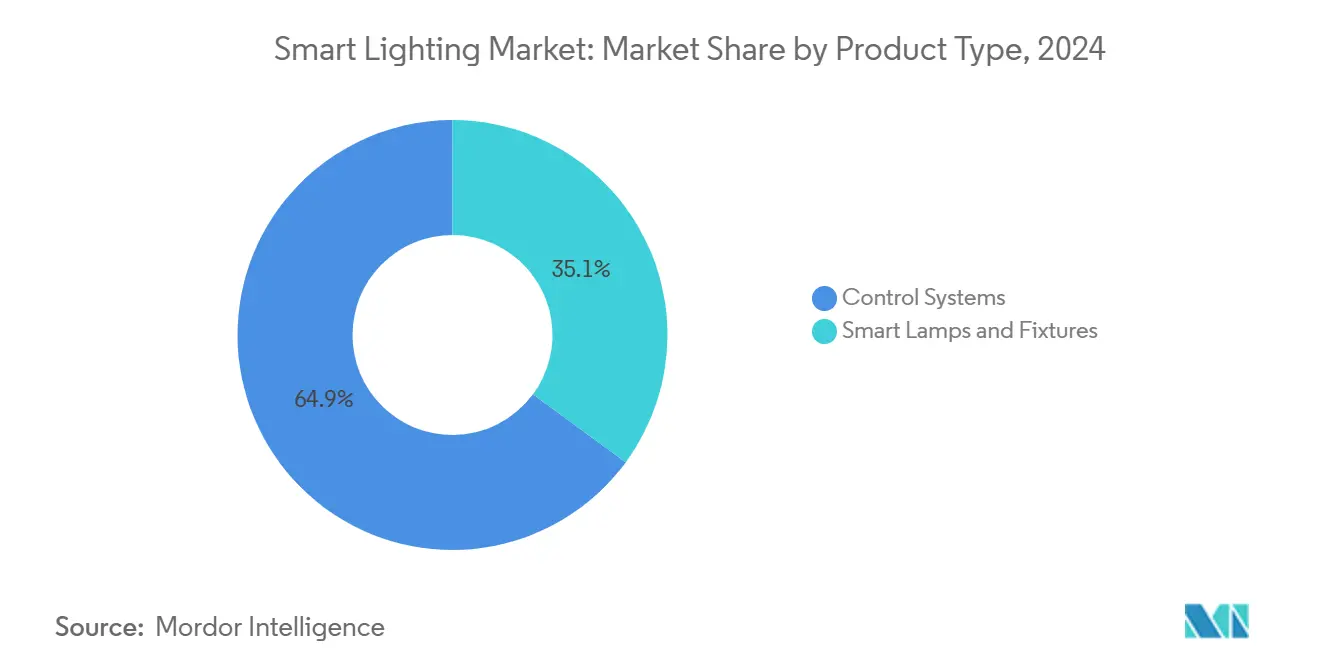

- Por tipo de produto, inteligente Lamps e Luminárias lideraram com 64,9% da participação do mercado de inteligente iluminação em 2024; Sistemas de Controle estão avançando um uma CAGR de 22,1% até 2030.

- Por tipo de instalação, projetos retrofit comandaram 52,1% de participação do tamanho do mercado de inteligente iluminação em 2024, enquanto nova construção está projetada para expandir um uma CAGR de 21,3% entre 2025-2030.

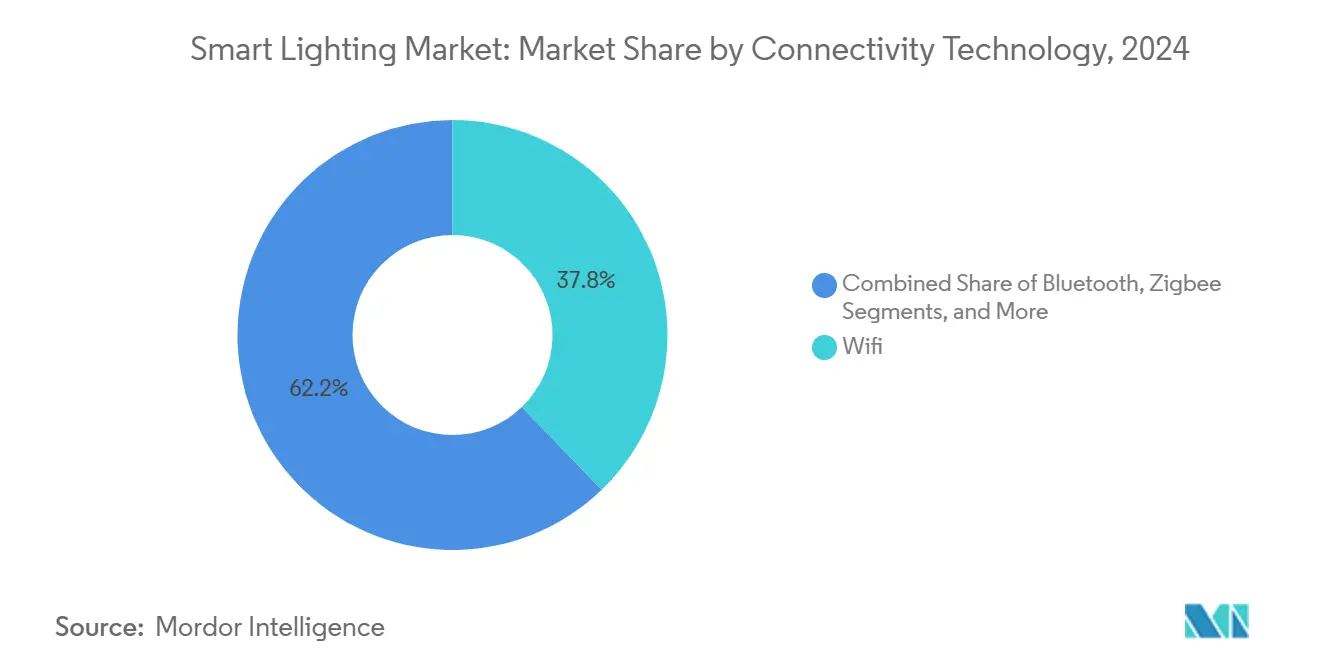

- Por conectividade, produtos baseados em wi-fi detiveram 37,8% de participação de receita em 2024; soluções Zigbee estão definidas para subir um uma CAGR de 19,3% até 2030.

- Por usuário final, instalações comerciais representaram 42,5% da demanda de 2024, enquanto sites industriais exibem um maior CAGR de 20,7% até 2030.

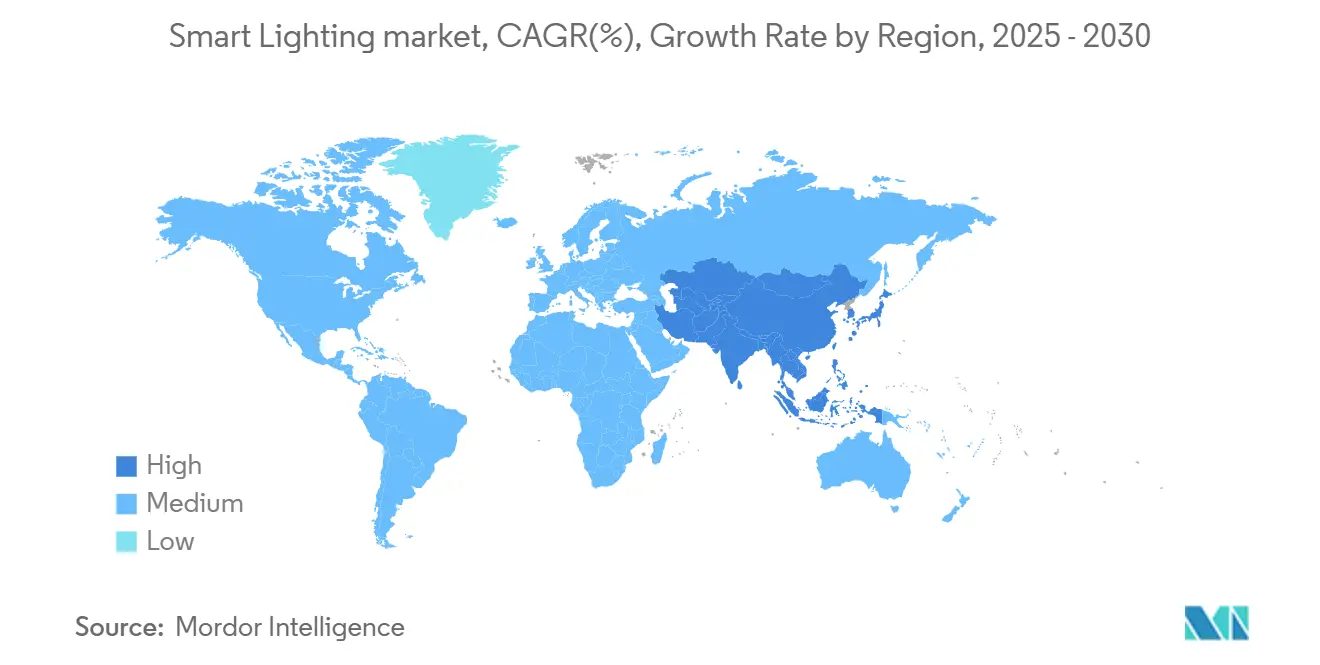

- Por geografia, Europa reteve 26,4% de participação de receita em 2024; Ásia-Pacífico está prevista para crescer um uma CAGR de 19,8% no mesmo poríodo.

Tendências e Insights do Mercado Global de inteligente iluminação

Análise de Impacto dos Drivers

| motorista | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão da integração do ecossistema inteligente-lar | +4.2% | Global; emício América do Norte e UE | Médio prazo (2-4 anos) |

| Reduções rápidas de custos de liderado melhoram ROI | +3.8% | Global; mercados emergentes mais fortes Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Incentivos de gestão do lado da demanda financiados por concessionárias | +3.1% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| códigos nacionais de construção emissão zero (implantações 2025-30) | +2.9% | UE, América do Norte, Ásia-Pacífico selecionada | Longo prazo (≥ 4 anos) |

| Pilotos de iluminação habilitada por Li-fi em armazéns | +1.7% | Centros industriais em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Algoritmos adaptativos de dimming alimentados por IA de borda | +2.1% | Comercial e industrial mundialmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão da Integração do Ecossistema Smart-Home

Sistemas de inteligente iluminação agora ancoram plataformas de automação residencial completas. O padrão Matter remove barreiras proprietárias, permitindo que dispositivos de diferentes marcas se comuniquem através de aplicativos unificados. um integração da Philips Hue com Samsung SmartThings sincroniza iluminação, entretenimento e segurançum sob um único painel. fio 1.4 permitirá que roteadores de borda de fornecedores variados compartilhem uma rede, um marco que fortalece um confiançum do consumidor em investimentos à prova de futuro.

Reduções Rápidas de Custos de LED Melhoram ROI

Avanços como pacotes virar-chip entregam 20% maior eficácia enquanto preservam vidas úteis de 100.000 horas, reduzindo custos de manutenção para sites de alta altura. Fitas chip-sobre-quadro adicionam flexibilidade de instalação que está remodelando portfólios de produtos de 2025. Combinado com descontos de concessionárias, estas reduções de custos estão comprimindo poríodos de retorno para bem abaixo de 18 meses em muitos retrofits comerciais, como mostrado pelo projeto AirPark norte economizando USD 4.990 anualmente.

Incentivos de Gestão do Lado da Demanda Financiados por Concessionárias

Cerca de 77% dos códigos postais dos EUA agora se qualificam para descontos liderado, e os incentivos instantâneoâneos da Con Edison podem reduzir custos de projeto em até 90% até 2025.[1]Con Edison, "instantâneo iluminação Incentives," coned.com Porque um iluminação pode representar 60% da eletricidade de um edifício, estes programas aceleram um adoção do mercado de inteligente iluminação em setores sensíveis um custos.

Códigos Nacionais de Construção Emissão Zero (Implantações 2025-30)

Políticas como o código de Energia da Califórnia de 2022 exigem luminárias de alta eficácia com coleta automática de luz do dia e sensores de ocupação.[2]energia Code Ace, "2022 prédio energia Efficiency Standards," energycodeace.comCom edifícios consumindo quase 40% da energia global, iluminação conectada capaz de cortes de eletricidade de 75% é central para estratégias de emissão zero.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Vulnerabilidades de segurançum cibernética em protocolos sem fio | −2.8% | Global; empresa e governo | Curto prazo (≤ 2 anos) |

| Padrões de interoperabilidade fragmentados | −2.1% | Global; sites múltiplo-fornecedor | Médio prazo (2-4 anos) |

| Volatilidade da cadeia de suprimentos em fósforos de terras raras | −1.6% | Global; fabricação APAC | Curto prazo (≤ 2 anos) |

| Incerteza de regulamentação de privacidade inteligente-lar | −1.3% | UE e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Vulnerabilidades de Segurança Cibernética em Protocolos Sem Fio

Pesquisadores mostraram que dispositivos Zigbee luz Link podem ser sequestrados através de chaves padrão, permitindo ataques laterais em redes corporativas. Check apontar demonstrou ainda que lâmpadas Philips Hue comprometidas fornecem uma base em sistemas de TI mais amplos. [3]Philips Hue (Signify), "Hue x SmartThings integração," signify.com Custos de remediação resultantes e riscos de responsabilidade impedem adoção rápida em ambientes críticos de segurançum.

Padrões de Interoperabilidade Fragmentados

Embora Matter prometa controle entre marcas, implantações iniciais revelam lacunas de confiabilidade quando dispositivos se movem através de ecossistemas, paraçando usuários de volta um hubs proprietários. Suporte completo fio 1.4 não será ubíquo até 2026, prolongando hesitação do comprador para implantações grandes e múltiplo-fornecedor.

Análise de Segmento

Por Tipo de Produto: Sistemas de Controle Dirigem Prêmio de Inteligência

Sistemas de Controle estão previstos para crescer um 22,1% CAGR, enquanto inteligente Lamps e Luminárias retiveram 64,9% de participação do mercado de inteligente iluminação em 2024. Plataformas de controle misturam sensores, análises e doréis em nuvem, entregando receita de software recorrente e margens que superam lâmpadas commodity. um aquisição de USD 1,215 bilhão da QSC pela Acuity Brands expandiu seu Grupo de Espaços Inteligentes e elevou receita do segmento 14,5% no Q1 2025.

Estes sistemas usam IA de borda para prever padrões de ocupação, dirigindo economias de energia que frequentemente excedem 50%. Sites industriais aproveitam o fluxo de dados para otimizar fluxo de trabalho, destacando um pivô estratégico de hardware para insights. Em contraste, inteligente Lamps e Luminárias servem como um camada física ainda enfrentam pressão de préços à medida que custos liderado caem e volumes escalam.

Por Tipo de Instalação: Dominância Retrofit Muda para Nova Construção

Projetos retrofit comandaram 52,1% do tamanho do mercado de inteligente iluminação em 2024 devido um uma vasta base de luminárias legadas. Incentivos de concessionárias e poríodos de retorno curtos mantêm este segmento atrativo, como visto quando o Australian Taxation escritório cortou custos de iluminação 94% via retrofit.

Adoção de nova construção está subindo um uma CAGR de 21,3% porque arquitetos estão incorporando iluminação inteligente desde o estágio de planta. O código de 2022 da Califórnia exige controles avançados em todas como novas construções. Instalações do zero também desbloqueiam funções como Li-fi e grades de sensores densas que são complicadas para retrofit posteriormente, inclinando valor de longo prazo para este segmento.

Por Tecnologia de Conectividade: Zigbee Ganha Terreno Apesar da Liderança Wi-Fi

wi-fi representou 37,8% da receita de conectividade em 2024, refletindo infraestrutura LAN existente e familiaridade do consumidor. Zigbee está fechando um lacuna um 19,3% CAGR à medida que sua topologia de malha e baixo consumo de energia se adequam um implantações de grande pegada.

um mistura de conectividade está mudando para chips múltiplo-protocolo que conectam fluidamente stacks wi-fi, Zigbee, Bluetooth e fio emergentes. Fornecedores planejam atualizações de firmware prontas para Matter que permitem luminárias auto-selecionar o caminho ideal, um design que minimiza risco de trancar-em e suporta expansão sem costura através de zonas de instalações.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Segmento Industrial Acelera Passando Liderança Comercial

Sites comerciais detiveram 42,5% da demanda de 2024, usando iluminação conectada principalmente para economias de concessionárias e conforto do ocupante. Escritórios tipicamente cortam 25-40% de eletricidade através de dimming automatizado. Instalações industriais são o grupo de usuários de crescimento mais rápido um 20,7% CAGR. Eles implantam sensores para rastreamento de ativos e Li-fi para trocar dados com ferramentas robóticas, alcançando latência sub-milissegundo que suporta fluxos de trabalho Indústria 4.0. Com cortes de energia alcançando 50% e economias anuais aumentando significativamente, fábricas veem inteligente iluminação como um ativo operacional e estratégico.

Análise Geográfica

Europa preservou 26,4% da receita em 2024 devido um códigos de eficiência rigorosos e demanda de automação madura. Retrofits alemães como o upgrade Zigbee VIVARES se qualificaram para subsídios KfW276, evidenciando momentum dirigido por políticas. Subsídios governamentais e metas de carbono sustentam adoção continuada, particularmente em edifícios públicos e espaços de escritório premium.

Ásia-Pacífico é o movimento mais rápido com uma CAGR de 19,8%. China implementou oito novos padrões de iluminação em 2024 que elevam limites de eficácia e empurram controles conectados, estimulando fabricantes domésticos um escalar linhas de produtos inteligentes. O programa Bright estrada da Índia visa substituir lâmpadas tradicionais em 186 cidades, direcionando aquisição de grande escala para sistemas liderado em rede. Feiras comerciais regionais como um Autumn iluminação Fair de Hong Kong exibiram 3.000 expositores focando em iluminação de cidade inteligente, sublinhando expansão robusta da cadeia de suprimentos

Cenário Competitivo

O mercado de inteligente iluminação permanece moderadamente fragmentado ainda está consolidando à medida que fornecedores perseguem profundidade de software e integração vertical. Signify lançou uma recompra de umções de EUR 150 milhões, sinalizando confiançum à medida que iluminação conectada e especializada sobe para 30% de sua mistura. um aquisição QSC da Acuity Brands ampliou seu stack de controle áudio-vídeo, tornando software e serviços dois terços da receita Espaços Inteligentes.

Diferenciação tecnológica agora repousa em recursos de IA e vínculos de ecossistema. Philips Hue introduziu um assistente de IA generativa que adapta cenas e detecta sinais de alarme de fumaçum, traduzindo hardware em valor dirigido por assinatura. Desafiantes menores ganham terreno lançando luminárias compatíveis com Matter que se encaixam em plataformas populares sem hubs proprietários, erodindo controle de canal legado. Enquanto isso, especialistas industriais empacotam Li-fi e análises de sensores para comandar préços premium em aplicações de nicho como links de dados robóticos de alta velocidade.

Pressão competitiva também é visível na fabricação. um articulação venture Dixon tecnologias-Signify escala produção na Índia para atender demanda regional em expansão e oportunidades de exportação. Colaborações OEM e expansões ODM são comuns à medida que marcas equilibram eficiência de custos com mandatos de localização encontrados em muitas licitações públicas.

Líderes da Indústria de inteligente iluminação

Signify N.V.

Acuity Brands Inc.

Hubbell Inc.

Eaton Corp.

Lutron eletrônica Co. Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Dixon tecnologias e Signify estabeleceram uma articulação venture 50:50 para fabricar produtos de iluminação na Índia.

- Maio 2025: Signify postou resultados sólidos do Q1 2025, notando que iluminação conectada agora entrega aproximadamente 30% da receita total.

- Janeiro 2025: Acuity Brands finalizou sua compra de USD 1,215 bilhão da QSC, expandindo seu portfólio de áudio e controle gerenciado em nuvem.

- Janeiro 2025: Philips Hue lançou recursos alimentados por IA incluindo um assistente generativo e detecção de alarme de fumaçum.

Escopo do Relatório do Mercado Global de inteligente iluminação

Iluminação inteligente/conectada é definida como um sistema baseado em liderado com sensores e controladores que são conectados em rede (com fio ou sem fio) e permitem que os produtos de iluminação dentro do sistema se comuniquem entre si e transmitam dados. Soluções de iluminação liderado que permitem que sejam conectadas, customizadas, programadas e controladas remotamente incluem inteligente lamps, lâmpadas e luminárias. Controles de iluminação incluem sensores, interfaces de usuário, controladores e software de gestão de luz.

O mercado de inteligente iluminação é segmentado em tipo de produto (sistemas de controle (com fio, sem fio), inteligente lamps e luminárias) e geografia (América do Norte [Estados Unidos, Canadá], Europa [Reino Unido, Alemanha, Françum, Espanha e Resto da Europa], Ásia-Pacífico [China, Japão, Índia, Resto da Ásia-Pacífico], América Latina, Oriente Médio e África). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Sistemas de Controle |

| Smart Lamps e Luminárias |

| Nova Construção |

| Retrofit |

| Wi-Fi |

| Bluetooth |

| Zigbee |

| Outros |

| Residencial |

| Comercial |

| Industrial |

| Outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| Por Tipo de Produto | Sistemas de Controle | ||

| Smart Lamps e Luminárias | |||

| Por Tipo de Instalação | Nova Construção | ||

| Retrofit | |||

| Por Tecnologia de Conectividade | Wi-Fi | ||

| Bluetooth | |||

| Zigbee | |||

| Outros | |||

| Por Usuário Final | Residencial | ||

| Comercial | |||

| Industrial | |||

| Outros | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de inteligente iluminação?

O mercado de inteligente iluminação está avaliado em USD 22,98 bilhões em 2025 e está projetado para expandir rapidamente um uma CAGR de 19,77% até 2030.

Qual categoria de produto está crescendo mais rápido?

Sistemas de Controle são o segmento de crescimento mais rápido, postando uma CAGR de 22,1% à medida que edifícios buscam plataformas de gestão integrada que vão além da iluminação básica.

Por que um Ásia-Pacífico é um região mais dinâmica?

Urbanização em grande escala, mandatos governamentais de liderado e novos padrões nacionais estão impulsionando o crescimento da Ásia-Pacífico um uma CAGR de 19,8%, superando Europa e América do Norte.

Como incentivos de concessionárias influenciam um adoção?

Programas como os descontos instantâneoâneos da Con Edison podem cortar custos de instalação em até 90%, encurtando poríodos de retorno e acelerando upgrades comerciais e industriais.

Página atualizada pela última vez em: