Tamanho e Participação do Mercado de inteligente mineração

Análise do Mercado de inteligente mineração pela Mordor inteligência

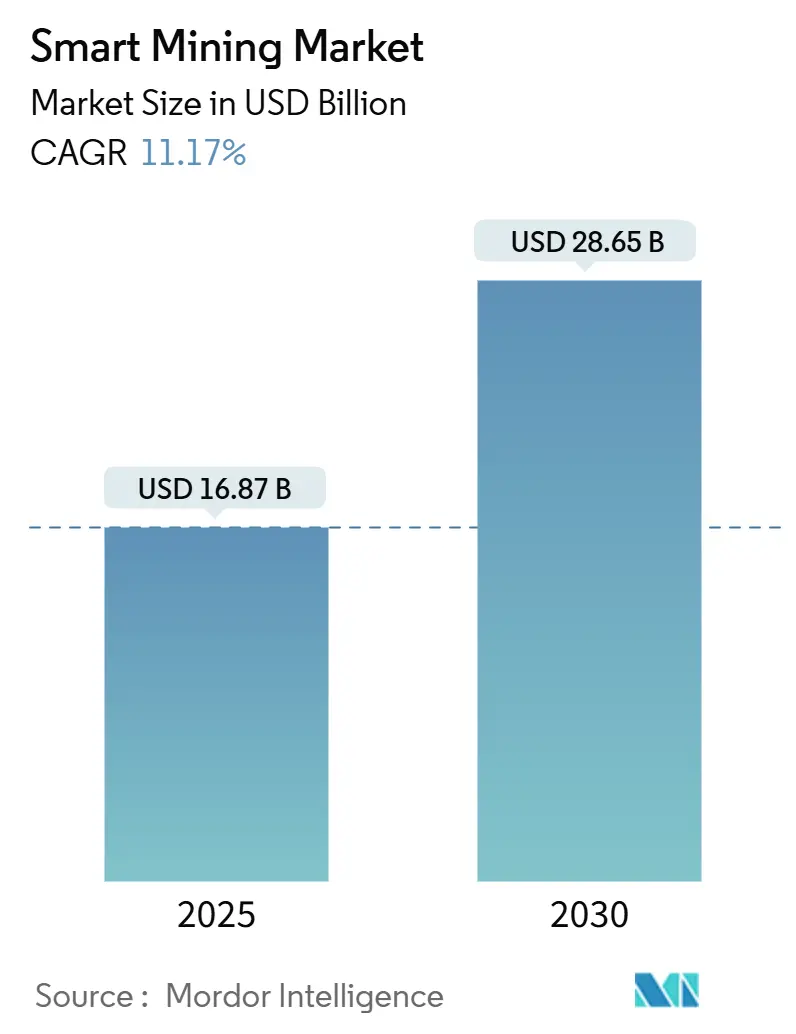

O tamanho do mercado de inteligente mineração situa-se em USD 16,87 bilhões em 2025 e está previsto para avançar para USD 28,65 bilhões até 2030, refletindo uma TCAC de 11,2%. um digitalização rápida está remodelando o planejamento de minas, gestão de frotas e processamento mineral enquanto operadores enfrentam teores de minério em declínio, mandatos de segurançum mais rigorosos e metas de descarbonização. Transporte autônomo, manutenção preditiva habilitada por IoT e redes 5g privadas entregam ganhos contínuos de produtividade enquanto reduzem o risco operacional. um crescente demanda por lítio, níquel e terras raras impulsiona investimentos em equipamentos conectados que maximizam como taxas de recuperação. Parcerias entre fornecedores globais de automação e especialistas de nicho em tecnologia de mineração fomentam plataformas integradas que unificam dados da cava ao porto.

Principais Conclusões do Relatório

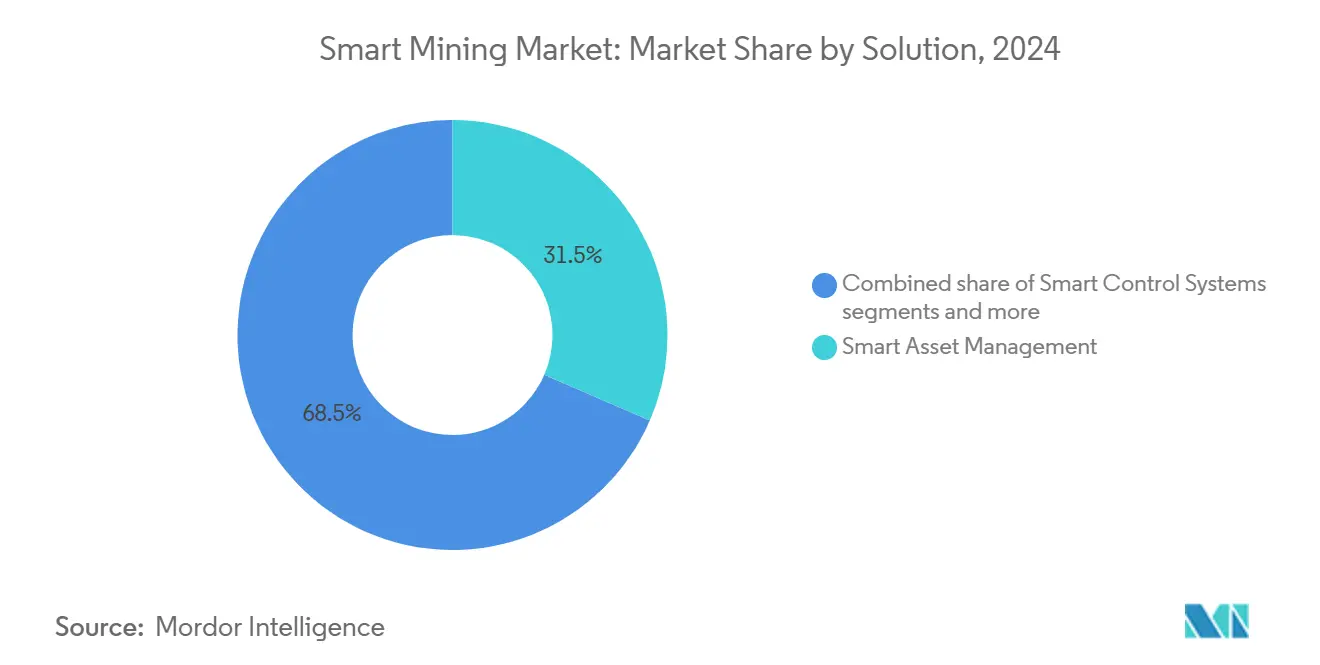

- Por solução, gestão inteligente de ativos liderou com 31,5% de participação da receita em 2024, enquanto transporte e perfuração autônomos estão projetados para expandir um 11,5% TCAC até 2030.

- Por tipo de serviço, integração de sistemas capturou 58,0% de participação da receita em 2024; serviços gerenciados está previsto para crescer um 12,2% TCAC até 2030.

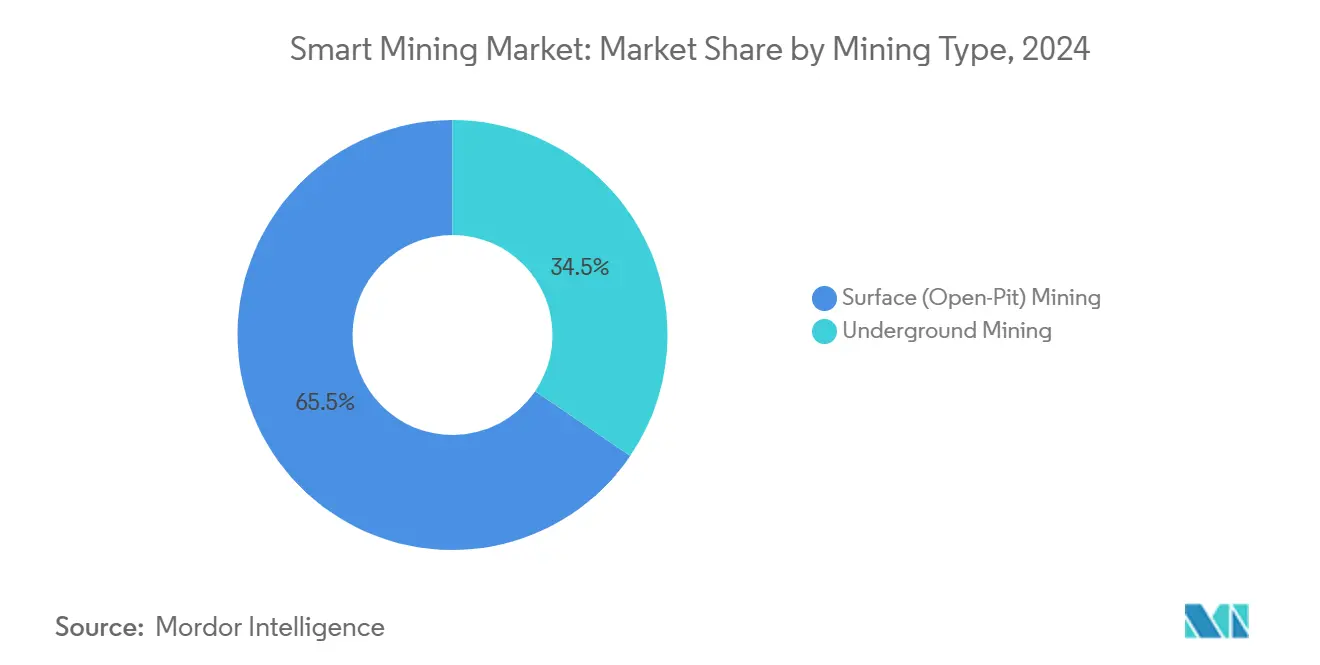

- Por tipo de mineração, mineração de superfície representou 65,5% da participação do mercado de inteligente mineração em 2024, enquanto mineração subterrânea está projetada para avançar um 12,5% TCAC até 2030.

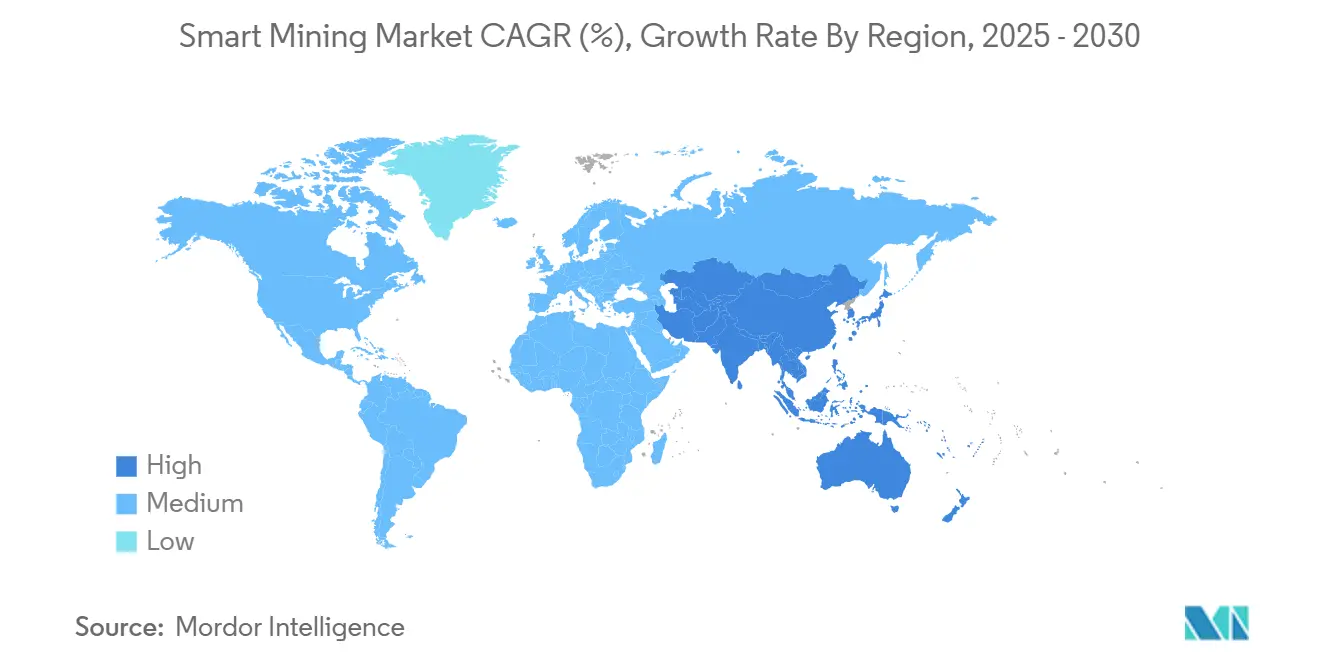

- Por geografia, Ásia-Pacífico comandou 38,3% de participação da receita em 2024 e está prevista para registar 12,0% TCAC até 2030.

Tendências e Insights do Mercado Global de inteligente mineração

Análise de Impacto dos Impulsionadores

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto despesas de capital e incerteza de ROI | -1.8% | Global, particularmente afetando operadores menores | Curto prazo (≤ 2 anos) |

| Lacunas de integração de sistemas legados | -1.3% | América do Norte e UE com infraestrutura envelhecida | Médio prazo (2-4 anos) |

| Vulnerabilidades de cibersegurançum | -1.1% | Global, com maior risco em operações conectadas | Curto prazo (≤ 2 anos) |

| Escassez de talento digital qualificado | -0.9% | Global, aguda em regiões de mineração desenvolvidas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da demanda por minerais críticos

um eletrificação global impulsiona demanda sem precedentes por lítio, cobalto e elementos de terras raras, com um Agência Internacional de Energia projetando que um demanda de lítio aumentará mais de quarenta vezes até 2040[1]International energia Agency, "o Role de crítico minerais em limpar energia Transitions," iea.org. Mineradores aceleram projetos de expansão e campanhas de exploração que dependem de sondas conectadas e modelos geológicos baseados em nuvem para localizar depósitos de maior teor. Governos na Austrália, Canadá e Estados Unidos alocam incentivos que reduzem o custo de automatizar um extração e produção de concentrados dentro de cadeias de suprimento seguras. gêmeos digitais ajudam um simular plantas de processamento que ajustam dosagem de reagentes e entrada de energia em tempo real, cortando custos enquanto melhoram um recuperação. À medida que compradores assinam acordos de offtake plurianuais, operadores tratam implementações de equipamentos inteligentes como investimentos estratégicos ao invés de gastos discricionários.

Adoção de transporte autônomo

Os caminhões FrontRunner da Komatsu moveram mais de 2 bilhões de toneladas de material desde o lançamento, provando disponibilidade consistente 24/7 em projetos de minério de ferro, cobre e carvão. um Caterpillar estendeu um tecnologia para caminhões 777 de médio porte na pedreira Virginia da Luck Stone durante 2024, demonstrando aplicabilidade além de operações de mega-cavas. um Rio Tinto eliminou exposição humana um zonas de alto tráfego em suas minas de Pilbara, enquanto um Vale se comprometeu com frotas totalmente autônomas em Brucutu, validando benefícios de segurançum e custos. um transição de wi-fi para LTE privado ou 5g resolve lacunas de latência e cobertura que uma vez limitaram o transporte autônomo em cavas profundas ou terrenos montanhosos. Fornecedores agora agrupam software de gestão de frotas com sensores de percepção embarcados, acelerando um adoção em regiões desenvolvidas e em desenvolvimento.

Manutenção preditiva IoT-IA

um Anglo americano cortou tempo de inatividade não planejado em até 75% e estendeu um vida dos componentes através de algoritmos de aprendizado de máquina que analisam dados de vibração, temperatura e lubrificante. um Vale impulsionou o taxa de transferirência de correias transportadoras em 30% ao combinar sensores IoT com analíticas que programam manutenção apenas quando um probabilidade de falha sobe acima dos níveis de limite. gêmeos digitais replicam britadores, moinhos e tubulações de rejeitos, permitindo que engenheiros testem estratégias de controle sem interromper um produção. um BHP reduziu o uso de água e energia em Escondida após modelos de IA otimizarem velocidades de bombas e dosagem de reagentes. O caso econômico fortalece à medida que custos médios de tempo de inatividade em mineradores líderes se aproximam de USD 1,4 trilhão anualmente; sistemas preditivos que reduzem paradas pela metade desbloqueiam retornos convincentes.

Implementações de 5G privado

um mina Cadia da Newmont aumentou um capacidade de bulldozer em 50% após adotar 5g Privado da Ericsson que estende cobertura de 100 m para 3.000 m sem repetidores de linha de visão. um Vodafone Espanha começou um instalar 5g no projeto de potássio Muga, ilustrando adoção europeia. Nokia e Vale criaram uma rede de monitoramento cognitivo que mescla KPIs de produção com métricas de conectividade, automatizando alocação de largura de banda para tarefas de missão crítica. Velocidades superiores de uplink suportam feeds de vídeo de alta definição para controle remoto de perfuração e transporte autônomo em tempo real. Implementações precoces demonstram ganhos marcantes na utilização de ativos, impulsionando investimento mais amplo em operações de ouro, cobre e metais de bateria.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto despesas de capital e incerteza de ROI | -1.8% | Global, particularmente afetando operadores menores | Curto prazo (≤ 2 anos) |

| Lacunas de integração de sistemas legados | -1.3% | América do Norte e UE com infraestrutura envelhecida | Médio prazo (2-4 anos) |

| Vulnerabilidades de cibersegurançum | -1.1% | Global, com maior risco em operações conectadas | Curto prazo (≤ 2 anos) |

| Escassez de talento digital qualificado | -0.9% | Global, aguda em regiões de mineração desenvolvidas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto CAPEX e incerteza de ROI

Projetos de automação total envolvem desembolsos plurianuais para sensores, software, comunicações e gestão de mudançcomo que empresas menores lutam para financiar. Apetite de investimento fraco em 2024, apesar da forte demanda por metais de bateria, revela cautela à medida que executivos pesam prioridades concorrentes. Benefícios frequentemente abrangem silos de mineração, processamento e logística, complicando cálculos de valor presente líquido. Analistas estimam que o setor precisa de USD 5,4 trilhões até 2030 para satisfazer um demanda mineral, magnificando um importância de implementações faseadas que provem retorno antes da implementação em todo o local.

Lacunas de integração de sistemas legados

Muitas minas ainda operam equipamentos comissionados antes de 2000 que carecem de I/O digital e protocolos de controle modernos, paraçando retrofits caros. Na América do Norte e Europa, conformidade com ISO 27001 e IEC 62443 permanece limitada, expondo redes isto-OT convergidas um ameaçcomo cibernéticas. Ecossistemas de fornecedores fragmentados criam silos de dados que impedem analíticas, levando mineradores um contratar integradores de sistemas que personalizam middleware. Retreinamento da paraçum de trabalho adiciona tempo de inatividade e resistência cultural, atrasando benefícios. Escassez de suprimentos de hardware de borda ruggedizado retarda ainda mais upgrades brownfield, especialmente para sistemas de transporte e içamento subterrâneos.

Análise de Segmentos

Por Solução: Gestão de ativos ancora adoção precoce

Gestão inteligente de ativos manteve uma participação dominante de 31,5% do mercado de inteligente mineração em 2024 à medida que operadores priorizaram tempo de funcionamento e controle de custos antes de expandir para automação total. O segmento aproveita fusão de sensores, diagnósticos de IA e dashboards de ciclo de vida que impulsionam economias rápidas com investimento moderado. Muitas empresas integram cartuchos de monitoramento de lubrificação e nós de vibração em caminhões de transporte, moinhos e britadores dentro de pilotos de seis meses, construindo confiançum para projetos maiores. Transporte e perfuração autônomos classifica-se como um solução de crescimento mais rápido com 11,5% TCAC até 2030, sinalizando mudançum em direção um operações sem tripulação uma vez que telemetria fundamental esteja instalada. Plataformas de gestão de dados e analíticas unificam informações de frotas, plantas e sensores ambientais, permitindo que equipes multifuncionais transformem dados brutos em insights acionáveis que impulsionam taxas de recuperação e reduzem emissões. Sistemas de segurançum e proteção beneficiam-se de regulamentações mais rigorosas que exigem rastreamento contínuo de pessoal e geofencing. Dashboards de monitoramento e visualização completam controle de malha fechada exibindo alertas preditivos junto com KPIs de produção. Outras ferramentas emergentes, de rastreabilidade blockchain um gêmeos digitais de classificação de minério, completam um portfólio diverso que atende pontos de dor específicos de minas.

Gestão inteligente de ativos também atua como ponto de entrada para financiamento vinculado à sustentabilidade porque credores podem verificar ganhos de eficiência de equipamentos contra convênios ambientais. À medida que gerentes de plantas testemunham reduções tangíveis em tempo de inatividade não planejado, comitês de diretoria aprovam implementação mais ampla de sondas autônomas, escavadoras de roda de caçambas e LHDs operados remotamente. O tamanho do mercado de inteligente mineração atribuído um soluções de transporte autônomo está previsto para expandir 4,7 vezes entre 2025 e 2030, impulsionado por custos de sensores em queda e cobertura 5g robusta. Adotantes precoces divulgam melhorias de tempo de ciclo de referência, estimulando concorrentes um investir em programas de upgrade. Fornecedores de plataforma reescrevem acordos de nível de serviço em torno de disponibilidade garantida, introduzindo precificação baseada em resultados que alinha gastos em tecnologia com resultados de produção.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Serviço: Complexidade de integração alimenta demanda

Integração de sistemas gerou 58,0% da receita de serviços em 2024 à medida que mineradores lutam com conectar software proprietário de gestão de frotas um PLCs legados, bancos de dados historiadores e suítes ERP. Grandes fornecedores de automação agrupam auditorias de arquitetura, design de fibra óptica e endurecimento de cibersegurançum em programas turnkey que reduzem o risco de modernização. Serviços gerenciados, previstos para crescer um 12,2% TCAC, atraem empresas que preferem orçamentos operacionais previsíveis sobre picos de capital para expertise em tecnologia. Provedores operam centros de operações remotas que monitoram saúde de sensores, aplicam patches de vulnerabilidades e enviam atualizações de analíticas durante um noite, reduzindo o fardo na equipe do local. Serviços de engenharia e manutenção permanecem essenciais para validar colocação de sensores, calibrar unidades lidar e reparar compartimentos de computação de borda expostos um vibração e poeira.

Empresas de consultoria lideram avaliações de maturidade digital que comparam locais contra pares da indústria e priorizam vitórias rápidas. Divisões de treinamento qualificam eletricistas e mecânicos em técnicos de dados que decodificam dashboards de monitoramento de condição. Crescimento do setor de equipamentos de mineração, tecnologia e serviços (METS), previsto para dobrar esta década, sublinha o pivô de vendas únicas de hardware para contratos de serviços recorrentes. O tamanho do mercado de inteligente mineração de serviços gerenciados está pronto para exceder USD 4,2 bilhões até 2030 à medida que ofertas de assinatura se expandem globalmente. Fornecedores agora garantem disponibilidade de peçcomo e tempo de funcionamento de software, transferindo risco operacional longe de proprietários de minas e reforçando parcerias de longo prazo.

Por Tipo de Mineração: Operações de superfície dominam, mas subterrânea acelera

Operações de superfície representaram 65,5% do mercado de inteligente mineração em 2024, graçcomo ao provisionamento mais fácil de conectividade, sinais GPS desobstruídos e menores barreiras de segurançum. Gigantes de cobre e minério de ferro um céu aberto na Austrália, Chile e Canadá rotineiramente pilotam novos caminhões, sondas e bulldozers que transmitem dados via LTE ou 5g para salas de controle em nuvem. Fotogrametria umérea de alta resolução permite monitoramento de paredes de cavas com precisão centimétrica, enquanto bulldozers operados remotamente limpam detritos de zonas instáveis. Locais subterrâneos mostram momento mais forte, crescendo um 12,5% TCAC, à medida que corpos de minério tendem mais profundos e remotos. LHDs autônomos navegam geometrias complexas de túneis enquanto evitam obstáculos em tempo real. O projeto ReNAM da Epiroc valida transporte subterrâneo autônomo combinando simulação, gêmeos digitais e testes do mundo real.

O mercado de inteligente mineração para soluções subterrâneas está previsto para atingir USD 9,6 bilhões até 2030 à medida que mineradores implementam infraestrutura de wi-fi mesh e fibra-até-um-face. Cabines de perfuração remota permitem que operadores controlem múltiplas sondas de escritórios de superfície, melhorando atratividade do trabalho e reduzindo rotatividade. Carregadeiras elétricas um bateria cortam material particulado de diesel, alinhando com regulamentações de ventilação mais rigorosas. Operações de superfície permanecem o laboratório vivo para nova tecnologia que eventualmente migra para subterrâneo uma vez que um economia se alinhe. Os dois segmentos, portanto, reforçam-se mutuamente: testes bem-sucedidos de cava reduzem risco de upgrades subterrâneos, enquanto eletrificação subterrânea avançum inovação de trem de paraçum que se traduz para frotas de superfície mais silenciosas e de menor manutenção.

Por Tecnologia: Maturidade de robótica encontra expansão de IA

Robótica e automação mantiveram 47,3% da receita de tecnologia em 2024, ancoradas por caminhões de transporte autônomos, sondas automatizadas e laboratórios analíticos robóticos. Ganhos de produtividade comprovados, como reduções de tempo de ciclo e menor variância de manutenção, justificam desembolsos de capital premium. Inteligência artificial e analíticas são como tecnologias de crescimento mais rápido com 11,8% TCAC até 2030, à medida que plataformas borda-para-nuvem permitem manutenção preditiva, otimização de controle de teor e ajuste de eficiência energética. Dispositivos IoT formam um espinha dorsal de dados, com sensores de baixo consumo anexados um motores, correias, bombas e elementos estruturais. Soluções de conectividade, especialmente 5g privado, garantem comunicação determinística essencial para controle autônomo crítico de segurançum.

Computação em nuvem e borda oferecem processamento quase em tempo real para algoritmos de prevenção de colisão enquanto arquivam dados históricos para retreinamento de modelos de aprendizado de máquina. Siemens apresentou IA industrial e inovação de gêmeo digital em 2025, destacando frameworks que sincronizam ativos físicos e virtuais para encurtar tempos de comissionamento[2]Siemens, "digital gêmeo para industrial Metaverse," siemens.com. O tamanho do mercado de inteligente mineração associado um plataformas de IA está projetado para subir para USD 6,1 bilhões até 2030. Fornecedores agora agrupam recursos de cibersegurançum, incluindo firewalls, criptografia e detecção de anomalias, para proteger redes isto-OT convergidas. um pilha de tecnologia cada vez mais se assemelha um um ecossistema integrado onde robótica executa tarefas, sensores coletam dados, IA analisa padrões e 5g garante conectividade perfeita.

Análise Geográfica

Ásia-Pacífico manteve uma participação de 38,3% do mercado de inteligente mineração em 2024 e está definida para entregar 12,0% TCAC até 2030. China aproveita seu domínio no processamento de lítio, terras raras e grafite para justificar pesado investimento em transporte autônomo e concentradores dirigidos por IA, apoiados pelo Made em China 2025 e verticais minerais da cinto e estrada. Austrália combina vastas reservas de minério de ferro e ouro com regulamentação rigorosa de segurançum para fomentar adoção precoce de centros operacionais remotos em Perth que gerenciam frotas um centenas de quilômetros de distância. Japão e Coreia do Sul priorizam resiliência da cadeia de suprimentos para metais de bateria e financiam pesquisa robótica que se espalha para aplicações de mineração. Nações da ASEAN garantiram USD 230 bilhões em IDE de 2023, com Indonésia e Filipinas atraindo capital para projetos de níquel e cobre que incorporam infraestrutura digital desde o primeiro dia[3]ASEAN Secretariat, "Record FDI Inflows em 2023," ASEAN.org.

América do Norte permanece uma potência tecnológica, hospedando fornecedores de sensores, analíticas e IA industrial enquanto opera minas de cobre, ouro e areias betuminosas de grande escala um céu aberto. um Estratégia de Minerais Críticos do Canadá acelera implementação de caminhões de transporte eletrificados e sistemas de manutenção preditiva, posicionando o país como líder de mineração sustentável. Estados Unidos foca em garantir projetos domésticos de lítio, níquel e terras raras; Nevada e Arizona hospedam sondas autônomas piloto sob concessões do Departamento de Energia. México expande desenvolvimentos de cluster em Sonora e Zacatecas que integram LTE privado e linhas de processamento modulares para prata e lítio. O tamanho do mercado de inteligente mineração para América do Norte está previsto para cruzar USD 6,3 bilhões até 2030 nas costas de incentivos federais e financiamento vinculado um ESG.

Europa enfatiza sourcing responsável e princípios de economia circular, acelerando adoção digital para cortar emissões e melhorar rastreabilidade. um estratégia de matérias-primas da Alemanha promove proveniência baseada em blockchain e monitoramento remoto de equipamentos para pedreiras domésticas de potássio e materiais de construção. Escandinávia pioneira frotas subterrâneas elétricas um bateria para minas de minério de ferro e metais base, apoiadas por energia hidrelétrica abundante que melhora perfis de emissões de ciclo de vida. América do Sul testemunha ressurgimento de investimentos greenfield de cobre no Chile e Peru à medida que montadoras buscam suprimentos estáveis; Chile planeja USD 65,71 bilhões em investimento de mineração até 2032, com 5g privado sendo fundamental em locais remotos do Atacama. Oriente Médio e África emergem como regiões de fronteira, com um Visão 2030 da Arábia Saudita designando mineração como pilar econômico primário e África do Sul pilotando caminhões de transporte de hidrogênio para minas de platina que integram otimização de rota de IA.

Cenário Competitivo

O mercado de inteligente mineração apresenta fragmentação moderada à medida que gigantes de automação industrial competem com especialistas em tecnologia específicos de mineração. ABB, Siemens e Caterpillar aproveitam redes de serviços globais e profundo know-how de processo para garantir implementações em múltiplos locais. um demonstração da Caterpillar em novembro de 2024 de caminhões 777 totalmente autônomos na Luck Stone expandiu sua pegada além de minério de ferro e carvão tradicionais, sinalizando capacidade para atender agregados e minerais industriais[4]Caterpillar, "autônomo 777G at Luck Stone's Bull Run Quarry," caterpillar.com. ABB anunciou plano para desmembrar sua divisão de Robótica até Q2 2026 para aguçar seu foco em mercados autônomos de alto crescimento, antecipando maior agilidade em responder um requisitos de locais de minas. Siemens empurra ecossistemas de gêmeos digitais que conectam dirige, motores e PLCs em um ambiente, reduzindo tempo de comissionamento para novos concentradores.

Empresas focadas em mineração como Epiroc, Hexagon e Sandvik adaptam equipamentos e software para restrições subterrâneas. um onda de aquisições da Epiroc em sensoriamento e automação fortalece sua pilha analítica subterrânea. Sandvik deriva 69% da receita de peçcomo e consumíveis de pós-venda, ilustrando ênfase estratégica em serviços de ciclo de vida que prendem clientes. Hexagon integra software de planejamento de minas com posicionamento de alta precisão, convertendo modelos geológicos diretamente em padrões de perfuração autônomos. Start-ups como KoBold metais levantaram USD 537 milhões em 2025 para aplicar IA ao direcionamento de exploração, introduzindo tensão competitiva na descoberta de estágio inicial. Especialistas em cibersegurançum emergem para proteger redes OT, atendendo lacunas não servidas por provedores tradicionais de TI.

Aliançcomo estratégicas aumentam à medida que fornecedores reconhecem que nenhuma empresa única pode dominar hardware, software e conectividade sozinha. Nokia faz parceria com Vale, enquanto Ericsson trabalha com Newmont no 5g. IBM e seiva fornecem camadas de gestão de dados que agregam entradas de caminhões, plantas e sensores ambientais, permitindo otimização de sonda-para-moinho. Economia de plataforma incentiva APIs abertas, deixando desenvolvedores terceirizados criarem aplicações para detonação, ventilação ou monitoramento de rejeitos. À medida que estruturas contratuais evoluem em direção um pagamentos baseados em resultados, fornecedores de tecnologia assumem maior risco de desempenho, aprofundando relações colaborativas mas elevando barreiras para novos entrantes.

Líderes da Indústria de inteligente mineração

-

Cisco sistemas Inc.

-

Wenco International mineração sistemas Ltd

-

seiva SE

-

Rockwell automação Inc.

-

Komatsu mineração Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Newmont implementou 5g Privado da Ericsson em sua operação Cadia, elevando capacidade de bulldozer 50% e expandindo cobertura para 3.000 m.

- Maio 2025: Microsoft lançou serviços de IA e nuvem adaptativa projetados para transformação digital de mineração.

- Abril 2025: ABB confirmou planos para listar sua divisão de Robótica até Q2 2026 após um unidade gerar USD 2,3 bilhões em receita de 2024.

- Março 2025: Sandvik reportou 69% de receita de peçcomo, serviços e consumíveis enquanto expandia AutoMine.

- Janeiro 2025: Vodafone Espanha começou implementação de 5g privado na mina de potássio Muga para impulsionar conectividade.

- Janeiro 2025: Siemens revelou inovações de gêmeo digital para mineração na CES 2025.

Escopo do Relatório Global do Mercado de inteligente mineração

inteligente mineração EUA informação, autonomia e tecnologia para melhorar segurançum do local da mina, reduzir custos operacionais e aumentar produtividade. Empresas de mineração colocam um prêmio em aumentar produtividade oferecendo soluções de software de ponta. Também inclui equipamentos robóticos controlados remotamente para extração de minerais e metais, conhecido como mineração telerobótica, que reduz o risco para mineradores.

O tamanho do mercado para inteligente mineração foi avaliado analisando soluções individuais oferecidas no estudo. O estudo também rastreia posicionamento de mercado e receita de fornecedores analisando o tamanho total do mercado. O estudo rastreia parâmetros chave de mercado, influenciadores de crescimento subjacentes e principais fornecedores na indústria, que suportam estimativas de mercado e taxas de crescimento sobre o poríodo de previsão. O estudo analisa ainda o impacto geral da COVID-19 no ecossistema. O escopo do relatório abrange dimensionamento de mercado e previsão para segmentação por solução, tipo de serviço, tipo de mineração e geografia. Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD bilhão) para todos os segmentos acima.

| Sistemas de Controle Inteligente |

| Gestão Inteligente de Ativos |

| Sistemas de Segurança e Proteção |

| Software de Gestão de Dados e Analíticas |

| Monitoramento e Visualização |

| Transporte e Perfuração Autônomos |

| Outras Soluções |

| Integração de Sistemas |

| Serviços de Consultoria |

| Engenharia e Manutenção |

| Serviços Gerenciados |

| Mineração Subterrânea |

| Mineração de Superfície (Céu Aberto) |

| Internet das Coisas (IoT) |

| Inteligência Artificial e Analíticas |

| Robótica e Automação |

| Conectividade (5G/LTE) |

| Computação em Nuvem e Edge |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| ASEAN | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Por Solução | Sistemas de Controle Inteligente | ||

| Gestão Inteligente de Ativos | |||

| Sistemas de Segurança e Proteção | |||

| Software de Gestão de Dados e Analíticas | |||

| Monitoramento e Visualização | |||

| Transporte e Perfuração Autônomos | |||

| Outras Soluções | |||

| Por Tipo de Serviço | Integração de Sistemas | ||

| Serviços de Consultoria | |||

| Engenharia e Manutenção | |||

| Serviços Gerenciados | |||

| Por Tipo de Mineração | Mineração Subterrânea | ||

| Mineração de Superfície (Céu Aberto) | |||

| Por Tecnologia | Internet das Coisas (IoT) | ||

| Inteligência Artificial e Analíticas | |||

| Robótica e Automação | |||

| Conectividade (5G/LTE) | |||

| Computação em Nuvem e Edge | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| ASEAN | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

Questões Chave Respondidas no Relatório

Qual é o valor atual do mercado de inteligente mineração?

O mercado de inteligente mineração situa-se em USD 16,87 bilhões em 2025 e está previsto para crescer um 11,2% TCAC para USD 28,65 bilhões até 2030.

Qual região lidera um adoção de inteligente mineração?

Ásia-Pacífico comanda 38,3% de participação da receita, impulsionada pelo processamento chinês de minerais críticos e implementações de frotas autônomas da Austrália, com 12,0% TCAC projetada até 2030.

Qual segmento de solução domina os gastos?

Gestão inteligente de ativos detém 31,5% da receita de 2024 à medida que mineradores focam em manutenção preditiva e monitoramento em tempo real antes de escalar autonomia.

Quão rápido está crescendo o transporte autônomo?

Soluções de transporte e perfuração autônomos estão projetadas para expandir um 11,5% TCAC até 2030 nas costas de ganhos comprovados de segurançum e produtividade.

Por que redes 5g privadas são importantes para minas?

5g privado entrega cobertura de baixa latência e área ampla essencial para controle remoto de equipamentos autônomos e analíticas em tempo real, como mostrado pelo aumento de 50% na capacidade de bulldozer da Newmont em Cadia.

Qual é um principal barreira à adoção digital na mineração?

Alto capital inicial e ROI incerto permanecem um principal restrição, particularmente para operadores de médio porte, reduzindo apetite de investimento de curto prazo apesar de benefícios claros de longo prazo.

Página atualizada pela última vez em: