Tamanho e Participação do Mercado de Embalagens Prontas para Varejo

Análise do Mercado de Embalagens Prontas para Varejo pela Mordor Intelligence

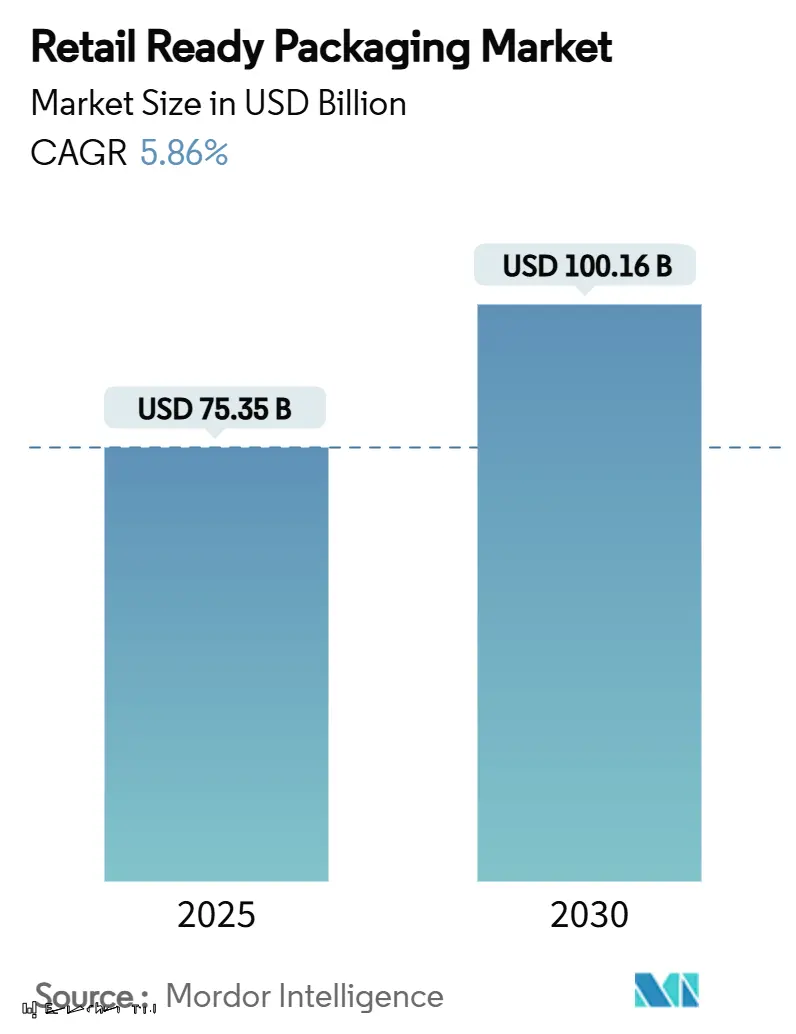

O tamanho do mercado de embalagens prontas para varejo está avaliado em USD 75,35 bilhões em 2025 e está projetado para atingir USD 100,16 bilhões até 2030, avançando a uma TCAC de 5,86%. A expansão das vendas de e-commerce, os crescentes mandatos de varejistas para formatos prontos para prateleira e a escassez aguda de mão de obra nas lojas mantêm a demanda elevada. Grandes redes agora especificam dimensões exatas de caixas e designs de abertura, reduzindo o tempo de reposição em até 40%. Ao mesmo tempo, os esquemas de Responsabilidade Estendida do Produtor na Europa e em múltiplos estados americanos pressionam fornecedores em direção a soluções de fibra de material único que reduzem custos de descarte e simplificam a reciclagem. Fusões como a união da Amcor com a Berry Global e a aquisição da Eviosys pela Sonoco expandem plataformas verticalmente integradas capazes de financiar automação e personalização rápida de design, conferindo-lhes uma vantagem com proprietários de marcas globais. Em resposta, conversores de médio porte aumentam gastos em equipamentos habilitados por IA que reduzem a troca de linha de horas para minutos, desbloqueando execuções lucrativas de micro-lotes que atendem promoções localizadas

Principais Conclusões do Relatório

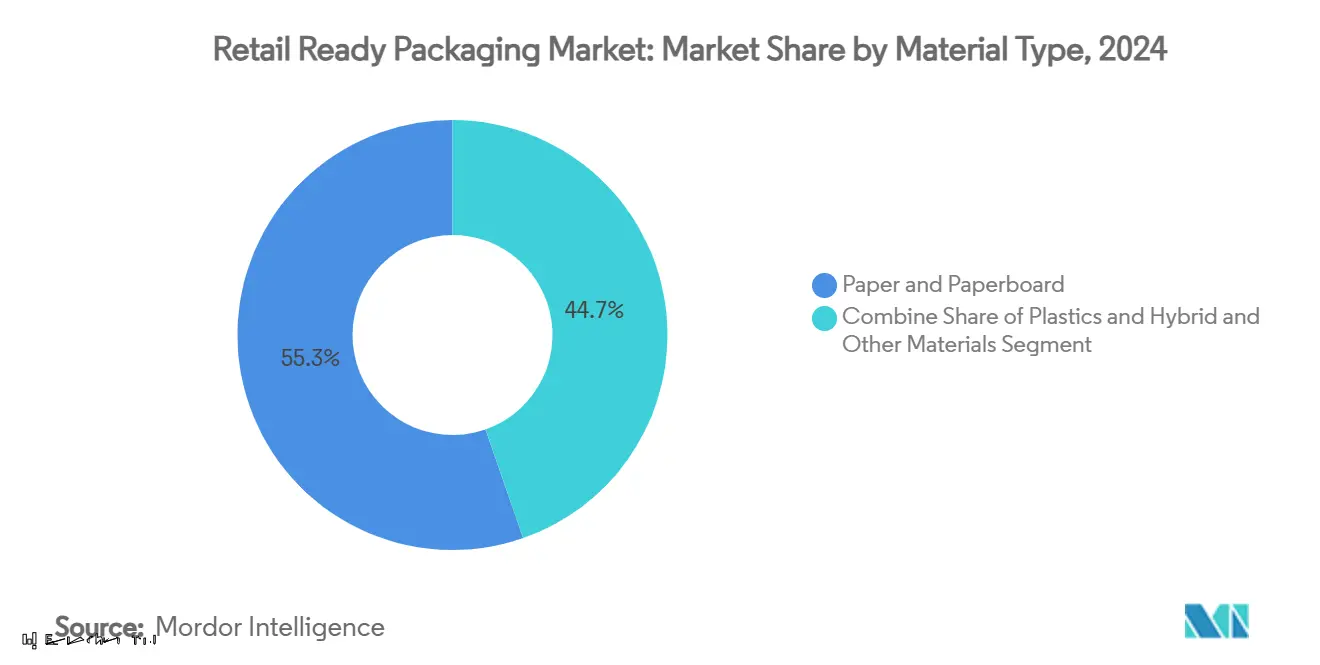

- Por tipo de material, papel e papelão lideraram com 55,34% da participação do mercado de embalagens prontas para varejo em 2024; híbridos e outros materiais registram a TCAC mais rápida de 7,43% até 2030.

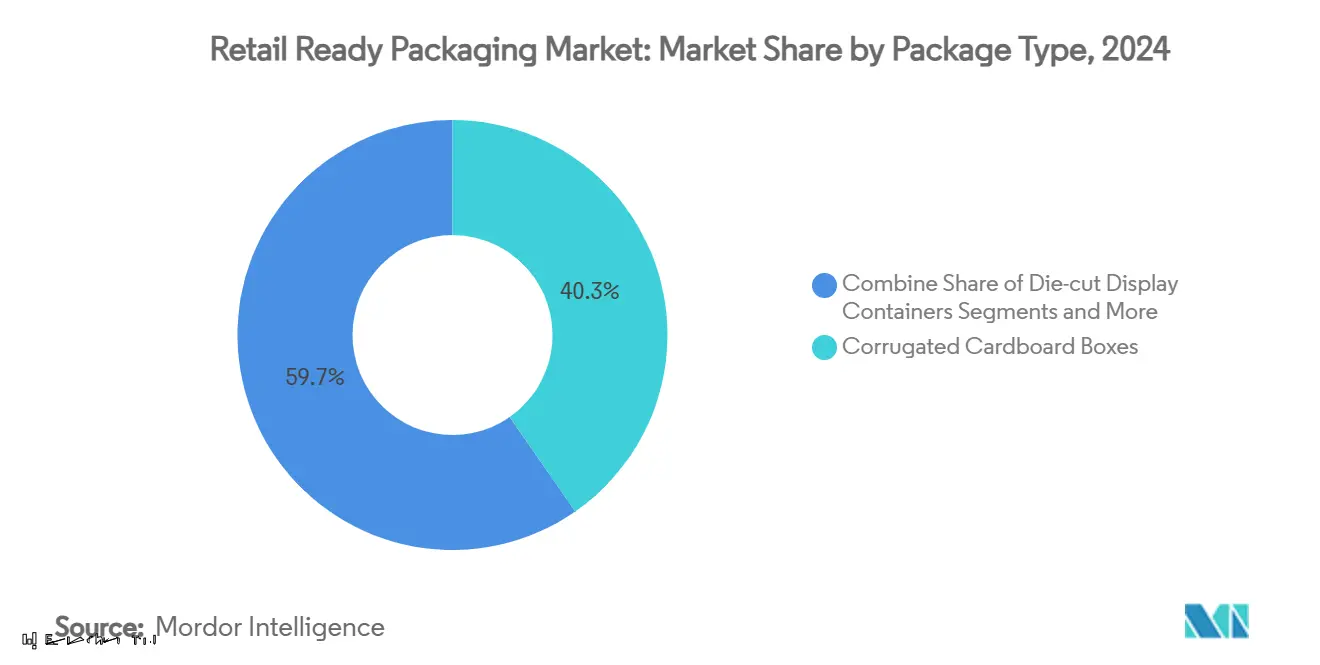

- Por tipo de embalagem, caixas de papelão ondulado representaram 40,32% do tamanho do mercado de embalagens prontas para varejo em 2024, enquanto recipientes de exibição cortados sob medida crescem mais rapidamente a uma TCAC de 8,35%.

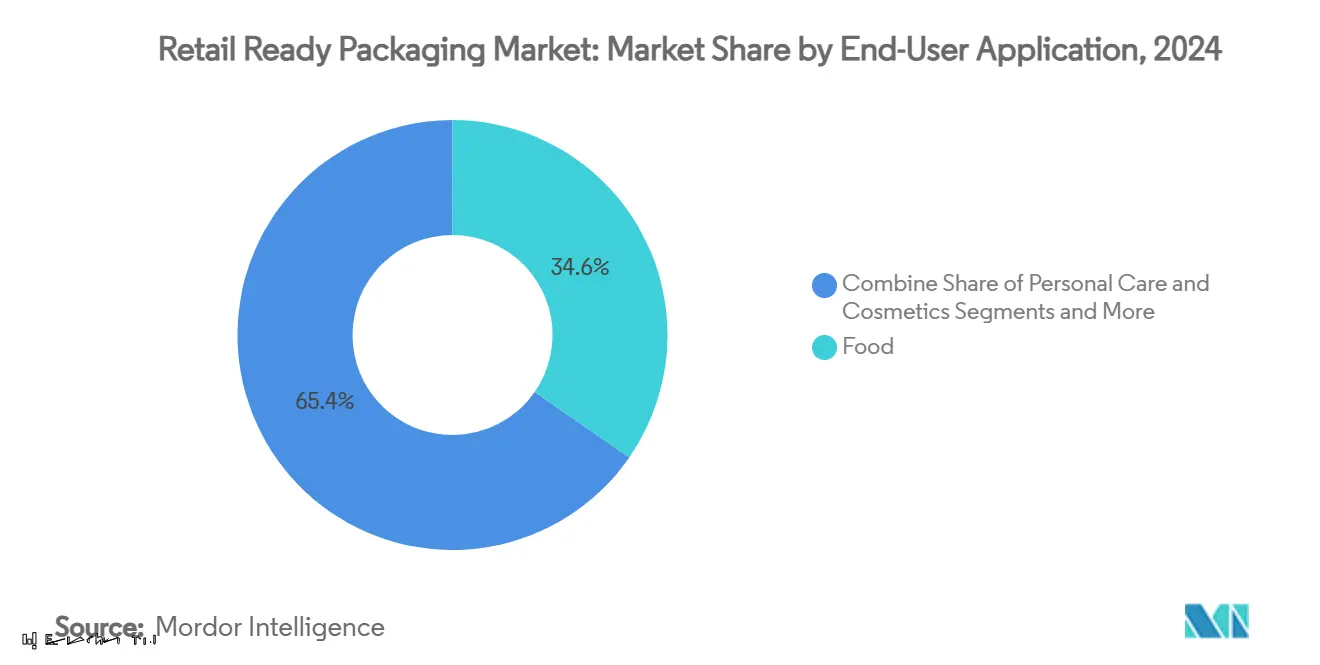

- Por aplicação do usuário final, o segmento de alimentos capturou 34,64% do tamanho do mercado de embalagens prontas para varejo em 2024; cuidados pessoais e cosméticos está definido para expandir a uma TCAC de 7,89% até 2030.

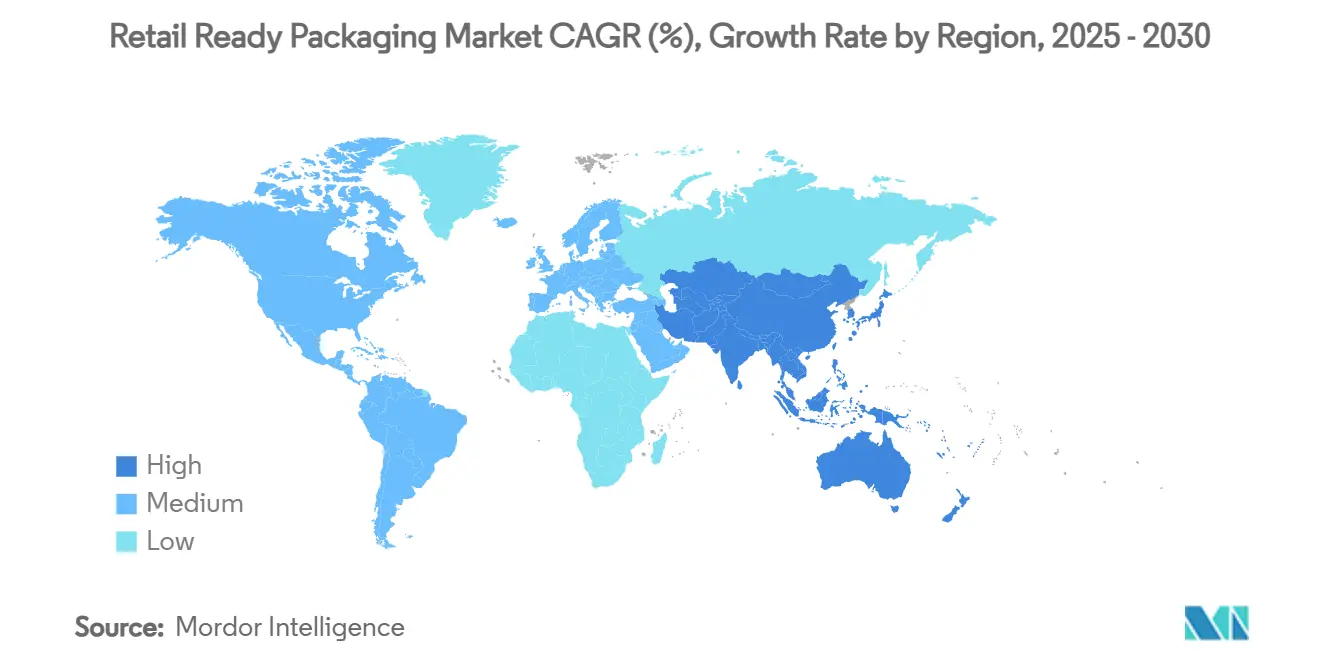

- Por geografia, a Europa manteve 35,63% da participação do mercado de embalagens prontas para varejo em 2024; Ásia-Pacífico registra a maior TCAC de 9,01% no horizonte de previsão.

Tendências e Insights do Mercado Global de Embalagens Prontas para Varejo

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações de economia circular acelerando a adoção de SRP de fibra de material único | +1.2% | Europa e América do Norte, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Hiper-crescimento do e-commerce elevando a demanda por conformidade de embalagens prontas para prateleira | +1.8% | Global, com concentração na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Escassez de mão de obra do varejo impulsionando a adoção de SRP para redução de 40% das horas-homem | +1.1% | América do Norte e Europa como núcleo, emergindo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Automação de linha de embalagem habilitada por IA aumentando a velocidade de troca | +0.9% | Global, liderada por mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fabricantes de marcas usando SRP para elevar as taxas de conversão na prateleira | +0.7% | Global, ênfase em canais de varejo premium | Curto prazo (≤ 2 anos) |

| Economia de impressão digital habilitando promoções de micro-lotes em SRP | +0.5% | América do Norte e Europa, expandindo globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações de economia circular acelerando a adoção de SRP de fibra de material único

O Regulamento de Embalagens e Resíduos de Embalagens (PPWR) da União Europeia, efetivo a partir de janeiro de 2025, introduz limites de reciclabilidade que tornam os laminados multicamadas financeiramente pouco atraentes. As taxas de conformidade em combinações restritas chegam até USD 739 por tonelada, encorajando varejistas e proprietários de marcas a convergir em estruturas mono-fibra que se integram perfeitamente aos programas de coleta seletiva existentes.The Grocer,EPR scheme base fees unveiled by Defra," thegrocer.co.uk">[1] Empresas globais de bens de consumo padronizam esses formatos entre regiões para evitar gerenciar especificações duplicadas, conferindo vantagem de primeiro movimento aos conversores em conformidade. Momentum similar se constrói nos Estados Unidos, onde o SB 343 da Califórnia limita o uso de símbolos de reciclagem a substratos comprovadamente recicláveis em escala. À medida que regras comparáveis emergem no Canadá, Japão e mercados-chave da América Latina, designs de material único transitam de preferência regional para requisito básico em licitações globais.

Hiper-crescimento do e-commerce elevando a demanda por conformidade de embalagens prontas para prateleira

Volumes de pedidos online sobrecarregam centros de distribuição, então grandes varejistas instituem requisitos rigorosos de pronto para prateleira e aplicam multas de cobrança reversa que podem exceder 3% do valor da fatura quando fornecedores enviam caixas não conformes. Códigos de barras 2D serializados alinhados com o roteiro GS1 Sunrise 2027 e mandatos RFID em expansão incorporam precisão de inventário diretamente na caixa, permitindo separação automatizada e verificações de estoque em tempo real. A embalagem agora atua como portadora de dados que reduz verificações manuais custosas, justificando formatos inteligentes de preço mais alto. Tags NFC integradas adicionalmente permitem que marcas validem a autenticidade do produto e lancem promoções baseadas em aplicativo no ponto de desembalagem, criando um caso de uso de marketing incremental para participantes do mercado de embalagens prontas para varejo.

Escassez de mão de obra do varejo impulsionando a adoção de SRP para redução de 40% das horas-homem

Lacunas persistentes de pessoal em supermercados e comerciantes de massa significam que a velocidade de reposição é um KPI crítico. Designs prontos para prateleira que abrem sem facas, apresentam mercadorias em orientação voltada para o consumidor e deslizam diretamente nos trilhos reduzem o tempo de estocagem em até 45% em pilotos europeus.Dentons,High-Hazard Retailers: Are You Prepared for an OSHA Inspection," dentons.com">[2] O risco de lesões cai conforme facas e lâminas soltas desaparecem do corredor, alinhando-se com novos requisitos de segurança como o Ato de Proteção ao Trabalhador de Armazém dos EUA. Redes regionais menores sem automação completa adotam SRP padronizado para compensar o quadro limitado de pessoal, impulsionando a adoção incremental em mercados anteriormente sensíveis ao preço dos prêmios de formato.

Automação de linha de embalagem habilitada por IA aumentando a velocidade de troca

Marcas reduzem ciclos de vida de SKU e executam campanhas temáticas frequentes. Equipamentos orientados por IA aprendendo com dados de sensores reconfiguram alimentadores, cabeças de impressão e montadores de caixas em minutos. Um empacotador de cosméticos por contrato que implementou robótica guiada por visão reduziu a mão de obra de 12 para 2 operadores enquanto dobrou a consistência da produção. Algoritmos de manutenção preditiva programam trocas de componentes antes da falha, melhorando o tempo de funcionamento em linhas onduladas historicamente propensas a atolamentos. A flexibilidade resultante permite que conversores produzam lucrativamente execuções de 5.000 unidades que antes eram antieconômicas, abrindo receita fresca para o mercado de embalagens prontas para varejo.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços do papelão ondulado | -0.8% | Global, particularmente América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Falta de padronização global de SRP inflando custos da cadeia de suprimentos | -0.6% | Global, mais aguda em mercados emergentes | Médio prazo (2-4 anos) |

| Custos de integração RFID/etiqueta inteligente em formatos SRP | -0.4% | Mercados desenvolvidos inicialmente, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Multas de não conformidade de supermercados e cobranças reversas | -0.3% | América do Norte e Europa, emergindo na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de preços do papelão ondulado

Os preços do papel de revestimento moveram-se 15-25% em um único ano, e um aumento de USD 70 por tonelada anunciado para janeiro de 2025 por uma usina líder norte-americana flui através das faturas dos conversores em semanas. Como o acabamento adiciona uma marcação adicional de 20-30%, proprietários de marcas veem custos de caixas oscilarem drasticamente, complicando orçamentos de promoção.Federal Reserve bank ,Producer Price Index," fred.stlouisfed.org">[3]Grandes verticalmente integrados suavizam a exposição possuindo usinas, ainda independentes pequenos enfrentam compressão de margem ou devem repassar sobretaxas que prejudicam a competitividade em licitações. A volatilidade pode diminuir uma vez que capacidade adicional entre em operação na Ásia-Pacífico, mas custos elevados de energia na Europa mantêm as perspectivas de insumos incertas.

Falta de padronização global de SRP inflando custos da cadeia de suprimentos

Redes de supermercados europeus favorecem profundidades de prateleira de 600 mm e tiras de rasgo frontais, enquanto varejistas norte-americanos frequentemente exigem padrões de palete de 48 polegadas e designs de abertura superior. Multinacionais assim gerenciam ferramental paralelo e inventário, com investimentos em conjuntos de matriz atingindo USD 100.000 por SKU para caixas complexas. O GS1 propôs formatos universais, ainda associações regionais resistem à harmonização que poderia perturbar ecossistemas de fornecedores existentes. Conversores maiores compensam a complexidade através de bibliotecas de design globais e produção multi-plantas, mas empresas menores limitam atividade de exportação, estreitando a escolha para proprietários de marcas em mercados secundários.

Análise de Segmentos

Por Tipo de Material: Dominância da fibra em meio a mandatos de sustentabilidade

Papel e papelão controlaram 55,34% da participação do mercado de embalagens prontas para varejo em 2024 e permanecem o substrato padrão para bens de FMCG de alto volume. O papelão ondulado fornece proteção durável de trânsito enquanto apresenta superfícies kraft imprimíveis que se alinham com reivindicações de marca e reciclabilidade. O papelão dobrável ganha terreno onde gráficos premium e rigidez coexistem, notavelmente em pacotes de presente de confeitaria. O sulfato branqueado sólido protege lançamentos de laticínios refrigerados que precisam de resistência à gordura e brancura brilhante. O papelão revestido de linha branca suporta cereais de nível de valor e produtos básicos domésticos que buscam eficiência de custos com acabamento de prateleira aceitável.

Materiais híbridos e outros expandem a uma TCAC de 7,43% até 2030 conforme conversores fundem bio-polímeros, revestimentos de barreira e camadas de sensores em estruturas únicas. Misturas de PLA e PHA abrem opções compostáveis para produtos, e execuções comerciais iniciais demonstram desempenho de prateleira em cadeias de suprimento úmidas. Etiquetas inteligentes baseadas em tintas condutivas integram-se perfeitamente em janelas de PET, transformando embalagens secundárias em nós de comércio prontos para escaneamento. Embora os plásticos mantenham papéis de nicho exigindo proteção contra umidade ou perfuração, avanços em revestimentos de dispersão aquosa permitem que substratos de fibra desafiem filmes multicamadas incumbentes mesmo em ambientes de freezer. O mercado de embalagens prontas para varejo se beneficia conforme marcas globais adotam esses híbridos para atender a alvos divergentes de redução de resíduos regionais sem sacrificar a funcionalidade.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Inovação de exibição impulsiona crescimento premium

Caixas de papelão ondulado representaram 40,32% da demanda total em 2024. Dimensões padrão de recipiente de fenda regular (RSC) se adequam a montadores de caixas automatizados e entregam liderança de custos em categorias de supermercado, bebidas e domésticos. Variantes integradas com alça ganham tração em produtos químicos domésticos e pequenos eletrodomésticos, oferecendo recuperação ergonômica enquanto mantêm integridade de palete. Caixas modificadas de parede alta facilitam merchandising vertical de produtos frescos, permitindo reposição rápida em linha.

Recipientes de exibição cortados sob medida, no entanto, aceleram a uma TCAC de 8,35% conforme varejistas recompensam soluções que unem proteção de trânsito com marca ao nível dos olhos. Linhas de rasgo marcadas a laser garantem bordas limpas após a abertura, melhorando a qualidade percebida. Técnicas de pré-impressão gráfica alta transformam faces em mídia de outdoor, enquanto unidades digitais de pós-impressão personalizam experiências de QR por região. Bandejas encapsuladas permanecem relevantes para multipacks promocionais em bebidas, ainda alternativas de encapsulamento compostável avançam em programas de teste em meio ao escrutínio de plásticos de uso único. Bandejas de plástico rígido servem sistemas de pool de circuito fechado dentro de cadeias de produtos frescos onde durabilidade e lavabilidade compensam o custo unitário mais alto. Juntos, esses formatos dão aos proprietários de marcas um menu de táticas de merchandising calibradas para ponto de preço, compromisso de sustentabilidade e estratégia de prateleira.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação do Usuário Final: Cuidados pessoais aceleram posicionamento premium

A categoria de alimentos deteve 34,64% do tamanho do mercado de embalagens prontas para varejo em 2024, abrangendo refeições prontas para comer, cereais e produtos frescos que requerem tanto proteção quanto colocação rápida na prateleira. Papéis de barreira com EVOH integrado continuam a limitar o ingresso de oxigênio em aplicações de carne, estendendo datas de validade e reduzindo encolhimento. Sensores inteligentes de frescor estreiam em embalagens de frutos do mar de alto valor, fornecendo registros de exposição à temperatura de ponta a ponta.

Cuidados pessoais e cosméticos registram uma TCAC de 7,89% até 2030, a mais rápida entre os setores rastreados. Linhas premium de cuidados com a pele adotam caixas cortadas sob medida que formam pódios instantâneos na prateleira, elevando a estatura da marca e permitindo narrativas através de impressões interiores ocultas. Lançamentos de micro-lotes possibilitados por impressoras digitais testam fragrâncias sazonais sem grande risco de inventário. Tratamentos capilares de luxo agora são enviados em tubos à base de fibra aninhados dentro de inserções de material único, eliminando janelas de plástico misto e apoiando reivindicações de economia circular. O mercado de embalagens prontas para varejo assim captura margem incremental conforme expectativas estéticas aumentam e selos de sustentabilidade mudam de bônus para requisito básico.

Produtos de cuidados domésticos permanecem estáveis na força da penetração de marcas próprias, com varejistas exigindo pegadas de caixas uniformes que aceleram a reposição em corredores de limpeza. Marcas de eletrônicos de consumo exploram berços de polpa moldada dentro de externos ondulados para substituir poliestireno expandido, equilibrando resistência ao choque com reciclabilidade. Embalagens de ração para animais testam revestimentos de barreira compostáveis para conquistar proprietários ambientalmente conscientes, sinalizando difusão de inovação de materiais entre categorias.

Nota: Participações de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Ásia-Pacífico entrega a maior TCAC de 9,01% até 2030 com China, Índia e Sudeste Asiático modernizando cadeias de suprimentos e instalando instalações de distribuição automatizada. Onduladores locais atualizam para máquinas flexo multicoloridas para segmentar lançamentos premium de eletrônicos de consumo, enquanto grandes de celulose e papel regionais desobstruem usinas de papelão para satisfazer a demanda crescente de caixas de e-commerce. Políticas governamentais na Austrália e Nova Zelândia proibindo certos plásticos de uso único aceleram a adoção de SRP de fibra em exportadores de laticínios e produtos. Conversores multinacionais expandem centros de design em Singapura e Xangai para localizar imagens de marcas globais para nuances culturais regionais, sustentando o crescimento de volume para o mercado de embalagens prontas para varejo.

A Europa mantém 35,63% de participação em 2024, o maior bloco regional único. Metas rigorosas de reciclagem sob PPWR entram em vigor em 2025, impulsionando formatos mono-fibra padronizados na Alemanha, França e Nórdicos. Alianças de varejo como o Compromisso Courtauld do Reino Unido elevam metas de conteúdo pós-consumo, estimulando investimento em usinas de papelão de circuito fechado. A Itália aproveita gráficos de patrimônio para posicionar exportações de vinho e confeitaria de alto valor, integrando gravação em relevo embelezada em SRP de rasgo-abertura. O setor de produtos de estufa da Espanha adota cortados sob medida ventilados que otimizam fluxo de ar de locais de empacotamento da Andaluzia para centros de distribuição do Norte da Europa.

A América do Norte exibe demanda madura mas resiliente conforme o varejo omnichannel mescla retirada na loja e fluxos diretos ao consumidor. Comerciantes de massa dos EUA ampliam implementações RFID para mercadorias gerais, incorporando tags serializadas em embalagens secundárias para cortar taxas de falta de estoque. Supermercados canadenses pilotam bandejas de carne à base de fibra laminadas com revestimentos aquosos para cumprir regras federais futuras de redução de plástico. Maquiladoras mexicanas se beneficiam do nearshoring, estimulando pedidos de caixas onduladas para embarques transfronteiriços para os Estados Unidos. No geral, investimento em automação permanece a alavanca chave para manter níveis de serviço em um mercado de trabalho apertado, sustentando expansão unitária saudável para o mercado de embalagens prontas para varejo.

Cenário Competitivo

A indústria de embalagens prontas para varejo mostra fragmentação conforme líderes globais perseguem escala e sinergia tecnológica. A fusão de julho de 2024 da Smurfit Kappa e WestRock forjou uma plataforma de receita de USD 34 bilhões abrangendo usinas, conversão e estúdios gráficos, possibilitando licitações globais de balcão único em SRP de fibra. A compra de USD 3,9 bilhões da Eviosys pela Sonoco expandiu sua pegada de embalagens metálicas na Europa, adicionando formatos de aerossol e latas de alimentos que podem ser integrados em displays promocionais de material misto. A combinação de todas as ações da Amcor com a Berry Global finalizada em janeiro de 2025 reúne know-how de filme flexível com expertise em recipientes rígidos, aumentando gastos de P&D para USD 180 milhões e prometendo sinergias de USD 650 milhões.

Conversores de propriedade privada enquanto isso se diferenciam através de resposta rápida de impressão digital e serviços de design regional. Várias empresas europeias de médio porte instalam onduladores jato de tinta de passagem única que produzem caixas com qualidade fotográfica em precisão de oito cores, aproveitando contratos premium de bebidas. Entrantes asiáticos aproveitam mão de obra de baixo custo e proximidade a clusters de montagem eletrônica para garantir programas de caixas de exportação, embora enfrentem regras de sustentabilidade rigorosas em embarques de entrada para Europa e América do Norte.

Parcerias tecnológicas emergem como estratégia chave. A Huhtamaki colabora com OEMs de maquinário para co-desenvolver tampas de fibra que resistem a temperaturas de enchimento a quente para copos de bebida, expandindo capacidade em seu local de Lurgan, Irlanda do Norte, em outubro de 2024 para atender demanda de marca. OEMs baseados nos EUA oferecem módulos de IA plug-and-play retrofitando montadores legados, democratizando trocas inteligentes para plantas independentes. Pedidos de patentes em modelos de caixas de varejo intertravantes aumentam, com ajustes de design que elevam força de empilhamento enquanto reduzem gramatura. Coletivamente, expansão de capacidade, credenciais de sustentabilidade e profundidade de automação ditam poder de negociação em todo o mercado de embalagens prontas para varejo.

Líderes da Indústria de Embalagens Prontas para Varejo

-

Mondi Group

-

Smurfit Westrock

-

International Paper Company

-

Georgia-Pacific LLC

-

Oji Holdings Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Amcor e Berry Global completaram sua fusão de todas as ações, criando um líder global em embalagens de consumo com sinergias anuais esperadas de USD 650 milhões.

- Janeiro de 2025: Huhtamaki nomeou Ralf K. Wunderlich como Presidente e CEO para impulsionar sua agenda de crescimento 2030.

- Janeiro de 2025: Amcor garantiu uma patente europeia para AmFiber Performance Paper, um papel de alta barreira reciclável adequado para aplicações alimentícias e de saúde.

- Dezembro de 2024: Sonoco fechou sua aquisição de USD 3,9 bilhões da Eviosys, adicionando EUR 2,41 bilhões (USD 2,72 bilhões) em receita e ampliando ofertas de latas metálicas.

Escopo do Relatório Global do Mercado de Embalagens Prontas para Varejo

O Mercado de Embalagens Prontas para Varejo (RRP) refere-se à embalagem secundária de produtos de varejo para ir diretamente à prateleira sem desembalar o conteúdo interno. O mercado é rastreado em termos de receita gerada pelas vendas de produtos de embalagens de varejo.

O Mercado de Embalagens Prontas para Varejo é segmentado por Tipo de Material (Papel e Papelão, Plásticos), Tipo de Embalagem (Recipientes de Exibição Cortados sob Medida, Caixas de Papelão Ondulado, Bandejas Encapsuladas, Caixas Modificadas, Recipientes de Plástico), Aplicação do Usuário Final (Alimentos, Bebidas, Produtos Domésticos), e Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| Papel e Papelão | Papelão Ondulado |

| Papelão Dobrável (FBB) | |

| Sulfato Branqueado Sólido (SBS) | |

| Papelão Revestido de Linha Branca (WLC) | |

| Plásticos | PET |

| PEAD | |

| PP | |

| Bio-plásticos (PLA, PHA) | |

| Materiais Híbridos e Outros |

| Recipientes de Exibição Cortados sob Medida | Cortados RSC Padrão |

| Cortados de Pré-impressão Gráfica Alta | |

| Caixas de Papelão Ondulado | RSC Pronto para Prateleira |

| SRP Integrado com Alça | |

| Bandejas Encapsuladas | Encapsulamento PE |

| Encapsulamento Compostável | |

| Caixas Modificadas | Caixas de Parede Alta |

| Caixas de Exibição de Varejo | |

| Recipientes de Plástico | Caixas Empilháveis |

| Bandejas de Plástico Rígido | |

| Outros (Bolsas em Pé, Sacolas Reutilizáveis) |

| Alimentos | Refeições Prontas para Comer |

| Produtos Frescos | |

| Carne e Aves | |

| Padaria e Confeitaria | |

| Bebidas | Refrigerantes |

| Bebidas Alcoólicas | |

| Bebidas Lácteas | |

| Produtos Domésticos e de Cuidados Domiciliares | |

| Cuidados Pessoais e Cosméticos | |

| Eletrônicos de Consumo e Eletrodomésticos | |

| Outros (Bricolagem e Jardim, Ração para Animais) |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Papel e Papelão | Papelão Ondulado | |

| Papelão Dobrável (FBB) | |||

| Sulfato Branqueado Sólido (SBS) | |||

| Papelão Revestido de Linha Branca (WLC) | |||

| Plásticos | PET | ||

| PEAD | |||

| PP | |||

| Bio-plásticos (PLA, PHA) | |||

| Materiais Híbridos e Outros | |||

| Por Tipo de Embalagem | Recipientes de Exibição Cortados sob Medida | Cortados RSC Padrão | |

| Cortados de Pré-impressão Gráfica Alta | |||

| Caixas de Papelão Ondulado | RSC Pronto para Prateleira | ||

| SRP Integrado com Alça | |||

| Bandejas Encapsuladas | Encapsulamento PE | ||

| Encapsulamento Compostável | |||

| Caixas Modificadas | Caixas de Parede Alta | ||

| Caixas de Exibição de Varejo | |||

| Recipientes de Plástico | Caixas Empilháveis | ||

| Bandejas de Plástico Rígido | |||

| Outros (Bolsas em Pé, Sacolas Reutilizáveis) | |||

| Por Aplicação do Usuário Final | Alimentos | Refeições Prontas para Comer | |

| Produtos Frescos | |||

| Carne e Aves | |||

| Padaria e Confeitaria | |||

| Bebidas | Refrigerantes | ||

| Bebidas Alcoólicas | |||

| Bebidas Lácteas | |||

| Produtos Domésticos e de Cuidados Domiciliares | |||

| Cuidados Pessoais e Cosméticos | |||

| Eletrônicos de Consumo e Eletrodomésticos | |||

| Outros (Bricolagem e Jardim, Ração para Animais) | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de embalagens prontas para varejo?

O mercado de embalagens prontas para varejo está em USD 75,35 bilhões em 2025 e está previsto para atingir USD 100,16 bilhões até 2030.

Qual região cresce mais rápido até 2030?

Ásia-Pacífico registra a maior TCAC de 9,01%, impulsionada por investimentos em e-commerce e modernização do varejo.

Qual material domina a indústria de embalagens prontas para varejo?

Papel e papelão lideram com 55,34% de participação em 2024, beneficiando-se de mandatos de reciclabilidade.

Qual formato de embalagem está expandindo mais rapidamente?

Recipientes de exibição cortados sob medida crescem a uma TCAC de 8,35% conforme marcas buscam impacto de prateleira mais forte.

Como as regulamentações estão moldando as escolhas de materiais?

Taxas de Responsabilidade Estendida do Produtor e regras de reciclabilidade da UE empurram conversores em direção a soluções de fibra de material único que reduzem custos de fim de vida.

Por que conversores estão investindo em automação de IA?

Trocas habilitadas por IA reduzem o tempo de inatividade de horas para minutos, apoiando execuções lucrativas de micro-lotes e resposta mais rápida a demandas promocionais.

Página atualizada pela última vez em: