Tamanho e Participação do Mercado de Proteínas Recombinantes

Análise do Mercado de Proteínas Recombinantes pela Mordor Intelligence

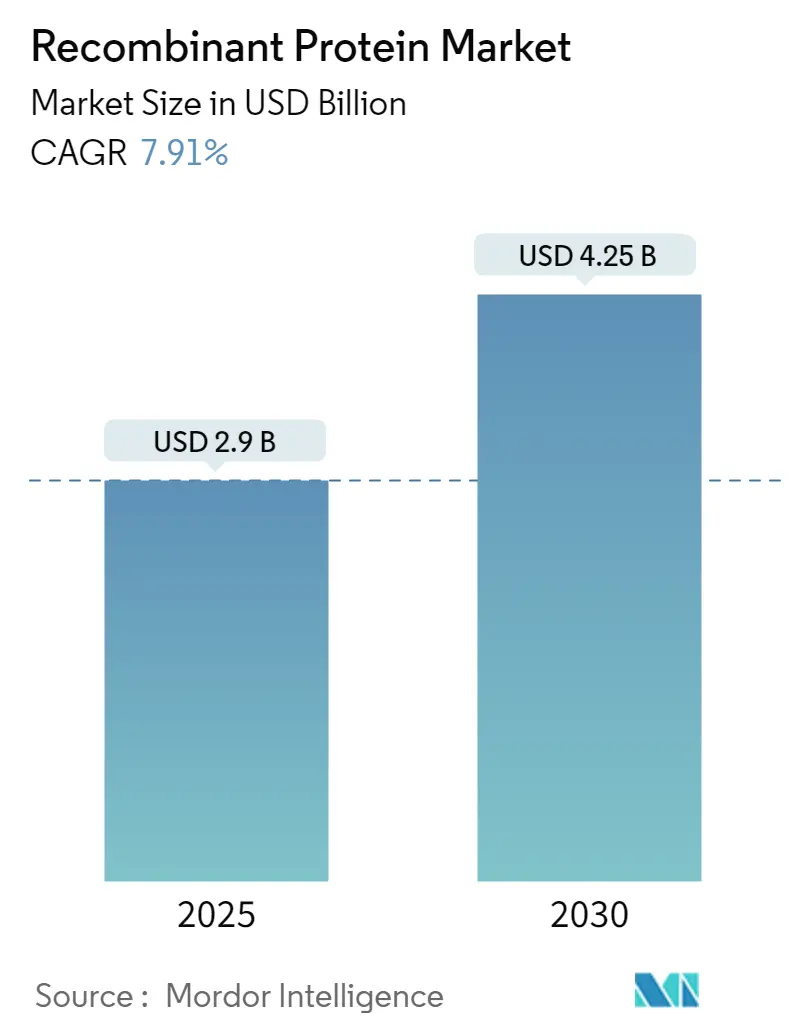

O tamanho do mercado global de Proteínas Recombinantes é estimado em USD 2,9 bilhões em 2025 e projeta-se que suba para USD 4,25 bilhões até 2030, refletindo uma TCAC estável de 7,91%. A rápida adoção de terapias baseadas em proteínas, maior aceitação da medicina de precisão e expansão para biotecnologia alimentar e industrial sustentam este impulso para frente. Um catalisador adicional é a convergência da inteligência artificial com a engenharia de proteínas, que está encurtando os cronogramas do design à clínica e ampliando os pipelines de produtos. Uma nova inferência a partir dessas dinâmicas é que ferramentas de descoberta de maior produtividade estão gradualmente reduzindo as barreiras de entrada para empresas de médio porte, impulsionando a indústria em direção a um modelo de inovação mais distribuído. A continuidade da clareza regulatória em torno de biossimilares e produtos intercambiáveis é esperada para facilitar os caminhos comerciais e acelerar o tempo até a receita para ativos em estágio avançado.

Apesar desta trajetória de crescimento, ventos contrários estruturais persistem. A alta intensidade de capital na cultura de células de mamíferos, restrições da cadeia de suprimentos para matérias-primas críticas e erosão de preços desencadeada por biossimilares pesam nas margens, particularmente para moléculas blockbuster estabelecidas. Flutuações cambiais adicionam complexidade para produtores com pegadas de fabricação multi-regionais, já que a maioria dos custos de produção é denominada em USD enquanto as vendas em mercados emergentes são registradas em moedas locais. A nova inferência aqui é que a resiliência das margens provavelmente dependerá da agilidade operacional, levando mais empresas a adotar tecnologias de uso único e processamento contínuo para ajustar a economia dos lotes. À medida que as plataformas de produção se diversificam, a indústria de Proteínas Recombinantes parece pronta para equilibrar inovação científica com eficiência de custos, a fim de sustentar lucratividade de longo prazo.

Principais Conclusões do Relatório

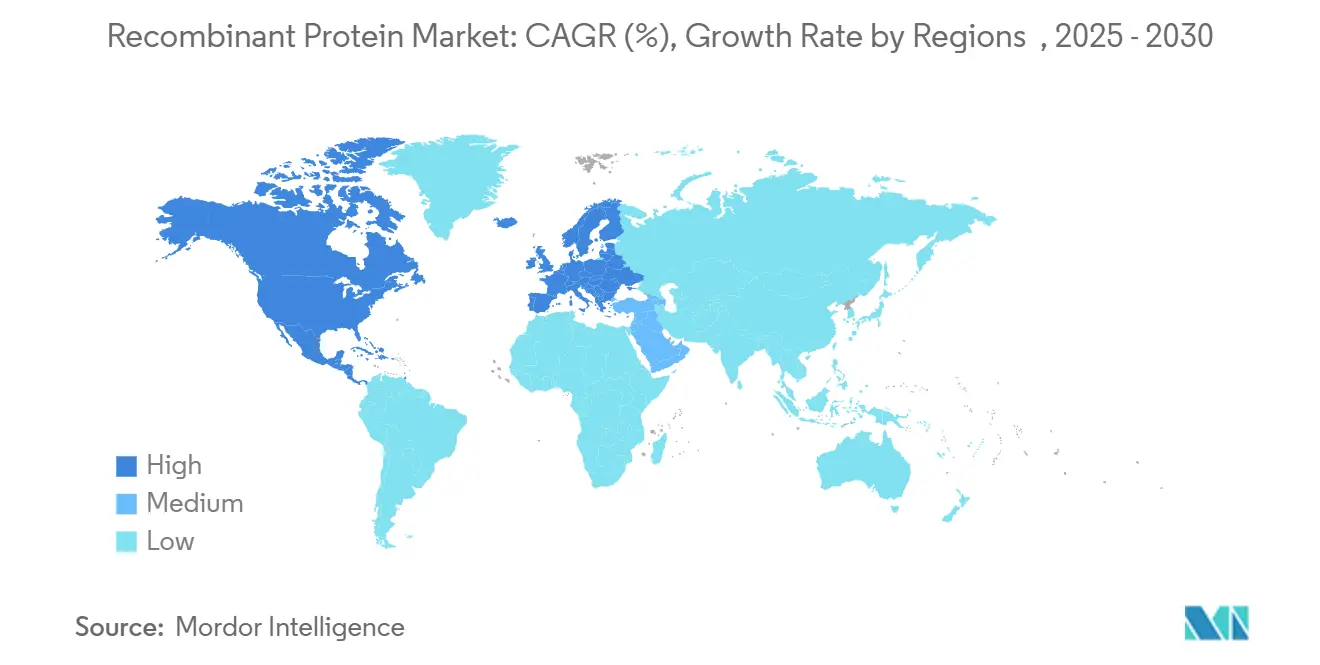

- A Ásia-Pacífico permanece a geografia de crescimento mais rápido com uma TCAC de 9,51% até 2030, apoiada por programas nacionais de bio-manufatura de multibilhões de dólares na China e Coreia do Sul.

- Proteínas de fusão e anticorpos biespecíficos registram a maior TCAC de produto (8,43%), já que seus designs multifuncionais simplificam regimes de combinação e aumentam a aderência do paciente.

- Sistemas de expressão livres de células registram uma TCAC de 8,72%, reduzindo ciclos de desenvolvimento de semanas para dias e abrindo o mercado de Proteínas Recombinantes para sequências anteriormente tóxicas ou instáveis.

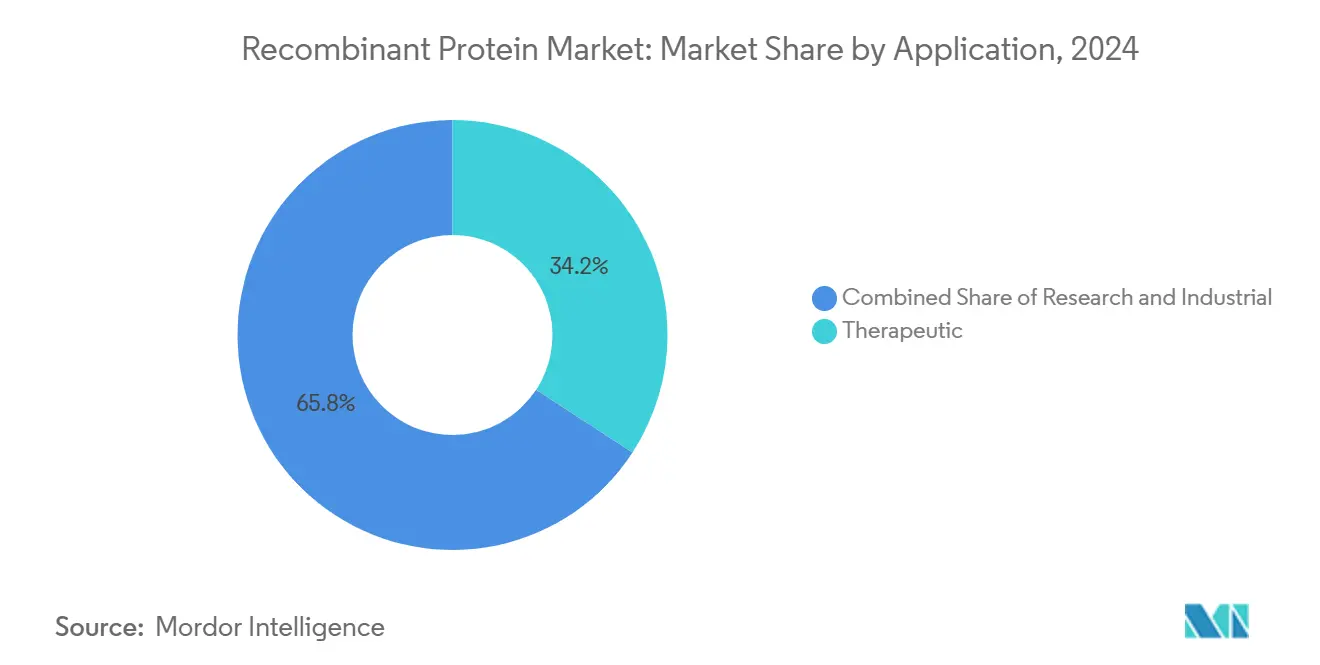

- Aplicações terapêuticas detêm 34,21% da participação do mercado de Proteínas Recombinantes em 2024; no entanto, usos industriais como proteínas alimentares de fermentação de precisão estão previstos para fechar a lacuna com uma TCAC de 9,26%.

Tendências e Insights do Mercado Global de Proteínas Recombinantes

Análise de Impacto dos Condutores

| Condutor | (~) % Impacto na TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Avanços tecnológicos em produtos recombinantes | +1.6 % | Global | Curto prazo (≤ 2 anos) |

| Crescente carga de doenças crônicas | +1.4 % | Global | Médio prazo (2-4 anos) |

| Crescente inclinação para biológicos e biossimilares | +1.2 % | América do Norte, Europa | Médio prazo (2-4 anos) |

| Enzimas recombinantes personalizadas para distúrbios metabólicos raros (UE) | +0.7 % | Europa | Longo prazo (≥ 4 anos) |

| Enzimas recombinantes personalizadas (global) | +0.9 % | Global | Longo prazo (≥ 4 anos) |

| Financiamento governamental para bioclusters | +1.0 % | EUA, UE, Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Avanços Tecnológicos Aceleram Capacidades de Engenharia de Proteínas

Avanços em predição de estrutura por aprendizado profundo e design de novo estão permitindo que pesquisadores especifiquem sítios de ligação, estabilidade e atividade com precisão sem precedentes. Evidências laboratoriais indicam que estratégias de split-intein previnem o enovelamento incorreto em construtos complexos, gerando maiores rendimentos ativos sem etapas longas de re-enovelamento [1]Christina Hoppenbrock, "Improved Method for Producing Designer Proteins Prevents Misfolding," Phys.org, phys.org. A indústria de Proteínas Recombinantes está, portanto, vendo a janela de design para produção se contrair de meses para semanas, uma mudança que implicitamente libera capacidade para alvos adicionais. Uma inferência chave é que o screening in silico está se tornando um diferenciador estratégico tanto quanto a proeza de fabricação física.

Crescente Carga de Doenças Crônicas Impulsiona Aplicações Terapêuticas

A incidência crescente de distúrbios oncológicos, autoimunes e metabólicos está direcionando os gastos em saúde para biológicos direcionados. Mais de cem anticorpos monoclonais agora detêm aprovação regulatória, e decisões recentes da FDA reforçam a confiança em modalidades baseadas em proteínas. Os pagadores apoiam cada vez mais o uso em linhas anteriores de biológicos, refletindo seu potencial modificador de doença. A inferência do mercado é que a demanda clínica sustentada pode compensar pressões competitivas de preços, desde que os produtos demonstrem valor econômico-sanitário claro.

Crescente Inclinação para Biológicos e Biossimilares Remodela Dinâmicas do Mercado

O vencimento de patentes de biológicos de primeira geração está alimentando lançamentos de biossimilares, acelerando o acesso terapêutico enquanto comprime tetos de preços. A proposta da FDA de aposentar a designação de intercambialidade remove um obstáculo administrativo e poderia aproximar os custos de desenvolvimento para moléculas de acompanhamento aos genéricos de moléculas pequenas. À medida que produtos de referência perdem exclusividade, os fabricantes estão redistribuindo gastos em P&D para ativos de próxima onda, como anticorpos multiespecíficos. A inferência é que a erosão de preços será cada vez mais compensada por estratégias de gestão do ciclo de vida e atualizações de portfólio.

Enzimas Recombinantes Personalizadas Abordam Distúrbios Metabólicos Raros

Terapias de reposição enzimática (TRE) personalizadas agora aproveitam glicosilação modificada e ajuste de sequência para melhorar a captação tecidual enquanto reduzem a imunogenicidade. Dados revisados por pares sobre β-glicosidase cerebral modificada mostram ganhos de atividade de até seis vezes em modelos de doença de Gaucher [2]Lucas Bleicher, "Engineering Synthetic and Recombinant Human Lysosomal β-Glucocerebrosidase for Enzyme Replacement Therapy for Gaucher Disease," Discover Applied Sciences, springer.com . Maior potência permite volumes menores de dosagem, que, por sua vez, reduzem o tempo de cadeira de infusão e custos auxiliares. A inferência implícita é que os pagadores podem tolerar preços de lista premium quando a carga geral de tratamento diminui.

Financiamento Governamental para Bioclusters Acelera Capacidade de Biológicos Recombinantes

O Departamento de Defesa dos EUA alocou USD 42 milhões para subsídios de biomanufatura distribuída em 2024 para reforçar linhas de suprimento domésticas. Iniciativas paralelas da Casa Branca e da Comissão Europeia simplificam licenciamento e desenvolvimento da força de trabalho, catalisando construções de biocampi multi-inquilinos. Esses clusters encurtam cadeias de suprimento e incorporam âncoras tecnológicas perto de centros acadêmicos, um arranjo que implicitamente acelera a transferência de tecnologia do laboratório para a planta. Uma nova inferência é que os benefícios de proximidade podem superar custos de mão de obra menores no exterior quando velocidade e segurança de suprimento dominam critérios de decisão.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos custos de produção | -1.5 % | Global | Curto prazo (≤ 2 anos) |

| Erosão de preços e lacunas de cadeia fria | -0.8 % | Mercados emergentes | Médio prazo (2-4 anos) |

| Erosão impulsionada por biossimilares em insulina e EPO | -1.2 % | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Ambiguidade regulatória em torno de plataformas livres de células | -0.6 % | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Produção Restringem Expansão do Mercado

A fabricação de anticorpos terapêuticos frequentemente acarreta despesas de verificação como bolsas de uso único, meios de crescimento complexos e análises de processo, elevando os custos anuais de tratamento além de USD 100.000 para algumas indicações. Essa economia pode restringir a adoção de formulário apesar da superioridade clínica. Fabricação contínua, biorreatores intensificados e sistemas livres de células estão, portanto, sendo pilotados para desacoplar custo do volume. A nova inferência é que inovações de contenção de custos provavelmente migrarão primeiro para linhas de alto volume de insulina e EPO onde a elasticidade de preço é mais forte.

Erosão de Preços Impulsionada por Biossimilares Desafia Produtos Estabelecidos

Em áreas terapêuticas como insulina e eritropoietina, formulários de pagadores preferem cada vez mais biossimilares de menor preço, às vezes impulsionando declínios de vendas de originadores de até 70%. Gastos de desenvolvimento para um biossimilar ainda variam de USD 100-300 milhões, consideravelmente maiores que para genéricos tradicionais, o que concentra participação entre empresas bem capitalizadas [3]Erwin A. Blackstone, "The Economics of Biosimilars," American Health & Drug Benefits, ncbi.nlm.nih.gov. Uma inferência lógica é que as margens se estabilizarão uma vez que a densidade competitiva atinja um equilíbrio, mas apenas aquelas empresas capazes de transicionar para biológicos complexos podem compensar a compressão de receita de curto prazo.

Análise de Segmento

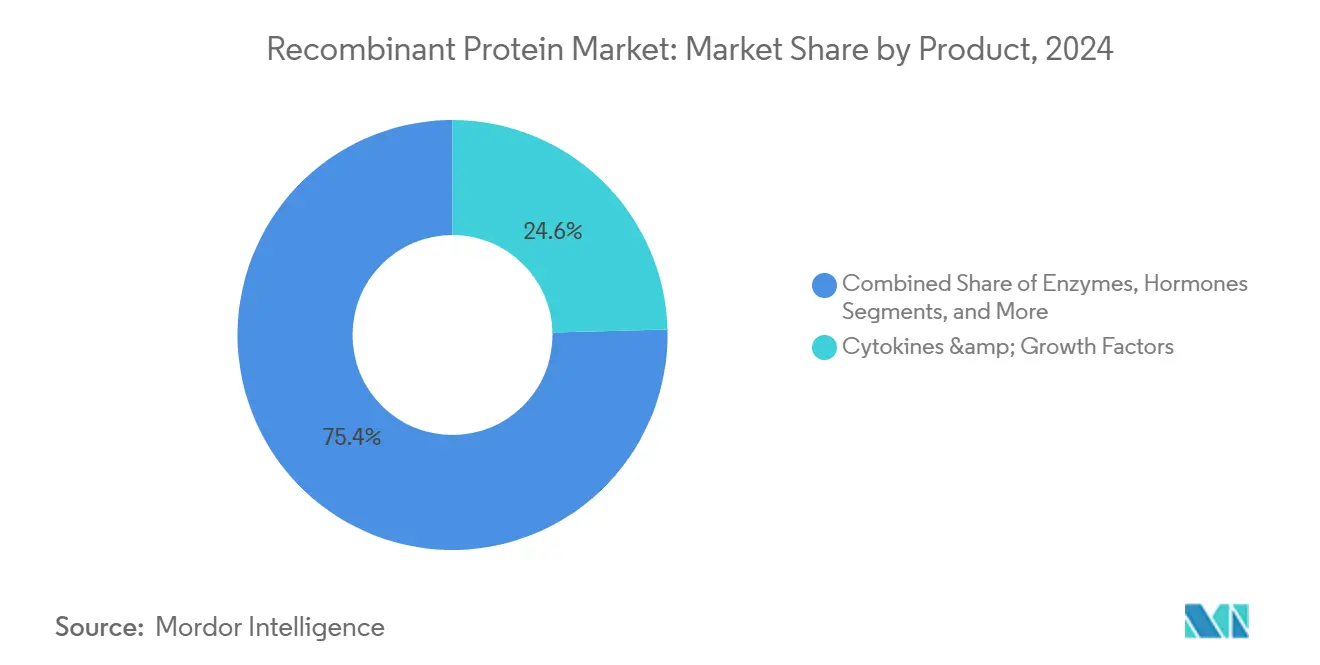

Produto: Citocinas Lideram Enquanto Proteínas de Fusão Ganham Impulso

Citocinas e fatores de crescimento comandam a maior participação do mercado de Proteínas Recombinantes com 24,6% em 2024, refletindo demanda robusta em imunoterapia e medicina regenerativa. Sua precisão de sinalização se alinha com o movimento da oncologia em direção à modulação do microambiente, um fator que sustenta preços premium. Uma nova inferência é que variantes de interleucina de próxima geração com perfis de toxicidade atenuados ampliarão casos de uso ambulatorial.

Proteínas de fusão e biespecíficos exibem o crescimento mais rápido, com o segmento previsto para registrar uma TCAC de 8,43% até 2030. Ao fundir domínios de direcionamento e efetor em moléculas únicas, esses construtos simplificam regimes de dosagem e podem contornar coquetéis multi-medicamentos. Uma inferência distinta é que menor complexidade de administração pode aumentar a aderência em configurações crônicas, expandindo indiretamente o tamanho de mercado endereçável.

O subsetor de hormônios mantém um tamanho sólido de mercado apesar do cerco de biossimilares, ancorado por terapias indispensáveis como insulina e EPO. Ventos contrários competitivos são parcialmente mitigados por inovação de dispositivos de entrega que melhora a conveniência do paciente. A inferência é que pacotes integrados droga-dispositivo podem preservar valor mesmo quando os preços de lista caem.

A reposição enzimática está experimentando crescimento de dígito único médio, estimulado por incentivos de medicamentos órfãos e avanços em glico-engenharia. Triagem neonatal expandida eleva taxas de diagnóstico, que por sua vez amplia a população tratada. Uma inferência aqui é que intervenção mais precoce gerará fluxos de receita longitudinais que compensam coortes de pacientes relativamente pequenas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Sistema de Expressão: Dominância Mamífera Desafiada por Alternativas Sintéticas

Plataformas mamíferas detêm 45,15% da participação do mercado de Proteínas Recombinantes em 2024, impulsionadas pela capacidade de realizar modificações pós-traducionais semelhantes às humanas. Edição CRISPR multiplex está aumentando a densidade celular viável e estendendo execuções de lote alimentado, um ganho operacional que eleva a produtividade volumétrica [4]Ivan I. Vorobiev, "Genomic and Phenotypic Characterization of CHO 4BGD Cells with Quad Knockout and Overexpression of Two Housekeeping Genes That Allow for Metabolic Selection and Extended Fed-Batch Culturing," Cells, mdpi.com. A inferência é que a estabilização genética diminui a variabilidade de lote para lote, um fator valorizado por reguladores.

Sistemas livres de células e sintéticos estão cronometrando uma TCAC de 8,72%, oferecendo ciclos de desenvolvimento de dias versus semanas para abordagens baseadas em células. Demonstrações de títulos de anticorpos de 100 mg/L em reatores de pequena escala validam a viabilidade industrial. Uma nova inferência é que desacoplar expressão da viabilidade celular permite que proteínas tóxicas ou instáveis entrem em pipelines anteriormente considerados insustentáveis.

Aplicação: Usos Terapêuticos Impulsionam Mercado Enquanto Aplicações Industriais Aumentam

O uso terapêutico representou 34,21% do tamanho do mercado de Proteínas Recombinantes em 2024, sustentado por uma cadência constante de aprovações da FDA para biológicos novos. O sinal verde para uma terapia gênica autóloga primeira na classe direcionada à epidermólise bolhosa exemplifica como modalidades baseadas em proteínas estão abordando necessidades não atendidas. A inferência é que a receptividade regulatória a plataformas complexas reforça a confiança do investidor.

Aplicações industriais estão projetadas para crescer a uma TCAC de 9,26%, impulsionadas pela fermentação de precisão que produz proteínas alimentares livres de animais e enzimas ecológicas para agricultura. Mandatos corporativos de sustentabilidade estão cada vez mais incorporando rotas biotecnológicas para mitigar pegadas de carbono. A inferência é que a demanda industrial atua como um amortecedor, suavizando a ciclicidade de receita inerente em terapêuticas.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Usuário Final: Empresas Farmacêuticas Lideram Enquanto CROs e CDMOs Ganham Tração

Empresas farmacêuticas e biotecnológicas capturam 38,19% da participação do mercado de Proteínas Recombinantes, aproveitando orçamentos profundos de P&D e redes de fabricação legadas. Gastos de capital como uma expansão de planta de USD 900 milhões sinalizam um compromisso da indústria com integração vertical. A inferência é que iniciativas de onshoring dobram como proteções contra riscos geopolíticos.

CROs e CDMOs estão previstos para subir a uma TCAC de 8,51% até 2030, à medida que a terceirização ganha favor entre start-ups de biotecnologia com ativos leves. Formatos CRDMO integrados melhoram a continuidade do projeto e aceleram transferência tecnológica. Uma inferência nuançada é que colaborações estratégicas serão cada vez mais estruturadas em torno de propriedade intelectual compartilhada, alinhando incentivos através de estágios de desenvolvimento.

Análise Geográfica

A América do Norte reteve 41,13% da participação do mercado de Proteínas Recombinantes em 2024, impulsionada por reembolso favorável, disponibilidade de capital de risco e uma postura regulatória proativa. Financiamento federal para atualizações de capacidade bio-industrial amplifica ainda mais o dimensionamento da produção doméstica. Uma inferência emergente é que a densidade de clusters regionais acelera a especialização da mão de obra, aumentando assim a produtividade por operador.

A Europa permanece o segundo maior mercado, beneficiando-se de ecossistemas acadêmico-industriais coesos e diretrizes de biossimilares progressistas. A facilitação antecipada dos requisitos de ensaios comparativos poderia reduzir custos de desenvolvimento, tornando a região mais atrativa para entrantes pequenos e médios. A inferência é que a harmonização regulatória entre estados membros pode comprimir cronogramas de lançamento, nivelando a competição com a América do Norte.

A Ásia-Pacífico está prevista para registrar uma TCAC de 9,51% de 2025 a 2030, refletindo investimento nacional agressivo em corredores de biomanufatura e programas de treinamento de força de trabalho qualificada. O compromisso de USD 4,17 bilhões da China para expandir capacidade sublinha a ambição da região de alcançar autossuficiência na produção de biológicos. Uma inferência é que pioneiros podem capturar transbordamento de fabricação por contrato de mercados ocidentais restringidos por gargalos de capacidade, redefinindo assim a geografia da cadeia de suprimentos global.

Cenário Competitivo

A indústria de Proteínas Recombinantes é moderadamente fragmentada, com multinacionais estabelecidas coexistindo ao lado de especialistas de nicho e fabricantes por contrato. Líderes de mercado implantam economias de escala tanto em P&D quanto em logística downstream para defender participação. Uma inferência é que tamanho sozinho não é mais suficiente; agilidade na adoção de novas tecnologias de produção cada vez mais distingue líderes.

A diferenciação tecnológica está se intensificando. Plataformas microbianas proprietárias como EffiX™ reivindicam maiores rendimentos volumétricos e ciclos mais rápidos de engenharia de cepas, melhorando a competitividade para DNA plasmidial e proteínas difíceis de expressar. A nova inferência é que o licenciamento de tecnologia poderia emergir como um fluxo de receita para proprietários de plataformas interessados em monetizar know-how além de pipelines internos.

A inteligência artificial está rapidamente se tornando um eixo de competição, com várias empresas avançando candidatos a proteínas geradas por IA para avaliação clínica. Evidências iniciais sugerem que essas abordagens podem cortar cronogramas de descoberta pela metade, oferecendo potenciais vantagens de primeiro ao mercado. A inferência é que estruturas de propriedade intelectual precisarão evoluir para esclarecer propriedade sobre sequências geradas por máquinas.

Líderes da Indústria de Proteínas Recombinantes

-

Eli Lilly and Company

-

Thermo Fisher Scientific Inc.

-

Novartis AG

-

GlaxoSmithKline PLC

-

Pfizer Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Amgen investiu USD 900 milhões para expandir sua instalação de biomanufatura em Ohio, aumentando a capacidade doméstica para proteínas recombinantes e sinalizando confiança no onshoring dos EUA.

- Março de 2025: A WuXi Biologics introduziu a plataforma de expressão microbiana EffiX™ visando aumentar os rendimentos de proteínas recombinantes e DNA plasmidial, melhorando as economias de processo.

- Setembro de 2024: ScaleReady e Bio-Techne lançaram citocinas GMP ProPak™ otimizadas para fabricação de terapia celular de sistema fechado para melhorar consistência e escalabilidade.

Escopo do Relatório Global do Mercado de Proteínas Recombinantes

Conforme o escopo do relatório, as proteínas recombinantes são codificadas por DNA recombinante, que envolve a inserção do DNA que codifica aquela proteína particular em células bacterianas ou de mamíferos. A proteína é então purificada após ser expressa nessas células. Proteínas recombinantes são produzidas por clonagem molecular ou por reação em cadeia da polimerase (PCR).

O mercado de proteínas recombinantes é segmentado por produto (hormônios, fatores de crescimento, anticorpos, enzimas e outros produtos), aplicação (uso terapêutico, aplicações de pesquisa e indústria de biotecnologia) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também cobre os tamanhos estimados de mercado e tendências para 17 países nas principais regiões globalmente. O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Hormônios (Insulina, EPO, hGH, FSH) |

| Citocinas e Fatores de Crescimento (ILs, CSFs, IFNs) |

| Anticorpos Monoclonais e Fragmentos |

| Enzimas |

| Proteínas de Fusão e Outros |

| Mamífero (CHO e HEK293) |

| Bacteriano (E. coli) |

| Levedura (Pichia, Saccharomyces) |

| Inseto (Sf9, Sf21) |

| Livre de Células / Sintético |

| Terapêutico |

| Pesquisa |

| Industrial (Agro-biotecnologia, Alimentos, Detergentes) |

| Empresas Farmacêuticas e Biotecnológicas |

| Institutos Acadêmicos e de Pesquisa |

| CROs e CDMOs |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | CCG |

| África do Sul | |

| Resto do Oriente Médio | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Hormônios (Insulina, EPO, hGH, FSH) | |

| Citocinas e Fatores de Crescimento (ILs, CSFs, IFNs) | ||

| Anticorpos Monoclonais e Fragmentos | ||

| Enzimas | ||

| Proteínas de Fusão e Outros | ||

| Por Sistema de Expressão | Mamífero (CHO e HEK293) | |

| Bacteriano (E. coli) | ||

| Levedura (Pichia, Saccharomyces) | ||

| Inseto (Sf9, Sf21) | ||

| Livre de Células / Sintético | ||

| Por Aplicação | Terapêutico | |

| Pesquisa | ||

| Industrial (Agro-biotecnologia, Alimentos, Detergentes) | ||

| Por Usuário Final | Empresas Farmacêuticas e Biotecnológicas | |

| Institutos Acadêmicos e de Pesquisa | ||

| CROs e CDMOs | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | CCG | |

| África do Sul | ||

| Resto do Oriente Médio | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Proteínas Recombinantes?

Espera-se que o tamanho do Mercado de Proteínas Recombinantes atinja USD 2,90 bilhões em 2025 e cresça a uma TCAC de 7,91% para atingir USD 4,25 bilhões até 2030.

Qual segmento de produto detém a maior participação do mercado de Proteínas Recombinantes?

Citocinas e fatores de crescimento lideram com aproximadamente um quarto da receita total devido ao uso amplo em imunoterapia e medicina regenerativa.

Quem são os principais players no Mercado de Proteínas Recombinantes?

Eli Lilly and Company, Thermo Fisher Scientific Inc., Novartis AG, GlaxoSmithKline PLC e Pfizer Inc. são as principais empresas operando no Mercado de Proteínas Recombinantes.

Qual é a região de crescimento mais rápido no Mercado de Proteínas Recombinantes?

Estima-se que a Ásia-Pacífico cresça na TCAC mais alta durante o período de previsão (2025-2030).

Qual região tem a maior participação no Mercado de Proteínas Recombinantes?

Em 2025, a América do Norte responde pela maior participação de mercado no Mercado de Proteínas Recombinantes.

Por que os sistemas de expressão livres de células estão ganhando atenção?

Eles encurtam ciclos de desenvolvimento, permitem produção de proteínas tóxicas ou instáveis e podem reduzir custos de fabricação eliminando etapas de cultura celular.

Página atualizada pela última vez em: