Análise de mercado de automação farmacêutica

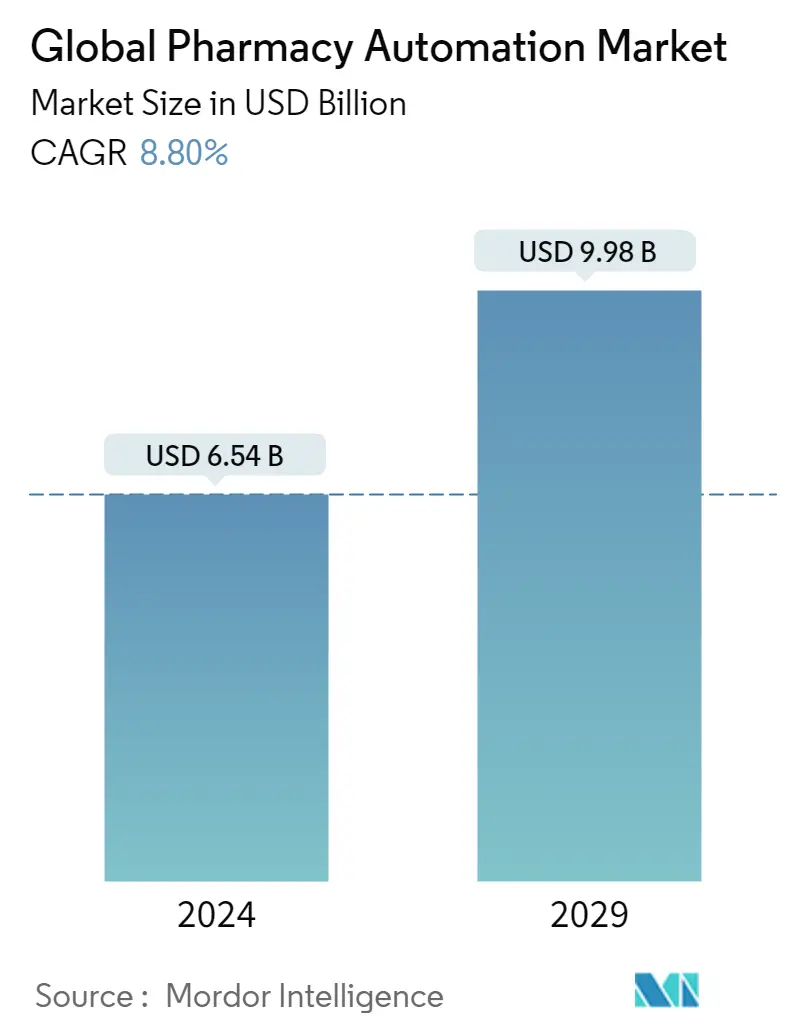

O tamanho do mercado global de automação farmacêutica é estimado em US$ 6,54 bilhões em 2024, e deverá atingir US$ 9,98 bilhões até 2029, crescendo a um CAGR de 8,80% durante o período de previsão (2024-2029).

A pandemia do COVID-19 impactou o mercado de automação farmacêutica. Por exemplo, um artigo publicado pela Conferência Internacional sobre Sistemas e Redes de Comunicação em Janeiro de 2021 relatou que a implementação de sistemas farmacêuticos automatizados em centros de cuidados de saúde primários ou hospitais em áreas rurais de países de rendimento médio e baixo durante a pandemia de COVID-19 ajudou as pessoas aceder adequadamente a instalações de cuidados de saúde básicos e avançados, criar consciência sobre várias doenças, controlar a propagação de pandemias e reduzir consideravelmente as taxas de mortalidade. Assim, a pandemia da COVID-19 aumentou a demanda pela automação farmacêutica. Espera-se que o mercado testemunhe um crescimento significativo durante o período de previsão devido aos benefícios associados à automação farmacêutica, como um processo eletrônico de distribuição, classificação, embalagem e contagem de medicamentos prescritos e melhoria da eficiência, minimizando os custos trabalhistas.

Os fatores que impulsionam o crescimento do mercado estudado são a crescente demanda por soluções de preenchimento de prescrição de medicamentos especializados, a crescente necessidade de minimizar erros de medicação e a descentralização das farmácias. Tem havido uma incidência crescente de doenças crônicas e potencialmente fatais e uma dispensação crescente de medicamentos. Por exemplo, um artigo publicado pelo British Medical Journal em junho de 2021 relatou que cerca de 237 milhões de erros de medicação ocorreram no NHS na Inglaterra todos os anos, e reações adversas a medicamentos (RAMs) evitáveis causaram centenas de mortes. Conseqüentemente, hospitais e farmácias estão adotando novas tecnologias de automação farmacêutica para reduzir custos operacionais e, ao mesmo tempo, melhorar a segurança do paciente.

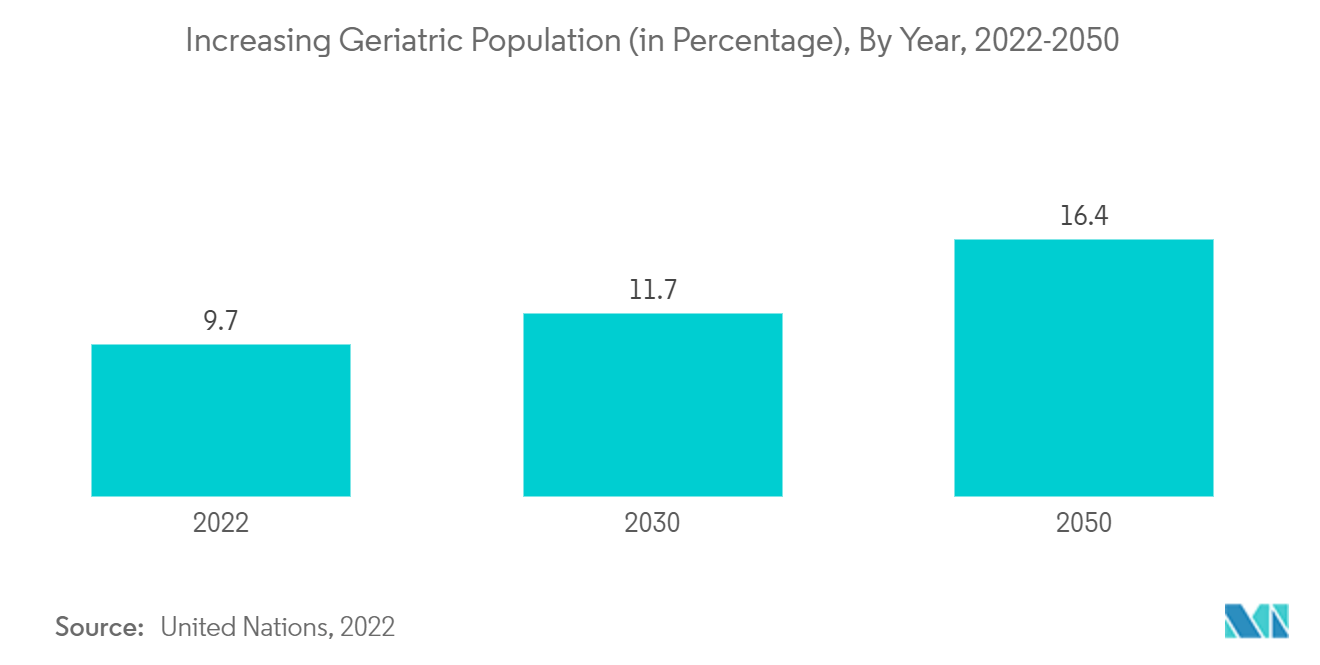

Além disso, o aumento da população geriátrica no Japão também contribui para o crescimento do mercado. Por exemplo, as estatísticas de 2022 publicadas pela Population Fun das Nações Unidas relataram que, no Japão, uma grande proporção da população viva tinha entre 15 e 6 anos, representando 59% em 2022. Além disso, de acordo com a mesma fonte, 29% da população tinha 65 anos ou mais em 2022. Os idosos são mais propensos a desenvolver doenças crônicas, como doenças cardiovasculares e distúrbios neurológicos, e isso pode aumentar a demanda por ces terapêuticas eficazes, o que acelera ainda mais a necessidade de medicamentos e, assim, impulsiona a necessidade de automação farmacêutica.

Além disso, esses sistemas de automação farmacêutica oferecem vários benefícios aos pacientes, farmácias e membros críticos da equipe de saúde. Os sistemas automatizados apresentam benefícios excessivos em termos de custo-benefício e segurança, e racionalizam as operações farmacêuticas, melhorando o fluxo de trabalho de dados. Todas estas inovações tecnológicas permitiram que as farmácias permanecessem competitivas numa indústria em rápida evolução e beneficiaram pacientes e médicos de várias maneiras.

Além disso, os desenvolvimentos tecnológicos dos principais players do mercado também estão impulsionando o crescimento do mercado estudado. Por exemplo, em setembro de 2021, a Deenova relatou a conquista do seu primeiro contrato na Alemanha e, paralelamente, estabeleceu as operações da Deenova no maior mercado de saúde com PIB da Europa. Este excelente contrato inclui entrega, instalação e serviço/suporte completo para 3 robôs de embalagem tudo-em-1, 34 robôs de distribuição de medicamentos em estação tudo-em-1 e 72 carrinhos tudo-em-1 com verificação segura à beira do leito em MarieHospitalal Gelsenkirchen, uma empresa operadora na rede de serviços da St. Augustinus Gelsenkirchen GmbH.

No entanto, uma ligeira redundância na adoção da automação em farmácias em regiões subdesenvolvidas e em desenvolvimento provavelmente impedirá o crescimento do mercado durante o período de previsão.

Tendências do mercado de automação farmacêutica

Espera-se que o segmento de sistemas automatizados de distribuição de medicamentos testemunhe um crescimento significativo durante o período de previsão.

O segmento de sistemas automatizados de distribuição de medicamentos testemunhará um crescimento significativo durante o período de previsão devido à capacidade dos sistemas de eliminar erros de medicação, diminuir o tempo processual e aumentar as preocupações com a segurança do paciente. Além disso, esses sistemas rastreiam narcóticos e outras drogas controladas, monitoram padrões de uso de drogas e eliminam contagens manuais de narcóticos no final do turno, especialmente em unidades de internação. Além disso, o aumento da taxa de infecção impulsionou a procura de medicamentos durante a pandemia. Este aumento na contagem de infecções impactou positivamente a necessidade de sistemas automatizados de dispensação de medicamentos para reduzir a carga sobre os farmacêuticos, contribuindo assim para o crescimento do segmento.

Os sistemas de distribuição automatizada também equilibram segurança, facilidade de uso, gerenciamento de estoque e controle de medicamentos, impulsionando assim sua demanda. Além disso, há uma demanda crescente por sistemas automatizados que auxiliem na gestão de estoques e estoques. Por exemplo, em março de 2022, a Capsa Healthcare expandiu seu conjunto de gabinetes de distribuição automatizada NexsysADC. Nexysys pode acomodar medicamentos ou suprimentos controlados e de alto valor de qualquer tamanho em dois novos tamanhos de gavetas de módulo de acesso controlado. Da mesma forma, em novembro de 2021, a Swisslog Healthcare e o Centre Hospitalier - Le Mans celebraram um acordo de inovação para sinergizar a sua experiência na área da farmácia utilizando o sistema automatizado de embalagem e distribuição TheraPick. O sistema de automação farmacêutica otimiza o fluxo de manipulação de medicamentos para garantir o cumprimento de elevados padrões de segurança do paciente.

América do Norte detém uma participação de mercado significativa no mercado de automação farmacêutica

O mercado norte-americano de automação farmacêutica detém uma participação significativa devido ao aumento na prevalência de diversas doenças crônicas, ao crescente número de pacientes em toda a região norte-americana e aos avanços tecnológicos devido à presença de importantes players do mercado.

Espera-se também que a crescente prevalência de doenças crônicas entre a população mexicana impulsione o crescimento do mercado na região. Por exemplo, a Federação Internacional de Diabetes (IDF), publicada em dezembro de 2021, afirmou que cerca de 14 milhões de adultos no México viviam com diabetes. Da mesma forma, espera-se que a prevalência de doenças cardiovasculares entre a população canadense contribua para o crescimento do mercado estudado. Por exemplo, os dados do Instituto Canadense de Informação sobre Saúde publicados em julho de 2022 relataram que cerca de 2,4 milhões de canadenses tiveram doenças cardíacas em 2022. Essa prevalência de doenças cardiovasculares crônicas e diabetes nos países da América do Norte está aumentando a demanda por automação farmacêutica e, assim, contribuindo para o crescimento do mercado estudado na região.

Aquisições e lançamentos de novos produtos também impulsionam o crescimento do mercado na região. Por exemplo, em agosto de 2021, a Innovation Associates, fornecedora de soluções de automação e atendimento farmacêutico habilitadas por software, lançou o robô de próxima geração SmartPod que oferece escala inovadora em um ambiente de farmácia de preenchimento central. SmartPost é uma unidade inovadora de preenchimento automático com modularidade integrada, permitindo que os fornecedores de farmácias ajustem e dimensionem suas soluções de atendimento centralizado para atender à demanda.

Da mesma forma, em dezembro de 2022, a Omnicell, Inc. concluiu a aquisição da ReCept Holdings, Inc. A adição dos serviços especializados de gerenciamento de farmácias da ReCept para sistemas de saúde, grupos de fornecedores e centros de saúde qualificados pelo governo federal (FQHCs) expandiu o portfólio de serviços avançados da Omnicell para atender ao crescente e complexo mercado de farmácias especializadas.

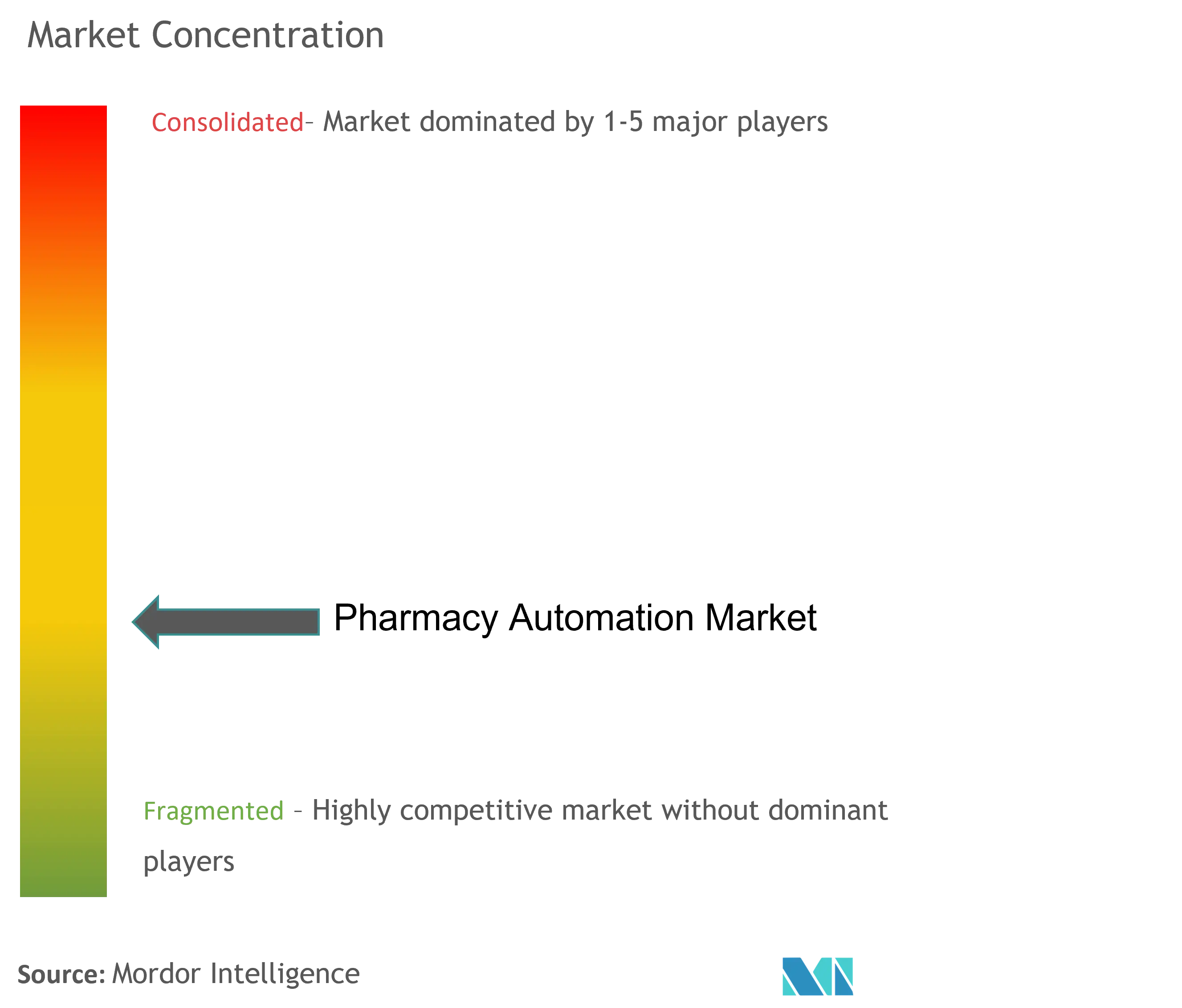

Visão geral da indústria de automação farmacêutica

O mercado de automação farmacêutica é altamente fragmentado e competitivo. Alguns dos principais players que operam global e regionalmente são Arxium Inc., Becton, Dickinson, and Company, Capsa Solutions LLC, Cerner Corporation, Omnicell Inc., Parata Systems LLC, Rxsafe LLC, Scriptpro LLC, Yuyama Co. , Swisslog Holdings AG, PerceptiMed Inc., Avery Weigh-Tronix e Accu-Chart Plus Healthcare System Inc.

Líderes de mercado de automação farmacêutica

Capsa Healthcare

Omnicell Inc.

Parata Systems LLC

Scriptpro LLC

Arxium Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de automação farmacêutica

- Em junho de 2022, Becton, Dickinson and Company e Frazier Healthcare Partners firmaram um acordo definitivo para a BD adquirir a Parata Systems, um fornecedor inovador de soluções de automação farmacêutica, por US$ 1,525 bilhão. O portfólio de soluções inovadoras de automação farmacêutica da Parata capacita uma rede crescente de farmácias para reduzir custos, aumentar a segurança do paciente e melhorar a experiência do paciente.

- Em maio de 2022, a Deenova lançou seu inovador serviço de automação farmacêutica de dose unitária Pay-Per-Dose para o mercado do Reino Unido. Esta solução Pay-Per-Dose recém-projetada será oferecida inicialmente no final de 2022 para a Área Metropolitana da Grande Londres, tanto para o NHS quanto para hospitais privados.

Segmentação da indústria de automação farmacêutica

De acordo com o escopo deste relatório, a automação farmacêutica abrange dispensação, embalagem, rotulagem e outros sistemas automatizados centralizados ou descentralizados, que ajudam a reduzir erros de dispensação e, ao mesmo tempo, melhoram a eficiência do fluxo de trabalho da equipe de enfermagem hospitalar e das farmácias.

O mercado de automação farmacêutica é segmentado por Produto (Sistemas Automatizados de Dispensação de Medicamentos, Sistemas Automatizados de Embalagem e Rotulagem, Contadores Automatizados de Mesa, Sistemas Automatizados de Armazenamento e Recuperação e Outros Produtos), Usuário Final (Farmácias Hospitalares e Farmácias de Varejo) e Geografia ( América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África e América do Sul). O relatório de mercado também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Sistemas automatizados de distribuição de medicamentos |

| Sistemas automatizados de embalagem e etiquetagem |

| Contadores de mesa automatizados |

| Sistemas automatizados de armazenamento e recuperação |

| Outros produtos |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Médio Oriente e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Sistemas automatizados de distribuição de medicamentos | |

| Sistemas automatizados de embalagem e etiquetagem | ||

| Contadores de mesa automatizados | ||

| Sistemas automatizados de armazenamento e recuperação | ||

| Outros produtos | ||

| Por usuário final | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Médio Oriente e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado de automação farmacêutica

Qual é o tamanho do mercado global de automação farmacêutica?

O tamanho do mercado global de automação farmacêutica deverá atingir US$ 6,54 bilhões em 2024 e crescer a um CAGR de 8,80% para atingir US$ 9,98 bilhões até 2029.

Qual é o tamanho atual do mercado global de automação farmacêutica?

Em 2024, o tamanho do mercado global de automação farmacêutica deverá atingir US$ 6,54 bilhões.

Quem são os principais atores do mercado global de automação farmacêutica?

Capsa Healthcare, Omnicell Inc., Parata Systems LLC, Scriptpro LLC, Arxium Inc. são as principais empresas que operam no mercado global de automação farmacêutica.

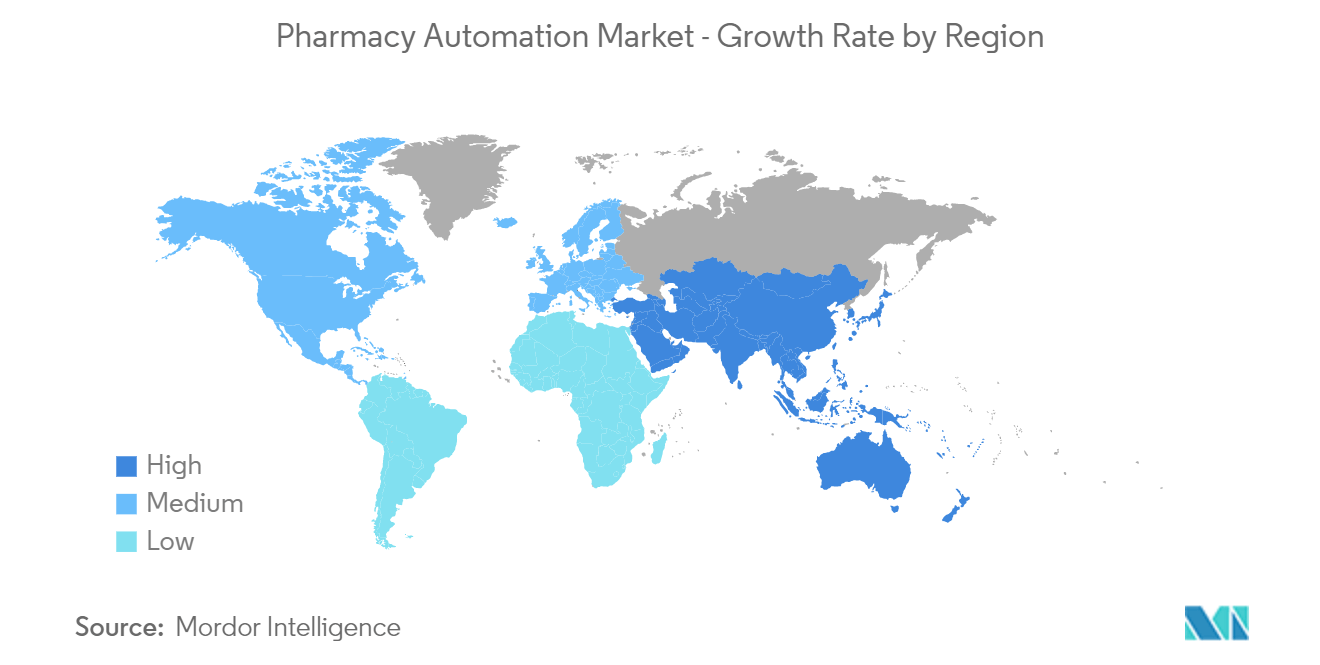

Qual é a região que mais cresce no mercado global de automação farmacêutica?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de automação farmacêutica?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado Global de Automação Farmacêutica.

Que anos este mercado global de automação farmacêutica cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de automação farmacêutica foi estimado em US$ 6,01 bilhões. O relatório abrange o tamanho histórico do mercado global de automação farmacêutica para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de automação farmacêutica para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de automação farmacêutica

Estatísticas para a participação de mercado global de automação farmacêutica em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global de automação farmacêutica inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.