Tamanho do mercado de proteína de soja na América do Norte

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 3.74 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 4.62 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.12 % | |

| Maior participação por país | Estados Unidos | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína de soja na América do Norte

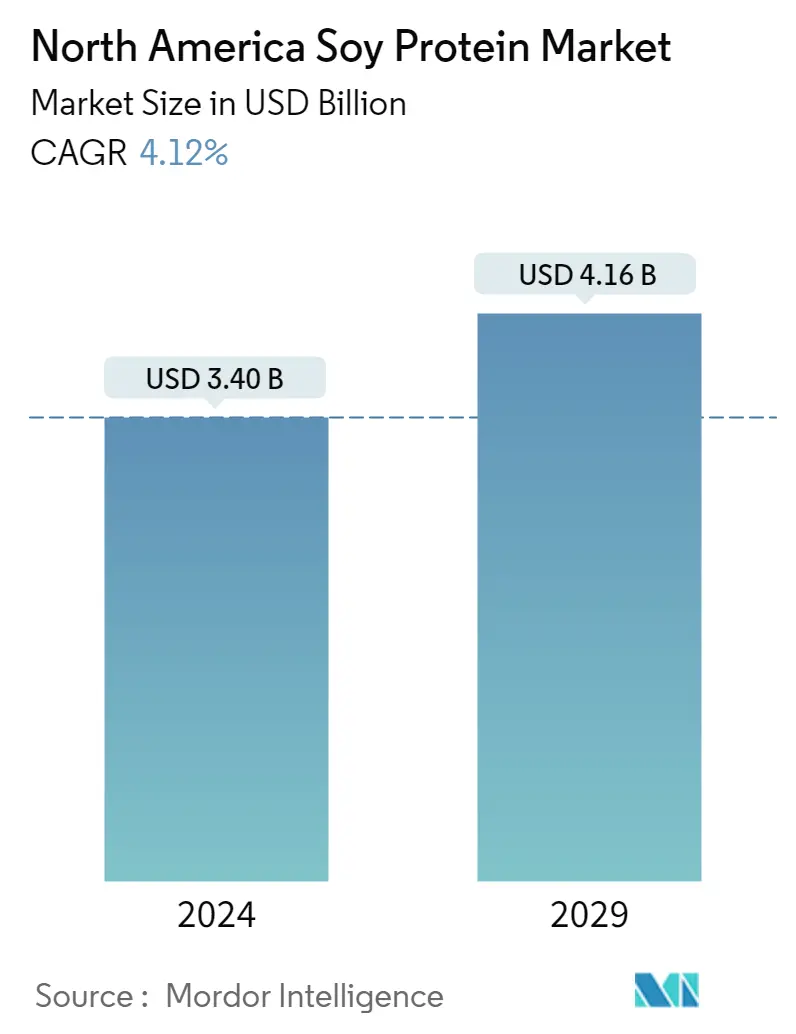

O tamanho do mercado de proteína de soja da América do Norte é estimado em US$ 3,40 bilhões em 2024, e deverá atingir US$ 4,16 bilhões até 2029, crescendo a um CAGR de 4,12% durante o período de previsão (2024-2029).

O setor de Alimentos e Bebidas foi responsável pela maior participação no uso da proteína de soja devido às altas propriedades nutricionais associadas à proteína de soja

- O segmento de alimentos e bebidas é o segmento de usuário final líder em participação de valor em 2022. Neste segmento, carnes e alternativas à carne detinham a maior participação em valor (46%) em 2022, principalmente devido à aplicação mais ampla de proteínas de soja na carne alternativas. A proteína de soja como alternativa à carne é usada para criar pedaços, pedaços e tiras semelhantes a carne, que melhoram a experiência alimentar em aplicações sem carne. Em 2021, cerca de 25% dos americanos consumiram alternativas à carne à base de plantas por razões de saúde e ambientais, impulsionando assim o crescimento do subsegmento.

- A indústria de ração animal é outro setor de aplicação crucial para proteínas de soja na região. As proteínas de soja, principalmente na forma de concentrados, são amplamente utilizadas na indústria de ração animal. Sua fácil digestibilidade, prazo de validade e fortificação de proteínas são as principais funcionalidades que impulsionam sua aplicação no setor. É frequentemente utilizado como fonte dominante de proteínas nas rações da maioria dos animais de criação, incluindo ruminantes, suínos, aves e aquicultura, o que atende à crescente consciência sobre a importância das proteínas da soja na alimentação animal na região. A projeção é que o segmento registre um CAGR de 3,20% durante o período de previsão.

- Projeta-se que os suplementos testemunhem o CAGR mais rápido de 5,92% em valor durante o período de previsão. O crescimento mais rápido do segmento é atribuído ao aumento do interesse do consumidor pelo fitness que impulsionou a nutrição desportiva e de desempenho, uma vez que um grande número de entusiastas do fitness e frequentadores de ginásios veganos dependem de proteínas para as suas necessidades de musculação. Para atletas do sexo feminino, a proteína em pó de soja é frequentemente usada como auxílio ergogênico para melhorar o desempenho e acelerar a recuperação muscular, o que pode ajudar no tratamento da osteoporose.

Os Estados Unidos detêm participação significativa em 2022 com iniciativas governamentais favoráveis que impulsionam o crescimento do segmento em todo o país

- O mercado norte-americano de proteína de soja é dominado pelos Estados Unidos, apoiado por inúmeras iniciativas e promoções governamentais para aumentar o consumo de proteína de soja. Tanto as indústrias de alimentos e bebidas quanto de ração animal contribuem para o mercado, respondendo por uma participação em valor de 51,1% e 47,8%, respectivamente. A crescente indústria avícola que utiliza uma quantidade significativa de proteína de soja apoia o mercado. Por exemplo, o consumo total de aves, que inclui frangos de corte, outras galinhas e perus, era de cerca de 107,6 libras por pessoa por ano em 2016, que aumentou para 113,4 libras por pessoa por ano em 2021.

- Carnes/aves/frutos do mar e alternativas à carne dominam o segmento de alimentos e bebidas, com uma participação de mercado de 42,5% em 2022. Os consumidores estão bastante interessados em comprar produtos que promovam a saúde. Este elevado nível de consciência sobre a saúde deve-se principalmente à crescente consciência dos impactos negativos do consumo de carne e dos seus produtos derivados. Como resultado, a procura por alternativas e análogos à carne aumentou significativamente nos últimos anos.

- O mercado dominante dos EUA foi seguido pelos mercados canadiano e mexicano em 2022. O mercado mexicano de proteína de soja ainda está na sua fase inicial e detém um imenso potencial de crescimento com a florescente indústria de alimentos e bebidas. O México tem uma forte cultura alimentar e um desejo de consumir produtos tradicionais, muitos dos quais à base de carne. Como resultado, os fabricantes estão criando produtos que imitam com precisão as propriedades, a textura, o sabor e o aroma da carne. Portanto, no México, projeta-se que o segmento de alimentos e bebidas testemunhe o CAGR mais rápido de 5,40% durante o período de previsão.

Tendências do mercado de proteína de soja na América do Norte

- Alimentos orgânicos para bebês para impulsionar o mercado no futuro

- Grandes players comerciais lideram o crescimento da indústria de panificação

- Bebida fortificada testemunhará um aumento nas vendas durante o período de previsão

- A mudança do consumidor em direção a dietas baixas em carboidratos representa uma ameaça ao crescimento do mercado

- Aumento na demanda por pacotes de dose única pode aumentar a produção

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Nutrição esportiva/desempenho testemunhará um crescimento significativo durante o período de previsão

- Demanda constante dos Estados Unidos para apoiar o mercado

- Indústria cosmética será impulsionada pela sinergia de inovação e influência das mídias sociais

Visão geral da indústria de proteína de soja da América do Norte

O Mercado de Proteína de Soja da América do Norte está moderadamente consolidado, com as cinco maiores empresas ocupando 56,70%. Os principais players deste mercado são Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. e Kerry Group PLC (classificados em ordem alfabética).

Líderes de mercado de proteína de soja na América do Norte

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Farbest-Tallman Foods Corporation, Foodchem International Corporation, The Scoular Company.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína de soja na América do Norte

- Julho de 2020 DuPont Nutrition Biosciences (DuPont), uma subsidiária da IFF, oferece a mais ampla variedade de ingredientes do setor para o desenvolvimento de produtos à base de plantas com a nova linha Danisco Planit. Danisco Planit é um lançamento global que inclui serviços, experiência e um portfólio incomparável de ingredientes para alimentos e bebidas vegetais, incluindo proteínas vegetais, hidrocolóides, culturas, probióticos, fibras, proteção alimentar, antioxidantes, extratos naturais, emulsificantes e enzimas, bem como sistemas feitos sob medida.

- Setembro de 2019 CHS Inc. expandiu sua planta de processamento de soja em Fairmont, Minnesota. A expansão teve como objetivo aumentar o acesso ao mercado para os produtores regionais de soja e devolver valor aos seus proprietários através do aumento da produção de alimentos e ingredientes para rações à base de soja de alta demanda.

- Março de 2019 A DuPont lançou novos Protein Nuggets à base de soja sob a marca SUPRO. A linha de produtos de pepitas com 90% de proteína teve como objetivo ampliar a gama de opções de proteínas vegetais da empresa que geram alto teor de proteína e texturas exclusivas.

Relatório de Mercado de Proteína de Soja da América do Norte – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 Canadá

- 3.4.2 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Isolados

- 4.1.3 Texturizado/Hidrolisado

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Laticínios e produtos alternativos ao leite

- 4.2.2.1.6 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.7 Produtos alimentícios RTE/RTC

- 4.2.2.1.8 Lanches

- 4.2.3 Suplementos

- 4.2.3.1 Por subusuário final

- 4.2.3.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.3.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.3.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Canadá

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.3.4 Resto da América do Norte

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Foodchem International Corporation

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 The Scoular Company

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína de soja da América do Norte

Concentrados, Isolados, Texturizados/Hidrolisados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Suplementos são cobertos como segmentos por Usuário Final. Canadá, México e Estados Unidos são cobertos como segmentos por país.

- O segmento de alimentos e bebidas é o segmento de usuário final líder em participação de valor em 2022. Neste segmento, carnes e alternativas à carne detinham a maior participação em valor (46%) em 2022, principalmente devido à aplicação mais ampla de proteínas de soja na carne alternativas. A proteína de soja como alternativa à carne é usada para criar pedaços, pedaços e tiras semelhantes a carne, que melhoram a experiência alimentar em aplicações sem carne. Em 2021, cerca de 25% dos americanos consumiram alternativas à carne à base de plantas por razões de saúde e ambientais, impulsionando assim o crescimento do subsegmento.

- A indústria de ração animal é outro setor de aplicação crucial para proteínas de soja na região. As proteínas de soja, principalmente na forma de concentrados, são amplamente utilizadas na indústria de ração animal. Sua fácil digestibilidade, prazo de validade e fortificação de proteínas são as principais funcionalidades que impulsionam sua aplicação no setor. É frequentemente utilizado como fonte dominante de proteínas nas rações da maioria dos animais de criação, incluindo ruminantes, suínos, aves e aquicultura, o que atende à crescente consciência sobre a importância das proteínas da soja na alimentação animal na região. A projeção é que o segmento registre um CAGR de 3,20% durante o período de previsão.

- Projeta-se que os suplementos testemunhem o CAGR mais rápido de 5,92% em valor durante o período de previsão. O crescimento mais rápido do segmento é atribuído ao aumento do interesse do consumidor pelo fitness que impulsionou a nutrição desportiva e de desempenho, uma vez que um grande número de entusiastas do fitness e frequentadores de ginásios veganos dependem de proteínas para as suas necessidades de musculação. Para atletas do sexo feminino, a proteína em pó de soja é frequentemente usada como auxílio ergogênico para melhorar o desempenho e acelerar a recuperação muscular, o que pode ajudar no tratamento da osteoporose.

| Concentrados |

| Isolados |

| Texturizado/Hidrolisado |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Canadá |

| México |

| Estados Unidos |

| Resto da América do Norte |

| Forma | Concentrados | ||

| Isolados | |||

| Texturizado/Hidrolisado | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Canadá | ||

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A Taxa de Penetração é definida como a porcentagem do Volume do Mercado de Usuários Finais Fortificados com Proteínas no Volume Geral do Mercado de Usuários Finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.