Tamanho do mercado de proteína de leite nos Estados Unidos

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 3.21 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 4.36 Bilhões de dólares | |

| Maior participação por usuário final | Suplementos | |

| CAGR (2024 - 2029) | 4.86 % | |

| Crescimento mais rápido por usuário final | Suplementos | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína do leite nos Estados Unidos

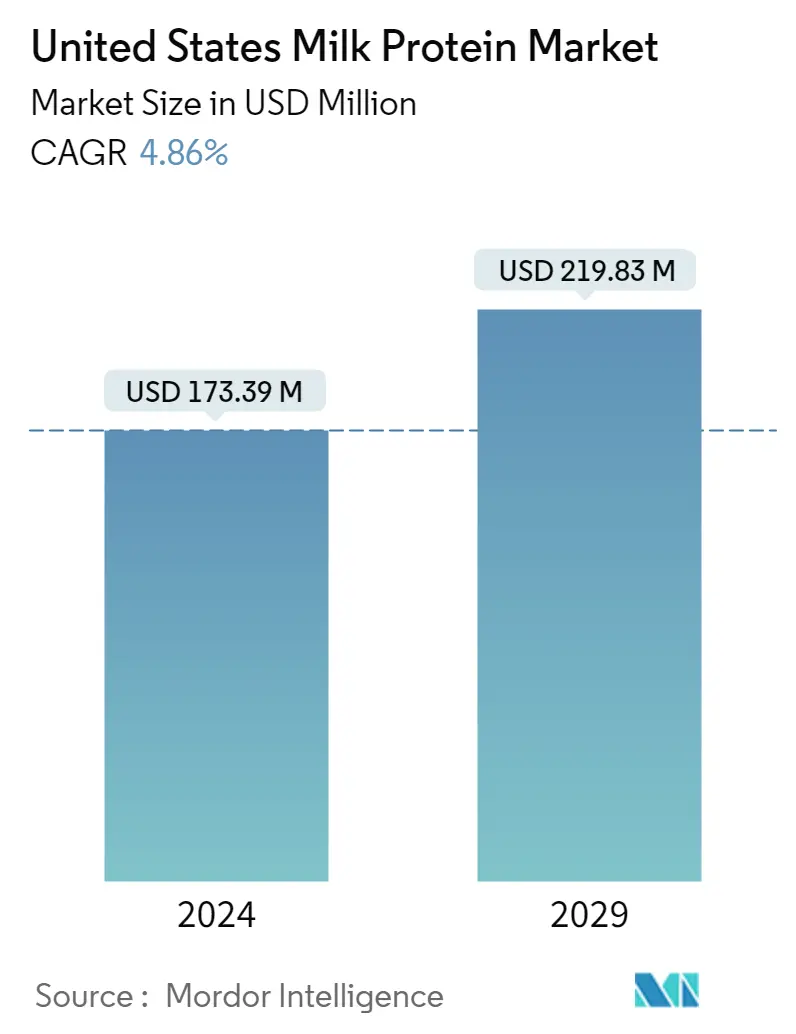

O tamanho do mercado de proteína de leite dos Estados Unidos é estimado em US$ 173,39 milhões em 2024, e deverá atingir US$ 219,83 milhões até 2029, crescendo a um CAGR de 4,86% durante o período de previsão (2024-2029).

O segmento de suplementos detém uma participação significativa no crescimento dos consumidores preocupados com o condicionamento físico e a saúde em todo o país

- Por usuário final, o segmento de suplementos cresceu significativamente durante o período do estudo, impulsionado principalmente pelo subsegmento de nutrição esportiva/desempenho, que deverá registrar um CAGR de 3,91%, em valor, durante o período de previsão. Estes bens regulamentados ganharam popularidade recentemente, embora o negócio ainda esteja em evolução. Mais de 75% dos americanos tomam suplementos dietéticos todos os anos. 79% das mulheres adultas e 74% dos homens adultos afirmam consumir pelo menos uma forma de suplemento em sua dieta. As vendas de suplementos deverão aumentar para volumes maiores com a expansão da indústria de fitness no país, bem como a promoção de produtos alimentares saudáveis e naturais.

- Os suplementos nutricionais esportivos contribuíram com 28% para o volume geral de consumo de suplementos no país. A crescente procura do subsegmento de nutrição desportiva/desempenho contribuiu para uma inovação considerável no sector. Fabricantes, como FrieslandCampina Ingredients e AMCO Proteins, estão introduzindo proteínas do leite, como MPI 90 e MPC 85, visando os espaços de desempenho e nutrição ativa nos Estados Unidos.

- No segmento de AB, a aplicação de proteínas do leite em salgadinhos liderou o mercado em 2022. A utilização de proteínas do leite em salgadinhos aumentou quase 1% em 2022 em relação ao ano anterior. O aumento dos lanches saudáveis ajudou essencialmente à expansão das proteínas do leite no mercado de lanches. O aumento pode ser atribuído principalmente ao número crescente de novos produtos destinados a crianças com menos de 12 anos. Os snacks com sabor de queijo são populares nos Estados Unidos, sendo que a maioria deles utiliza proteínas do leite para melhorar o valor nutricional e o sabor. Alguns salgadinhos também visam aumentar o consumo por crianças pequenas.

Tendências do mercado de proteína de leite nos Estados Unidos

- Comida para bebês testemunhará crescimento constante após pandemia

- O crescimento da indústria de panificação é liderado por grandes players comerciais

- A inovação é a chave para manter uma taxa de crescimento constante

- Tendências de embalagens sustentáveis e inovadoras para influenciar o mercado de cereais matinais

- As preferências dos consumidores mudam para condimentos e molhos premium, longe de sopas embaladas

- Principais atores para focar na fortificação e no enriquecimento nutricional

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Enfatizando a conscientização e a inovação; força motriz por trás do crescimento do mercado de nutrição para idosos

- Grandes oportunidades para produtos alternativos à carne

- O início eletrônico emergirá como um dos canais preferidos

- Principais participantes concentrando-se mais em ingredientes saudáveis após o COVID-19

- Espera-se que o aumento das exportações e dos preços dos alimentos para animais nos EUA afecte a produção

- Indústria cosmética dos Estados Unidos será impulsionada pela sinergia de inovação e influência da mídia social

- O crescimento do consumo de proteína animal alimenta oportunidades para os principais intervenientes no setor de ingredientes

Visão geral da indústria de proteína de leite nos Estados Unidos

O Mercado de Proteína do Leite dos Estados Unidos está moderadamente consolidado, com as cinco maiores empresas ocupando 62,73%. Os principais players deste mercado são Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC e Kerry Group PLC (classificados em ordem alfabética).

Líderes de mercado de proteína de leite nos Estados Unidos

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Kerry Group PLC

Other important companies include AMCO Proteins, Dairy Farmers of America, Hoogwegt Group, Milk Specialties Global.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína do leite nos Estados Unidos

- Janeiro de 2022 Hoogwegt firmou uma parceria estratégica de longo prazo com a Royal A-ware para vender leite em pó e cremes produzidos pela Royal A-ware. A colaboração fortalece as atividades principais das empresas.

- Agosto de 2021 Arla Foods AmbA lançou um isolado de caseína micelar chamado MicelPure™ Milk Protein, que vem nas versões padrão e orgânica. O produto contém 87% de proteínas nativas.

- Agosto de 2021 Milk Specialties Global adquiriu a instalação de processamento Kay's de 96.000 pés quadrados em Minnesota, bem como a marca de lanches com alto teor de proteína e sem glúten Kay's Naturals. Esta é a 11ª fábrica da empresa que passa a se chamar Milk Specialties Global Clara City Facility.

Relatório de mercado de proteína de leite dos Estados Unidos – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de Produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Hidrolisado

- 4.1.3 Isolados

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Laticínios e produtos alternativos ao leite

- 4.2.2.1.6 Produtos alimentícios RTE/RTC

- 4.2.2.1.7 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 AMCO Proteins

- 5.4.2 Arla Foods amba

- 5.4.3 Dairy Farmers of America

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 FrieslandCampina Ingredients

- 5.4.6 Glanbia PLC

- 5.4.7 Hoogwegt Group

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNAS

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína de leite nos Estados Unidos

Concentrados, Hidrolisados e Isolados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final.

- Por usuário final, o segmento de suplementos cresceu significativamente durante o período do estudo, impulsionado principalmente pelo subsegmento de nutrição esportiva/desempenho, que deverá registrar um CAGR de 3,91%, em valor, durante o período de previsão. Estes bens regulamentados ganharam popularidade recentemente, embora o negócio ainda esteja em evolução. Mais de 75% dos americanos tomam suplementos dietéticos todos os anos. 79% das mulheres adultas e 74% dos homens adultos afirmam consumir pelo menos uma forma de suplemento em sua dieta. As vendas de suplementos deverão aumentar para volumes maiores com a expansão da indústria de fitness no país, bem como a promoção de produtos alimentares saudáveis e naturais.

- Os suplementos nutricionais esportivos contribuíram com 28% para o volume geral de consumo de suplementos no país. A crescente procura do subsegmento de nutrição desportiva/desempenho contribuiu para uma inovação considerável no sector. Fabricantes, como FrieslandCampina Ingredients e AMCO Proteins, estão introduzindo proteínas do leite, como MPI 90 e MPC 85, visando os espaços de desempenho e nutrição ativa nos Estados Unidos.

- No segmento de AB, a aplicação de proteínas do leite em salgadinhos liderou o mercado em 2022. A utilização de proteínas do leite em salgadinhos aumentou quase 1% em 2022 em relação ao ano anterior. O aumento dos lanches saudáveis ajudou essencialmente à expansão das proteínas do leite no mercado de lanches. O aumento pode ser atribuído principalmente ao número crescente de novos produtos destinados a crianças com menos de 12 anos. Os snacks com sabor de queijo são populares nos Estados Unidos, sendo que a maioria deles utiliza proteínas do leite para melhorar o valor nutricional e o sabor. Alguns salgadinhos também visam aumentar o consumo por crianças pequenas.

| Concentrados |

| Hidrolisado |

| Isolados |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Forma | Concentrados | ||

| Hidrolisado | |||

| Isolados | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.