Tamanho e Participação do Mercado de Proteômica da América do Norte

Análise do Mercado de Proteômica da América do Norte pela Mordor Intelligence

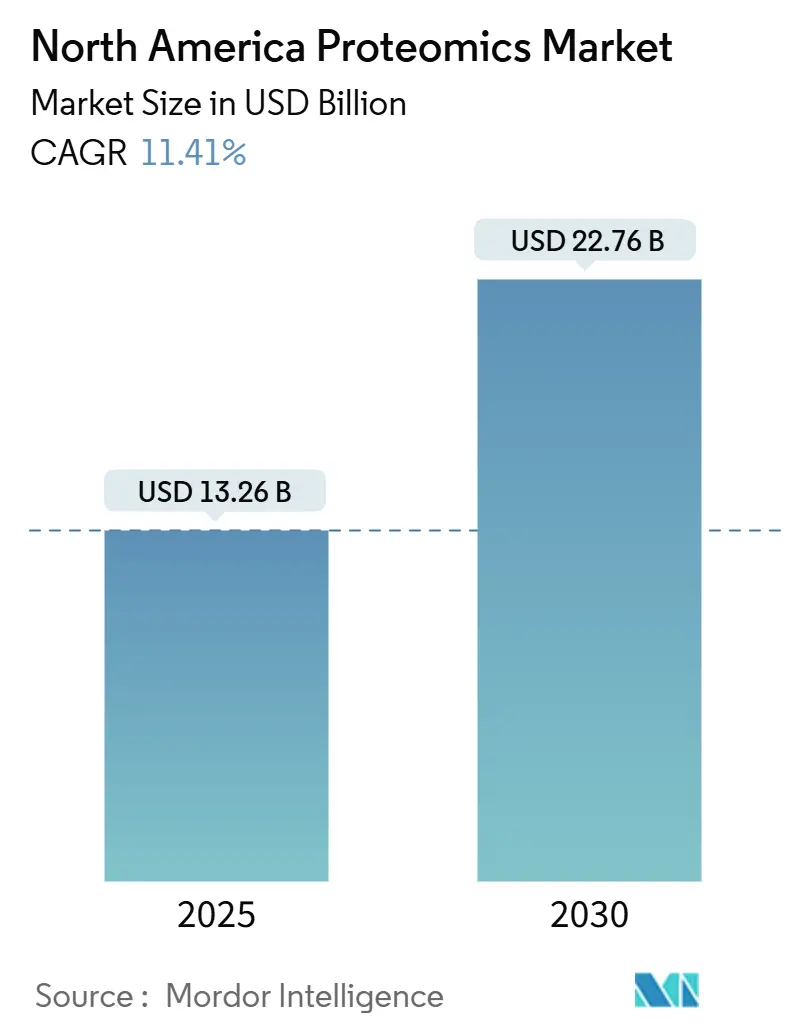

O tamanho do mercado de proteômica da América do Norte está em USD 13,26 bilhões em 2025 e está previsto para atingir USD 22,76 bilhões até 2030, registrando uma TCAC de 11,41%. A crescente integração de inteligência artificial com plataformas modernas de espectrometria de massa, consolidação constante entre fornecedores de instrumentos e expansão dos fluxos de capital de risco para start-ups de multi-ômica combinaram para manter a região à frente dos pares globais. Acordos estratégicos, como a compra de USD 3,1 bilhões da Olink pela Thermo Fisher Scientific, mostram como os incumbentes garantem ativos de análise de proteínas de próxima geração para encurtar cronogramas de descoberta. Patrocinadores farmacêuticos baseados nos Estados Unidos dominam a demanda inicial para fluxos de trabalho de alto rendimento, enquanto empresas biotecnológicas menores e usuários acadêmicos dependem cada vez mais de organizações de pesquisa por contrato para compensar barreiras de capital. O combustível para o crescimento de longo prazo também vem de movimentos regulatórios que dão aos laboratórios clínicos caminhos mais claros para adotar diagnósticos proteômicos, empurrando hospitais e laboratórios de referência a modernizar suas frotas analíticas.

Principais Destaques do Relatório

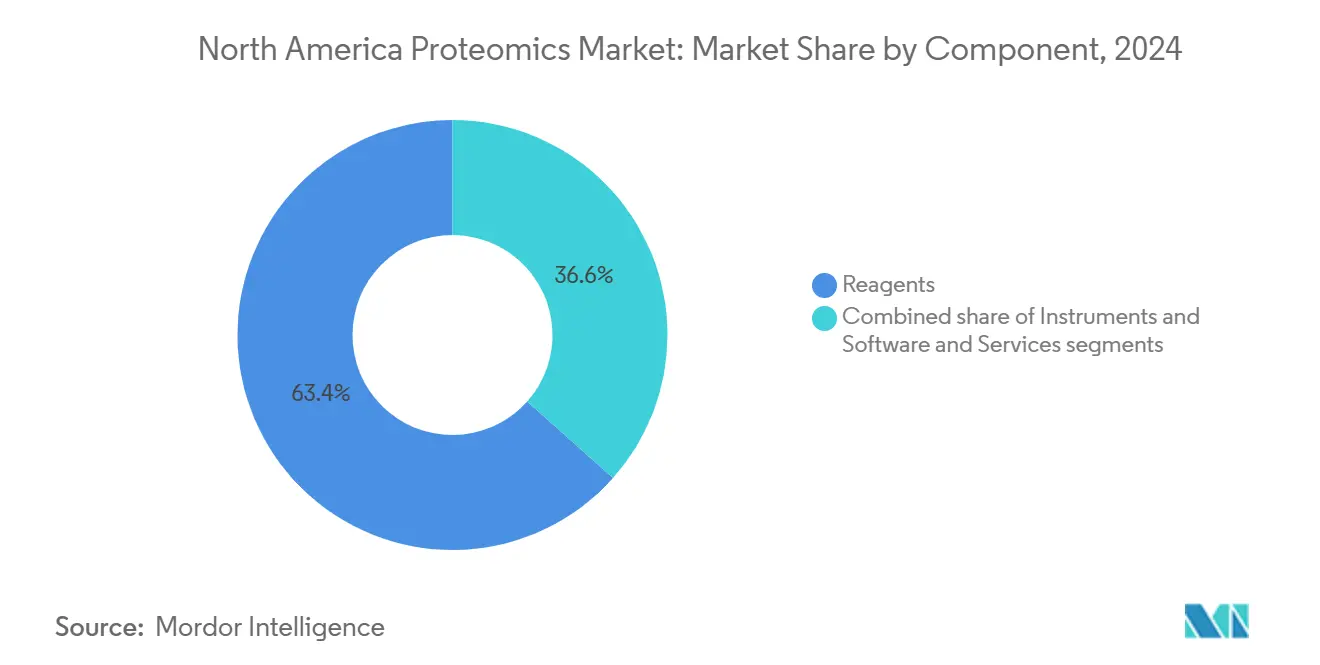

- Por componente, reagentes lideraram com 63,41% da participação do mercado de proteômica da América do Norte em 2024; software e serviços está projetado para expandir a uma TCAC de 12,85% até 2030.

- Por tecnologia, espectrometria de massa representou 28,27% do tamanho do mercado de proteômica da América do Norte em 2024, enquanto o sequenciamento de próxima geração está definido para acelerar a uma TCAC de 13,02% até 2030.

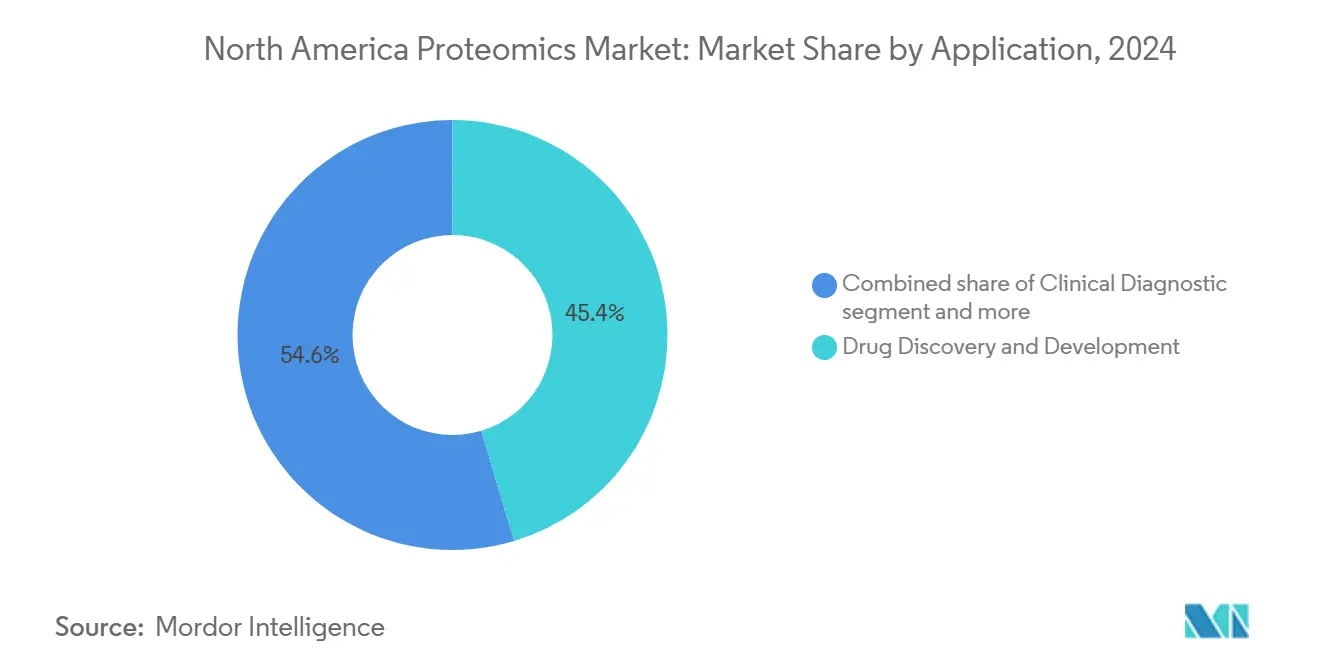

- Por aplicação, descoberta e desenvolvimento de medicamentos detiveram 45,36% da participação do mercado de proteômica da América do Norte em 2024; medicina de precisão e personalizada está avançando a uma TCAC de 13,46% até 2030.

- Por usuário final, empresas farmacêuticas e biotecnológicas capturaram 67,50% de participação em 2024, enquanto organizações de pesquisa por contrato registram a mais rápida TCAC de 12,31% até 2030.

- Por geografia, os Estados Unidos dominaram com 77,89% de participação de mercado em 2024; México registra a mais alta TCAC de 12,79% entre 2025 e 2030.

Tendências e Insights do Mercado de Proteômica da América do Norte

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção crescente de medicina personalizada | +2.8% | América do Norte, com maior absorção em centros de oncologia de precisão dos EUA | Médio prazo (2-4 anos) |

| Aumento no financiamento específico para proteômica | +2.1% | Centros de biotecnologia dos EUA, expandindo para institutos de pesquisa canadenses | Curto prazo (≤ 2 anos) |

| Avanços em plataformas MS de alto rendimento | +1.9% | Global, com implantação inicial em empresas farmacêuticas norte-americanas | Médio prazo (2-4 anos) |

| Expansão dos gastos em proteômica biofarmacêutica | +1.7% | Corredores de manufatura biofarmacêutica dos EUA e Canadá | Longo prazo (≥ 4 anos) |

| Ferramentas de decisão proteogenômica habilitadas por IA | +1.5% | Centros de tecnologia nos EUA, com expansão para o setor biotecnológico emergente do México | Longo prazo (≥ 4 anos) |

| Kits de preparação de amostras microfluídicas implantáveis | +1.1% | América do Norte, com relevância particular para locais clínicos remotos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Crescente de Medicina Personalizada

Programas de oncologia de precisão agora incorporam proteômica visual profunda para orientar a seleção de terapia no nível individual de células tumorais. A FDA aprovou quatro terapêuticas baseadas em peptídeos em 2024[1]Othman Al Musaimi, "2024 FDA TIDES (Peptides and Oligonucleotides) Harvest," Pharmaceuticals, mdpi.com, demonstrando confiança regulatória em intervenções baseadas em proteínas. Sistemas de saúde cada vez mais reconhecem que assinaturas de proteínas em tempo real melhoram a precisão de predição de tratamento mais do que marcadores genômicos sozinhos, especialmente em cânceres onde perfis de expressão mudam durante a progressão da doença. A demanda, portanto, aumenta por instrumentos de alta sensibilidade capazes de quantificar proteínas de baixa abundância diretamente de amostras clínicas. Essas necessidades sustentam preços premium para plataformas Orbitrap e de ejeção acústica inovadoras que cortam tempos de execução sem sacrificar profundidade. Como pagadores vinculam reembolso a resultados mensuráveis, laboratórios priorizam ensaios que traduzem dinâmicas de proteínas em decisões acionáveis, elevando ainda mais o mercado de proteômica da América do Norte.

Aumento no Financiamento Específico para Proteômica

Investidores de capital de risco fizeram grandes compromissos subsequentes a empresas que combinam imagem de células vivas com análises de IA. A captação de USD 351 milhões da Eikon em fevereiro de 2025 elevou a avaliação da empresa para USD 3,1 bilhões e sinalizou ampla confiança em motores de descoberta de medicamentos de rastreamento de proteínas. O apoio público espelha o entusiasmo privado: a estratégia de habilidades do Canadá projeta 65.000 trabalhadores adicionais de bioeconomia até 2029[2]CASTL Canada, "Future-Proofing Canada's Biomanufacturing Workforce," castlcanada.ca, incluindo 16.140 funções focadas em biomanufatura. Com novo capital, start-ups geram conjuntos de dados de interação proprietários em escala sem precedentes, erguendo barreiras de entrada que jogadores estabelecidos devem abordar através de parcerias ou aquisições. Alta liquidez, acoplada com casos de uso clínico claros, sustenta a onda de financiamento que sustenta a expansão do mercado de proteômica da América do Norte.

Avanços em Plataformas MS de Alto Rendimento

Os instrumentos Orbitrap Astral Zoom e Excedion Pro da Thermo Fisher[3]Youngbo Choi, "Recent Technological and Intellectual Property Trends in Antibody-Drug Conjugate Research," Pharmaceutics, mdpi.com quadruplicam a velocidade de identificação de peptídeos enquanto melhoram a sensibilidade, permitindo aos clientes biofarmacêuticos rastrear mais biomarcadores por dólar. Modelos de IA complementares como InstaNovo+ decodificam espectros dez vezes mais rápido que buscas tradicionais de banco de dados, aumentando a profundidade de cobertura para alvos de imunoterapia. Sistemas de espectrometria de massa de ejeção acústica agora processam um peptídeo a cada 1,5 segundos, entregando rendimentos diários adequados para ensaios clínicos de grande escala. Esses avanços comprimem ciclos de descoberta, reforçando o poder de precificação dos fornecedores e adicionando impulso ao mercado de proteômica da América do Norte.

Expansão dos Gastos em Proteômica Biofarmacêutica

Patrocinadores biofarmacêuticos estão mudando orçamentos[4]Thermo Fisher Scientific, "Thermo Fisher Scientific Unveils Next-generation Mass Spectrometers at ASMS 2025," thermofisher.com em direção a conjugados anticorpo-medicamento e terapêuticas RNA-proteína, modalidades que dependem de ensaios robustos de proteômica para testes de potência e segurança. A compra de USD 925 milhões da BIOVECTRA pela Agilent trouxe uma pegada de manufatura GMP que se alinha com a demanda por fluxos de trabalho integrados de descoberta-para-CMC. O crescimento persiste porque biomarcadores de proteínas fornecem sinais de eficácia mais claros que marcadores de DNA em doenças complexas. Empresas, portanto, reservam fundos para construir ou terceirizar plataformas multi-ômica, apoiando crescimento consistente de gastos de dois dígitos que alimenta o mercado de proteômica da América do Norte.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de capital de instrumentos | -1.8% | América do Norte, particularmente afetando empresas de biotecnologia menores e instituições acadêmicas | Curto prazo (≤ 2 anos) |

| Escassez de talentos em bioinformática | -1.3% | EUA e Canadá, com escassez aguda em funções especializadas de IA-proteômica | Médio prazo (2-4 anos) |

| Emaranhados de patentes em reagentes de afinidade | -0.9% | Global, com o impacto mais forte em empresas de biotecnologia dos EUA desenvolvendo ensaios baseados em anticorpos inovadores | Longo prazo (≥ 4 anos) |

| Riscos de cibersegurança em multi-ômica em nuvem | -0.7% | América do Norte, particularmente afetando empresas com plataformas de integração de dados baseadas em nuvem | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Capital de Instrumentos

Unidades principais de espectrometria de massa podem custar bem acima de USD 1 milhão, um obstáculo que atrasou pedidos em 2024. A Bio-Rad Laboratories viu suas vendas de ciências da vida escorregarem 16,5% no T2 2024 quando clientes adiaram compras, levando a empresa a orientar a receita do ano completo para baixo 2,5% a 4,0%. Biotechs menores e centros acadêmicos carecem de flexibilidade de balanço patrimonial, levando-os a alugar tempo em instalações centrais ou contratar laboratórios de serviço. O leasing suaviza o fluxo de caixa mas eleva as despesas operacionais vitalícias. A inovação rápida também encurta ciclos de depreciação, forçando cautela nos compradores e reduzindo o crescimento de curto prazo para o mercado de proteômica da América do Norte.

Escassez de Talentos em Bioinformática

Plataformas modernas de proteômica geram terabytes de dados brutos por execução, ainda assim apenas um pool limitado de especialistas pode escrever pipelines Python, gerenciar arquiteturas de nuvem e interpretar modelos baseados em IA. Pesquisas mostram que 69% das vagas de emprego biofarmacêuticas agora exigem habilidades de automação, enquanto 27% demandam expertise em ciência de dados. Empregadores canadenses relatam lacunas entre treinamento acadêmico e realidades de Boas Práticas de Manufatura, com 74% planejando contratar dentro de três anos. A competição de recrutadores eleva salários e alonga cronogramas de projetos. O gargalo resultante reduz velocidades de implantação e resfria marginalmente o mercado de proteômica da América do Norte.

Análise de Segmentos

Por Componente: Reagentes Permanecem Pedra Angular dos Fluxos de Trabalho Diários

Reagentes capturaram 63,41% da participação do mercado de proteômica da América do Norte em 2024 porque cada experimento requer suprimentos frescos de anticorpos, enzimas, tampões e kits de marcação. Fornecedores garantem receita previsível agrupando consumíveis com instrumentos. A fatia de software e serviços é muito menor, ainda assim entrega uma TCAC de 12,85% porque laboratórios devem extrair insights de dados de alto volume. Plataformas de nuvem equipadas com modelos de IA pré-treinados simplificam anotação de espectro, mapeamento de interação proteína-proteína e geração de relatórios de ensaios clínicos. Instrumentos comandam preços premium mas representam uma decisão de compra cíclica. Fornecedores, portanto, vinculam contratos de serviço ao hardware para suavizar fluxos de caixa e melhorar retenção de clientes através do mercado de proteômica da América do Norte.

O crescimento em software também reflete uma transição em direção a modelos de assinatura. Portais de análise de dados cobram por amostra ou por mês, transformando despesas de capital imprevisíveis em orçamentos operacionais. Empresas de serviços gerenciados agora integram LIMS, pipelines estatísticos e trilhas de auditoria de grau regulatório, permitindo hospitais com falta de pessoal ganhar capacidades modernas sem contratar bioinformáticos em tempo integral. Como volumes de dados crescem, também cresce a demanda por armazenamento em nuvem criptografado, backup e auditorias de cibersegurança. Cada uma dessas tendências adiciona impulso à indústria de proteômica da América do Norte e eleva o valor de plataforma de longo prazo para desenvolvedores que podem habilitar fluxos de trabalho seamless de reagente-para-relatório.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia: Espectrometria de Massa Lidera, Sequenciamento de Próxima Geração Sobe Rapidamente

Espectrometria de massa deteve 28,27% do tamanho do mercado de proteômica da América do Norte em 2024, refletindo décadas de confiabilidade, vastos conjuntos de dados legados e ampla aceitação regulatória. Sistemas Orbitrap e tempo-de-voo de alta resolução agora se emparelham com modelos de IA fundamentais que predizem qualidade de espectro e modificações pós-traducionais em tempo real. Plataformas de sequenciamento de próxima geração traçam uma TCAC de 13,02% porque fornecedores misturam genômica, transcriptômica e proteômica em leituras multi-ômica únicas. A Illumina planeja comercializar complementos de transcriptômica espacial até 2026, combinando seus sequenciadores com GPUs NVIDIA para acelerar insight de estrutura de proteína dentro de estudos oncológicos.

Ferramentas microfluídicas de manuseio de amostras encolhem volumes de reação, habilitando testes point-of-care de baixo custo para prototipagem de proteína de doenças infecciosas. Cromatografia e eletroforese capilar mantêm relevância de nicho para limpeza de amostras, enquanto microarrays de proteína apoiam descoberta de anticorpos de alto rendimento. Instrumentos híbridos que combinam MS, NGS e módulos de imagem de fluorescência reduzem pegadas laboratoriais e maximizam utilização de ativos. Tal convergência melhora eficiência de fluxo de trabalho, mantendo usuários finais leais a fornecedores que proveem soluções totais, expandindo assim o mercado de proteômica da América do Norte.

Por Aplicação: Descoberta de Medicamentos Dominante mas Medicina de Precisão Acelera

Descoberta e desenvolvimento de medicamentos consumiu 45,36% do tamanho do mercado de proteômica da América do Norte em 2024 porque patrocinadores farmacêuticos dependem de leituras no nível de proteína desde validação de alvo até avaliação de toxicidade. Desenvolvimento de diagnósticos companheiros para conjugados anticorpo-medicamento mantém instalações centrais de MS reservadas meses antecipadamente. Medicina de precisão e personalizada, no entanto, cresce a 13,46% TCAC como hospitais implantam ensaios proteômicos para estratificar pacientes e monitorar terapia em tempo quase real. A FDA introduziu uma classificação distinta para dispositivos de espectrometria de massa clínica em 2024, abrindo um caminho regulatório mais claro para testes proteômicos desenvolvidos em laboratório.

Descoberta de biomarcadores permanece crítica porque painéis de proteômica plasmática agora quantificam mais de 9.000 proteínas por paciente, enriquecendo coortes longitudinais para pesquisa cardiovascular e neurodegenerativa. Proteômica agrícola e ambiental emergem como segmentos secundários, especialmente para vigilância de segurança alimentar. Fornecedores que empacotam descoberta, suporte a ensaios clínicos e diagnósticos companheiros em uma oferta ganham contratos maiores, aumentando intensidade competitiva dentro do mercado de proteômica da América do Norte.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Organizações de Pesquisa por Contrato Ganham Impulso

Empresas farmacêuticas e biotecnológicas ainda representaram 67,50% da participação de receita em 2024 porque elas financiam descoberta de alvos internos e estudos habilitadores de IND. Ainda assim CROs registram uma TCAC de 12,31% porque patrocinadores convertem custos fixos em taxas variáveis terceirizando fluxos de trabalho proteômicos. A indústria de CMO/CRO dos EUA está projetada para crescer a um ritmo rápido até 2033. CROs, portanto, constroem frotas especializadas de espectrometria de massa e recrutam talento de ciência de dados para fornecer serviços fim-a-fim.

Institutos acadêmicos e governamentais permanecem vitais para inovação de métodos, ainda assim orçamentos de grants limitam ciclos de renovação de equipamentos. Laboratórios de diagnóstico entram no mercado como nova clareza regulatória os encoraja a validar ensaios baseados em MS para distúrbios metabólicos. Fornecedores de equipamentos respondem lançando sequenciadores benchtop como o Platinum Pro da Quantum-Si, projetado para configurações clínicas de pequeno volume. Essas dinâmicas diversificam fluxos de receita e ampliam a base do mercado de proteômica da América do Norte.

Análise Geográfica

Instalações dos Estados Unidos sustentam 77,89% do tamanho do mercado de proteômica da América do Norte em 2024 porque eles hospedam a maior concentração de orçamentos de P&D farmacêutico, centros de ensaios clínicos e laboratórios centrais de espectrometria de massa. Estruturas regulatórias moldam demanda: as regras atualizadas da FDA para testes desenvolvidos em laboratório e sistemas de espectrometria de massa clínica apertaram obrigações de conformidade ainda assim também padronizaram expectativas, habilitando lançamento mais rápido de programas de teste nacionais. Aquisições estratégicas como o acordo Olink da Thermo Fisher e a compra BIOVECTRA da Agilent reforçam liderança dos EUA incorporando plataformas de imuno-proteômica de ponta em cadeias de suprimento locais. Ciclos de investimento de risco permanecem robustos, com múltiplas start-ups de proteômica excedendo avaliações de USD 1 bilhão dentro de três anos de lançamento, embora restrições de contratação em bioinformática continuem a retardar entrega de projetos. A TCAC prevista do país até 2030 é 11,02%, confirmando seu papel de âncora no mercado de proteômica da América do Norte.

Canadá acelera a 11,96% TCAC graças a programas públicos que treinam a próxima geração de especialistas em biomanufatura e analíticos. O estudo federal de força de trabalho destacou demanda por 65.000 novos funcionários de ciências da vida até 2029. Estruturas regulatórias harmonizadas permitem institutos de pesquisa canadenses participar de ensaios oncológicos transfronteiriços, atraindo colocações de instrumentos para o norte. Taxas de câmbio favoráveis e incentivos fiscais provinciais atraem patrocinadores estrangeiros procurando por locais colaborativos com custo-eficiência. No entanto, escassez de biólogos computacionais sêniores limita o ritmo no qual CROs locais podem agarrar contratos multi-ômica de grande escala. Abordar essas lacunas determinará quanta participação extra o Canadá garante dentro do mercado de proteômica da América do Norte.

México registra a mais rápida TCAC de 12,79% porque políticas de nearshoring atraem fabricantes de medicamentos multinacionais para expandir campi de produção em Guadalajara e Monterrey. Incentivos governamentais para infraestrutura de pesquisa clínica e alinhamento com diretrizes de qualidade FDA reduzem risco operacional para patrocinadores, aumentando assim pedidos para instrumentação proteômica através de laboratórios de referência centrais. Pipelines de talento domésticos ainda carecem de treinamento avançado em bioinformática, então empresas globais fazem parcerias com universidades para desenvolver programas de certificação em análise de dados de espectrometria de massa. Upgrades de infraestrutura permanecem o principal gargalo, ainda assim influxos constantes de capital de clientes multinacionais posicionam o México como a estrela ascendente do mercado de proteômica da América do Norte.

Cenário Competitivo

Competição se centra em soluções fim-a-fim que mesclam detecção de alta resolução com análises nativas de nuvem. Líderes de mercado perseguem acordos bolt-on: Thermo Fisher adicionou o ensaio de extensão de proximidade da Olink para fortalecer cobertura de proteína de célula única e baixa abundância, enquanto Agilent incorporou BIOVECTRA em seu portfólio para garantir capacidade de produção de biológicos GMP. A aliança da Illumina com NVIDIA incorpora pipelines DRAGEN acelerados em sequenciadores, dando aos usuários alinhamento multi-ômica em tempo real. Tais movimentos sinalizam que margens de hardware sozinhas não mais suficiem; empresas devem possuir infraestrutura de dados e IP analítico para defender participação no mercado de proteômica da América do Norte.

Disruptores emergentes miram fluxos de trabalho implantáveis em campo. Kits portáteis de preparação microfluídica se emparelham com MS de ejeção acústica para habilitar painéis de biomarcadores no mesmo dia em clínicas oncológicas. Start-ups também usam grandes conjuntos de dados de interação proteína-proteína para treinar modelos fundamentais que inferem locais drugáveis com trabalho laboratorial mínimo. Estratégia de propriedade intelectual muda junto com tecnologia: orientações recentes do USPTO sobre reivindicações means-plus-function para anticorpos amplia escopo de patente, permitindo inovadores proteger funcionalidades agnósticas de epítopo. Isso eleva barreiras de entrada ainda assim convida litígio que poderia remodelar pontos de controle dentro da indústria de proteômica da América do Norte.

Intensidade competitiva aumenta quando CROs criam divisões de proteômica de serviço completo. Fornecedores agora agrupam leasings de hardware, consumíveis reagentes, suporte de ciência de dados e documentação regulatória em contratos plurianuais. Competição de preços foca menos em custos por execução e mais em tempo total de retorno à decisão clínica. Clientes gravitam em direção a parceiros que podem entregar dados validados, integrar sistemas de gerenciamento de informação laboratorial e resistir auditorias de cibersegurança. Jogadores que falham em escalar pipelines de IA ou garantir IP de ensaio de nicho arriscam compressão de margem e erosão de participação no mercado de proteômica da América do Norte.

Líderes da Indústria de Proteômica da América do Norte

-

Agilent Technologies, Inc

-

Bruker Corporation

-

Danaher Corporation

-

Illumina Inc.

-

Thermo Fisher Scientific Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Thermo Fisher Scientific revelou instrumentos Orbitrap Astral Zoom e Orbitrap Excedion Pro, oferecendo velocidade e sensibilidade aprimoradas voltadas para fluxos de trabalho de oncologia de precisão.

- Junho de 2025: Waters Corporation introduziu Colunas de Afinidade BioResolve Protein A usando Tecnologia MaxPeak Premier para elevar sensibilidade de título de anticorpo sete vezes para desenvolvimento bioterapêutico.

- Janeiro de 2025: Quantum-Si lançou sequenciador de proteína benchtop Platinum Pro apresentando Modo Pro para desenvolvimento de aplicação customizada, com Avantor como distribuidor exclusivo nos Estados Unidos e Canadá.

- Janeiro de 2025: Illumina anunciou colaboração com NVIDIA para acelerar análise de dados multi-ômica integrando pipelines DRAGEN com arquitetura GPU.

Escopo do Relatório do Mercado de Proteômica da América do Norte

Conforme o escopo do relatório, proteômica é o estudo em larga escala de proteomas. Um proteoma é um conjunto de proteínas produzidas em um organismo, sistema ou contexto biológico. O mercado de proteômica da América do Norte é segmentado por tipo (tecnologia de instrumentação (espectroscopia, cromatografia, eletroforese, microarrays de proteína, cristalografia de raios-X e outras tecnologias de instrumentação), serviços e software (serviços de proteômica central e software e serviços de bioinformática), e reagentes), aplicação (diagnósticos clínicos, descoberta de medicamentos e outras aplicações), e geografia (Estados Unidos, Canadá e México). O relatório oferece valores em USD milhões para todos os segmentos acima mencionados.

| Instrumentos |

| Reagentes |

| Software e Serviços |

| Espectrometria de Massa |

| Espectroscopia |

| Cromatografia |

| Sequenciamento de Próxima Geração |

| Microarrays de Proteína |

| Microfluídica |

| Cristalografia de Raios-X |

| Outras Tecnologias |

| Descoberta e Desenvolvimento de Medicamentos |

| Diagnósticos Clínicos |

| Descoberta de Biomarcadores |

| Medicina de Precisão e Personalizada |

| Proteômica Agrícola e Ambiental |

| Outras Aplicações |

| Empresas Farmacêuticas e Biotecnológicas |

| Institutos Acadêmicos e de Pesquisa |

| Organizações de Pesquisa por Contrato |

| Outros Usuários Finais |

| Estados Unidos |

| Canadá |

| México |

| Por Componente | Instrumentos |

| Reagentes | |

| Software e Serviços | |

| Por Tecnologia | Espectrometria de Massa |

| Espectroscopia | |

| Cromatografia | |

| Sequenciamento de Próxima Geração | |

| Microarrays de Proteína | |

| Microfluídica | |

| Cristalografia de Raios-X | |

| Outras Tecnologias | |

| Por Aplicação | Descoberta e Desenvolvimento de Medicamentos |

| Diagnósticos Clínicos | |

| Descoberta de Biomarcadores | |

| Medicina de Precisão e Personalizada | |

| Proteômica Agrícola e Ambiental | |

| Outras Aplicações | |

| Por Usuário Final | Empresas Farmacêuticas e Biotecnológicas |

| Institutos Acadêmicos e de Pesquisa | |

| Organizações de Pesquisa por Contrato | |

| Outros Usuários Finais | |

| Por Geografia | Estados Unidos |

| Canadá | |

| México |

Principais Questões Respondidas no Relatório

O que faz dos reagentes um fluxo de receita fundamental nos fluxos de trabalho de proteômica norte-americanos?

Cada experimento depende de um suprimento fresco de anticorpos, enzimas e kits de marcação, criando demanda constante e de recompra repetida que protege fornecedores contra oscilações em orçamentos de equipamentos de capital.

Como a inteligência artificial (IA) está mudando os fluxos de trabalho de proteômica em P&D farmacêutico?

Modelos de IA agora anotam espectros em tempo real e predizem modificações pós-traducionais, permitindo pesquisadores moverem de dados brutos para insight biológico em horas ao invés de dias.

Por que organizações de pesquisa por contrato estão se tornando parceiros indispensáveis para empresas de biotecnologia?

CROs permitem patrocinadores converter custos fixos de laboratório em taxas de serviço flexíveis enquanto oferecem acesso a frotas especializadas de espectrometria de massa e equipes experientes de ciência de dados que muitas empresas pequenas não conseguem contratar internamente.

Quais desenvolvimentos regulatórios recentes estão influenciando a adoção de diagnósticos proteômicos clínicos nos Estados Unidos?

A criação pela FDA de uma classificação dedicada para dispositivos de espectrometria de massa dá aos laboratórios clínicos caminhos de conformidade mais claros, encorajando hospitais a adicionar ensaios baseados em proteína aos seus menus de teste.

Quais inovações tecnológicas são mais eficazes em encurtar cronogramas de descoberta de medicamentos em proteômica?

Instrumentos Orbitrap de alto rendimento emparelhados com carregadores de amostras de ejeção acústica podem processar milhares de peptídeos por dia, habilitando validação de alvo mais rápida e triagem de biomarcadores.

Como a lacuna de talentos em bioinformática afeta utilização de instrumentos e entrega de projetos?

Disponibilidade limitada de especialistas que podem construir e manter pipelines multi-ômica frequentemente deixa instrumentos caros ociosos e força empresas a terceirizar análise de dados, estendendo tempos de lead experimentais.

Página atualizada pela última vez em: