Análise do mercado de níquel

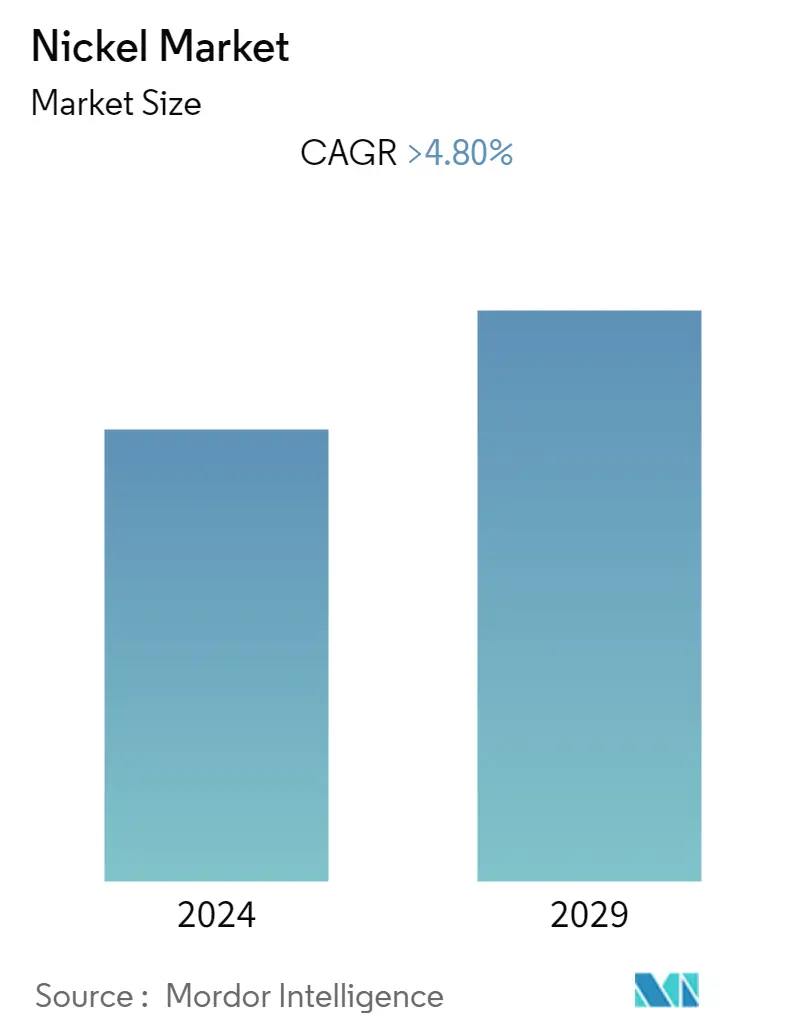

O mercado de níquel foi avaliado em mais de 2,1 milhões de toneladas em 2021, e a projeção é que o mercado registre um CAGR de mais de 4,8% durante o período de previsão.

O surto da pandemia de COVID-19 e os consequentes confinamentos, normas de distanciamento social e sanções comerciais desencadearam perturbações massivas nas redes globais da cadeia de abastecimento, prejudicando gravemente o crescimento do mercado de níquel. Os confinamentos prolongados nas principais economias resultaram num abrandamento da actividade industrial, impactando assim a procura e o preço do níquel. Grandes empresas mineiras como a Nickel Asia e a Global Ferronickel Holdings suspenderam algumas das suas operações em resposta à pandemia, com alguns intervenientes a citarem a capacidade limitada de manter os actuais calendários de paragens de manutenção. No entanto, com a recuperação constante do sector industrial e a retoma das actividades mineiras, prevê-se que a procura de níquel aumente durante o período de previsão.

- No médio prazo, o crescimento do mercado de níquel provavelmente será impulsionado pela crescente demanda por níquel em ligas de aço inoxidável. Atualmente, cerca de dois terços do níquel vendido a cada ano vão para o aço inoxidável. Além disso, o aumento da demanda por níquel em baterias automotivas, sistemas de armazenamento de energia em turbinas eólicas ou painéis solares a um custo menor é o principal fator propulsor para o crescimento do mercado.

- Regulamentações ambientais rigorosas e possíveis riscos à saúde devido ao aumento das emissões de dióxido de enxofre provenientes do processo de fusão do níquel e à volatilidade nos preços do níquel provavelmente impedirão o crescimento do mercado.

- A crescente popularidade dos veículos elétricos e a aplicação emergente do níquel na indústria médica provavelmente funcionarão como oportunidades no futuro.

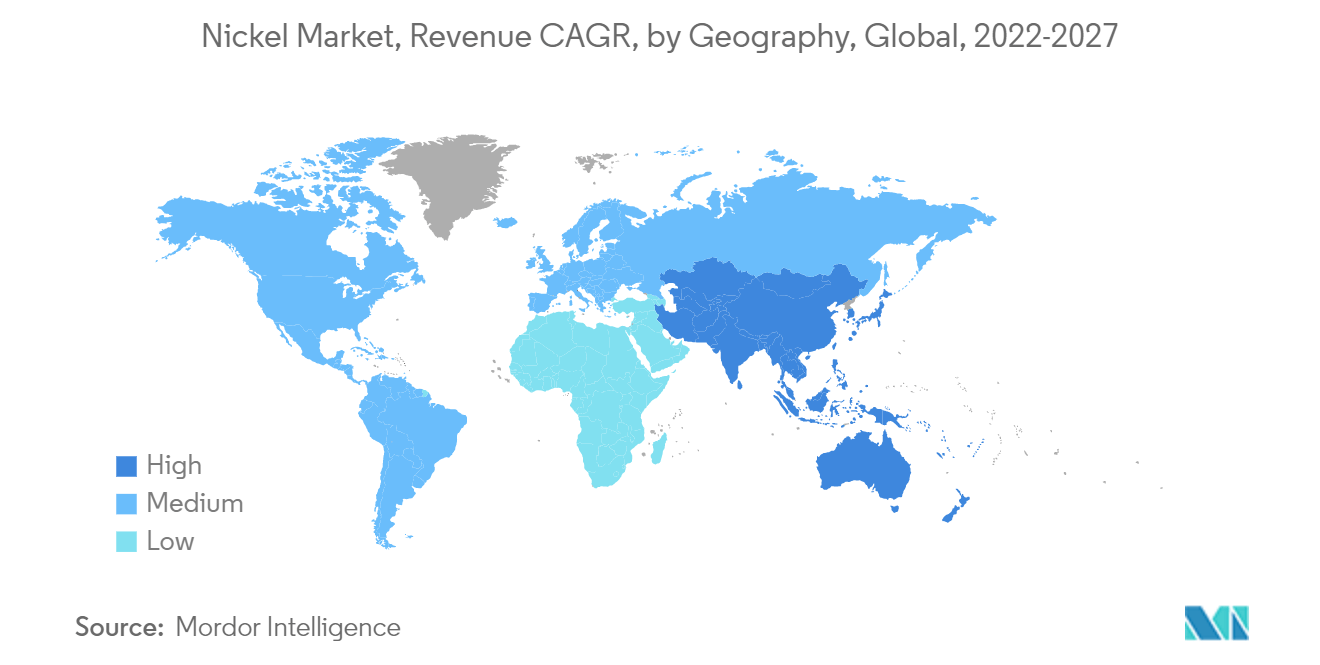

- Espera-se que a Ásia-Pacífico domine o mercado de níquel no futuro, devido à alta taxa de consumo de níquel e à presença de grandes empresas fabricantes de aço inoxidável e fabricantes de baterias nesta região. Além disso, espera-se que a crescente procura na China e na Índia aumente as perspectivas do mercado metálico.

Tendências do mercado de níquel

Aumento da demanda por aço inoxidável

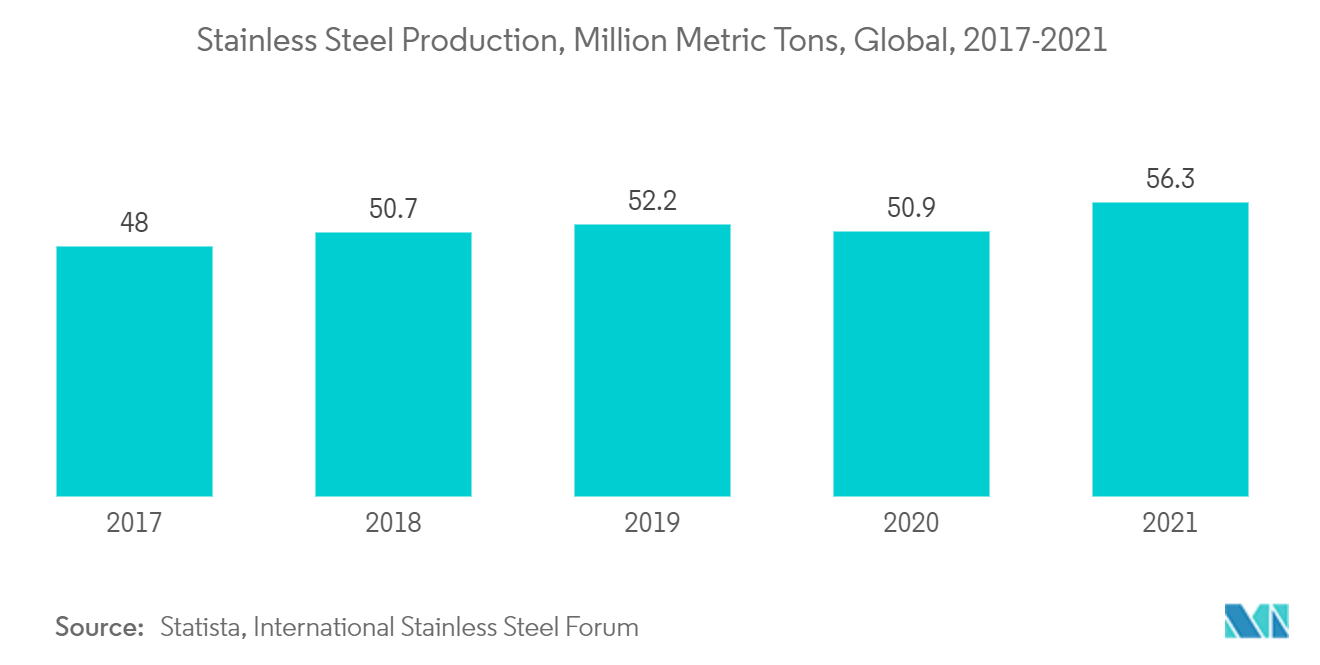

- O níquel desempenha um papel crucial na fabricação de aço inoxidável. É um dos principais tipos comerciais de ligas utilizadas na produção de aço inoxidável. A liga de níquel representa quase dois terços do processo de produção de aço inoxidável em todo o mundo. Em geral, 8% de níquel está presente no tipo de aço inoxidável comumente usado.

- Devido à sua resistência à corrosão, durabilidade e abundância em disponibilidade, o aço inoxidável é utilizado em vários setores, incluindo alimentos e bebidas, construção, aeroespacial, transporte, médico, químico, etc.

- De acordo com o Fórum Internacional do Aço Inoxidável (ISSF), a produção de aço inoxidável aumentou 10,6% em relação ao ano anterior, para 56,3 milhões de toneladas métricas em 2021.

- Tendo em conta a redução da procura devido a factores como a guerra na Ucrânia, stocks inflacionados e perturbações na cadeia de abastecimento, o MEPS reduziu a sua previsão de produção para 56,5 milhões de toneladas métricas em 2022. No entanto, prevê-se que a produção recupere para 60 milhões de toneladas métricas em 2023..

- As usinas chinesas de aço inoxidável consomem mais da metade do níquel primário. A produção de aço inoxidável na China testemunhou um crescimento anual de 1,6% em 2021, para um total de 30,6 milhões de toneladas métricas, o que representa 54,4% da produção global.

- Da mesma forma, de acordo com o World Bureau of Metal Statistics, a produção indiana de aço inoxidável atingiu cerca de 4 milhões de toneladas métricas em 2021, registando um crescimento anual de 25% entre 2020-2021.

- Devido aos fatores acima mencionados, é provável que a demanda no mercado de níquel pela indústria de aço inoxidável aumente no futuro.

Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico detém a maior participação no consumo de níquel. Isto se deve principalmente à presença de grandes empresas fabricantes de aço inoxidável e fabricantes de baterias. As principais concentrações de minério de níquel nas Filipinas, Nova Caledônia, Austrália, Indonésia e China são fundamentais para tornar a região o maior produtor de níquel.

- De acordo com o US Geological Survey (USGS), a Indonésia tem a maior reserva de níquel do mundo, com uma reserva mineira de 21 milhões de toneladas métricas em 2021. Além disso, as Filipinas, a China e a Austrália têm uma reserva mineira combinada de 28,6 milhões de toneladas métricas.

- De acordo com o World Bureau of Metal Statistics, a demanda por níquel na China durante os primeiros 9 meses de 2022 foi estimada em 1,12 milhão de toneladas, um aumento de 98,1 quilo toneladas em comparação com 2021. Na Indonésia, a produção de níquel entre janeiro e Setembro de 2022 foi de 0,79 milhões de toneladas, registando um aumento homólogo de 23%.

- Além disso, espera-se também que o crescente nível de consumo de níquel em Veículos Elétricos (EVs) impulsione o mercado na região, uma vez que representa uma parcela considerável da procura de níquel.

- A China é líder global no mercado de carros elétricos, com as vendas de novos veículos elétricos sendo quatro vezes superiores às dos Estados Unidos. Um total de 3,3 milhões de unidades de Veículos Elétricos (EVs) foram vendidas na China em 2021, registrando um aumento de 154% em comparação com 1,3 milhão de unidades vendidas em 2020. Espera-se que as principais políticas do governo central chinês para promover veículos elétricos aumentem a demanda por níquel no país.

- Além disso, em outubro de 2021, a Tata Motors (montadora indiana) garantiu um investimento de INR 7.500 crore (US$ 1,01 bilhão) para uma nova subsidiária de veículos elétricos. A Tata Motors e a TPG Rise Climate firmaram um acordo vinculativo pelo qual esta última, juntamente com o coinvestidor ADQ, investirão em uma subsidiária recém-constituída da Tata Motors.

- Devido ao impacto da COVID-19, a procura por níquel foi reduzida em muitas aplicações de utilização final. No entanto, com a recuperação em várias indústrias utilizadoras finais, espera-se que a procura por níquel cresça na região durante o período de previsão.

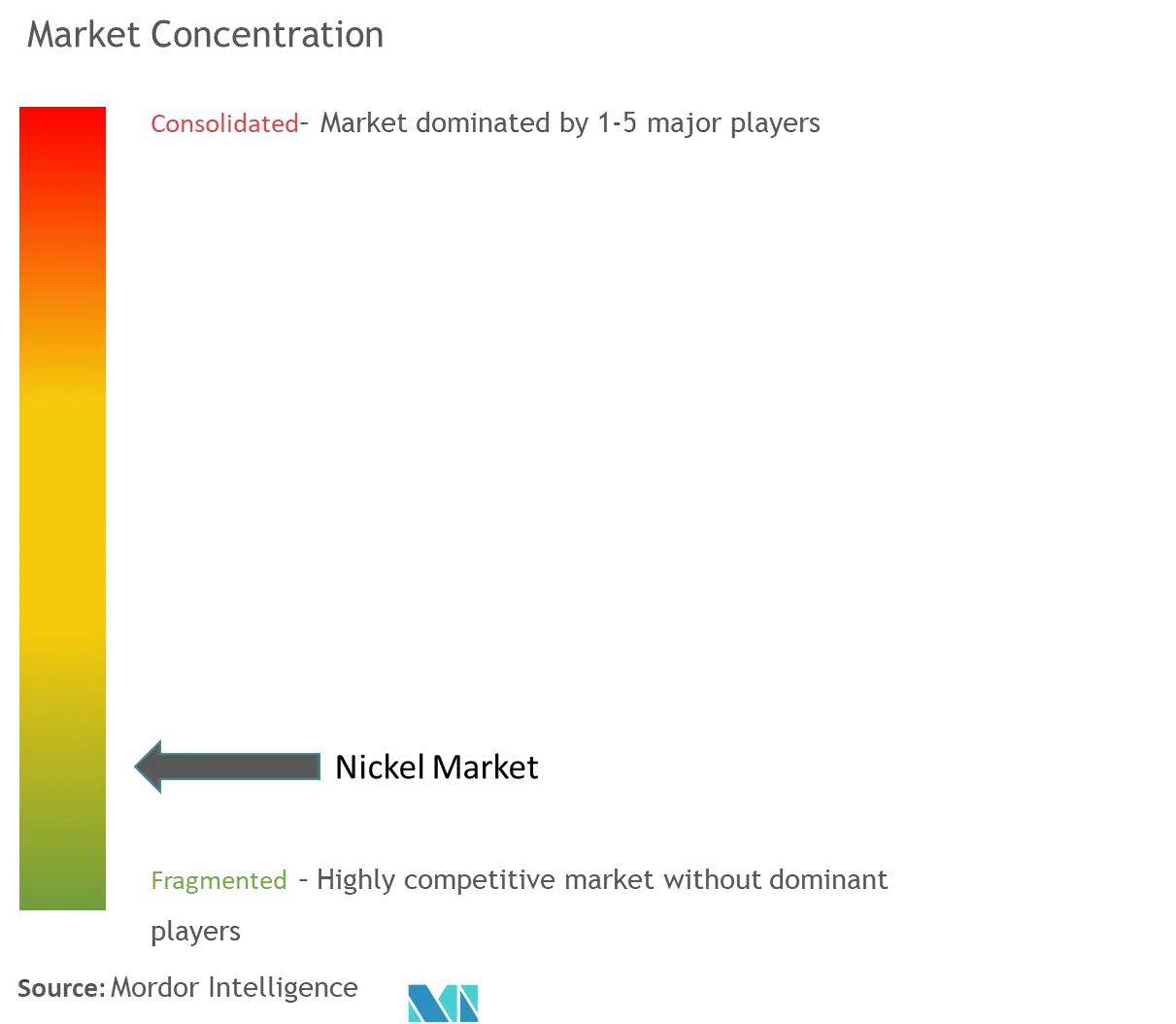

Visão geral da indústria de níquel

O mercado de níquel é fragmentado por natureza. As principais empresas incluem Norilsk Nickel, Vale, BHP, Jinchuan Group International Resources Co. Ltd, Glencore e outras.

Líderes do mercado de níquel

Norilsk Nickel

Vale

BHP

Glencore

Jinchuan Group International Resources Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de níquel

- Agosto de 2022 NMDC Ltd. anunciou sua decisão de explorar oportunidades no exterior em uma tentativa de extrair lítio, níquel e cobalto, a fim de atender à crescente demanda na Índia. A produtora estatal de minério de ferro está planejando iniciar a mineração na Austrália, já que detém uma participação de 90,02% na Legacy Iron Ore Ltd do país.

- Dezembro de 2021 Mitsui Co. Mineral Resources Development (Asia) Corp. (MMRDA) e Sojitz venderão todas as suas ações na CBNC (36% no total para Sumitomo Metal Mining Co. Ltd (SMM). Com as vendas das ações, O índice de participação da SMM na CBNC aumentará dos atuais 54% das ações em circulação para 90%.

- Outubro de 2021 O Grupo Renault anunciou a assinatura de um Memorando de Entendimento (MoU) com a Terrafame, para um futuro fornecimento de sulfato de níquel. Com este acordo, o Grupo Renault garantirá um fornecimento anual significativo de sulfato de níquel da Terrafame, representando até 15 GWh de capacidade anual.

- Em julho de 2021 a BHP anunciou a assinatura de um acordo de fornecimento de níquel de seu ativo Nickel West na Austrália Ocidental, com uma das principais empresas de energia sustentável do mundo, Tesla Inc.

Segmentação da Indústria de Níquel

O níquel é um elemento químico e um metal de transição, usado principalmente na fabricação de aço de alta qualidade. O mercado de níquel é segmentado por aplicação e geografia. Por aplicação, o mercado é segmentado em aço inoxidável, ligas, chapeamento, fundição, baterias, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de níquel em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Aço inoxidável |

| Ligas |

| Chapeamento |

| Fundição |

| Baterias |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Por aplicativo | Aço inoxidável | |

| Ligas | ||

| Chapeamento | ||

| Fundição | ||

| Baterias | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de níquel

Qual é o tamanho atual do mercado de níquel?

O Mercado de Níquel deverá registrar um CAGR superior a 4,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de níquel?

Norilsk Nickel, Vale, BHP, Glencore, Jinchuan Group International Resources Co. Ltd são as principais empresas que operam no mercado de níquel.

Qual é a região que mais cresce no mercado de níquel?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de níquel?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de níquel.

Que anos este mercado de níquel cobre?

O relatório abrange o tamanho histórico do mercado de níquel para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de níquel para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Níquel

Estatísticas para a participação de mercado de níquel em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do níquel inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.