Análise de mercado de magnésio metálico

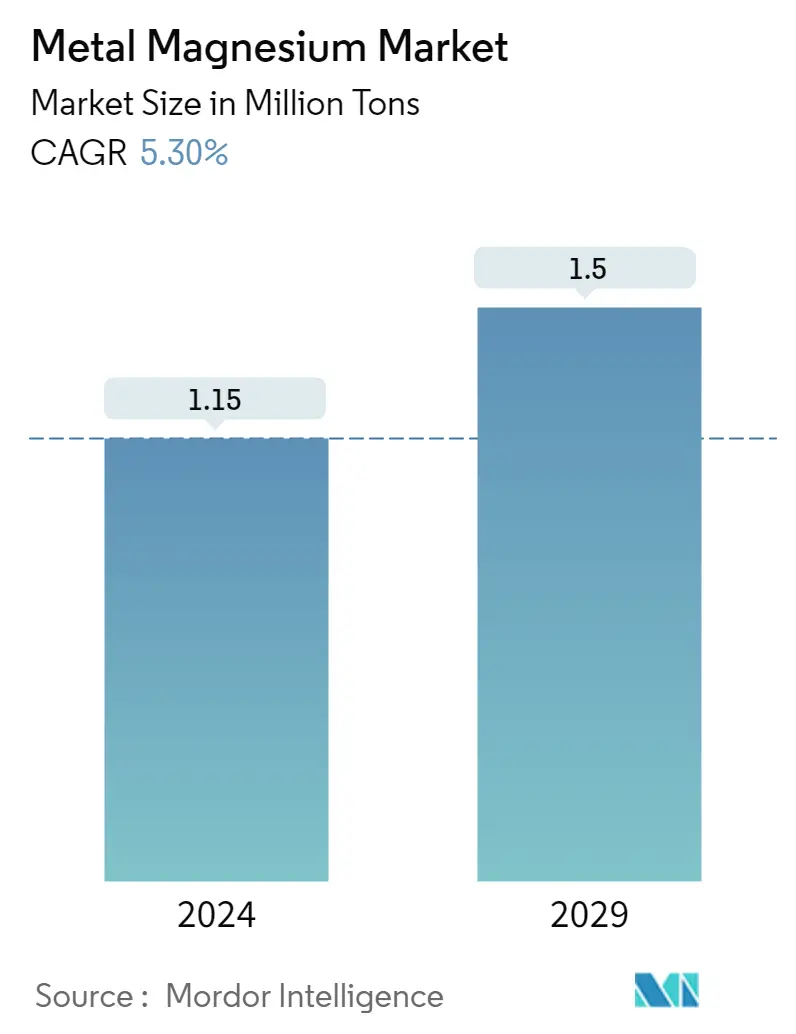

O tamanho do mercado de magnésio metálico é estimado em 1,15 milhão de toneladas em 2024, e deverá atingir 1,5 milhão de toneladas até 2029, crescendo a um CAGR de 5,30% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou negativamente o mercado em 2020. No entanto, a procura aumentou em 2021 devido ao aumento do consumo de vários setores de utilizadores finais em crescimento, como o automóvel e a eletrónica. Além disso, na eletrônica, o magnésio é utilizado em sistemas de dissipação de calor, caixas de televisão e computadores, entre outros. Isso resultou no crescimento constante do mercado na era pós-pandemia e deverá continuar no mesmo ritmo durante o período de previsão.

- No curto prazo, a crescente procura de ligas com outros metais e a crescente procura de materiais leves nas indústrias aeroespacial e automóvel são alguns factores impulsionadores que estimulam a procura do mercado.

- Por outro lado, espera-se que as flutuações nos preços dos metais dificultem o crescimento do mercado.

- Nos próximos anos, o mercado provavelmente terá mais oportunidades à medida que mais pessoas comprarem carros elétricos.

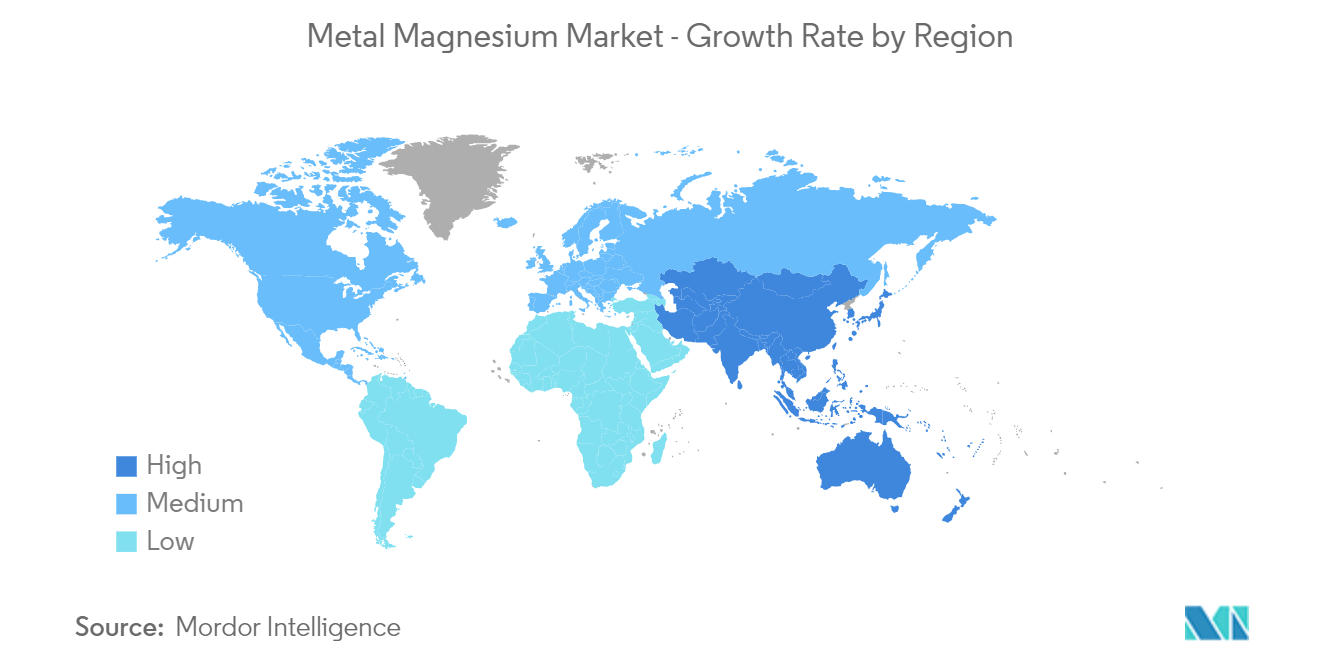

- Espera-se que a região Ásia-Pacífico domine o mercado e também provavelmente testemunhe o maior CAGR durante o período de previsão.

Tendências do mercado de magnésio metálico

Aumento do uso na produção de ligas de alumínio

- O magnésio oferece características de resistência moderada e alta aos metais, especialmente ligas de alumínio, sem impactar a ductilidade. As ligas de alumínio com adição de magnésio são colocadas na série 5000 e estão disponíveis comercialmente em placas e folhas.

- As principais aplicações das ligas de alumínio incluem fabricação de peças aeroespaciais, fabricação de componentes automotivos, componentes industriais, ferramentas e máquinas, entre outros.

- À medida que mais pessoas querem carros elétricos, a forma como os carros são feitos está mudando. De acordo com a Organization Internationale des Constructeurs d'Automobiles (OICA), o número total de vendas e registros de automóveis novos nos países membros da OICA foi próximo de 69 milhões de unidades em 2022. Assim, um aumento no número de veículos vendidos ou fabricados levaria a um aumento na procura de ligas de alumínio no mercado.

- Além disso, nos primeiros três trimestres de 2022, foram fabricados cerca de 50 milhões de automóveis de passageiros em todo o mundo, um aumento de quase 9% em comparação com os mesmos trimestres de 2021. No entanto, este número ainda era cerca de 5 milhões de unidades menos do que os níveis pré-pandemia em 2019. , de acordo com o relatório da Associação Europeia de Fabricantes de Automóveis (ACEA).

- No entanto, a procura pelo segmento de veículos eléctricos poderá provavelmente aumentar a procura por ligas de alumínio. Prevê-se que a crescente demanda por componentes leves em diversas aplicações impulsione o mercado.

- De acordo com o Fórum Econômico Mundial (WEF), quase 4,3 milhões de novos EVs movidos a bateria (BEVs) e veículos elétricos híbridos plug-in (PHEVs) foram vendidos globalmente no primeiro semestre de 2022. Além disso, as vendas de BEVs cresceram cerca de 75%. no ano e PHEVs em 37%. Além disso, as vendas globais de carros elétricos ultrapassaram a marca de 5,7 milhões de unidades nos primeiros oito meses de 2022, e a quota de mercado de carros elétricos plug-in aumentou para quase 15%.

- As ligas de alumínio também são usadas em aviões porque são fortes e não pesam muito. Reduzir o peso de um avião é uma boa maneira de economizar energia e reduzir o consumo de combustível, já que um avião mais leve precisa de menos força de sustentação e empuxo para voar..

- A crescente demanda por aeronaves comerciais devido ao aumento do número de passageiros aéreos e do transporte aéreo para operações comerciais desencadeou a fabricação. Abrange aeronaves leves e de alta resistência que podem transportar cargas pesadas com desempenho eficiente.

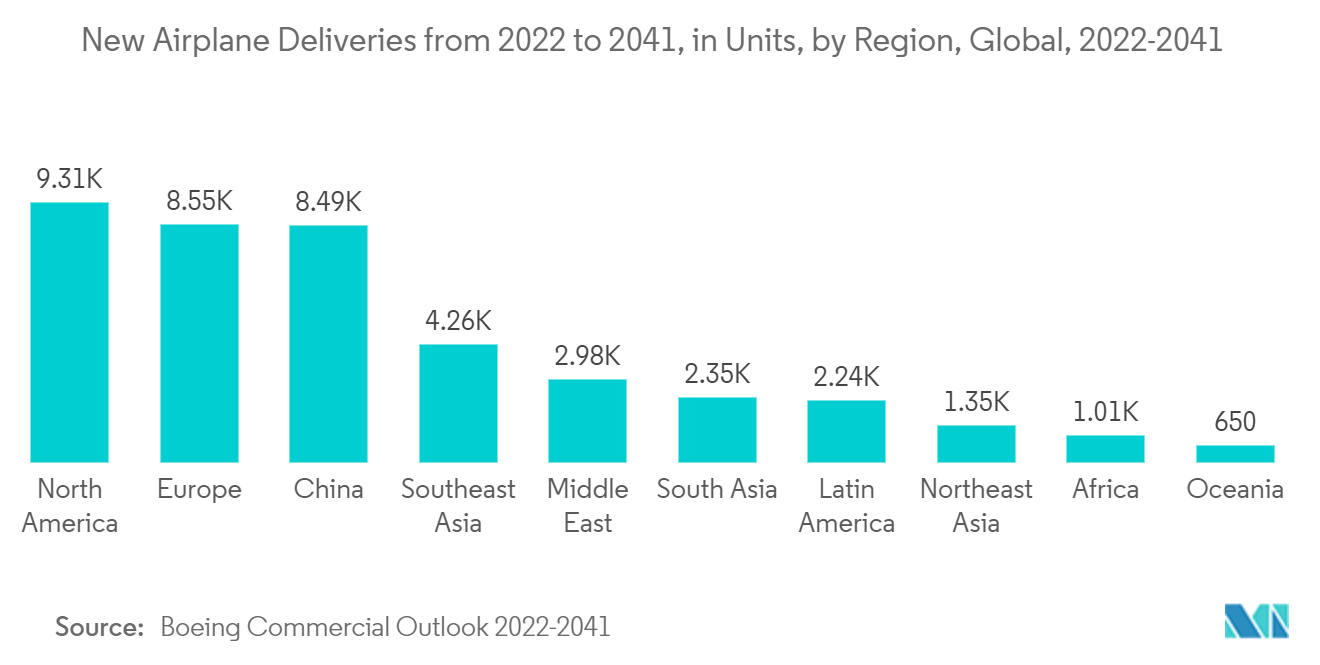

- De acordo com as perspectivas comerciais da Boeing para 2022-2041, prevê-se que a região norte-americana cubra cerca de 22% da frota global no final do período de previsão (2041). Prevê-se também que um total de 9.310 entregas de frota serão feitas nas próximas duas décadas, com o corredor único representando quase 70% do total de entregas na região.

- Devido a todos esses fatores, é provável que o mercado de magnésio metálico cresça globalmente durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico é a maior consumidora de magnésio metálico no mercado global. Países como China, Índia e Japão usam muito magnésio metálico.

- O magnésio metálico é usado principalmente em ligas de alumínio, fundição sob pressão, ferro e aço, redução de metal e outros. Além disso, as ligas de alumínio e a fundição sob pressão têm sido cada vez mais utilizadas na fabricação de peças automotivas, peças e equipamentos aeroespaciais e outras indústrias de usuários finais. A região Ásia-Pacífico tem uma participação significativa no mercado global automotivo, aeroespacial e eletrônico.

- Sendo a China o maior fabricante da indústria automotiva, prevê-se que o mercado de magnésio no país aumente a uma taxa exponencial. De acordo com a Associação Chinesa de Fabricantes Automotivos (CAAM), a produção automotiva da China aumentou cerca de 3,4% em 2022 em comparação com o ano anterior. Em 2022, serão produzidos aproximadamente 27 milhões de automóveis, em comparação com 26,08 milhões de unidades em 2021.

- A India Brand Equity Foundation (IBEF), além disso, prevê que a indústria automotiva indiana atingirá US$ 300 bilhões até 2026. O relatório também afirmou que a produção anual de automóveis da Índia no ano fiscal de 22 foi de aproximadamente 23 milhões de unidades.

- Durante o período de previsão, também é provável que haja um forte crescimento na procura de veículos eléctricos na China. Isto porque o país está a mudar rapidamente devido a mais iniciativas governamentais, mais empresas a fabricar carros eléctricos e mais estações de carregamento.

- A China tem sido o maior fabricante e comprador de carros elétricos, respondendo por cerca de metade do mercado mundial. De acordo com a Associação Chinesa de Fabricantes de Automóveis, a produção total de veículos de energia nova na China em 2022 foi estimada em cerca de 7 milhões. unidades. Isto registou um aumento convulsa de perto de 97% quando comparado com a produção de veículos em 2021 (3,54 milhões de unidades).

- O Japão também planeia fazer a transição para vendas de carros 100% eléctricos até 2035, e o mercado japonês de veículos eléctricos está a crescer. As empresas dos Estados Unidos poderão encontrar oportunidades de negócios em diversas áreas relacionadas aos veículos elétricos. Projeta-se, portanto, que a expansão do mercado de veículos elétricos no país beneficie o crescimento do mercado.

Visão geral da indústria de metal magnésio

O mercado de magnésio metálico é parcialmente consolidado por natureza. Alguns dos principais players do mercado estudado incluem Nanjing Yunhai Special Metals Co. Ltd., Taiyuan Tongxiang Metal Magnesium Co. Magnesium LLC, entre outros (não em nenhuma ordem específica).

Líderes do mercado de magnésio metálico

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd

US Magnesium LLC

Taiyuan Tongxiang Metal Magensium Co. Ltd

Nanjing Yunhai Special Metals Co. Ltd

Dead Sea Magnesium (ICL Group)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de metal magnésio

- Fevereiro de 2023 A Western Magnesium Corporation anunciou seu plano para construir uma nova unidade de produção de magnésio metálico com capacidade anual inicial de 25.000 toneladas métricas e um novo centro de pesquisa e desenvolvimento em Nevada. Com a ajuda desta nova unidade de produção, a empresa pretende atender empresas automotivas, aeroespaciais, aéreas, de tecnologia ecológica e empreiteiros de defesa através desta expansão.

- Julho de 2022 Chongqing Boao Magnesium-Aluminum Metal Manufacturing Co. Ltd (uma subsidiária integral do RSM Group/Nanjing Yunhai Special Metals Co. Ltd) anunciou a conclusão de uma liga de magnésio-alumínio de alto desempenho e projeto de processamento profundo (projeto Fase II ) localizado no Parque Industrial de Pingshan, cidade de Chongqing. As novas instalações de produção poderão ter diversas oficinas, incluindo uma oficina de produção de partículas de magnésio com capacidade de 7.200 toneladas/ano.

Segmentação da indústria de metal magnésio

O magnésio é o metal estrutural mais leve e muitas vezes é misturado com outros metais para torná-lo mais forte. As vantagens do magnésio incluem sua gravidade específica e sua alta relação resistência/peso. Manganês, alumínio, zinco, silício, cobre, zircônio e metais de terras raras são alguns dos elementos de liga amplamente utilizados. O mercado de magnésio metálico é segmentado pela indústria de usuários finais e pela geografia. Pela indústria de usuários finais, o mercado é segmentado em ligas de alumínio, fundição sob pressão, ferro e aço, redução de metal e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de magnésio metálico em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilo toneladas).

| Ligas de alumínio |

| Fundição sob pressão |

| Ferro e aço |

| Redução de Metais |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Indústria do usuário final | Ligas de alumínio | |

| Fundição sob pressão | ||

| Ferro e aço | ||

| Redução de Metais | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de metal magnésio

Qual é o tamanho do mercado de metal magnésio?

O tamanho do mercado de magnésio metálico deverá atingir 1,15 milhão de toneladas em 2024 e crescer a um CAGR de 5,30% para atingir 1,50 milhão de toneladas até 2029.

Qual é o tamanho atual do mercado de magnésio metálico?

Em 2024, o tamanho do Mercado Metal Magnésio deverá atingir 1,15 milhão de toneladas.

Quem são os principais atores do mercado de metal magnésio?

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd, US Magnesium LLC, Taiyuan Tongxiang Metal Magensium Co. Ltd, Nanjing Yunhai Special Metals Co. Ltd, Dead Sea Magnesium (ICL Group) são as principais empresas que atuam no mercado de metal magnésio.

Qual é a região que mais cresce no mercado de metal magnésio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de metal magnésio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de metal magnésio.

Que anos esse mercado de metal magnésio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de metal magnésio foi estimado em 1,09 milhão de toneladas. O relatório cobre o tamanho histórico do mercado de metal magnésio por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado metal magnésio por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Metal Magnésio

Estatísticas para participação de mercado de metal magnésio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Metal Magnésio inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.