Tamanho e Participação do Mercado de LTE IoT

Análise do Mercado de LTE IoT pela Mordor Intelligence

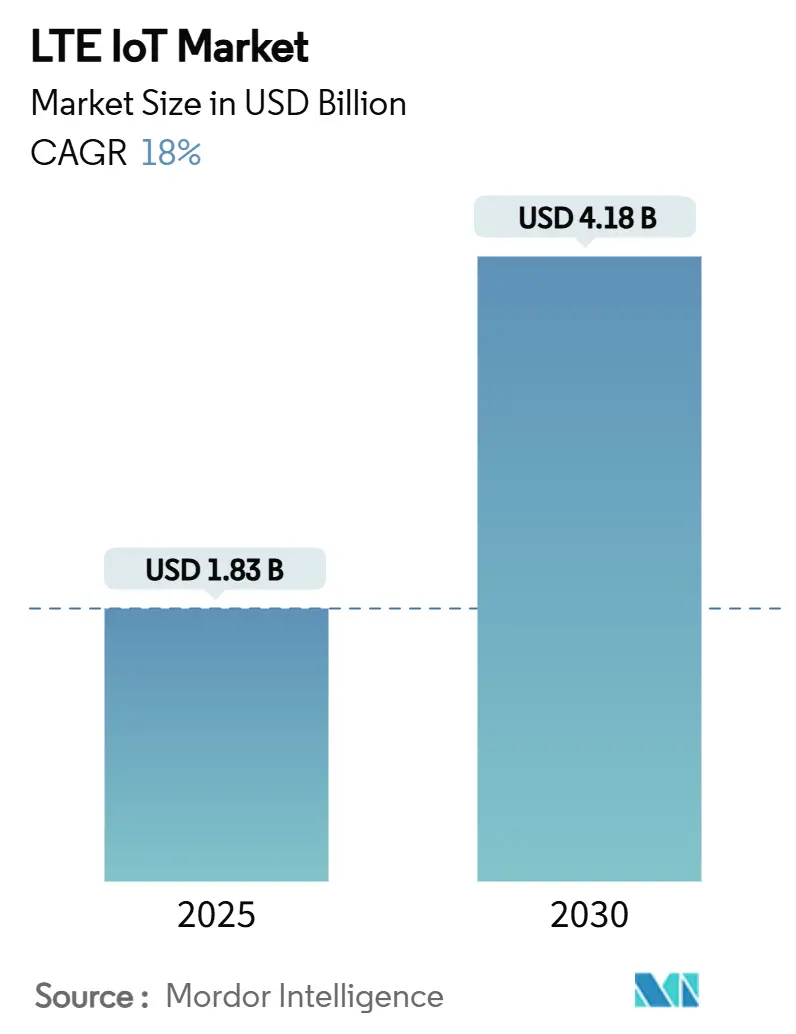

O tamanho do Mercado de LTE IoT é estimado em USD 1,83 bilhão em 2025, e é esperado que atinja USD 4,18 bilhões até 2030, a uma TCAC de 18% durante o período de previsão (2025-2030).

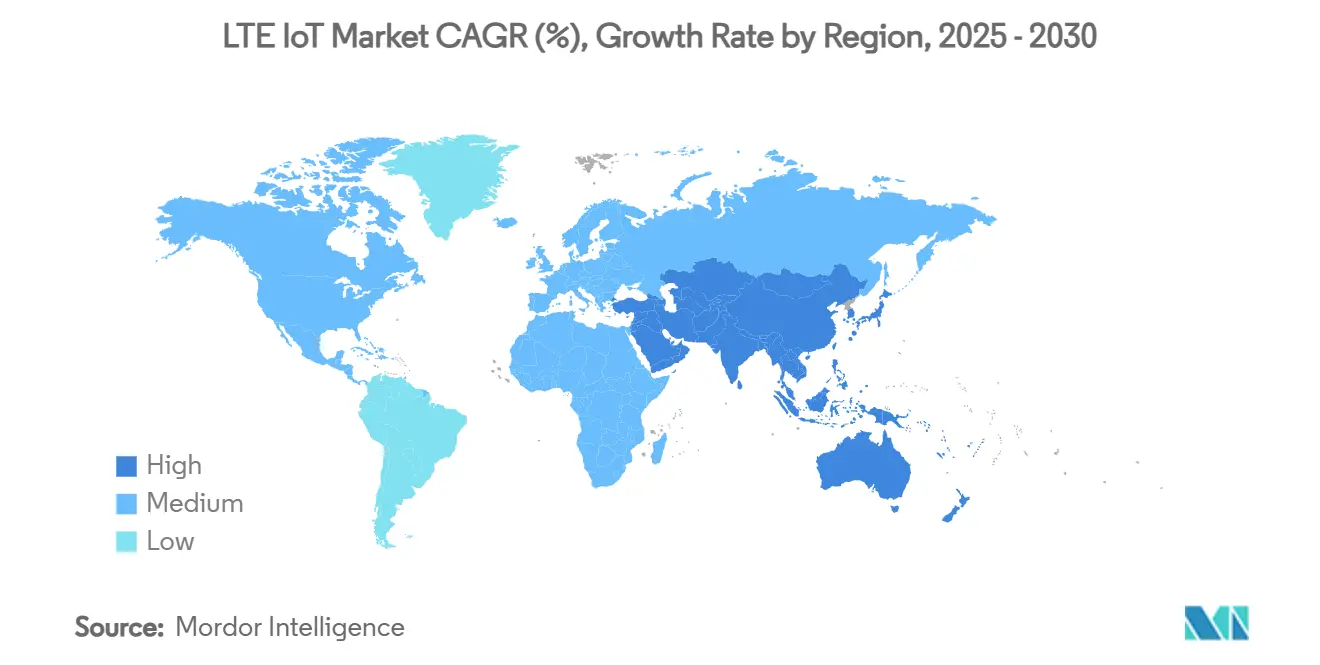

Este rápido crescimento reflete o desligamento acelerado das redes 2G e 3G, a redução dos custos de módulos celulares de baixa potência e mandatos governamentais de medidores inteligentes que travam concessionárias em conectividade de espectro licenciado. Ásia-Pacífico (APAC) lidera a adoção atual com 55% de participação na receita, impulsionada pela implantação da China Mobile de 1,7 milhão de estações base 5G e 595 milhões de linhas celulares IoT. Gastos paralelos em cidades inteligentes no Oriente Médio, exemplificados pelo contrato de USD 60 milhões da Lusail City do Qatar, posicionam a região como a que mais cresce a 19,8% TCAC. As empresas estão mudando da propriedade direta para conectividade gerenciada, elevando a TCAC de serviços gerenciados para 15,4% conforme operadoras monetizam fatiamento de rede e provisionamento automatizado. A demanda é mais forte na automação industrial atualmente, mas a saúde registra o aumento mais acentuado graças a programas de monitoramento remoto de pacientes utilizando backbones celulares LPWA.

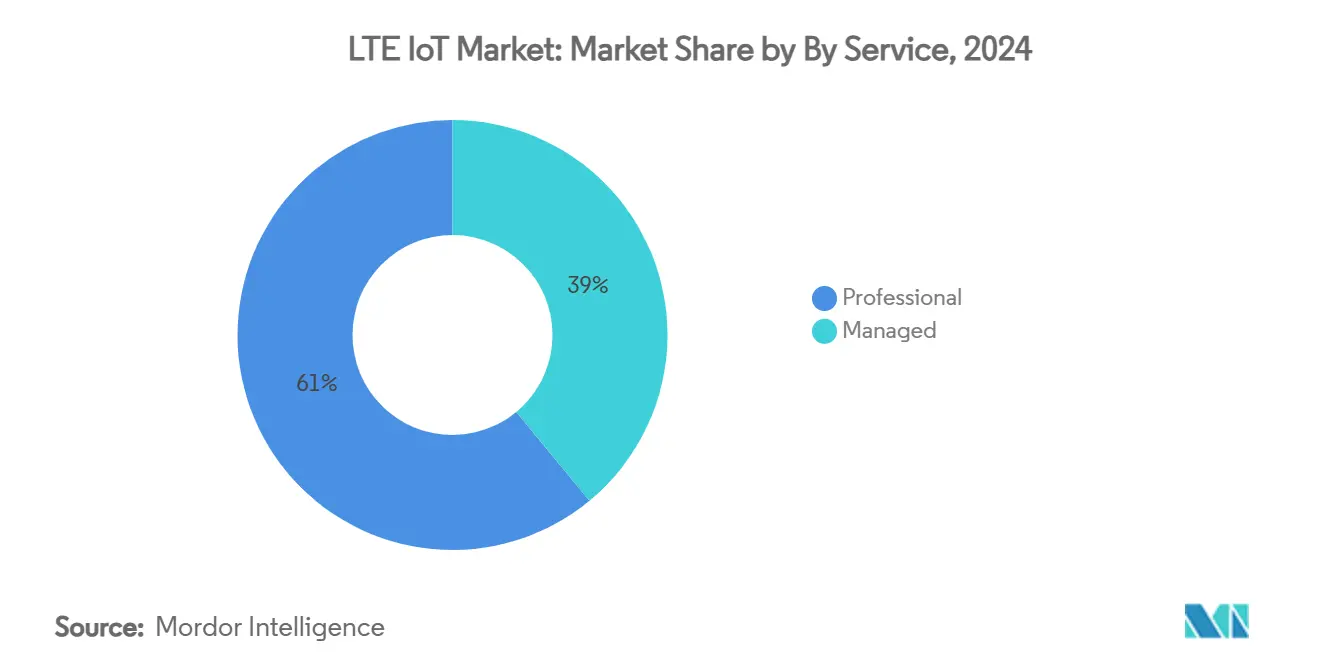

- Por serviço, serviços profissionais detiveram 61% da participação do mercado de LTE IoT em 2024, enquanto serviços gerenciados são projetados para registrar a TCAC mais rápida de 15,4% até 2030.

- Por tipo de produto, NB-IoT dominou com 65% de participação do mercado de LTE IoT em 2024, mas LTE-M é previsto para crescer a uma TCAC de 18,2% até 2030.

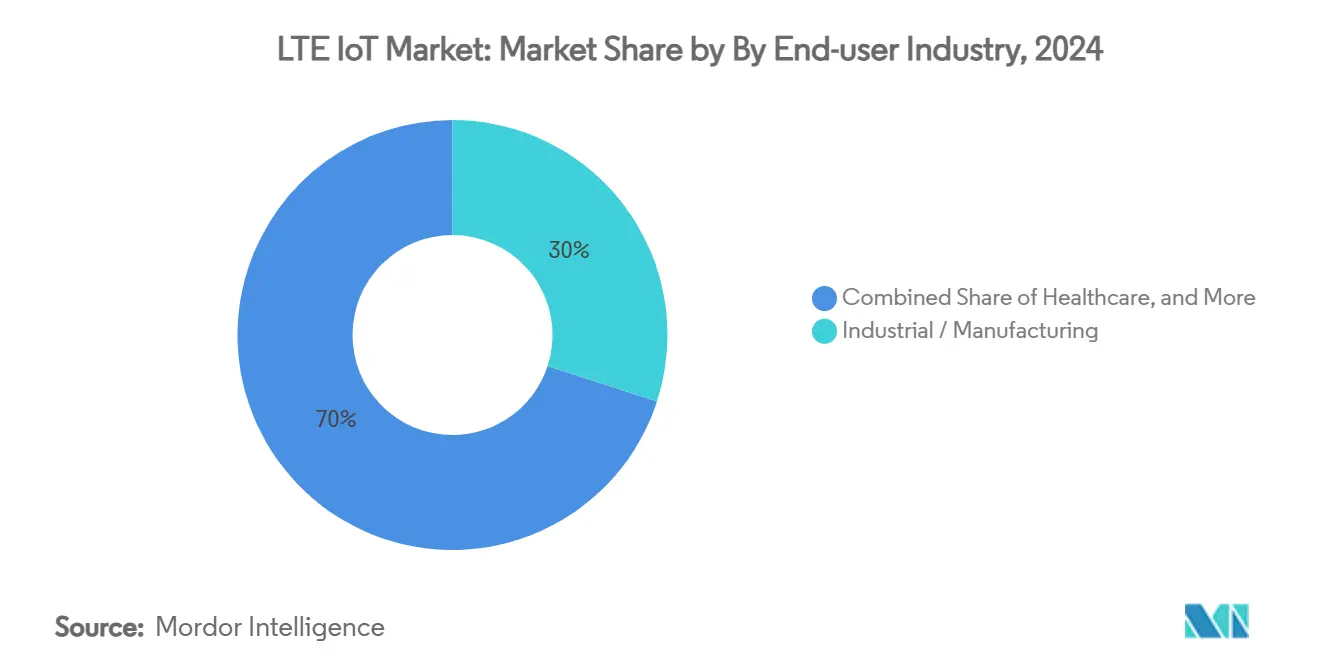

- Por usuário final, aplicações industriais capturaram 30% da receita em 2024; saúde está avançando a uma TCAC de 17,6% durante 2025-2030.

- Por geografia, APAC representou 55% da receita de 2024, enquanto o Oriente Médio está definido para expandir a 19,8% TCAC até 2030.

Tendências e Insights do Mercado Global de LTE IoT

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Meta de custo de módulo celular LPWA abaixo de USD 4 | +4.20% | Global; adoção inicial na China e Europa | Médio prazo (2-4 anos) |

| Mandatos de medidores inteligentes de concessionárias em >60 estados | +3.80% | Europa, América do Norte, APAC | Longo prazo (≥4 anos) |

| Desligamentos 2G/3G impulsionando migração de dispositivos | +5.10% | Europa e América do Norte primeiro | Curto prazo (≤2 anos) |

| Ganhos de eficiência energética 3GPP Rel-17 RedCap | +2.30% | Mercados desenvolvidos mundialmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Módulos celulares LPWA de baixa potência caem abaixo de USD 4

O nRF9151 da Nordic Semiconductor mostra como um Arm Cortex-M33 de 64 MHz e modem multimodo integrado podem reduzir a lista de materiais e se aproximar de um preço principal abaixo de USD 4, incentivando implantações em agricultura, logística e sensoriamento ambiental que antes dependiam de LPWAN não licenciado. Fornecedores chineses já cotam módulos NB-IoT de USD 3 para medidores de concessionárias, reforçando o momentum de redução de custos. Embora a maioria dos catálogos globais ainda liste peças de USD 10-15, operadoras na Europa e APAC começaram a subsidiar hardware para acelerar a adoção do mercado de LTE IoT e elevar a utilização da rede.

Mandatos de medidores inteligentes reforçam conectividade celular

Mais de 60 jurisdições promulgaram regulamentações que obrigam concessionárias de gás, eletricidade ou água a instalar medidores comunicantes capazes de atualizar remotamente. A implantação da Telia de 2 milhões de medidores elétricos suecos em NB-IoT e LTE-M reduziu custos de deslocamento de caminhões e estabeleceu uma rede de distribuição pronta para 5G. A orquestração de perfis SIM da Netinium com Telit Cinterion permite provisionamento remoto, resolvendo o aprisionamento histórico que dissuadia concessionárias de links celulares de área ampla. [3]Telia Company, "Smart Metering Sweden," ericsson.comEstes programas criam visibilidade multianual para o mercado de LTE IoT enquanto deslocam redes mesh proprietárias.

Desligamentos de redes legadas estimulam migração imediata

Mais de 55 redes celulares foram desligadas entre 2021 e 2025, forçando dispositivos embarcados a se re-registrar em protocolos LPWA baseados em LTE. A Europa priorizou a aposentadoria do 3G mantendo 2G para voz de emergência, enquanto a América do Norte planeja desligamentos sincronizados de ambas as camadas. Fabricantes de dispositivos correm para certificar placas LTE-M e NB-IoT que garantem continuidade de roaming e vida útil da bateria, acelerando a expansão geral do mercado de LTE IoT.

RedCap melhora perfil energético do LTE-M

O 3GPP Release 17 reduz requisitos de largura de banda e antena através do RedCap, cortando pela metade o consumo de energia do LTE-M e permitindo taxas de pico de até 10 Mbps para dispositivos IoT de nível médio. A adoção esperada abrange wearables inteligentes e sensores de controle de processo que precisam de mais que as dezenas de kilobits do NB-IoT, mas menos que o throughput total do 5G. Como o RedCap opera em camadas LTE-M existentes até que a cobertura 5G standalone amadureça, oferece um caminho incremental para serviços enriquecidos sem arrancar a infraestrutura.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestionamento do espectro sub-GHz | -2.10% | Zonas urbanas densas mundialmente | Curto prazo (≤2 anos) |

| Prêmio de preço do módulo versus LoRaWAN/BLE | -1.80% | Verticais sensíveis ao custo mundialmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Congestionamento do espectro sub-GHz limita capacidade

Múltiplos formatos LPWAN agora competem dentro de fatias finitas de 700-960 MHz. Regras de ciclo de trabalho e limites de potência restringem a densidade celular, e os custos de gerenciamento de interferência do lado da rede sobem acentuadamente. A FCC abriu novas alocações internas de 6 GHz em 2024, mas a propagação sub-GHz permanece crítica para alcance IoT subterrâneo ou rural. Operadoras, portanto, investem em acesso dinâmico ao espectro e filtragem de banda estreita, adicionando despesas e desacelerando implantações do mercado de LTE IoT em megacidades.

Regras de pegada de carbono favorecem designs de ultra-baixa energia

Sob a Diretiva de Eficiência Energética da UE 2023/1791, empresas devem divulgar o impacto climático de ativos conectados, empurrando-as para sensores capazes de funcionar por anos com baterias minúsculas ou energia coletada. O roteiro net-zero 2040 da Vodafone impõe limites internos que podem excluir terminais celulares que consomem muita energia. Isso empurra designers para topologias híbridas onde NB-IoT transmite dados apenas quando limites são violados, enquanto uma rede local passiva coleta medições de rotina.

Análise de Segmento

Por Serviço: Complexidade de integração sustenta gastos profissionais

Serviços profissionais geraram 61% da receita do mercado de LTE IoT em 2024 através de consultoria, certificação de dispositivos e projetos de integração edge-cloud. A adoção de serviços gerenciados é prevista para acelerar a 15,4% TCAC conforme empresas transferem tarefas de ciclo de vida, desde logística de SIM até patches de segurança, para provedores especialistas. O braço business-to-business da Deutsche Telekom agrupa conectividade com análises em contratos baseados em resultados que transferem orçamentos de capital para taxas operacionais. [2]Deutsche Telekom, "Capital Markets Day 2024 Transcript," telekom.com Ao longo do tempo, plataformas de orquestração habilitadas por IA reduzirão horas de engenharia manual, mas a própria transição alimenta receita recorrente para fornecedores de serviços gerenciados.

APIs de integração padronizadas e provisionamento eUICC já encurtam fases piloto, mas propriedades industriais brownfield ainda precisam de planejamento de rádio sob medida e tradução de protocolo. Como resultado, engajamentos profissionais permanecem fundamentais para retrofits multianuais mesmo enquanto projetos greenfield se apoiam mais pesadamente em pacotes gerenciados. O tamanho do mercado de LTE IoT para serviços gerenciados é projetado para alcançar USD X milhões até 2030, superando fluxos de receita profissionais além de 2028, embora ambas as categorias juntas reforcem a aderência do operador.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: NB-IoT mantém alcance enquanto LTE-M ganha mobilidade

NB-IoT representou 65% da participação do mercado de LTE IoT em 2024, devido à sua vantagem de orçamento de link de 20 dB e potencial de bateria de 10 anos em medidores fixos. O tamanho do mercado de LTE IoT vinculado a terminais NB-IoT é projetado para subir a 16% TCAC, embora mais lento que o ritmo de 18,2% do LTE-M. LTE-M suporta voz, mobilidade e tamanhos de blocos FOTA de até 1 MB, tornando-se a escolha preferida para rastreadores de frota e wearables de segurança. Extensões RedCap comprimirão ainda mais sua lacuna de energia com o NB-IoT, enquanto operadoras harmonizam taxas de roaming.

Acordos híbridos terrestres-satélite ilustram a evolução de ambos os protocolos. O módulo certificado da Quectel na NTN da Skylo adiciona cobertura em corredores marítimos ou de mineração, ampliando a pegada do NB-IoT. A Telit Cinterion, enquanto isso, oferece módulos LTE-M|NB-IoT de modo duplo com fallback para satélite GEO para monitoramento ininterrupto de carga. A narrativa comercial, portanto, muda de ou-ou para adequação à aplicação, reforçando a coexistência dentro da indústria de LTE IoT.

Por Usuário Final: Saúde dispara enquanto fábricas mantêm escala

Automação industrial deteve 30% da participação na receita em 2024, impulsionada por algoritmos de manutenção preditiva que dependem de feeds contínuos de vibração de maquinário. No entanto, terminais de saúde-variando de patches cardíacos a bombas de infusão-registrarão uma TCAC de 17,6% até 2030, estreitando a lacuna. A plataforma Monit4Healthy demonstra como o pré-processamento edge de ECG, EMG e PPG reduz o tráfego de backhaul antes do uplink LTE, preservando a vida útil da bateria em configurações ambulatórias.

O momentum do setor de saúde é reforçado por demografia envelhecida e reembolso para cuidados remotos, enquanto compradores industriais já contabilizam IoT celular em roteiros de digitalização de fábricas. Varejo, agricultura e eletrônicos de consumo entregam volumes auxiliares: projetos de agricultura vertical saudita usam sensores de solo NB-IoT, e firmas europeias de fechaduras inteligentes agrupam LTE-M para conectividade de backup. Esta diversificação amortece a volatilidade em qualquer vertical único e expande a endereçabilidade total do mercado de LTE IoT.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

APAC contribuiu com 55% da receita global em 2024 conforme a China escalonou cobertura NB-IoT para 100.000 conexões por setor e subsidiou produção de módulos abaixo de USD 3. A China Mobile registrou CNY 723,5 bilhões (USD 101,2 bilhões) de receita de telecom nos primeiros três trimestres de 2024, sublinhando compromissos sustentados de espectro e capex. Japão e Coreia enfatizam retrofits de fábricas inteligentes, enquanto nações ASEAN pilotam sistemas de gerenciamento de tráfego e alerta de inundação usando infraestrutura backbone LTE compartilhada.

O Oriente Médio é a sub-região de expansão mais rápida, projetada a 19,8% TCAC até 2030. O programa Lusail City do Qatar integra 450.000 residentes em um centro de operações em tempo real usando sensores NB-IoT e LTE-M para iluminação, resíduos e transporte. A Visão Saudita 2030 canaliza excedente petrolífero em IoT agrícola que combate riscos de segurança alimentar, com LPWA celular ligando controles climáticos de estufa e irrigação por drones.

Europa e América do Norte exibem renovação constante de medidores legados e equipamentos industriais, auxiliados por contabilidade de carbono mais rigorosa e desligamentos 3G. A conversão da Telia de medidores suecos mostra o modelo: trocar PLC proprietário por rádios LTE licenciados, habilitar eUICC e garantir contratos de 15 anos. A pegada alemã da o2 Telefónica relatou 132,4% de crescimento ano a ano de assinantes M2M no Q1 2025, principalmente impulsionado por concessionárias. África e América Latina permanecem nascentes mas estão saltando linhas fixas com adoção direta de LTE IoT em rastreamento de ativos e agricultura.

Cenário Competitivo

O mercado de LTE IoT é moderadamente concentrado. Ericsson, Nokia e Huawei fornecem redes de acesso por rádio multibanda, mas a captura de valor inclina para núcleo-nuvem, gerenciamento de SIM e camadas de análise. A Qualcomm alavanca seu pool de patentes e linha Snapdragon X para licenciar IP de modem bem como chipsets fabless para wearables de consumo, telemática automotiva e sensores industriais.[1]Qualcomm, "Annual Report 2024," qualcomm.com O IoT Control Center da Cisco permite que operadoras talhem fatias de rede com garantias diferenciadas de latência e perda de pacotes, monetizando níveis de serviço de veículos conectados avaliados em USD 65 bilhões estimados em assinaturas até 2030.

Empreendedorismo de espaço em branco prospera na borda satelital. OQ Technology e Transatel fundem NB-IoT não-terrestre com roaming terrestre para salvaguardar visibilidade da cadeia de suprimentos em regiões remotas. Fornecedores de módulos-Quectel, Fibocom, u-blox-competem em lista de materiais e GNSS integrado enquanto financiam certificação através de mais de 200 perfis de operadoras. Operadoras se diferenciam através de ofertas end-to-end: o Digital Asset Broker da Vodafone adiciona identidade, pagamento e pontuação ESG sobre conectividade, visando ampliar margens de assinatura sem elevar uso médio de dados.

Pressão de preços persiste. ODMs chineses cortam marcas estabelecidas em 30-40%, mas compradores multinacionais frequentemente pagam um prêmio por stacks de software totalmente documentados e estabilidade BOM de longo prazo. No geral, a intensidade competitiva permanece moderada porque licenciamento de espectro, casas de compensação de roaming e conformidade 3GPP impõem altas barreiras de entrada, mantendo a maioria dos novos entrantes em categorias de dispositivos de nicho em vez de serviços de rede full-stack.

Líderes da Indústria de LTE IoT

-

Qualcomm Technologies, Inc

-

Gemalto N.V.

-

u-blox AG

-

Ericsson

-

Cisco (Jasper)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Vodafone Espanha e Ericsson iniciaram uma implantação de núcleo 5G standalone de quatro anos cobrindo 90% da população para permitir fluxos de receita de fatiamento de rede para IoT.

- Fevereiro 2025: o2 Telefónica implantou o primeiro 5G Cloud RAN comercial da Europa na Alemanha usando plataformas Ericsson para cargas de trabalho IoT escaláveis

- Janeiro 2025: Three UK comissionou um núcleo de pacotes nativo da nuvem de 9 Tbps da Ericsson para lidar com dados LTE e 5G em alta, incluindo payloads LPWA

- Dezembro 2024: Quectel e Skylo revelaram o primeiro módulo NB-IoT não-terrestre, estendendo IoT de espectro licenciado além da cobertura terrestre

Escopo do Relatório do Mercado Global de LTE IoT

Empresas estão trabalhando ativamente em IoT junto com suas altas oportunidades de crescimento em múltiplas verticais através do mercado, variando de saúde a concessionárias de energia e de automotivo a robótica. O tamanho do ecossistema 3GPP é projetado para impulsionar ainda mais a comercialização de IoT, com operadoras móveis, fornecedores de infraestrutura, fabricantes de chipsets e módulos, empresas de dispositivos e casas de desenvolvimento e teste suportando novos serviços. Por sua vez, isso empurra operadoras a fornecer soluções de banda larga em ambas as redes móveis sob o escopo de LTE-M e NB-IoT, assim definindo e criando novos planos de pacote com a ajuda de serviços móveis e fixos combinados.

O Mercado de LTE IoT é segmentado por Serviço (Profissional, Gerenciado), Tipo de Produto (NB-IoT, LTE-M), Setor de Usuário Final (TI & Telecomunicações, Eletrônicos de Consumo, Varejo (E-commerce Digital), Saúde, Industrial), e Geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo).

Os tamanhos de mercado e previsões são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| Profissional |

| Gerenciado |

| NB-IoT (Cat-NB1) |

| LTE-M (eMTC Cat-M1) |

| TI e Telecom |

| Eletrônicos de Consumo |

| Varejo (Comércio Digital) |

| Saúde |

| Industrial |

| Outros Setores |

| América do Norte |

| América do Sul |

| Europa |

| Ásia-Pacífico |

| Oriente Médio |

| África |

| Por Serviço | Profissional |

| Gerenciado | |

| Por Tipo de Produto | NB-IoT (Cat-NB1) |

| LTE-M (eMTC Cat-M1) | |

| Por Setor de Usuário Final | TI e Telecom |

| Eletrônicos de Consumo | |

| Varejo (Comércio Digital) | |

| Saúde | |

| Industrial | |

| Outros Setores | |

| Por Geografia | América do Norte |

| América do Sul | |

| Europa | |

| Ásia-Pacífico | |

| Oriente Médio | |

| África |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de LTE IoT?

O tamanho do mercado de LTE IoT foi de USD 1,83 Bilhão em 2025 e é projetado para alcançar USD 4,18 Bilhões até 2030.

Qual região domina a receita de LTE IoT hoje?

APAC detém 55% da receita de 2024, em grande parte devido às implantações nacionais de NB-IoT e LTE-M da China Mobile.

Por que os serviços gerenciados estão crescendo mais rápido que os serviços profissionais?

Empresas preferem terceirizar o gerenciamento de conectividade do dia a dia, empurrando a receita de serviços gerenciados a uma TCAC de 15,4% enquanto serviços profissionais focam no trabalho de integração inicial.

Como NB-IoT e LTE-M diferem?

NB-IoT se destaca em casos de uso estacionários e de ultra-baixa potência e capturou 65% de participação em 2024, enquanto LTE-M oferece recursos de mobilidade e voz e está crescendo mais rápido a 18,2% TCAC.

O que é RedCap e por que importa?

RedCap é uma especificação 3GPP Release 17 que corta pela metade o consumo de energia do LTE-M enquanto permite throughput de até 10 Mbps, expandindo IoT celular para wearables de nível médio e sensores industriais.

Qual segmento de usuário final é previsto para crescer mais rapidamente?

Saúde está definida para expandir a uma TCAC de 17,6% até 2030, impulsionada por monitoramento remoto de pacientes e programas de cuidados domiciliares requerendo conectividade confiável de área ampla.

Página atualizada pela última vez em: