Análise do mercado de chocolate no Japão

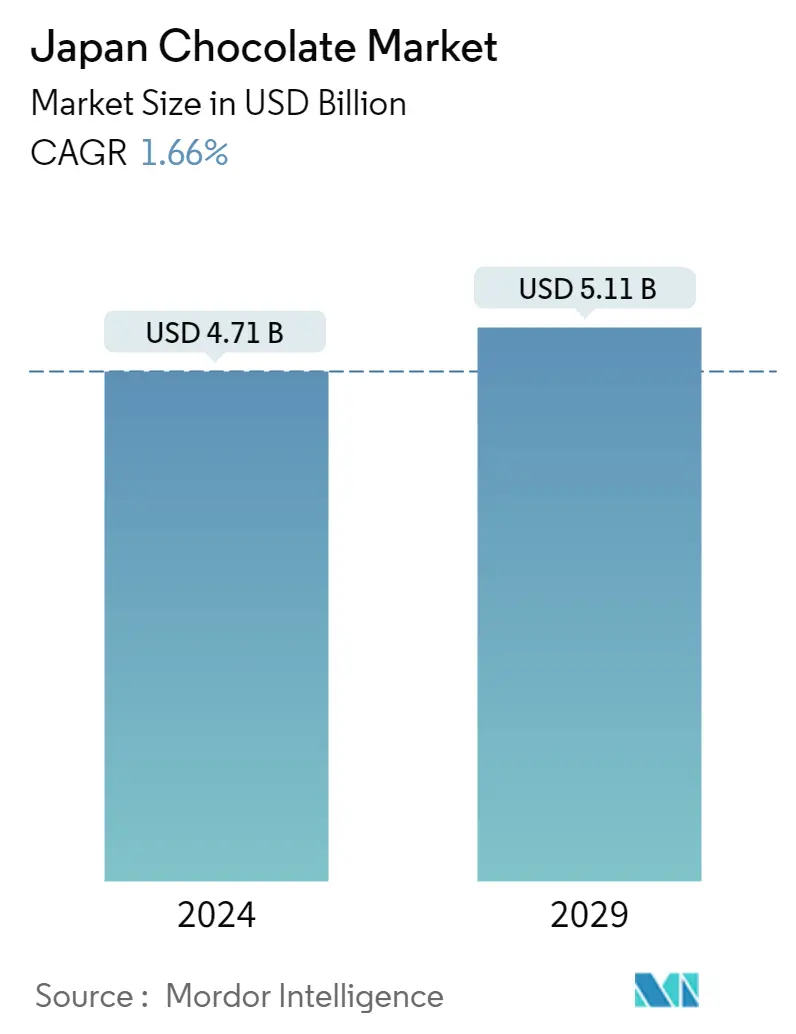

O tamanho do mercado de chocolate do Japão é estimado em US$ 4,71 bilhões em 2024, e deverá atingir US$ 5,11 bilhões até 2029, crescendo a um CAGR de 1,66% durante o período de previsão (2024-2029).

O chocolate com alto teor de cacau desempenhou um papel significativo na expansão da confeitaria de chocolate no Japão devido à ampla e proeminente publicidade em vários meios de comunicação no Japão sobre os benefícios do cacau para a saúde, incluindo ajudar a reduzir a pressão arterial e prevenir a arteriosclerose, a obesidade e o câncer, além de minimizar os níveis de estresse e os efeitos de alergias e reumatismo. Com a política governamental e as iniciativas dos empregadores a impulsionarem um aumento no número de mulheres na força de trabalho remunerada para resolver a escassez de mão-de-obra no país, as consumidoras estão a gastar o seu maior poder de compra em guloseimas de chocolate premium para se recompensarem pelo seu trabalho árduo.

Um número crescente de lojas especializadas também permaneceu fechado por um longo período devido a interrupções na cadeia de abastecimento de matérias-primas seguidas de bloqueios, resultando em menor volume de consumo de chocolates premium, e um número crescente de fabricantes de chocolate premium relataram declínio nas vendas de seus produtos. chocolate premium. Os consumidores que procuram consumir chocolates premium são mais propensos a exigir maior transparência do produto, uma vez que considerações como a autenticidade são alguns dos principais factores susceptíveis de impulsionar o consumo de chocolates premium.

Tendências do mercado de chocolate no Japão

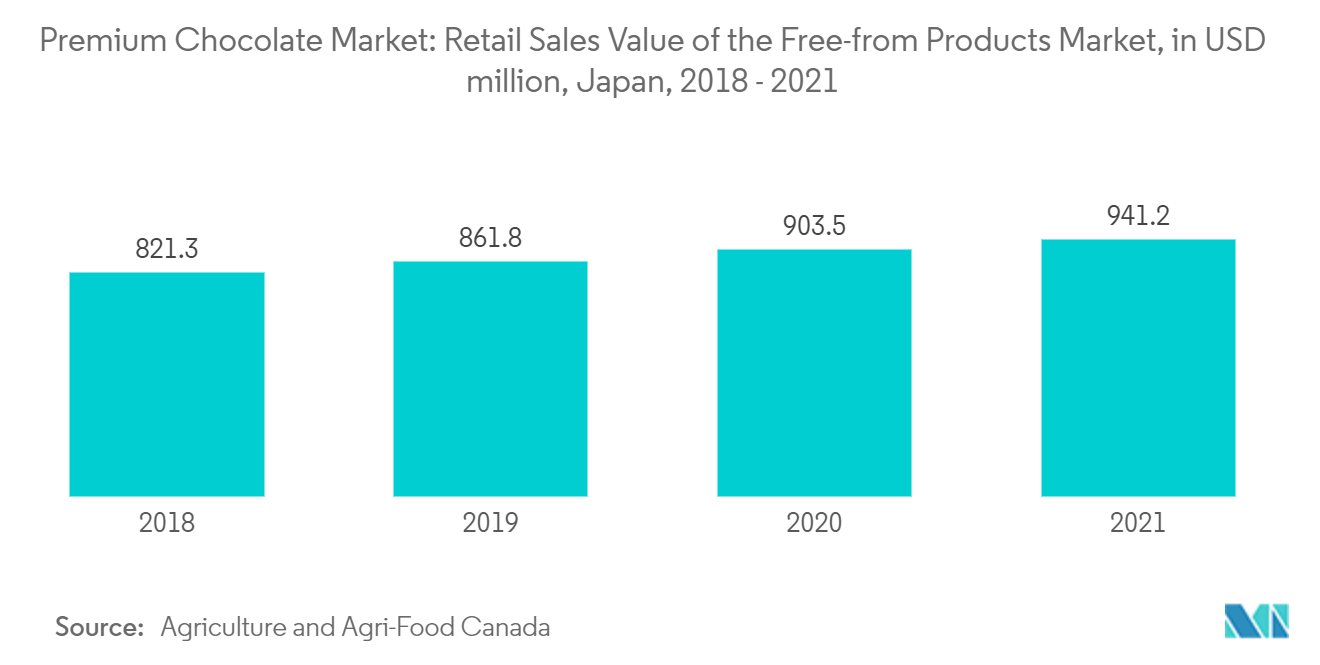

Crescente demanda por produtos isentos de consumo

O aumento da conscientização sobre a saúde entre os consumidores e a maior conscientização sobre as desvantagens do consumo de ingredientes artificiais impulsionam as vendas de chocolate orgânico e sem açúcar no mercado japonês. As vendas de produtos mais saudáveis estão correlacionadas com as transformações dos consumidores e mudanças nas escolhas. Da mesma forma, o mercado de produtos isentos testemunhou um crescimento consistente na região. O mercado de produtos isentos de glúten é em grande parte impulsionado pelos consumidores atuais preocupados com os ingredientes, o que levou o mercado a florescer com marcas sem glúten, confeitos sem açúcar e chocolates veganos. À medida que a tendência de alimentos à base de plantas e produtos não lácteos continua a aumentar, o mercado está a testemunhar uma elevada procura de produtos de chocolate sem lacticínios. Atualmente, diversas inovações estão sendo feitas no setor na categoria melhor para você. Como resultado, os chocolates isentos de laticínios, glúten e ingredientes de soja estão ganhando popularidade no mercado estudado. À medida que os hábitos e dietas dos consumidores mudam rapidamente, espera-se que o mercado testemunhe mais lançamentos de produtos relacionados a chocolates sem laticínios. Por exemplo, em maio de 2022, Lindt e Springuli lançaram novas barras de chocolate veganas em sabores emocionantes como avelã, caramelo salgado e original.

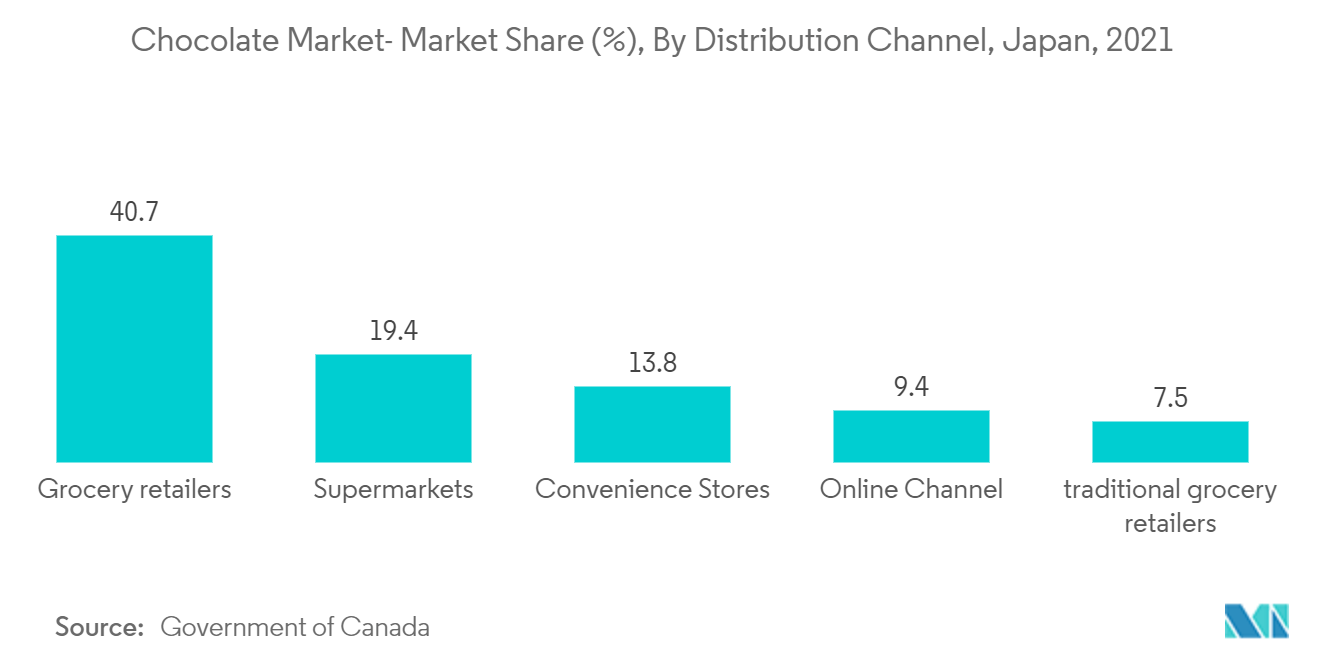

Supermercado/hipermercado é o canal de distribuição preferido

O segmento de hipermercados/supermercados do mercado é responsável por uma parcela considerável das vendas de chocolate, sendo os chocolates amargos, barras de chocolate, embalagens múltiplas e chocolates embalados a escolha mais popular entre os consumidores. Com o maior espaço nas prateleiras e maior exposição dos produtos, os players estão ampliando a disponibilidade de seus produtos em diversas redes de supermercados. Os fatores, como a expansão dos negócios e o aumento do número de hipermercados e supermercados, somam-se às vendas desses formatos de varejo e contribuem significativamente para a alta penetração no mercado de chocolates. Comprar em hipermercados/supermercados também é percebido como útil devido às frequentes promoções de preços, e os players globais e regionais adotam estratégias únicas para lançar seus produtos nessas lojas para aumentar sua base de consumidores através do mercado-alvo. A Keio Store, uma rede de supermercados operada pelo Grupo Keio, é uma visão familiar em todo o Japão. Como as Lojas Keio são comumente encontradas nos subúrbios e próximas às estações de trem, elas são visitadas por muitas pessoas para comprar mantimentos diários. Além disso, a crescente participação de mercado do segmento de hipermercados pode ser atribuída à prática dos consumidores de adquirir produtos a granel e em embalagens familiares. Os consumidores preferem fazer menos idas às lojas para receberem mais valor pelo seu dinheiro, o que, por sua vez, aumenta as vendas de chocolate e outros produtos de confeitaria no Japão.

Visão geral da indústria de chocolate do Japão

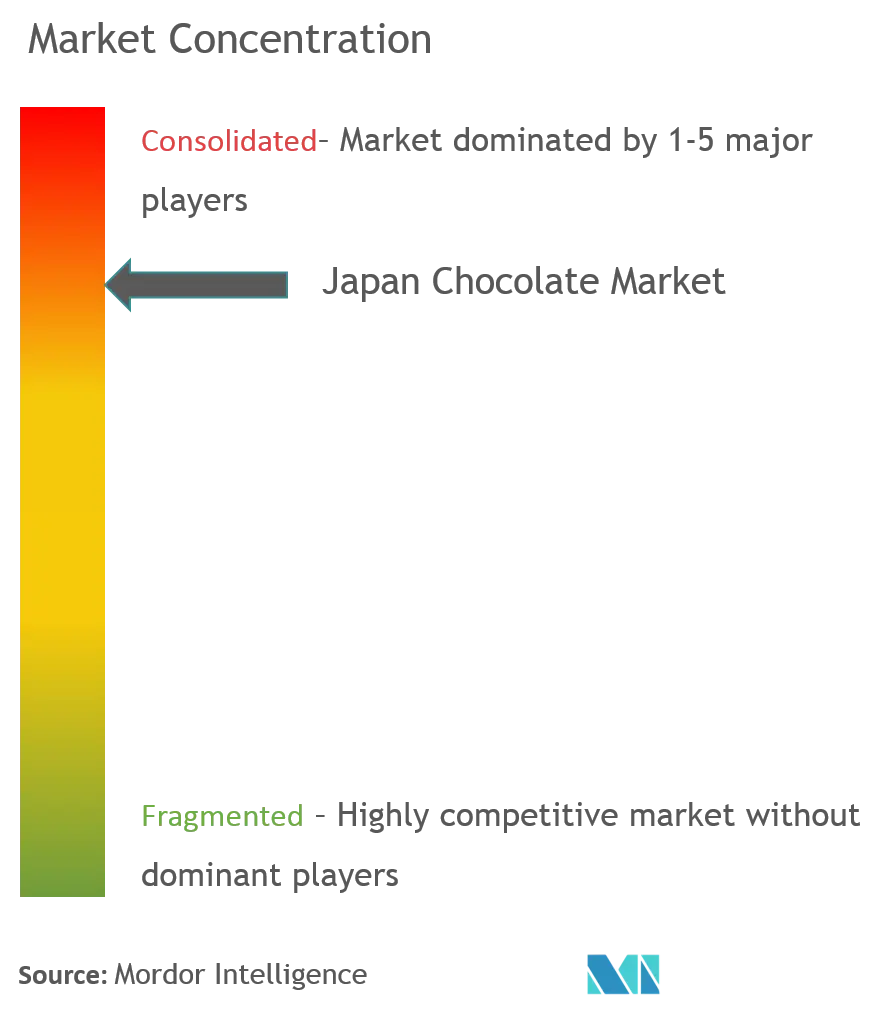

O mercado de chocolate do Japão está consolidado devido aos grandes players terem a maioria da participação. Alguns dos principais players do mercado japonês de chocolate incluem Nestlé Japan Co. Ltd., Meiji Holdings Co. Ltd, Morinaga Company Ltd, Lindt Sprungli AG e Lotte Corporation. Os principais players do mercado estão adotando a inovação de produtos como sua principal estratégia para atrair consumidores. Devido às mudanças nos gostos e preferências dos consumidores, tem havido desenvolvimentos consideráveis nos produtos por parte de vários intervenientes no mercado. Os players do mercado estudado, incluindo Yildiz Holding e Ferrero SpA, têm atuado com formas e sabores de chocolate já consagrados, com adição periódica de novos sabores neste segmento. Esses players também estão procurando maneiras de atingir um público mais amplo.

Líderes do mercado de chocolate no Japão

Meiji Holdings Co., Ltd.

Morinaga & Company, Ltd.

Lotte Corporation

Nestle Japan Co. Ltd.

Lindt & Sprungli AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de chocolate no Japão

- Outubro de 2022 Nestlé Japan Co. lançou o KitKat mini Tokyo Island Lemon, um novo KitKat usando limão em pó da Ilha, uma especialidade da Ilha Ogasawara, Tóquio.

- Setembro de 2022 Yuraku Seika Co., Ltd. lançou um novo chocolate em sua série premium Black Thunder, ou seja, manteiga feliz Thunder, para cativar os jovens consumidores.

- Fevereiro de 2022 A Lindt Japan lançou novas bolas de chocolate Sakura e Cream Lindor para venda no Japão. Esses chocolates são feitos com chocolate branco.

Segmentação da indústria de chocolate do Japão

Os chocolates japoneses testemunharam desenvolvimentos, incluindo o aumento da conscientização sobre os benefícios do cacau para a saúde, ajudando a reduzir a pressão arterial e a prevenir a arteriosclerose, a obesidade e o câncer, e a minimizar os níveis de estresse e os efeitos de alergias e reumatismo. O mercado japonês de chocolate é segmentado por tipo, tipo de produto e canal de distribuição. O segmento por tipo é ainda segmentado em chocolate branco, ao leite e amargo. Com base no tipo de produto, o mercado é dividido em softlines/selflines, countlines, chocolates moldados e outros tipos de produtos. Por canais de distribuição, o mercado de chocolate é segmentado como supermercados/hipermercados, varejistas especializados, lojas de conveniência, canais online e outros canais de distribuição. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (em milhões de dólares).

| Chocolate escuro |

| Leite e Chocolate Branco |

| Linhas suaves/selflines |

| Contagens |

| Chocolates Moldados |

| Outros tipos de produtos |

| Supermercado/Hipermercado |

| Varejistas especializados |

| Lojas de conveniência |

| Canal on-line |

| Outros canais de distribuição |

| Por tipo | Chocolate escuro |

| Leite e Chocolate Branco | |

| Por tipo de produto | Linhas suaves/selflines |

| Contagens | |

| Chocolates Moldados | |

| Outros tipos de produtos | |

| Por canal de distribuição | Supermercado/Hipermercado |

| Varejistas especializados | |

| Lojas de conveniência | |

| Canal on-line | |

| Outros canais de distribuição |

Perguntas frequentes sobre pesquisa de mercado de chocolate no Japão

Qual é o tamanho do mercado de chocolate do Japão?

O tamanho do mercado de chocolate do Japão deverá atingir US$ 4,71 bilhões em 2024 e crescer a um CAGR de 1,66% para atingir US$ 5,11 bilhões até 2029.

Qual é o tamanho atual do mercado de chocolate no Japão?

Em 2024, o tamanho do mercado de chocolate do Japão deverá atingir US$ 4,71 bilhões.

Quem são os principais atores do mercado de chocolate japonês?

Meiji Holdings Co., Ltd., Morinaga & Company, Ltd., Lotte Corporation, Nestle Japan Co. Ltd., Lindt & Sprungli AG são as principais empresas que operam no mercado japonês de chocolate.

Que anos cobre esse mercado de chocolate do Japão e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de chocolate do Japão foi estimado em US$ 4,63 bilhões. O relatório abrange o tamanho histórico do mercado de chocolate do Japão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de chocolate do Japão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Chocolate do Japão

Estatísticas para a participação no mercado de chocolate japonês em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Chocolate do Japão inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.