Análise do mercado de gás hidrogênio

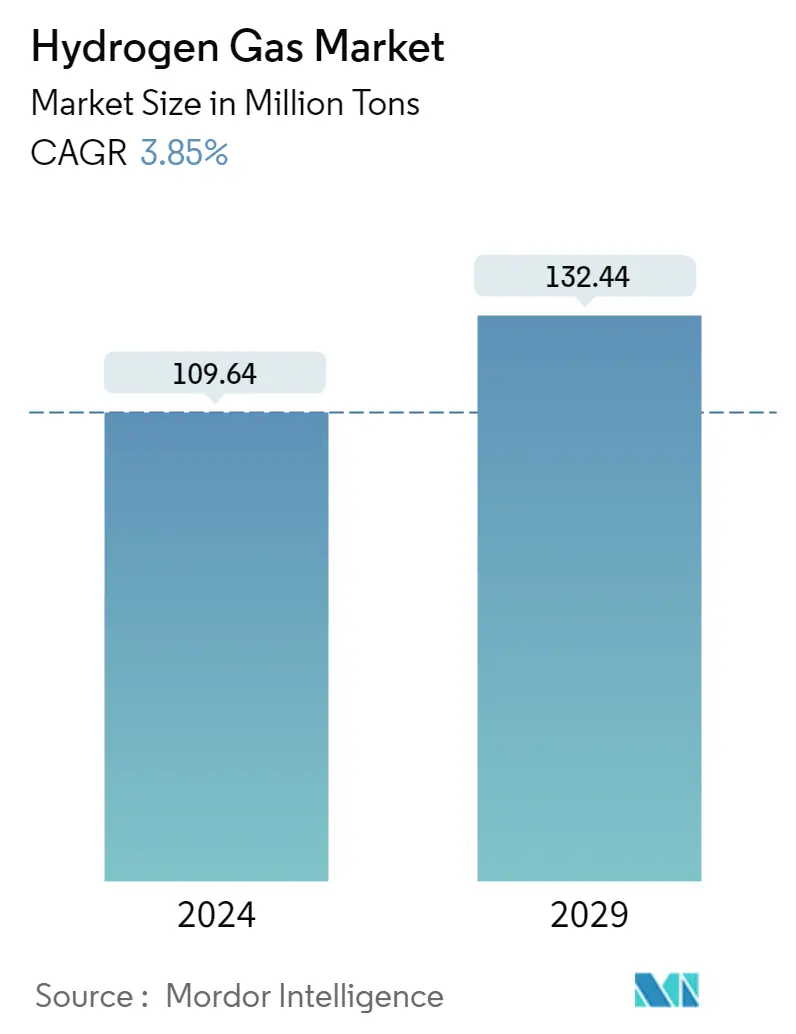

O tamanho do mercado de gás hidrogênio é estimado em 109,64 milhões de toneladas em 2024, e deverá atingir 132,44 milhões de toneladas até 2029, crescendo a um CAGR de 3,85% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou negativamente o mercado em 2020. Devido às restrições associadas à pandemia, a produção de gás hidrogénio diminuiu significativamente. Porém, com a flexibilização das regulamentações e a melhora da situação pandêmica, aumentou ligeiramente em 2021.

- No médio prazo, o aumento da demanda da indústria química e a expansão do uso de hidrogênio nas refinarias provavelmente atuarão como fatores impulsionadores do mercado estudado.

- Por outro lado, o alto custo de produção do hidrogênio azul e verde e o aumento dos custos de transporte e armazenamento provavelmente prejudicarão o crescimento do mercado.

- O aumento da exploração espacial e da adoção da aviação, o aumento da demanda por veículos elétricos com células de combustível e a prontidão da indústria para o hidrogênio em uma economia de baixo carbono provavelmente atuarão como uma oportunidade para o mercado durante o período de previsão.

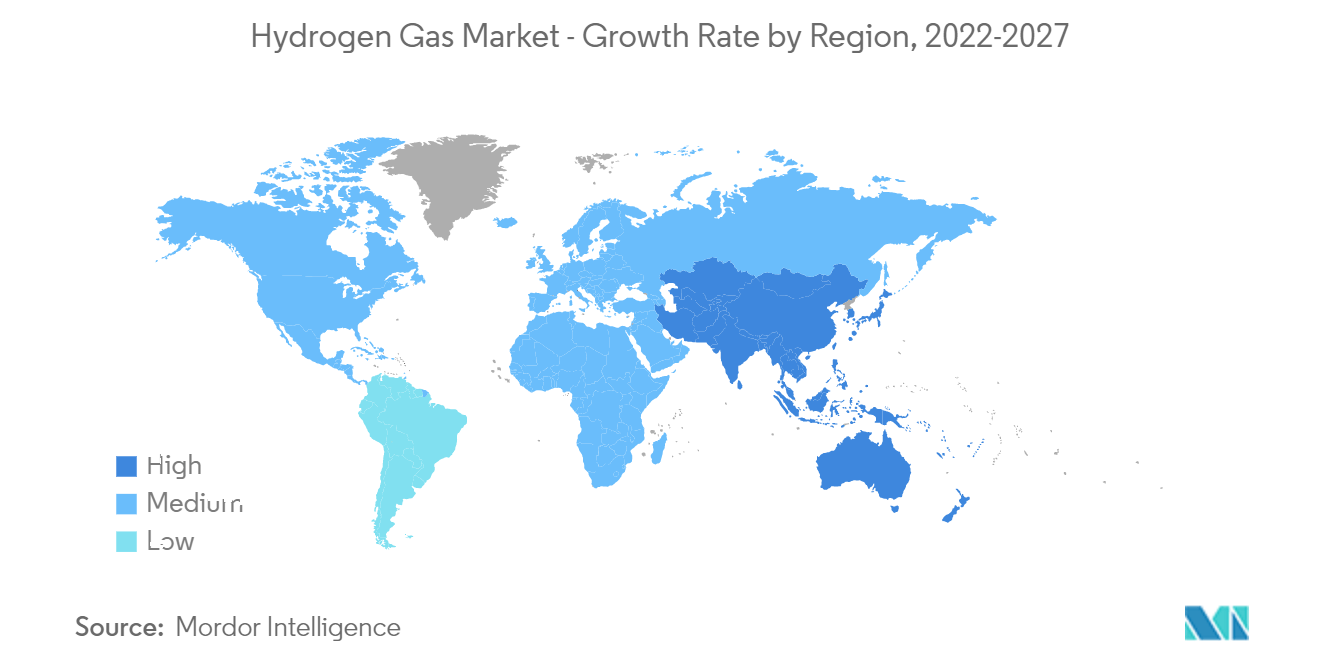

- A região Ásia-Pacífico domina o mercado do gás hidrogénio e espera-se que continue a dominar devido à enorme procura da China e da Índia.

Tendências do mercado de gás hidrogênio

Produção de amônia para dominar a demanda do mercado

- A amônia é um dos principais produtos químicos produzidos em todo o mundo. A produção industrial de amônia utiliza o processo Haber-Bosch, também conhecido como abiótico ou artificial, ou fixação industrial de nitrogênio.

- O processo Haber-Bosch, desenvolvido por Fritz Haber e Carl Bosch no início de 1900, é o processo industrial mais convencionalmente utilizado para a produção de amônia em assimilação com hidrogênio. O processo envolve uma reação química entre o nitrogênio atmosférico e o hidrogênio na presença de um catalisador metálico, como Urânio, Ósmio, etc., em alta temperatura e pressão.

- O hidrogênio usado no processo Haber-Bosch é normalmente derivado de matérias-primas de combustíveis fósseis. A técnica mais comum para obter hidrogénio é a reacção de matérias-primas de gás natural com vapor numa unidade de reforma a vapor para obter hidrogénio. O hidrogênio também é produzido a partir do craqueamento de frações de petróleo bruto ou da submissão do carvão a processos de oxidação parcial.

- Devido às complexidades de armazenamento e transporte do gás hidrogênio, as plantas de produção de amônia e fertilizantes geralmente compreendem unidades integradas de geração de hidrogênio (UGHs) (ou seja, reformadores) alimentadas com combustíveis fósseis, como gás natural e outros.

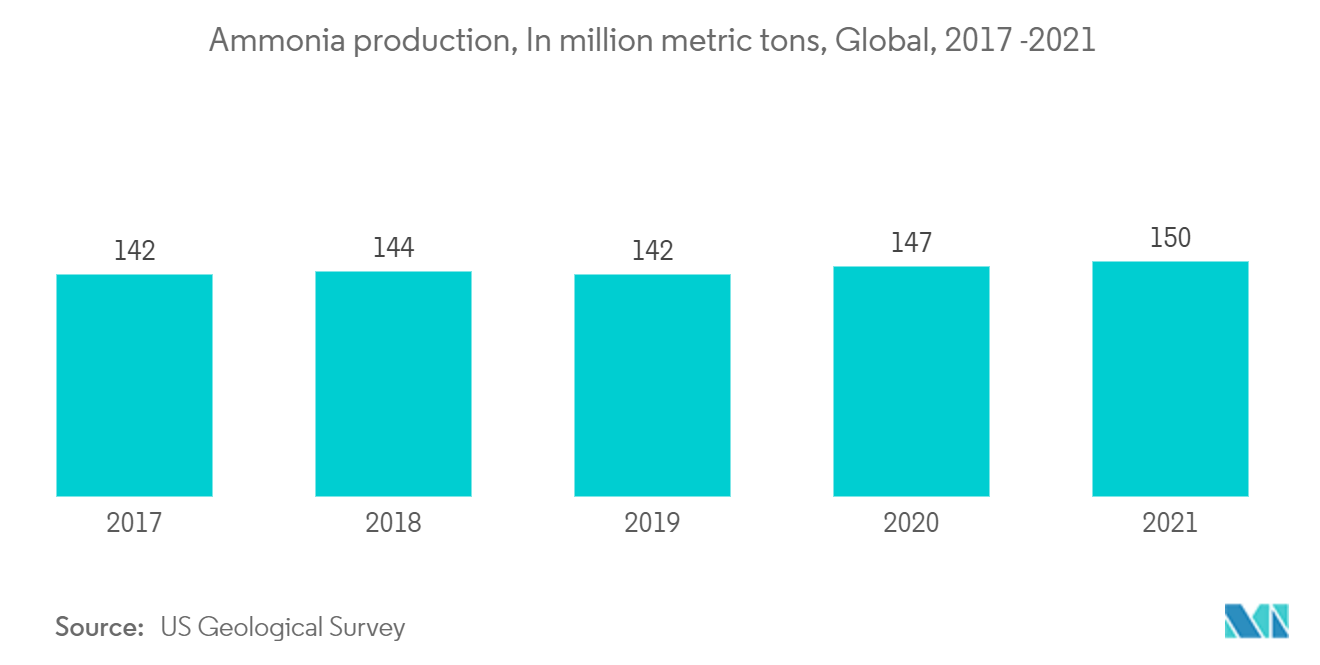

- Em 2021, a produção global de amoníaco ascendeu a cerca de 150 milhões de toneladas métricas, registando um aumento de cerca de 2% face ao ano anterior.

- O Leste Asiático teve a maior produção de amônia em 2021, com aproximadamente 64,6 milhões de toneladas métricas. A China é o maior produtor mundial de amônia, produzindo cerca de 39 milhões de toneladas métricas em 2021.

- De acordo com o estudo geológico dos EUA, os Estados Unidos são um dos maiores produtores de amônia, produzindo 14 milhões de toneladas métricas em 35 instalações pertencentes a 16 empresas.

- A indústria agrícola, com uma quota estimada de 80% no mercado de amoníaco, é o principal motor do aumento do consumo de amoníaco em fertilizantes. O Sudeste Asiático é o maior consumidor de fertilizantes na Ásia-Pacífico, com a China representando uma participação de 42,5% no mercado de fertilizantes da Ásia-Pacífico em 2021. A demanda por fertilizantes nitrogenados na Ásia é registrada como vital, criando um enorme potencial de demanda por gás hidrogênio em aplicações industriais de fixação de nitrogênio.

- Em julho de 2022, a empresa brasileira Unigel iniciou a construção da mais importante planta integrada de hidrogênio verde e amônia do mundo, no Complexo Industrial de Camaçari. A planta terá capacidade inicial de produção de 10 mil toneladas por ano de hidrogênio verde e 60 mil toneladas por ano de amônia verde. Custando cerca de 120 milhões de dólares, o projeto entrará em operação no final de 2023.

- Portanto, espera-se que os fatores acima impactem significativamente o mercado nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- A Ásia-Pacífico é responsável por uma enorme procura de gás hidrogénio. Estima-se que seja a região que mais cresce e que permaneça na posição dominante no gás hidrogénio mundial, representando mais de 45% da procura total de gás hidrogénio.

- Na região Ásia-Pacífico, a China e a Índia estão entre os maiores países do mundo com maior procura, com a China dominando o mercado global de gás hidrogénio devido a vários projectos nos países.

- Em março de 2022, o governo chinês divulgou o primeiro plano de longo prazo do país para o hidrogénio, abrangendo o período de 2021-2035. O programa está focado em uma abordagem faseada para desenvolver uma indústria nacional de hidrogênio e dominar tecnologias e capacidades de fabricação.

- Espera-se que o Projeto de Cluster Industrial de Equipamentos de Energia de Hidrogênio na Zona de Desenvolvimento Econômico e Tecnológico de Handan gere hidrogênio usando vento onshore e processo de eletrólise. O projeto deverá entrar em operação em 2026 e o hidrogénio produzido será utilizado nas indústrias de mobilidade e aquecimento doméstico.

- O Projeto de Nova Base Energética de Zhangjiakou Yangyuan Jingxi gerará hidrogênio usando várias fontes renováveis e processos de eletrólise. O projeto deverá entrar em operação em 2024.

- Em fevereiro de 2022, o governo da Índia anunciou uma nova política de hidrogénio verde. A política visa ajudar o governo a cumprir as suas metas climáticas e tornar a Índia um centro de hidrogénio verde, atingindo a meta de produção de 5 milhões de toneladas de hidrogénio verde até 2030.

- De acordo com o Ministério das Energias Novas e Renováveis, a Índia gastará 200 milhões de dólares nos próximos cinco a sete anos para promover a utilização de hidrogénio com baixo teor de carbono. Além disso, o governo pediu às suas empresas estatais de petróleo e gás que criassem sete centrais piloto de hidrogénio nos próximos anos.

- Além disso, a produção e a procura de amoníaco na China e na Índia estão no topo a nível mundial, impulsionando, em última análise, o mercado de gás hidrogénio nestes países.

- Todos os fatores mencionados acima provavelmente verão crescimento no mercado de Hidrogênio na região durante o período previsto.

Visão geral da indústria de gás hidrogênio

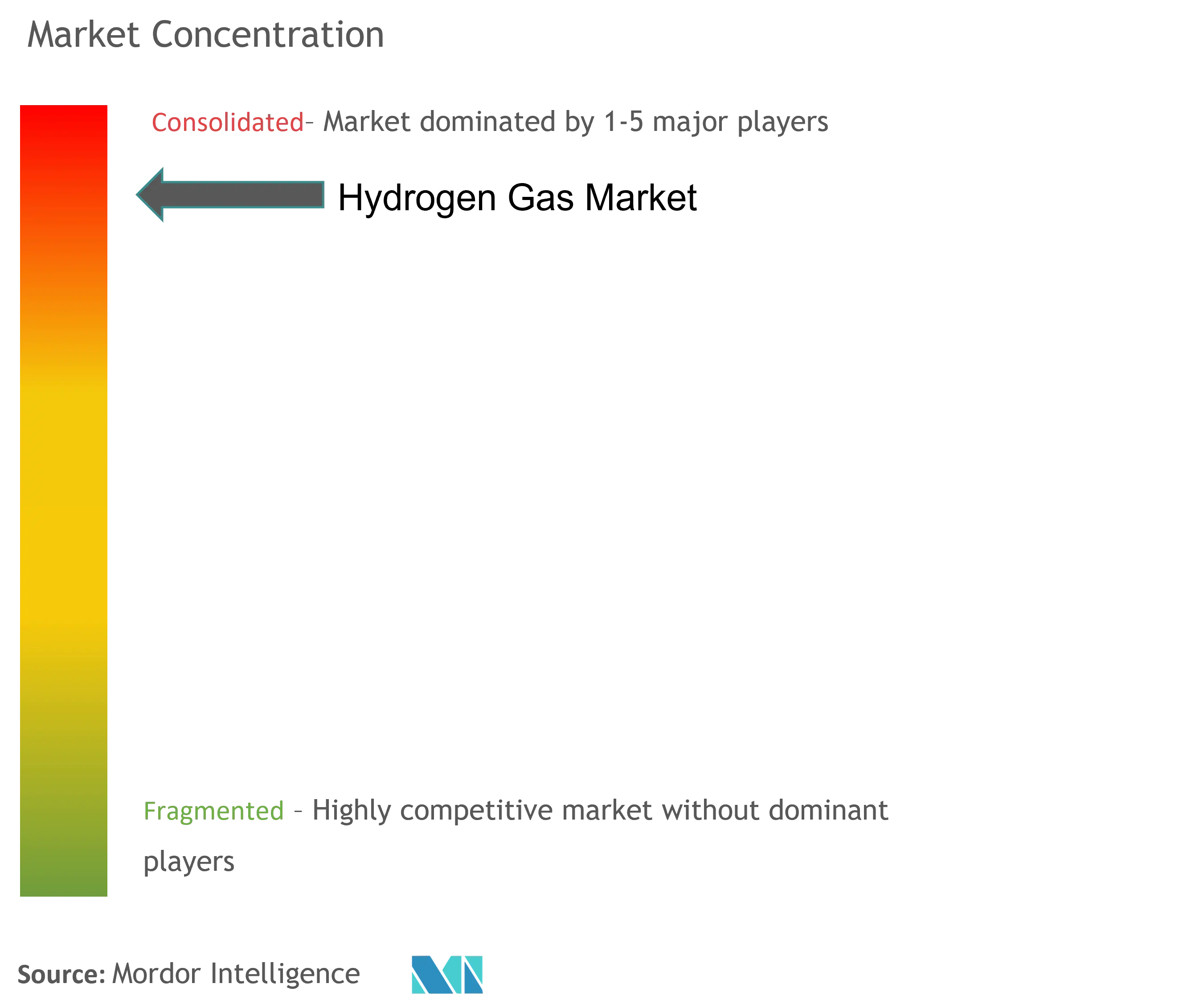

O mercado de gás hidrogênio está consolidado, onde os principais players detêm uma parcela significativa da demanda do mercado. Alguns dos principais players do mercado incluem (não em nenhuma ordem específica) Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals e Messer SE Co.

Líderes de mercado de gás hidrogênio

Air Liquide

Linde plc

Air Products and Chemicals, Inc

Aditya Birla Chemicals

Messer SE & Co. KGaA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gás hidrogênio

- Julho de 2022 A Air Products e a VPI (uma empresa geradora de energia) assinaram um acordo de desenvolvimento conjunto para conduzir o 'Humber Hydrogen Hub' ou 'H3', que visa desenvolver uma instalação de produção de hidrogénio de baixo carbono de 800 MW em Immingham, Reino Unido.

- Junho de 2022 A BASF e a Shell avaliaram e reduziram o risco do Puristar R0-20 e da Tecnologia de Adsorção Sorbead da BASF para a produção de hidrogênio verde. As duas tecnologias irão purificar e desidratar o fluxo de hidrogênio do produto do processo de eletrólise da água que pode ser usado para liquefação e transporte.

- Junho de 2022 Equinor e SSE Thermal adquiriram em conjunto a Triton Power ao adquirir a empresa da Energy Capital Partners (ECP) para contribuir para a descarbonização no Reino Unido. A compra inclui a Central Elétrica de Saltend, uma usina convencional de turbina a gás de ciclo combinado (CCGT) que utiliza gás natural como matéria-prima com capacidade instalada de 1,2 GW. Equinor e SSE Thermal estão preparando a planta para utilizar até 30% de hidrogênio a partir de 2027, com ambição de operação 100% de hidrogênio.

Segmentação da indústria de gás hidrogênio

O gás hidrogênio é um combustível limpo, ardente e eficiente, usado em processos de refino e na produção de muitos produtos químicos, como amônia e metanol. O gás hidrogênio é criado por meio da reforma do metano a vapor, gaseificação do carvão e eletrólise da água. O mercado de gás hidrogênio é segmentado por distribuição, aplicação e geografia. Por distribuição, o mercado é segmentado em dutos, reboques de tubos de alta pressão e cilindros. Por aplicação, o mercado é segmentado em amônia, metanol, refino, ferro reduzido direto (DRI), veículos com célula de combustível (FCV), entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de gás hidrogênio em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Gasodutos |

| Reboques tubulares de alta pressão |

| Cilindros |

| Amônia |

| Metanol |

| Refino |

| Ferro Reduzido Direto (DRI) |

| Veículos com células de combustível (FCV) |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Distribuição | Gasodutos | |

| Reboques tubulares de alta pressão | ||

| Cilindros | ||

| Aplicativo | Amônia | |

| Metanol | ||

| Refino | ||

| Ferro Reduzido Direto (DRI) | ||

| Veículos com células de combustível (FCV) | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de gás hidrogênio

Qual é o tamanho do mercado de gás hidrogênio?

O tamanho do mercado de gás hidrogênio deverá atingir 109,64 milhões de toneladas em 2024 e crescer a um CAGR de 3,85% para atingir 132,44 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de gás hidrogênio?

Em 2024, o tamanho do mercado de gás hidrogênio deverá atingir 109,64 milhões de toneladas.

Quem são os principais atores do mercado de gás hidrogênio?

Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals, Messer SE & Co. KGaA são as principais empresas que operam no mercado de gás hidrogênio.

Qual é a região que mais cresce no mercado de gás hidrogênio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de gás hidrogênio?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de gás hidrogênio.

Que anos esse mercado de gás hidrogênio cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de gás hidrogênio foi estimado em 105,58 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de gás de hidrogênio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gás de hidrogênio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Gás Hidrogênio

Estatísticas para a participação de mercado de Gás de Hidrogênio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Gás Hidrogênio inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.