Análise de mercado de memória de alta largura de banda (HBM)

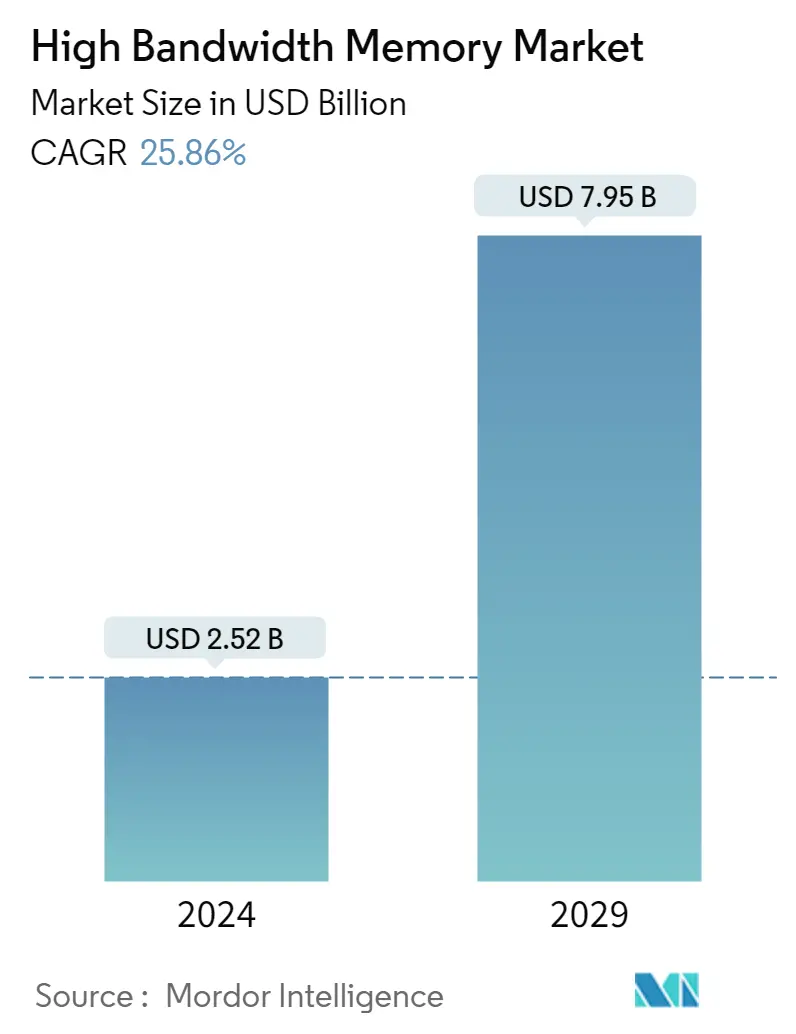

O tamanho do mercado de memória de alta largura de banda é estimado em US$ 2,52 bilhões em 2024, e deverá atingir US$ 7,95 bilhões até 2029, crescendo a um CAGR de 25,86% durante o período de previsão (2024-2029).

Os principais fatores que impulsionam o crescimento do mercado de memória de alta largura de banda (HBM) incluem a crescente necessidade de alta largura de banda, baixo consumo de energia e memórias altamente escaláveis, aumento da adoção de inteligência artificial e uma tendência crescente de miniaturização de dispositivos eletrônicos.

\r- \r

- High Bandwidth Memory (HBM) é uma interface de memória de computador de alta velocidade para SDRAM empilhada em 3D, geralmente usada com aceleradores gráficos de alto desempenho, dispositivos de rede e supercomputadores. \r

- Ao empilhar até 8 matrizes DRAM no circuito e interconectá-las por TSVs, a HBM oferece uma largura de banda substancialmente maior enquanto usa menos energia em um formato relativamente menor. Além disso, com canais de 128 bits e um total de 8 canais, o HBM oferece uma interface de 1024 bits; uma GPU com quatro pilhas HBM forneceria, portanto, um barramento de memória com 4.096 bits. \r

- Com a crescente aplicação gráfica, o apetite pela entrega rápida de informações (largura de banda) também aumentou. Portanto, a memória HBM tem um desempenho melhor do que uma GDDR5, que foi usada anteriormente em termos de desempenho e eficiência energética, resultando em oportunidades de crescimento para o mercado de memória de alta largura de banda. \r

- Além disso, os principais fornecedores de semicondutores estão a trabalhar com capacidade reduzida devido à propagação da COVID-19 em todo o mundo. Além disso, devido à escassez de mão de obra, muitas fábricas de embalagens e testes na China reduziram ou até interromperam as operações. Isso criou um gargalo para as empresas de chips que dependem de tais pacotes de back-end e capacidade de teste. \r

- No entanto, alguns fatores que impulsionam o crescimento do mercado incluem a crescente adoção da inteligência artificial, o aumento da demanda por baixo consumo de energia, alta largura de banda, memórias altamente escaláveis e uma tendência crescente de miniaturização de dispositivos eletrônicos. \r

Tendências de mercado de memória de alta largura de banda (HBM)

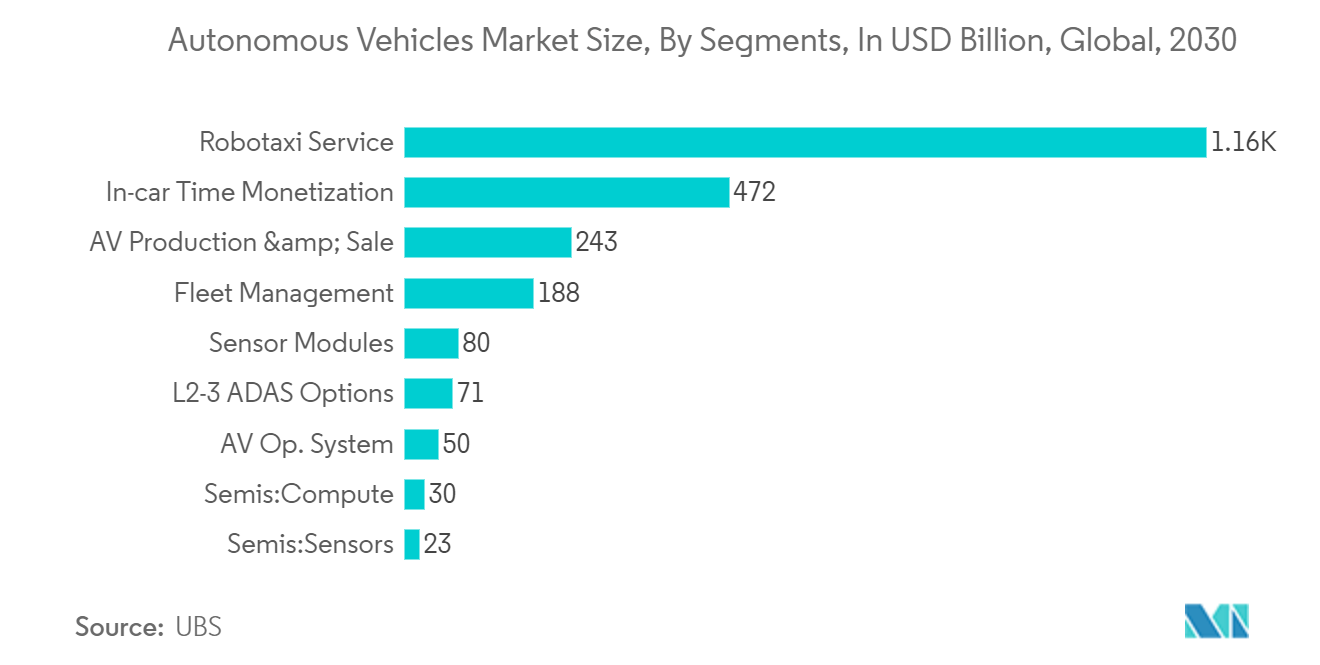

Espera-se que o segmento automotivo e outras aplicações cresça significativamente

- As aplicações de memória de alta largura de banda estão se expandindo no setor automotivo devido ao surgimento de carros autônomos e à integração de ADAS, entre outros. O avanço na indústria automotiva impulsionou a adoção de memória de alto desempenho, que suporta o crescimento da memória de alta largura de banda.

- A HBM evoluiu aprimorando a DRAM convencional usando tecnologia 2.5D, aproximando-a da CPU e exigindo menos energia para acionar um sinal e minimizando a latência RC. O mercado de condução autónoma está em expansão, utilizando extensivamente conjuntos de dados para interpretar e analisar o ambiente. Para evitar contratempos e catástrofes iminentes, o processamento de dados é realizado em um ritmo muito rápido. A demanda por GPUs rápidas e potentes aumentou a demanda por memória de alta largura de banda a ser incluída nos sistemas.

- As tecnologias avançadas de assistência ao condutor tornaram-se bastante populares na indústria automóvel, juntamente com a condução autónoma. Os designs anteriores de ADAS usavam chips de memória como DDR4 e LPDDR4, uma vez que estavam prontamente disponíveis na época. No entanto, a transição da indústria automobilística da relação custo-benefício para melhores parâmetros de desempenho leva os fabricantes de ADAS a incorporar a tecnologia HBM em sua arquitetura de design.

- O rápido avanço da tecnologia nos automóveis e o uso crescente de tecnologias de ponta nos automóveis impulsionarão as vendas de memória de alta largura de banda e DDRAM no setor.

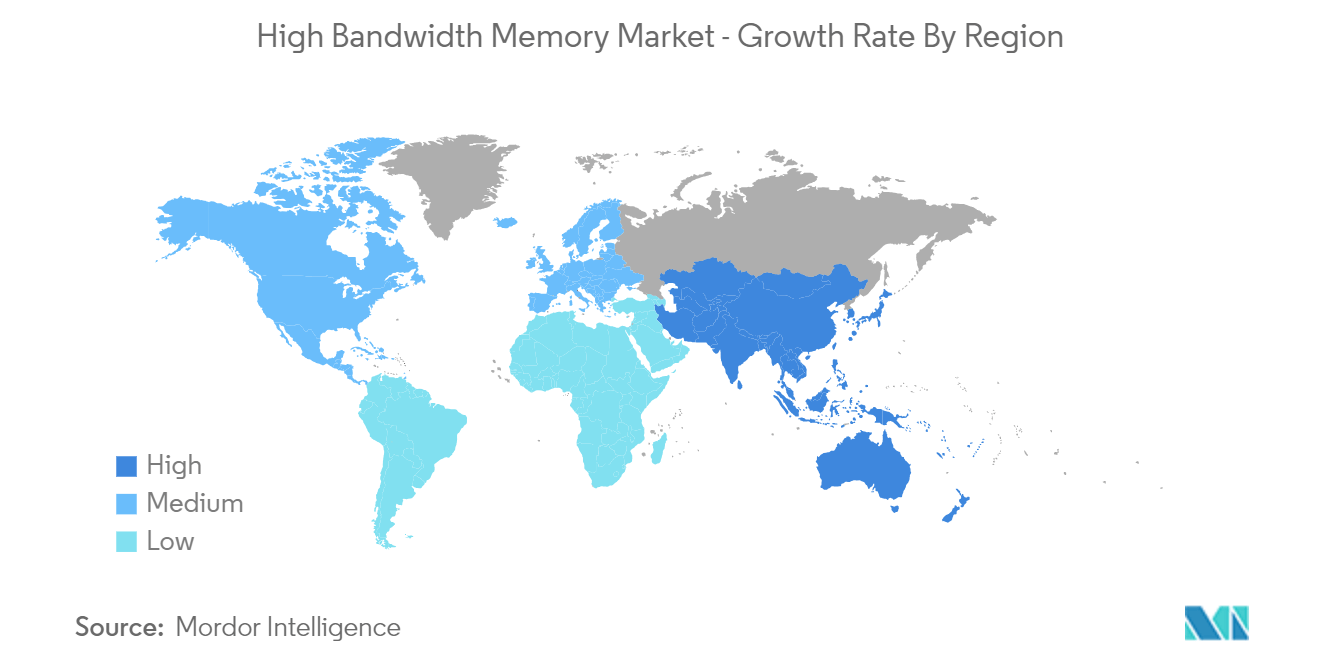

América do Norte terá a maior participação no mercado

- A alta adoção de memórias HBM na América do Norte se deve principalmente ao crescimento de aplicações de computação de alto desempenho (HPC) que exigem soluções de memória de alta largura de banda para processamento rápido de dados. A demanda por HPC na América do Norte está crescendo devido ao crescente mercado de IA, aprendizado de máquina e computação em nuvem.

- As tecnologias em rápida mudança e a alta geração de dados em todos os setores criam a necessidade de sistemas de processamento mais eficientes. Esses também são alguns dos fatores que impulsionam a demanda pelo mercado de memória de alta largura de banda na região.

- Além disso, o governo dos EUA iniciou a Iniciativa de Otimização de Centros de Dados (DCOI) para fornecer melhores serviços ao público e, ao mesmo tempo, aumentar o retorno do investimento para os contribuintes, através da consolidação de muitos centros de dados no país. O processo de consolidação inclui o processo de construção de data centers em hiperescala e o fechamento daqueles com baixo desempenho. De acordo com Cloudscene, o país tinha cerca de 2.701 data centers nos Estados Unidos em janeiro de 2022.

- Além disso, as empresas fabricantes de memória na América do Norte buscam oportunidades de expansão de produção. Por exemplo, a Intel anunciou o lançamento do processador escalável Sapphire Rapids (SPR) Xeon de próxima geração com memória de alta largura de banda (HBM). Espera-se que DDR5, suportado por Sapphire Rapids, substitua DDR4, a tendência atual em memória de servidor, com suporte de memória de alta largura de banda (HBM) que expande significativamente a largura de banda de memória disponível para a CPU.

Visão geral da indústria de memória de alta largura de banda (HBM)

O mercado de memória de alta largura de banda é altamente fragmentado, pois é altamente competitivo e consiste em vários players importantes. A rivalidade competitiva desta indústria depende principalmente de uma vantagem competitiva sustentável através da inovação, da penetração no mercado e do poder da estratégia competitiva. Dado que o mercado é intensivo em capital, as barreiras à saída também são elevadas. Alguns dos principais players do mercado são Intel Corporation, Toshiba Corporation, Fujitsu Ltd, etc. Alguns dos principais desenvolvimentos recentes no mercado são -.

- Fevereiro de 2022 – Advanced Micro Devices Inc. anunciou a aquisição da Xilinx. A empresa espera que a compra aumente as margens não-GAAP, o EPS não-GAAP e a geração de fluxo de caixa livre no primeiro ano. Além disso, a AMD afirma que a aquisição da Xilinx reúne uma coleção altamente complementar de produtos, clientes e mercados, bem como IP diferenciado e pessoal de classe mundial, para construir a organização de computação adaptativa e de alto desempenho da indústria.

- Novembro de 2022 – Duas soluções de ponta para computação de alto desempenho (HPC) e inteligência artificial (IA) foram lançadas pela Intel Corporation como parte da família de produtos Intel Max Series o Intel Xeon CPU Max Series (codinome Sapphire Rapids HBM) e Intel Data Center GPU Max Series (codinome Ponte Vecchio). Os novos itens irão alimentar o próximo supercomputador Aurora no Laboratório Nacional de Argonne.

Líderes de mercado de memória de alta largura de banda (HBM)

Micron Technology, Inc.

Samsung Electronics Co. Ltd.

SK Hynix Inc.

Intel Corporation

Fujitsu Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de memória de alta largura de banda (HBM)

- Abril de 2023 – SK Hynix anunciou o desenvolvimento de um HBM3 de 12 camadas e ofereceu amostras para clientes como AMD. O modelo mais recente demonstra a superioridade técnica da empresa no mercado, fornecendo uma capacidade de memória de 24 GB, líder do setor, em um pacote do mesmo tamanho de seu antecessor.

- Janeiro de 2022 – A JEDEC Solid State Technology Association lançou JESD238 HBM3, a versão mais recente de seu padrão DRAM de memória de alta largura de banda (HBM), que pode ser baixado do site da JEDEC. O HBM3 é uma abordagem inovadora para aumentar a taxa de processamento de dados usada em aplicações como processamento gráfico e computação de alto desempenho e servidores onde maior largura de banda, menor consumo de energia e capacidade por área são essenciais para o sucesso de uma solução no mercado.

Segmentação da indústria de memória de alta largura de banda (HBM)

Uma interface de memória de computador de alta velocidade para memória de acesso aleatório dinâmico síncrono (SDRAM) empilhada em 3D é chamada de memória de alta largura de banda (HBM). Ele funciona com hardware de rede de alto desempenho, ASICs de IA de data center de alto desempenho, FPGAs e supercomputadores.

O mercado de memória de alta largura de banda é segmentado por aplicações (servidores, redes, consumidor e automotivo) e geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Servidores |

| Rede |

| Consumidor |

| Automotivo e outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| França | |

| Reino Unido | |

| Resto da Europa | |

| Ásia-Pacífico | Índia |

| China | |

| Japão | |

| Resto da Ásia-Pacífico | |

| Resto do mundo |

| Por aplicativo | Servidores | |

| Rede | ||

| Consumidor | ||

| Automotivo e outras aplicações | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Resto da Europa | ||

| Ásia-Pacífico | Índia | |

| China | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | ||

Perguntas frequentes sobre pesquisa de mercado de memória de alta largura de banda (HBM)

Qual é o tamanho do mercado de memória de alta largura de banda?

O tamanho do mercado de memória de alta largura de banda deve atingir US$ 2,52 bilhões em 2024 e crescer a um CAGR de 25,86% para atingir US$ 7,95 bilhões até 2029.

Qual é o tamanho atual do mercado de memória de alta largura de banda?

Em 2024, o tamanho do mercado de memória de alta largura de banda deverá atingir US$ 2,52 bilhões.

Quem são os principais atores do mercado de memória de alta largura de banda?

Micron Technology, Inc., Samsung Electronics Co. Ltd., SK Hynix Inc., Intel Corporation, Fujitsu Limited são as principais empresas que operam no mercado de memória de alta largura de banda.

Qual é a região que mais cresce no mercado de memória de alta largura de banda?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de memória de alta largura de banda?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de memória de alta largura de banda.

Que anos esse mercado de memória de alta largura de banda cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de memória de alta largura de banda foi estimado em US$ 2,00 bilhões. O relatório abrange o tamanho histórico do mercado de memória de alta largura de banda para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de memória de alta largura de banda para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria HBM

Estatísticas para a participação de mercado da HBM em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da HBM inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.