Análise de mercado de IC de memória

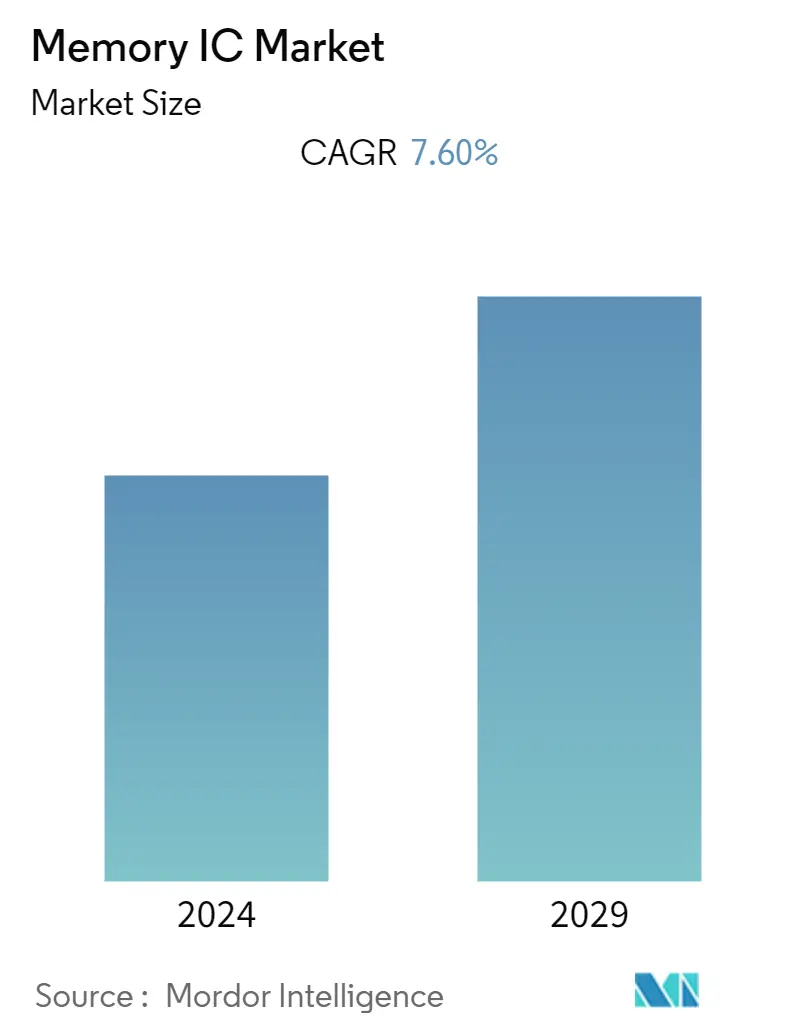

O mercado de Circuitos Integrados de Memória deverá testemunhar um CAGR de 7,6% durante o período de previsão. Os recentes avanços tecnológicos neste campo têm revelado novas aplicações a cada dia. A crescente proliferação de smartphones, feature phones e tablets, a crescente demanda por requisitos de memória de baixo consumo de energia em dispositivos portáteis sem fio e a crescente demanda por unidades de estado sólido (SSD) em aplicações de armazenamento de big data são alguns dos fatores significativos que influenciam o crescimento de o mercado de dispositivos de circuito integrado de memória.

- Os ICs de memória são aplicados principalmente em dispositivos eletrônicos baseados em memória, como telefones celulares, computadores, tablets, dispositivos médicos, cartões inteligentes, câmeras digitais, equipamentos de comunicação e outros dispositivos eletrônicos digitais.

- A aplicação de memória IC é muito predominante em smartphones, reprodutores de mídia e unidades USB. Espera-se que a demanda por CIs de memória sofisticados cresça a uma taxa elevada devido à crescente adoção e melhorias em dispositivos smartphones. Os tablets são outro dispositivo com uma necessidade significativa de IC de memória. Com a crescente adoção de tablet PCs, espera-se que a demanda por ICs de memória cresça durante o período de previsão.

- Além disso, a economia global foi significativamente afetada pelos efeitos da COVID-19 no setor industrial. Mas após a pandemia, a produção OEM aumentou e há um aumento na procura de telemóveis e outros produtos eletrónicos de consumo, o que impulsionou o crescimento do mercado de IC de memória. A expansão de vários orçamentos de capital e de projectos em curso em numerosas indústrias de utilizadores finais também ajudará a fortalecer a economia mundial.

- Além disso, o setor de saúde é outra área importante de aplicação de CIs de memória. A necessidade crescente de fornecer acesso seguro a informações médicas de emergência cria espaço para CIs de memória no setor de saúde.

- Dispositivos com CIs de memória podem ajudar a manter registros de pacientes em vários equipamentos médicos, como dispositivos de análise de sangue, eletrocardiógrafos, aparelhos de diagnóstico por imagem, PCs médicos e outros sistemas eletrônicos de registros de saúde. De acordo com as estatísticas do Centro Nacional de Estatísticas de Saúde, o mercado de sistemas de registos de saúde electrónicos deverá atingir 40 mil milhões de dólares até 2024.

- Nos últimos anos, o forte aumento na demanda e na oferta de serviços e soluções de computação em nuvem obrigou os fornecedores a configurar servidores e data centers repletos de computadores e dispositivos de armazenamento. Isso está alimentando o avanço dos circuitos integrados de memória. O crescente uso de smartphones também está contribuindo para o crescimento do mercado de IC de memória.

- Por outro lado, o elevado custo de fabrico, o aumento dos custos de construção e operação de instalações de fabrico novas e existentes e o investimento de capital considerável poderão constituir um problema para a indústria global ao longo dos anos previstos. Prevê-se que os fabricantes de CIs de memória realizem programas de desenvolvimento operacional para produtos de memória já disponíveis para enfrentar esses desafios.

Tendências do mercado de IC de memória

Crescente proliferação de smartphones, feature phones e tablets

- Os circuitos integrados de memória são usados em circuitos de telefones celulares para fornecer armazenamento para o sistema operacional do telefone e recursos personalizáveis, como a lista telefônica. Eles são usados para habilitar as funções de amplificadores, osciladores, memória de computador com contador de tempo, microprocessadores, etc.

- Prevê-se que o mercado de circuitos integrados registre um crescimento robusto, devido aos desenvolvimentos contínuos na indústria de smartphones. Espera-se que a intensa concorrência entre os fabricantes móveis impulsione o crescimento do mercado ainda mais estudado durante o período de previsão. A oferta recente da Samsung inclui uma solução que permite aos telefones ter um terabyte de armazenamento com um único chip de memória flash. Espera-se que este chip traga uma experiência de usuário semelhante à de um notebook para a próxima geração de dispositivos móveis.

- O crescimento do mercado de aplicativos para smartphones é atribuído à popularidade dos smartphones e à crescente demanda por ICs de memória nesses gadgets. O mercado de aplicativos para smartphones está crescendo e a indústria que atende esse mercado está prosperando à medida que os aplicativos baseados em nuvem ganham popularidade e o uso de dados móveis aumenta.

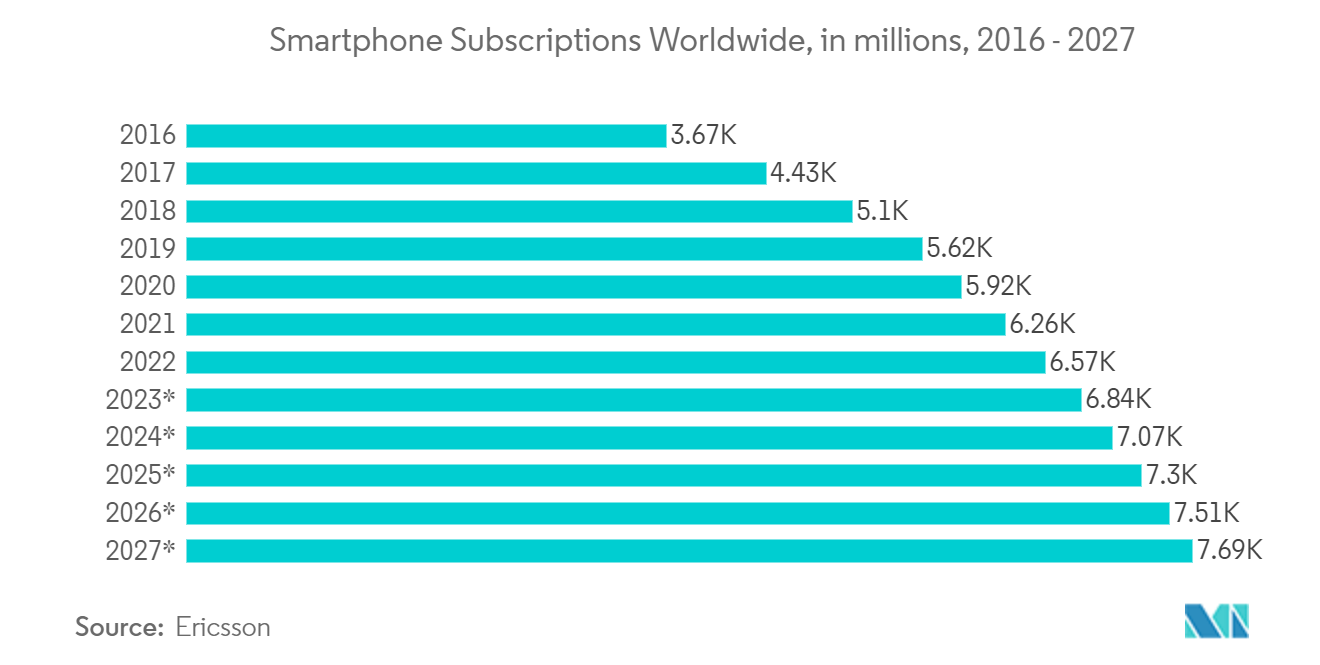

- De acordo com a Ericsson, mais de 6,0 mil milhões de pessoas subscrevem smartphones e, nos próximos anos, espera-se que esse número aumente em várias centenas de milhões. As nações com mais usuários de smartphones são China, Índia e Estados Unidos. Apesar da estagnação das vendas unitárias nos últimos anos, a receita do mercado global de smartphones aumentou porque o preço médio de venda dos smartphones aumentou. Esse aumento nos smartphones aumentará a demanda por Memory IC no futuro.

- Espera-se que o desenvolvimento da comunicação de campo próximo (NFC), que leva à produção de soluções dinâmicas para cupons móveis, emissão de bilhetes móveis e controle de acesso, impulsione ainda mais o crescimento das receitas.

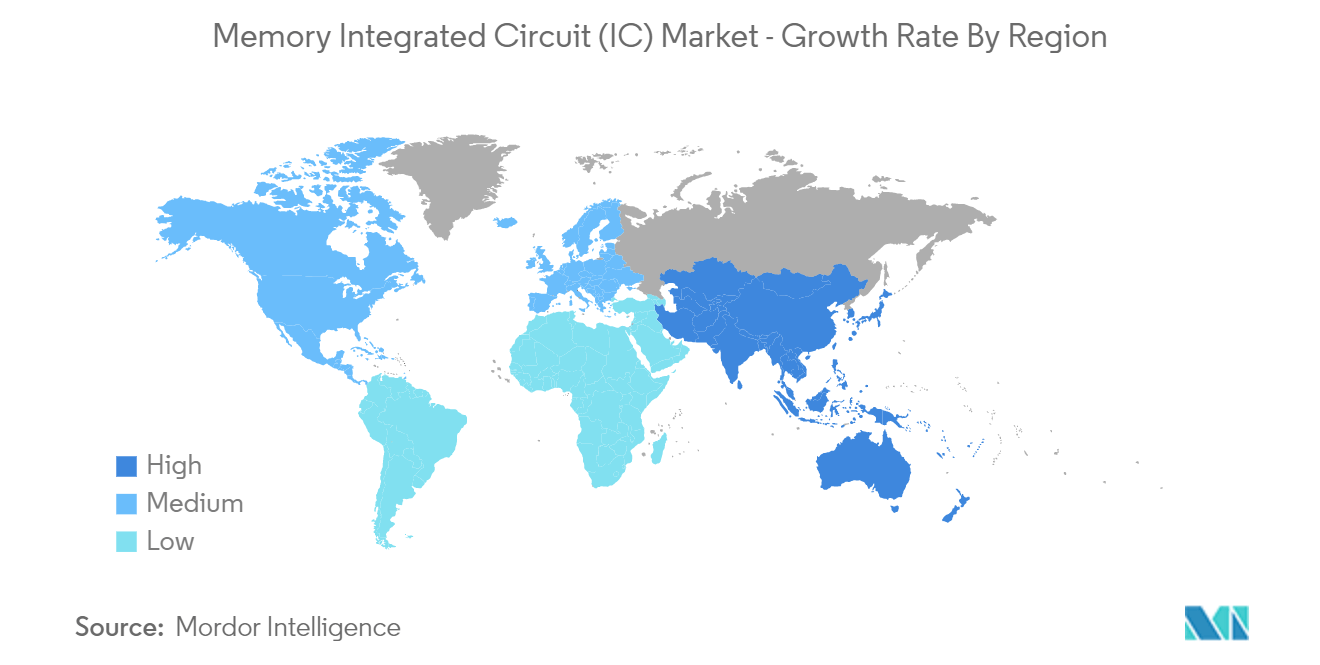

Ásia-Pacífico testemunhará um crescimento significativo

- A região Ásia-Pacífico abriga mais de 60% da população mundial atual. A população da região e o consumo de produtos electrónicos de consumo estão a crescer ao ritmo mais elevado actualmente. Espera-se que a região registre um crescimento substancial no mercado de ICs de memória durante o período de previsão.

- O crescimento é atribuído principalmente ao aumento da demanda por CIs de memória de alto desempenho e baixo consumo de energia por parte dos usuários finais na região Ásia-Pacífico. O uso crescente de inteligência artificial (IA) e outras tecnologias de ponta, que exigem grandes quantidades de armazenamento de memória, bem como a popularidade crescente de dispositivos inteligentes, são fatores que contribuem para a crescente demanda por memória de alto desempenho e baixo consumo de energia. ICs.

- Grandes populações no Sul da Ásia e no Pacífico estão a aumentar a procura de produtos electrónicos de consumo. Esta região tem um setor considerável de TI e telecomunicações, e a adoção da nuvem está a progredir bem, permitindo-lhe ter o CAGR mais elevado. Devido à sua elevada população, a China tem a maior percentagem de utilizadores de smartphones em todo o mundo. Deve-se notar que a China serve como um importante centro de produção para uma série de linhas de produtos eletrônicos de empresas multinacionais.

- Além dos fornecedores internacionais, há uma presença significativa de fornecedores nacionais dentro e fora da China. Esses fatores tornam a China um mercado extremamente competitivo para circuitos integrados de memória.

- A Índia também fez vários avanços nas áreas de infra-estruturas, industrialização e desenvolvimento económico, demonstrando a utilização eficiente de dispositivos electrónicos para estes objectivos de desenvolvimento. A economia crescente do país deu à classe média mais poder de compra, o que aumentou o mercado de eletrônicos de consumo.

- Espera-se que a presença de empresas proeminentes de semicondutores na região impulsione o crescimento do mercado. Além disso, o número crescente de fornecedores de materiais semicondutores necessários para a fabricação de CIs está impulsionando a produção de CIs de memória. A Ásia-Pacífico é seguida de perto pela América do Norte devido ao desenvolvimento do sector médico e automóvel, juntamente com a electrónica de consumo.

Visão geral da indústria de IC de memória

Espera-se que o mercado de circuitos integrados de memória (IC) seja consolidado durante o período de previsão. Os principais players com participação de destaque no mercado estão focando no desenvolvimento de produtos e iniciativas colaborativas estratégicas para aumentar sua participação de mercado e lucratividade. Microchip Technology Inc., STMicroelectronics, ON Semiconductor Corporation, Maxim Integrated Products, Inc., Fujitsu Ltd., Cypress Semiconductor Corporation, ABLIC Inc., Renesas Electronics Corporation, ROHM Semiconductor Co., Ltd., e Adesto Technologies Corporation são alguns dos grandes players presentes no mercado atual.

- Novembro de 2022 - Alliance Memory destacou seus mais recentes ICs SRAM, DRAM, eMMC e memória flash para os mercados de comunicações, computação, embarcados, Internet das Coisas (IoT), industrial e de consumo ao anunciar sua linha de tecnologia para eletrônica 2022. A empresa também fez parceria com vários distribuidores de ICs de memória.

- Agosto de 2022 – A SABIC revelou um composto com excepcional condutividade térmica e propriedades de isolamento elétrico baseado em LCP (polímero de cristal líquido). Para atender aos exigentes requisitos de soquetes de teste burn-in (BiTS) usados para testar circuitos integrados de memória com taxa de dados dupla (DDR), o composto LNP Konduit 8TF36E foi criado. A nova substância é ideal para componentes estruturais fixos em montagens BiTS, como travas e adaptadores.

Líderes de mercado de IC de memória

Microchip Technology Inc.

STMicroelectronics

ON Semiconductor Corporation

Maxim Integrated Products, Inc.

Fujitsu Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market_-_CL.webp)

Notícias do mercado de IC de memória

- Dezembro de 2022 - A Alliance Memory anunciou a adição de dois novos dispositivos de 1,8 V e 128 Mb à sua série AS25F de produtos de memória flash NOR serial de múltiplas entradas/saídas com ICs de memória. O AS25F1128MQ-70SIN e o AS25F1128MQ-70WIN combinam desempenho de leitura rápida de até 133 MHz com programas rápidos e tempos de apagamento típicos de 0,3 ms e 60 ms, respectivamente. Eles suportam os modos SPI simples, duplo e quádruplo e possuem uma função QPI. A Alliance Memory atende aos mercados de comunicações, computação, eletrônicos de consumo, médico, automotivo e industrial com ICs críticos e de memória.

- Dezembro de 2022 – A Samsung construiu um supercomputador inédito contendo GPUs de data center AMD afixadas com seus ICs de processamento em memória, nos quais a empresa pode melhorar significativamente o desempenho e a eficiência energética do treinamento de grandes modelos de IA. O supercomputador inclui 96 GPUs AMD Instinct MI100, cada uma carregada com um chip de processamento em memória (PIM), um novo tipo de tecnologia de memória que reduz a quantidade de dados necessários para mover entre a CPU e a DRAM.

Segmentação da indústria de IC de memória

Circuitos integrados de memória são circuitos integrados implementados em dispositivos de armazenamento ou usados em dispositivos digitais para armazenar dados para computadores. Tanto a memória volátil quanto a não volátil para dispositivos de computador são criadas usando circuitos integrados de memória. Eles podem ser usados em vários dispositivos digitais e eletrônicos, computadores e smartphones.

O mercado de circuitos integrados de memória (IC) é segmentado por tipo (DRAM, Flash), indústria de usuários finais (eletrônicos de consumo, automotivo, TI e telecomunicações, saúde) e geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| DRAM | |

| Clarão | NEM |

| NAND | |

| Outros tipos |

| Eletrônicos de consumo |

| Automotivo |

| TI e Telecomunicações |

| Assistência médica |

| Outras indústrias de usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por tipo | DRAM | |

| Clarão | NEM | |

| NAND | ||

| Outros tipos | ||

| Por indústria de usuário final | Eletrônicos de consumo | |

| Automotivo | ||

| TI e Telecomunicações | ||

| Assistência médica | ||

| Outras indústrias de usuários finais | ||

| Por geografia | América do Norte | |

| Europa | ||

| Ásia-Pacífico | ||

| América latina | ||

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de IC de memória

Qual é o tamanho atual do mercado de IC de memória?

O Mercado de IC de memória deverá registrar um CAGR de 7,60% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de memória IC?

Microchip Technology Inc., STMicroelectronics, ON Semiconductor Corporation, Maxim Integrated Products, Inc., Fujitsu Ltd. são as principais empresas que operam no mercado de memória IC.

Qual é a região que mais cresce no mercado de memória IC?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de IC de memória?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de IC de memória.

Que anos este mercado de IC de memória cobre?

O relatório abrange o tamanho histórico do mercado de memória IC para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de memória IC para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de IC de memória

Estatísticas para a participação de mercado de IC de memória em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de IC de memória inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise da indústria como um relatório gratuito em PDF download.