Tamanho e Participação do Mercado de Memória de Próxima Geração

Análise do Mercado de Memória de Próxima Geração pela Mordor Intelligence

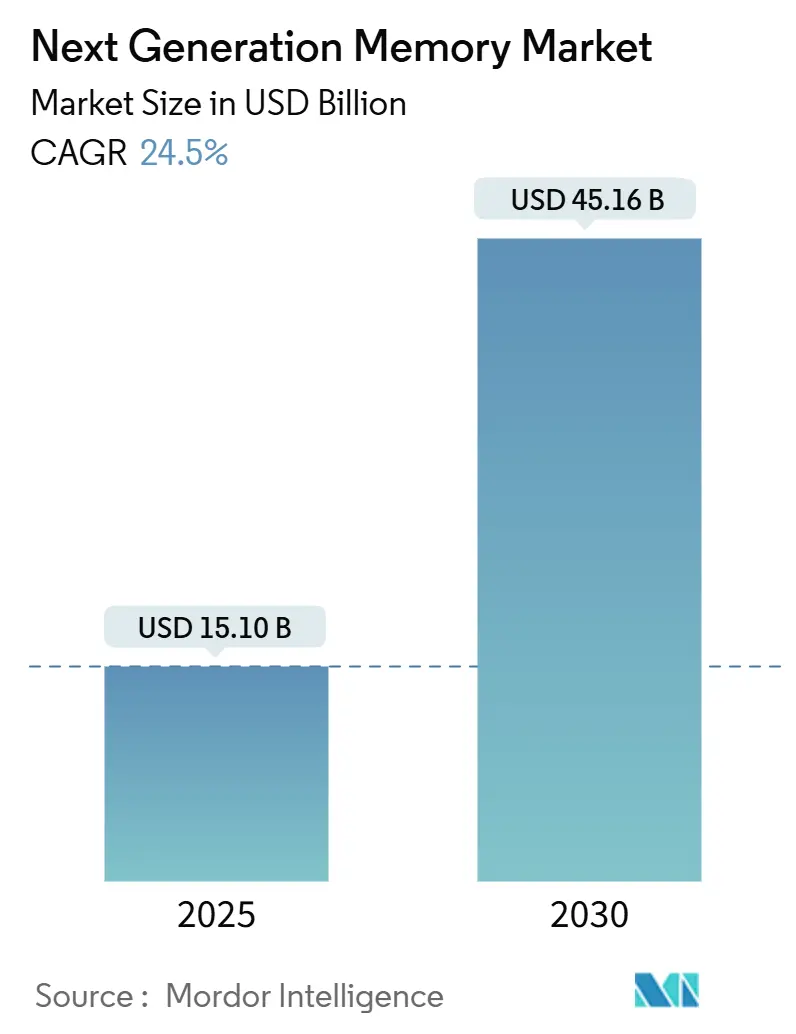

O tamanho do mercado de Memória de Próxima Geração foi avaliado em USD 15,10 bilhões em 2025 e está previsto para alcançar USD 45,16 bilhões até 2030, refletindo uma vigorosa TCAC de 24,5%. A demanda acelerou conforme clusters de treinamento de IA, servidores edge e veículos autônomos confrontaram a barreira de latência das hierarquias convencionais DRAM-NAND. Fornecedores priorizaram arquiteturas de alta largura de banda, dispositivos de classe de armazenamento persistente e empacotamento avançado para fechar a lacuna crescente entre computação e memória. A Ásia-Pacífico permaneceu como a potência de produção, enquanto incentivos de fábrica norte-americanos fomentaram capacidade paralela. Inovações de interface como Compute Express Link (CXL) e Universal Chiplet Interconnect Express (UCIe) começaram a redefinir filosofias de design de sistema, encorajando pools de memória desagregados que escalam quase linearmente com a contagem de aceleradores. Restrições de fornecimento para nós premium e wafers, no entanto, continuaram a moldar estratégias de precificação e alocação em todo o mercado de Memória de Próxima Geração.

Principais Conclusões do Relatório

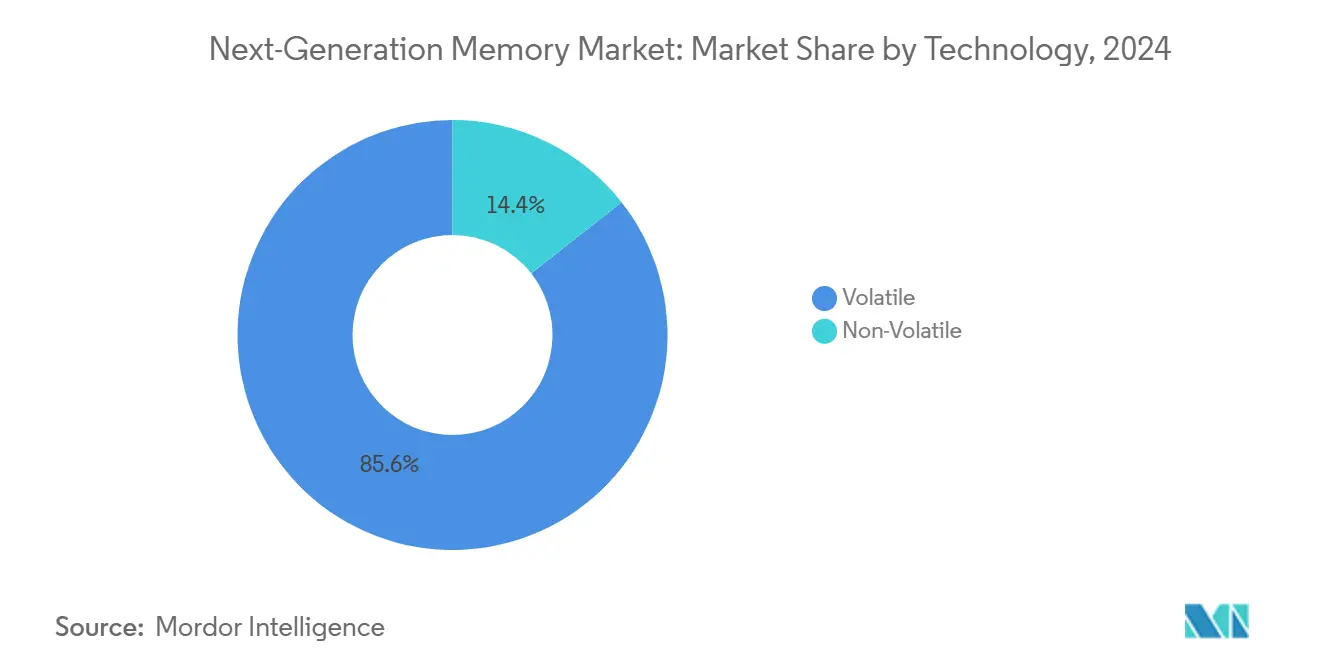

- Por tecnologia, dispositivos voláteis (HBM, HMC, LPDDR5X) lideraram com 85,6% de participação de receita em 2024, enquanto ReRAM está projetada para expandir a uma TCAC de 38,3% até 2030.

- Por interface de memória, DDR/LPDDR detinha 38,3% da participação de mercado de Memória de Próxima Geração em 2024; CXL / UCIe está crescendo a 48,3% TCAC até 2030.

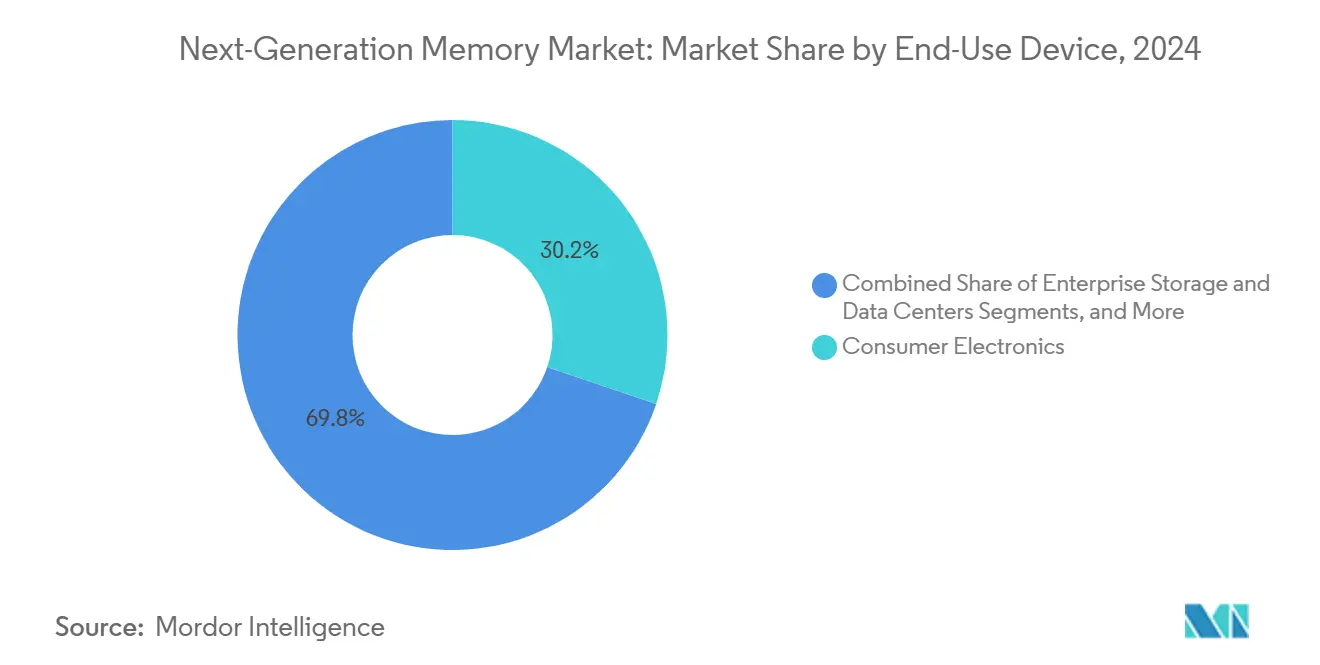

- Por dispositivo de uso final, eletrônicos de consumo comandavam 30,2% do tamanho do mercado de Memória de Próxima Geração em 2024; eletrônicos automotivos está definido para subir a 37,3% TCAC até 2030.

- Por tamanho de wafer, 300 mm ocupavam 72,5% da produção em 2024, enquanto wafers de 450 mm estão previstos para subir a 42,3% TCAC.

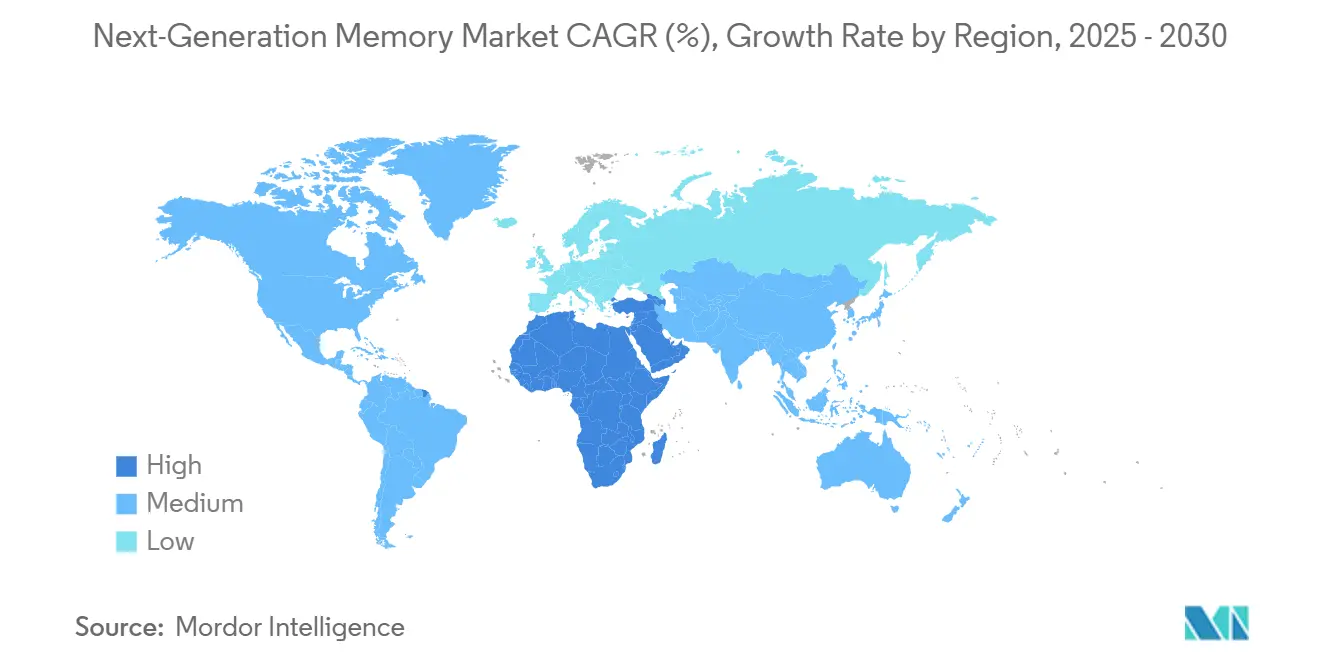

- Por geografia, Ásia-Pacífico detinha 47,3% da receita em 2024; a região do Oriente Médio e África está preparada para uma TCAC de 31,2% no período 2025-2030.

Tendências e Insights do Mercado Global de Memória de Próxima Geração

Análise do Impacto dos Drivers

| Driver | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Orientada por IA para HBM em Centros de Dados Hiperescala | 7.0% | América do Norte, Ásia-Pacífico, Europa | Médio prazo (2-4 anos) |

| Necessidade ADAS L4 Automotivo para Memória Persistente de Ativação Instantânea | 4.5% | América do Norte, Europa, Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Migração de Smartphones para LPDDR5X e ReRAM Embarcada | 3.8% | Global, com maior impacto na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Programas Nacionais de Localização de Memória | 2.5% | Oriente Médio e África, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Edge-IoT Industrial Exigindo FRAM de Ultra Baixo Consumo | 1.7% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Bancos de Dados Persistentes em Memória Orientados por Privacidade de Dados Usando 3D XPoint | 1.2% | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

| Fonte: Mordor Intelligence | |||

Demanda orientada por IA para HBM em centros de dados hiperescala

O aumento dos tamanhos de modelos transformers forçou operadores de nuvem a dobrar orçamentos de DRAM e estado sólido no nível do servidor, fazendo da largura de banda, ao invés da capacidade, o principal gargalo. A High Bandwidth Memory multiplicou a taxa de transferência de link além de 1,5 TB/s e entregou economias dramáticas de energia por bit movido.[1]SK hynix, "SK hynix Sold Out of HBM for 2025," tweaktown.com A alocação global se apertou quando a SK Hynix relatou toda sua produção HBM 2025 vendida antecipadamente, o que levou a reservas de volume de longo prazo para 2026. A Micron observou que um servidor de IA implanta quase o dobro de DRAM de um nó x86 clássico. O mercado de Memória de Próxima Geração, portanto, pivotou da liderança de custo por bit para a liderança de largura de banda, criando níveis de preços premium e oportunidades de expansão de margem.

ADAS L4 automotivo necessita memória persistente de ativação instantânea

A autonomia Nível 4 exige recuperação determinística após eventos de energia e temperaturas operacionais severas acima de 150°C. Dispositivos FRAM ferroelétricos resistem a 10¹⁴ ciclos enquanto retêm dados sem energia em standby, garantindo disponibilidade de partida a frio para pilhas de fusão de sensores que geram até 100 GB/s. Montadoras agora avaliam híbridos persistente-voláteis assimétricos combinando FRAM com pads de rascunho LPDDR5X. Essas arquiteturas protegem logs de missão, facilitam atualizações over-the-air e apoiam objetivos de segurança funcional sob ISO 26262, reforçando o crescimento no mercado de Memória de Próxima Geração através da cadeia de valor da mobilidade.

Migração de smartphones para LPDDR5X e ReRAM embarcada

Handsets flagship lançados após Q3 2025 foram enviados exclusivamente com LPDDR5X capaz de 9,6 GT/s, cortando energia dinâmica por bit em 30% versus LPDDR5. Simultaneamente, OEMs globais embarcaram blocos ReRAM para armazenar modelos de IA e credenciais biométricas, removendo a latência de acessos Flash externos. O anúncio da Samsung de encerrar a produção DDR4 até junho de 2025 cristalizou o ponto de inflexão. Módulos integrados LPDDR+ReRAM equilibram desempenho e resistência em standby, expandindo a receita total endereçável por handset e avançando o mercado de Memória de Próxima Geração.

Programas nacionais de localização de memória

Tensão geopolítica e escassez da era pandêmica empurraram governos a reduzir riscos das cadeias de suprimento. O CHIPS Act americano de USD 52,7 bilhões incentivou fábricas domésticas de DRAM e HBM, enquanto a Malásia se tornou o hub secundário de montagem HBM da Micron. A República Checa mapeou um plano para triplicar seu setor de semicondutores até 2029 para reforçar a soberania tecnológica. Em paralelo, campeões locais da China elevaram sua participação de zero para 5% até 2024 e miraram 10% até 2025. Tais programas estão rebalanceando pegadas de capacidade global, fomentando clusters regionais e ampliando a participação no mercado de Memória de Próxima Geração.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Atraso de Wafer 450 mm Restringindo Ampliação de ReRAM | -1.7% | Global, com maior impacto na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Alto Custo por Bit MRAM versus NAND | -1.2% | Global | Curto prazo (≤ 2 anos) |

| Falhas de Estabilidade Térmica de PCM Grau Automotivo | -2.5% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Concentração de Foundry para STT-MRAM Sub-28 nm | -3.8% | Global, com maior impacto na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

| Fonte: Mordor Intelligence | |||

Falhas de estabilidade térmica de PCM grau automotivo

Ligas de mudança de fase lutaram para reter dados acima de 150°C, colocando em risco a integridade do gravador de eventos em implantações em deserto e sob o capô. Engenharia de materiais explorou GeSbTe rico em Ge e pares de células PCM em série que empurram janelas de resistência para 153°C, mas adicionam etapas de litografia e custo. Ciclos de qualificação OEM, portanto, diminuíram a adoção de PCM, mudando vitórias de design de curto prazo para FRAM e ReRAM até que objetivos de confiabilidade sejam atendidos. A restrição comprimiu o crescimento geral, particularmente dentro do subconjunto automotivo do mercado de Memória de Próxima Geração.

Concentração de foundry para STT-MRAM sub-28 nm

A integração STT-MRAM de 16 nm requer junções de túnel magnético perpendiculares, químicas de gravação raras e controles de processo apertados. Apenas duas foundries lógicas presentemente suportam STT-MRAM em volume, provocando guerras de licitação de capacidade e deixando fornecedores fab-less emergentes expostos a choques de prazo de entrega. Questões de confiabilidade, como perturbação de leitura e variabilidade induzida por processo, prolongam ainda mais os ciclos de produto. Este gargalo amplifica a intensidade de capital e freia o momentum de escalabilidade de outra forma esperado no mercado de Memória de Próxima Geração.

Análise de Segmento

Por Tecnologia: dominância volátil com disrupção não-volátil

Dispositivos voláteis entregaram 85,6% da receita de 2024, ancorados pelos prêmios de capacidade íngremes do HBM. Essa dominância persistiu porque aceleradores de IA saturam qualquer coisa abaixo de 1 TB/s, garantindo que compromissos de compra HBM se estendam por múltiplos anos fiscais. O tamanho do mercado de Memória de Próxima Geração para soluções voláteis está projetado para continuar expandindo em termos absolutos mesmo enquanto a participação desliza, conforme ReRAM, PCM e MRAM ganham credibilidade em workloads edge e de instrumentação. ReRAM lidera o momentum não-volátil, crescendo a 38,3% TCAC graças a pilhas de óxido metálico simples que co-fabricam em nós de 28 nm sem máscaras extras.[2]"Advances of Embedded Resistive Random Access Memory," IOPscience, iopscience.iop.org Os ganhos graduais de estabilidade térmica do PCM devem desbloquear anexo automotivo uma vez que o benchmark de retenção de 10 anos, 150°C seja certificado. Avanços MRAM permanecem vinculados à capacidade EUV futura e à simplificação de processo que estreita o prêmio por bit versus NAND.

Estruturalmente, fabricantes voláteis agora exploram topologias de chiplet empilhadas, aparando área de die e espalhando risco de rendimento. Desafiadores não-voláteis respondem com arrays de ponto cruzado e designs sem seletor que eliminam transistores que consomem área. Durante o período de perspectiva, a aceleração de suprimento para ReRAM e PCM deve erodir a participação volátil em aproximadamente 10 pontos percentuais, embora a receita volátil absoluta ainda suba porque o TAM do servidor de IA dobra. Designers continuarão a co-empacotar dies voláteis e não-voláteis, cultivando pilhas híbridas que trocam resistência por persistência. Essas dinâmicas garantem um roadmap multi-nó, ampliando a diversidade de soluções dentro do mercado de Memória de Próxima Geração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Interface de Memória: rearquiteturas CXL / UCIe

Interfaces se adaptaram a aceleradores famintos por largura de banda muito antes que silício monolítico pudesse acompanhar o ritmo. Em 2024, canais DDR e LPDDR retiveram uma participação de 38,3%, mas tetos de adoção emergiram em quatro canais por socket. O attach cache-coerente do CXL sobre PCIe 5.0 aliviou esse limite, agrupando terabytes de memória atrás de switches compartilhados e cortando capacidade encalhada. A chegada da especificação UCIe 2.0 em agosto de 2024 entregou chiplets empilhados 3D com 75 × a largura de banda inter-die anterior, capacitando hiperescaladores a ladrilhar dezenas de dies de computação contra uma única pilha HBM.

Olhando adiante, 50% dos novos tape-outs HPC em 2025 incorporarão links die-to-die 2.5D ou 3D, elevando CXL ou UCIe de elementos de design opcionais para obrigatórios. Hubs de retiming e retimers emergem como pools de lucro auxiliares. Síncronos a essas mudanças, PCIe/NVMe continua movimentos geracionais incrementais, mas SATA desvanece para nichos de arquivo. Coletivamente, interfaces novéis impulsionam implantações modulares que desacoplam planejamento de capacidade de ciclos de upgrade de CPU, ampliando opções de diversificação dentro do mercado de Memória de Próxima Geração.

Por Dispositivo de Uso Final: aceleração ADAS automotiva

Eletrônicos de consumo retiveram uma fatia de receita de 30,2% em 2024, com smartphones premium integrando LPDDR5X e caches always-on apoiados por ReRAM system-in-package. No entanto, domínios de computação veicular são o destaque. Pilhas de direção assistida se expandem do nível 2+ para nível 4, exigindo logs persistentes, buffers de checkpoint de sensor e microcontroladores de segurança que devem fazer power-cycle em milissegundos. Consequentemente, a receita de memória automotiva está prevista para subir a 37,3% TCAC, superando upgrades de handset.

Armazenamento empresarial manteve aquisição estável para arrays de treinamento de IA, mas instalações edge-industriais adotaram FRAM de baixo consumo para mitigar restrições de bateria. Implantes médicos exploraram a tolerância à radiação do MRAM, e aeroespacial usou ReRAM resistente à radiação para computadores de orientação. Cada caso de uso adicionou diversidade de volume, ampliando perfis de risco, mas melhorando a resistência total do mercado de Memória de Próxima Geração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tamanho de Wafer: escalonamento para 450 mm

Em 2024, substratos de 300 mm geraram 72,5% do total de inicializações de wafer, ancorados por fábricas DRAM e 3D NAND otimizadas para alta taxa de transferência. Linhas de 200 mm persistiram para memórias especiais maduras, especialmente FRAM industrial, onde ferramental está totalmente depreciado. A economia de migração agora muda para 450 mm, prometendo 2,5 × saída de die por ciclo. Execuções piloto postaram uma perspectiva TCAC de 42,3% mesmo quando obstáculos de capex subiram para USD 20 bilhões por fábrica. Fornecedores de litografia e metrologia correm para adaptar scanners e inspeção de defeitos ao campo maior.

No entanto, a adoção de ReRAM e MRAM em 450 mm permanece restrita por prontidão de ferramentas atrasada, ecoando uma das principais restrições acima. Ainda assim, a vantagem do primeiro movimento pode permitir que mega-fábricas obtenham curvas de aprendizado favoráveis, apertando estruturas de custo e, finalmente, expandindo aplicações endereçáveis através do mercado de Memória de Próxima Geração.

Análise Geográfica

A Ásia-Pacífico manteve sua liderança com 47,3% de receita em 2024, sustentada por Samsung, SK Hynix e TSMC, cujos planos de capital combinados excederam USD 85 bilhões para nós de próxima geração. A China avançou sua capacidade DRAM indígena para uma participação global de 5% e mirou 10% até 2025, guiada por subsídios estatais e termos preferenciais de empréstimo. Os subsídios renovados do Japão preservaram produção NAND local e clusters de equipamentos especiais. A Índia lançou programas de incentivo de fabricação que atraíram joint ventures voltadas para montagem, teste e, eventualmente, fatiamento 3D NAND. Esta profundidade regional ancorou segurança de suprimento e fomentou alavancagem de volume para o mercado de Memória de Próxima Geração.

O incentivo CHIPS da América do Norte catalisou a fábrica HBM de Idaho da Micron e centros de montagem de memória do Texas, garantindo capacidade doméstica para aquisição de defesa e hiperescala.[3]Emily G. Blevins et al., "Semiconductors and the CHIPS Act: The Global Context," Congressional Research Service, congress.gov O México capturou fluxos de montagem backend, complementando as inicializações de wafer front-end dos Estados Unidos. Institutos canadenses contribuíram com avanços de ciência de materiais voltados para não-voláteis de ultra baixo consumo, expandindo o halo de pesquisa e desenvolvimento do continente.

A Europa perseguiu autonomia estratégica sob seu ato de semicondutores, mirando uma participação global de 20% até 2030. A Alemanha canalizou subsídios para consórcios de memória grau automotivo, enquanto a França investiu em linhas piloto ReRAM. O Reino Unido priorizou IP agnóstico de foundry para tecidos die-to-die de chiplet. Coletivamente, o bloco buscou integração mais apertada entre OEMs automotivos e casas de memória locais, reforçando demanda regional no mercado de Memória de Próxima Geração.

O Oriente Médio e África exibiram a trajetória mais rápida, com uma perspectiva TCAC de 31,2% sustentada por fábricas apoiadas por fundos soberanos na Arábia Saudita e Emirados Árabes Unidos. A Turquia se comercializou como um hub de empacotamento eurasiático, e a África do Sul aproveitou a densificação de telecomunicações para estimular a absorção de memória do consumidor. Embora a base seja modesta, alocações agressivas de capital e aprimoramento da força de trabalho sugerem upside durável para a participação da região no mercado de Memória de Próxima Geração.

Cenário Competitivo

O campo competitivo permaneceu oligopolístico. Samsung, SK Hynix e Micron controlaram conjuntamente cerca de 60% da receita agregada, com dominância ainda maior em níveis HBM. Acordos de suprimento de longo prazo, patentes de empacotamento avançado e slots de volume pré-precificados entrincheiraram suas posições. No entanto, novos entrantes chineses como CXMT e YMTC aplicaram estratégias de redução de custo, oferecendo precificação 20-30% menor por gigabyte para DRAM mainstream, assim adentrando contratos de laptop e IoT. Sua participação combinada está prevista para dobrar até 2025, gradualmente diluindo a liderança de margem dos incumbentes.

No canto especializado não-volátil, Everspin e Weebit Nano se diferenciaram através de abordagens centradas em design ao invés de escala de wafer. A Weebit Nano garantiu patentes frescas cobrindo arrays de células sem seletor, abordando deriva de resistência abaixo de 40 nm. A Everspin enviou módulos STT-MRAM para robótica industrial precisando de latência de escrita determinística. Tal posicionamento de nicho permitiu agilidade apesar do acesso restrito a foundry, fomentando camadas de inovação que enriquecem o mercado de Memória de Próxima Geração.

Todos os players exploraram cada vez mais colaboração. A Marvell se associou com as três principais casas DRAM para co-definir SOCAMM, uma especificação de módulo empacotando dies DRAM e lógico para notebooks de IA. A Synopsys fez tape-out de IP PHY UCIe no TSMC N3E, oferecendo fluxos de ferramentas turnkey para firmas fab-less.[4]Farhana Goriawalla and Yervant Zorian, "Multi-Die Health and Reliability Advances," Synopsys, synopsys.com Essas alianças sugerem um ecossistema onde interface, empacotamento e co-otimização de software rendem nova alavancagem além do volume de wafer sozinho.

Líderes da Indústria de Memória de Próxima Geração

-

Samsung Electronics Co., Ltd.

-

SK Hynix Inc.

-

Micron Technology, Inc.

-

Kioxia Holdings Corporation

-

Intel Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Samsung divulgou um marco de 3D NAND de 400 camadas entregando 5,6 Gb/s por pino, voltado para smartphones flagship e blocos e arquivos de servidor edge.

- Abril 2025: Weebit Nano obteve três patentes adicionais para tecnologia de célula e seletor ReRAM, fortalecendo seu portfólio especializado.

- Abril 2025: SK Hynix estreou o dispositivo HBM4 de 12 camadas, 48 GB, enviando final de 2025 para aceleradores de IA.

- Março 2025: Micron amostrou 1γ DDR5 com etapas EUV reduzidas, baixando exposição de custo futuro enquanto sustenta liderança de velocidade.

Escopo do Relatório Global do Mercado de Memória de Próxima Geração

Memória de próxima geração pode ser definida como um rótulo padrão aplicado a uma atualização significativa de hardware ou software. O mercado de memória de próxima geração cresceu ao longo dos últimos anos devido à demanda crescente por soluções de memória mais rápidas, mais eficientes e mais econômicas. Aplicações de Big Data e inteligência artificial (IA) impulsionam inovação através de muitas indústrias, incluindo aprendizado de máquina.

O mercado de memória de Próxima geração é segmentado por tecnologia [não-volátil (memória de acesso aleatório magneto-resistiva, RAM ferroelétrica, memória de acesso aleatório resistiva, 3D Xpoint, nano RAM e outras tecnologias não-voláteis) e volátil (cubo de memória híbrida, memória de alta largura de banda)], por aplicação (BFSI, eletrônicos de consumo, governo, telecomunicações, tecnologia da informação e outras aplicações), e por geografia (América do norte, Europa, Ásia-pacífico, América Latina e Oriente Médio & África). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Não-Volátil | Memória de Mudança de Fase (PCM) |

| STT-MRAM (Spin-Transfer MRAM) | |

| Toggle MRAM | |

| RAM Resistiva (ReRAM) | |

| 3D XPoint / Optane | |

| RAM Ferroelétrica (FeRAM) | |

| NanoRAM | |

| Volátil | Memória de Alta Largura de Banda (HBM) |

| Cubo de Memória Híbrida (HMC) | |

| DDR5 de Baixo Consumo / LPDDR5X |

| DDR / LPDDR |

| PCIe / NVMe |

| SATA |

| Outros (CXL, UCIe) |

| Eletrônicos de Consumo |

| Armazenamento Empresarial e Centros de Dados |

| Eletrônicos Automotivos e ADAS |

| IoT Industrial e Automação de Manufatura |

| Aeroespacial e Defesa |

| Saúde e Dispositivos Médicos |

| Outros (Cartões Inteligentes, Wearables) |

| ≤ 200 mm |

| 300 mm |

| 450 mm |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Por Tecnologia | Não-Volátil | Memória de Mudança de Fase (PCM) | |

| STT-MRAM (Spin-Transfer MRAM) | |||

| Toggle MRAM | |||

| RAM Resistiva (ReRAM) | |||

| 3D XPoint / Optane | |||

| RAM Ferroelétrica (FeRAM) | |||

| NanoRAM | |||

| Volátil | Memória de Alta Largura de Banda (HBM) | ||

| Cubo de Memória Híbrida (HMC) | |||

| DDR5 de Baixo Consumo / LPDDR5X | |||

| Por Interface de Memória | DDR / LPDDR | ||

| PCIe / NVMe | |||

| SATA | |||

| Outros (CXL, UCIe) | |||

| Por Dispositivo de Uso Final | Eletrônicos de Consumo | ||

| Armazenamento Empresarial e Centros de Dados | |||

| Eletrônicos Automotivos e ADAS | |||

| IoT Industrial e Automação de Manufatura | |||

| Aeroespacial e Defesa | |||

| Saúde e Dispositivos Médicos | |||

| Outros (Cartões Inteligentes, Wearables) | |||

| Por Tamanho de Wafer | ≤ 200 mm | ||

| 300 mm | |||

| 450 mm | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de Memória de Próxima Geração?

O tamanho do mercado de Memória de Próxima Geração alcançou USD 15,10 bilhões em 2025 e está projetado para atingir USD 45,16 bilhões até 2030.

Qual região lidera a produção global?

A Ásia-Pacífico foi responsável por 47,3% da receita em 2024, impulsionada pelas expansões de capacidade da Samsung, SK Hynix e TSMC.

Por que HBM é crítico para workloads de IA?

Modelos de linguagem grandes saturam largura de banda DRAM tradicional; HBM entrega taxa de transferência multi-terabyte-por-segundo, removendo o gargalo de treinamento.

Quão rápida está crescendo a demanda de memória automotiva?

Receitas de eletrônicos automotivos estão previstas para subir a uma TCAC de 37,3% conforme sistemas ADAS Nível 4 precisam de memória de ativação instantânea e alta resistência.

Que papel CXL e UCIe desempenharão em sistemas futuros?

Ambas as interfaces habilitam arquiteturas desagregadas, baseadas em chiplet, que agrupam grandes blocos de memória, melhorando utilização e escalabilidade.

Página atualizada pela última vez em: