Análise de mercado de placas de aço tratadas termicamente

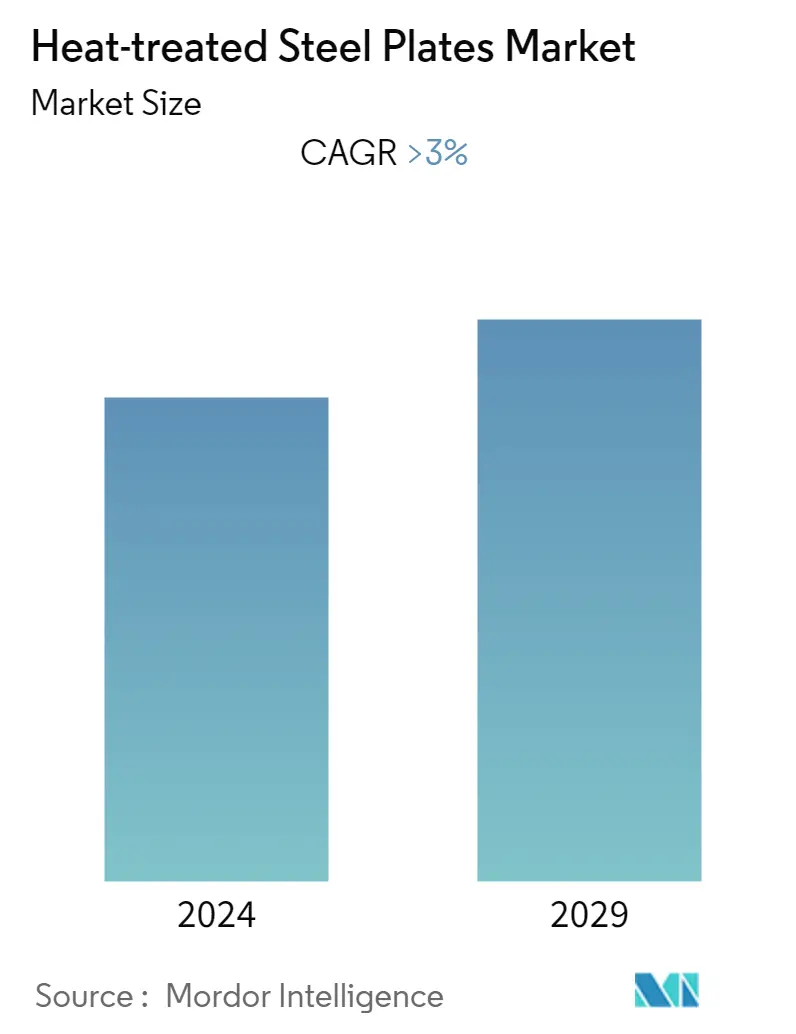

O mercado global de placas de aço tratadas termicamente deverá registrar um CAGR de mais de 3% durante o período de previsão (2021-2026).

O mercado foi significativamente impactado pela COVID-19 em 2020. Vários países foram forçados a entrar em confinamento devido ao cenário de pandemia, o que levou ao encerramento das instalações fabris de quase todas as indústrias em todo o mundo por um período determinado. A interrupção da produção industrial impactou a produção de metais, especialmente a produção de aço. Além disso, a indústria da construção civil registou um abrandamento temporário durante o período. A maioria dos projetos de construção foram pausados por um período específico em vários países do mundo. Além disso, a perda de planos de investimento e o encerramento de projectos planeados continuaram mesmo depois de os protocolos de confinamento terem sido flexibilizados. O setor automotivo foi outro setor severamente impactado pela pandemia. No entanto, no final de 2020, a maioria das indústrias começou a ganhar impulso, prevendo-se uma recuperação ao longo dos próximos anos.

- No longo prazo, o aumento das aplicações na produção de máquinas pesadas e a crescente demanda da indústria da construção nos países em desenvolvimento estão impulsionando o crescimento do mercado.

- Espera-se que a flutuação dos preços das matérias-primas dificulte o crescimento do mercado de placas de aço tratadas termicamente.

- Espera-se que o aumento da aplicação no setor de energia e energia funcione como uma oportunidade no futuro.

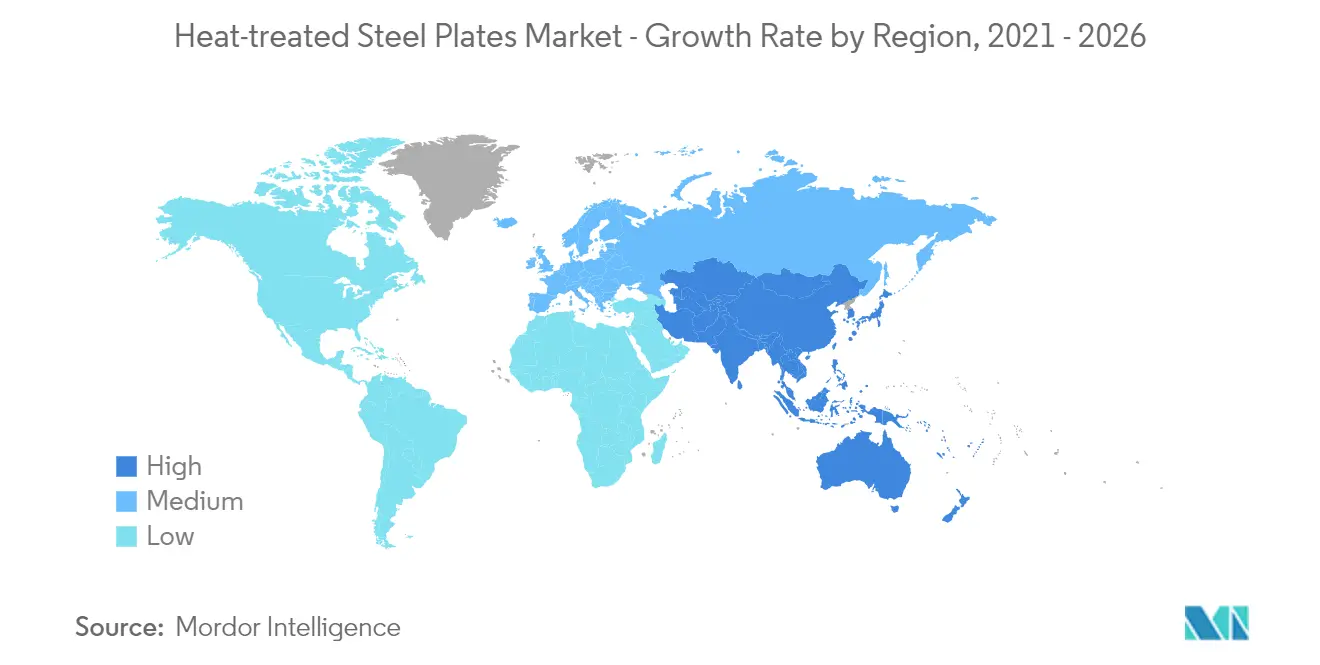

- Devido à rápida industrialização e ao crescente setor de construção, espera-se que a região Ásia-Pacífico domine o mercado global de placas de aço tratadas termicamente.

Tendências do mercado de placas de aço tratadas termicamente

Aplicações crescentes para produção de máquinas

- Placas de aço tratadas termicamente são utilizadas para melhorar as propriedades mecânicas e químicas do aço sem alterar quaisquer características originais. Conseqüentemente, eles estão sendo usados por várias indústrias de usuários finais.

- A demanda do setor automotivo e de máquinas industriais tem crescido devido às propriedades das placas de aço tratadas termicamente. Dentre todos os tipos de aço, o aço carbono tem grande participação e é utilizado em diversas aplicações.

- Em agosto de 2020, a US Steel anunciou sua decisão de investir US$ 750 milhões para modernizar e aprimorar sua fábrica de Gary Works em Indiana, nos Estados Unidos.

- Em novembro de 2020, a Big River Steel anunciou sua decisão de expandir suas instalações de reciclagem de sucata e produção de aço com sede em Arkansas, o que pode dobrar a capacidade de produção de aço laminado a quente da empresa para 3,3 milhões de toneladas métricas anualmente. Isto pode facilitar ainda mais a capacidade da empresa de produzir aços elétricos de maior qualidade usados em produtos de eficiência energética e em veículos híbridos e elétricos.

- Placas de aço tratadas termicamente são empregadas para produzir equipamentos de máquinas, como perfil de dentes de engrenagem, tambor de cabo de guindaste, roda de engrenagem, tambor de freio, máquinas de aço sem-fim, volante, rodas ferroviárias, virabrequim, embreagens hidráulicas, linhas de transmissão elétrica, montagens de caldeiras, etc..

- No entanto, espera-se que o impacto da COVID-19 diminua a procura e a utilização de chapas de aço tratadas termicamente por diversas indústrias de utilizadores finais a nível mundial no curto prazo.

- No geral, espera-se que o aumento das aplicações de maquinaria industrial e a diminuição da procura do sector automóvel nas regiões em desenvolvimento tenham impacto na procura de chapas de aço tratadas termicamente ao longo dos próximos anos.

Ásia-Pacífico dominará o mercado

- Espera-se que a Ásia-Pacífico domine o mercado global devido ao setor manufatureiro altamente desenvolvido na China, no Japão e na Índia, juntamente com os investimentos contínuos feitos na região para promover o setor de construção, energia e energia ao longo dos anos.

- A procura do setor energético e energético tem vindo a crescer significativamente nos últimos anos. Placas de aço tratadas termicamente estão sendo usadas em caldeiras, tanques de armazenamento, vasos de pressão e outras peças estruturais mais comumente usadas em usinas hidrelétricas, nucleares e outras usinas de geração de energia.

- De acordo com a Agência Internacional de Energia (AIE), a Ásia-Pacífico é a região que mais consome energia nos últimos anos. Embora o mercado energético tenha uma perspetiva positiva a nível global, espera-se que o surto de COVID-19 tenha um impacto negativo no futuro.

- Além disso, a maioria das centrais de produção de energia a nível mundial está localizada na China. Alguns dos próximos reatores de energia em construção na China incluem Fuqing 6, Hongyanhe 5, Shidaowan, Tianwan 6, etc.

- O Conselho de Eletricidade da China anunciou que o investimento das grandes empresas de energia aumentou 0,3% em termos homólogos em 2021, apesar de ter sofrido a maior redução da procura em 2020. A empresa de serviços públicos State Grid of China (que representa cerca de um terço do investimento em eletricidade) anunciou investir um total de 450 bilhões de Yuan em 2020, com projetos de ultra-alta tensão (UHV) representando 40% do investimento total.

- Além disso, a indústria da construção na Ásia-Pacífico tem vindo a crescer constantemente. Índia, Singapura e China testemunharam um crescimento decente nos últimos anos.

- Pontes, componentes estruturais de edifícios, barragens e estruturas de engenharia são a razão para o aumento da demanda por chapas de aço tratadas termicamente na indústria da construção.

- Além disso, placas de aço tratadas termicamente estão sendo utilizadas na construção naval, em estruturas offshore e em áreas de defesa. O aumento destas atividades em Singapura e na China nos últimos dois anos aumentou a procura por chapas de aço tratadas termicamente.

- Com o rápido crescimento da industrialização, o aumento do uso de equipamentos de maquinaria e as indústrias de construção nos países em desenvolvimento, espera-se que as crescentes centrais de geração de energia impulsionem o mercado de chapas de aço tratadas termicamente na Ásia-Pacífico ao longo dos próximos anos.

Visão geral da indústria de placas de aço tratadas termicamente

O mercado global de placas de aço tratadas termicamente é parcialmente fragmentado por natureza, com muitos participantes competindo no mercado. Algumas das principais empresas são POSCO, NIPPON STEEL CORPORATION, Tata Steel, JFE Steel Corporation e ThyssenKrupp Steel Europe, entre outras.

Líderes de mercado de placas de aço tratadas termicamente

POSCO

Nippon Steel Corporation

Tata Steel

JFE Steel Corporation

ThyssenKrupp Steel Europe

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de placas de aço tratadas termicamente

- Em fevereiro de 2021, a Tata Steel reiniciou o trabalho em uma planta de pelotização e expansão do complexo de laminação a frio na Tata Steel Kalinganagar. Foi interrompido devido aos bloqueios. Espera-se que a expansão da planta de Kalinganagar para 8 milhões de toneladas métricas por ano (mtpa) de 3 mtpa incorra em um custo de cerca de INR 25.000 crore.

- Em dezembro de 2019, Danieli foi selecionada para fornecer equipamentos para a Nucor Corporation e seu novo complexo greenfield de usina de aço laminado em Brandenburg (Kentucky, Estados Unidos). A Danieli deveria fornecer a nova Aciaria de Forno Elétrico a Arco (EAF) e o Moinho de Placas/Steckel, bem como um pacote elétrico e de automação fornecido pela Danieli Automation. A Nucor decidiu então investir aproximadamente US$ 1,35 bilhão para construir a usina, que deverá ser capaz de produzir 1,2 milhão de toneladas métricas por ano de chapas de aço.

Segmentação da indústria de chapas de aço tratadas termicamente

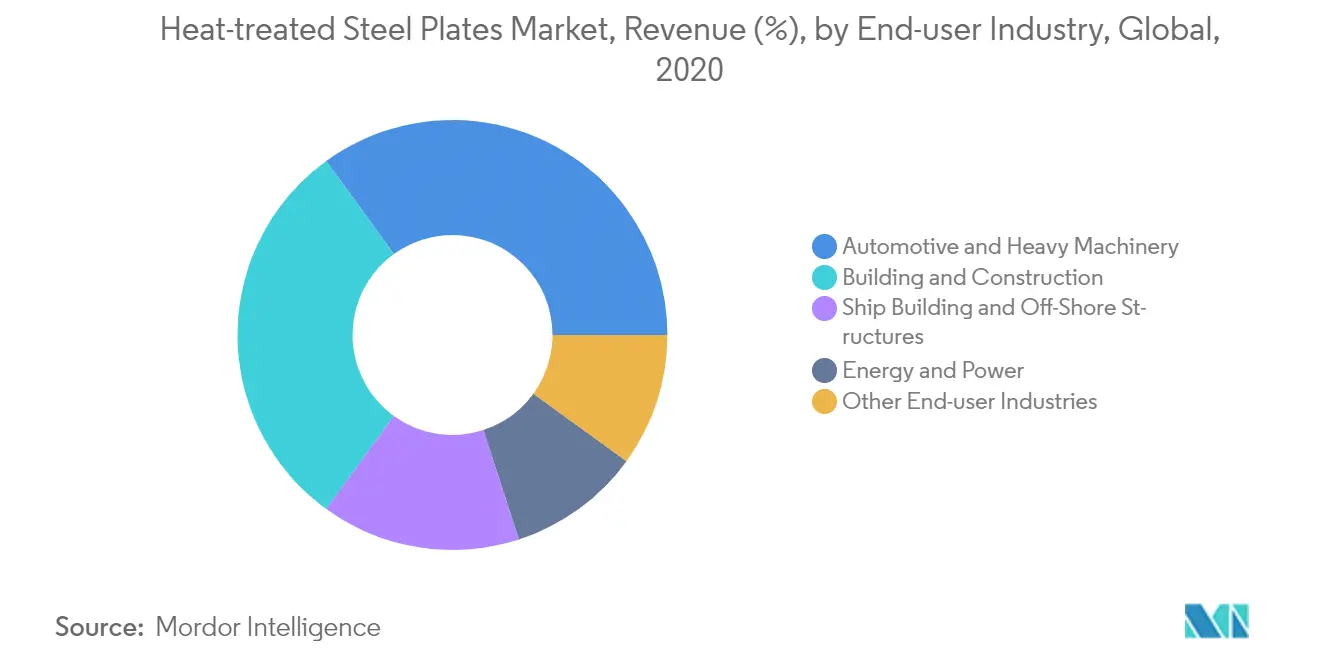

O tratamento térmico é um processo controlado. É usado para alterar a microestrutura de metais e ligas, como aço e alumínio, para lhes conferir propriedades, como maior rigidez superficial, tolerância à temperatura, ductilidade e resiliência, o que deverá ajudá-los a durar mais tempo. Com inúmeros benefícios, as placas de aço tratadas termicamente desempenham um papel importante nos mercados de construção, infraestrutura e máquinas industriais. O mercado de placas de aço tratadas termicamente é segmentado por tipo de aço, tipo de tratamento térmico, indústria de usuário final e geografia. Por tipo de aço, o mercado é segmentado em aço carbono, aço inoxidável e aço liga. Por tipo de tratamento térmico, o mercado é segmentado em recozimento, têmpera, normalização e têmpera. Pela indústria de usuários finais, o mercado é segmentado em máquinas automotivas e pesadas, construção e construção, construção naval e estruturas off-shore, energia e energia, e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de placas de aço tratadas termicamente em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Aço carbono |

| Aço inoxidável |

| Liga de aço |

| anelamento |

| Temperamento |

| Normalizando |

| Têmpera |

| Máquinas Automotivas e Pesadas |

| Construção e Construção |

| Construção Naval e Estruturas Off-Shore |

| Energia e Potência |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Países Nórdicos | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Por tipo de aço | Aço carbono | |

| Aço inoxidável | ||

| Liga de aço | ||

| Por tipo de tratamento térmico | anelamento | |

| Temperamento | ||

| Normalizando | ||

| Têmpera | ||

| Por indústria de usuário final | Máquinas Automotivas e Pesadas | |

| Construção e Construção | ||

| Construção Naval e Estruturas Off-Shore | ||

| Energia e Potência | ||

| Outras indústrias de usuários finais | ||

| Por geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Países Nórdicos | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de placas de aço tratadas termicamente

Qual é o tamanho atual do mercado de placas de aço tratadas termicamente?

O mercado de placas de aço tratadas termicamente deverá registrar um CAGR superior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de placas de aço tratadas termicamente?

POSCO, Nippon Steel Corporation, Tata Steel, JFE Steel Corporation, ThyssenKrupp Steel Europe são as principais empresas que operam no mercado de placas de aço tratadas termicamente.

Qual é a região que mais cresce no mercado de placas de aço tratadas termicamente?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de placas de aço tratadas termicamente?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de placas de aço tratadas termicamente.

Que anos este mercado de placas de aço tratadas termicamente cobre?

O relatório abrange o tamanho histórico do mercado de placas de aço tratadas termicamente para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de placas de aço tratadas termicamente para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de placas de aço tratadas termicamente

Estatísticas para a participação de mercado de placas de aço tratadas termicamente em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de placas de aço tratadas termicamente inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.