Análise de mercado de papelão

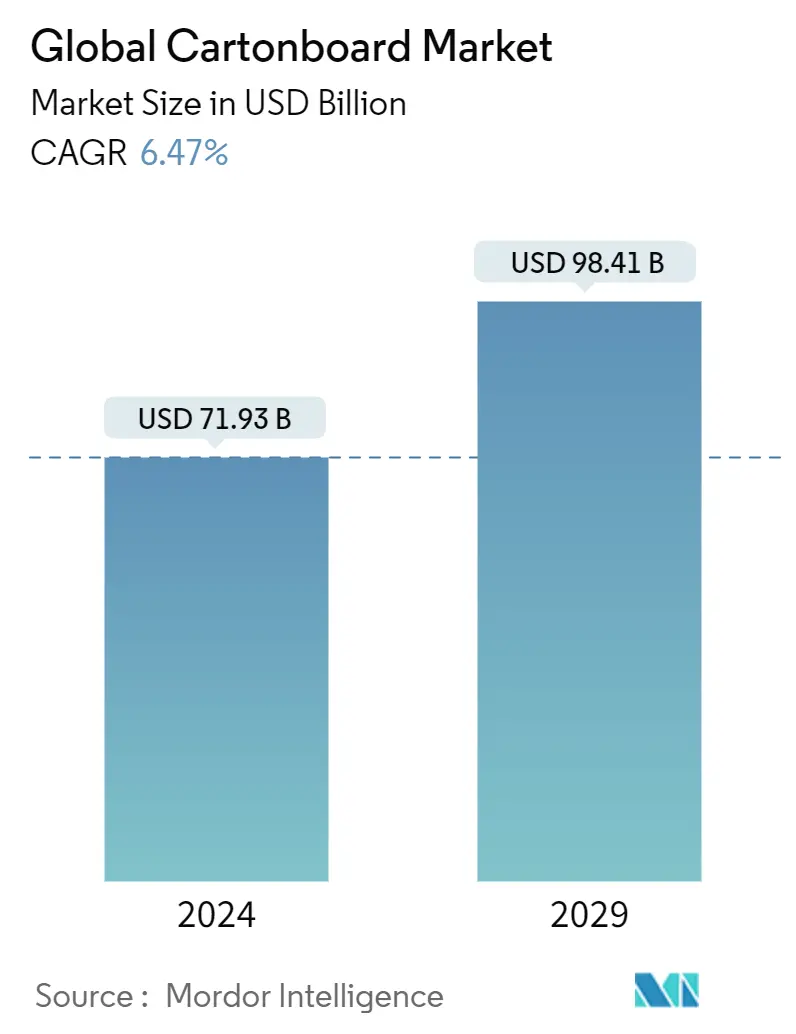

O tamanho do mercado global de papelão é estimado em US$ 71,93 bilhões em 2024, e deverá atingir US$ 98,41 bilhões até 2029, crescendo a um CAGR de 6,47% durante o período de previsão (2024-2029).

- O mercado de papelão é significativamente influenciado pela crescente indústria de logística de comércio eletrônico, impulsionada pela evolução do comportamento do consumidor e pelo aumento da prevalência do envio on-line. Além disso, os consumidores ambientalmente conscientes estão a favorecer produtos ecológicos, levando a uma mudança voluntária para embalagens sustentáveis como o cartão, que está a ganhar rapidamente aceitação no mercado. Além disso, a reciclabilidade das embalagens reduz várias vezes o desperdício ambiental geral, levando os governos a apoiar ativamente tais iniciativas.

- A indústria de embalagens, sendo complexa e em constante evolução, foi impactada pelos avanços tecnológicos de duas formas significativas a crescente procura de embalagens no comércio eletrónico e a integração de sensores e outras tecnologias em materiais de embalagem. O comércio eletrónico trouxe novas preocupações em matéria de embalagens, como a segurança dos produtos, experiências de desembalagem, medidas antifalsificação, otimização da entrega final e um interesse crescente, especialmente entre os principais retalhistas de comércio eletrónico, na fusão de embalagens primárias e secundárias.

- O mercado retalhista global está a registar um crescimento substancial, impulsionando a procura de embalagens prontas para o retalho (RRP). Dados recentes do Departamento de Agricultura dos Estados Unidos (USDA) indicam que as vendas a retalho de produtos alimentares embalados só na Arábia Saudita ultrapassaram os 20 mil milhões de dólares. O RRP tornou-se um aspecto fundamental do varejo, à medida que os varejistas buscam continuamente métodos para aumentar a eficiência e a sustentabilidade. Embora as embalagens tenham tradicionalmente dominado o RRP, a necessidade de redução de tamanho apresenta oportunidades significativas no formato de embalagens cartonadas dobráveis, impulsionando, em última análise, o crescimento do mercado.

- Nos últimos anos, o preço do papel disparou devido a factores como o aumento da procura, problemas de disponibilidade e outras mudanças de mercado na indústria de pasta e papel. A reabertura da economia global pós-COVID e a recuperação do ímpeto das empresas levaram a um aumento na procura de papel. No entanto, a escassez de abastecimento surgiu devido a perturbações na cadeia de abastecimento, incluindo escassez de matérias-primas e problemas de transporte. Este desequilíbrio entre a oferta e a procura aumentou significativamente os preços do papel, realçando os desafios da indústria influenciados pela recuperação económica e pela dinâmica da cadeia de abastecimento.

- O surto de COVID-19 alterou substancialmente o comportamento do consumidor, com os compradores a colocarem maior ênfase na higiene, segurança e sustentabilidade dos produtos. A evolução das necessidades dos compradores e uma abordagem centrada no consumidor continuaram a ser fundamentais à medida que a crise perdurava. Esperava-se que as mudanças antecipadas no comportamento do consumidor no período de previsão refletissem a adaptação do mercado ao cenário então atual, promovendo uma demanda promissora por embalagens de papel e papelão no futuro pós-COVID-19.

Tendências do mercado de papelão

Segmento de bebidas será o usuário final com crescimento mais rápido

- Bebidas como sucos de frutas, bebidas alcoólicas e shakes substitutos de refeição exigem soluções de embalagem de papel. No entanto, a qualidade da bebida é afetada pelo pH, temperatura de armazenamento, pressão e presença de contaminantes. Alterar a quantidade de enchimento pode alterar a composição da bebida. Cada vez mais empresas utilizam embalagens biodegradáveis com alta resistência de barreira (contra calor, umidade e bactérias) para evitar possíveis oxidações.

- O sulfato sólido não branqueado (SUS), ou papelão kraft não branqueado, é um material forte e imprimível comumente usado na indústria de embalagens. É muito utilizado na confecção de caixas e recipientes para bebidas, combinando a robustez do papel Kraft com o acabamento branco. Um lado do cartão é normalmente revestido com uma camada de argila para torná-lo adequado para impressão.

- Durante muitos anos, foram feitos esforços para aumentar a capacidade de reciclagem de recipientes de bebidas. Isto foi conseguido através de investimentos conjuntos com recicladores, fornecedores de tecnologia e fornecedores de equipamentos para construir novas instalações. Em junho de 2023, a Tetra Pak e a Stora Enso investiram cerca de 29 milhões de euros (31,5 milhões de dólares) numa nova linha de reciclagem de embalagens cartonadas para bebidas na Polónia. Esta linha pode multiplicar a capacidade anual de reciclagem de embalagens cartonadas para bebidas do país – de 25 mil para 75 mil toneladas. Também oferece a oportunidade de reciclar toda a quantidade de embalagens cartonadas de bebidas vendidas na Polónia e de países vizinhos, como a República Checa, a Hungria, a Eslováquia, a Letónia, a Estónia e a Lituânia.

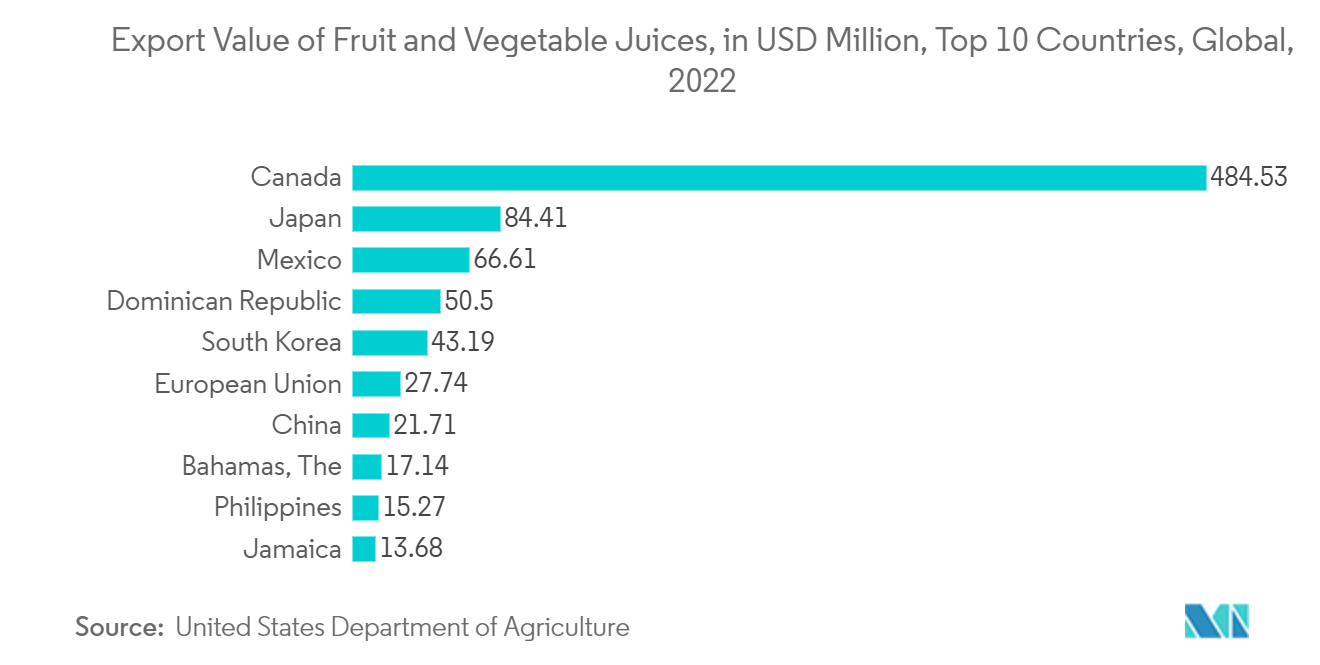

- Esta parceria com a Stora Enso resultou em uma das maiores instalações de reciclagem de embalagens cartonadas para bebidas da União Europeia (UE). Isto exemplifica como os esforços coletivos podem ajudar a preservar materiais renováveis de qualidade provenientes de embalagens cartonadas recicladas, como fibras de papel. Como membro da Aliança para as embalagens cartonadas para bebidas e o meio ambiente (ACE), a Tetra Pak está empenhada em alcançar o objetivo da indústria de ter uma taxa de coleta de 90% e uma taxa de reciclagem de 70% para embalagens cartonadas para bebidas na UE até 2030. Além disso, os líquidos as embalagens cartonadas/tetra packs são um dos tipos de embalagens que mais crescem, impulsionadas pelas bebidas não alcoólicas. De acordo com o Departamento de Agricultura dos Estados Unidos, o Canadá tinha o maior mercado de sucos do mundo, com um volume de exportação totalizando US$ 484,53 milhões. Segue-se o Japão com 84,41 milhões de dólares e o México com 66,61 milhões de dólares.

- Juntamente com a crescente conscientização sobre materiais de embalagem recicláveis e o robusto recurso de reciclabilidade do papelão, em fevereiro de 2023, a Tetra Pak e a saveBOARD divulgaram uma das primeiras instalações de reciclagem de embalagens cartonadas para bebidas em Nova Gales do Sul, Austrália. Esta é uma grande conquista em direção aos objetivos ambientais coletivos. É o primeiro do género no país e irá reutilizar as embalagens para criar materiais de construção com baixo teor de carbono para residências e escritórios, sem consumir água, adesivos ou produtos químicos adicionais, tornando-o assim um produto genuinamente sustentável.

Espera-se que a Ásia-Pacífico detenha uma participação de mercado significativa

- Prevê-se que o mercado chinês de embalagens de cartão cresça devido ao crescimento da população urbana, à evolução da indústria de embalagens de comércio eletrónico, ao declínio dos preços da pasta de papel e à maior consciencialização sobre a utilização de embalagens ecológicas. De acordo com a China Paper Association, o volume de consumo de pasta de papel na China ascendeu a cerca de 112,95 milhões de toneladas métricas em 2022, acima dos 93,87 milhões de toneladas métricas em 2018. Espera-se que isto apoie o crescimento e o consumo de caixas dobráveis para aumentar a capacidade. para cartões.

- Além disso, o setor de embalagens chinês continua a evoluir e a tornar-se mais avançado. Nos últimos anos, a maioria das opções de embalagens de frutas têm sido feitas de plástico; no entanto, a tendência está a mudar na região com a mudança das regulamentações de plásticos para embalagens de papel e cartão. Além disso, dada a crescente preocupação com a segurança e a proteção ambiental, as embalagens seguras deverão tornar-se um foco significativo para as embalagens de alimentos nos próximos anos.

- O crescimento do papelão na Índia é impulsionado pela demanda contínua por embalagens de qualidade de vários produtos FMCG, produtos farmacêuticos, têxteis, varejo organizado, comércio eletrônico em expansão e outros segmentos. Além disso, polpas de frutas, sucos e outros concentrados impulsionam a crescente demanda por cartões na Índia. A indústria na Índia subiu na curva de sustentabilidade e tornou-se muito mais avançada tecnologicamente.

- O mercado de papelão no Japão poderia ser um parceiro valioso da indústria de bebidas alcoólicas se considerar o objetivo do governo de aumentar o consumo de álcool e abordar a evolução das atitudes entre os jovens. Os produtores de papelão podem aproveitar o aumento da demanda por embalagens de álcool e estimular o crescimento do mercado, aumentar as receitas fiscais do governo ou aumentá-las se enfatizarem a inovação, a sustentabilidade, a personalização e o marketing eficaz.

- A Austrália testemunhou uma enorme demanda por embalagens de papelão ondulado no setor de comércio eletrônico. Por exemplo, de acordo com o Australia Post, o crescimento anual das vendas aumentou para setores de comércio eletrônico como casa e jardim (37%), alimentos e bebidas (32%), hobbies e bens recreativos (31%), lojas de variedades ( 30%), moda (27%), saúde e beleza (24%). Além disso, de acordo com o National Australia Bank, a distribuição de gastos online em utensílios domésticos e eletrodomésticos, lojas de departamentos, mercearias e bebidas alcoólicas, pessoais e recreativas, moda, jogos e brinquedos em agosto de 2021 foi responsável por 23,8%, 16,3%, 15,3%, 12,45 , 10,9%, 8,9% respectivamente. Isso aumentou a demanda por embalagens secundárias, como caixas dobráveis, no país.

Visão geral da indústria de papelão

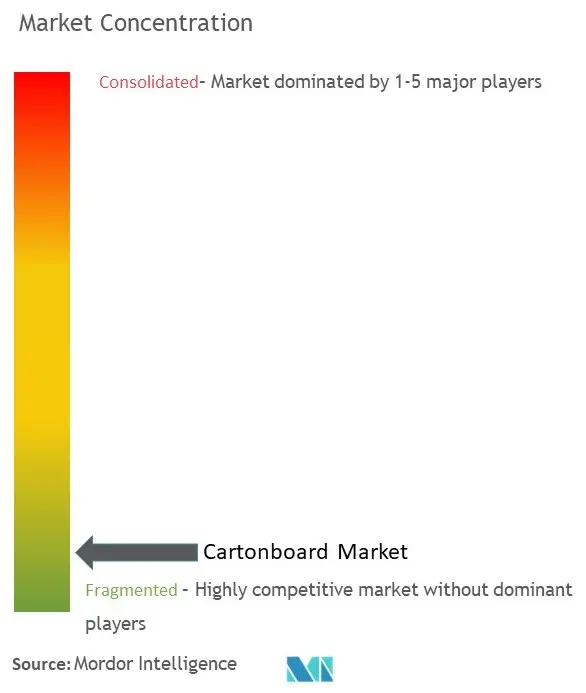

O mercado de papelão apresenta players importantes como Asia Pulp Paper Group (APP), Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company e Graphic Packaging Holding Company. Estas entidades estão a empregar manobras estratégicas como parcerias e aquisições para fortalecer os seus portfólios de produtos e garantir uma vantagem competitiva duradoura.

Em setembro de 2023, a Smurfit WestRock emergiu como uma força global focada na sustentabilidade após a fusão da Smurfit Kappa e da WestRock. Esta consolidação visa sinergizar os seus negócios de embalagens à base de papel, capitalizando os seus pontos fortes complementares para estabelecer uma presença formidável em embalagens sustentáveis à escala global.

Em abril de 2023, a Mayr-Melnhof Karton AG (Grupo MM) deu luz verde a uma iniciativa de investimento abrangente destinada a fortalecer a principal fábrica de cartão e papel da Polónia. Avaliado em aproximadamente 660 milhões de euros (721,6 milhões de dólares), este plano de três partes envolve medidas para reduzir despesas com energia e CO2, integrar recursos de celulose e penetrar no mercado de papel kraft para sacos. Esses movimentos estratégicos visam posicionar a fábrica para uma viabilidade sustentada a longo prazo e sustentabilidade ambiental.

Líderes do mercado de papelão

Asia Pulp & Paper Group (APP)

Mayr-Melnhof Karton AG (MM Group)

Nine Dragons Paper Holdings Limited

Westrock Company

Graphic Packaging Holding Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de papelão

- Junho de 2023 A Stora Enso inaugurou uma nova fábrica de papelão ondulado em De Lier, na Holanda. A unidade faz parte do recentemente adquirido De Jong Packaging Group, agora a unidade de negócios da Europa Ocidental dentro da Divisão de Soluções de Embalagem. Esta enorme expansão foi projetada com forte foco em operações sustentáveis.

- Junho de 2023 O Grupo Metsa, em colaboração com sua empresa de inovação Mets Spring e o parceiro de negócios Fiskars Group, lançou uma solução inovadora de embalagem à base de fibra chamada Mouto 3D. Este cartão serve como embalagem externa, proporcionando uma superfície visualmente atraente e de alta qualidade que aprimora a experiência geral da embalagem. Dentro da caixa de papelão, estão alojadas as tesouras ReNew da Fiskars. Estas tesouras são fabricadas com materiais reciclados.

Segmentação da indústria de papelão

Um papelão é um tipo de papelão, geralmente com espessura de 180-600 g/m2 e pode variar de acordo com as necessidades do usuário final, comumente dobrado em caixas usadas como embalagem primária ou secundária e feito de resíduos de papel, celulose ou uma mistura de ambos. Os resíduos de papel são usados para fabricar tipos mais baratos de papelão, mas tipos mais substanciais e mais caros podem ser produzidos a partir de diferentes tipos de celulose, desde polpa mecânica até celulose branqueada de madeira macia (BSK). O papelão é usado para embalar diversos produtos, como alimentos secos e congelados, alimentos de conveniência, cuidados pessoais, confeitaria, panificação, produtos farmacêuticos e muito mais.

O mercado de papelão é segmentado por categoria de produto, usuário final e geografia. Por grau de produto, o mercado é segmentado em cartão sólido branqueado, cartão sólido não branqueado, cartão dobrável, aglomerado revestido de branco, cartão para embalagens de líquidos e cartão para serviços de alimentação. Por usuário final, o mercado é segmentado em alimentos, bebidas, produtos farmacêuticos e de saúde, cosméticos e produtos de higiene pessoal, tabaco e outras indústrias de usuários finais. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África. O relatório também oferece tamanho de mercado e previsões para 13 países nas principais regiões.

Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Placa Sólida Branqueada |

| Tábua Sólida Não Branqueada |

| Caixa dobrável |

| Aglomerado com forro branco |

| Placa de embalagem de líquidos |

| Conselho de serviço de alimentação |

| Bebida |

| Comida |

| Farmacêutica e Saúde |

| Cosméticos e Artigos de Higiene Pessoal |

| Tabaco |

| Outras indústrias de usuários finais |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| Argentina | |

| México | |

| Resto da América Latina | |

| Oriente Médio e África |

| Por categoria de produto | Placa Sólida Branqueada | |

| Tábua Sólida Não Branqueada | ||

| Caixa dobrável | ||

| Aglomerado com forro branco | ||

| Placa de embalagem de líquidos | ||

| Conselho de serviço de alimentação | ||

| Por usuário final | Bebida | |

| Comida | ||

| Farmacêutica e Saúde | ||

| Cosméticos e Artigos de Higiene Pessoal | ||

| Tabaco | ||

| Outras indústrias de usuários finais | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| Argentina | ||

| México | ||

| Resto da América Latina | ||

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de papelão

Qual é o tamanho do mercado de papelão?

O tamanho do mercado de papelão deverá atingir US$ 71,93 bilhões em 2024 e crescer a um CAGR de 6,47% para atingir US$ 98,41 bilhões até 2029.

Qual é o tamanho atual do mercado de papelão?

Em 2024, o tamanho do mercado de papelão deverá atingir US$ 71,93 bilhões.

Quem são os principais atores do mercado de papelão?

Asia Pulp & Paper Group (APP), Mayr-Melnhof Karton AG (MM Group), Nine Dragons Paper Holdings Limited, Westrock Company, Graphic Packaging Holding Company são as principais empresas que operam no mercado de papelão.

Qual é a região que mais cresce no mercado de papelão?

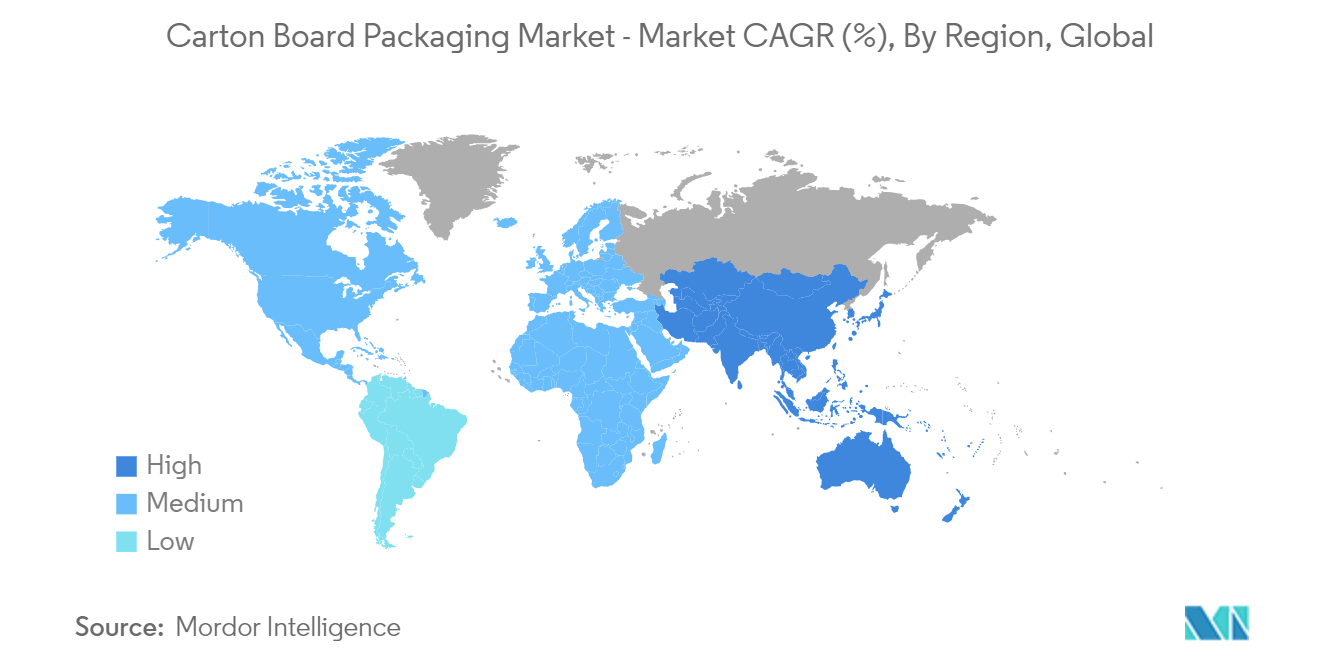

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de papelão?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de papelão.

Que anos esse mercado de papelão cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de papelão foi estimado em US$ 67,28 bilhões. O relatório abrange o tamanho histórico do mercado de papelão para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de papelão para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de papelão

Estatísticas para a participação de mercado de papelão em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de papelão inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor gratuitamente baixar relatório em PDF.