Análise de mercado de placas de contêineres

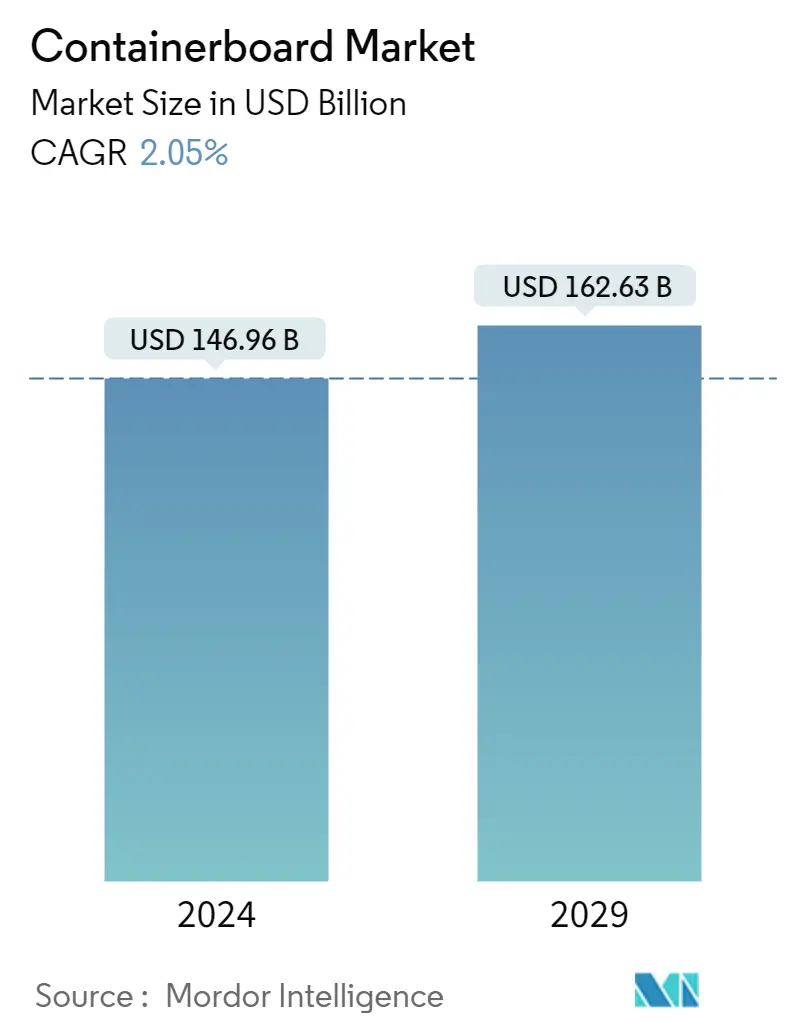

O tamanho do mercado de Containerboard é estimado em US$ 146,96 bilhões em 2024, e deverá atingir US$ 162,63 bilhões até 2029, crescendo a um CAGR de 2,05% durante o período de previsão (2024-2029).

O Containerboard está se tornando cada vez mais comum no mundo das embalagens. Devido à sua adaptabilidade, portabilidade e durabilidade, é o material de embalagem mais utilizado. Além disso, provém de um recurso renovável. É também o material de embalagem mais reciclado.

- Ao longo do período de previsão, previu-se que o mercado global de papelão para contêineres se expandirá significativamente, principalmente devido ao aumento das remessas de caixas de papelão ondulado e das remessas de comércio eletrônico, ao aumento da demanda por alimentos embalados e às empresas e à mudança das preferências dos consumidores em direção a opções de embalagens recicláveis.

- A utilização de caixas de papelão ondulado mini-flutuadas em alguns mercados também lhes permitiu expandir sua presença em mercados, como caixas de cereais e embalagens de alimentos para viagem. Outro fator que permite que as caixas de papelão ondulado ganhem participação em relação às caixas de papelão é a introdução de embalagens prontas para comércio eletrônico, que substituem caixas leves e fáceis de abrir por caixas que podem suportar os rigores do transporte. Espera-se que tais tendências impulsionem a adoção do cartão para contentores no setor do comércio eletrónico e noutras indústrias.

- Embora os governos estejam a forçar as indústrias de embalagens a utilizar materiais recicláveis nas embalagens e haja preocupações ambientais crescentes, o mercado sob investigação para o período projectado tem uma enorme oportunidade.

- Um dos aspectos cruciais previstos para impedir a expansão do mercado é a acessibilidade de opções alternativas de embalagens.

- Alguns dos principais impulsionadores do mercado examinado como resultado do surto de COVID-19 incluem o crescimento das embalagens de alimentos e o aumento contínuo da demanda por embalagens de papelão ondulado na expansão das remessas de comércio eletrônico. A demanda por embalagens de alimentos, produtos de saúde e remessas de comércio eletrônico expandiu-se significativamente nos portais de comércio eletrônico.

Tendências do mercado de placas de contêineres

Setor de alimentos e bebidas testemunhará o crescimento

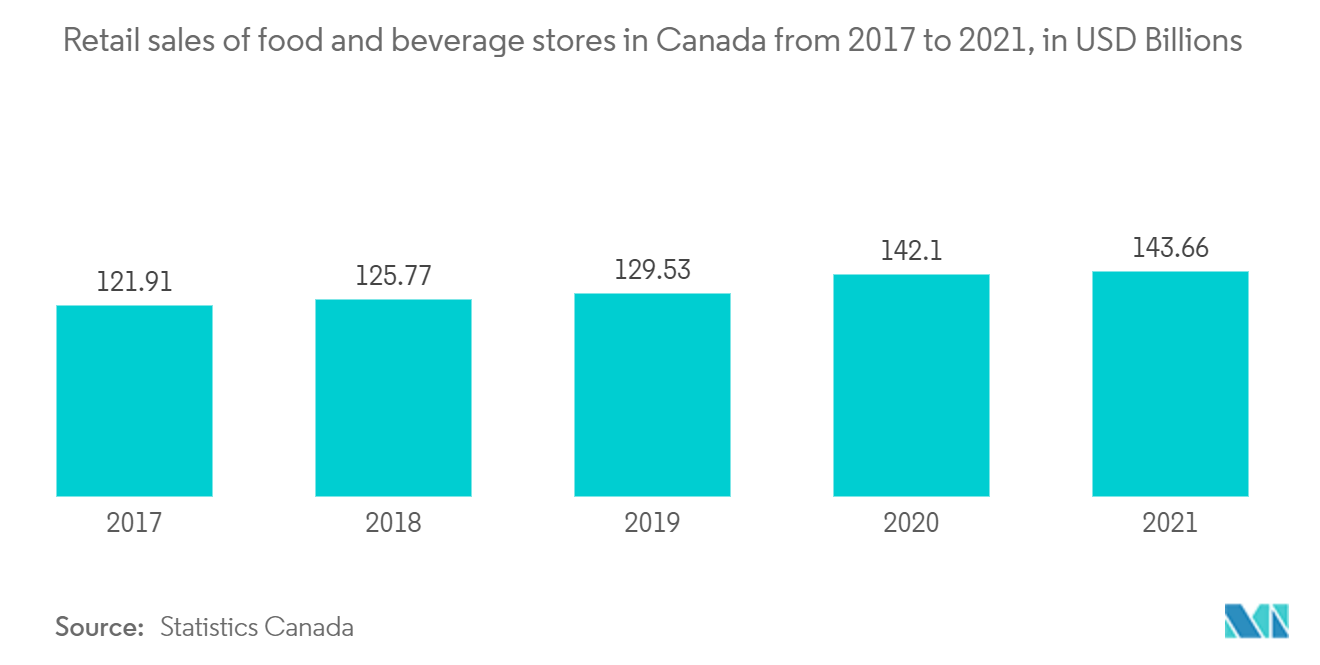

- Devido ao estilo de vida agitado das pessoas, a procura por produtos embalados e prontos a consumir está a aumentar. A necessidade de alimentos embalados também é impulsionada pela crescente população jovem, especialmente mulheres trabalhadoras, que também estão incluídas no mercado, em estudo.

- As embalagens de papelão ondulado, principalmente as embalagens secundárias ou terciárias, são cada vez mais utilizadas pelas empresas para proporcionar melhores resultados aos clientes, pois protegem os itens da umidade e suportam longos tempos de transporte. A necessidade é alimentada por alimentos processados, como pão, produtos cárneos e outros produtos perecíveis, que exigem que esses materiais de embalagem sejam usados uma única vez. Como resultado, prevê-se que a necessidade de papelão para contêineres na indústria de alimentos e bebidas aumente.

- Além disso, novos desenvolvimentos na área estão ampliando a gama de utilizações das embalagens de papelão ondulado. As empresas que compõem o Grupo THIMM criaram a COOLandFREEZE, uma caixa de papelão ondulado para remessas com temperatura controlada que permite o transporte de mercadorias congeladas, resfriadas e não refrigeradas juntas em uma única remessa.

- Com esta embalagem de última geração, as refeições processadas são efetivamente isoladas e mantidas frias por pelo menos 36 horas. A embalagem de papelão ondulado é uma solução de transporte mais ecológica do que o poliestireno ou o plástico. Portanto, prevê-se que a demanda nesta indústria prolifere durante o período de previsão.

- Esses produtos também oferecem recursos adicionais, como evitar que os alimentos processados fiquem expostos à luz solar, o que pode impactar a qualidade e o sabor dos alimentos processados durante o transporte das unidades de produção até os varejistas.

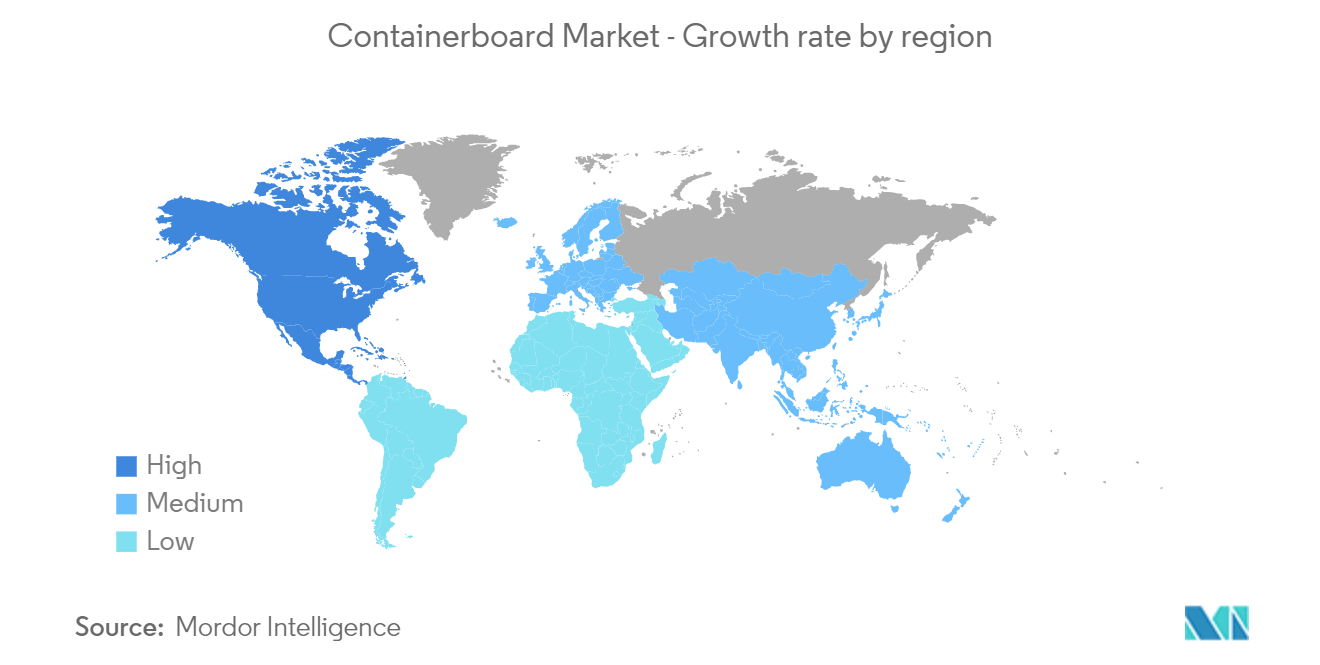

A América do Norte é um dos mercados mais proeminentes no mercado global de papelão para contêineres

- Durante o período projetado, prevê-se que a demanda da América do Norte por material de papelão para contêineres seja impulsionada pela crescente conscientização dos consumidores sobre os benefícios dos produtos ecológicos. Um dos principais exportadores de papelão para contêineres, especialmente embalagens de papelão ondulado e revestimentos kraft, são os Estados Unidos. Comparado a outras regiões, o país apresenta menores gastos com manufatura e materiais. A alta fabricação de papelão para contêineres está relacionada à preocupação do país com o desenvolvimento sustentável.

- Além disso, um programa foi iniciado pelos membros da Fiber Box Association (FBA) para aumentar a conscientização sobre o uso de caixas de papelão ondulado. As empresas membros que fabricam embalagens de papelão ondulado em toda a América do Norte usam esse programa para compartilhar seu progresso com usuários e consumidores de caixas, para que tenham segurança na escolha, recebimento, uso e reciclagem de embalagens de papelão ondulado.

- Além disso, não houve muita pressão dos consumidores ou regulamentares nos Estados Unidos anteriormente para a reciclagem do cartão devido ao preço relativamente baixo da pasta e a um registo histórico de caixas recicladas que não eram suficientemente fortes para sobreviverem intactas à viagem. No entanto, devido ao aumento do comércio eletrónico, tem havido um aumento da procura de cartão, o que cria uma necessidade de materiais de embalagem de cartão para contentores.

- Muitas grandes cidades, como Califórnia, Nova Iorque, Washington, Maine e Massachusetts, proibiram a utilização de recipientes e sacos de plástico e outros produtos descartáveis não recicláveis que são prejudiciais ao ambiente, aumentando a procura por soluções de embalagem em cartão.

Visão geral da indústria de placas de contêineres

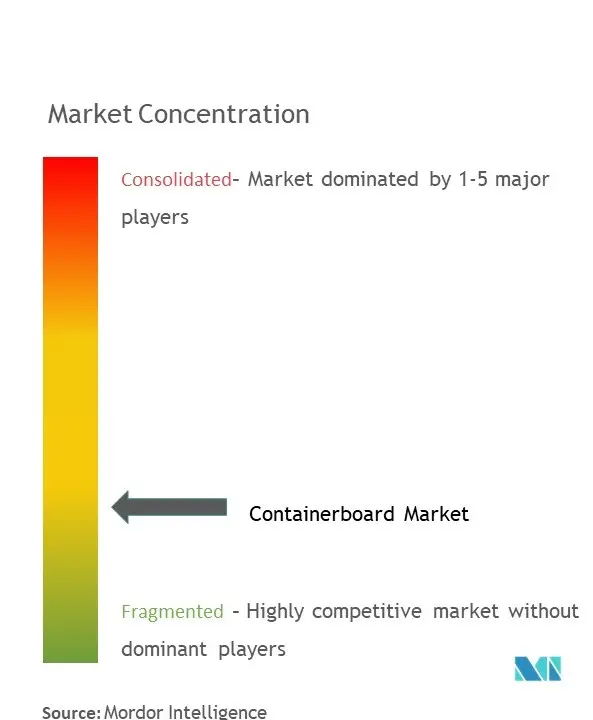

O mercado de papelão para contêineres é moderadamente competitivo e consiste em muitos players importantes. Poucos grandes concorrentes controlam agora a maior parte do mercado em termos de quota de mercado. Estes importantes participantes no mercado estão a concentrar-se no crescimento da sua base de consumidores a nível internacional. Muitas empresas dependem de projetos de colaboração estratégica para melhorar a sua quota de mercado e rentabilidade.

Em fevereiro de 2022, a WestRock Company proclamou a sua intenção de construir uma nova fábrica de caixas de papelão ondulado em Longview, Washington, a fim de satisfazer a crescente demanda de seus clientes locais no noroeste do Pacífico. A nova fábrica de caixas de papelão ondulado abastecerá todos os segmentos de mercado e setores industriais no noroeste do Pacífico.

Líderes de mercado de placas de contêineres

International Paper

Oji Fibre Solutions (NZ) Ltd

Nine Dragons Paper (Holdings) Limited

Smurfit Kappa Group

Mondi Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de placas de contêineres

- Abril de 2022 A DS Smith lançou uma caixa de cartão canelado para envio de comércio eletrónico de dispositivos médicos. A caixa de papelão ondulado apresenta uma solução monomaterial em vez de embalagens coladas com inserto plástico descartável.

- Janeiro de 2022 O Smurfit Kappa Group PLC anunciou um investimento de mais de US$ 33 milhões no Brasil para expandir a capacidade de sua fábrica em Fortaleza para atender à crescente demanda por embalagens inovadoras e sustentáveis.

Segmentação da indústria de placas de contêineres

Containerboard é o material utilizado na fabricação de caixas de papelão ondulado - normalmente conhecido como papelão. É o material de embalagem mais utilizado, pois é versátil, leve, resistente e feito a partir de recursos renováveis. É também o único material de embalagem mais reciclado.

O mercado de contêineres é segmentado por material (fibras virgens, fibras recicladas e fibras virgens + recicladas), tipo (Kraftliners, testliners e flutings), usuário final vertical (alimentos e bebidas, bens de consumo e industriais) e geografia. Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Fibras Virgens |

| Fibras Recicladas |

| Virgem + Fibras Recicladas |

| Kraftliners |

| Testadores |

| Caneleiras |

| Outros tipos (topo branco, etc.) |

| Alimentos e Bebidas |

| Bens de consumo |

| Industrial |

| Outros usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América do Sul |

| Oriente Médio e África |

| Por material | Fibras Virgens |

| Fibras Recicladas | |

| Virgem + Fibras Recicladas | |

| Por tipo | Kraftliners |

| Testadores | |

| Caneleiras | |

| Outros tipos (topo branco, etc.) | |

| Por usuário final | Alimentos e Bebidas |

| Bens de consumo | |

| Industrial | |

| Outros usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América do Sul | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de placas de contêineres

Qual é o tamanho do mercado de contêineres?

O tamanho do mercado de Containerboard deverá atingir US$ 146,96 bilhões em 2024 e crescer a um CAGR de 2,05% para atingir US$ 162,63 bilhões até 2029.

Qual é o tamanho atual do mercado de contêineres?

Em 2024, o tamanho do mercado de Containerboard deverá atingir US$ 146,96 bilhões.

Quem são os principais atores do mercado de Containerboard?

International Paper, Oji Fibre Solutions (NZ) Ltd, Nine Dragons Paper (Holdings) Limited, Smurfit Kappa Group, Mondi Limited são as principais empresas que operam no mercado Containerboard.

Qual é a região que mais cresce no mercado de Containerboard?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de Containerboard?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado Containerboard.

Que anos esse mercado de Containerboard cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Containerboard foi estimado em US$ 144,01 bilhões. O relatório abrange o tamanho histórico do mercado de Containerboard para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Containerboard para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de placas de contêineres

Estatísticas para a participação de mercado da Container Board em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Container Board inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.