Análise de mercado de gerenciamento de instalações do GCC

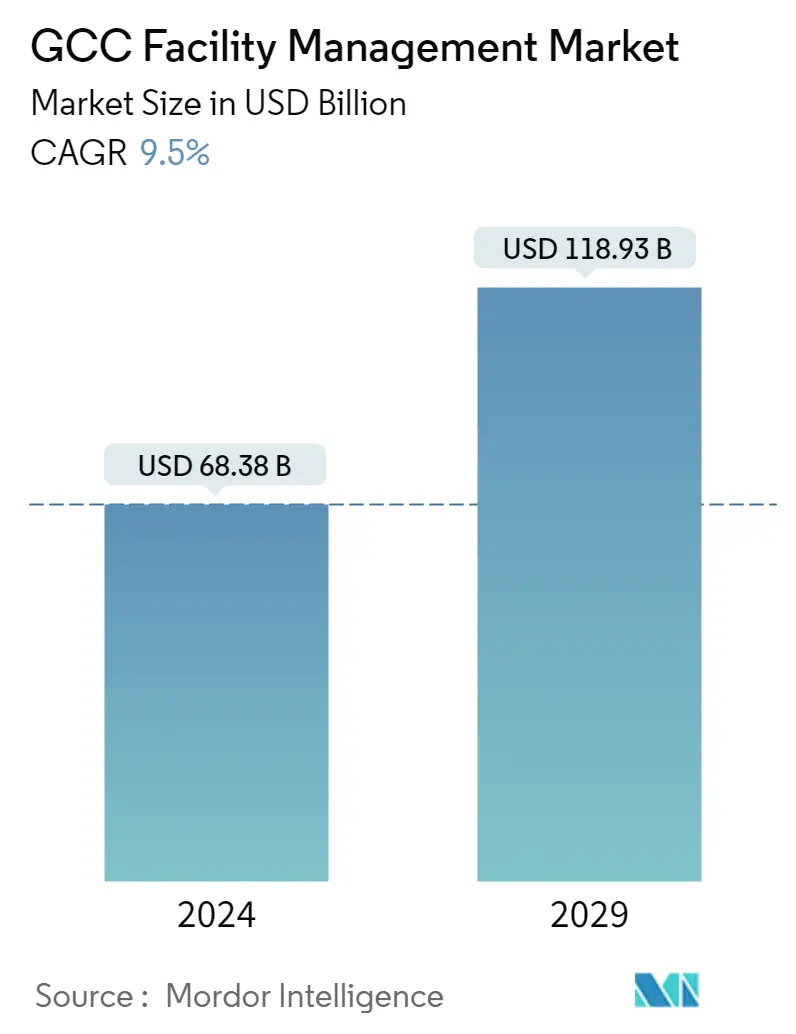

O tamanho do mercado de gerenciamento de instalações do GCC é estimado em US$ 68,38 bilhões em 2024, e deverá atingir US$ 118,93 bilhões até 2029, crescendo a um CAGR de 9,5% durante o período de previsão (2024-2029).

A gestão de instalações do GCC tem experimentado um crescimento de estudos devido a vários factores, tais como urbanização, desenvolvimento de infra-estruturas e a crescente consciência da importância dos serviços profissionais de gestão de instalações.

- Os países do CCG estão a investir fortemente em projectos de infra-estruturas, incluindo edifícios comerciais e residenciais, aeroportos, hospitais e centros comerciais. À medida que estes activos continuam a expandir-se, a procura por serviços de gestão de instalações aumenta. O crescimento económico e a prosperidade da região contribuíram para o aumento de propriedades comerciais e residenciais, o que, por sua vez, levou a uma maior procura de serviços de gestão de instalações.

- A economia crescente do Qatar e os ambiciosos planos de desenvolvimento de infra-estruturas criaram oportunidades significativas para o sector de gestão de instalações. O Catar investiu em projetos de infraestrutura em preparação para grandes eventos como a Copa do Mundo FIFA de 2022. Esses projetos incluem a construção de estádios, redes de transporte, hotéis e outros imóveis comerciais e residenciais. À medida que estes projectos são concluídos, há uma procura crescente de serviços de gestão de instalações para manter e operar estas instalações de forma eficiente.

- A crescente ênfase na terceirização de operações não essenciais tem sido um impulsionador significativo para o mercado de gerenciamento de instalações do GCC. À medida que as empresas e organizações da região continuam a concentrar-se nas suas actividades e competências essenciais, reconhecem os benefícios de delegar funções não essenciais a prestadores de serviços especializados.

- As empresas de gestão de instalações que operam no CCG são obrigadas a ter uma certa percentagem da sua força de trabalho composta por cidadãos locais. Isto pode levar a desafios na procura de talentos locais qualificados para determinadas funções especializadas, afetando potencialmente a qualidade do serviço.

- A pandemia de COVID-19 resultou em turbulência económica devido aos subsequentes confinamentos. Também impactou o setor de gerenciamento de instalações. Ao contrário disso, espera-se que a crescente conscientização sobre limpeza, gestão de manutenção e segurança impulsione o estudo de mercado no futuro próximo. Além disso, os governos dos países mais afectados, como os Emirados Árabes Unidos, estão a investir nestes serviços.

Tendências do mercado de gerenciamento de instalações do GCC

Espera-se que o segmento de usuários finais de governo, infraestrutura e entidades públicas detenha uma participação de mercado significativa

- O boom da construção liderado pelo governo e a crescente ênfase nas práticas de construção ecológica estão a aumentar a procura de gestão de instalações na região CEE. Além dos projetos de transportes, o governo do Qatar pretende expandir rapidamente o turismo, a educação e o setor imobiliário para manter as suas competências no âmbito da Visão Nacional do Qatar 2030 (QNV 2030).

- De acordo com o Ministério das Finanças do Qatar, os projectos de infra-estruturas recebem QAR 74 mil milhões (USD 20,33 mil milhões), o que representa aproximadamente 36,0% contra o interesse do Estado em realizar os grandes projectos de desenvolvimento dentro do prazo, especialmente aqueles relacionados com a organização do Campeonato do Mundo FIFA Qatar 2022. Além disso, o ministério enfatizou um foco especial em dois sectores-chave, nomeadamente a educação e os cuidados de saúde, que deverão testemunhar o desenvolvimento e expansão de escolas e instituições educativas e de projectos e programas de saúde. Quase QAR 17,8 mil milhões (USD 4,89 mil milhões) foram reservados para a educação, enquanto cerca de QAR 20 mil milhões (USD 5,49 mil milhões) foram atribuídos ao sector da saúde.

- A recente iniciativa de fornecer vistos electrónicos turísticos internacionais no Reino da Arábia Saudita, como parte das suas iniciativas Visão 2030 para impulsionar o turismo para se manter globalmente competitivo, deverá ter um impacto significativo no mercado imobiliário do país.

- Nos esforços para diversificar a economia do país longe dos rendimentos baseados no petróleo, recentemente, o governo lançou gigaprojectos de turismo em toda a Arábia Saudita e novos vistos electrónicos para 49 países para impulsionar as chegadas de visitantes internacionais. Estas iniciativas impactantes e as reformas em curso moldaram um cenário hoteleiro mais diversificado, estimulando o desenvolvimento imobiliário no país.

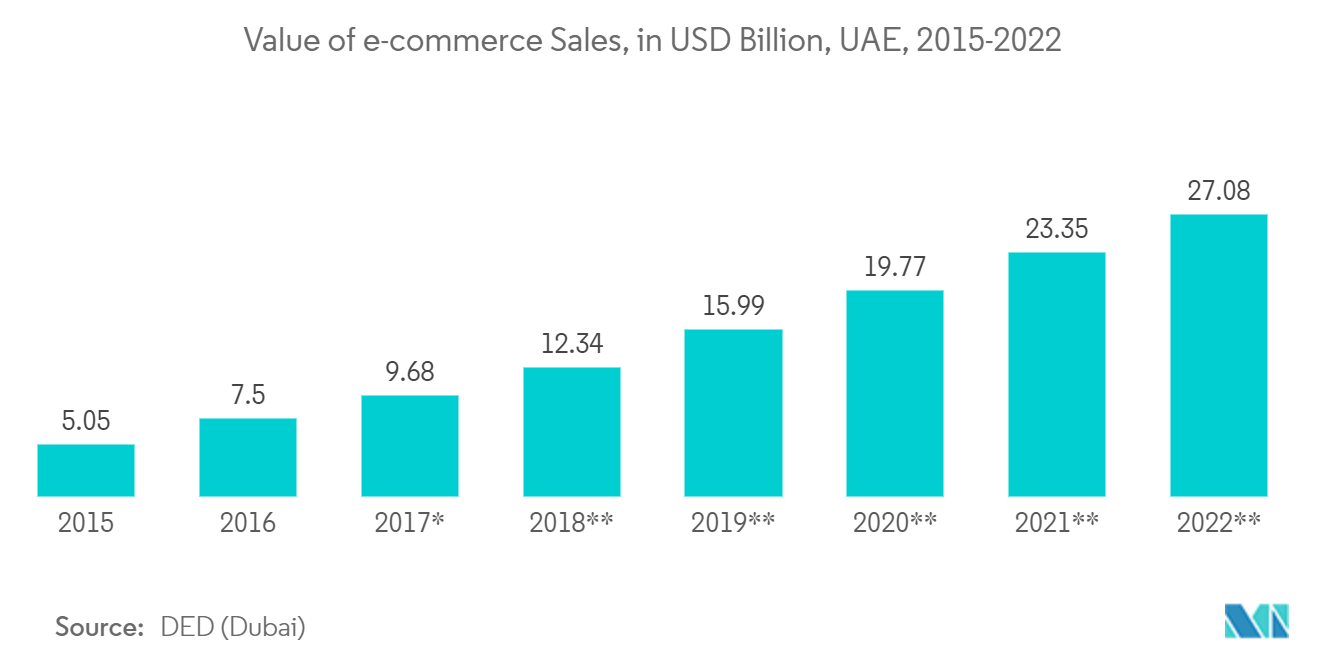

- Um dos geradores de demanda significativos de serviços de gerenciamento de instalações são os centros de armazenamento e estoque. O crescimento considerável da indústria convencional de retalho e comércio electrónico do país está a impulsionar o crescimento dos serviços de instalações. A crescente demanda do país por gerenciamento integrado de instalações impulsionou o crescimento do mercado nos últimos anos. De acordo com o DED (Dubai), em 2022, o valor previsto das vendas do comércio eletrônico nos Emirados Árabes Unidos (EAU) foi de aproximadamente US$ 27 bilhões. Estima-se que as vendas do comércio electrónico nos EAU cresçam em média 23% anualmente entre 2018 e 2022.

Espera-se que a Arábia Saudita detenha uma participação de mercado significativa

- Os serviços de gestão de instalações em Riade, Jeddah, Meca e DMA tornaram-se mercados maduros e em crescimento. Com o aumento de projectos de desenvolvimento de infra-estruturas em todo o Reino da Arábia Saudita que contribuem para o seu crescimento económico, os serviços de gestão de instalações também são necessários em grande medida.

- Espera-se que as oportunidades na forma de um número crescente de serviços sob cada fornecedor e uma escassez de mão de obra consolidem e fortaleçam o cenário, uma vez que os intervenientes podem preferir entregar projetos de grande escala em conjunto. A iniciativa de cidade inteligente e a Visão 2030 dão continuidade ao crescimento do setor da construção e ao aumento do parque imobiliário numa perspetiva de longo prazo. Além disso, espera-se que uma mudança de fornecedores para oferecer serviços de IFM e um envolvimento crescente de intervenientes em FM desde a fase de concepção cresça e se torne popular, principalmente devido às margens mais elevadas em tais projectos e a uma vantagem competitiva.

- A indústria da construção na Arábia Saudita beneficia de intervenientes do sector público e privado com um foco crescente nas reformas, apoiando a Visão 2030 da região. No âmbito desta visão de longo prazo, o governo planeou várias reformas económicas, educacionais e relacionadas para inovar e diversificar a economia da Arábia Saudita. paisagem.

- Nos últimos anos, as instalações de saúde aumentaram no país a um ritmo significativo, criando oportunidades substanciais para empresas de gestão de instalações. Além disso, várias iniciativas lideradas pelo governo estão a mudar a dinâmica do mercado de FM, remodelando o panorama dos cuidados de saúde na Arábia Saudita e criando uma configuração institucional mais robusta e quadros regulamentares eficazes para promover o investimento do sector privado nos cuidados de saúde.

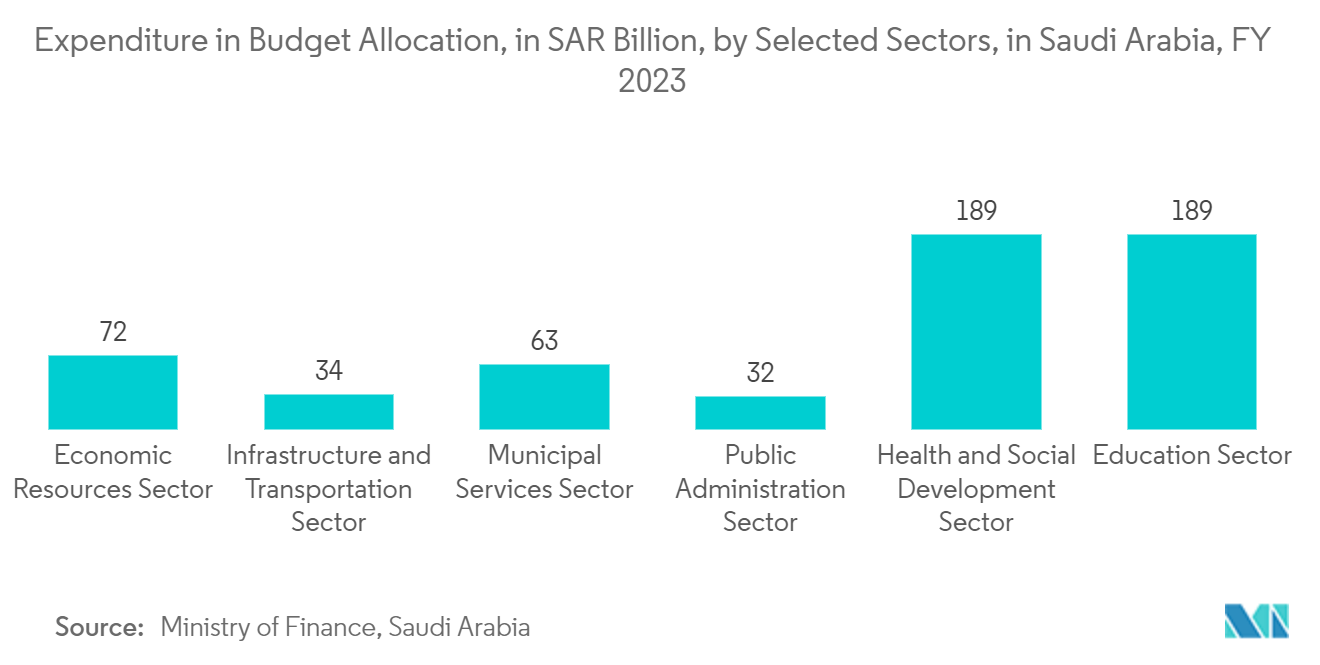

- Além disso, de acordo com o Ministério das Finanças, a dotação orçamental para os sectores da habitação, infra-estruturas e transportes no exercício financeiro de 2023 foi estimada em cerca de 34 mil milhões de SAR (9,06 mil milhões de dólares). Além disso, na alocação sectorial, o governo é responsável por apoiar mais de 120.000 famílias através do esquema nacional de habitação Sakani. Estas dotações orçamentais consideráveis do governo criariam oportunidades substanciais para os fornecedores de gestão de instalações que operam no país.

Visão geral da indústria de gerenciamento de instalações GCC

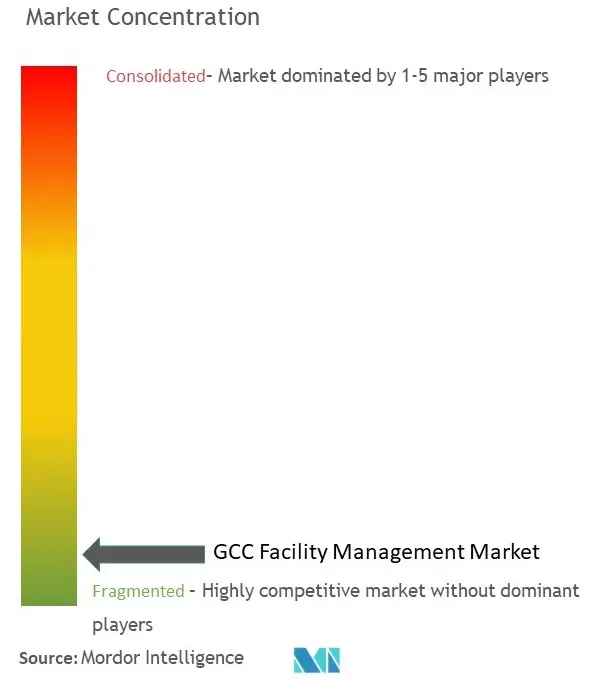

O mercado de gerenciamento de instalações do GCC é altamente fragmentado, com a presença de grandes players como Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management e G4S Qatar SPC. Os participantes do mercado estão adotando estratégias como parcerias e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

Em julho de 2023, a MMS era um dos principais fornecedores locais de gestão de instalações do Catar, oferecendo serviços integrados de gestão de instalações, incluindo serviços de manutenção preventiva e corretiva, gestão de serviços físicos e físicos e serviços de engenharia de valor agregado. A MMS também fornece manutenção MEP, soluções de engenharia, gerenciamento de energia, sistemas HVAC, paisagismo e vários outros serviços. Aamal Company QPSC, uma das principais empresas diversificadas da região, anunciou que sua subsidiária integral, Aamal Services, anunciou a aquisição da Maintenance Management Solutions (MMS), uma subsidiária integral da Al Faisal Holding.

Em julho de 2022, a ENGIE Solutions Kuwait fornecerá soluções abrangentes para orientar a transição do Kuwait para as energias renováveis. Além de fornecer água dessalinizada para Az Zour, a empresa concentrou-se em Modelos de Empresas de Serviços Energéticos (ESCO), contratos de desempenho energético e sistemas integrados de gestão de instalações, uma vez que ventilação, ar condicionado e iluminação consomem 85 por cento da energia consumida pelos edifícios no Kuwait durante O Verão. A ENGIE Solutions fornece soluções de eficiência energética para diversas instalações no Kuwait, incluindo mesquitas, hospitais, shoppings e hotéis cinco estrelas.

Líderes de mercado de gerenciamento de instalações do GCC

Emcor Facilities Services WLL

Al Faisal Holdings (MMG Qatar)

Sodexo Qatar Services

Al-Asmakh Facilities Management

G4S Qatar SPC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de gerenciamento de instalações do GCC

- Janeiro de 2023 Renaissance, empresa líder em alojamento, soluções de serviços e gestão integrada de instalações de Omã, anunciou sua colaboração com SOURCE Global, PBC para gerar água potável de origem sustentável para Renaissance Village Duqm (RSVD) na Zona Econômica Especial de Omã em Duqm (SEZAD), com planos de expansão para sites adicionais.

- Outubro de 2022 DUBAL Holding, o braço de investimento do governo de Dubai, e Imdaad, um grupo de organizações com sede em Dubai que oferece serviços integrados de gerenciamento de instalações sustentáveis (FM), assinaram um acordo Memorando de Entendimento (MoU) para investir e explorar projetos com foco sobre a promoção do setor de reciclagem e sustentabilidade nos Emirados Árabes Unidos.

- Setembro de 2022 Phixe Solutions Technical Services, uma subsidiária da Emirates Facilities Management LLC, lançou o Bluefinch. Esta solução de gestão de instalações pré-paga permite que os proprietários paguem apenas pelos serviços de manutenção prestados, usufruindo assim dos benefícios de um contrato de manutenção anual sem arcar com os custos elevados.

Segmentação da indústria de gerenciamento de instalações GCC

Os serviços de gerenciamento de instalações envolvem manutenção de edifícios, serviços públicos, operações de manutenção, serviços de resíduos, segurança, etc. Esses serviços são divididos em esferas de gerenciamento de instalações físicas e de gerenciamento de instalações leves. Os serviços pesados incluem manutenção mecânica e elétrica, segurança contra incêndio e serviços de emergência, controles de sistemas de gerenciamento predial, elevadores/elevadores e manutenção de transportadores, etc. Os serviços leves incluem limpeza, reciclagem, segurança, controle de pragas, serviços de faz-tudo, manutenção de solo, eliminação de resíduos , etc.

O mercado de gerenciamento de instalações do GCC é segmentado por tipo de FM (hard e soft), por tipo (interno, terceirizado (FM único, FM empacotado e FM integrado)), por usuário final (comercial e varejo, manufatura e industrial, governo, infraestrutura e entidades públicas, saúde e outros usuários finais), por país (Qatar, Emirados Árabes Unidos, Kuwait, Arábia Saudita, Omã e Bahrein). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares para todos os segmentos acima.

| Duro |

| Macio |

| Interno | |

| Terceirizado | FM único |

| Pacote FM | |

| FM integrado |

| Comercial e Varejo |

| Manufatura e Industrial |

| Governo, Infraestrutura e Entidades Públicas |

| Assistência médica |

| Outros usuários finais |

| Catar |

| Emirados Árabes Unidos |

| Kuwait |

| Arábia Saudita |

| Meu próprio |

| Bahrein |

| Por tipo de FM | Duro | |

| Macio | ||

| Por tipo | Interno | |

| Terceirizado | FM único | |

| Pacote FM | ||

| FM integrado | ||

| Por usuário final | Comercial e Varejo | |

| Manufatura e Industrial | ||

| Governo, Infraestrutura e Entidades Públicas | ||

| Assistência médica | ||

| Outros usuários finais | ||

| Por país | Catar | |

| Emirados Árabes Unidos | ||

| Kuwait | ||

| Arábia Saudita | ||

| Meu próprio | ||

| Bahrein | ||

Perguntas frequentes sobre pesquisa de mercado do GCC Facility Management

Qual é o tamanho do mercado de gerenciamento de instalações do GCC?

O tamanho do mercado de gerenciamento de instalações do GCC deverá atingir US$ 68,38 bilhões em 2024 e crescer a um CAGR de 9,5% para atingir US$ 118,93 bilhões até 2029.

Qual é o tamanho atual do mercado de gerenciamento de instalações do GCC?

Em 2024, o tamanho do mercado de gerenciamento de instalações do GCC deverá atingir US$ 68,38 bilhões.

Quem são os principais atores do mercado de gerenciamento de instalações GCC?

Emcor Facilities Services WLL, Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar SPC são as principais empresas que operam no mercado de gerenciamento de instalações do GCC.

Que anos esse mercado de gerenciamento de instalações do GCC cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de gestão de instalações do GCC foi estimado em US$ 62,45 bilhões. O relatório abrange o tamanho histórico do mercado de gerenciamento de instalações do GCC para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de gerenciamento de instalações do GCC para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Gerenciamento de Instalações do GCC

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita do GCC Facility Management em 2024, criadas pelo Mordor Intelligence™ Industry Reports. A análise do GCC Facility Management inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.