Dimensão e Participação do Mercado de Manufatura Inteligente da Europa

Análise do Mercado de Manufatura Inteligente da Europa por Mordor Intelligence

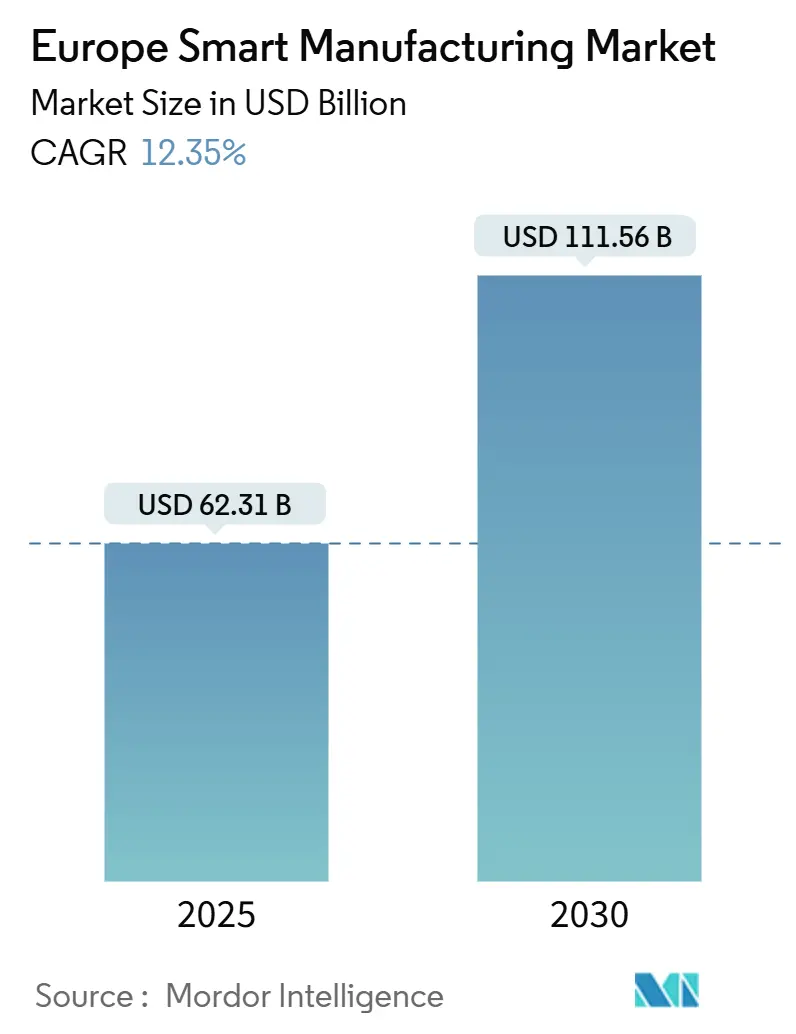

A dimensão do mercado de manufatura inteligente da Europa está atualmente avaliada em USD 62,31 mil milhões em 2025 e prevê-se que alcance USD 111,56 mil milhões até 2030, expandindo a uma TCAC de 12,35%. A intensificação da inflação dos custos de mão-de-obra, o financiamento público de alto perfil como o programa InvestAI de EUR 200 mil milhões (USD 213 mil milhões), e a crescente pressão regulamentar sob a Lei de Resiliência Cibernética aceleram coletivamente a adoção de tecnologias de produção conectadas. A robótica industrial continua a ancorar a automação do chão de fábrica, enquanto as implementações de IA de borda e gémeos digitais desbloqueiam insights de processos em tempo real que amplificam a utilização de ativos. As empresas prosseguem ecossistemas baseados em plataformas que fundem hardware de controlo, conectividade IIoT e software de análise para poderem reduzir o consumo de energia e cumprir os mandatos de zero emissões líquidas. O campo competitivo aperta-se à medida que os incumbentes absorvem especialistas em IA, e os governos ligam incentivos fiscais a salvaguardas de soberania de dados locais, transformando o mercado de manufatura inteligente da Europa num pilar estratégico da resistência económica.

Principais Conclusões do Relatório

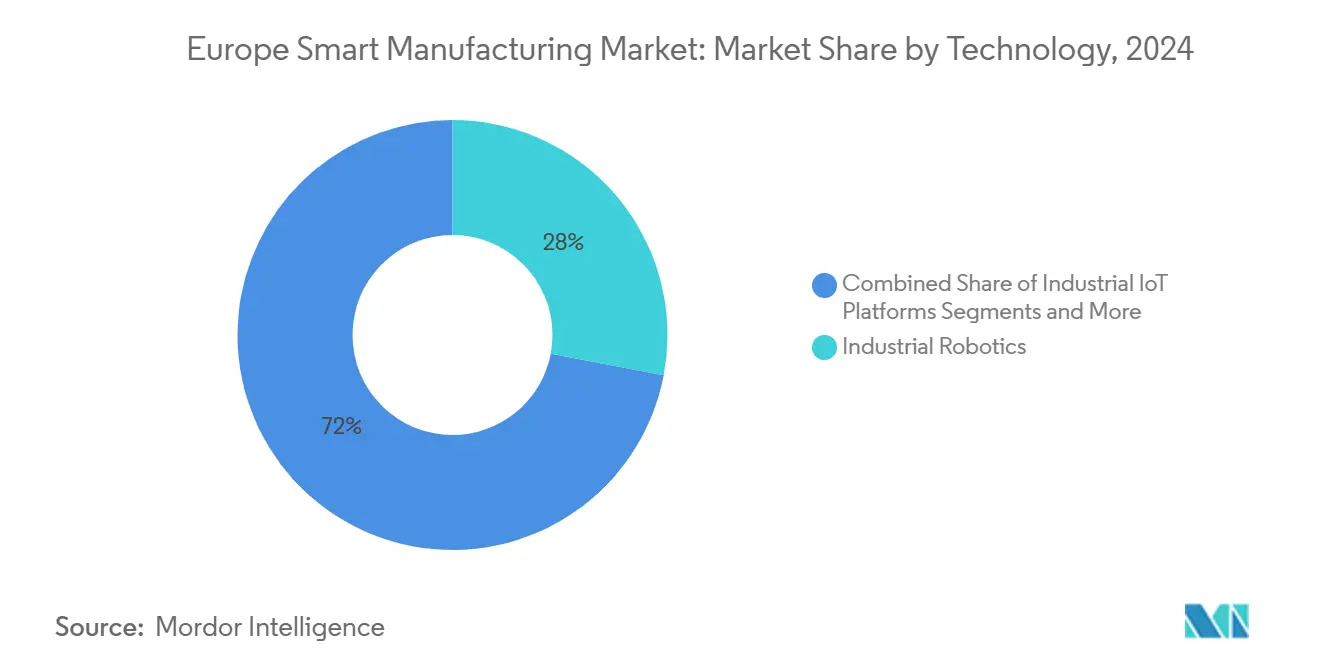

- Por tecnologia, a robótica industrial liderou com 28% da participação no mercado de manufatura inteligente da Europa em 2024; gémeo digital e simulação está projetado para escalar a uma TCAC de 16,8% até 2030.

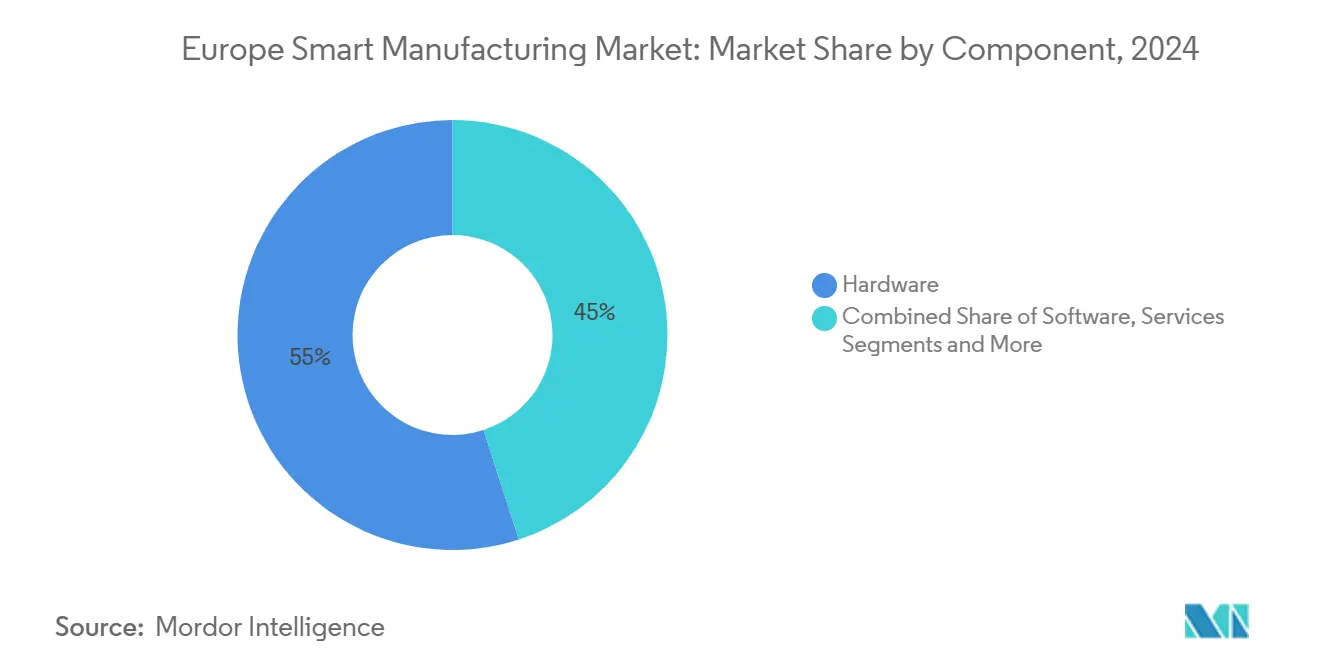

- Por componente, o hardware capturou 55% da participação de receitas da dimensão do mercado de manufatura inteligente da Europa em 2024, enquanto dispositivos de edge computing estão avançando a uma TCAC de 14,5% até 2030.

- Por indústria de utilizador final, o automóvel manteve 23% de participação do mercado de manufatura inteligente da Europa em 2024, enquanto eletrónica e semicondutores mostra a TCAC mais rápida de 14,9% até 2030.

- Por país, a Alemanha deteve 24% da dimensão do mercado de manufatura inteligente da Europa em 2024, e a Polónia está expandindo a uma TCAC de 12,4% até 2030.

Tendências e Insights do Mercado de Manufatura Inteligente da Europa

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Esquemas de financiamento da Indústria-4.0 da UE | +2.10% | Alemanha, França, Países Baixos, propagação para CEE | Médio prazo (2-4 anos) |

| Crescente pressão de custos de mão-de-obra impulsionando automação fabril | +3.20% | Europa Nórdica e Ocidental | Curto prazo (≤ 2 anos) |

| Adoção rápida de conectividade IIoT | +2.80% | Alemanha, Reino Unido, Países Baixos, expandindo para Polónia e República Checa | Médio prazo (2-4 anos) |

| Mandatos de zero emissões líquidas acelerando soluções de otimização energética | +1.90% | Em toda a UE, adoção precoce na Alemanha e Escandinávia | Longo prazo (≥ 4 anos) |

| Implementação de inspeção de qualidade de IA de borda em PME | +1.40% | Alemanha, Itália, França, emergindo no CEE | Médio prazo (2-4 anos) |

| Implementações de redes privadas 5G de grau industrial | +1.10% | Reino Unido, Alemanha, França | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Esquemas de Financiamento da Indústria-4.0 da UE

O financiamento europeu robusto desbloqueia capital sem precedentes para transformação digital. O programa Manufacturing-X da Alemanha fornece EUR 150 milhões (USD 160 milhões) para criar espaços de dados industriais interoperáveis, enquanto a arquitetura InvestAI mais ampla mobiliza EUR 200 mil milhões (USD 213 mil milhões) através da infraestrutura de IA. O acesso de PME a subsídios de contrapartida reduz barreiras de entrada; o piloto Made Smarter do Reino Unido já canalizou GBP 22 milhões (USD 28 milhões) para 350 projetos técnicos que geraram 1.600 novos empregos. O impulso de capital de risco segue os desembolsos públicos, ilustrado pelo salto de 67% da Alemanha em start-ups de manufatura habilitadas por IA e compromissos de hiperescala da AWS, Microsoft e Apple. Estes fluxos de capital posicionam o mercado de manufatura inteligente da Europa como uma alternativa credível à manufatura contratual asiática enquanto defendem a soberania tecnológica regional. [1]BMWK, "Manufacturing-X Funding Programme", Federal Ministry for Economic Affairs and Climate Action, bmwk.de

Crescente Pressão de Custos de Mão-de-Obra Impulsionando Automação Fabril

Os custos médios de mão-de-obra por hora da UE subiram 5% ano a ano para EUR 33,5 (USD 35,7) em 2024, alargando o delta entre a Europa Ocidental e regiões de salários mais baixos. O Luxemburgo lidera o bloco com EUR 55,2 (USD 58,8) por hora, aguçando a urgência competitiva para automação entre produtores premium. Os empregadores também enfrentam uma lacuna de talento aguda: 75% das empresas pesquisadas em 21 países relatam dificuldade em preencher funções qualificadas. Estas pressões entrelaçadas convertem a automação de uma alavanca de eficiência discricionária numa necessidade existencial, acelerando a substituição de tarefas repetitivas por robótica e sistemas de visão computacional através do mercado de manufatura inteligente da Europa. [2]European Commission, "Data Space for Manufacturing (deployment)", hadea.ec.europa.eu

Adoção Rápida de Conectividade IIoT

Redes 5G privadas e módulos de retrofit de baixo custo entregam a largura de banda e determinismo necessários para captura de dados de máquinas em larga escala. A implementação da Ericsson na planta de cimento CIMPOR portuguesa ilustra controlo de circuito fechado que reduz emissões e tempo de inatividade de manutenção simultaneamente. No Reino Unido, mais de uma dúzia de instalações farol usam 5G para orquestrar veículos guiados autónomos e análises em tempo real. A integração de equipamento brownfield é facilitada por nós IoT plug-and-play que convertem saídas RS-232 para protocolos MQTT, permitindo que ativos legados alimentem lagos de dados empresariais. Esta rede de conectividade sustenta a manutenção preditiva e promove a governança de dados descentralizada exigida dentro do mercado de manufatura inteligente da Europa. [3]Ericsson, "Ericsson and Vodafone deploy private 5G at CIMPOR Portugal", ericsson.com

Mandatos de Zero Emissões Líquidas Acelerando Soluções de Otimização Energética

A política climática da UE direciona capital para aquecimento de processo eletrificado e gestão de energia habilitada por IA. A planta de Fürth da Siemens cortou o consumo de energia por throughput em 64% enquanto elevou a produção em 145%, validando o efeito de triplo resultado final. A integração de MES e EMS em tempo real capacita operadores a modular o consumo de energia contra preços flutuantes de eletricidade, incorporando sustentabilidade em decisões de linha de base de custos. Os OEMs automóveis replicam o modelo através de sistemas de condução automatizados in-plant que reduzem tempo logístico e uso de bateria. Consequentemente, a conformidade de carbono torna-se uma vantagem incorporada dentro do mercado de manufatura inteligente da Europa.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupações de cibersegurança e soberania de dados | -1.80% | Alemanha e França, em toda a UE | Curto prazo (≤ 2 anos) |

| CAPEX elevado de integração brown-field | -2.30% | Alemanha, Reino Unido, Itália | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preocupações de Cibersegurança e Soberania de Dados

A Lei de Resiliência Cibernética impõe avaliações de conformidade estratificadas por risco e pode aplicar penalidades até EUR 15 milhões (USD 16 milhões) ou 2,5% do volume de negócios global. As regras sobrepostas de GDPR e NIS 2 escalam cargas de trabalho de documentação, especialmente para PME com equipas cibernéticas limitadas. O medo de transferência de dados extraterritoriais retarda a migração para plataformas de hiperescala hospedadas fora da UE, obrigando fornecedores a oferecer nuvens soberanas ou aparelhos de análise de borda. Estes custos de conformidade alongam ciclos de implementação e moderam o ritmo de crescimento a curto prazo do mercado de manufatura inteligente da Europa

CAPEX Elevado de Integração Brown-Field

A base instalada da Europa de controladores de máquinas heterogéneos exige soluções de retrofit sob medida. Estudos mostram que orçamentos de upgrade podem atingir 50% dos desembolsos de equipamento novo, estendendo períodos de retorno além dos limiares de comités de investimento típicos. A complexidade de integração magnifica pontos de dor de lacuna de competências, com 66% das PME polacas ainda operando sem robôs apesar das intenções de automação. Mid-caps com restrições financeiras podem adiar projetos, cedendo terreno a rivais digitalmente nativos e diluindo a TCAC alcançável para o mercado de manufatura inteligente da Europa.

Análise de Segmentos

Por Tecnologia: Robótica Impulsiona Enquanto Gémeos Digitais Aceleram

A robótica industrial deteve 28% da participação no mercado de manufatura inteligente da Europa em 2024, apoiada pela automação de montagem final automóvel e células de soldagem padronizadas. A expansão da FANUC em Espanha sinaliza a busca de clusters do Sul da Europa mal servidos, enquanto o seu robô colaborativo de pintura à prova de explosão abre aplicações em ambientes perigosos. As plataformas de gémeo digital e simulação estão escalando a uma TCAC de 16,8%, incorporando modelos baseados em física juntamente com IA para prever comportamento de ativos e reduzir intervalos de comissionamento. A convergência de simulação com MES desbloqueia otimização de circuito fechado, posicionando gémeos digitais como a alavanca mais rápida dentro do mercado de manufatura inteligente da Europa.

Sistemas de controlo de automação (PLC, SCADA, DCS) experimentam procura de substituição à medida que plantas migram para fieldbuses baseados em Ethernet. Camadas de HMI aumentadas por IA como o Experion Operations Assistant da Honeywell fazem emergir recomendações contextuais que reduzem fadiga de alarme. A penetração de MES acelera através de aquisições como Valmet-FactoryPal, enriquecendo dashboards de OEE com insights prescritivos. A manufatura aditiva mantém um nicho em cumprimento de peças sobressalentes, onde a complexidade geométrica supera a economia de volume. Este conjunto de ferramentas em expansão cimenta fluxos de receita diversificados através do mercado de manufatura inteligente da Europa.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Domínio de Hardware Encontra Crescimento de Edge Computing

O hardware garantiu 55% da receita em 2024 à medida que as empresas equiparam linhas com sensores, drives e servidores acelerados por GPU. A nova nuvem de IA industrial da NVIDIA na Alemanha, abrigando 10.000 GPUs, exemplifica infraestrutura regional que permite aos fabricantes treinar modelos de visão localmente. Dispositivos de edge computing estão subindo 14,5% por ano, reduzindo latência para loops de controlo sub-milissegundo e satisfazendo requisitos de soberania de dados. Câmaras de visão de máquina ligadas a plataformas de inferência on-prem inspecionam 100% das peças sem pontos de estrangulamento de largura de banda, escalando a adoção dentro da dimensão do mercado de manufatura inteligente da Europa.

As camadas de software agora diferenciam vantagem competitiva. Suites SCADA integram réplicas de gémeos digitais, e motores de análise de IA classificam variáveis de causa-raiz. A integração ERP-to-PLM cria uma genealogia de produto única, vital para sectores fortemente regulados. A receita de serviços sobe à medida que integradores fornecem deteção e resposta geridas 24/7 para cumprir mandatos da Lei de Resiliência Cibernética. Estas ofertas mudam o pool de valor para subscrições recorrentes, remodelando perfis de margem bruta através do mercado de manufatura inteligente da Europa.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indústria de Utilizador Final: Liderança Automóvel Enfrenta Desafio da Eletrónica

O automóvel representou 23% da procura de 2024, mas o seu pivô de eletrificação requer linhas flexíveis de body-in-white e módulos de bateria. O sistema de condução automatizada in-plant da BMW mostra como os OEMs aproveitam infraestrutura lidar para reduzir tempo ocioso intralogístico. Eletrónica e semicondutores supera todos os pares com uma TCAC de 14,9%, impulsionada pela Lei Europeia de Chips e expansão de fab de EUR 588 milhões (USD 626 milhões) da ams OSRAM. Aeroespacial e defesa segue com ferramentas NDT habilitadas por IA financiadas pelo programa de upgrade de EUR 78 milhões (USD 83 milhões) da GE Aerospace. Implementações cross-sector ampliam a lista de clientes alimentando a dimensão do mercado de manufatura inteligente da Europa.

As indústrias de processo também aceleram. Operadores químicos implementam gémeos digitais para testar mudanças de catalisador virtualmente, aparando execuções piloto custosas. Grupos de alimentos e bebidas investem em inspeção de visão para conformidade de alergénios, enquanto plantas farmacêuticas utilizam skids de manufatura contínua com controlo preditivo de modelos para agilidade de throughput. A diversificação resultante protege o mercado de manufatura inteligente da Europa da ciclicidade de setor único.

Análise Geográfica

A Alemanha representou 24% da dimensão do mercado de manufatura inteligente da Europa em 2024, sustentada por um denso Mittelstand e iniciativa de espaço de dados Manufacturing-X de EUR 150 milhões (USD 160 milhões). Contudo, os custos de mão-de-obra situam-se 13% acima das médias dos pares, estimulando a automação como um neutralizador de custos. A Polónia lidera o crescimento com TCAC de 12,4%, atraindo investimentos de tecnologia verde como a fábrica de bombas de calor de EUR 300 milhões (USD 320 milhões) da Aira que enviará 500.000 unidades anualmente. Subsídios governamentais e proximidade a OEMs ocidentais fazem da Polónia uma localização de overflow lógica para extensões de capacidade, adicionando volume ao mercado de manufatura inteligente da Europa.

O Reino Unido alavanca um ecossistema 5G privado robusto para pilotar análises de borda através de clusters aeroespaciais e energéticos. A França enfatiza frameworks de IA de código aberto, enquanto a Itália canaliza fundos de estímulo aeroespacial para centros de maquinagem de peças compostas. Mercados menores-Países Baixos, Suécia, Áustria e Suíça-capitalizam em grades de banda larga avançadas e colaboração universidade-indústria para pilotar produção de alta variedade e baixo volume, enriquecendo coletivamente a diversidade geográfica no mercado de manufatura inteligente da Europa.

Panorama Competitivo

O mercado de manufatura inteligente da Europa mostra fragmentação moderada mas consolidação intensificante. A aquisição de USD 10,6 mil milhões da Altair pela Siemens camada CAE e simulação de IA sobre o seu portfólio Xcelerator, perseguindo controlo completo de design-to-deployment. A compra de EUR 71,5 milhões (USD 76 milhões) da MA micro automation pela Hitachi adiciona expertise de montagem de dispositivos médicos, estendendo alcance da cadeia de valor. O spin-off de robótica planeado da ABB sinaliza foco estratégico de portfólio, visando desbloquear valor para acionistas e acelerar inovação específica vertical.

Parcerias com líderes de IA redefinem roadmaps: Rockwell e NVIDIA co-desenvolvem robôs móveis autónomos, enquanto KION faz equipa com NVIDIA e Accenture para otimizar algoritmicamente fluxos de armazém. Start-ups de IA de borda como ROBOVIS garantem apoio institucional para servir nichos de PME que incumbentes negligenciam. Fornecedores agora diferenciam através de arquiteturas ciberseguras conformes com a Lei de Resiliência Cibernética, transformando prontidão de certificação num qualificador de vendas através do mercado de manufatura inteligente da Europa.

Líderes da Indústria de Manufatura Inteligente da Europa

-

ABB Ltd

-

Honeywell UK Ltd.

-

Siemens AG

-

Rockwell Automation Inc.

-

Robert Bosch GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: A NVIDIA inaugura uma nuvem de IA industrial na Alemanha com 10.000 GPUs para apoiar BMW, Mercedes-Benz e Schaeffler.

- Maio 2025: A SKAN AG adquire 76% da Metronik por EUR 25 milhões (USD 27 milhões) de receita para ampliar serviços digitais na manufatura de ciências da vida.

- Março 2025: A Siemens compromete CAD 150 milhões (USD 111 milhões) para um centro global de I&D de manufatura de IA para produção de baterias no Canadá.

- Março 2025: A GE Aerospace investe EUR 78 milhões (USD 83 milhões) através de cinco locais europeus, implementando inspeção habilitada por IA.

Âmbito do Relatório do Mercado de Manufatura Inteligente da Europa

A manufatura inteligente (SM) é uma estratégia orientada por tecnologia que monitora o processo de manufatura usando equipamento conectado à Internet. O propósito da SM é encontrar formas de automatizar atividades e aumentar o desempenho de manufatura através de análise de dados.

O mercado europeu de manufatura inteligente está segmentado por tecnologia (controlador lógico programável (PLC), aquisição supervisória de controlador e dados (SCADA), planeamento de recursos empresariais (ERP), sistema de controlo distribuído (DCS), interface homem-máquina (HMI), gestão do ciclo de vida do produto (PLM), sistema de execução de manufatura (MES)), componente (segmentos de comunicação, dispositivos de controlo, sistemas de visão de máquina, robótica, sensores), indústria de utilizador final (automóvel, petróleo e gás, químico e petroquímico, farmacêutico, alimentos e bebidas, metais e mineração), e país (Reino Unido, França, Alemanha, Rússia, Espanha, Itália).

| Sistemas de Controlo de Automação (PLC, SCADA, DCS) |

| Robótica Industrial |

| Plataformas IoT Industriais |

| Interface Homem-Máquina (HMI) |

| Sistema de Execução de Manufatura (MES) |

| Gestão do Ciclo de Vida do Produto (PLM) |

| Gémeo Digital e Simulação |

| Manufatura Aditiva / Impressão 3D |

| Hardware | Sensores |

| Controladores / IPC | |

| Dispositivos de Edge Computing | |

| Sistemas de Visão de Máquina | |

| Robótica | |

| Software | Software SCADA e HMI |

| Software de Análise e IA | |

| Software ERP e PLM | |

| Serviços | Integração e Consultoria |

| Manutenção e Suporte | |

| Serviços Geridos |

| Automóvel |

| Aeroespacial e Defesa |

| Químicos e Petroquímicos |

| Alimentos e Bebidas |

| Farmacêuticos e Biotecnologia |

| Metais e Mineração |

| Eletrónica e Semicondutores |

| Petróleo e Gás |

| Utilidades e Energia |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Rússia |

| Países Baixos |

| Suécia |

| Polónia |

| Bélgica |

| Áustria |

| Suíça |

| Noruega |

| Finlândia |

| Por Tecnologia | Sistemas de Controlo de Automação (PLC, SCADA, DCS) | |

| Robótica Industrial | ||

| Plataformas IoT Industriais | ||

| Interface Homem-Máquina (HMI) | ||

| Sistema de Execução de Manufatura (MES) | ||

| Gestão do Ciclo de Vida do Produto (PLM) | ||

| Gémeo Digital e Simulação | ||

| Manufatura Aditiva / Impressão 3D | ||

| Por Componente | Hardware | Sensores |

| Controladores / IPC | ||

| Dispositivos de Edge Computing | ||

| Sistemas de Visão de Máquina | ||

| Robótica | ||

| Software | Software SCADA e HMI | |

| Software de Análise e IA | ||

| Software ERP e PLM | ||

| Serviços | Integração e Consultoria | |

| Manutenção e Suporte | ||

| Serviços Geridos | ||

| Por Indústria de Utilizador Final | Automóvel | |

| Aeroespacial e Defesa | ||

| Químicos e Petroquímicos | ||

| Alimentos e Bebidas | ||

| Farmacêuticos e Biotecnologia | ||

| Metais e Mineração | ||

| Eletrónica e Semicondutores | ||

| Petróleo e Gás | ||

| Utilidades e Energia | ||

| Por País | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Países Baixos | ||

| Suécia | ||

| Polónia | ||

| Bélgica | ||

| Áustria | ||

| Suíça | ||

| Noruega | ||

| Finlândia | ||

Questões-Chave Respondidas no Relatório

Qual é a avaliação atual do mercado de manufatura inteligente da Europa?

O mercado situa-se em USD 62,31 mil milhões em 2025 e está projetado para atingir USD 111,56 mil milhões até 2030.

Qual segmento de tecnologia lidera o mercado?

A robótica industrial detém a maior participação de 28%, impulsionada por projetos automóveis e de substituição de mão-de-obra.

Por que a Polónia está crescendo mais rapidamente que outros países europeus?

A Polónia combina custos de mão-de-obra mais baixos com incentivos governamentais, atraindo investimentos como a fábrica de bombas de calor de EUR 300 milhões da Aira, resultando numa TCAC de 12,4% até 2030.

Como a Lei de Resiliência Cibernética influencia os fabricantes?

A lei exige conformidade rigorosa de cibersegurança para produtos conectados e pode aplicar multas até EUR 15 milhões (USD 17,39 milhões) ou 2,5% do volume de negócios global, obrigando as empresas a incorporar segurança desde a conceção.

Qual segmento de componentes está expandindo mais rapidamente?

O hardware de edge computing está avançando a uma TCAC de 14,5% à medida que os fabricantes aproximam as análises em tempo real da linha de produção.

Que movimentos estratégicos os incumbentes estão fazendo para se manterem competitivos?

Os principais players estão adquirindo empresas centradas em IA, como o acordo de USD 10,6 mil milhões da Siemens com a Altair, e forjando alianças com líderes de GPU para integrar análises avançadas e robótica.

Página atualizada pela última vez em: