Análise do mercado de software de automação industrial na Europa

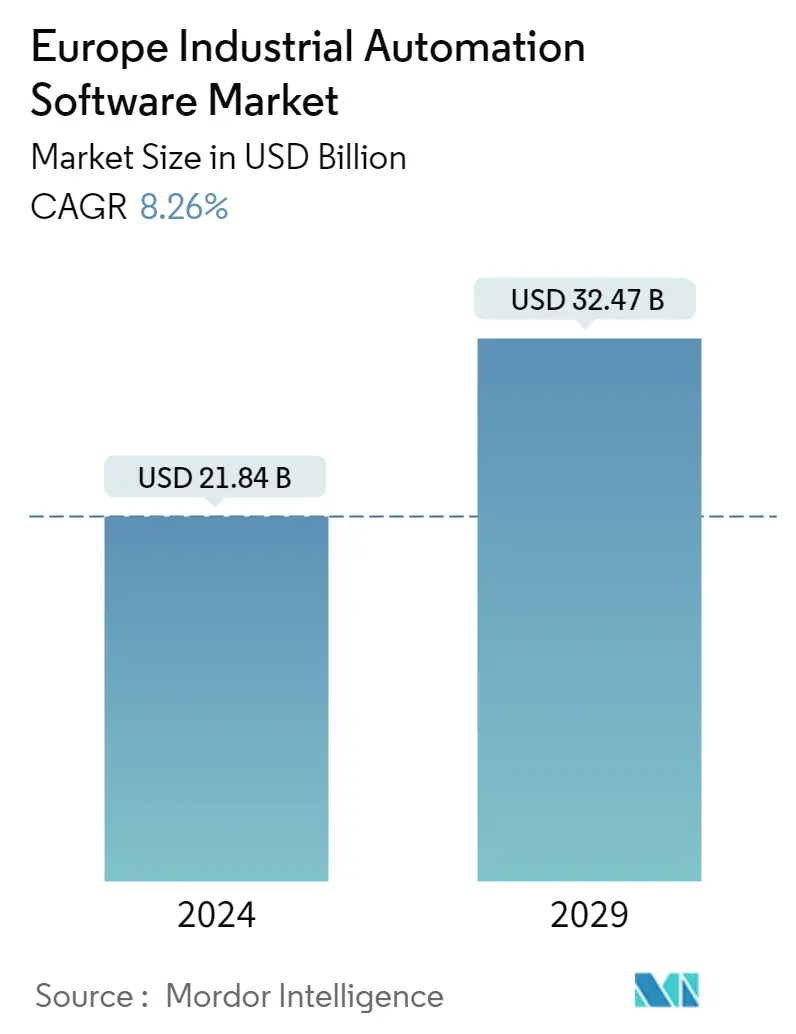

O tamanho do mercado europeu de software de automação industrial é estimado em US$ 21,84 bilhões em 2024, e deverá atingir US$ 32,47 bilhões até 2029, crescendo a um CAGR de 8,26% durante o período de previsão (2024-2029).

A automação industrial auxilia na redução das horas-máquina necessárias às respectivas operações, o que só é possível por meio de softwares robustos.

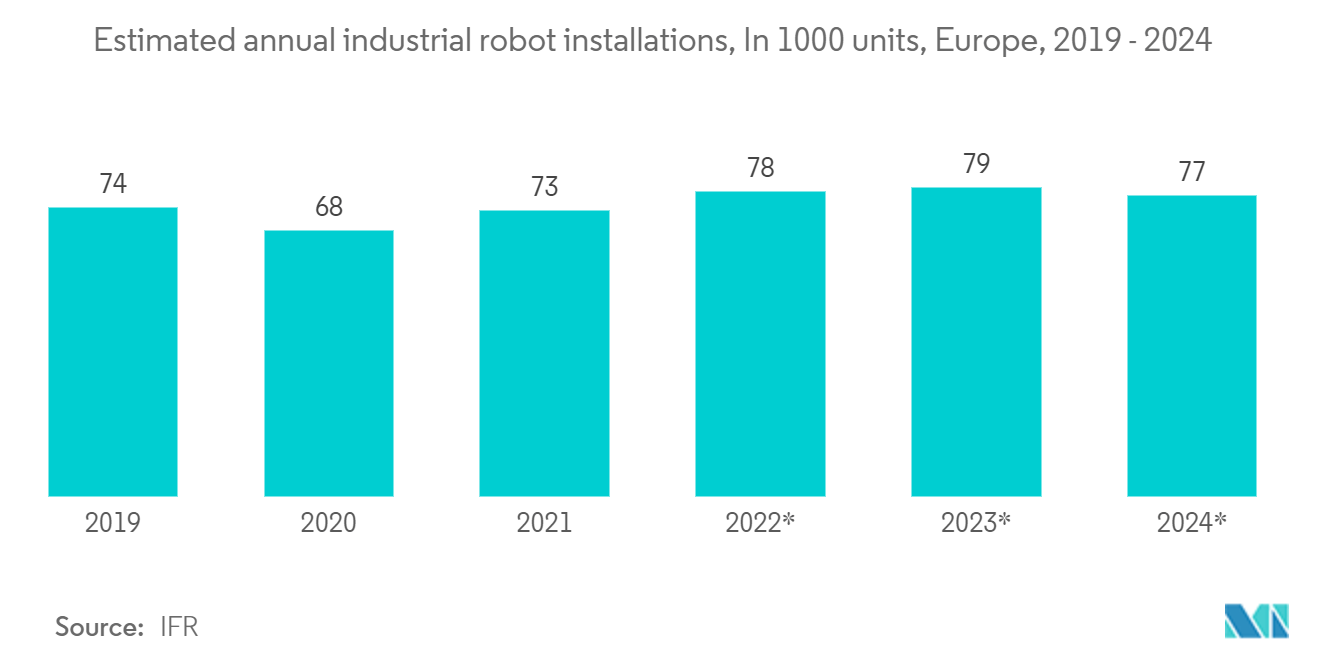

- Desenvolvimentos recentes em inteligência artificial (IA) e robótica visam auxiliar, ou mesmo automatizar completamente, muitas tarefas administrativas e de interação social. Juntamente com os robôs industriais, a utilização de robôs de serviço está a aumentar no mercado em rápido desenvolvimento da região europeia.

- Muitos dos programas de investigação e inovação (II) da UE têm apoiado constantemente o desenvolvimento de soluções e tecnologias que permitem ao setor transformador europeu utilizar plenamente as oportunidades digitais. Muitos dos projetos são financiados pela Parceria Público-Privada Fábricas do Futuro, uma vez que abrangem áreas como a automação digital, otimização de processos de ativos de produção, tecnologias de simulação e análise e inovação em TIC para PMEs de produção.

- O mercado na Europa experimenta altos investimentos em termos de novos desenvolvimentos, parcerias e aquisições. Espera-se que mais investimentos por parte de vários governos regionais aumentem a necessidade de soluções de software baseadas no cliente para satisfazer as crescentes exigências das PME e das organizações de maior dimensão.

- A pandemia da COVID-19 trouxe uma adoção significativa da Indústria 4.0, que utiliza diversas tecnologias de produção inteligentes. Fluxos de trabalho digitais e automação não são mais objetivos; eles estão se tornando requisitos necessários. Os dispositivos IoT ofereceram aos fabricantes um caminho para preservar os fluxos de receitas durante a pandemia. Espera-se que a crescente procura de produtos e serviços de fabrico inteligentes em resposta à crise de saúde pública impulsione um maior crescimento.

Tendências do mercado de software de automação industrial na Europa

O lançamento de padrões rigorosos de conservação de energia e o impulso para o processamento local estão impulsionando o mercado na Europa

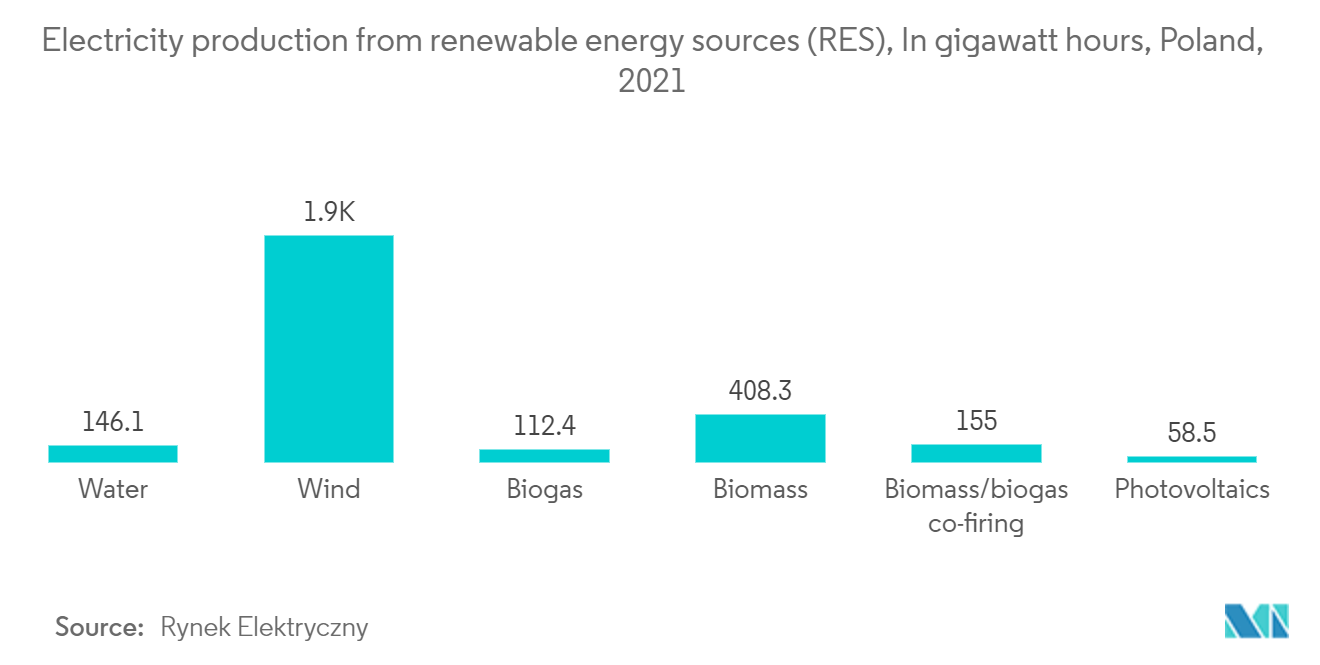

- As crescentes regulamentações sobre o consumo de energia em todo o país, com o lançamento de normas rigorosas de conservação de energia e o impulso para o processamento local na Europa, estão a impulsionar o crescimento do software de automação industrial na região. As necessidades cada vez mais dinâmicas da indústria, que exigem operações e processos complexos, e a necessidade de reduzir as horas de máquina necessárias para uma operação específica também estão a impulsionar a procura de software de automação industrial na Europa.

- Em maio de 2022, a Comissão Europeia apresentou detalhes do seu plano, o Plano REPowerEU para repotenciar a Europa e reduzir e acabar com a dependência da Europa dos combustíveis fósseis russos. A Comissão Europeia pretende tornar isso possível com três pilares de conservação de energia, diversificação de fornecimentos e substituição rápida de combustíveis fósseis, acelerando a transição para energia limpa da Europa. Tais iniciativas regionais impulsionam a demanda por automação industrial no mercado estudado.

- Além disso, a rede eléctrica na Alemanha está a lutar para lidar com a extensão da energia renovável e distribuída no país, e muitos grandes projectos energéticos estão suspensos. Ao mesmo tempo, o governo tentou adaptar a rede às novas exigências que lhe são impostas. As medidas tomadas pelos quatro operadores de rede nacionais para aumentar suficientemente a capacidade de transmissão de energia totalizam um custo de 50 mil milhões de dólares. É provável que isto aumente o uso de PLC para acumular dados e tomar medidas sucessivas, alimentando assim o mercado estudado.

- O software de automação também ajuda as indústrias de usuários finais na Europa a controlar as operações gerais de fabricação e a fornecer produtos de alta qualidade com alta precisão. A implantação eficaz de software de automação minimiza falhas de processos e reduz custos e desperdícios de falhas de produtos.

O aumento do uso da automação industrial no setor automotivo impacta positivamente o mercado

- A fábrica inteligente oferece à indústria automotiva oportunidades de reagir mais rapidamente às exigências do mercado, reduzir os tempos de inatividade na fabricação, aumentar a eficiência das cadeias de abastecimento e expandir a produtividade. A indústria automotiva está entre os setores proeminentes que detêm uma parcela significativa das instalações de produção automatizadas do mundo.

- As instalações de produção de diversas montadoras são automatizadas para manter a eficiência. Espera-se que a tendência crescente de substituição de veículos convencionais por VE aumente ainda mais a procura da indústria automóvel.

- A implantação de softwares de sistemas de controle industrial em fábricas de automóveis permite que as empresas acompanhem em tempo real a produtividade e a qualidade por meio dos dados gerados pela conectividade da fábrica e fornece ações mitigadoras aos supervisores de linha e executivos da fábrica.

- Além disso, a montagem de automóveis registou uma procura substancial através do emprego da automação, mostrando um padrão de crescimento no número de automóveis fabricados e, ao mesmo tempo, reduzindo custos. Além disso, a implementação de fábricas inteligentes neste setor aumentou consideravelmente, criando uma procura significativa por software de automação industrial.

Visão geral da indústria de software de automação industrial na Europa

O mercado europeu de software de automação industrial é considerado um mercado moderadamente consolidado com muitos players. No entanto, a maior parte do mercado está dividida entre alguns players, como Siemens AG, ABB Ltd., IBM Corporation, Emerson Electric Co. e Rockwell Automation. As inovações no mercado exigem que os desenvolvedores compreendam melhor o processo industrial para fornecer uma solução adequada e promover uma estreita colaboração entre as partes interessadas durante o desenvolvimento e a personalização para atender às necessidades dos usuários finais.

Em abril de 2022, a ABB assinou um memorando de entendimento (MOU) com a Savannah Resources PLC para explorar soluções de automação industrial e eletrificação inteligente para o desenvolvimento do Projeto de Lítio Barroso da Savannah no norte de Portugal.

Líderes de mercado de software de automação industrial na Europa

Siemens AG

ABB Ltd.

IBM Corporation

Emerson Electric Co.

Rockwell Automation, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de software de automação industrial na Europa

- Julho de 2022 Wipro PARI, uma empresa de automação industrial, anunciou a aquisição da Hochrainer GmbH, fornecedora de tecnologia de automação e sistemas de montagem baseada em Freilassing. Espera-se que esta aquisição ajude ainda mais a empresa a expandir a sua presença na Europa e a consolidar a sua posição global.

- Fevereiro de 2021 A Liebherr Mining expandiu o uso de seu Simulador de Treinamento de Operadores. A empresa assinou um acordo de cooperação não exclusivo com a ThoroughTec Simulation. O acordo de colaboração dá aos clientes da Liebherr a liberdade de selecionar a solução que melhor atenda às suas necessidades e preferências.

Segmentação da indústria de software de automação industrial na Europa

Softwares de automação industrial controlam máquinas e processos que substituem seres humanos no desempenho de funções específicas. Os avanços tecnológicos que impactam o setor industrial, como controle em processo e equipamentos robóticos, estão aumentando, impulsionando a demanda por soluções de automação industrial.

O estudo caracteriza o mercado com base no tipo de software operacional, como sistemas de execução de fabricação (MES), gestão de desempenho de ativos (APM), controle avançado de processos (APC), gestão do ciclo de vida do produto (PLM), simulador de treinamento de operadores (OTS), e software de sistemas de controle industrial (operacional e cibersegurança). A segmentação de usuários finais inclui petróleo e gás, produtos químicos e petroquímicos, energia, água e águas residuais, alimentos e bebidas, automotivo e transporte, e outras indústrias de usuários finais. A segmentação por país inclui Alemanha, França, Reino Unido, Itália, Europa Oriental (incluindo Rússia e Turquia) e o Resto da Europa Ocidental.

O estudo considera o impacto da pandemia COVID-19 no mercado para chegar ao tamanho do mercado e às taxas de crescimento de diversos segmentos.

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Sistemas de Execução de Fabricação (MES) |

| Gestão de Desempenho de Ativos (APM) |

| Controle Avançado de Processo (APC) |

| Gerenciamento do Ciclo de Vida do Produto (PLM) |

| Simulador de Treinamento de Operadores (OTS) |

| Software de Sistemas de Controle Industrial (Operacional e Cibersegurança) |

| Óleo e gás |

| Química e Petroquímica |

| Poder |

| Água e Águas Residuais |

| Alimentos e Bebidas |

| Automotivo e Transporte |

| Outras indústrias de usuários finais |

| Alemanha |

| França |

| Reino Unido |

| Itália |

| Europa Oriental (incluindo Rússia e Turquia) |

| Resto da Europa Ocidental |

| Tipo de software | Sistemas de Execução de Fabricação (MES) |

| Gestão de Desempenho de Ativos (APM) | |

| Controle Avançado de Processo (APC) | |

| Gerenciamento do Ciclo de Vida do Produto (PLM) | |

| Simulador de Treinamento de Operadores (OTS) | |

| Software de Sistemas de Controle Industrial (Operacional e Cibersegurança) | |

| Indústria do usuário final | Óleo e gás |

| Química e Petroquímica | |

| Poder | |

| Água e Águas Residuais | |

| Alimentos e Bebidas | |

| Automotivo e Transporte | |

| Outras indústrias de usuários finais | |

| País | Alemanha |

| França | |

| Reino Unido | |

| Itália | |

| Europa Oriental (incluindo Rússia e Turquia) | |

| Resto da Europa Ocidental |

Perguntas frequentes sobre pesquisa de mercado de software de automação industrial na Europa

Qual é o tamanho do mercado europeu de software de automação industrial?

O tamanho do mercado europeu de software de automação industrial deve atingir US$ 21,84 bilhões em 2024 e crescer a um CAGR de 8,26% para atingir US$ 32,47 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de software de automação industrial?

Em 2024, o tamanho do mercado europeu de software de automação industrial deverá atingir US$ 21,84 bilhões.

Quem são os principais atores do mercado europeu de software de automação industrial?

Siemens AG, ABB Ltd., IBM Corporation, Emerson Electric Co., Rockwell Automation, Inc. são as principais empresas que operam no mercado europeu de software de automação industrial.

Que anos abrange este mercado europeu de software de automação industrial e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de software de automação industrial foi estimado em US$ 20,17 bilhões. O relatório abrange o tamanho histórico do mercado europeu de software de automação industrial durante anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o mercado europeu industrial Tamanho do mercado de software de automação por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de software de automação industrial na Europa

Estatísticas para a participação de mercado de software de automação industrial da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do software de automação industrial da Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.