Tamanho e Participação do Mercado de E-pharmacy

Análise do Mercado de E-pharmacy pela Mordor Intelligence

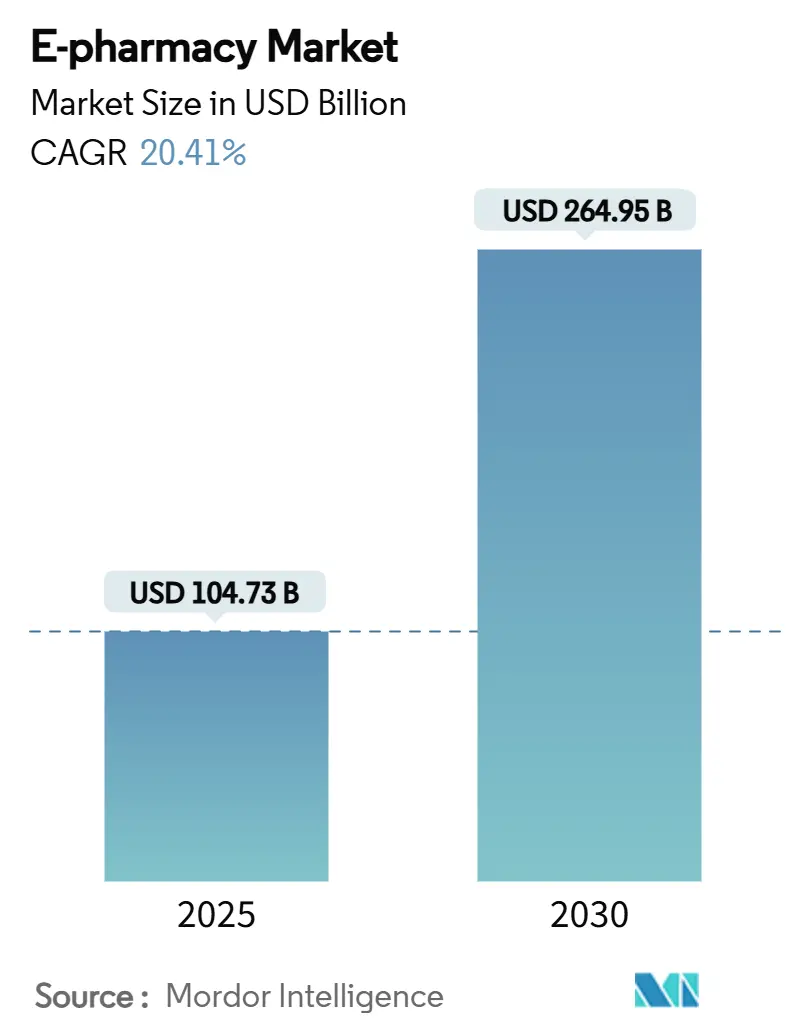

O tamanho do mercado de E-pharmacy atingiu USD 104,73 bilhões em 2025 e está projetado para subir para USD 264,95 bilhões até 2030, refletindo uma CAGR de 20,41% durante o período de previsão. Esta expansão está ancorada em mandatos nacionais de prescrição eletrônica, apoio de seguradoras para entregas por correio e fluxos de capital para centros de fulfillment automatizados. As economias de escala estão crescendo conforme pagadores e gestores de benefícios farmacêuticos direcionam receitas para dispensários digitais aliados, enquanto linhas de picking robóticas agora manuseiam produtos biológicos sensíveis à temperatura, abrindo novas margens especializadas. A conveniência e precificação transparente resultantes estão deslocando a lealdade dos pacientes dos balcões físicos para plataformas online, forçando pontos de venda tradicionais a acelerar investimentos omnichannel ou enfrentar erosão de volume. Paralelamente, populações envelhecidas e aplicativos de saúde móvel estão convertendo compradores únicos em usuários de assinatura, criando padrões de demanda previsíveis que fortalecem as negociações com fornecedores.

Principais Conclusões do Relatório

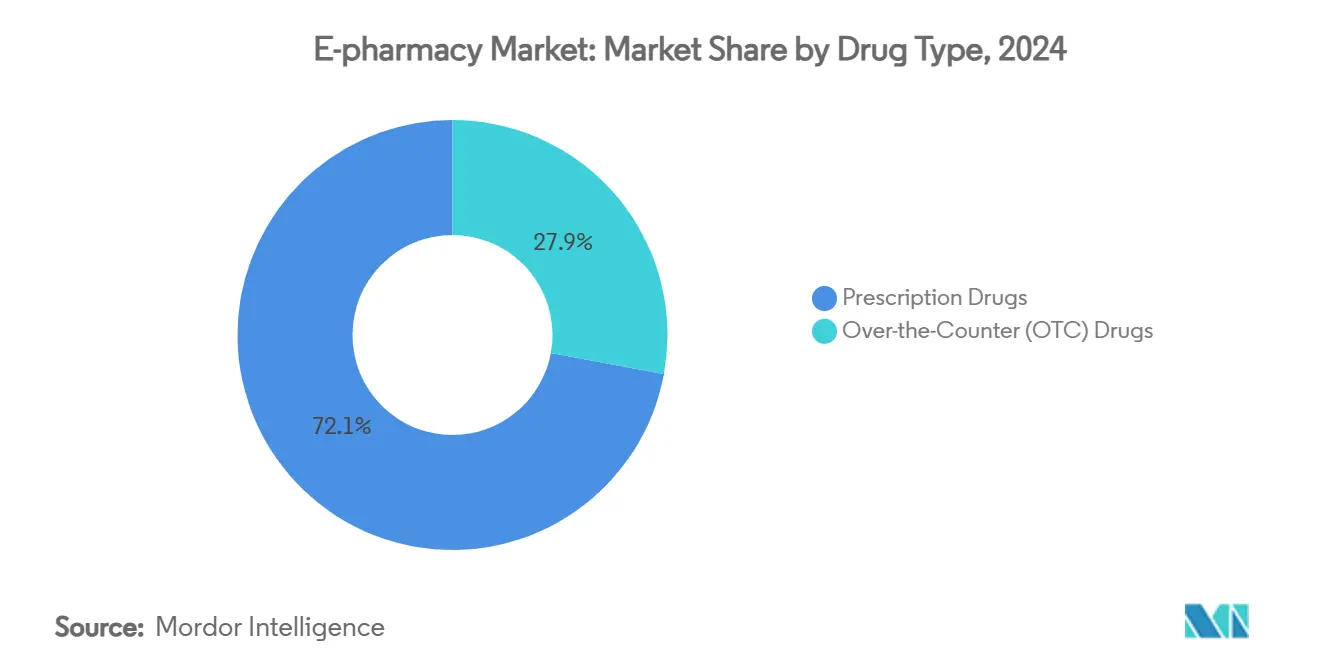

- Por tipo de medicamento, medicamentos com prescrição dominaram com 72,11% da participação do mercado de E-pharmacy em 2024; medicamentos OTC devem se expandir a uma CAGR de 18,12% até 2030.

- Por tipo de produto, remédios para resfriado e gripe lideraram com 24,34% de participação na receita em 2024, enquanto vitaminas e suplementos alimentares devem crescer a uma CAGR de 21,51% até 2030.

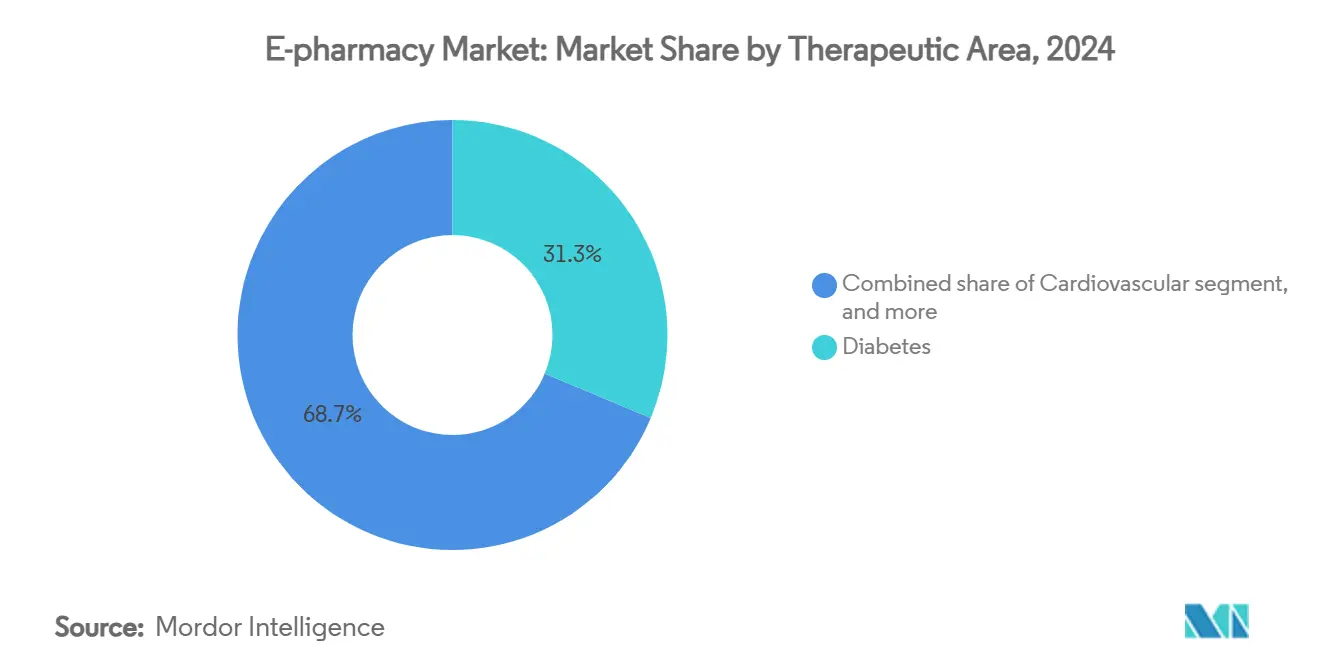

- Por área terapêutica, terapias para diabetes geraram a maior receita de 31,34% em 2024; produtos gastrointestinais mostram a CAGR projetada mais rápida de 21,67% até 2030.

- Por plataforma, interfaces desktop detiveram 55,23% do tamanho do mercado de E-pharmacy em 2024, enquanto aplicativos móveis estão avançando a uma CAGR de 19,91%.

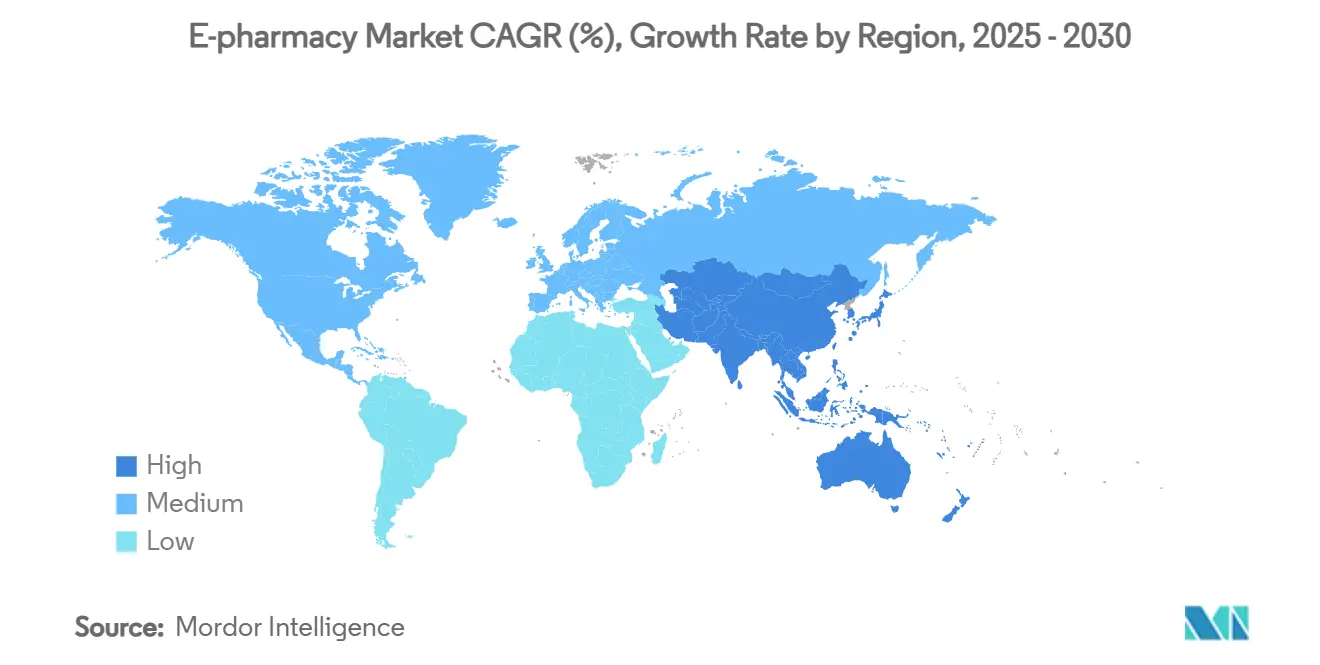

- Por geografia, América do Norte controlou 42,34% da receita de 2024, porém Ásia-Pacífico está posicionada para a CAGR mais forte de 22,32% até 2030.

Tendências e Insights do Mercado Global de E-pharmacy

Análise de Impacto dos Direcionadores

| Direcionador | % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Implementações obrigatórias de prescrição eletrônica em nível nacional | +2.1% | América do Norte, Europa, Mercados selecionados da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Integração de aplicativos de saúde móvel | +1.8% | Global | Curto prazo (≤ 2 anos) |

| Populações envelhecidas e entrega por assinatura | +1.5% | Global | Longo prazo (≥ 4 anos) |

| Alianças estratégicas entre pagadores/PBMs e E-pharmacies | +1.9% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Investimento pesado em fulfillment automatizado habilitado para cadeia fria e logística no mesmo dia | +1.7% | América do Norte, Ásia-Pacífico, Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Implementações Obrigatórias de Prescrição Eletrônica em Nível Nacional

Mandatos eletrônicos nos Estados Unidos, países nórdicos e vários mercados da Ásia-Pacífico estão incorporando pontos de contato de farmácia digital diretamente nos fluxos de trabalho médicos. A transmissão instantânea de receitas elimina erros de caligrafia e encurta tempos de dispensação, encorajando pacientes mais velhos a adotar serviços de entrega domiciliar. Farmácias online ganham visibilidade privilegiada no momento do atendimento, deslocando a vantagem histórica detida pelos balcões de loja física. Estudos de sistemas de saúde mostram taxas menores de não-adesão primária uma vez que a prescrição eletrônica se torna obrigatória, fortalecendo as perspectivas de crescimento do mercado de E-pharmacy[1]U.S. Food and Drug Administration, "E-Prescribing Final Rule," fda.gov.

Integração de Aplicativos de Saúde Móvel

Checkouts de farmácia dentro de aplicativos de bem-estar agora apresentam logins biométricos, planos Compre-Agora-Pague-Depois e carteiras de fidelidade. Essas conveniências reduzem o atrito de reordenação e aumentam compras repetidas entre jovens cuidadores que administram prescrições domésticas. A venda cruzada de nutracêuticos durante sessões de reposição eleva o tamanho das cestas, validando o mérito comercial do maior engajamento no aplicativo. Pilotos iniciais revelam ganhos de dois dígitos em usuários ativos mensais onde lembretes de medicação sincronizam com alertas de smartwatch.

Populações Envelhecidas e Entrega por Assinatura

Uma em cada seis pessoas no mundo terá pelo menos 60 anos até 2030. O envio por assinatura mitiga o esquecimento em regimes de polifarmácia e melhora a pontualidade de reposição, reduzindo o risco de hospitalização para pagadores. Compromissos de volume estáveis permitem que farmácias digitais garantem melhores preços de atacadistas, protegendo margens mesmo quando a guerra de preços se intensifica. Esses ventos favoráveis ligados à idade se traduzem em um impulso estrutural para o mercado de E-pharmacy[2]World Health Organization, "Global Ageing Report 2024," who.int.

Alianças Estratégicas Entre Pagadores/PBMs e E-Pharmacies

Fusões verticais entre seguradoras, PBMs e locais de dispensação permitem que grupos integrados direcionem pacientes através de co-pagamentos menores para seus canais internos. O redirecionamento de receitas concentra tráfego entre incumbentes escalados e pressiona independentes a formar joint ventures para acesso ao formulário. A consolidação resultante ressalta escala e alinhamento de pagadores como fossos decisivos no mercado de E-pharmacy.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fragmentação regulatória transfronteiriça | −1.6% | Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Farmácias online fraudulentas e confiança do consumidor | −1.4% | Global | Curto prazo (≤ 2 anos) |

| Restrições contínuas de publicidade e promoção para medicamentos com prescrição e controlados | −1.2% | América do Norte, Europa, Oriente Médio | Curto prazo (≤ 2 anos) |

| Altos custos de entrega de última milha e infraestrutura digital limitada em regiões rurais/de baixa renda | −1.5% | América Latina, África, América do Norte Rural e Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Fragmentação Regulatória Transfronteiriça

Dispensários operando em múltiplas jurisdições devem reconciliar regras de licença divergentes, padrões de privacidade e listas de substâncias controladas. Overhead de conformidade eleva custos fixos, criando barreiras de entrada que isolam regionais pioneiros mas atrasam escala mais ampla. Na Europa, algumas empresas mantêm centros de fulfillment paralelos para satisfazer estatutos de localização de dados, corroendo vantagens de custo e retardando implementações transfronteiriças[3]European Medicines Agency, "Good Distribution Practice for Cross-Border Pharmacy," ema.europa.eu.

Farmácias Online Fraudulentas e Confiança do Consumidor

Sites de medicamentos falsificados corroem a confiança entre idosos desconfiados de transações de saúde online. Operadores verificados respondem com proveniência blockchain, selos credenciados e chat farmacêutico sob demanda. Plataformas exibindo todas as três características registram taxas de recompra mais altas, confirmando a ligação entre transparência e lealdade. No entanto, despesas contínuas de fiscalização reduzem margens e podem amortecer o crescimento do mercado de E-pharmacy no curto prazo.

Análise de Segmento

Por Tipo de Medicamento: Receitas com Prescrição Ancoram Crescimento Digital

Linhas de prescrição representaram 72,11% da receita de 2024, posicionando-as como a espinha dorsal econômica do mercado de E-pharmacy. Pacientes com doenças crônicas frequentemente administram múltiplas terapias, então consolidar reposições através de um portal simplifica a adesão enquanto eleva o valor vitalício por usuário. A penetração robusta do segmento também fornece uma base de volume confiável que sustenta investimento em picking automatizado. Produtos OTC, embora menores em 28,0%, são previstos para subir a uma CAGR de 18,12% conforme a cultura de autocuidado se espalha e redes de courier no mesmo dia se expandem. Sua trajetória mais rápida diversifica fluxos de receita da plataforma e reduz dependência de reembolsos de seguradoras.

O conforto do consumidor com fluxos clínicos digitais está facilitando mudanças de marca para genéricos, apoiando objetivos de formulário de pagadores sem aconselhamento presencial. Enquanto isso, marcas de bem-estar aproveitam a mesma infraestrutura de checkout para agrupar vitaminas com receitas de cuidado crônico, uma tática que combina comércio preventivo e terapêutico. Medicamentos baseados em assinatura para hipertensão ou distúrbios lipídicos agora são enviados em parcelas trimestrais discretas, reforçando a retenção enquanto sustentam as perspectivas de longo prazo do tamanho do mercado de E-pharmacy.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Remédios Sazonais Lideram, Suplementos Aceleram

Remédios para resfriado e gripe capturaram 24,34% da receita da categoria em 2024, beneficiando-se de invernos de alta incidência que incentivam entrega em casa. Vendedores aumentam esses pedidos com complementos de termômetro e sanitizante, discretamente expandindo o valor médio do ticket sempre que surtos disparam. Vitaminas e suplementos alimentares, embora presentemente menores, são projetados para registrar uma CAGR de 21,51% até 2030, superando a maioria dos outros SKUs de bem-estar. Quizzes orientados por IA traduzem insights de hemogramas em ofertas de pacotes personalizados, elevando taxas de conversão e incorporando cuidados preventivos em interações rotineiras de farmácia.

Itens de cuidados com a pele, dentários e de controle de peso agora se aproximam coletivamente de metade de todo o faturamento não-prescrito, transformando dispensários em hubs completos de saúde-e-beleza. Embalagem discreta para tratamentos dermatológicos atende expectativas de privacidade que corredores físicos lutam para igualar. Conforme laboratórios cosméticos implementam consultorias de teledermatologia, o potencial de venda cruzada aumenta ainda mais, ampliando o mercado total acessível de E-pharmacy.

Por Área Terapêutica: Diabetes Comanda, Terapias GI Aceleram

Diabetes permanece o pilar terapêutico de maior receita de 31,34% dentro do mercado de E-pharmacy, auxiliado por glicosímetros conectados que automaticamente disparam reordenações de fitas de teste. Medicamentos cardiovasculares ocupam a próxima posição e se beneficiam de triagens generalizadas de hipertensão canalizadas através de canais de telemedicina. Tratamentos respiratórios, notavelmente inaladores controladores para asma e DPOC, ficam em terceiro, com lembretes de puff baseados em aplicativo reduzindo dependência de inaladores de resgate e promovendo precisão de reposição.

Terapias gastrointestinais ficam atrás em vendas absolutas mas mostram o crescimento mais acentuado conforme consumidores buscam soluções discretas para refluxo ou sintomas de intestino irritável. A privacidade do recebimento de pedidos em casa alivia desconforto social, impulsionando adoção e adicionando momentum à expansão geral do mercado de E-pharmacy. Terapias oncológicas e imunológicas, uma vez restritas pela complexidade da cadeia fria, agora estão entrando na mistura online graças ao fulfillment controlado por temperatura, anunciando uma onda entrante de linhas especializadas de alto valor.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Plataforma: Desktop Inicia, Mobile Escala

Sessões desktop detiveram uma participação de 55,23% do tamanho do mercado de E-pharmacy em 2024 porque criação de conta pela primeira vez e uploads de seguro são mais fáceis em telas maiores. Ainda assim, aplicativos móveis estão subindo a uma CAGR de 19,91%, impulsionados por entrada biométrica e cutucadas de reposição em tempo real. Alertas push cronometrados para depleção de porta-comprimidos consistentemente superam email, cortando abandono em todas as faixas etárias.

Sincronização de carrinho entre dispositivos garante que uma verificação de preço no telefone pode terminar em pagamento no laptop sem perda de dados, reduzindo drop-offs. Engajamento de aplicativo nativo também fornece telemetria granular, permitindo ofertas de precisão que impulsionam complementos OTC incrementais. Desafiantes menores sem essa integração lutam para igualar funis de conversão, ampliando lacunas de capacidade e reforçando vantagens de escala de incumbentes dentro do mercado de E-pharmacy.

Análise Geográfica

América do Norte contribuiu com 42,34% da receita global em 2024, cimentando seu papel como o principal laboratório para novos modelos de serviço. Nos Estados Unidos, incentivos de seguradoras para pedidos por correio de 90 dias e o recuo de farmácias rurais abriram vazios de acesso que couriers digitais prontamente preenchem. Pilotos no mesmo dia agora alcançam 45% da população, redefinindo expectativas para velocidade de última milha. O sistema de pagador único do Canadá está testando pacotes de medicação-mais-telemedicina que poderiam redefinir contratos de pagador, enquanto vínculos fintech do México permitem que compradores de renda média crescente dividam custos de prescrição em parcelas, injetando acessibilidade na adesão de cuidado crônico.

Ásia-Pacífico se destaca como o escalador mais rápido, com uma CAGR de 22,32% projetada até 2030. A base de smartphones da Índia e a Ayushman Bharat Digital Mission estão catalisando registros eletrônicos de saúde que direcionam receitas online. Conglomerados chineses dobram farmácia em super-aplicativos, alcançando benefícios de escala que reduzem custo logístico por pedido e expandem o mercado de E-pharmacy. A insistência regulatória do Japão em consultas presenciais iniciais retarda adoção, mas a postura permissiva da Austrália sobre vendas OTC eletrônicas acelera amplitude de categoria, exibindo a heterogeneidade regulatória da região.

Europa fica em terceiro por faturamento, ainda assim harmonização política está desbloqueando demanda fresca. A estrutura de Prescrição Eletrônica Transfronteiriça permite que residentes usem receitas enquanto viajam, suavizando adesão e elevando tráfego entre mercados. A implementação do eRx da Alemanha está canalizando prescrições para incumbentes online, enquanto o mandato de hospedagem segura da França estimula investimento em armazenamento doméstico. No Reino Unido, lealdade digital pós-pandemia permanece grudenta mesmo quando farmácias de rua reabrem, ressaltando uma mudança de canal durável. Europa Central e Oriental estão subindo com banda larga melhorada e supervisão equilibrada, ilustrando convergência para modelos ocidentais.

América do Sul, Oriente Médio e África ainda representam fatias menores, mas crescimento sustentado de dois dígitos ressalta potencial de recuperação. Esclarecer estatutos de dispensação online e programas de acessibilidade de smartphone são catalisadores pivôs. Onde lacunas de cadeia fria persistem, inovadores regionais fazem parcerias com empresas de courier para pilotar entrega de armário isolado, prefigurando atualizações de infraestrutura que gradualmente ampliarão o mercado global de E-pharmacy.

Cenário Competitivo

O mercado de E-pharmacy é moderadamente concentrado. CVS Health, Walgreens Boots Alliance e Amazon Pharmacy juntas manusearam quase 66% do fluxo de prescrições online globais em 2024, exercendo braços de seguro integrados, armazéns multi-temperatura e orçamentos de publicidade profundos. Sua capacidade de costurar farmácia com clínicas de cuidados primários e câmeras de cuidados urgentes cimenta adesão de rede. Investimento contínuo em micro-fulfillment urbano promete padrões de entrega sub-duas-horas que estabelecem barreiras competitivas altas.

Startups digitais pure-play semeiam nichos diferenciados. Algumas focam em áreas terapêuticas mal atendidas como saúde sexual, emparelhando teleconsultas com envio discreto. Outras agrupam diagnósticos domiciliares com entrega de prescrição no mesmo dia, posicionando-se como portais de gerenciamento de condições 360 graus. Esses modelos asset-light podem pivotar rapidamente, mas alinhamento de pagador permanece um obstáculo crítico sem apoio PBM proprietário.

Alavancas competitivas crescentemente giram em torno de velocidade de última milha, precificação líquida transparente e personalização algorítmica. Armazéns apresentando baias ambiente, refrigeradas e congeladas moveram de novidade para pré-requisito para elegibilidade biológica. Inteligência artificial sustenta chatbots de triagem de sintomas, predições de timing de reposição e flags de risco de churn, impulsionando extensão de lifetime do cliente e otimização de inventário. Jogadores sem profundidade de análise de dados enfrentarão custo-para-servir escalante, convidando aquisição ou retirada no mercado de E-pharmacy em expansão.

Líderes da Indústria de E-pharmacy

-

Walgreens Boots Alliance

-

CVS Health Corporation

-

Cigna Corporation (Express Scripts Holdings)

-

Amazon Pharmacy (PillPack)

-

DocMorris / Redcare Pharmacy

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: CVS Caremark adicionou a franquia Zituvio da Zydus Lifesciences ao seu formulário de diabetes.

- Janeiro de 2025: CVS Health lançou um aplicativo móvel redesenhado apresentando busca por IA e Compre-Agora-Pague-Depois integrado.

- Outubro de 2024: Amazon Pharmacy anunciou vinte locais de fulfillment urbanos programados para 2025 para estender alcance no mesmo dia para 45% dos consumidores americanos.

- Outubro de 2024: Walmart começou a pilotar entrega de prescrição no mesmo dia em seis estados, visando cobertura nacional até janeiro de 2025.

- Outubro de 2024: LetsGetChecked completou a compra da Truepill, integrando diagnósticos com fulfillment de prescrição.

Escopo do Relatório Global do Mercado de E-pharmacy

Conforme o escopo do relatório, uma e-pharmacy é uma farmácia online que opera pela Internet e fornece medicamentos aos consumidores através de correio ou empresas de envio. E-pharmacy corta a longa cadeia de distribuidores.

O mercado de ePharmacy é segmentado por tipo de medicamento, tipo de produto e geografia. Por tipo de medicamento, o mercado é segmentado em medicamentos com prescrição e medicamentos sem prescrição (OTC). Por tipo de produto, o mercado é segmentado em cuidados com a pele, dental, resfriado e gripe, vitaminas, perda de peso e outros tipos de produto. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD bilhão).

| Medicamentos com Prescrição |

| Medicamentos Sem Prescrição (OTC) |

| Cuidados com a Pele |

| Dental |

| Resfriado e Gripe |

| Vitaminas e Suplementos Alimentares |

| Controle de Peso |

| Outro Tipo de Produto |

| Diabetes |

| Cardiovascular |

| Respiratória |

| Gastrointestinal |

| Outra Área Terapêutica |

| Usuários Mobile |

| Usuários Desktop |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Medicamento | Medicamentos com Prescrição | |

| Medicamentos Sem Prescrição (OTC) | ||

| Por Tipo de Produto | Cuidados com a Pele | |

| Dental | ||

| Resfriado e Gripe | ||

| Vitaminas e Suplementos Alimentares | ||

| Controle de Peso | ||

| Outro Tipo de Produto | ||

| Por Área Terapêutica | Diabetes | |

| Cardiovascular | ||

| Respiratória | ||

| Gastrointestinal | ||

| Outra Área Terapêutica | ||

| Por Plataforma | Usuários Mobile | |

| Usuários Desktop | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de E-pharmacy?

O mercado de E-pharmacy atingiu USD 104,73 bilhões em 2025 e está previsto para crescer para USD 264,95 bilhões até 2030.

Qual região lidera a receita de E-pharmacy hoje?

América do Norte contribuiu com 42,34% da receita global em 2024, tornando-se o maior mercado regional.

Quão rápido a Ásia-Pacífico está se expandindo em farmácia online?

Ásia-Pacífico está projetada para registrar uma CAGR de 22,32% até 2030, a mais rápida entre todas as regiões.

Que participação os medicamentos com prescrição comandam online?

Medicamentos com prescrição representaram 72,11% da participação do mercado de E-pharmacy em 2024, ressaltando sua dominância.

Qual plataforma está crescendo mais rapidamente para pedidos de medicamentos?

Aplicativos móveis estão avançando a uma CAGR de 19,91%, rapidamente fechando a lacuna com o uso desktop.

Quem são os principais jogadores no mercado de E-pharmacy?

CVS Health, Walgreens Boots Alliance e Amazon Pharmacy conjuntamente manusearam quase 66% do volume de prescrições online em 2024.

Página atualizada pela última vez em: