Análise de mercado de drivers de exibição

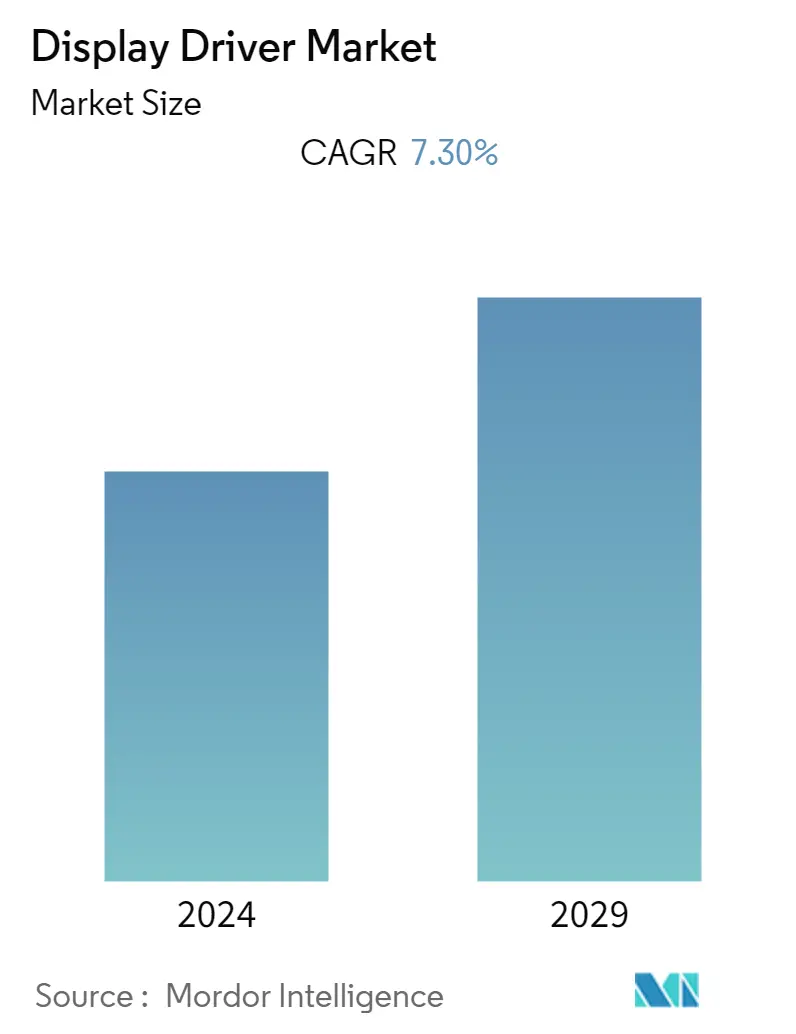

Espera-se que o mercado de drivers de exibição registre um CAGR de 7,3% durante o período de previsão 2022-2027. O driver de vídeo é principalmente um circuito integrado semicondutor que fornece uma função de interface entre um microprocessador, microcontrolador, ASIC ou interface periférica de uso geral. Eles são usados principalmente em dispositivos de exibição periféricos, como smartwatches, laptops, monitores, smartphones, tablets, TVs e monitores automotivos. Fatores como a crescente demanda por telas OLED e flexíveis para dispositivos móveis e tablets e a rápida adoção de wearables inteligentes e dispositivos AR/VR estão aumentando o número de fabricantes de telas na região Ásia-Pacífico e, portanto, impulsionando o driver de exibição em todo o mundo. mundo.

- O driver de vídeo é principalmente um circuito integrado semicondutor que fornece uma função de interface entre um microprocessador, microcontrolador, ASIC ou interface periférica de uso geral. Eles são usados principalmente em dispositivos de exibição periféricos, como smartwatches, laptops, monitores, smartphones, tablets, TVs e monitores automotivos. Fatores como a crescente demanda por telas OLED e flexíveis para dispositivos móveis e tablets e a rápida adoção de wearables inteligentes e dispositivos AR/VR estão aumentando o número de fabricantes de telas e, portanto, impulsionando o driver de exibição globalmente.

- O mercado é impulsionado por inovações que atendem a vários setores verticais de usuários finais. Por exemplo, em fevereiro de 2021, a Solomon Systech Limited lançou o SSD7317, o IC de integração de driver de tela e toque (TDDI) para uso direcionado em produtos domésticos inteligentes. A inovação está agora posicionada para elevar o nível da experiência do usuário do produto. O SSD7317 combina microeletrônica de toque e display em um único chip para uso em painéis PMOLED (Passive Matrix OLED), comumente usados em eletrodomésticos inteligentes, wearables e equipamentos de saúde.

- Além disso, em maio de 2022, a Nvidia emitiu um boletim de segurança informando aos clientes sobre uma nova atualização de segurança de software para o driver de vídeo da GPU Nvidia. A atualização corrige falhas de segurança em versões anteriores de drivers que podem resultar em negação de serviço, exposição de informações ou adulteração de dados.

- O mercado de drivers de exibição é prontamente impulsionado pelo desenvolvimento do mercado de smartphones em todo o mundo. Os smartphones oferecem alta qualidade e desempenho e funcionam como um computador, fornecendo informações em tempo real, tornando-se assim parte integrante da vida humana. Uma curta vida útil devido à atualização da tecnologia força rapidamente os principais players a investir em pesquisa para desenvolver e diferenciar as suas ofertas com funcionalidades avançadas.

- Além disso, a rede 5G oferecerá alta velocidade para download de filmes completos em segundos e aumentará a demanda por smartphones habilitados para 5G. Conseqüentemente, as empresas estão investindo no desenvolvimento e design de telefones com maior resolução e maior capacidade de memória para que as pessoas possam baixar ou jogar videogames em consoles de tamanho normal.

- A disseminação do COVID-19 em todo o mundo atingiu significativamente a indústria de smartphones. A maioria dos países está sob confinamento, o que interrompeu as atividades industriais em quase todos os países. Na China, o surto está sob controlo e as fábricas de smartphones estão a aumentar agressivamente a produção.

Tendências de mercado de drivers de exibição

A tecnologia de display OLED impulsiona o crescimento do mercado

- Espera-se que o mercado de drivers de exibição OLED cresça significativamente durante o período de previsão, aumentando a demanda por ICs de drivers de exibição de alto desempenho e impulsionando o mercado a aumentar o crescimento. Devido ao seu uso crescente em dispositivos inteligentes, como smartphones, wearables (smartwatches, HMDs AR/VR) e TVs inteligentes, os displays OLED e flexíveis estão crescendo na indústria de displays.

- O mercado de drivers de exibição é prontamente impulsionado pelo desenvolvimento do mercado de smartphones em todo o mundo. Os smartphones oferecem alta qualidade e desempenho e funcionam como um computador, fornecendo informações em tempo real. Eles se tornaram parte integrante da vida humana. A curta vida útil devido à atualização da tecnologia a uma velocidade rápida está a forçar os principais intervenientes a investir em investigação para desenvolver e diferenciar as suas ofertas com funcionalidades avançadas.

- Por exemplo, a Samsung lançou oficialmente seu tão aguardado smartphone Samsung Galaxy Z Fold 3 em agosto de 2021, que desafia a categoria com uma tela Dynamic AMOLED 2X de 7,6 polegadas (diodo emissor de luz orgânico de matriz ativa). A tela dobrável permite aos usuários transformá-lo em um dispositivo semelhante a um tablet.

- O mercado está se expandindo devido à crescente demanda por displays OLED e flexíveis, à adoção de drivers de display avançados e de alto custo e à expansão do mercado de displays automotivos. O mercado de ICs de driver de vídeo está crescendo devido ao aumento do uso de televisores 4K e 8K, à disponibilidade de conteúdo UHD e ao papel crescente dos DDICs em componentes individuais e chips de integração únicos.

- Com qualidades que incluem uma estrutura simples e elegante, formatos flexíveis, profundidade de cor e uma alta taxa de contraste, a popularidade da tecnologia de display OLED aumentou nos últimos anos. Os displays OLED estão penetrando rapidamente no ecossistema de displays, o que está alimentando o crescimento do mercado de drivers de displays OLED.

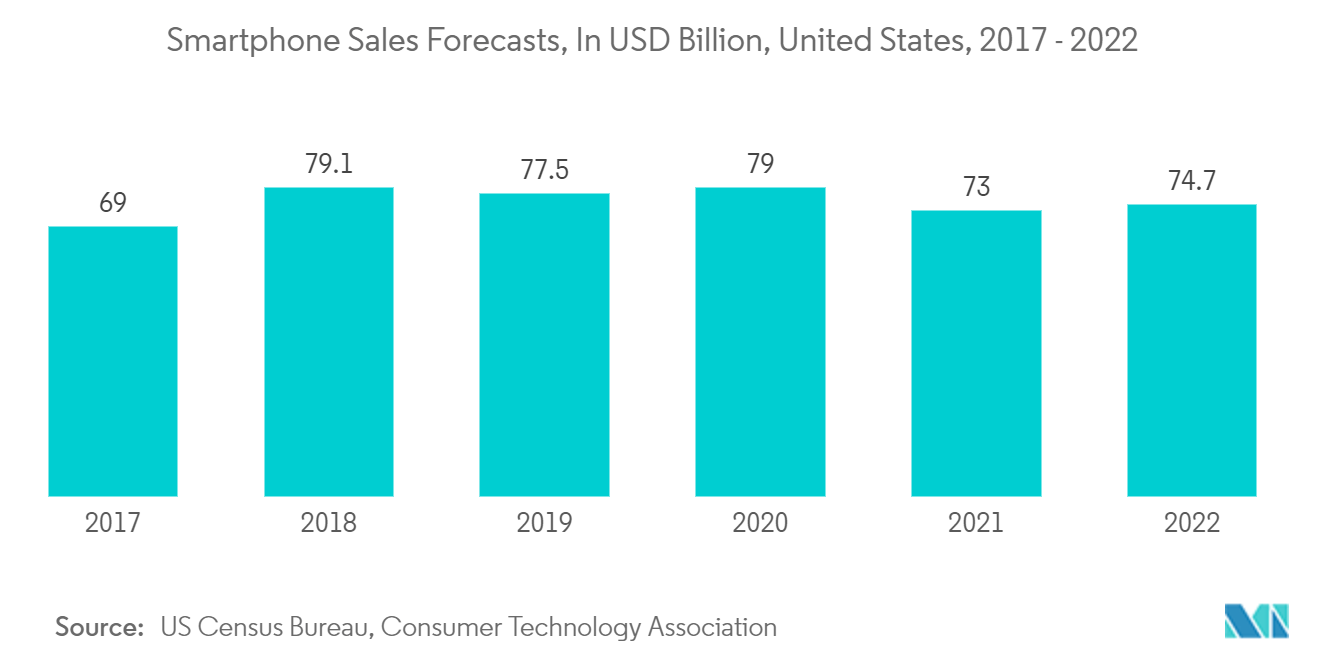

- De acordo com as previsões da Consumer Technology Association divulgadas em Janeiro de 2022, prevê-se que os Estados Unidos tenham um aumento de 1,7 mil milhões de dólares no valor de vendas dos smartphones vendidos em 2022 e atingirão 74,7 mil milhões de dólares.

Espera-se que a China domine o mercado Ásia-Pacífico durante o período de previsão

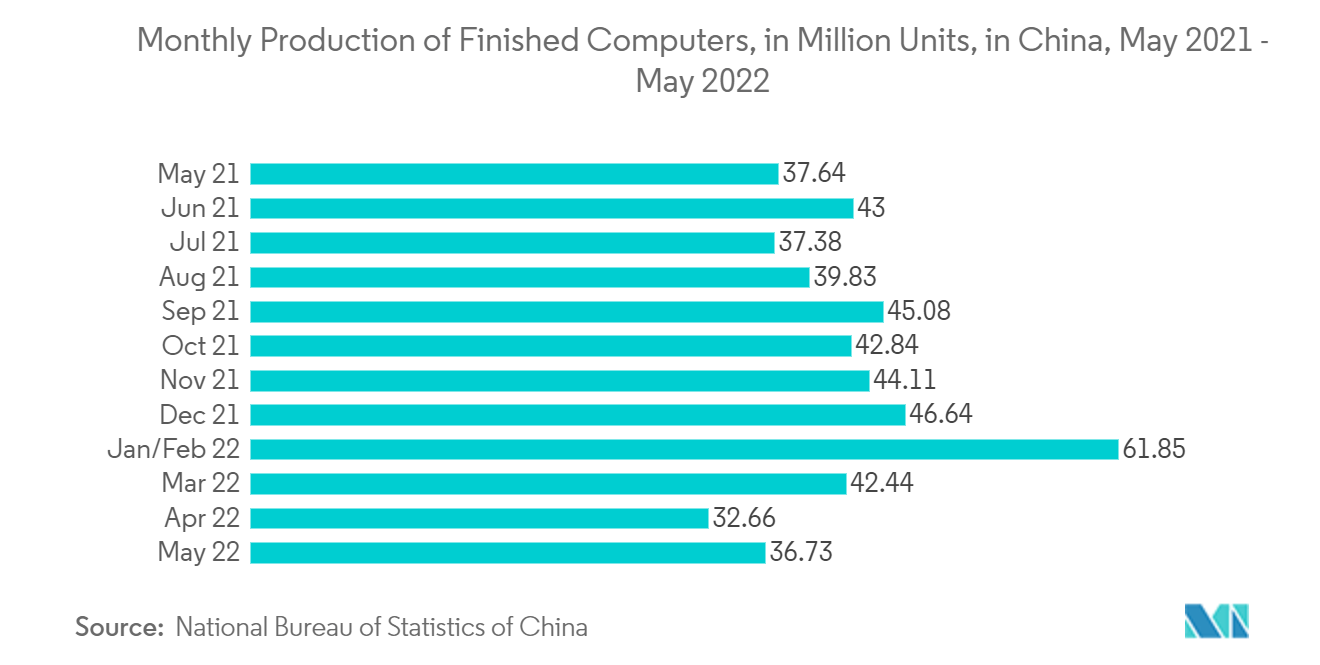

- O mercado de drivers de exibição na China está se desenvolvendo em relação ao aumento das vendas de eletrônicos de consumo, ao aumento da demanda por imagens 3D e de alta definição, ao aumento da demanda por sinalização digital para mídia e publicidade, ao aumento da demanda por dispositivos vestíveis e ao aumento das vendas de produtos de exibição. no automotivo.

- Os principais intervenientes no mercado estão a investir grandes somas na melhoria das suas instalações de produção, principalmente para produtos produzidos em massa, atendendo à crescente procura. Por exemplo, em junho de 2022, a Novatek Microelectronics, uma empresa de IC de driver de display, expandiu seu portfólio de produtos. A empresa diversificou suas ofertas para incluir SoCs, chips controladores de temporização LCD (T-Con) e ICs de gerenciamento de energia, ao mesmo tempo em que expandiu os mercados-alvo de seus DDIs para incluir segmentos de produtos automotivos e VR/AR. A Novatek está se preparando para um aumento na demanda por produtos de exibição automotivos e relacionados a VR/AR que exigem transmissão de alta velocidade e baixa potência.

- O setor automotivo na China é impulsionado devido à rápida adoção de carros elétricos e ao aumento do poder de compra dos clientes. Os players do mercado estão realizando parcerias e fusões de forma estratégica, a fim de aprimorar seu portfólio de produtos. Por exemplo, em junho de 2022, a Volvo cars anunciou uma parceria com a Epic Games para introduzir tecnologia de visualização fotorrealística na sua próxima geração de veículos elétricos. A empresa usará o motor irreal da Epic Games. A parceria oferecerá displays de infoentretenimento com renderização mais nítida, cores mais ricas e animações 3D.

- Os avanços nas tecnologias de materiais estão impulsionando o desenvolvimento de novas aplicações de eletrônica flexível. Espera-se que os displays flexíveis respondam por uma parcela significativa da demanda e das receitas do mercado durante e além do período de previsão.

- Por exemplo, em novembro de 2021, a Visionox Technology Inc, um fornecedor de painéis de exibição com sede na China, anunciou que lançaria produtos de exibição de tamanho médio, como laptops, tablets e telas montadas em veículos, com foco na tecnologia AMOLED, devido ao aumento demanda por displays flexíveis.

Visão geral da indústria de drivers de vídeo

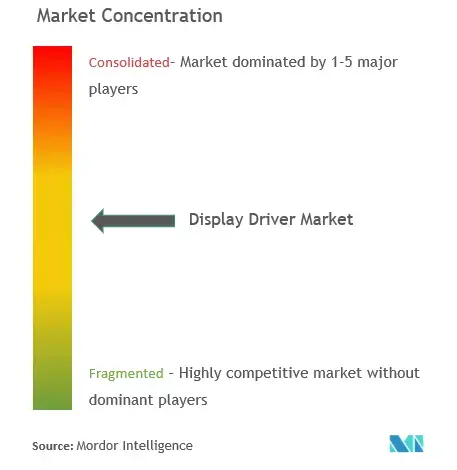

O mercado de drivers de display está consolidado, pois é dominado por grandes players como Mediatek, Fitipower Integrated Technology, Rohm Semiconductor, Novatek Microelectronics, Synaptics, Himax Technologies e Silicon. Esses grandes players, com participação de destaque no mercado, estão focados na expansão de sua base de clientes em países estrangeiros. Estas empresas aproveitam iniciativas colaborativas estratégicas para aumentar a sua quota de mercado e rentabilidade.

- Agosto de 2022 – MediaTek anunciou o lançamento da plataforma T830 para dispositivos 5G CPE, incluindo roteadores de acesso fixo sem fio e hotspots móveis. A plataforma T830 ajuda as operadoras a fornecer velocidades 5G de até 7 Gbps usando a infraestrutura celular sub-6 GHz. A plataforma inclui uma GPU 3D integrada com um driver de vídeo.

- Janeiro de 2022 – Magnachip Semiconductor Corp está desenvolvendo um circuito integrado de driver OLED (DDIC) para displays automotivos. O OLED DDIC é baseado na tecnologia de processo de 40 nm, projetado para displays de console central e displays de painel de instrumentos. A empresa planeia fornecer o novo produto a fabricantes de automóveis europeus premium no primeiro semestre de 2023.

Líderes de mercado de drivers de exibição

Media Tek Inc

Novatek Microelectronics

Synaptics Incorporated

Samsung Electronics Co. Ltd

Fitipower Integrated Technology Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de drivers de exibição

- Agosto de 2022 – LX Semicon, uma empresa sul-coreana de chips sem fábrica, formou uma equipe de pesquisa dedicada ao desenvolvimento de CIs de drivers de exibição de automóveis. A equipe construirá CIs de drivers de exibição para exibição central de informações, cluster, head-up display e outros displays em automóveis.

- Maio de 2022 – Tesla melhorou o Modelo S e o Modelo X com uma nova função giratória motorizada para a tela central. O recurso facilita uma melhor experiência de visualização junto com mais entretenimento no carro. Os dois principais veículos da empresa ganharam um novo grande display central horizontal, melhor para assistir vídeos, e um display no banco traseiro alimentado por um computador para jogos.

Segmentação da indústria de drivers de exibição

O relatório acompanha o mercado de ICs de driver de display LCD e OLED que são usados para todas as aplicações de display de tela plana. O estudo oferece uma análise detalhada de tendências, estimativas e projeções de mercado e dinâmicas de crescimento, em diversas categorias de produtos, juntamente com uma indicação da demanda por aplicações de usuários finais e geografias.

O mercado de drivers de exibição é segmentado por fator de forma (DDIC grande, DDIC pequeno e médio), por aplicação (LCD (monitor desktop, notebook PC, TV LCD, tablet, smartphone LCD), OLED (TV OLED, smartphone OLED)) e pela Geografia.

| DDIC grande |

| DDIC Pequeno e Médio |

| LCD | Monitor de área de trabalho |

| Notebook | |

| Televisor LCD | |

| Tábua | |

| Smartphone LCD | |

| Outros | |

| VOCÊ É | VOCÊ É TELEVISÃO |

| Smartphone OLED | |

| Outros |

| China |

| Taiwan |

| Coréia |

| Américas |

| Outros |

| Por fator de forma | DDIC grande | |

| DDIC Pequeno e Médio | ||

| Por aplicativo | LCD | Monitor de área de trabalho |

| Notebook | ||

| Televisor LCD | ||

| Tábua | ||

| Smartphone LCD | ||

| Outros | ||

| VOCÊ É | VOCÊ É TELEVISÃO | |

| Smartphone OLED | ||

| Outros | ||

| Por geografia | China | |

| Taiwan | ||

| Coréia | ||

| Américas | ||

| Outros | ||

Perguntas frequentes sobre pesquisa de mercado de drivers de exibição

Qual é o tamanho atual do mercado de drivers de vídeo?

O mercado de drivers de exibição deverá registrar um CAGR de 7,30% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de drivers de exibição?

Media Tek Inc, Novatek Microelectronics, Synaptics Incorporated, Samsung Electronics Co. Ltd, Fitipower Integrated Technology Inc. são as principais empresas que operam no mercado de drivers de vídeo.

Qual é a região que mais cresce no mercado de Display Driver?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de drivers de exibição?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Display Driver Market.

Que anos este mercado de drivers de vídeo cobre?

O relatório abrange o tamanho histórico do mercado de Display Driver para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Display Driver para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de drivers de exibição

Estatísticas para a participação de mercado do Display Driver em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Display Driver inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.