Tamanho e Participação do Mercado de Rede de Distribuição de Conteúdo (CDN)

Análise do Mercado de Rede de Distribuição de Conteúdo (CDN) pela Mordor Intelligence

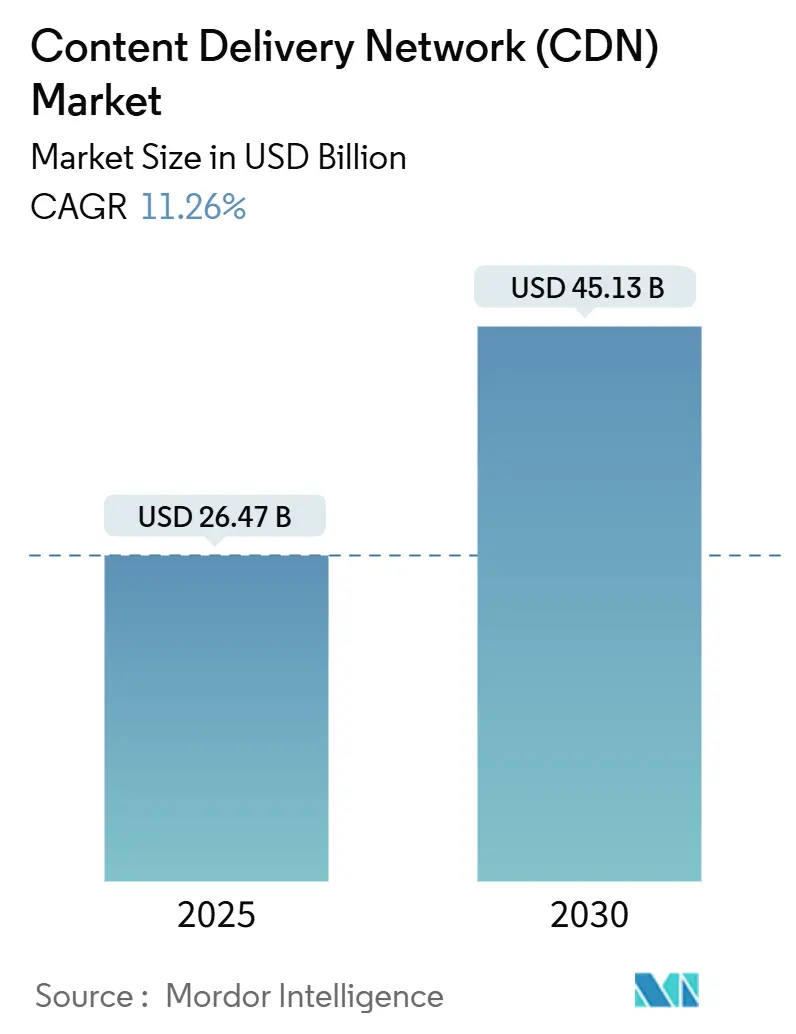

O mercado de rede de distribuição de conteúdo está avaliado em USD 26,47 bilhões em 2025 e tem previsão de atingir USD 45,13 bilhões até 2030 com uma CAGR de 11,26%, refletindo a rápida migração empresarial para arquiteturas nativas de borda e o crescimento implacável do tráfego de vídeo 4K/8K. Um aumento no direcionamento de tráfego impulsionado por inteligência artificial está reduzindo custos de saída para hiper-escalas, enquanto pacotes de segurança Zero-Trust incorporados em pilhas de entrega estão transformando CDNs em plataformas completas de proteção de aplicações. Arquiteturas peer-to-peer e APIs de rede como código estão expandindo opções de entrega e desafiando modelos incumbentes à medida que operadores abrem capacidades programáveis para desenvolvedores. A dinâmica regional favorece a Ásia-Pacífico, onde construções de data center em larga escala e implantações 5G sustentam o crescimento global mais rápido, ainda que a América do Norte mantenha vantagens de escala através da presença estabelecida de hiper-escala. Restrições intensificadas de disponibilidade de energia próximas a clusters metropolitanos densos e a decisão de vários gigantes OTT de internalizar infraestrutura de entrega formam os principais obstáculos ao crescimento até 2030.

Principais Conclusões do Relatório

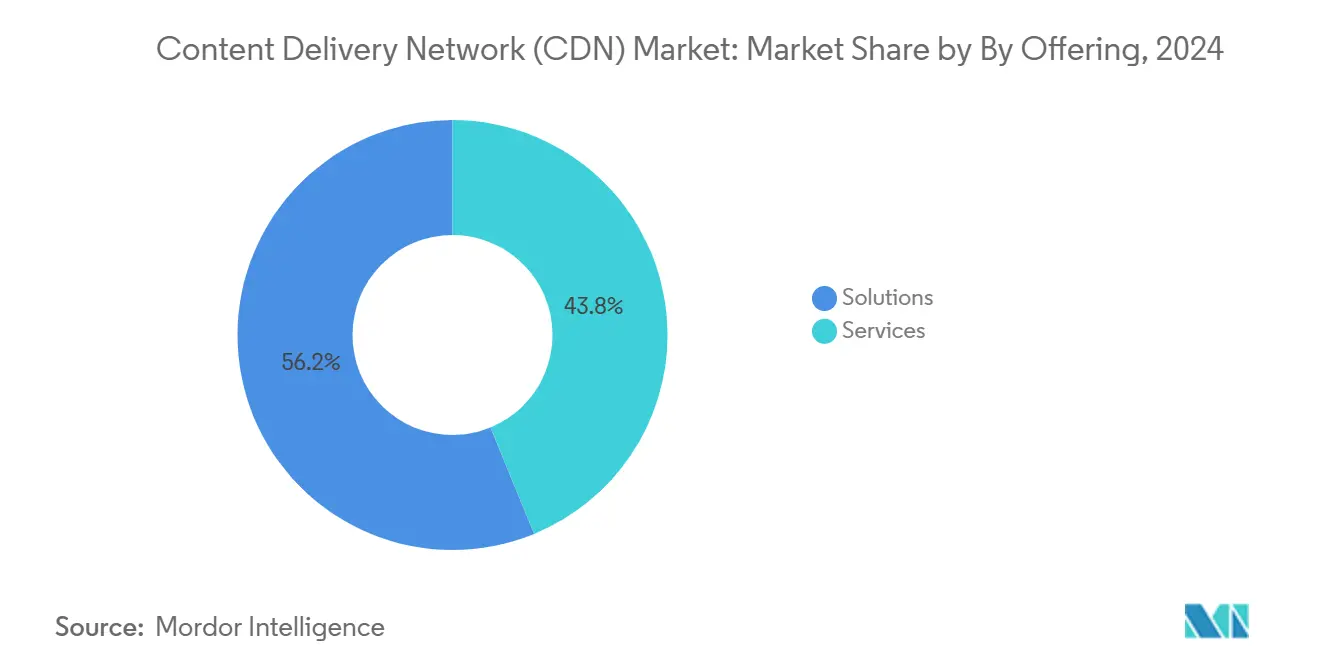

- Por oferta, as Soluções lideraram com 56,2% da participação do mercado de rede de distribuição de conteúdo em 2024, enquanto os Serviços têm projeção de expansão a uma CAGR de 18,20% até 2030.

- Por tipo de conteúdo, Vídeo deteve 63,8% da participação de receita em 2024; não-vídeo está posicionado para uma CAGR de 18,65% até 2030.

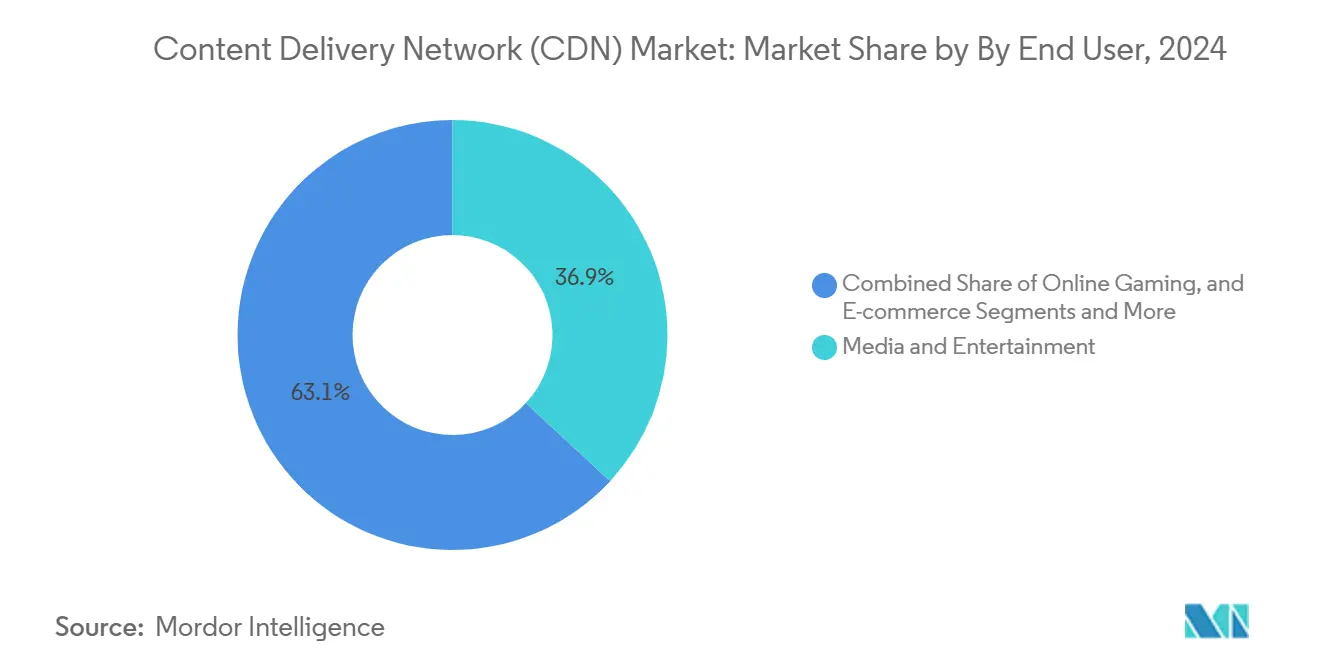

- Por usuário final, Mídia & Entretenimento representou 36,9% do tamanho do mercado de rede de distribuição de conteúdo em 2024, ainda que Jogos tenha previsão de crescer a uma CAGR de 21,40%.

- Por tipo de provedor de serviço, operadores Tradicionais / Telco controlaram 45,21% da participação em 2024, enquanto modelos Peer-to-Peer registram a mais acentuada CAGR de 21,10% até 2030.

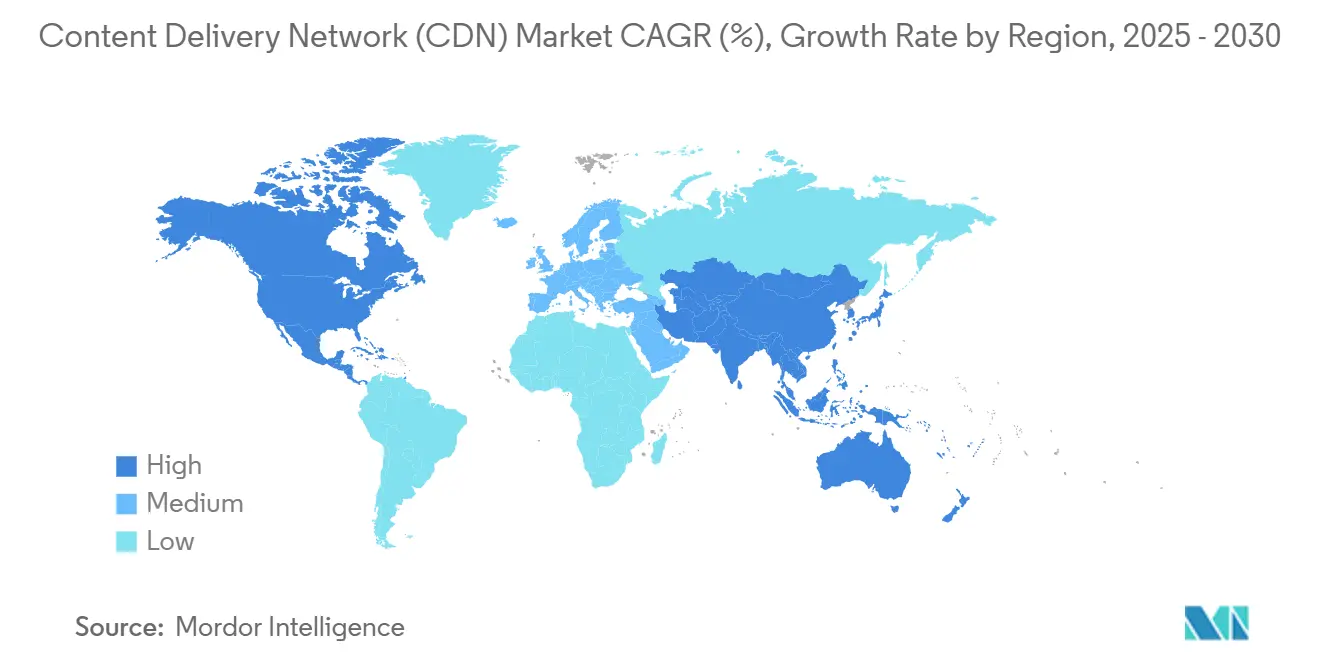

- Por geografia, a América do Norte deteve 43,67% da participação do mercado de rede de distribuição de conteúdo em 2024, e a Ásia-Pacífico está avançando a uma CAGR de 18,60% até 2030.

Tendências e Insights do Mercado Global de Rede de Distribuição de Conteúdo (CDN)

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Tráfego de vídeo OTT em taxas de bits 4K/8K | +2.8% | Global | Médio prazo (2-4 anos) |

| Casos de uso nativos de borda de baixa latência | +2.1% | América do Norte, Europa, Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Pacotes Zero-Trust & WAAP | +1.9% | Global | Curto prazo (≤ 2 anos) |

| Roteamento de tráfego otimizado por IA | +1.4% | Global | Médio prazo (2-4 anos) |

| Exposição de API de rede Telco | +1.2% | Ásia-Pacífico, Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Incentivos de resposta à demanda para PoPs que consomem muita energia | +0.8% | América do Norte, Europa, Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Explosão do Tráfego de Vídeo OTT e Adoção 4K/8K

Streams de ultra-alta definição demandam 25-50 Mbps, muito acima dos requisitos de sub-5 Mbps da definição padrão, forçando provedores a implantar nós de borda densos e roteamento multi-CDN para manter latência sub-segundo durante eventos ao vivo. Modelos direto-ao-consumidor de qualidade broadcast, portanto, criam atualizações sustentadas de capacidade e oportunidades de serviços em camadas diferenciadas.

Proliferação de Casos de Uso Nativos de Borda e Baixa Latência

Jogos na nuvem, cargas de trabalho de RA e RV requerem latência inferior a 10 ms, remodelando suposições de planejamento de capacidade e estimulando construções de micro-PoP dentro de redes de operadoras através da América do Norte e Europa. A exposição de serviços através de APIs padronizadas acelera ainda mais a adoção por desenvolvedores de modelos distribuídos de processamento de dados.

Integração de Zero-Trust & WAAP em Pilhas CDN

Incorporar proteção de aplicações web e API na borda permite que empresas consolidem fornecedores, mudando gastos de equipamentos independentes para plataformas unificadas de entrega-mais-segurança. Provedores capturam nova margem enquanto clientes melhoram posturas de risco sem penalidades adicionais de latência.

Roteamento de Tráfego Otimizado por IA

Motores de aprendizado de máquina analisando telemetria ao vivo reduzem transferências inter-regionais, produzindo 20-30% de economia de saída para hiper-escaladores e entregando ganhos mensuráveis de experiência do usuário durante picos de tráfego[1]Akamai Technologies, "O Futuro do Streaming OTT em Escala," akamai.com. Inferência baseada em CPU em nós de borda diminui capex de GPU e se alinha com mandatos de sustentabilidade.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Grandes OTTs internalizando CDNs DIY | -1.8% | Global | Médio prazo (2-4 anos) |

| Aumentando limites de energia de data centers | -1.2% | Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Restrições geopolíticas sobre propriedade estrangeira de PoP | -0.9% | Ásia-Pacífico | Médio prazo (2-4 anos) |

| Escassez de habilidades em operações nativas de borda | -0.7% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Grandes OTTs Internalizando CDNs DIY

Principais plataformas de streaming estão financiando caches globais, transcodificadores e links de backbone privados, deslocando CDNs terceirizados para os volumes de tráfego mais pesados e encolhendo pools de receita de vídeo em massa. Sua entrega verticalmente integrada remove taxas comerciais de trânsito, melhora estabilidade de serviço através de observabilidade de pilha completa e libera otimização granular de QoE vinculada a codecs proprietários. Como custos de licenciamento para títulos blockbuster podem exceder USD 20 milhões por território, a entrega interna também protege análises sensíveis de desempenho de rivais, fortalecendo alavancagem de negociação com proprietários de conteúdo. O modelo escala uma vez que um OTT ultrapassa 100 Tbps de pico médio, um limiar que Netflix, YouTube e Disney+ cruzaram em 2024, tornando a amortização de capex por gigabyte entregue atrativa. Jogadores SVOD menores carecem de tal escala, deixando um mercado bifurcado onde CDNs devem cortejar editores de médio porte com segurança premium e complementos de computação de borda para compensar volume hiper-escala perdido. Fornecedores estão respondendo oferecendo orquestração multi-CDN gerenciada e marca d'água avançada que permanecem difíceis para operadores DIY replicarem rapidamente.

Aumento dos Limites de Energia de Data Centers e Mandatos de Sustentabilidade

Escassez de rede elétrica em Virginia, Dublin e Frankfurt força provedores em listas de espera excedendo 150 MW, atrasando novos go-lives de PoP em até três anos e reduzindo margem disponível para tráfego de rajada Lumen. Reguladores europeus agora vinculam alvarás de construção a contratos demonstráveis de reutilização de calor ou compra de energia renovável, adicionando 8-10% ao capex do projeto enquanto requerem balanceamento de carga sofisticado para permanecer dentro de limiares horários de intensidade de carbono. Ao mesmo tempo, clusters de inferência ricos em GPU consomem até 10 kW por rack, triplicando o consumo histórico e amplificando necessidades de resfriamento que sistemas líquidos apenas parcialmente compensam. Clientes cada vez mais examinam emissões Escopo-3, favorecendo CDNs publicando dados de carbono auditados independentemente, o que pressiona retardatários a retrofitar instalações legadas ou arriscar exclusão de compras. Provedores estão diversificando em campi nórdicos alimentados por vento e experimentando nós de borda micro-modulares apoiados por energia solar que podem contornar metros congestionados ainda assim satisfazer orçamentos de latência sob 30 ms. A longo prazo, volatilidade de preços de energia e relatórios de carbono incorporado devem remodelar cálculos de custo total de propriedade, tornando desempenho de sustentabilidade tão decisivo quanto throughput bruto em RFPs empresariais.

Análise de Segmento

Por Oferta: Serviços Aceleram Apesar do Domínio das Soluções

Soluções geraram 56,2% da receita de 2024, espelhando o apetite empresarial por plataformas integradas cobrindo entrega, segurança e análises dentro do mercado de rede de distribuição de conteúdo. Ofertas profissionais e gerenciadas, no entanto, crescem 18,20% anualmente à medida que organizações carentes de expertise interna terceirizam orquestração multi-CDN e ajuste de aplicação de borda.

A adoção de serviços aumenta com cada nova carga de trabalho sensível à latência que demanda otimização contínua na borda. Integração de API de rede, implantação Zero-Trust e retreinamento de modelo de tráfego IA são tarefas intensivas em trabalho melhor tratadas por parceiros especializados. Como resultado, contribuições de serviços para o tamanho do mercado de rede de distribuição de conteúdo devem dobrar até 2030, criando novos caminhos de venda cruzada para incumbentes.

Por Tipo de Conteúdo: Não-Vídeo Surge no Crescimento da Economia API

Vídeo manteve 63,8% dos gastos de 2024 graças à intensidade de largura de banda e expansão contínua de streaming. Ainda assim aplicações impulsionadas por API, análises em tempo real e distribuição de atualizações de software aceleram receita Não-Vídeo a uma CAGR de 18,65%.

Bancos de dados de borda e redes de dados globais movem cargas de trabalho com estado mais próximas aos usuários, impulsionando demanda por cache dinâmico de objetos e roteamento em tempo real. Plataformas de jogos sozinhas requerem throughput sustentado de 10-20 Mbps, inclinando a curva de tráfego fora do vídeo tradicional e impulsionando ganhos incrementais no tamanho do mercado de rede de distribuição de conteúdo até 2030.

Por Usuário Final: Jogos Superam Crescimento de Mídia Tradicional

Mídia e Entretenimento detiveram 36,9% dos gastos no ano passado, mas jogos na nuvem é o destaque, avançando 21,40% anualmente à medida que experiências interativas se movem para renderização do lado do servidor.

Desenvolvedores classificam confiabilidade e latência ultra-baixa acima do custo, direcionando cargas de trabalho para pegadas premium multi-PoP. Concomitantemente, e-commerce e telesaúde se apoiam em capacidades de borda criptografadas para páginas personalizadas e imagens diagnósticas, sustentando amplitude diversa de casos de uso dentro do mercado de rede de distribuição de conteúdo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Provedor de Serviço: Peer-to-Peer Rompe Modelos Centralizados

Operadoras tradicionais ainda controlam 45,21% da receita global de entrega, alavancando proximidade à infraestrutura de última milha e conectividade agrupada[2]GSMA, "Whitepaper da Iniciativa Gateway Aberto," gsma.com. Modelos Peer-to-Peer, no entanto, escalam a uma CAGR de 21,10% aproveitando capacidade ociosa em dispositivos finais e micro-bordas para cortar largura de banda upstream.

APIs de gateway aberto permitem que desenvolvedores montem rotas compostas abrangendo múltiplas operadoras, encolhendo aprisionamento de fornecedor e injetando nova pressão competitiva. A diversificação resultante suporta uma topologia resiliente e federada que melhora a agilidade de longo prazo do mercado de rede de distribuição de conteúdo.

Análise Geográfica

O backbone maduro da América do Norte, IXPs abundantes e ecossistema OTT estabelecido concedem vantagens de escala que mantêm utilização média de PoP acima de 60% apesar dos custos operacionais crescentes. Investimento sustentado em roteamento de 400 Gbps e processamento de pacotes acelerado por IA assegura que a região permaneça uma plataforma de lançamento para serviços avançados integrados de segurança. A presença de três hiper-escaladores sediados nos Estados Unidos preserva liderança em padrões de tecnologia e sustenta mindshare de desenvolvedores dentro do mercado de rede de distribuição de conteúdo.

A história de crescimento da Ásia-Pacífico depende de escala demográfica e gastos agressivos em infraestrutura digital. Apenas a China adicionou mais megawatts de data center hiper-escala que a América do Norte em 2024, enquanto Índia e membros da ASEAN canalizam capital de fundos soberanos em projetos de cabo submarino e fibra terrestre. CDNs regionais frequentemente fazem parceria com operadoras locais para atender regras regulatórias de localização e atravessar topologias complexas de última milha dominadas por banda larga móvel. A aceleração eleva tanto CDNs telco tradicionais quanto plataformas de borda nativas de nuvem, criando um campo competitivo multicamadas.

A Europa equilibra imperativos de soberania de dados com metas de eficiência energética. Operadores em Frankfurt, Amsterdam e Londres adotaram esquemas de reutilização de calor e acordos de fornecimento de renováveis para garantir aprovações de rede. O Ato de Mercados Digitais ainda empurra provedores de conteúdo a negociar contribuições de compartilhamento justo para tráfego de horário de pico. Embora o crescimento seja mais lento que na APAC, ARPU maior e requisitos de latência mais apertados para cargas de trabalho de fintech e Industrie 4.0 sustentam margens saudáveis no mercado de rede de distribuição de conteúdo da região.

Cenário Competitivo

Líderes de mercado buscam consolidação horizontal e integração vertical. A compra de USD 900 milhões da Linode pela Akamai adicionou computação em nuvem centrada no desenvolvedor, enquanto sua aquisição de 2024 de contratos de clientes da Edgio trouxe receita incremental de entrega e segurança. A Cloudflare expande edge-workers programáveis, atendendo inferência IA em tempo real sem hardware GPU. Lumen e Google Cloud combinam fibra privada e WAN gerenciada para encurtar caminhos de migração de dados para empresas híbridas[3]Lumen Technologies, "Folha Informativa da Aliança Estratégica Lumen-Google Cloud," lumen.com.

Entrantes disruptivos miram camadas de orquestração ao invés de PoPs físicos. Plataformas SaaS multi-CDN, exemplificadas pela IO River, permitem que compradores negociem tráfego através de duas ou mais redes em tempo real, mitigando riscos de aprisionamento de fornecedor. Alianças de telecomunicações estão construindo uma bolsa de API federada-Aduna-para monetizar recursos de qualidade sob demanda como garantias de jitter sob um segundo e roteamento consciente de localização. Essas APIs abrem novos fluxos de receita mas também amplificam complexidade competitiva à medida que desenvolvedores pesam CDNs tradicionais contra programabilidade direta de rede.

Pressão de sustentabilidade intensifica diferenciação. Provedores publicizam efetividade de uso de energia sob 1,2 e implantam resfriamento líquido para aceleradores IA posicionados em instalações de borda. Operadores capazes de mostrar esquemas verificados de calor reciclado ganham alvarás de rede preferenciais na Europa. Fornecedores carentes de roteiros credíveis de descarbonização arriscam exclusão de compras, especialmente entre empresas multinacionais com promessas líquidas-zero vinculadas a emissões de escopo-3.

Líderes da Indústria de Rede de Distribuição de Conteúdo (CDN)

-

Amazon Web Services Inc. (Amazon.com Inc.)

-

Akamai Technologies Inc.

-

Google LLC (Alphabet Inc.)

-

Cloudflare Inc.

-

Edgio Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Lumen Technologies e Google Cloud ativaram links de fibra privada de 400 Gbps em 50.000 sites para suportar cargas de trabalho de IA e serviços de borda de baixa latência.

- Fevereiro 2025: Fastly introduziu AI Accelerator, usando cache semântico de borda para cortar chamadas de API OpenAI e latência para desenvolvedores.

- Fevereiro 2025: Akamai assinou um acordo multi-anual de USD 100 milhões para fornecer computação em nuvem full-stack e serviços de segurança para uma empresa global de tecnologia.

- Janeiro 2025: Akamai confirmou sua saída do CDN da China continental até junho de 2026, coordenando migração de clientes via Tencent Cloud e Wangsu.

Escopo do Relatório do Mercado Global de Rede de Distribuição de Conteúdo (CDN)

Uma rede de distribuição de conteúdo (CDN) é composta por servidores interconectados que entregam conteúdo de forma segura. Para melhorar velocidade e conectividade, CDNs posicionam estrategicamente servidores em pontos de troca de rede. A rede de distribuição de conteúdo é definida baseada nas receitas geradas das soluções e serviços usados em várias pontas globalmente. A análise é baseada nos insights de mercado capturados através de pesquisa secundária e primárias. O mercado também cobre os principais fatores impactando o crescimento do mercado em termos de direcionadores e restrições.

O mercado de rede de distribuição de conteúdo (CDN) é segmentado por solução e serviço (entrega de mídia, segurança em nuvem, e desempenho web), usuário final (mídia e entretenimento, publicidade, e-commerce, saúde, serviços empresariais e financeiros, pesquisa e educação, e outros usuários finais), e geografia (América do Norte (Estados Unidos e Canadá), Europa (Alemanha, Reino Unido, França, e Resto da Europa), Ásia-Pacífico (China, Japão, Índia, Coreia do Sul, e Resto da Ásia-Pacífico), América Latina (Brasil, México, e Resto da América Latina), e Oriente Médio e África (Emirados Árabes Unidos, Arábia Saudita, África do Sul, e Resto do Oriente Médio & África)). O tamanho do mercado e previsões são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Soluções |

| Serviços |

| CDN de Vídeo |

| CDN Não-Vídeo |

| Mídia e Entretenimento |

| Jogos Online |

| E-commerce |

| Saúde |

| BFSI |

| Educação e Pesquisa |

| Publicidade |

| CDN Tradicional/Telco |

| CDN Cloud/Hiper-escala |

| CDN Peer-to-Peer |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Países Nórdicos | ||

| Resto da Europa | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Nigéria | ||

| Resto da África | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| ASEAN | ||

| Austrália | ||

| Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Por Oferta | Soluções | ||

| Serviços | |||

| Por Tipo de Conteúdo | CDN de Vídeo | ||

| CDN Não-Vídeo | |||

| Por Usuário Final | Mídia e Entretenimento | ||

| Jogos Online | |||

| E-commerce | |||

| Saúde | |||

| BFSI | |||

| Educação e Pesquisa | |||

| Publicidade | |||

| Por Tipo de Provedor de Serviço | CDN Tradicional/Telco | ||

| CDN Cloud/Hiper-escala | |||

| CDN Peer-to-Peer | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Espanha | |||

| Países Nórdicos | |||

| Resto da Europa | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Egito | |||

| Nigéria | |||

| Resto da África | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| ASEAN | |||

| Austrália | |||

| Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de rede de distribuição de conteúdo?

O tamanho do mercado de rede de distribuição de conteúdo está em USD 26,47 bilhões em 2025, com uma CAGR de 11,26% projetada até 2030.

Qual região está crescendo mais rápido na adoção de CDN?

Ásia-Pacífico lidera o crescimento com uma CAGR de 18,60% à medida que investimentos massivos em nuvem e 5G amplificam necessidades de tráfego de baixa latência.

Por que os serviços estão crescendo mais rápido que as soluções em CDN?

Empresas frequentemente carecem de habilidades internas para orquestração multi-CDN e implantação Zero-Trust, impulsionando uma CAGR de 18,20% na receita de serviços gerenciados e profissionais.

Como as plataformas OTT estão afetando a receita de CDN terceirizado?

Grandes streamers como Netflix cada vez mais operam redes de entrega proprietárias, cortando volumes terceirizados e aplicando pressão de preços, reduzindo potencial de CAGR em estimados 1,8%.

Qual papel a IA desempenha nas operações modernas de CDN?

Motores de roteamento impulsionados por IA cortam taxas de saída em até 30% e aumentam desempenho durante picos de demanda, tornando-os um diferenciador-chave entre fornecedores líderes.

Mandatos de sustentabilidade estão impactando a expansão de CDN?

Sim, limites rigorosos de disponibilidade de energia na Europa e América do Norte prolongam ciclos de construção e empurram operadores para PoPs alimentados por renováveis e soluções avançadas de resfriamento, temperando crescimento de capacidade de longo prazo.

Página atualizada pela última vez em: