Tamanho e Participação do Mercado de Helicópteros Comerciais

Análise do Mercado de Helicópteros Comerciais pela Mordor Intelligence

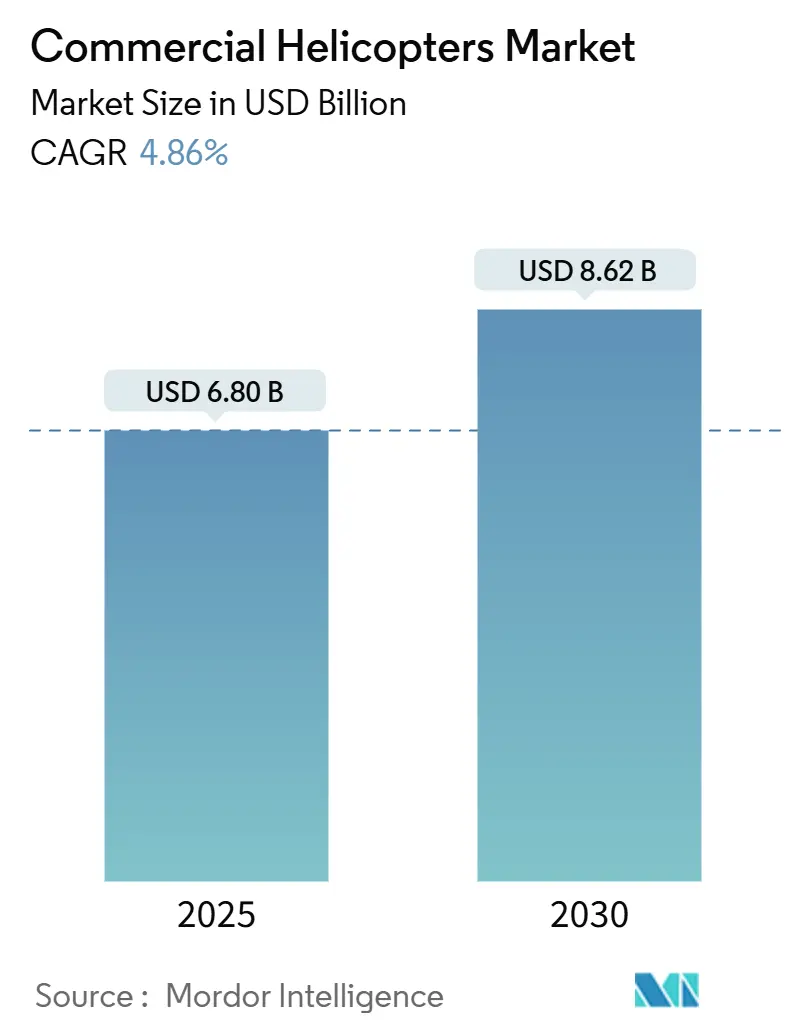

O tamanho do mercado de helicópteros comerciais está em USD 6,80 bilhões em 2025 e está previsto para atingir USD 8,62 bilhões até 2030, refletindo uma TCAC de 4,86%. A expansão mostra a capacidade do setor de absorver ventos contrários econômicos enquanto os operadores modernizam frotas para atender regras mais rígidas de segurança e emissões. Os principais impulsionadores de receita são a construção de parques eólicos offshore, a ampliação de contratos médicos de emergência e a demanda sustentada de VIP em cidades congestionadas pelo trânsito. Ao mesmo tempo, escassez de pilotos e preços voláteis de combustível permanecem pressões de custo que poderiam desacelerar compras discricionárias, embora os fabricantes estejam reagindo com designs eficientes em combustível e demonstradores híbridos-elétricos. No geral, a convergência tecnológica e a crescente terceirização do setor público reforçam a demanda de longo prazo em todas as principais regiões que o mercado de helicópteros comerciais atende.

Principais Conclusões do Relatório

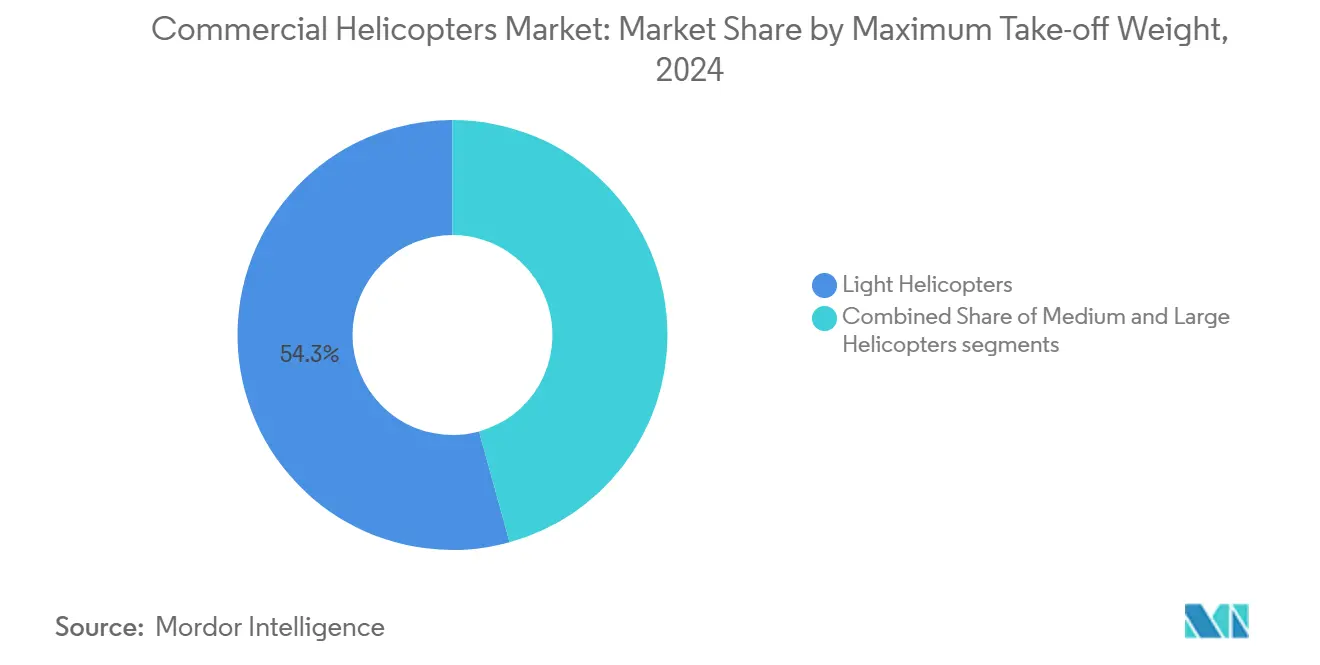

- Por peso máximo de decolagem, helicópteros leves lideraram o mercado de helicópteros comerciais com 54,28% de participação em 2024, enquanto modelos pesados estão projetados para expandir a uma TCAC de 6,92% até 2030.

- Por contagem de motores, plataformas de motor único detiveram uma participação de 63,87% em 2024; plataformas bimotores registraram o crescimento mais rápido a 6,35% de TCAC até 2030.

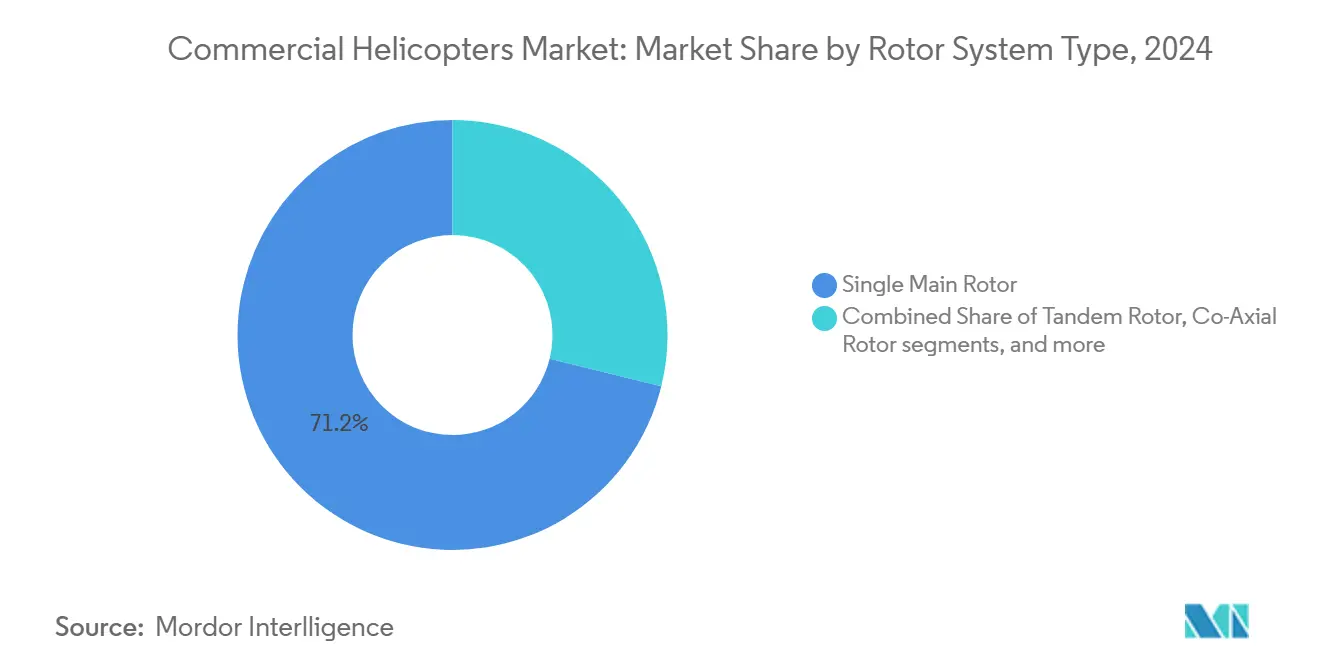

- Por sistema de rotor, designs de rotor principal único representaram 71,17% da receita em 2024; conceitos de tilt-rotor estão avançando a uma TCAC de 9,90%.

- Por missão, petróleo e gás offshore capturou uma participação de 35,12% do tamanho do mercado de helicópteros comerciais em 2024, enquanto serviços médicos de emergência estão crescendo a uma TCAC de 8,79% até 2030.

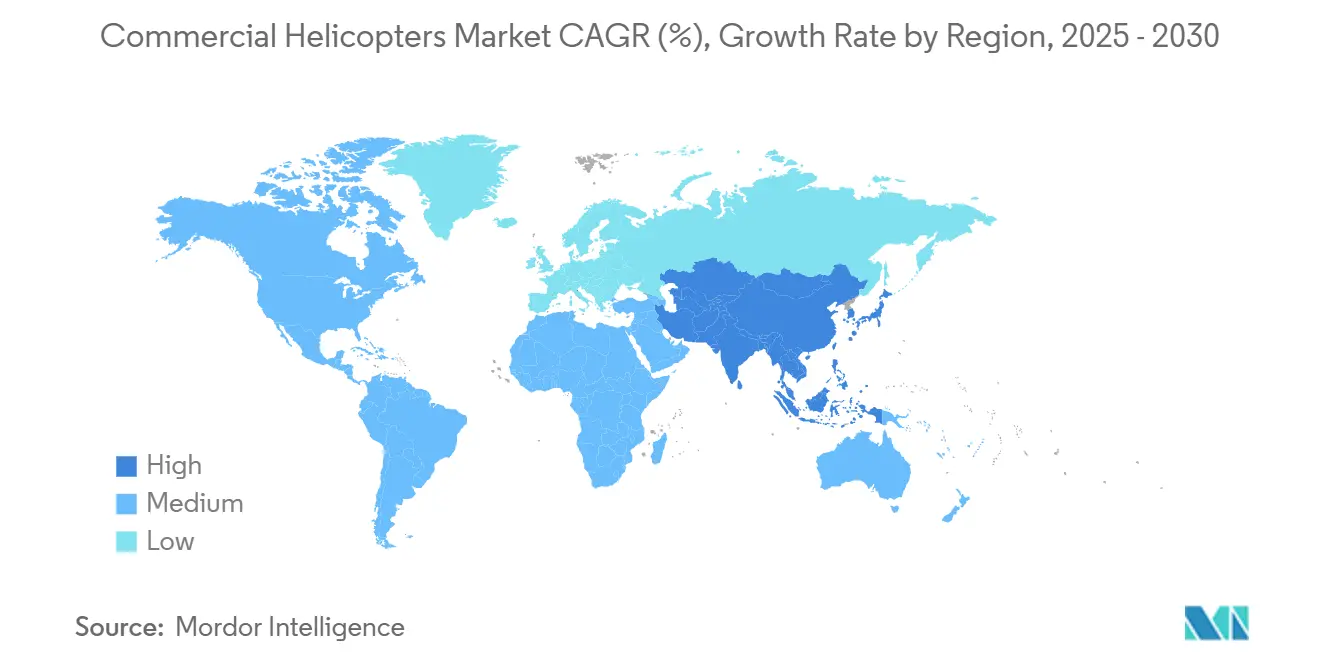

- Por geografia, América do Norte comandou 39,47% da receita de 2024; Ásia-Pacífico está prevista para crescer a uma TCAC de 7,20% e adicionar o maior valor incremental.

Tendências e Insights do Mercado Global de Helicópteros Comerciais

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida expansão de parques eólicos offshore amplia escopo de missão | +1.2% | Mar do Norte, Ásia-Pacífico, América do Norte | Médio prazo (2-4 anos) |

| HEMS terceirizado direciona frotas para bimotores de propósito específico | +1.5% | Global, principalmente América do Norte e Europa | Médio prazo (2-4 anos) |

| Onda de modernização enfrenta frotas envelhecidas | +0.8% | Global | Longo prazo (≥ 4 anos) |

| Voos VIP e charter ganham tração em cidades congestionadas | +0.6% | Ásia-Pacífico, Oriente Médio e África, América do Norte | Médio prazo (2-4 anos) |

| Aumento impulsionado pelo clima em incêndios florestais apoiando contratos de combate aéreo | +0.5% | América do Norte, Europa, Austrália | Curto prazo (≤ 2 anos) |

| Comercialização de tecnologias híbridas-elétricas, compatíveis com SAF e tilt-rotor | +0.7% | Global com adoção inicial na Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Rápida expansão de parques eólicos offshore amplia escopo de missão

Metas de energia eólica offshore na Europa, América do Norte e mercados asiáticos emergentes estão adicionando voos além dos corredores tradicionais de petróleo e gás. Operadores observam comprimentos de setor mais longos e condições marítimas mais severas favorecendo helicópteros médios e pesados bimotores, provocando novos pedidos na Verticon 2025 avaliados em cerca de EUR 370 milhões (USD 422,5 milhões).[1]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com Planejadores de missão esperam que a frota de helicópteros eólicos offshore quintuplique até 2030, impulsionando a aquisição de modelos AW139, AW169 e H145 equipados com IFR.

HEMS terceirizado direciona frotas para bimotores de propósito específico

Agências de saúde pública estão cada vez mais contratando operadores privados para serviços de helicópteros médicos de emergência 24 horas por dia, uma tendência mais visível na América do Norte e Europa Ocidental. Custos operacionais diretos médios ficam próximos a EUR 2.488 (USD 2.843) por hora de voo, então aeronaves com maior eficiência de combustível e interiores de função rápida são preferidas.[2]Leonardo Press Office, "Verticon 2025: New Orders Confirm Strong Position in Commercial Helicopter Sector," leonardo.com A Airbus já reservou 74 compromissos para seu novo H140 bimotor leve, que é projetado com uma cabine ampliada para macas de pacientes.

Onda de modernização enfrenta frotas envelhecidas

Mais de um terço dos helicópteros comerciais em serviço excedem 25 anos de idade, elevando custos de manutenção e exposição regulatória. A demanda de substituição é mais forte em operações offshore, onde até 800 novas aeronaves podem ser necessárias nesta década para atender as rigorosas diretrizes de segurança IOGP R690. Operadores também valorizam reduções de ruído na cabine e economia de combustível prometidas pelas mais recentes variantes do AW189 e H160.

Voos VIP e charter ganham tração em cidades congestionadas

Executivos em megacidades dependem cada vez mais de serviços de helicópteros ponto a ponto para contornar o trânsito terrestre. A Leonardo entregou 185 helicópteros VIP em 2023 e permanece líder do mercado após novas reservas do AW169 e AW109 em 2025. Empresas charter promovem economias de tempo de viagem porta a porta e agendamento previsível para justificar tarifas premium, sustentando demanda estável dentro do mercado de helicópteros comerciais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inflação de custos operacionais comprime margens | -0.9% | Global | Médio prazo (2-4 anos) |

| Restrições de fornecimento de pilotos limitam utilização | -0.8% | Global, aguda na Ásia-Pacífico e Oriente Médio | Curto prazo (≤ 2 anos) |

| Endurecimento global de obstáculos de certificação de ruído e emissões | -0.7% | Europa, América do Norte | Médio prazo (2-4 anos) |

| Risco de substituição por eVTOL e drones de longo alcance em segmentos leves | -0.6% | América do Norte, Europa, Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Inflação de custos operacionais comprime margens

Oscilações de preços de combustível e prêmios de seguro crescentes continuam a corroer a rentabilidade, especialmente para operadores de aeronave única. Fabricantes respondem com demonstradores híbridos-elétricos e diagnósticos avançados de vibração como RADS-NG, recentemente aprovado para frotas Bell 505, 429, 412 e 407.[3]GE Aerospace, "Bell Approves GE Aerospace Next-Gen Rotor Analysis Diagnostics for Use Across Fleet," asdnews.com

Restrições de fornecimento de pilotos limitam utilização

A demanda da indústria por pilotos IFR experientes excede a oferta, elevando salários acima de USD 200.000 em funções offshore. O Bureau of Labor Statistics prevê apenas 16.800 vagas anuais de pilotos entre companhias aéreas e operadores de aeronaves rotativas, deixando lacunas para frotas da Ásia-Pacífico em rápido crescimento.

Análise por Segmento

Por Peso Máximo de Decolagem: Helicópteros pesados estendem alcance e capacidade de elevação

Modelos de helicópteros leves permanecem como o cavalo de trabalho do mercado de helicópteros comerciais, mantendo uma participação de receita de 54,28% em 2024 através da versatilidade em turismo, utilidades e transporte privado. O apelo do segmento deriva de custos de aquisição mais baixos e requisitos de manutenção diretos, que mantêm alta utilização em diversas missões. Embora numericamente menos numerosos, unidades pesadas acima de 9 toneladas estão no caminho para a mais rápida TCAC de 6,92% até 2030 conforme a construção de parques eólicos empurra distâncias de missão bem além de 150 nm.

Operadores citam capacidade de carga útil, desempenho de guincho e redundância sobre água como fatores decisivos ao selecionar tipos pesados como AW189K e Sikorsky S-92. No nível do tamanho do mercado de helicópteros comerciais, plataformas pesadas estão projetadas para adicionar USD 730 milhões em receita incremental até 2030, capturando operadores migrando de bimotores médios mais antigos. Fabricantes investem em motores de maior potência e aviônicos avançados para cumprir padrões IFR noturnos e SAR, posicionando helicópteros pesados para momentum contínuo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Número de Motores: Confiabilidade bimotor apoia crescimento liderado por regulamentação

Helicópteros de motor único dominaram 63,87% do faturamento de 2024, amplamente devido a segmentos de treinamento, agricultura e propriedade privada. Sua eficiência de custo os mantém atraentes onde as regulamentações permitem missões VFR diurnas. Não obstante, variantes bimotores estão expandindo a uma TCAC de 6,35% porque reguladores e seguradoras favorecem redundância para voos sobre zonas urbanas e água. Este padrão é evidente no Golfo do México e no Mar da China Meridional, onde requisitos bimotores já são padrão.

Plataformas bimotores também sustentam o crescimento HEMS, já que operações noturnas e IFR exigem duas plantas motrizes e cockpits de vidro completos. As famílias AW169, H145 e Bell 429 garantiram pedidos de três dígitos em 2024-2025, fortalecendo a presença bimotor dentro do mercado de helicópteros comerciais. Como resultado, o tamanho do mercado de helicópteros comerciais atribuível a categorias bimotores poderia ultrapassar USD 4,2 bilhões até 2030.

Por Tipo de Sistema de Rotor: Designs tilt-rotor miram velocidade e alcance

Aeronaves convencionais de rotor principal único comandaram 71,17% da receita em 2024 devido a redes de manutenção maduras e economia operacional favorável. Ainda assim, aeronaves tilt-rotor mostram a mais forte perspectiva de TCAC de 9,90% conforme operadores pesam missões sensíveis ao tempo que se beneficiam de maiores velocidades de cruzeiro. O conceito de próxima geração da Bell no programa X-plane da DARPA destaca confiança industrial em combinar cruzeiro de asa fixa com flexibilidade VTOL.

Sistemas de rotor co-axiais também estão avançando, oferecendo melhorias de eficiência de até 9% ao eliminar rotores de cauda. Conforme estes layouts progridem em direção à certificação, eles poderiam capturar nichos de utilidades, combate a incêndios e mobilidade aérea urbana agora servidos por helicópteros leves de rotor único

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Uso Final: HEMS supera todos os outros perfis de missão

Petróleo e gás offshore ainda entrega 35,12% da receita de 2024 e ancora demanda por bimotores médios e pesados. Mesmo assim, serviços médicos de emergência alcançam a mais alta previsão de TCAC de 8,79% até 2030, refletindo contratos governamentais priorizando transporte rápido de pacientes. Operadores HEMS tipicamente especificam máquinas IFR bimotores com grandes portas de cabine, atributos incorporados no novo H140 e AW169 atualizado.

Voos VIP e charter corporativo continuam florescendo conforme o congestionamento urbano piora os tempos de viagem. Este nicho já reivindica mais de 1.200 helicópteros VIP Leonardo em serviço mundialmente, um segmento de frota esperado para expandir ainda mais após as mais recentes reservas denominadas em EUR. Contratos de busca e salvamento, combate a incêndios e trabalho aéreo fornecem receita contra-cíclica que estabiliza mercados de helicópteros comerciais durante quedas de commodities.

Análise por Geografia

América do Norte manteve uma participação de receita de 39,47% em 2024, apoiada por redes HEMS maduras, plataformas offshore extensas e uma comunidade charter corporativa considerável. O Commercial Air Tour ARC da Federal Aviation Administration, estabelecido em 2024, está endurecendo a supervisão operacional, encorajando operadores a renovar cockpits com ferramentas avançadas de consciência situacional. A renovação da frota está acelerando, especialmente entre ativos legados AS350 e Bell 206.

Ásia-Pacífico é a região de expansão mais rápida, com uma TCAC projetada de 7,20% para 2025-2030. A frota civil da China excedeu 330 aeronaves no início de 2025 e continua a crescer, priorizando busca e salvamento, alívio de desastres e vigilância policial. Austrália e Índia também adicionam bimotores médios para apoiar cobertura médica de área remota e exploração offshore, reforçando a atração de longo prazo do mercado de helicópteros comerciais.

Europa sustenta demanda constante, ancorada por operações do Mar do Norte cobrindo plataformas petrolíferas e turbinas eólicas distantes da costa. Padrões ambientais elevados empurram operadores em direção a modelos mais silenciosos e de menores emissões, estimulando interesse em motores compatíveis com SAF e demonstradores híbridos. América Latina alavanca leasing de frotas para modernizar cavalos de trabalho envelhecidos, com novos AW169s alugados para HEMS canadense sugerindo estruturas similares poderiam servir Petrobras e outros operadores no Brasil. Oriente Médio e África favorecem VIP e apoio offshore, e entregas recentes na Arábia Saudita sublinham capacidade fresca para transporte de luxo e missões utilitárias.

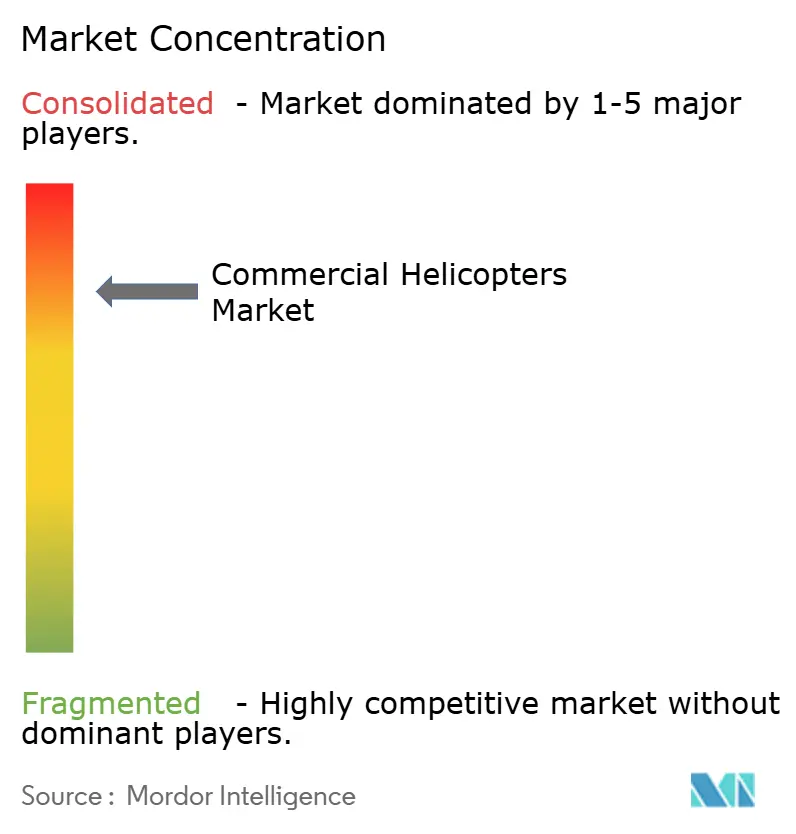

Cenário Competitivo

O mercado de helicópteros comerciais é moderadamente concentrado. Airbus SE, Bell Textron Inc., Leonardo S.p.A e Lockheed Martin Corporation respondem por aproximadamente 90% das entregas civis e parapúblicas anuais. Airbus garantiu 455 pedidos brutos em 2024 e entregou 361 unidades, o que equivale a uma liderança de 57% na participação civil. Leonardo segue com força particular em segmentos VIP e offshore, exemplificado por EUR 370 milhões (USD 423,39 milhões) em novos pedidos anunciados na Verticon 2025.

Inovação, não preço, define vantagem competitiva porque custos de certificação e redes de apoio global criam altas barreiras de entrada. Fabricantes investem em laboratórios de voo híbrido-elétrico, pacotes HUMS avançados, monitoramento de saúde e aviônicos de vidro completo. A adoção pela Bell do RADS-NG da GE em sua frota reduz desgaste relacionado à vibração, estendendo vida útil de componentes e diminuindo despesas de manutenção. Airbus abriu um centro de distribuição de 21.000 pés quadrados no Canadá em 2025 para encurtar prazos de peças de reposição e apoiar a frota H135 de aplicação da lei em expansão.

Oportunidades de espaço em branco existem em sistemas autônomos e cruzamentos de mobilidade aérea urbana onde construtores tradicionais de helicópteros enfrentam competição de start-ups eVTOL. Ao integrar controles fly-by-wire e analíticos de manutenção preditiva, incumbentes visam reter contratos de serviço de alta margem mesmo quando novas arquiteturas de propulsão aparecem.

Líderes da Indústria de Helicópteros Comerciais

-

Bell Textron Inc.

-

Lockheed Martin Corporation

-

Leonardo S.p.A.

-

Russian Helicopters (parte da State Corporation "Rostec")

-

Airbus SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Airbus Helicopters Canada (Airbus SE) inaugurou seu novo centro de distribuição integrado na região de Niagara. A instalação de 21.000 pés quadrados expande a capacidade de armazenamento de peças de reposição e fortalece operações industriais.

- Março 2025: Leonardo S.p.A reservou quase 30 helicópteros no valor de EUR 370 milhões (USD 423,39 milhões) para funções de energia, serviço público e VIP.

- Fevereiro 2024: Lockheed Martin Corporation Sikorsky introduziu o demonstrador HEX 2-Rotor Tiltwing híbrido-elétrico com alcance de 575 milhas.

Escopo do Relatório Global do Mercado de Helicópteros Comerciais

Helicópteros comerciais são aeronaves rotativas projetadas e usadas para vários propósitos comerciais e não-militares. Eles são empregados em múltiplas indústrias e aplicações, oferecendo versatilidade e flexibilidade em transporte, logística e outras operações.

O mercado de helicópteros comerciais é segmentado por peso máximo de decolagem, número de motores, usuário final e geografia. Por peso máximo de decolagem, o mercado é segmentado em leve, médio e pesado. Por número de motores, o mercado é segmentado em motor único e multimotor. Por usuário final, o mercado é classificado em comercial, privado e outros usuários finais. O segmento outros inclui agências e departamentos governamentais e agências de aplicação da lei. O relatório oferece o tamanho do mercado e previsões para países principais através das regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no valor (USD).

| Helicópteros Leves |

| Helicópteros Médios |

| Helicópteros Pesados |

| Motor único |

| Bimotor |

| Rotor Principal Único |

| Rotor em Tandem |

| Rotor Co-Axial |

| Tilt-Rotor |

| Petróleo e Gás Offshore |

| Serviços Médicos de Emergência (HEMS) |

| Charter Corporativo e VIP |

| Busca e Salvamento/Combate a Incêndios |

| Trabalho Aéreo (Utilidades, Levantamento, Carga) |

| Turismo |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Peso Máximo de Decolagem | Helicópteros Leves | ||

| Helicópteros Médios | |||

| Helicópteros Pesados | |||

| Por Número de Motores | Motor único | ||

| Bimotor | |||

| Por Tipo de Sistema de Rotor | Rotor Principal Único | ||

| Rotor em Tandem | |||

| Rotor Co-Axial | |||

| Tilt-Rotor | |||

| Por Uso Final | Petróleo e Gás Offshore | ||

| Serviços Médicos de Emergência (HEMS) | |||

| Charter Corporativo e VIP | |||

| Busca e Salvamento/Combate a Incêndios | |||

| Trabalho Aéreo (Utilidades, Levantamento, Carga) | |||

| Turismo | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho do mercado de helicópteros comerciais em 2025?

O tamanho do mercado de helicópteros comerciais é USD 6,80 bilhões em 2025 e está previsto para atingir USD 8,62 bilhões até 2030.

Qual segmento de uso final está crescendo mais rápido?

Serviços médicos de emergência por helicóptero mostram o maior crescimento, com uma TCAC esperada de 8,79% até 2030, superando energia offshore, charter VIP e outras missões.

Por que helicópteros bimotores estão ganhando popularidade?

Regras de segurança mais rígidas para voos sobre água e urbanos, combinadas com preferências de seguradoras por redundância, estão elevando demanda por modelos bimotores que também oferecem maior flexibilidade de carga útil.

Quais tecnologias moldarão frotas futuras de helicópteros?

Propulsão híbrida-elétrica, compatibilidade com combustível de aviação sustentável, sistemas avançados de monitoramento de saúde e configurações tilt-rotor são as principais inovações sob desenvolvimento ativo e adoção inicial.

Qual região verá a expansão de frota mais rápida?

Ásia-Pacífico lidera com uma TCAC projetada de 7,20% até 2030, impulsionada pelo crescimento da infraestrutura, aumento do investimento em saúde e exploração offshore através da China, Índia e Austrália.

Página atualizada pela última vez em: