Tamanho e Participação do Mercado de Sistemas de Lavabo de Aeronaves Comerciais

Análise do Mercado de Sistemas de Lavabo de Aeronaves Comerciais pela Mordor Intelligence

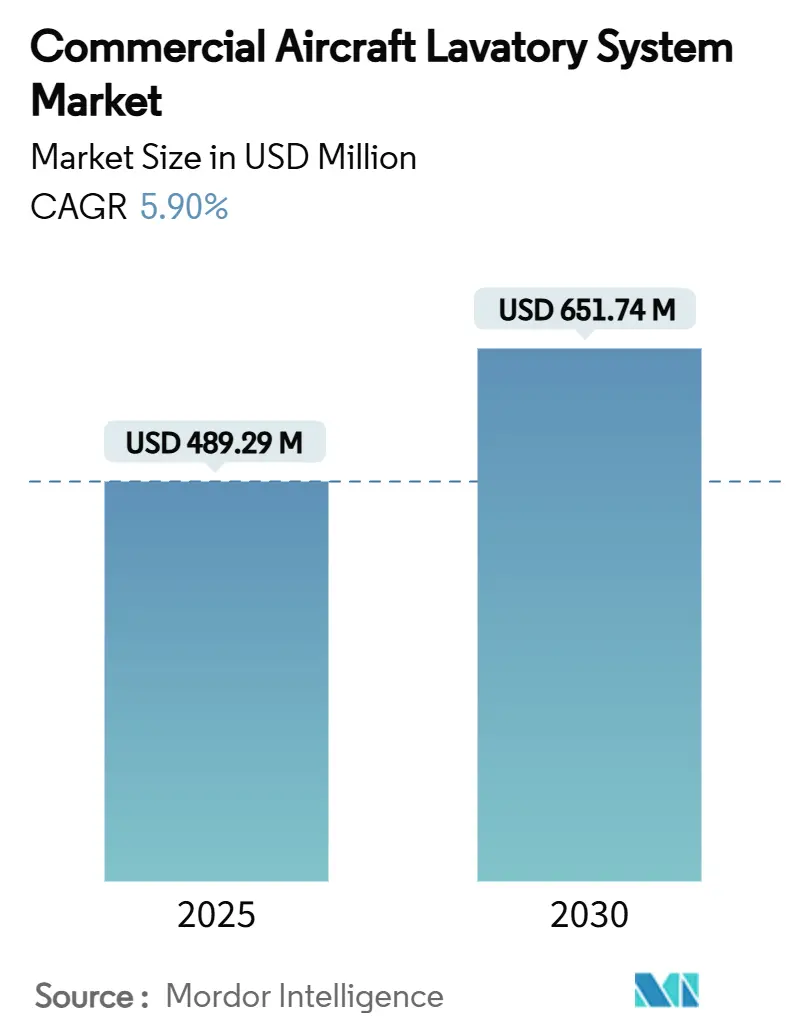

O tamanho do mercado de sistemas de lavabo de aeronaves comerciais está em USD 489,29 milhões em 2025 e está previsto para alcançar USD 651,74 milhões até 2030, avançando a uma CAGR de 5,90%. Carteiras de pedidos estáveis para programas de fuselagem única, demanda das companhias aéreas por melhorias de higiene e novos mandatos para acessibilidade impulsionam o crescimento a curto prazo. Dispositivos sem toque migram de nicho para mainstream à medida que operadores de frotas visam reduzir manutenção e acelerar retornos. Pressões de densificação de cabine levam designers a entregar módulos mais leves e esbeltos sem comprometer a funcionalidade. Oportunidades de retrofit se expandem porque companhias aéreas favorecem estender a vida útil dos ativos enquanto atendem regras para passageiros com mobilidade reduzida. Gargalos na cadeia de suprimentos e cronogramas de certificação são os principais obstáculos, no entanto, fornecedores tier-one continuam a garantir contratos de longo prazo que estabelecem preços e roteiros tecnológicos.

Principais Conclusões do Relatório

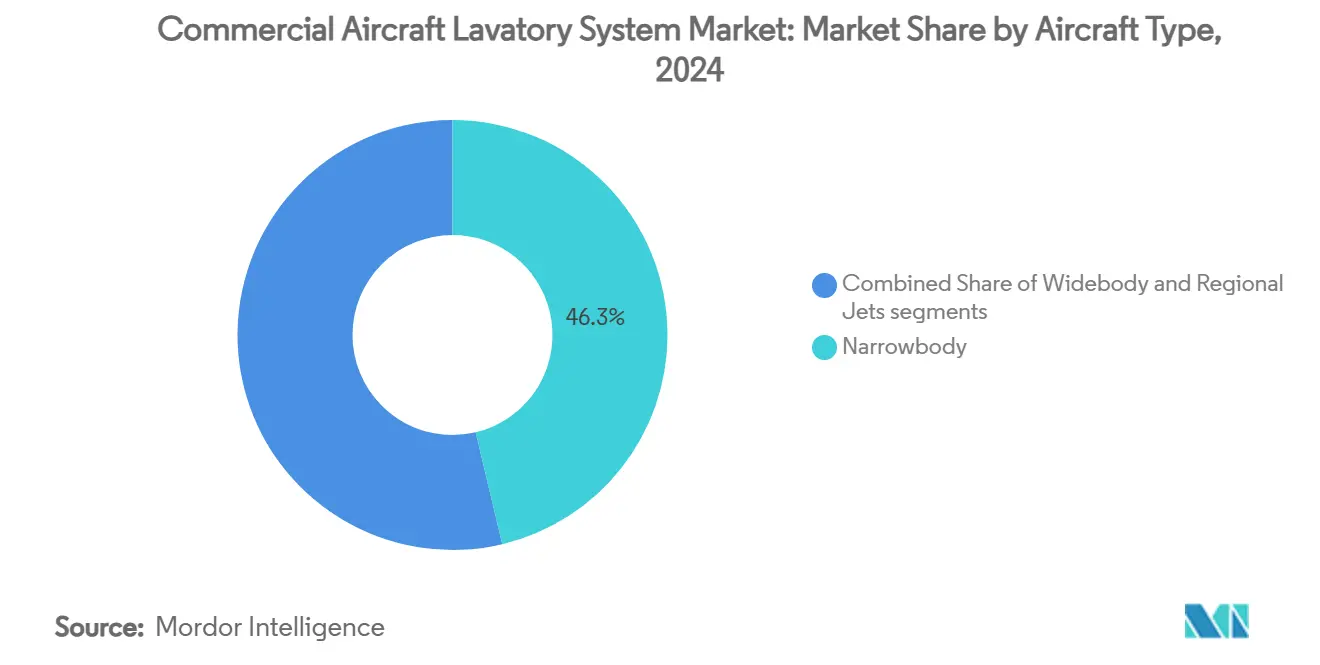

- Por tipo de aeronave, plataformas de fuselagem estreita lideraram com 46,28% de participação na receita em 2024, enquanto jatos regionais registraram a CAGR projetada mais rápida de 7,12% até 2030.

- Por tecnologia de lavabo, sistemas a vácuo mantiveram uma participação de 82,76% em 2024, enquanto soluções híbridas estão previstas para subir a uma CAGR de 7,72% até 2030.

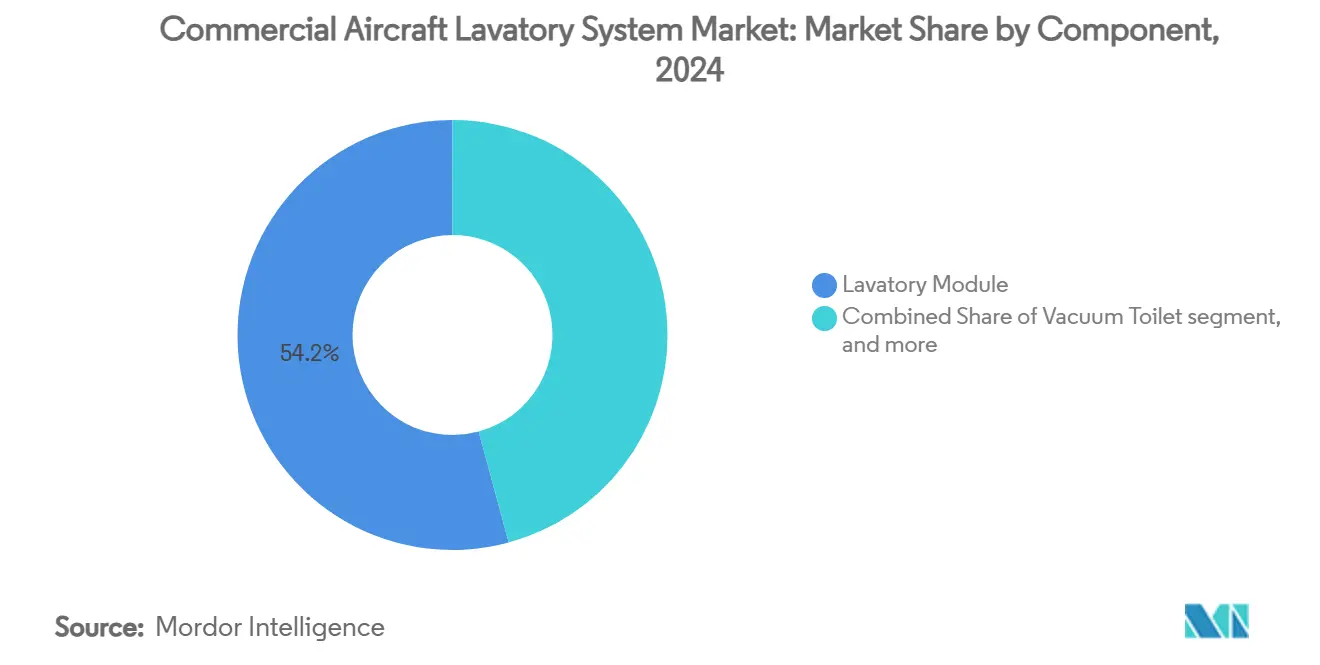

- Por componente, módulos de lavabo comandaram uma participação de 54,21% em 2024, enquanto pias, torneiras e acessórios estão definidos para expandir a uma CAGR de 6,52% até 2030.

- Por tipo de instalação, instalações de linha de produção representaram 63,17% da participação do mercado de sistemas de lavabo de aeronaves comerciais em 2024, enquanto atividades de retrofit estão avançando a uma CAGR de 7,34% até 2030.

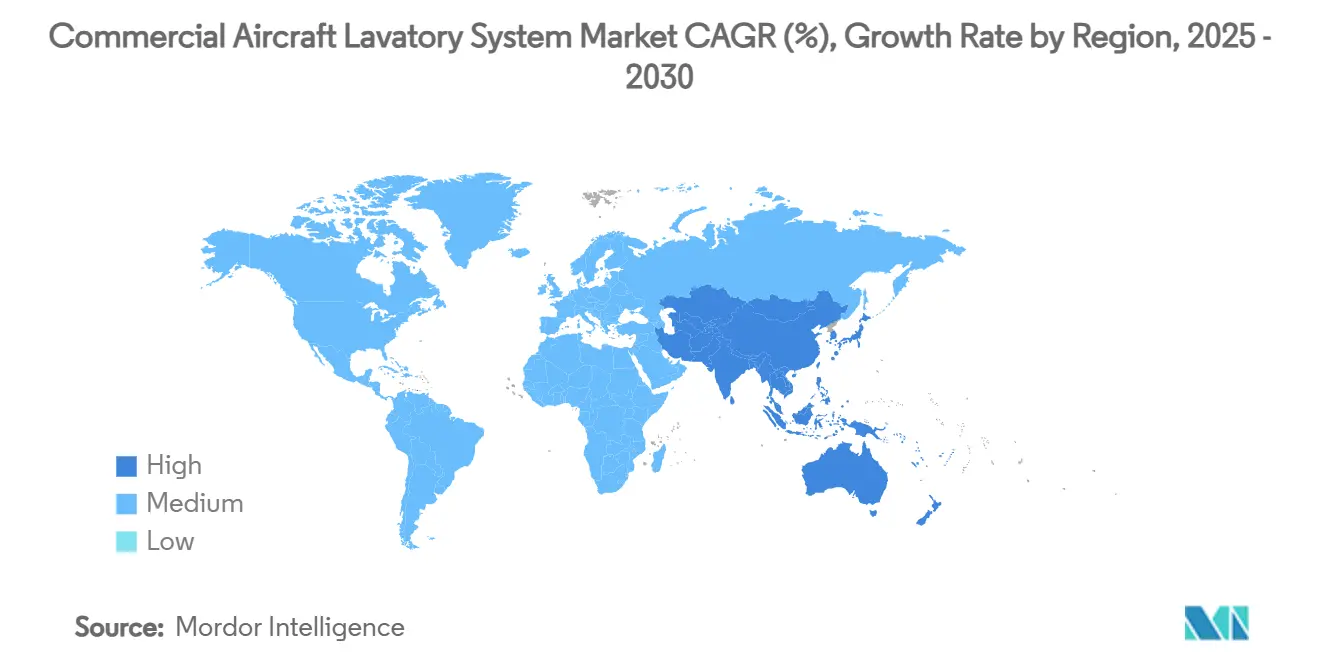

- Por geografia, América do Norte contribuiu com 33,84% da receita em 2024, enquanto Ásia-Pacífico está no caminho para uma CAGR de 6,98% entre 2025 e 2030.

Tendências e Insights do Mercado Global de Sistemas de Lavabo de Aeronaves Comerciais

Análise de Impacto dos Direcionadores

| Direcionador | ( ~ ) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Maior adoção pelas companhias aéreas de tecnologias de lavabo sem toque | +1.2% | Global, adoção inicial na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Crescimento sustentado nas entregas de aeronaves de fuselagem única a longo prazo | +0.8% | Global, com concentração na Ásia-Pacífico e América do Norte | Longo prazo (≥ 4 anos) |

| Crescente demanda por retrofits de lavabo para apoiar padrões de acessibilidade para Pessoas com Mobilidade Reduzida (PMR) | +0.6% | América do Norte e UE | Médio prazo (2-4 anos) |

| Tendências de densificação de cabine impulsionando demanda por designs de lavabo eficientes em espaço | +0.4% | Rotas globais de alta densidade | Médio prazo (2-4 anos) |

| Mandatos promovendo tecnologias de vaso sanitário a vácuo eficientes em água | +0.3% | UE e América do Norte | Longo prazo (≥ 4 anos) |

| Mudança da indústria em direção à economia circular com designs de módulos de lavabo recicláveis | +0.2% | Liderado pela UE, expandindo para América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Maior Adoção pelas Companhias Aéreas de Tecnologias de Lavabo sem Toque

Companhias aéreas aceleraram testes de torneiras baseadas em sensores, acionadores de descarga e tampas de lixo após 2020, e a maioria das transportadoras tier-one agora exige opções sem toque em todas as novas entregas. Collins Aerospace começará a enviar unidades sem toque totalmente modulares para o programa B737 no início de 2025, oferecendo aos operadores uma solução de catálogo que reduz o tempo de parada de retrofit.[1]Collins Aerospace, "Boeing Selects Collins as Next-Generation Lavatory Supplier," collinsaerospace.com JAMCO Corporation detém a maioria dos lavabos de fuselagem larga e incorpora dispositivos sem contato em todas as linhas B777 e B787. Companhias aéreas percebem valor agregado em menores ciclos de limpeza e menos eventos não operacionais, que alimentam diretamente as métricas de desempenho pontual. OEMs relatam que kits integrando iluminação ambiente micro-LED e acabamentos antimicrobianos comandam prêmios de preço, mas enfrentam resistência mínima dos compradores. Caminhos de certificação para conjuntos de sensores estão estabelecidos, então as barreiras de curto prazo são principalmente logística de suprimentos em vez de regulamentares.

Crescimento Sustentado nas Entregas de Aeronaves de Fuselagem Única a Longo Prazo

Boeing entregou 348 aviões em 2024 e Airbus enviou 766 unidades, preenchendo carteiras de pedidos que agora se estendem uma década em algumas variantes.[2] Airbus, "Airbus Reports 766 Commercial Aircraft Deliveries in 2024," aircraft.airbus.com Fornecedores de sistemas de lavabo, portanto, desfrutam de visibilidade de produção de vários anos que suporta investimento em ferramentas. Jatos de fuselagem única cobrem cada vez mais setores de 1.500-3.000 milhas, e maior tempo no assento impulsiona a demanda dos passageiros por instalações maiores. A perspectiva de 20 anos da Embraer prevê 10.500 entregas de sub-150 assentos, o que amplia a frota endereçável para módulos de lavabo compactos. O throughput sustentado parece resiliente ao atrito temporário da cadeia de suprimentos, já que as companhias aéreas pagam preços elevados para garantir slots.

Crescente Demanda por Retrofits de Lavabo para Apoiar Padrões de Acessibilidade PMR

O Departamento de Transporte dos EUA (DoT) exige um lavabo acessível em toda nova aeronave de fuselagem única com 125 ou mais assentos entregue após outubro de 2026. O Regulamento Europeu 1107/2006 impõe diretrizes paralelas para transportadoras operando dentro da UE. O conceito Space³ da Diehl, que alarga a porta para 36 polegadas, exemplifica designs modulares que expandem o compartimento apenas quando necessário. Companhias aéreas favorecem kits de retrofit que mantêm a contagem de assentos, usando mecanismos de porta plug-and-play e divisórias recolhíveis. A demanda é mais forte na América do Norte, onde as datas de aplicação das regras são iminentes, mas transportadoras da UE estão rapidamente se alinhando para evitar frotas heterogêneas.

Tendências de Densificação de Cabine Impulsionando Demanda por Designs de Lavabo Eficientes em Espaço

Operadores de baixo custo empurram contagens de assentos até o limite estrutural, como demonstrado pelo layout B737 MAX 200 de 197 assentos. Airbus respondeu com Smart Lav para a família A320, que realoca sistemas para recuperar área do piso. Fornecedores de lavabo agora enviam coberturas ultra-finas, vasos sanitários mais leves e arneses de encanamento de parede compartilhada que atendem ao envelope de ocupação masculina do 95º percentil. Economia de peso de 25 libras por aeronave se traduz em vantagens de combustível que as companhias aéreas quantificam em licitações de rotas. A estratégia de densificação é mais aguda em rotas de curta distância, e fornecedores otimizam velocidade de instalação para se alinhar com retornos de 40 minutos.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Limitações de peso limitando a integração de recursos avançados de lavabo | −0.5% | Global | Curto prazo (≤ 2 anos) |

| Atrasos de certificação para materiais antimicrobianos e de higiene de próxima geração | −0.4% | Global | Médio prazo (2-4 anos) |

| Atrasos em gastos de capital por companhias aéreas devido à incerteza macroeconômica | −0.3% | Mercados emergentes | Curto prazo (≤ 2 anos) |

| Limitações de água potável a bordo afetando operações de lavabo em voos ultra-longos | −0.2% | Rotas de longa distância mundiais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Limitações de Peso Limitando a Integração de Recursos Avançados de Lavabo

O consumo de combustível aumenta cerca de 0,3% para cada 100 lbs carregadas em setores de curta distância, então penalidades de peso podem compensar os ganhos econômicos de interiores atualizados. Companhias aéreas frequentemente adotam planejamento de carga de água para cortar 440 lbs ligadas ao excesso de enchimento de tanques, mas essa estratégia estabelece um teto rígido na massa de novos recursos. A unidade de vácuo Agile da Collins Aerospace reduz peso estrutural em 50% sem sacrificar confiabilidade em 30 milhões de horas de voo. Os painéis de carbono reciclado da Boeing economizam 25 lbs por conjunto do 737, mas envolvem processos complexos de lay-up que restringem a produção.

Atrasos de Certificação para Materiais Antimicrobianos e de Higiene de Próxima Geração

Novos protocolos ISO 7581:2023 exigem testes de eficácia em estado seco, estendendo cronogramas de validação para biocidas incorporados. A FAA também propõe regras de incêndio baseadas em desempenho que adicionam outra camada de permutações de teste. Recaro prevê aprovação para espumas recicladas não antes do final de 2024, ilustrando horizontes típicos de atraso. Com incerteza sobre custo e cronograma de certificação, companhias aéreas adiam pedidos para iluminação ultravioleta sem toque e revestimentos autolimpantes.

Análise de Segmentos

Por Tipo de Aeronave: Dominância de Fuselagem Estreita Impulsiona Momentum do Mercado

Aeronaves de fuselagem estreita controlaram 46,28% da participação do mercado de sistemas de lavabo de aeronaves comerciais em 2024, uma liderança da produção recorde de A320 e 737 e uso crescente em rotas superiores a 3.000 milhas. Jatos regionais fornecem a maior CAGR de 7,12% porque transportadoras implantam equipamentos sub-150 assentos para corresponder à demanda flutuante enquanto preservam frequência de horários. O tamanho do mercado de sistemas de lavabo de aeronaves comerciais para plataformas de fuselagem estreita está projetado para crescer consistentemente até 2030 à medida que a conversão de carteira de pedidos acelera.

Fatores de crescimento diferem entre segmentos. Tipos de fuselagem única integram estruturas de parede mais finas, demandando módulos de lavabo que se encaixem dentro de contornos de fuselagem mais apertados. O acordo de linha de produção da Collins Aerospace para a família B737 garante compromisso futuro até 2034. Frotas de fuselagem larga se concentram em retrofit porque ciclos de renovação de cabine se alinham com verificações pesadas por volta do ano 8. JAMCO aproveita suas posições exclusivas B787 e B777 para testar novas funções de bidê que poderiam migrar para modelos de fuselagem única mais tarde na década. OEMs regionais cada vez mais adotam números de peças padrão que permitem estoque entre famílias, reduzindo inventário do operador.

Por Tecnologia de Lavabo: Sistemas a Vácuo Lideram Onda de Inovação

Soluções a vácuo contribuíram com 82,76% da receita em 2024, confirmando seu status como a seleção padrão para a maioria das novas construções. Companhias aéreas favorecem esses sistemas porque usam 80% menos água, cortando consumo de combustível de bloco e manutenção. Arquiteturas híbridas se expandirão a 7,72% CAGR à medida que companhias aéreas testam o módulo de reutilização de água cinza da Diehl que redireciona drenagem de lavagem de mãos para descarga, economizando 210 kg em rotações de longa distância.[3]JAMCO Corporation, "Lavatories Product Lineup," jamco.co.jp Dados de protótipo indicam retorno dentro de 18 meses para frotas de dois corredores.

O mercado de sistemas de lavabo de aeronaves comerciais continua a ver P&D em eficiência de bomba e controle de odor. A plataforma Agile da Collins Aerospace registra uma redução de peso de 50% comparada com vasos sanitários legados, mantendo 30 milhões de horas de voo de confiabilidade. Respostas competitivas incluem bombas ejetoras modulares que compartilham peças entre linhas de jatos executivos e comerciais, reduzindo custo. Tecnologia de recirculação mantém uma pequena participação para operadores de nicho precisando de contagens de descarga aumentadas em segmentos muito curtos onde elevação de água é menos crítica.

Por Componente: Módulos de Lavabo Impulsionam Tendências de Integração

Módulos de lavabo representaram 54,21% da receita de 2024 porque OEMs e companhias aéreas preferem monumentos de uma peça que aceleram montagem. O tamanho do mercado de sistemas de lavabo de aeronaves comerciais associado a módulos aumentará à medida que melhorias de fuselagem larga se alinhem para slots de dock de 2026. Crescimento em pias, torneiras e acessórios a 6,52% CAGR reflete expectativas de higiene elevadas que emergiram durante a pandemia. Bicos sem toque, dispensadores de sabão com sensor e bacias anti-respingo dominam especificações recentes de linha de produção.

Fornecedores de componentes enfatizam intercambiabilidade. Airbus selecionou arneses de encanamento padronizados no programa de retrofit A350, reduzindo horas de instalação em 30%. JAMCO integra iluminação ambiente LED em torneiras, elevando qualidade percebida da cabine sem adicionar volume. Fixadores modulares permitem que técnicos troquem vasos sanitários em menos de uma hora, uma métrica vital para transportadoras de baixo custo operando horários apertados.

Por Tipo de Instalação: Crescimento de Retrofit Acelera Modernização de Frota

Instalações de linha de produção representaram 63,17% da receita de 2024 e permanecerão dominantes graças à conversão garantida de carteira de pedidos na Airbus e Boeing. No entanto, retrofits avançarão a 7,34% CAGR até 2030 porque companhias aéreas não podem esperar por novos slots e devem cumprir mandatos de acessibilidade em cascos atuais. A divisão de Interiores de Aeronaves da Safran registrou crescimento de vendas de 25,2% em 2024, principalmente de pedidos de serviço de retrofit que agruparam melhorias de lavabo, cozinha e assentos.

Kits de retrofit priorizam tempo de parada mínimo. Collins produz um pacote de Lavabo Avançado B737 que é enviado como uma única caixa com loops elétricos e de dados pré-conectados, permitindo trocas noturnas em hangar. Companhias aéreas visam retornos anualizados através de receita auxiliar como melhorias de classe executiva premium ligadas à ambientação melhorada da cabine. Um ecossistema PMA robusto reduz ainda mais custos ao autorizar peças de terceiros que atendem especificações idênticas.

Análise Geográfica

América do Norte gerou 33,84% da receita em 2024 após transportadoras acelerarem programas de padronização de frota que integram dispositivos sem toque e atendem prazos futuros de acessibilidade. O mercado de sistemas de lavabo de aeronaves comerciais se beneficia da base de fabricação doméstica da Boeing e uma densa rede MRO que suporta execução rápida de retrofit. Novos regulamentos dos EUA fomentam adoção de tecnologia, garantindo que ciclos de substituição permaneçam rápidos mesmo durante volatilidade macro.

Ásia-Pacífico exibe a maior perspectiva de CAGR de 6,98% à medida que tráfego regional se recupera aos níveis pré-2020 e transportadoras como IndiGo, AirAsia e China Eastern confirmam pedidos para centenas de unidades de fuselagem única. Estratégias de frota mista acoplam fuselagens estreitas com jatos regionais, expandindo a base instalada para soluções de lavabo compactas. Fornecedores domésticos emergem na China, mas benchmarks de qualidade mantêm fornecedores ocidentais ativos através de joint ventures. Nações como Índia estabelecem regras suaves encorajando designs de cabine acessíveis, reforçando potencial de retrofit em frotas mais antigas.

A participação da Europa permanece considerável, sustentada por regulamentação ambiental robusta e incentivos de economia circular. Operadores da UE lideram testes de compósitos de linho recicláveis, que se alinham com próximas normas de divulgação sob a Diretiva de Relatórios de Sustentabilidade Corporativa. O Oriente Médio registra pedidos de dois corredores de dois dígitos que favorecem monumentos de lavabo premium com acabamentos customizados. África vê crescimento esporádico ligado a renovações de frota por Ethiopian Airlines e outros, mas capacidade MRO limitada modera velocidade de retrofit.

Panorama Competitivo

O mercado de sistemas de lavabo de aeronaves comerciais demonstra consolidação moderada, com RTX Corporation, Safran Group e JAMCO Corporation coletivamente detendo a maior parte da receita do mercado. Collins Aerospace, parte da RTX Corporation, aproveita bombas de vácuo verticalmente integradas, estruturas de módulos e serviços pós-mercado para ancorar posições de fornecedor nas linhas Boeing e Airbus. Safran registra expansão de receita interior de 25,2% em 2024 ao agrupar cozinhas e lavabos, criando pacotes atrativos para transportadoras de serviço completo.[4]Safran, "Safran Reports Full-Year 2024 Results," safran-group.com JAMCO Corporation protege uma participação de 50% em fuselagem larga através de acordos de fonte única nos programas B787 e B777, garantindo demanda constante de retrofit quando Dreamliners de primeira geração entram em verificações pesadas.

Empresas de segundo nível como Diehl Stiftung & Co. KG e Lufthansa Technik AG competem em recursos de nicho incluindo reutilização de água cinza, revestimentos antibacterianos e compósitos leves. Certificação regulamentária intensifica barreiras à entrada, e as longas rotas de aprovação FAA e EASA desencorajam concorrentes menores. Peças PMA introduzem competição de custo, principalmente em consumíveis como válvulas ou assentos, não monumentos completos.

Disrupções na cadeia de suprimentos persistem. Natixis relata prazos de entrega se estendendo a 30 meses para aviônicos específicos e materiais compostos, forçando companhias aéreas a pré-comprar sobressalentes. Fornecedores com sourcing diversificado pela Ásia e Europa mitigam atrasos e capturam participação de mercado incremental. Ações estratégicas incluem a aquisição pela Safran de ativos de atuação eletromecânica da Woodward, aumentando controle vertical sobre atuadores de água e resíduos.

Líderes da Indústria de Sistemas de Lavabo de Aeronaves Comerciais

-

Safran Group

-

JAMCO Corporation

-

Diehl Stiftung & Co. KG

-

Geven SpA

-

RTX Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2024: Deutsche Aircraft e Satys Cabin assinaram um acordo para fornecer conjuntos de lavabo para a aeronave D328eco.

- Abril de 2024: Jamco Corporation revelou um lavabo de próxima geração para abordar desafios de acessibilidade para PMRs.

Escopo do Relatório Global do Mercado de Sistemas de Lavabo de Aeronaves Comerciais

Um sistema de lavabo de aeronave, frequentemente chamado de banheiro de aeronave ou vaso sanitário de avião, é uma instalação especializada a bordo para passageiros e membros da tripulação se aliviarem durante um voo. Esses sistemas de lavabo são compactos e equipados com dispositivos como vasos sanitários, pias e comodidades para garantir higiene e conveniência dentro do espaço limitado disponível em aeronaves comerciais. Eles desempenham um papel crucial em melhorar a experiência geral de voo para passageiros e estão sujeitos a padrões regulamentares rigorosos para manter segurança e saneamento na aviação.

O mercado de sistemas de lavabo de aeronaves comerciais está segmentado por tipo de aeronave e geografia. Baseado no tipo de aeronave, o mercado está segmentado em fuselagem estreita, fuselagem larga e jatos regionais. O relatório também cobre os tamanhos de mercado e previsões para o mercado de sistemas de lavabo de aeronaves comerciais em grandes países através de diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Fuselagem Estreita |

| Fuselagem Larga |

| Jatos Regionais |

| Vácuo |

| Recirculação |

| Híbrida/Outras |

| Módulo de Lavabo |

| Vaso Sanitário a Vácuo |

| Sistema de Gestão de Água e Resíduos |

| Pias, Torneiras e Acessórios |

| Linha de Produção |

| Retrofit |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de Aeronave | Fuselagem Estreita | ||

| Fuselagem Larga | |||

| Jatos Regionais | |||

| Por Tecnologia de Lavabo | Vácuo | ||

| Recirculação | |||

| Híbrida/Outras | |||

| Por Componente | Módulo de Lavabo | ||

| Vaso Sanitário a Vácuo | |||

| Sistema de Gestão de Água e Resíduos | |||

| Pias, Torneiras e Acessórios | |||

| Por Tipo de Instalação | Linha de Produção | ||

| Retrofit | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| França | |||

| Alemanha | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o valor de 2025 do mercado de sistemas de lavabo de aeronaves comerciais?

O tamanho do mercado de sistemas de lavabo de aeronaves comerciais é USD 489,29 milhões em 2025.

Quão rápido a demanda crescerá até 2030?

Previsões indicam uma CAGR de 5,9%, alcançando USD 651,74 milhões até 2030.

Qual tipo de aeronave atualmente gera mais receita de sistemas de lavabo?

Plataformas de fuselagem estreita lideram com 46,28% de participação em 2024.

Por que programas de retrofit estão acelerando agora?

Companhias aéreas devem cumprir novos mandatos de acessibilidade e favorecem tempos de solo mais curtos, tornando kits de retrofit de instalação rápida atraentes.

Qual região deve registrar a maior taxa de crescimento?

Ásia-Pacífico, projetada a uma CAGR de 6,98% até 2030 devido a grandes carteiras de pedidos e expansões de frota.

Quem são os principais fornecedores dominando este espaço?

Collins Aerospace (RTX Corporation), Safran e JAMCO Corporation coletivamente capturam mais da metade da receita total.

Página atualizada pela última vez em: