Análise de mercado de aeroestruturas de aeronaves comerciais

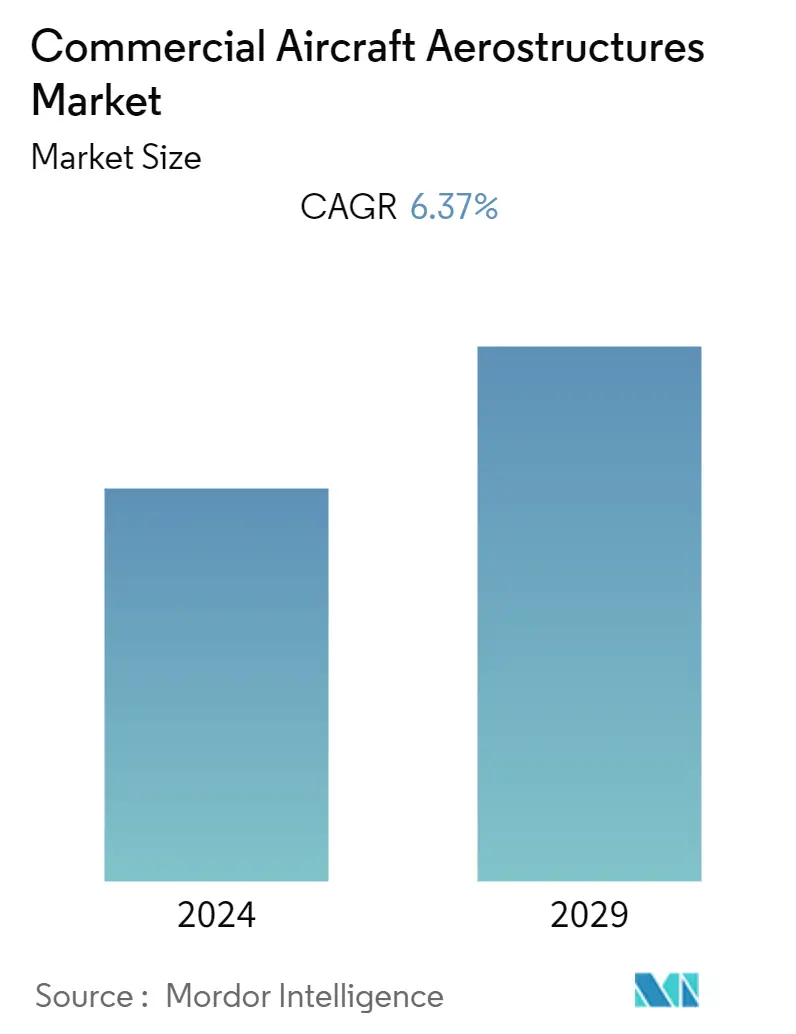

O Mercado de Aeroestruturas de Aeronaves Comerciais está avaliado em US$ 53,94 bilhões em 2023 e deverá atingir US$ 73,44 bilhões até 2028, registrando um CAGR de 6,37% no período de previsão.

O principal impulsionador do crescimento no mercado de aeroestrutura de aeronaves é o aumento das entregas de aeronaves comerciais em todo o mundo. A indústria da aviação comercial viu um aumento significativo no número de novas aeronaves implantadas. Está ajudando a apoiar o crescimento do mercado global de aeroestrutura à medida que os passageiros se tornaram mais flexíveis nos últimos anos. O uso de compósitos e outros materiais avançados em aeroestruturas levou a mudanças radicais no projeto de aeronaves. Sua alta relação resistência-peso inerente resultou em economias significativas de peso, aumentando assim a eficiência de combustível da aeronave.

O crescimento do mercado também se deve ao aumento do turismo a nível nacional e internacional, juntamente com regras governamentais rigorosas em matéria de segurança aérea. As inovações tecnológicas no campo, os crescentes investimentos em investigação e desenvolvimento na indústria da aviação e os esforços crescentes dos intervenientes no mercado para desenvolver gamas de produtos avançados estão a acrescentar força à expansão da indústria. Tecnologias emergentes, como fabricação aditiva e técnicas de colocação automatizada de fibras (AFP), estão aumentando o escopo da integração de materiais avançados em projetos de componentes complexos, ao mesmo tempo que reduzem o tempo de resposta da aeronave (TAT). Contudo, o âmbito remuneratório do setor aeronáutico é prejudicado pela volatilidade dos preços das matérias-primas.

Tendências do mercado de aeroestruturas de aeronaves comerciais

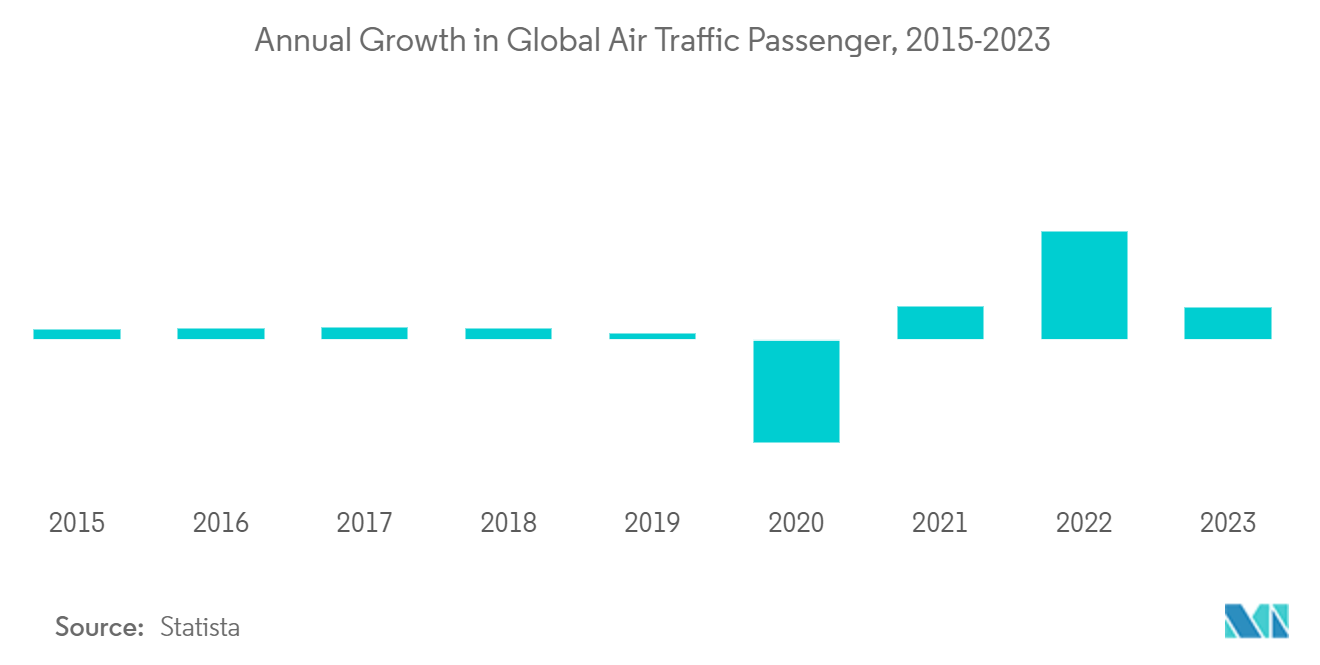

Aumento do tráfego de passageiros incentivando a aquisição de aeronaves de nova geração

O aumento significativo no tráfego global de passageiros levou as operadoras de companhias aéreas a iniciar iniciativas de aquisição e a fazer encomendas firmes de aeronaves de nova geração. Em 2022, a Airbus entregou 676 aeronaves comerciais, enquanto a Boeing entregou 480. Os OEMs de aeronaves estão continuamente aprimorando sua cadeia de suprimentos para reduzir o acúmulo de pedidos e garantir a entrega pontual às companhias aéreas. Vários novos pedidos foram feitos durante 2022, o que incentivou os fabricantes e integradores de aeroestruturas associados a aprimorar suas capacidades de produção. Por exemplo, em junho de 2023, a Indigo (Índia) encomendou 500 aviões da família Airbus A320neo no Paris Air Show.

Da mesma forma, a Air India (Índia) assinou acordos de compra de 250 aeronaves Airbus e 220 novos jatos Boeing no valor de 70 mil milhões de dólares. Os pedidos da Air India incluem 70 aviões widebody, incluindo 34 A350-1000 e seis A350-900 da Airbus, 20 B787 Dreamliners e 10 B777X da Boeing. Também inclui 140 aeronaves Airbus A320neo, 70 Airbus A321neo e 190 aeronaves Boeing B737 MAX de fuselagem estreita. A companhia aérea também assinou opções para comprar 70 aviões adicionais da Boeing, incluindo 50 B737 MAXs e 20 B787 Dreamliners. Tais pedidos de aquisição impulsionariam as perspectivas de negócios dos participantes do mercado durante o período de previsão.

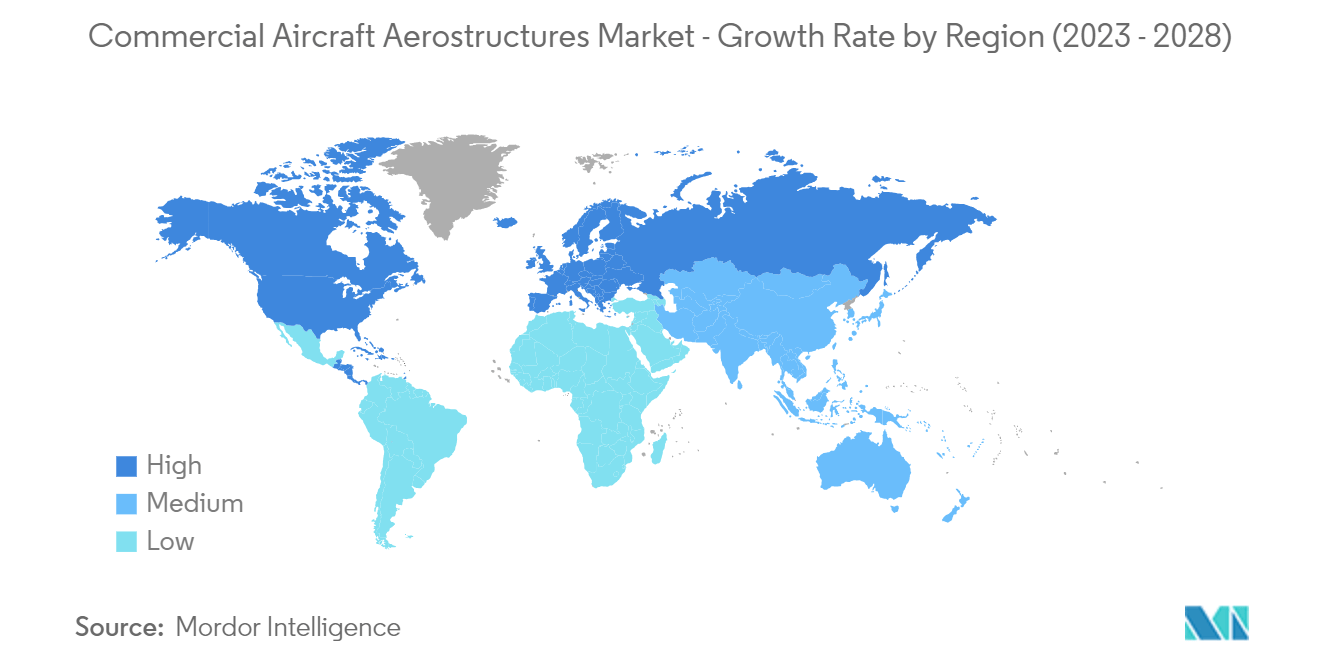

Prevê-se que a Ásia-Pacífico experimentará o maior CAGR durante o período de previsão

O crescimento económico robusto, juntamente com perfis populacionais e demográficos favoráveis da população nos países em desenvolvimento, especialmente na região Ásia-Pacífico, está a impulsionar o tráfego aéreo de passageiros na região. Resultou num aumento constante na procura de aeronaves originárias da Ásia-Pacífico. Até 2025, prevê-se que a China se torne o maior mercado de aviação do mundo em termos de tráfego aéreo. Prevê-se que a Índia se desenvolva no terceiro maior mercado de aviação do mundo, enquanto outros países, como a Indonésia e a Tailândia, deverão entrar nos 10 principais mercados globais. A infra-estrutura de produção da aviação é ainda apoiada por custos de produção mais baixos, levando os principais OEMs de aeronaves a estabelecer centros de produção na região. Por exemplo, a Airbus consolidou parcerias industriais com mais de 600 empresas em 15 países da região para garantir o fornecimento de peças para aeronaves Airbus. A KAL Aerospace e a Korea Aerospace Industries (KAI) da Coreia do Sul são fornecedores importantes da Airbus e produzem aeroestruturas, incluindo peças da fuselagem, asa, porta de carga e trem de pouso do A350 XWB, e o dispositivo de ponta de asa Sharklet para as aeronaves A320 e A330neo. Além disso, em abril de 2023, a Airbus está trabalhando para expandir a produção de seu jato de corredor único A320 mais vendido e reforçar as vendas na China. A Airbus planejava construir uma segunda linha de montagem em sua fábrica na China, e Pequim deu luz verde à empresa para avançar com 160 pedidos de aviões anunciados anteriormente.

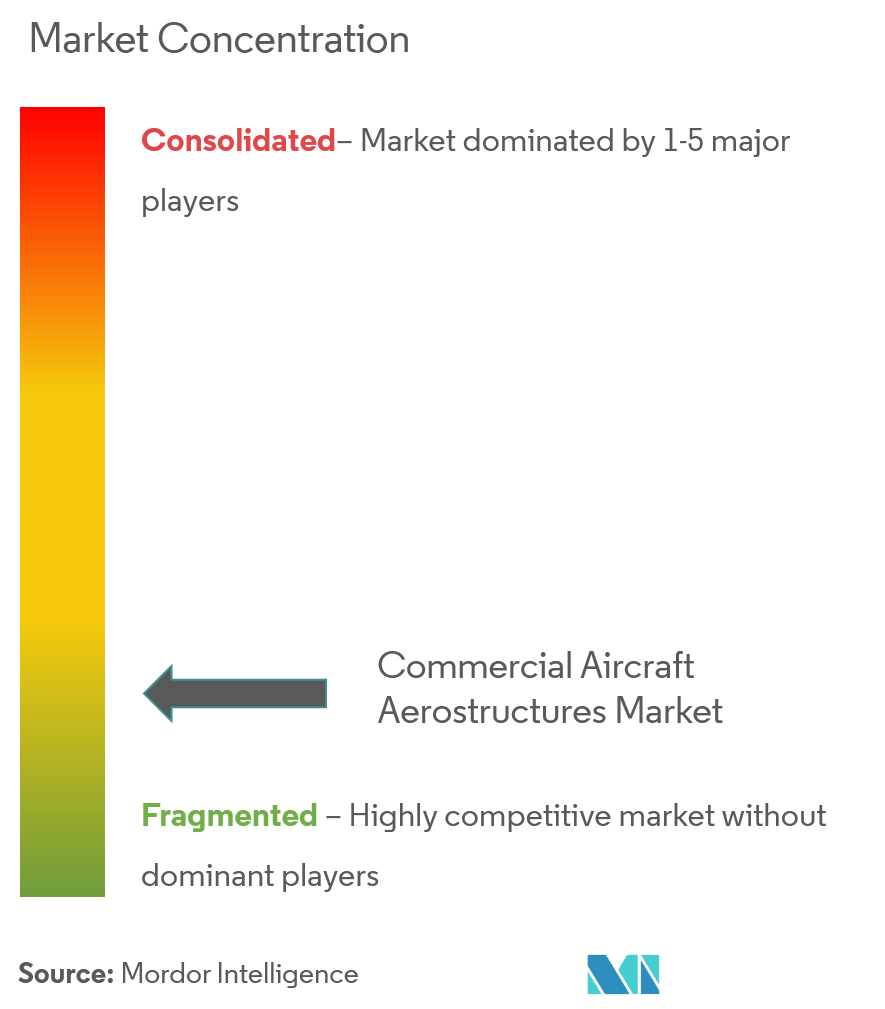

Visão geral da indústria de aeroestruturas de aeronaves comerciais

O mercado de aeroestruturas de aeronaves comerciais está fragmentado e está testemunhando o surgimento de novos participantes do mercado que fornecem suporte completo ao ciclo de vida, desde projeto conceitual, testes e certificação de conformidade regulatória. Como é necessário que uma aeroestrutura resista a condições operacionais extremas, os materiais da aeroestrutura são submetidos a testes extensivos para analisar e determinar seus parâmetros de desempenho. Os principais participantes do mercado, como Elbit Systems Ltd., RUAG Group, Airbus SE, FACC AG e Singapore Technologies Engineering Ltd., combinam processos de projeto específicos do cliente com seu amplo conhecimento de estruturas metálicas e compostas, técnicas de engenharia de valor e experiência em automação de projeto para projetar aeroestruturas econômicas de próxima geração. Além disso, os projetistas de aeroestruturas são obrigados a conduzir não conformidades de fabricação, justificativas de tensão e disposições do escritório de projeto após aprovações dos signatários das autoridades competentes. Tais regulamentações podem expor os intervenientes no mercado a riscos financeiros devido às elevadas despesas de ID desinvestidas na concepção de materiais avançados para a construção de aeroestruturas. Por exemplo, em abril de 2023, a Leonardo SpA (Itália) firmou uma parceria com a Cisco Technology para desenvolver projetos tecnológicos conjuntos. A parceria visa desenvolver produtos e soluções conjuntas como uma transição verde para soluções seguras de logística e transporte. Da mesma forma, em junho de 2021, a Magellan Aerospace (Reino Unido) assinou um acordo com a Airbus para estender o contrato de fornecimento de componentes estruturais de asas de titânio e alumínio. Os componentes são fornecidos pelas unidades de produção da Magellan localizadas na Índia e na Europa.

Líderes de mercado de aeroestruturas para aeronaves comerciais

FACC AG

Elbit Systems Ltd.

RUAG Group

Airbus SE

Singapore Technologies Engineering Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aeroestruturas de aeronaves comerciais

- Março de 2023: Magellan Aerospace assinou uma extensão significativa de contrato de longo prazo com a Collins Aerospace (RTX Corporation) para fabricar peças fundidas complexas de magnésio e alumínio para várias plataformas aeroespaciais militares e comerciais.

- Janeiro de 2023: General Atomics Aeronautical Systems, Inc. (GA-ASI) e Bharat Forge Limited assinaram uma parceria para fabricar os principais componentes, subconjuntos e conjuntos de trens de pouso de aeronaves pilotadas remotamente.

Segmentação da indústria de aeroestruturas de aeronaves comerciais

O termo aeroestruturas abrange todos os componentes estruturais de uma fuselagem. As aeroestruturas são obrigadas a resistir a condições extremas, que vão desde exposição prolongada a variações extremas de temperatura, impacto de objetos estranhos e fadiga estrutural devido a ciclos de carga extremos. Qualquer aeroestrutura é um conjunto de vários membros estruturais construídos principalmente a partir de um ou de todos os seguintes materiais ligas, metais e compósitos.

O mercado de aeroestruturas de aeronaves comerciais é segmentado por material, usuário final e geografia. O mercado de aeroestruturas de aeronaves comerciais é segmentado por material em ligas, compósitos e metais. Por usuário final, o mercado é segmentado em OEMs e pós-venda. Por geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África. O dimensionamento do mercado e as previsões para todos os segmentos estão em valor (USD).

| Ligas |

| Compósitos |

| Metais |

| OEMs |

| Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| México | |

| Resto da América Latina | |

| Médio Oriente e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Peru | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Material | Ligas | |

| Compósitos | ||

| Metais | ||

| Usuário final | OEMs | |

| Pós-venda | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| México | ||

| Resto da América Latina | ||

| Médio Oriente e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Peru | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de aeroestruturas de aeronaves comerciais

Qual é o tamanho atual do mercado de aeroestruturas de aeronaves comerciais?

O Mercado de Aeroestruturas de Aeronaves Comerciais deve registrar um CAGR de 6,37% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de aeroestruturas de aeronaves comerciais?

FACC AG, Elbit Systems Ltd., RUAG Group, Airbus SE, Singapore Technologies Engineering Ltd. são as principais empresas que atuam no mercado de aeroestruturas de aeronaves comerciais.

Qual é a região que mais cresce no mercado de aeroestruturas de aeronaves comerciais?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de aeroestruturas de aeronaves comerciais?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Aeroestruturas de Aeronaves Comerciais.

Que anos abrange este mercado de Aeroestruturas de aeronaves comerciais?

O relatório abrange o tamanho histórico do mercado de Aeroestruturas de Aeronaves Comerciais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de Aeroestruturas de Aeronaves Comerciais para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Aeroestruturas de Aeronaves Comerciais

Estatísticas para a participação de mercado de Aeroestruturas de Aeronaves Comerciais de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Aeroestruturas de Aeronaves Comerciais inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.