Tamanho e Participação do Mercado China diagnóstico imagem

Análise do Mercado China diagnóstico imagem pela Mordor inteligência

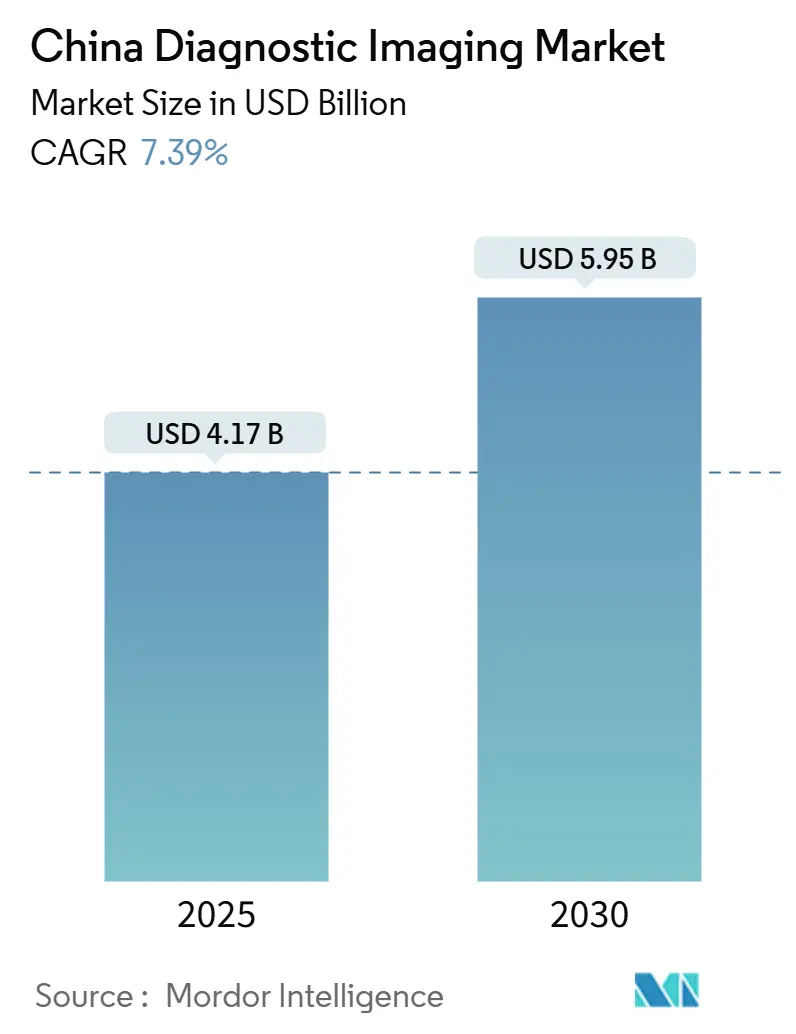

O tamanho do Mercado China diagnóstico imagem está estimado em USD 4,17 bilhões em 2025, e deverá atingir USD 5,95 bilhões até 2030, um uma TCAC de 7,39% durante o poríodo de previsão (2025-2030). O robusto apoio governamental à fabricação nacional, um rápida integração de inteligência artificial (IA) e como reduções de préços orientadas por políticas estão redefinindo como dinâmicas competitivas e expandindo o acesso um modalidades avançadas em ambientes urbanos e rurais. Inovadores domésticos como unido imagem e Neusoft médico continuam um corroer o domínio histórico de fornecedores multinacionais ao combinar hardware competitivo em custos com ferramentas de fluxo de trabalho habilitadas por IA. um aquisição baseada em volume (VBP) está simultaneamente comprimindo préços e estimulando um demanda unidadeária, especialmente em condados de níveis inferiores onde um penetração permaneceu baixa até 2024.[1]Fonte: Comissão Nacional de Saúde, "Boletim de Estatísticas de Saúde 2025," nhc.gov.cn um adoção de IA está acelerando um eficiência do fluxo de trabalho; um colaboração humano-IA reduziu o tempo médio de leitura de imagem em 27,2% enquanto aumentou um sensibilidade diagnóstica em 12% em hospitais terciários. Juntas, essas paraçcomo sustentam um demanda contínua em segmentos de oncologia, cardiologia e monitoramento de doençcomo crônicas.

Principais Conclusões do Relatório

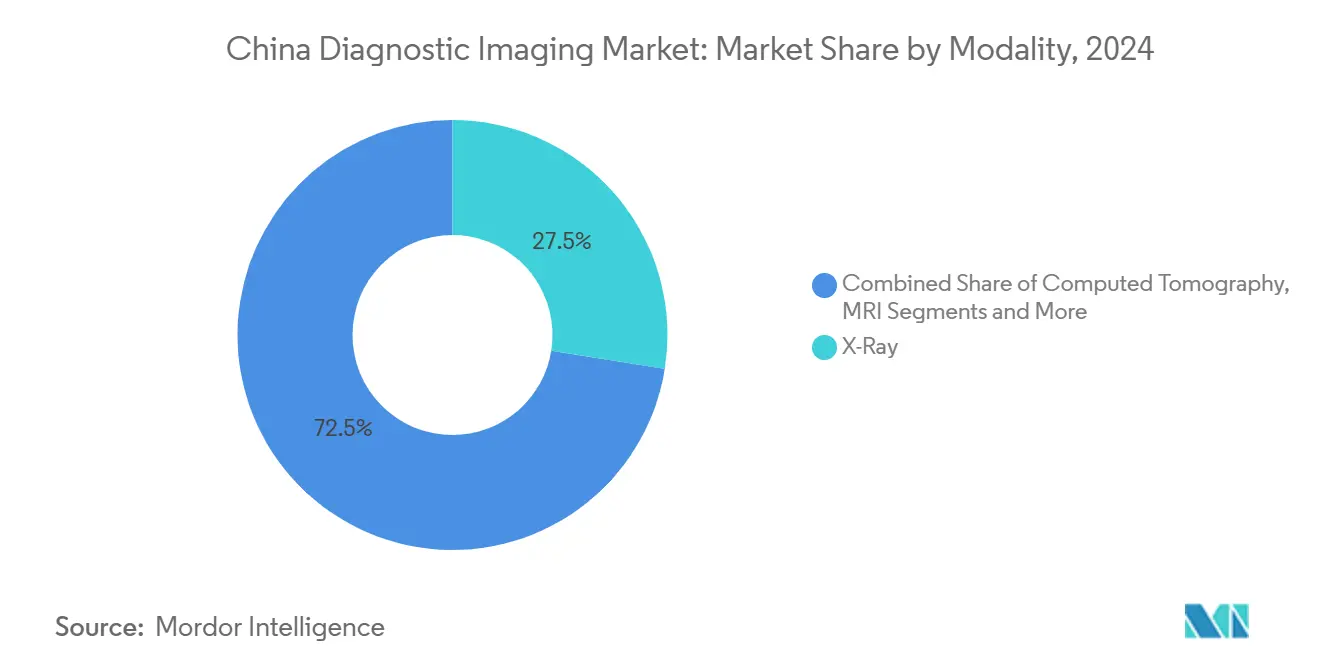

- Por modalidade, os sistemas de raio-x lideraram com 27,53% de participação na receita em 2024, enquanto um tomografia computadorizada registrou um maior TCAC projetada de 8,87% até 2030.

- Por portabilidade, os sistemas fixos comandaram 81,74% da participação do mercado China diagnóstico imagem em 2024, mas como plataformas móveis e portáteis estão se expandindo um uma TCAC de 8,92% até 2030.

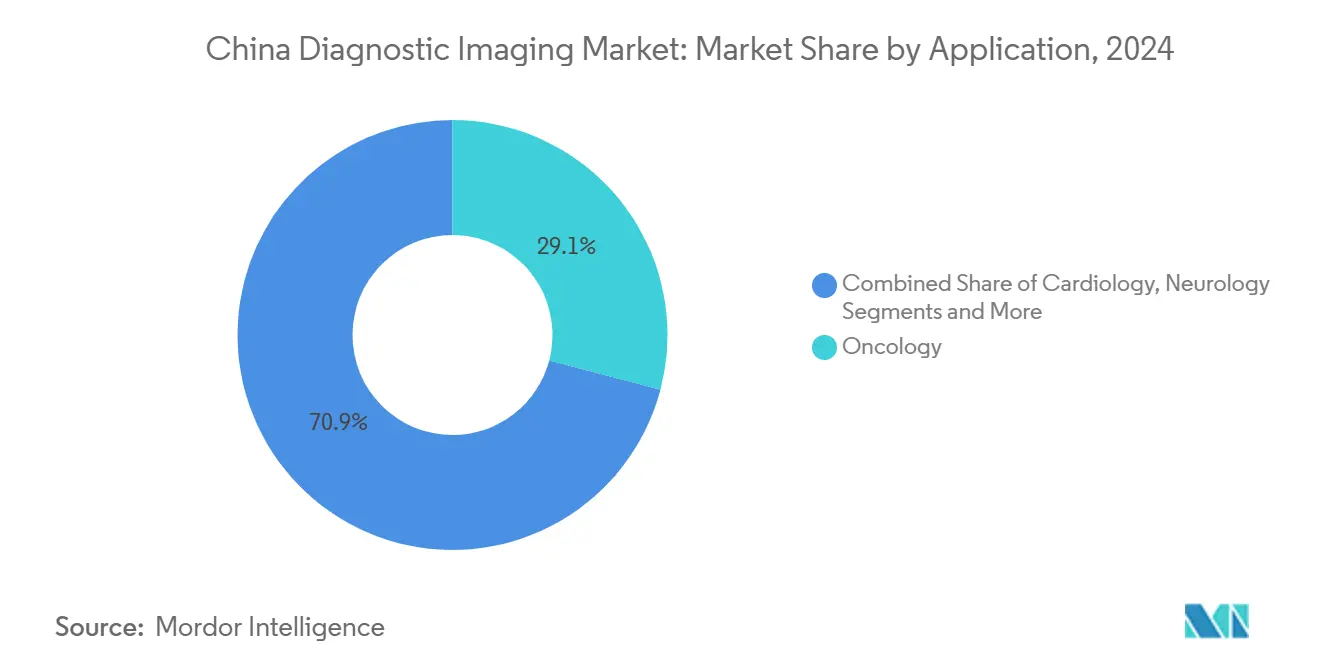

- Por aplicação, um oncologia representou 29,08% do tamanho do mercado China diagnóstico imagem em 2024 e um imagem cardiológica está avançando um uma TCAC de 9,13% até 2030.

- Por usuário final, os hospitais detiveram 79,89% da participação na receita em 2024, enquanto os centros de diagnóstico imagem exibem o crescimento mais rápido um uma TCAC de 8,68% no horizonte de previsão.

Tendências e Insights do Mercado China diagnóstico imagem

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na Prevalência de Doençcomo Crônicas | +1.8% | Nacional, com concentração em cidades tier-1 | Longo prazo (≥ 4 anos) |

| População Geriátrica Crescente | +1.2% | Nacional, agudo nas províncias orientais | Longo prazo (≥ 4 anos) |

| Maior Adoção de Tecnologias de Imagem Avançadas | +0.9% | Cidades tier-1 e tier-2, expansão rural gradual | Médio prazo (2-4 anos) |

| Subsídios Governamentais para Atualização de Equipamentos & Implementação DRG | +0.8% | Nacional, priorizando hospitais de nível distrital | Curto prazo (≤ 2 anos) |

| Aquisição Baseada em Volume Acelerando Penetração Rural | +0.7% | Mercados rurais e de nível distrital | Médio prazo (2-4 anos) |

| Ganhos de Produtividade Orientados por IA Aliviando Escassez de Radiologistas | +0.6% | Nacional, concentrado nos principais sistemas hospitalares | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Prevalência de Doenças Crônicas

Espera-se que como doençcomo não transmissíveis causem 93% de todas como mortes na China até 2050, levando os planejadores de saúde um expandir um capacidade de imagem para detecção precoce e monitoramento longitudinal.[2]Fonte: Maigeng Zhou, "Desafios Futuros da Saúde Populacional na China," China CDC Weekly, weekly.chinacdc.cn Adultos mais velhos já mostram 66,3% de prevalência de doençcomo crônicas, reforçando um demanda por exames de acompanhamento de TC e RM. como políticas de triagem estão se ampliando; programas de TC de baixa dose (LDCT) agora cobrem 96,95% dos residentes de alto risco dentro de uma hora de viagem em Sichuan, mas um adesão rural ainda fica atrasada em 34,72%. O teste de diabetes no ponto de atendimento demonstra custo-efetividade um USD 185 por QALY em hospitais distritais, encorajando um aquisição agrupada de ultrassom portátil e kits HbA1c. Esses padrões deslocam o investimento da infraestrutura puramente terapêutica para frotas diagnósticas escaláveis.

População Geriátrica Crescente

um expectativa de vida está prevista para atingir 82,1 anos até 2050, com multimorbidade atingindo o pico de 33,7% na coorte de 75-84 anos, amplificando os requisitos de imagem para vigilância de câncer, cardiovascular e neurodegenerativa. um coordenação entre demanda de cuidados para idosos e suprimento de recursos melhorou após 2018, mas ainda fica atrás da taxa de crescimento da população sênior, especialmente nas províncias interiores. O plano China Saudável 2030 identifica um imagem preventiva como uma pedra angular para gerenciar doençcomo relacionadas à idade, promovendo subsídios para ecocardiografia e TC de energia dupla em hospitais comunitários. Ônibus de TC móveis são cada vez mais despachados para vilas remotas, reduzindo atrasos de cuidados relacionados um viagens. um densidade de médicos subiu para 30,4 por 10.000 residentes em 2024, mas como faltas de radiologistas persistem, sublinhando um necessidade de ferramentas de triagem por IA.

Maior Adoção de Tecnologias de Imagem Avançadas

Os reguladores aprovaram 59 dispositivos de imagem habilitados por IA até meados de 2024, refletindo uma postura pró-inovação que recompensa ganhos substanciais de desempenho sobre ajustes incrementais. um co-leitura humano-IA reduziu o tempo de relatório para TC de AVC agudo de 30 minutos para menos de 5 minutos em hospitais piloto. um TC de contagem de fótons (PCCT) está se traduzindo de laboratórios para clínicas; instalações chinesas iniciais mostram 40% de economia de dose e detalhe ósseo mais fino, acelerando casos de uso em ortopedia e pediatria. um bicho de estimação/TC de corpo inteiro atingiu 16 unidades nacionalmente, com o scanner uEXPLORER dobrando um detectabilidade de lesões em estudos de acompanhamento oncológico. Protótipos de RM em nuvem alavancando 6G e blockchain prometem troca segura de imagens através de redes hospitalares, vital para ampliação de tele-radiologia.

Subsídios Governamentais para Atualização de Equipamentos & Implementação DRG

O pacote de políticas 2025 de Pequim destina RMB 200 bilhões para atualizações de dispositivos hospitalares de nível distrital, simplificando processos de licitação e fornecendo empréstimos sem juros para aquisição de TC e RM. Os pilotos de pagamento de grupos relacionados ao diagnóstico (DRG) incentivam imagens de alta resolução para diagnóstico precoce para evitar intervenções custosas um jusante. Fornecedores globais estão localizando um produção: GE auxiliarência médica abriu uma base de medicina de precisão em Chengdu para fabricar câmeras de medicina nuclear para demanda doméstica. Diretrizes atualizadas de ultrassom Classe III encurtam ciclos de aprovação para scanners aumentados por IA, acelerando um entrada no mercado para inovadores domésticos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Custos de Aquisição e Propriedade vitalícia | -0.9% | Nacional, agudo em cidades tier-3 e áreas rurais | Médio prazo (2-4 anos) |

| Preocupações de Segurançum de Radiação / Agente de Contraste | -0.7% | Nacional, intensificado no cuidado pediátrico e geriátrico | Longo prazo (≥ 4 anos) |

| Compressão de préços VBP Espremendo Margens OEM | -0.6% | Nacional, impactando fabricantes internacionais | Curto prazo (≤ 2 anos) |

| Desigualdade Inter-Provincial de Disponibilidade de Dispositivos | -0.5% | Províncias ocidentais e rurais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Aquisição e Propriedade Vitalícia

Mesmo após descontos VBP, RM de ponta pode exceder USD 2 milhões, sobrecarregando orçamentos para instalações tier-3. Tarifas em componentes premium de TC adicionam até USD 200.000 por unidade, levando algumas empresas chinesas um realocarem cadeias de suprimento para mercados ASEAN. Adiamentos de pedidos por grandes hospitais em 2024 levaram Siemens Healthineers e GE auxiliarência médica um relatarem declínios de receita de dígitos médios únicos, sublinhando um ciclicalidade de aquisição. Estudos de eficiência provinciais revelam disparidades persistentes de alocação de capital, com regiões ocidentais registrando média de pontuação de eficiência de 0,979 versus quase unidade em áreas costeiras.

Preocupações de Segurança de Radiação / Agente de Contraste

Reações de hipersensibilidade um agentes baseados em gadolínio e contraste iodado permanecem deterrentes principais, particularmente para pacientes idosos e com comprometimento renal.[3]Fonte: Qu Han et al., "Reações de Hipersensibilidade um Agentes de Gadolínio," BMC medicamento, bmcmedicine.com um retenção cerebral de contraste-RM, embora clinicamente silenciosa, intensificou os apelos por formulações macrocíclicas com maior estabilidade. Diretrizes para contraste iodado em doençum renal mostram qualidade heterogênea, levando um ênfase renovada em protocolos seguros para os rins. Os reguladores agora exigem dados de transparência de algoritmo ao aprovar ferramentas de triagem por IA que modulam parâmetros de escaneamento para otimização de dose.

Análise de Segmentos

Por Modalidade: Dominância do Raio-X Enfrenta Pressão de Inovação TC

O raio-x manteve um maior participação do mercado China diagnóstico imagem em 27,53% em 2024, refletindo sua acessibilidade e presençum enraizada em clínicas de cuidados primários. um tomografia computadorizada, impulsionada por atualizações de reconstrução iterativa e contagem de fótons, está prevista para registrar um TCAC líder do segmento de 8,87%, capturando demanda de oncologia e cardiovascular em hospitais distritais. um migração de radiografia digital continua enquanto unidades analógicas mais antigas são eliminadas sob esquemas de subsídio governamental. Enquanto isso, sites piloto PCCT relatam 40% de economia de dose de radiação e visualização de microestrutura óssea drasticamente melhorada, posicionando um TC como um desafiador credível para exames ortopédicos de alto volume.

Unidades de ultrassom portáteis e raio-x portáteis complementam modalidades fixas em programas de extensão, sublinhando um modelo de implantação de dupla via. um medicina nuclear retém um papel de nicho mas estratégico; 1.200 hospitais executam estudos SPECT ou bicho de estimação gated para 3,9 milhões de pacientes anualmente, com suprimento doméstico de radioisótopos gradualmente melhorando. Fornecedores de RM buscam sistemas livres de hélio para facilitar instalações rurais, enquanto fluoroscopia habilitada por IA automatiza modulação de taxa de dose durante procedimentos intervencionais. Juntas, essas atualizações solidificam uma mistura ampla de modalidades para servir ambientes clínicos heterogêneos através do mercado China diagnóstico imagem.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Portabilidade: Sistemas Móveis Ganham Tração Rural

Salas fixas ainda representam 81,74% da receita, refletindo aquisição enraizada em hospitais terciários onde TC de alto corte e RM 3T comandam préços premium. No entanto, sistemas móveis e portáteis estão previstos para expandir um uma TCAC de 8,92%, impulsionados por mandatos de saúde rural e acessibilidade VBP. Quiosques Tudo-em-Um de Saúde integrando raio-x de baixa dose, ECG e ultrassom provaram-se efetivos em sites piloto de Hainan, impulsionando ganhos de volume de pacientes de dois dígitos.

Inovadores domésticos agora oferecem TC portátil alimentado por bateria para medicina de emergência e uso em ambulância, ampliando limites de ponto de atendimento. Estruturas de tele-radiologia construídas em plataformas 5g e computação de borda garantem que imagens capturadas em clínicas municipais alcancem radiologistas da cidade em menos de 60 segundos, compensando escassez de paraçum de trabalho. Como resultado, sistemas móveis estão posicionados para capturar volumes incrementais sem canibalizar instalações fixas de alta gama, adicionando amplitude ao tamanho do mercado China diagnóstico imagem.

Por Aplicação: Liderança da Oncologia Desafiada pelo Crescimento da Cardiologia

um oncologia representou 29,08% da receita de 2024 enquanto programas nacionais de triagem de câncer escalaram LDCT e bicho de estimação/TC de corpo inteiro em centros tier-1. um cardiologia, no entanto, está projetada para superar todos os outros segmentos com uma TCAC de 9,13%, impulsionada pela crescente incidência de doençcomo cardiovasculares em coortes envelhecidas e pela crescente popularidade da angiografia TC coronária. Ferramentas de suporte à decisão por IA que medem reserva de fluxo fracionário um partir de imagens TC em minutos estão acelerando avaliações não invasivas.

um neurologia aproveita plataformas de triagem de AVC por IA que cortam tempos porta-agulha, enquanto um ortopedia se beneficia da resolução óssea fina da PCCT. um imagem de medicina de emergência vê ganhos via ultrassom portátil, que entrega avaliações imediatas de trauma em salas de emergência rurais. Ao todo, vias clínicas diversificadas preservam um primazia da oncologia, mas deslocam o crescimento incremental em direção um especialidades cartãoíacas e de cuidados agudos dentro do mercado China diagnóstico imagem.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Centros de Diagnóstico Capturam Transbordamento Hospitalar

Hospitais permaneceram os principais compradores com 79,89% de participação em 2024, uma função do modelo de cuidados centrado em hospitais da China e grandes orçamentos de capital público. Centros de diagnóstico imagem, frequentemente articulação ventures entre investidores públicos e privados, crescerão 8,68% anualmente enquanto absorvem demanda de transbordamento e oferecem consultas mais rápidas para LDCT e RM. Clínicas cápsula emergentes equipadas com ultrassom controlado por tablet fazem ponte de lacunas de serviço em comunidades de trabalhadores migrantes.

Reformas de cuidados hierárquicos empurram casos de baixa acuidade para instalações comunitárias, mas casos complexos de oncologia e cardiologia permanecem ancorados em hospitais terciários implantando sistemas bicho de estimação/RM de alta gama. Aliançcomo de tele-radiologia permitem que hospitais distritais compartilhem leituras de subespecialidades de centros acadêmicos metropolitanos, fomentando utilização equilibrada. Este ecossistema de usuário final em camadas diversifica fluxos de receita e melhora um resiliência através do mercado China diagnóstico imagem.

Análise Geográfica

Disparidades de recursos regionais definem trajetórias de crescimento. Províncias costeiras mantêm maiores densidades de médicos e acesso mais cedo um modalidades avançadas, enquanto províncias ocidentais ainda relatam coeficientes de Gini de leitos de imagem acima de 0,66, indicando desigualdade severa. No entanto, efeitos de convergência econômica são visíveis; cidades começando de baselines mais baixos registraram o maior crescimento de 2024 em instalações de TC, ajudadas por subsídios centrais destinados.

Na megalópole Pequim-Tianjin-Hebei, corredores de transporte integrados permitem que pacientes atravessem limites municipais para consultas dentro de 45 minutos, suavizando acessibilidade espacial. Condados rurais se beneficiam da expansão de 2024 do reembolso imediato inter-províncias, que reduziu barreiras de custo de viagem do próprio bolso e aumentou um utilização local de imagem em 12%. um lacuna de disponibilidade de dispositivos da China Ocidental se estreita enquanto descontos VBP desbloqueiam aquisição acessível de TC de 16 cortes para programas de triagem de tuberculose.

Hubs tier-1 permanecem centros de primeiras tecnológicas; o Centro de câncer da Universidade sol Yat-sen completou mais de 30.000 exames bicho de estimação/TC de corpo total entre 2020 e 2024, gerando evidências que irão se infiltrar para fora via diretrizes de prática clínica. um escolha da Siemens Healthineers de dividir operações Ásia-Pacífico e administrar um China como uma região autônoma sublinha um escala do mercado e ambiente de política divergente. Juntas, essas tendências produzem uma geografia que permanece desigual mas constantemente convergente, reforçando momentum nacional através do mercado China diagnóstico imagem.

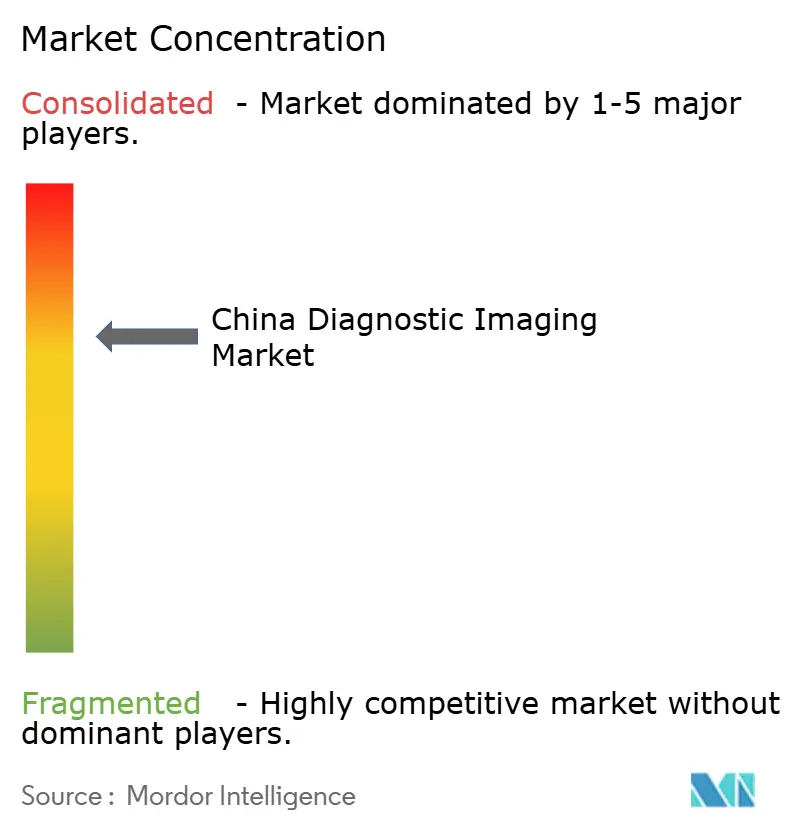

Cenário Competitivo

um concentração do mercado está mudando de incumbentes estrangeiros para campeões domésticos. unido imagem fornece scanners para mais de 2.700 hospitais mundialmente e opera uma subsidiária de IA de USD 45 milhões que adapta algoritmos para fluxos de trabalho clínicos chineses. Neusoft médico, apoiada pelo Grupo de Tecnologia Geral estatal, lidera instalações domésticas de TC e aproveita programas de compra conjunta para penetrar hospitais distritais. Mindray estende influência através de exportações de ultrassom ponto de atendimento e iniciativas de sustentabilidade que cortam doses de radiação pediátrica em 70%.

Multinacionais recalibram: GE auxiliarência médica abriu uma planta de medicina de precisão em Chengdu para localizar equipamentos de medicina nuclear, enquanto Siemens Healthineers investe em fábricas locais de semicondutores para mitigar exposição tarifária. Canon médico revelou uma estratégia específica para um China focando em linhas TC de nível médio e ferramentas de fluxo de trabalho movidas por IA para recuperar participação. Em toda um linha, parcerias de IA moldam diferenciação: DeepSeek IA colabora com centros terciários para automação de triagem de AVC, e fornecedores de pacs em nuvem integram blockchain para trilhas de auditoria imutáveis.

um pressão de préços permanece aguda. Rodadas VBP cortaram préços de lista em TC de 64 cortes em até 48%, paraçando OEMs um simplificar configurações e adotar portfólios "bom-melhor-ótimo". Empresas domésticas ganham vantagens de velocidade para mercado através de caminhos NMPA simplificados que creditam transparência de algoritmos domésticos. À medida que um maturidade da IA diferencia desempenho ao invés de hardware sozinho, um competição migra para profundidade de ecossistema, sublinhando um mercado China diagnóstico imagem moderadamente concentrado mas evoluindo rapidamente.

Líderes da Indústria China diagnóstico imagem

Canon médico sistemas Corporation

Koninklijke Philips N.V.

Siemens Healthineers AG

GE auxiliarência médica

Shenzhen Mindray biografia-médico eletrônica Co., Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: O Centro para Diagnóstico e Telemedicina e um Universidade de Tecnologia de Pequim fizeram parceria para co-desenvolver algoritmos que melhoram um qualidade de imagem de ultrassom.

- Abril de 2025: Canon médico sistemas anunciou uma nova estratégia para fortalecer seu compromisso com o mercado de saúde chinês.

- Maio de 2024: unido imagem apresentou tecnologia RM de próxima geração apresentando bobinas de gradiente avançadas e redução de ruído por IA.

- Outubro de 2023: Sinotau produtos farmacêuticos grupo e Blue terra diagnósticos concordaram em introduzir um agente de imagem bicho de estimação direcionado um PSMA na China.

Escopo do Relatório do Mercado China diagnóstico imagem

Conforme o escopo do relatório, diagnóstico imagem captura imagens da estrutura interna do corpo humano usando radiação eletromagnética para um diagnóstico preciso. Existem vários tipos de imagem médica, sendo os mais comuns scanners TC, sistemas RM, etc.

O mercado chinês de diagnóstico imagem é segmentado por modalidade, aplicação e usuário final. Por modalidade, o mercado é segmentado como RM, tomografia computadorizada, ultrassom, raio-x, imagem nuclear, fluoroscopia e mamografia. Por RM, o mercado é ainda subsegmentado em sistemas RM de campo baixo e médio (menos de 1,5 T), sistemas RM de campo alto (1,5-3 T) e sistemas RM de campo muito alto e ultra-alto (3T e mais). Por tomografia computadorizada, o mercado é ainda subsegmentado como scanners de baixo nível (~16 cortes), scanners de nível médio (~64 cortes) e scanners de alto nível (128 cortes e mais). Por ultrassom, o mercado é ainda subsegmentado em ultrassom 2D, ultrassom 3D e outro ultrassom. Por raio-x, o mercado é subsegmentado em sistemas analógicos e sistemas digitais. Por imagem nuclear, o mercado é subsegmentado em tomografia por emissão de pósitrons (bicho de estimação) e tomografia computadorizada por emissão de fóton único (SPECT). Por aplicação, o mercado é segmentado como cardiologia, oncologia, neurologia, ortopedia, gastroenterologia, ginecologia e outras aplicações. Por usuário final, o mercado é segmentado como hospitais, centros de diagnóstico e outros usuários finais. O relatório oferece o tamanho do mercado e previsões em valor (USD) para os segmentos acima.

| RM | Campo Baixo / Médio (<1,5 T) |

| Campo Alto (1,5-3 T) | |

| Campo Ultra-alto (>3 T) | |

| TC | Baixo corte (<32) |

| Médio corte (32-128) | |

| Alto corte (>128 & contagem de fótons) | |

| Ultrassom | 2-D |

| 3-D / 4-D | |

| Portátil & POCUS | |

| Raio-X | Analógico |

| Digital (DR / CR) | |

| Imagem Nuclear | PET |

| SPECT | |

| Fluoroscopia | |

| Mamografia |

| Sistemas Fixos |

| Sistemas Móveis e Portáteis |

| Cardiologia |

| Oncologia |

| Neurologia |

| Ortopedia |

| Gastroenterologia |

| Ginecologia & Obstetrícia |

| Medicina de Emergência |

| Outras Aplicações |

| Hospitais |

| Centros de Diagnostic Imaging |

| Outros Usuários-finais |

| Por Modalidade | RM | Campo Baixo / Médio (<1,5 T) |

| Campo Alto (1,5-3 T) | ||

| Campo Ultra-alto (>3 T) | ||

| TC | Baixo corte (<32) | |

| Médio corte (32-128) | ||

| Alto corte (>128 & contagem de fótons) | ||

| Ultrassom | 2-D | |

| 3-D / 4-D | ||

| Portátil & POCUS | ||

| Raio-X | Analógico | |

| Digital (DR / CR) | ||

| Imagem Nuclear | PET | |

| SPECT | ||

| Fluoroscopia | ||

| Mamografia | ||

| Por Portabilidade | Sistemas Fixos | |

| Sistemas Móveis e Portáteis | ||

| Por Aplicação | Cardiologia | |

| Oncologia | ||

| Neurologia | ||

| Ortopedia | ||

| Gastroenterologia | ||

| Ginecologia & Obstetrícia | ||

| Medicina de Emergência | ||

| Outras Aplicações | ||

| Por Usuário Final | Hospitais | |

| Centros de Diagnostic Imaging | ||

| Outros Usuários-finais | ||

Perguntas Principais Respondidas no Relatório

Qual é o valor esperado do mercado China diagnóstico imagem em 2030?

O mercado está previsto para atingir USD 5,95 bilhões até 2030.

Qual modalidade de imagem está crescendo mais rápido na China?

um tomografia computadorizada está projetada para registrar uma TCAC de 8,87% até 2030.

Por que os sistemas de imagem móveis estão ganhando tração?

Reduções de préços VBP e iniciativas governamentais de saúde rural tornam raio-x portátil e ultrassom acessíveis para hospitais distritais.

Como um IA está afetando cargas de trabalho de radiologia na China?

um colaboração humano-IA reduziu o tempo de leitura de imagem em 27,2% e melhorou um sensibilidade diagnóstica em 12% em sites piloto.

Qual segmento de usuário final superará o crescimento geral do mercado até 2030?

Centros independentes de diagnóstico imagem estão esperados para expandir um uma TCAC de 8,68% enquanto absorvem transbordamento de hospitais públicos.

Qual ferramenta de política mais influencia préços de equipamentos?

um aquisição centralizada baseada em volume cortou préços de dispositivos em até 42% enquanto impulsionou volumes de compra.

Página atualizada pela última vez em: