Tamanho e Participação do Mercado de Dispositivos Oftálmicos do Brasil

Análise do Mercado de Dispositivos Oftálmicos do Brasil pela Mordor Intelligence

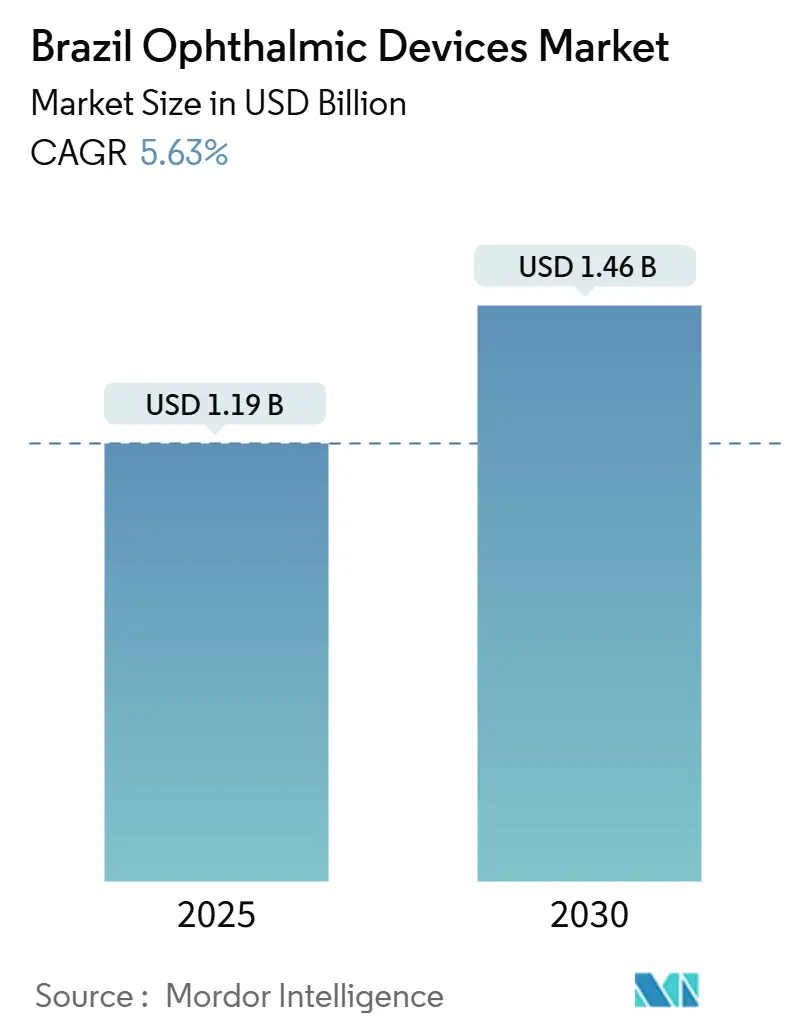

O tamanho do mercado de dispositivos oftálmicos do Brasil é de USD 1,19 bilhão em 2025 e está projetado para chegar a USD 1,46 bilhão até 2030, refletindo uma TCAC estável de 5,63%. O rápido envelhecimento populacional, o orçamento ampliado do Ministério da Saúde para rastreamento "Saúde Visual" e a maior cobertura de seguros privados para procedimentos de cuidados oculares sustentam essa trajetória ascendente gov.br. Dispositivos cirúrgicos-liderados por lentes intraoculares (LIOs) e consoles de facoemulsificação-permanecem como o principal pool de receita, já que os volumes de procedimentos de catarata continuam aumentando em hospitais públicos e centros cirúrgicos ambulatoriais (CSAs). Plataformas de diagnóstico, particularmente scanners de tomografia de coerência óptica (OCT), continuam ganhando tração à medida que os clínicos migram da oftalmoscopia direta para imagem digitalizada em rede de alta resolução. A montagem local de consoles e acabamento de LIOs permite que multinacionais amenizem os efeitos de uma taxa de câmbio BRL-USD volátil e taxas de importação elevadas, enquanto fornecedores domésticos capitalizam incentivos fiscais para fechar lacunas tecnológicas em diagnósticos básicos. Compradores em canais públicos e privados favorecem cada vez mais contratos agrupados que entrelaçam amortização de capital, consumíveis e serviços plurianuais em taxas previsíveis por procedimento, impulsionando o lock-in de fornecedores e expandindo os gastos totais endereçáveis dentro do mercado de dispositivos oftálmicos do Brasil.

Os padrões de compra permanecem intimamente ligados ao modelo dual de cuidados público-privado do Brasil. Hospitais públicos sob o Sistema Único de Saúde (SUS) enfatizam programas de catarata de alto volume com o menor custo unitário viável, enquanto hospitais privados e CSAs competem em inovação para atrair pacientes segurados e particulares. O mercado de dispositivos oftálmicos do Brasil, portanto, espelha duas curvas de demanda paralelas: uma inclinada para consoles de faco essenciais e lentes monofocais para o SUS, e outra voltada para lasers femtosegundo premium e LIOs multifocais para clínicas urbanas afluentes. Mesmo a volatilidade cambial-que infla custos de desembarque em 40-60%-está incentivando marcas globais a expandir a fabricação por contrato dentro do Brasil, reduzindo prazos de entrega e reforçando a responsividade do serviço. Essas manobras estratégicas, combinadas com a aceitação dos pagadores de implantes ópticos premium, estendem as pistas de crescimento em todo o mercado de dispositivos oftálmicos do Brasil[1]World Bank, "Brazil Population Ages 65 and Above (% of Total) 2024," worldbank.org.

Principais Conclusões do Relatório

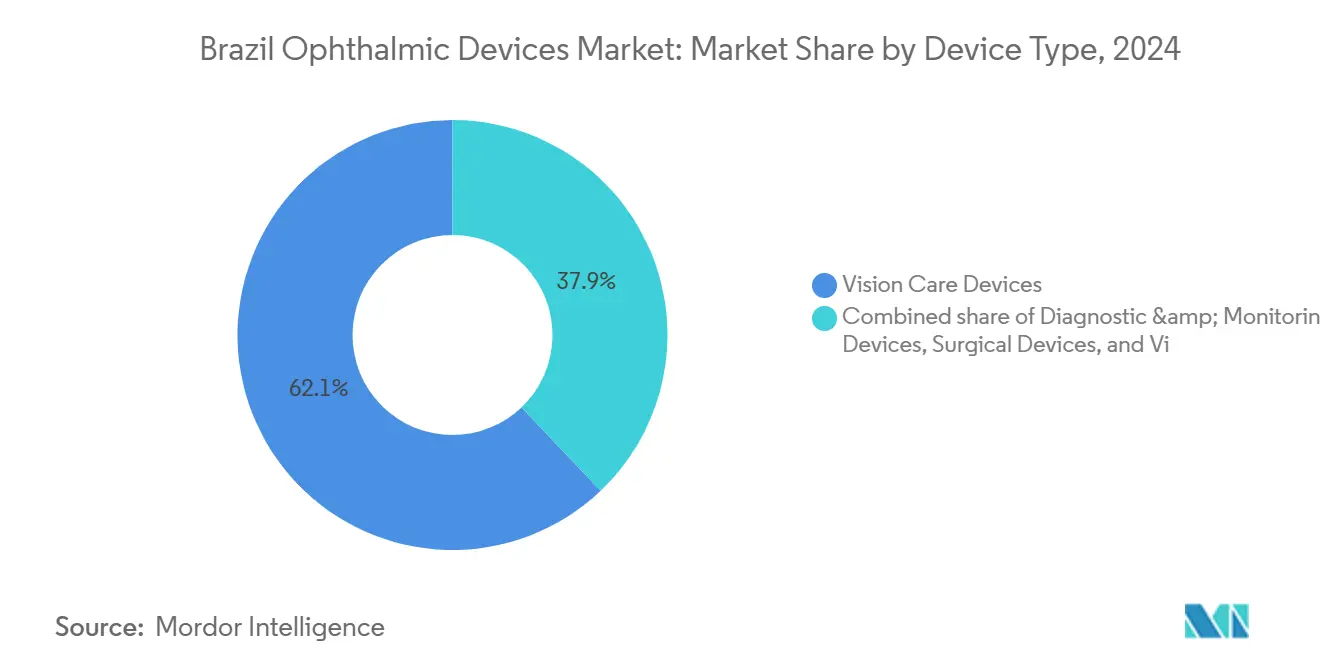

- Por tipo de dispositivo, dispositivos cirúrgicos capturaram 46,0% da participação do mercado de dispositivos oftálmicos do Brasil em 2024, enquanto o segmento de dispositivos de diagnóstico e monitoramento está previsto para expandir a uma TCAC de dois dígitos de 7,7% até 2030.

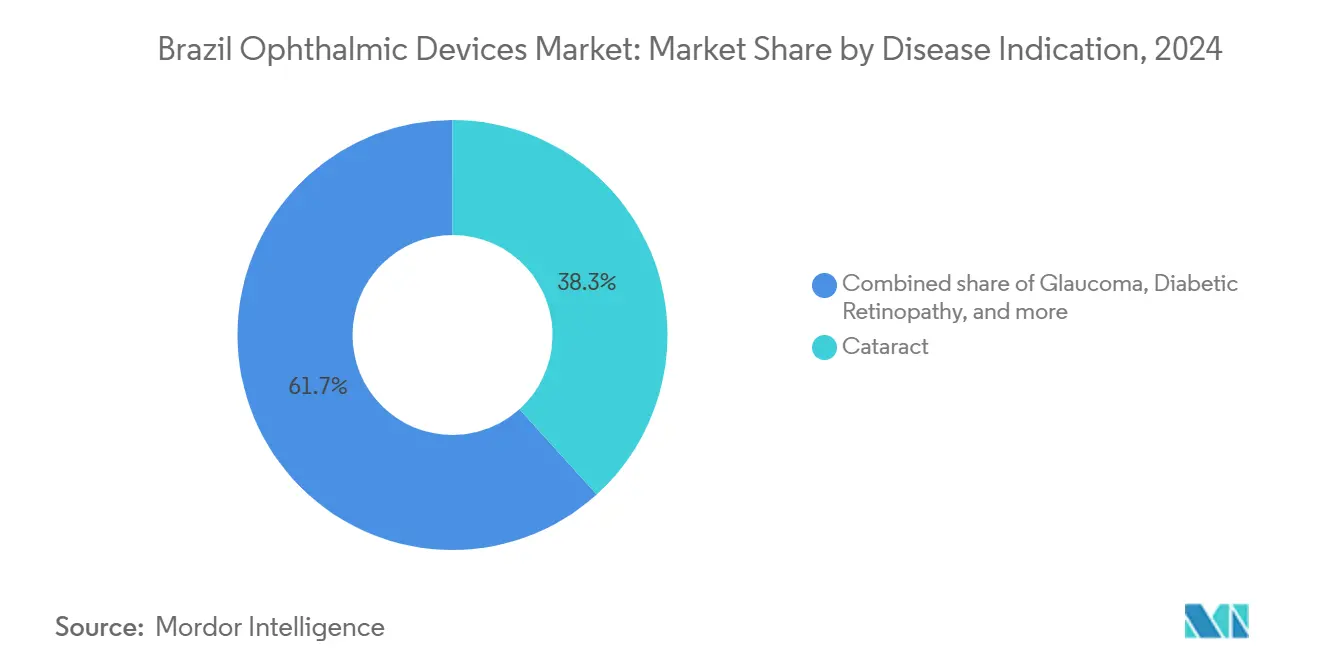

- Por indicação de doença, catarata capturou 38,3% da participação do mercado de dispositivos oftálmicos do Brasil em 2024, enquanto o segmento de Retinopatia Diabética está previsto para expandir a uma TCAC de 6,9% até 2030.

- Por usuário final, hospitais detiveram 48,2% do tamanho do mercado de dispositivos oftálmicos do Brasil em 2024, enquanto CSAs representam o canal de crescimento mais rápido com uma perspectiva de TCAC de 9,2% até 2030.

Tendências e Insights do Mercado de Dispositivos Oftálmicos do Brasil

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência de retinopatia diabética e demanda por OCT | +0.9% | Nacional; mais forte no sudeste | Médio prazo (2-4 anos) |

| Adoção de laser femtosegundo em suítes de catarata privadas | +0.7% | São Paulo, Rio de Janeiro, Brasília | Longo prazo (≥ 4 anos) |

| Expansão de rastreamento móvel "Saúde Visual" | +0.5% | Norte e Nordeste | Curto prazo (≤ 2 anos) |

| Crescente cobertura de seguro privado para LIOs premium | +0.6% | Corredor econômico do sudeste | Médio prazo (2-4 anos) |

| Expansão de redes de teleoftalmologia em regiões remotas e da Amazônia | +0.4% | Bacia amazônica e estados do interior remoto | Curto prazo (≤ 2 anos) |

| Aumento do tempo de tela nos jovens alimentando miopia e demanda por correção visual | +0.3% | Centros urbanos em todo o país | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alta Prevalência de Retinopatia Diabética Impulsionando Vendas de Equipamentos de Diagnóstico

Dezesseis vírgula oito milhões de adultos brasileiros estavam vivendo com diabetes em 2024, ampliando o risco de retinopatia e estimulando instalações de scanners OCT que detectam mudanças estruturais de nível micrométrico mais cedo do que a oftalmoscopia padrão[2]International Diabetes Federation, "IDF Diabetes Atlas 2024," idf.org. As clínicas conectam esses scanners a redes de prontuários eletrônicos (PEP) para que especialistas em retina possam revisar imagens remotamente, melhorando a conformidade de acompanhamento e permitindo cobrança por consultas de teleoftalmologia sob as regras do SUS. Licenças de software e taxas de armazenamento em nuvem segura criam receita recorrente junto com margens de hardware, reforçando a diferenciação de fornecedores em todo o mercado de dispositivos oftálmicos do Brasil.

Rápida Adoção de Cirurgia de Catarata Assistida por Laser Femtosegundo em Clínicas Privadas

Provedores premium de catarata em São Paulo e Rio de Janeiro abraçaram lasers femtosegundo para automatizar incisões corneais, capsulotomias e fragmentação de lentes, reduzindo o tempo de cadeira e comercializando recuperação mais rápida. Esses consoles fazem dupla função para correções refrativas, aumentando taxas de utilização e alimentando a demanda por anéis de sucção de uso único e kits de interface do paciente. Volumes descartáveis agora superam vendas de consoles, gerando fluxos de caixa estáveis que amortecem ciclos de equipamentos de capital em todo o mercado de dispositivos oftálmicos do Brasil.

Programas de Rastreamento "Saúde Visual" do Governo Impulsionando Aquisições do Setor Público

A expansão de 2024 da "Saúde Visual" financiou vans móveis equipadas com tonômetros portáteis, lâmpadas de fenda alimentadas por bateria e câmeras de fundo preparadas para telemedicina, projetadas para calor e poeira. Comitês de licitação exigem conectividade em nuvem para que os dados fluam para PEPs regionais, pressionando fornecedores a pré-instalar módulos de sincronização segura. A detecção precoce gera mais encaminhamentos de catarata e laser-retina, elevando indiretamente a demanda por dispositivos cirúrgicos dentro do mercado de dispositivos oftálmicos do Brasil[3]Ministério da Saúde, "Portaria sobre Telessaúde Padronizada," gov.br.

Crescente Penetração de Seguro de Saúde Privado Impulsionando Demanda por LIOs Premium

A inscrição em planos privados no corredor sudeste levou seguradoras a reembolsar LIOs multifocais e tóricas. Clínicas ampliam faixas de dioptrias estocadas para reduzir adiamentos, segmentando lentes em ópticas premium para pacientes segurados e opções monofocais para listas do SUS. Esta estratégia escalonada sustenta preços médios de venda premium enquanto mantém a integridade da marca em todo o mercado de dispositivos oftálmicos do Brasil.

Análise do Impacto das Restrições

| Análise do Impacto das Restrições | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de cirurgiões oftálmicos treinados em fellowship | -0,8% | Hospitais públicos do Norte e Nordeste | Longo prazo (≥ 4 anos) |

| Altas tarifas de importação e volatilidade do BRL | -0,7% | Nacional | Curto prazo (≤ 2 anos) |

| Atrasos na cadeia de suprimentos para equipamentos de capital de diagnóstico de alta qualidade | -0,5% | Portos de Santos, Rio e rotas do interior | Médio prazo (2-4 anos) |

| Baixas taxas de reembolso do SUS para novas tecnologias cirúrgicas | -0,6% | Instalações públicas nacionais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Cirurgiões Oftálmicos Qualificados no Setor Público

A maioria dos cirurgiões treinados em fellowship se concentra no sudeste, deixando hospitais do SUS do norte dependentes de generalistas que raramente implementam técnicas avançadas de vitreoretina ou córnea. Lasers subutilizados prolongam ciclos de atualização de capital, complicando cronogramas de upgrade de fornecedores em todo o mercado de dispositivos oftálmicos do Brasil.

Altas Tarifas de Importação e Volatilidade Cambial Elevando Custos de Dispositivos

Taxas federais e estaduais podem aumentar preços de desembarque em 60%, e oscilações do BRL ampliam lacunas orçamentárias para hospitais vinculados a dotações anuais. Distribuidores cotam em USD com reajustes trimestrais, complicando comparações de licitação. Multinacionais mitigam exposição através de isenções de montagem local e leasing baseado em uso que espalha pagamentos, protegendo provedores com restrições de caixa enquanto estabilizam fluxos de receita de fornecedores.

Análise de Segmento

Por Tipo de Dispositivo: Dispositivos Cirúrgicos Consolidam Liderança

Sistemas cirúrgicos geraram 46,0% do tamanho do mercado de dispositivos oftálmicos do Brasil em 2024 e permanecem no curso para a TCAC mais rápida até 2030. Volumes consistentes de catarata do SUS e reembolso de seguradoras para ópticas premium mantêm a demanda por LIOs elevada. Lentes premium elevam taxas de attachment para lasers femtosegundo, pontas de microincisão e sistemas injetores. Fornecedores cada vez mais agrupam descartáveis, serviço e software em contratos de pagamento por procedimento de cinco anos que asseguram amortização de console. Empresas domésticas aproveitam vantagens de custo em lâminas e viscoelásticos, capturando kits de catarata de rotina enquanto centros urbanos migram para fluxos de trabalho assistidos por laser. Pacotes extracapsulares convencionais ainda passam por licitações públicas, sublinhando a dinâmica de dois níveis que define o mercado de dispositivos oftálmicos do Brasil.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Dispositivo: Equipamentos de Diagnóstico e Monitoramento Aprofundam Mudança Digital

Soluções de diagnóstico formam a segunda maior fatia do mercado de dispositivos oftálmicos do Brasil e acompanham uma TCAC de dígito único médio. Scanners OCT dominam esta categoria dado seu papel em expansão na imagem macular, de glaucoma e do segmento anterior. Estações de trabalho prontas para nuvem geram receitas de serviço em armazenamento, análise e segurança cibernética. Autorrefratores portáteis e câmeras de fundo baseadas em smartphone, adquiridas sob "Saúde Visual", estendem alcance a distritos remotos, sinalizando migração gradual para diagnósticos no ponto de cuidado.

Fornecedores se diferenciam incorporando ferramentas de triagem de inteligência artificial que sinalizam lesões suspeitas e as direcionam para revisão virtual, compensando escassez de especialistas. Assinaturas de calibração e monitoramento remoto de tempo de atividade ajudam a justificar preços de lista premium em um ambiente sensível a custos. Um mercado vibrante de sistemas recondicionados permite que práticas menores adquiram unidades de nível inicial, estendendo ciclos de vida e ampliando acessibilidade em todo o mercado de dispositivos oftálmicos do Brasil.

Por Indicação de Doença: Procedimentos de Catarata Dominam o Mercado de Dispositivos Oftálmicos do Brasil

Dentro da divisão por indicação de doença, procedimentos de catarata dominam o mercado de dispositivos oftálmicos do Brasil, respondendo por 38,3% da receita do segmento em 2024. Campanhas consistentes de catarata do setor público e demanda privada por lentes intraoculares premium sustentam esta posição de liderança. Olhando adiante, dispositivos ligados ao manejo de retinopatia diabética formam o nicho de crescimento mais rápido, projetado para registrar uma TCAC de 6,91% de 2025 a 2030. O crescimento neste subsegmento está ligado à expansão da prevalência nacional de diabetes e iniciativas de tele-rastreamento financiadas pelo governo. Como resultado, fornecedores de plataformas de imagem retinal e sistemas de tratamento a laser podem esperar volumes de pedidos acima da média através da janela de previsão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Hospitais Ancoram Gastos Enquanto CSAs Aceleram

Hospitais comandaram 48,2% da participação do mercado de dispositivos oftálmicos do Brasil em 2024, espelhando seu papel central em cirurgias de catarata de alto volume e retinais complexas. Instalações públicas adquirem via licitações ponderadas para lances conformes mais baixos e registros de manutenção comprovados, favorecendo fornecedores que localizam depósitos de serviço. Hospitais privados afiliados acadêmicos se distinguem com centros oculares de serviço completo que incluem suítes de laser, salas refrativas e painéis de análise que rastreiam resultados-recursos agora esperados em propostas agrupadas.

CSAs formam o nó de crescimento mais rápido, expandindo a uma TCAC de 9,2% à medida que incentivos de política favorecem cuidados ambulatoriais e pacientes preferem alta no mesmo dia. Essas instalações priorizam consoles de faco otimizados para rotatividade rápida e pacotes descartáveis configurados para esterilização rápida. Clínicas oftálmicas, embora menores, integram centros de diagnóstico e salas de laser menor para manter cuidados pré e pós-operatórios no local. Cadeias ópticas e unidades móveis, embora nicho em gastos, absorvem diagnósticos portáteis, estabilizando fluxos de receita de fornecedores em todo o mercado de dispositivos oftálmicos do Brasil.

Análise Geográfica

O corredor sudeste-ancorado por São Paulo, Rio de Janeiro e Minas Gerais-permanece como o epicentro da demanda por dispositivos, concentrando mais da metade das vidas seguradas do Brasil e abrigando os maiores hospitais acadêmicos da nação. Clínicas nestes clusters urbanos rotineiramente fazem upgrade para lasers femtosegundo, inventários de LIO premium e unidades OCT habilitadas para IA, reforçando uma curva de adoção de tecnologia avançada dentro do mercado de dispositivos oftálmicos do Brasil. Pressões competitivas estimulam provedores a anunciar tempos de recuperação mais curtos e independência de óculos, indiretamente alimentando a demanda do segmento premium.

Em contraste, o Norte e Nordeste mostram menores densidades de procedimentos, mas emergem como bolsões de crescimento fundamentais sob "Saúde Visual". Vans de rastreamento móvel equipadas com câmeras de fundo ruggedizadas e tonômetros portáteis atravessam Pará, Amazonas e Maranhão, alimentando centros de referência com casos de catarata e retinopatia diabética recém-diagnosticados. Fornecedores capazes de fornecer diagnósticos alimentados por bateria, resistentes à poeira, projetados para climas tropicais, ganham vantagens em licitações. Depósitos de serviço locais se tornam cruciais, já que atrasos logísticos podem interromper campanhas de alcance dependentes do tempo de atividade do dispositivo.

O Sul e Centro-Oeste combinam potencial demográfico de nível médio com riqueza agrícola que subscreve a absorção de seguros privados. Cidades secundárias como Curitiba, Porto Alegre e Goiânia estão investindo em construções de CSA, adotando contratos de pagamento por procedimento que suavizam picos de fluxo de caixa. Coletivamente, essas regiões diversificam o perfil de risco geográfico do mercado de dispositivos oftálmicos do Brasil e permitem que fornecedores pilotem modelos de serviço de segunda linha, incluindo despacho de engenheiros baseado em quilometragem e monitoramento remoto de console.

Cenário Competitivo

Marcas globais dominam nichos de alto valor-consoles de faco, lasers femtosegundo e sistemas OCT-enquanto fabricantes domésticos mantêm terreno em diagnósticos manuais, pacotes estéreis e injetores básicos. Multinacionais cada vez mais montam LIOs e finalizam consoles localmente para evitar taxas de importação e acelerar a liberação da Agência Nacional de Vigilância Sanitária (ANVISA), reduzindo prazos para peças de reposição e aumentando pontuações de licitação que recompensam conteúdo brasileiro.

A integração tecnológica está remodelando a competição: painéis de resultados, suporte de decisão de IA e interoperabilidade de PEP reposicionam fornecedores de vendedores de hardware para parceiros clínicos de longo prazo. Modelos de compartilhamento de receita que trocam desembolsos de capital inicial por taxas por caso alinham incentivos de OEM com CSAs perseguindo throughput, incorporando fornecedores mais profundamente em fluxos de trabalho cirúrgicos em todo o mercado de dispositivos oftálmicos do Brasil. Desafiantes domésticos contra-atacam lançando consoles com engenharia de valor agrupados com garantias estendidas, explorando bases de custos em moeda local para baixar preços de lista premium sem sacrificar desempenho essencial.

Oportunidades emergentes de espaço branco incluem dispositivos de controle de infecção adaptados para patógenos tropicais, algoritmos de diagnóstico treinados na população etnicamente diversa do Brasil e módulos de teleoftalmologia que cumprem mandatos de privacidade da Lei Geral de Proteção de Dados (LGPD). Startups de IA focadas em classificação autônoma de imagens ganham projetos piloto em programas de rastreamento público, acelerando caminhos regulatórios através de alianças com plataformas multinacionais incumbentes. Contratos de serviço-abrangendo assinaturas de calibração a pacotes de backup em nuvem-agora respondem por uma parcela maior da receita vitalícia, sinalizando uma mudança estrutural para monetização de ciclo de vida dentro do mercado de dispositivos oftálmicos do Brasil.

Líderes da Indústria de Dispositivos Oftálmicos do Brasil

-

Alcon Inc.

-

Johnson & Johnson Vision Care, Inc.

-

Carl Zeiss Meditec AG

-

Bausch + Lomb Corp.a SA

-

EssilorLuxottica SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: BVI Medical recebeu liberação 510(k) da FDA dos EUA para o Sistema Oftálmico de Endoscopia a Laser Leos™, abrindo caminho para registro brasileiro e um futuro portfólio de cirurgia de glaucoma.

- Fevereiro de 2025: O Ministério da Saúde brasileiro padronizou procedimentos de telessaúde, incluindo teleoftalmologia, dentro do sistema SUS para melhorar a qualidade do cuidado e expandir acesso em áreas remotas

Escopo do Relatório do Mercado de Dispositivos Oftálmicos do Brasil

Conforme o escopo do relatório, o termo dispositivos oftálmicos refere-se a dispositivos que são usados em diagnósticos oftálmicos, monitoramento e cirurgias oftálmicas, juntamente com dispositivos usados para correção de visão, como lentes de contato. O Mercado de Dispositivos Oftálmicos do Brasil é segmentado por Dispositivos (Dispositivos Cirúrgicos (Dispositivos de Drenagem de Glaucoma, Stents e Implantes de Glaucoma, Lentes Intraoculares, Lasers, e Outros Dispositivos Cirúrgicos), Dispositivos de Diagnóstico e Monitoramento (Autorrefratores e Ceratômetros, Sistemas de Topografia Corneana, Sistemas de Imagem Ultrassônica Oftálmica, Oftalmoscópios, Scanners de Tomografia de Coerência Óptica, e Outros Dispositivos de Diagnóstico e Monitoramento), e Dispositivos de Correção de Visão (Óculos e Lentes de Contato)). O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | |

| Autorrefratores e Ceratômetros | |

| Sistemas de Topografia Corneana | |

| Sistemas de Imagem Ultrassônica | |

| Perímetros e Tonômetros | |

| Outros Dispositivos de Diagnóstico e Monitoramento | |

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata |

| Dispositivos Cirúrgicos Vitreoretinais | |

| Dispositivos Cirúrgicos Refrativos | |

| Dispositivos Cirúrgicos de Glaucoma | |

| Outros Dispositivos Cirúrgicos | |

| Dispositivos de Cuidados com a Visão | Armações e Lentes de Óculos |

| Lentes de Contato |

| Catarata |

| Glaucoma |

| Retinopatia Diabética |

| Outras Indicações de Doenças |

| Hospitais |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirurgia Ambulatorial (CSAs) |

| Outros Usuários Finais |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | ||

| Autorrefratores e Ceratômetros | ||

| Sistemas de Topografia Corneana | ||

| Sistemas de Imagem Ultrassônica | ||

| Perímetros e Tonômetros | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | ||

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | |

| Dispositivos Cirúrgicos Vitreoretinais | ||

| Dispositivos Cirúrgicos Refrativos | ||

| Dispositivos Cirúrgicos de Glaucoma | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Cuidados com a Visão | Armações e Lentes de Óculos | |

| Lentes de Contato | ||

| Por Indicação de Doença | Catarata | |

| Glaucoma | ||

| Retinopatia Diabética | ||

| Outras Indicações de Doenças | ||

| Por Usuário Final | Hospitais | |

| Clínicas Oftálmicas Especializadas | ||

| Centros de Cirurgia Ambulatorial (CSAs) | ||

| Outros Usuários Finais | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos oftálmicos do Brasil?

O tamanho do mercado de dispositivos oftálmicos do Brasil é de USD 1,19 bilhão em 2025 e está projetado para alcançar USD 1,46 bilhão até 2030.

Qual categoria de dispositivo comanda a maior participação de receita?

Sistemas cirúrgicos lideram, capturando 46,0% da participação do mercado de dispositivos oftálmicos do Brasil em 2024.

Por que os CSAs estão expandindo mais rápido que os hospitais?

Incentivos de política favorecem cuidados ambulatoriais e pacientes preferem alta no mesmo dia, dando aos CSAs uma perspectiva de TCAC de 9,2% até 2030.

Como as tarifas afetam os preços dos equipamentos?

Direitos de importação e impostos relacionados podem adicionar 40-60% aos custos de desembarque, levando fabricantes a localizar montagem e oferecer leasing.

Que programa público está impulsionando a demanda de diagnóstico?

A iniciativa de rastreamento móvel "Saúde Visual" impulsiona aquisições de kits de diagnóstico alimentados por bateria e habilitados para nuvem em regiões mal atendidas.

Como a cobertura de seguro está remodelando o mix de produtos?

Maior reembolso para LIOs multifocais e tóricas no corredor sudeste acelera a adoção de lentes premium, elevando vendas de alta margem em todo o mercado de dispositivos oftálmicos do Brasil.

Página atualizada pela última vez em: