Tamanho e Participação do Mercado de Embalagens de Bioplásticos

Análise do Mercado de Embalagens de Bioplásticos pela Mordor Intelligence

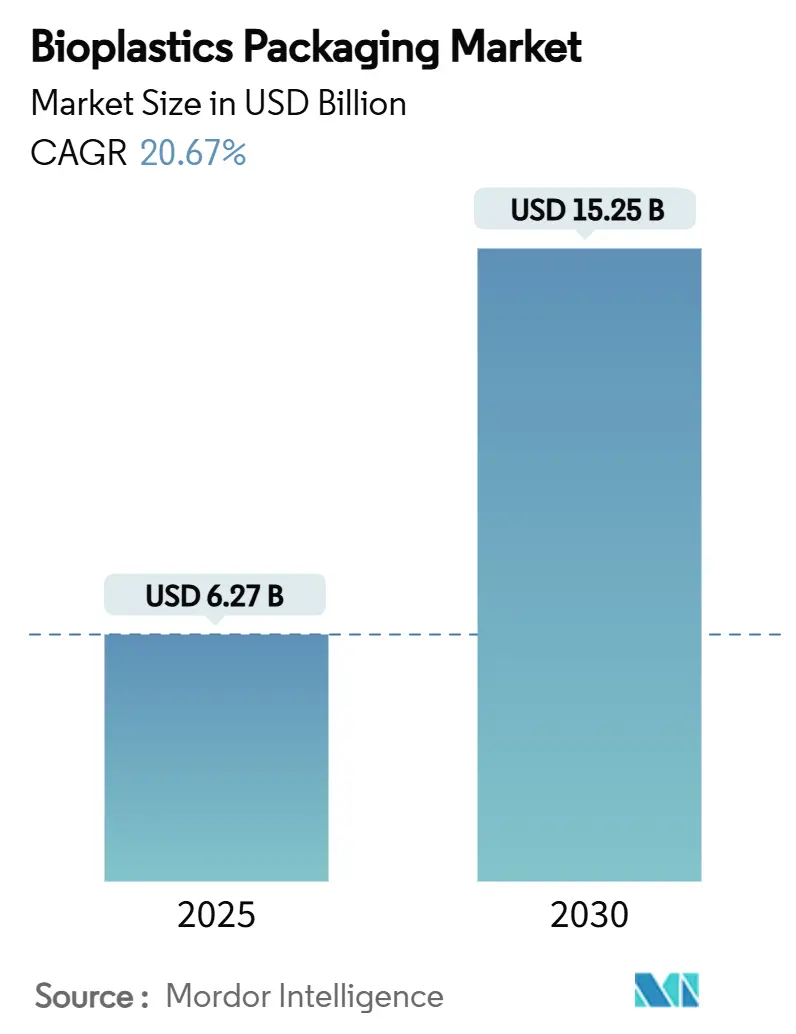

O mercado de embalagens de bioplásticos atingiu uma avaliação de USD 6,27 bilhões em 2025 e está projetado para avançar para USD 15,25 bilhões até 2030, expandindo a uma CAGR de 20,67% durante o período de previsão. O aumento das taxas de Responsabilidade Estendida do Produtor (EPR), o processamento eficiente de bio-matérias-primas e a preferência do consumidor por materiais de baixo carbono estão redefinindo a economia dos fornecedores em todo o mercado de embalagens de bioplásticos. As novas metas de reciclagem da União Europeia, o mandato de rastreabilidade da Índia e os padrões de encomendas expressas da China estão sincronizando cronogramas regulatórios, enquanto as grandes adições de capacidade de PLA e Bio-PET nos Emirados Árabes Unidos e Tailândia removem restrições de fornecimento legadas. As cadeias globais de serviços alimentares e marcas de cuidados pessoais de luxo agora tratam os formatos de bioplásticos como mainstream, acelerando a inovação em revestimentos, filmes multicamadas e desempenho de barreira. Essas forças convergentes confirmam uma mudança estrutural na escolha de materiais de embalagem que favorece matérias-primas renováveis sobre polímeros baseados em combustíveis fósseis.

Principais Conclusões do Relatório

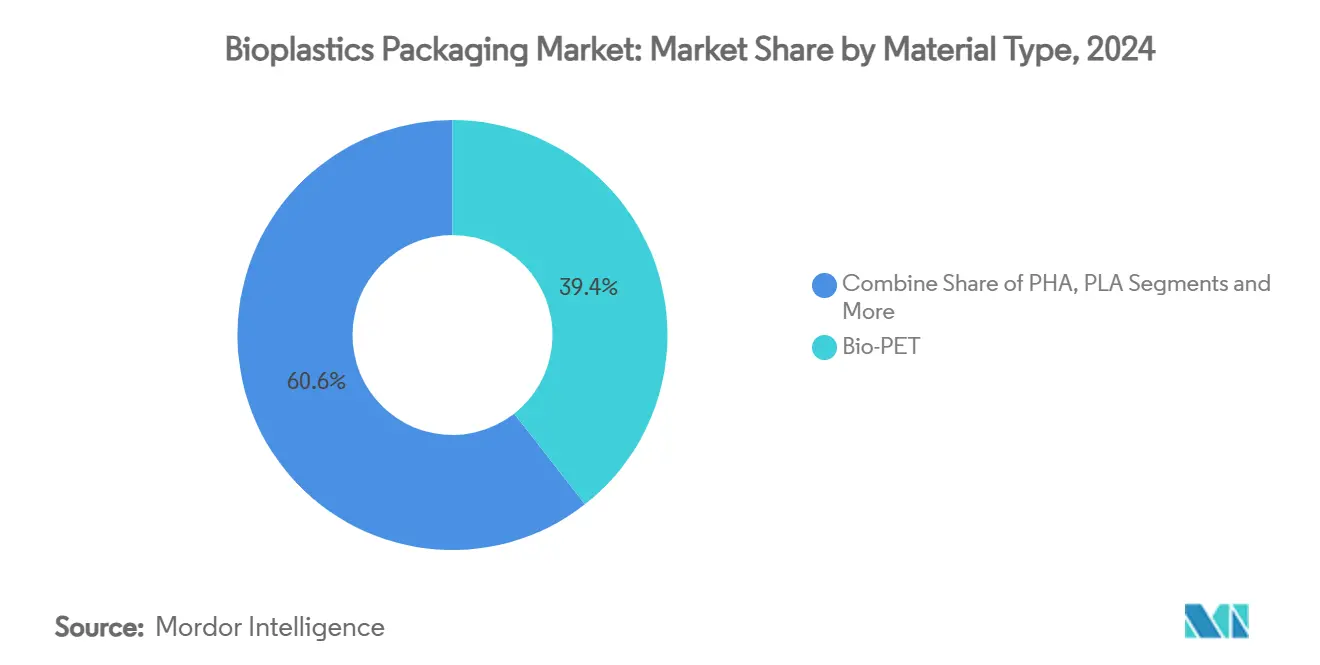

- Por tipo de material, o Bio-PET liderou com 39,43% da participação do mercado de embalagens de bioplásticos em 2024, enquanto o PHA está previsto para crescer a 22,38% CAGR até 2030

- Por tipo de produto, a embalagem flexível deteve 58,31% da participação de receita em 2024 e está definida para expandir a uma CAGR de 21,61% até 2030

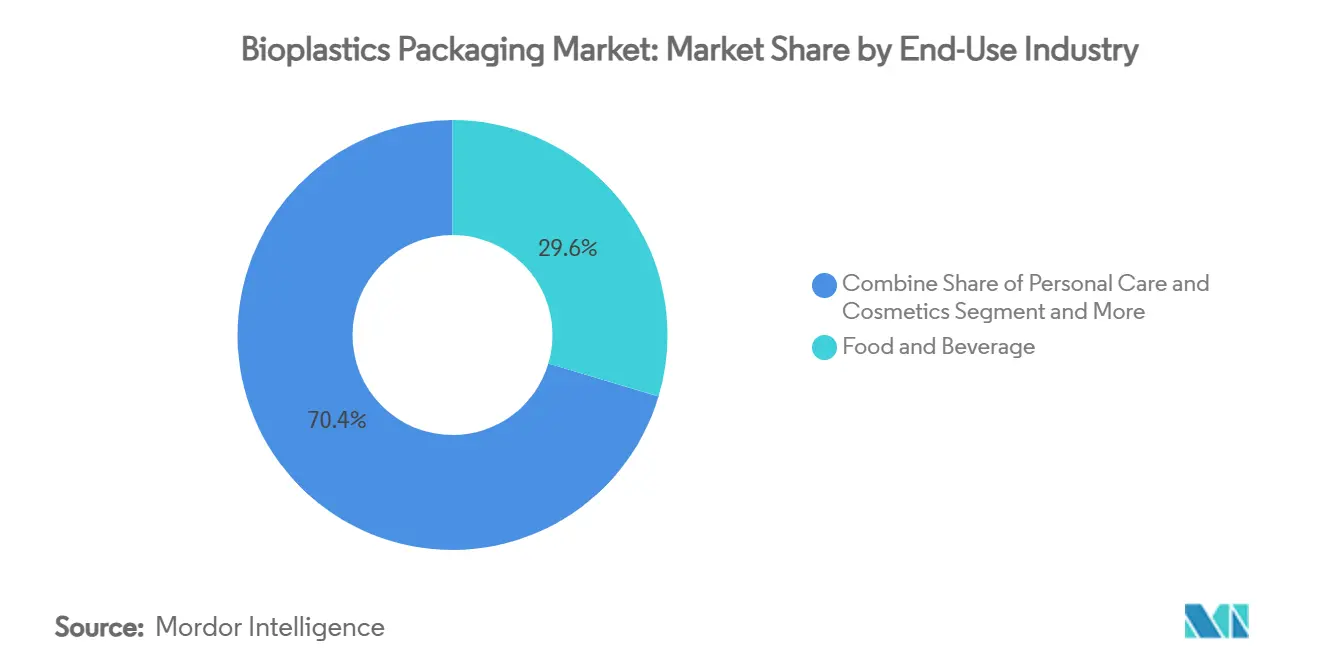

- Por setor de uso final, alimentos e bebidas representaram 29,62% do tamanho do mercado de embalagens de bioplásticos em 2024; cuidados pessoais e cosméticos está projetado para registrar uma CAGR de 21,02% entre 2025-2030

- Por canal de distribuição, as vendas diretas capturaram 60,12% da participação do mercado de embalagens de bioplásticos em 2024, enquanto os canais indiretos registram a CAGR mais rápida de 21,22% até 2030

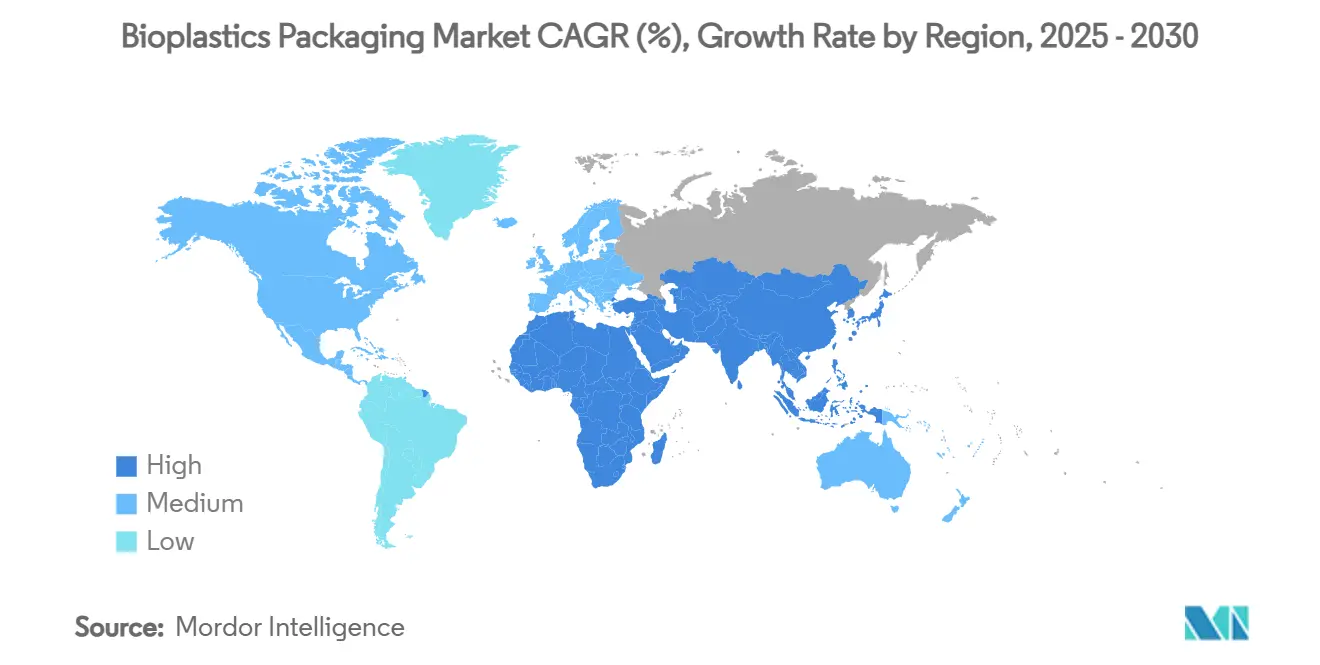

- Por geografia, a Europa dominou com 38,28% de participação em 2024, enquanto a Ásia-Pacífico é a região de crescimento mais rápido com 22,56% CAGR até 2030

Tendências e Insights do Mercado Global de Embalagens de Bioplásticos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Legislação EPR Global Impulsionando a Adoção de Embalagens Bio-baseadas | +4.2% | Global, com implementação antecipada na UE, América do Norte e APAC | Médio prazo (2-4 anos) |

| Demanda por embalagens de bioplásticos aumenta conforme as cadeias multinacionais de serviços alimentares adotam embalagens compostáveis | +3.8% | Global, concentrado na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Mudanças Políticas da Ásia-Pacífico Criando Impulso para Embalagens de Bioplásticos | +3.1% | Núcleo APAC, transbordamento para MEA | Médio prazo (2-4 anos) |

| Expansão da produção global de Bio-PET e PLA está reduzindo barreiras de custo para adoção | +2.9% | Global, com grandes adições de capacidade nos EAU, Tailândia e Índia | Longo prazo (≥ 4 anos) |

| Crescente adoção de embalagens de bioplásticos entre marcas de luxo e cuidados pessoais | +2.3% | América do Norte e UE, expandindo para APAC | Médio prazo (2-4 anos) |

| Investimento Governamental em Infraestrutura de Compostagem Acelerando a Adoção a Jusante | +1.9% | América do Norte e UE, mercados APAC seletivos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Legislação EPR global impulsionando a adoção de embalagens bio-baseadas

Esquemas obrigatórios de EPR na Califórnia, União Europeia e Quênia internalizam custos de fim de vida, criando incentivos financeiros diretos para mudar de plásticos convencionais para alternativas renováveis. [1]California Legislative Information, "Senate Bill No. 54 - Plastic pollution producer responsibility," leginfo.legislature.ca.gov Os produtores agora enfrentam taxas diferenciadas baseadas na reciclabilidade, compostabilidade e conteúdo reciclado, tornando os materiais de bioplásticos mais competitivos em custo no mercado de embalagens de bioplásticos. Prazos de relatórios harmonizados começando em março de 2025 simplificam a conformidade transfronteiriça, encorajando proprietários de marcas multinacionais a padronizar formatos sustentáveis. Políticas de modulação de taxas que penalizam substratos não recicláveis ampliam ainda mais o mercado endereçável de embalagens de bioplásticos. À medida que cronogramas regulatórios convergem com o início de grandes plantas de PLA na Tailândia e nos EAU, fornecimento previsível e preços mais baixos reforçam o impulso de adoção.

Aumento da demanda de cadeias multinacionais de serviços alimentares

Marcas líderes de restaurantes aceleraram testes e lançamentos de formatos compostáveis, catalisando novos fluxos de volume no mercado de embalagens de bioplásticos. Os copos da McDonald's agora usam uma mistura de 50% de biopolímero, enquanto a Starbucks estendeu pilotos de copos frios de fibra moldada em vários estados americanos. Essas empresas alavancam escala de aquisição para comprimir custos por unidade de resina e validar a aceitação do consumidor. Benefícios operacionais-classificação mais simples, taxas de aterro reduzidas e ganhos de valor da marca-reforçam compras repetidas. Sua rápida adoção sinaliza aos conversores que as unidades de manutenção de estoque de bioplásticos podem igualar o rendimento de substratos convencionais sem gargalos de reequipamento.

Mudanças políticas da Ásia-Pacífico criando impulso

O requisito de rastreabilidade por código QR da Índia começando em julho de 2025 e o padrão GB 43352-2023 da China impõem controles mais rigorosos sobre metais pesados e aditivos específicos. Juntamente com mandatos de aquisição japoneses favorecendo bambu e outros insumos bio-baseados, essas regras promovem clusters de manufatura regional fornecendo o mercado global de embalagens de bioplásticos. Subsídios de capital governamental, como o subsídio de investimento de 50% da Índia para projetos de bioplásticos, comprimem períodos de retorno em novos ativos de polímero. A harmonização política acelerada reduz o risco regulatório, apoia fluxos comerciais e encoraja conversores multinacionais a localizar linhas de embalagem flexível mais próximas às fontes de matéria-prima.

Expansão de capacidade em Bio-PET e PLA

A tecnologia de processo da Sulzer sustenta o mega-site de PLA de 120.000 tpa da Emirates Biotech, enquanto a NatureWorks garantiu USD 350 milhões para adicionar 75.000 tpa na Tailândia. A Braskem aumentou a produção de biopolímeros em 30% no Brasil, e a Toray introduzirá ABS baseado em biomassa em 2025. As economias de escala resultantes poderiam reduzir a lacuna histórica de custos de USD 300-500/t versus PET de petróleo, erodindo uma barreira chave para o mercado de embalagens de bioplásticos. A diversificação geográfica também mitiga a volatilidade de frete e riscos de fornecimento geopolítico, fornecendo aos proprietários de marca opções de fornecimento multi-regionais para gerenciar estoque.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez crônica de matéria-prima bio-baseada devido à demanda concorrente de biocombustíveis | -2.8% | Global, particularmente aguda no Brasil, EUA e UE | Longo prazo (≥ 4 anos) |

| Infraestrutura inconsistente de compostagem industrial prejudicando alegações de fim de vida | -2.1% | Global, com lacunas de infraestrutura em mercados em desenvolvimento | Médio prazo (2-4 anos) |

| Limitações de desempenho funcional em aplicações de alta temperatura | -1.6% | Global, afetando embalagens de alimentos e aplicações industriais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez crônica de matéria-prima bio-baseada

Execuções recorde de etanol no Brasil e volumes crescentes do Padrão de Combustível Renovável dos EUA intensificam a competição por matérias-primas, inflacionando preços de milho e açúcar que sustentam a produção de PLA e Bio-PET. Produtores de biocombustíveis frequentemente vencem batalhas de alocação graças a cotas de demanda legisladas e créditos fiscais. Enquanto a NatureWorks explora rotas de mandioca e lignocelulósicas, a escassez de matérias-primas permanece um vento contrário estrutural para o mercado de embalagens de bioplásticos até que insumos não-agrícolas atinjam escala.

Infraestrutura inconsistente de compostagem industrial

Apenas 185 compostadores americanos atualmente aceitam embalagens certificadas, e muitas instalações da UE falham em atender aos limites de temperatura EN 13432. Inconsistências jurisdicionais minam a confiança do consumidor e aumentam a responsabilidade do produtor. A AB 1201 da Califórnia aplicará rotulagem de compostabilidade mais rigorosa em 2026, obrigando conversores a verificar a acessibilidade das instalações antes de lançamentos em massa. Sem atualizações sincronizadas de infraestrutura, o mercado de embalagens de bioplásticos corre o risco de lacunas de percepção entre alegações ambientais e resultados reais de fim de vida.

Análise de Segmento

Por Tipo de Material: Dominância do Bio-PET enfrenta inovação do PHA

O Bio-PET deteve 39,43% da participação do mercado de embalagens de bioplásticos em 2024, pois os produtores alavancaram fluxos de reciclagem de PET existentes para substituição drop-in rápida. O segmento se beneficia de cadeias de suprimento de PTA baseadas em biomassa certificadas sob ISCC PLUS. A transição europeia de EUR 180 milhões da Coca-Cola ilustra como grandes compradores exercem pressão descendente sobre prêmios de resina, apoiando a expansão estável do tamanho do mercado de embalagens de bioplásticos. O PHA, embora apenas uma participação de nicho hoje, está previsto em 22,38% CAGR conforme a consolidação se estabiliza e graus especiais visam aplicações degradáveis marinhas.

Misturas de amido permanecem o líder de volume entre polímeros biodegradáveis, com matérias-primas de milho, batata e mandioca oferecendo flexibilidade de hedge de preço. A capacidade de PLA da Tailândia e dos EAU impulsiona o suprimento regional, enquanto PBAT e PBS ganham tração em filmes que requerem tenacidade aprimorada em temperaturas de processamento mais baixas. Estratégias de duplo fornecimento protegem conversores da volatilidade de resina, mantendo o mercado de embalagens de bioplásticos resiliente a choques de preço.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Inovação em embalagem flexível impulsiona o crescimento

Formatos flexíveis comandaram 58,31% da receita de 2024 e estão projetados para liderar com uma CAGR de 21,61%. Filmes, embrulhos e bolsas se alinham bem com as propriedades mecânicas e de barreira do PLA e Bio-PE. O retrofit europeu de CHF 120 milhões da Nestlé mostra o capital necessário para fazer a transição, mas também demonstra prêmios de aceitação do consumidor que compensam preços de resina mais altos. A série de bolsas baseadas em cana-de-açúcar da Accredo sublinha ganhos de redução de carbono que impulsionam decisões de aquisição.

Recipientes rígidos ficam atrás devido a padrões de deflexão de calor mais altos, no entanto, estruturas multicamadas PLA-celulose agora se aproximam dos níveis de barreira de oxigênio adequados para molhos ambiente. O transbordamento de tecnologia de aplicações flexíveis para rígidas está estreitando o delta de desempenho, abrindo novos bolsões de receita dentro do mercado mais amplo de embalagens de bioplásticos.

Por Setor de Uso Final: Liderança do setor alimentário possibilita crescimento de cuidados pessoais

Alimentos e bebidas representaram 29,62% da receita em 2024, sustentados por conversões de restaurantes de serviço rápido e iniciativas de marca própria de varejistas. Louças compostáveis simplificam a classificação de resíduos em arenas e campi, adicionando outlets de alto volume ao mercado de embalagens de bioplásticos. Cuidados pessoais e cosméticos estão definidos para registrar uma CAGR de 21,02% conforme L'Oréal, Estée Lauder e Unilever canalizam mais de USD 1 bilhão para redesigns sustentáveis de recipientes.

Casos de uso farmacêutico emergem onde degradação controlada oferece evidência de violação e risco de resíduo reduzido. Marcas de beleza de luxo, produzindo aproximadamente 120 bilhões de unidades anualmente, fornecem margens premium que subscrevem P&D para estabilidade de cor e melhorias de barreira de fragrância, reforçando o crescimento a longo prazo no mercado de embalagens de bioplásticos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Eficiência de vendas diretas apoia crescimento indireto

Vendas diretas retiveram 60,12% de participação porque conversores requerem orientação técnica prática para adaptar misturas de resina e configurações de processo. O gasto de USD 45 milhões da Amcor em treinamento de parceiros globais ilustra a carga de trabalho consultiva por trás de cada tonelada vendida. À medida que graus de qualidade se padronizam, distribuidores indiretos estão escalando a 21,22% CAGR, expandindo acesso em cidades secundárias.

Plataformas de pedidos digitais agora cotam painéis de pegada de carbono ao vivo, permitindo que pequenas marcas façam benchmark de economias instantaneamente. Preços escalonados ainda favorecem negócios diretos de alto volume, no entanto, portais de e-commerce simplificados preenchem a lacuna para rótulos emergentes, ampliando o mercado endereçável de embalagens de bioplásticos.

Análise Geográfica

A Europa permaneceu a maior contribuidora regional com 38,28% do mercado de embalagens de bioplásticos em 2024, impulsionada pelo Regulamento de Embalagens e Resíduos de Embalagens que obriga reciclabilidade universal até 2030 e proíbe PFAS em artigos de contato com alimentos. A VerpackG da Alemanha impôs EUR 2,1 bilhões em taxas EPR em 2024, levando proprietários de marca a selecionar formatos bio-baseados que ganham 30% de desconto nas taxas. O sul da Europa testemunha adoção rápida em filmes de produtos frescos, enquanto mercados do norte focam em copos de iogurte rígidos que atendem especificações da cadeia fria.

A Ásia-Pacífico é a região de crescimento mais rápido, projetada em 22,56% CAGR até 2030. A regra de rastreabilidade da Índia, o GB 43352-2023 da China e a aquisição do governo japonês de alternativas biodegradáveis alinham alavancas políticas com estímulos de investimento. [2] Standardization Administration of China, "Express packaging standard GB 43352-2023," sac.gov.cn NatureWorks e Balrampur Chini Mills fornecem conversores domésticos, cortando custos de frete e se protegendo contra oscilações monetárias. A proximidade a matérias-primas agrícolas posiciona nações ASEAN como bases de exportação estratégicas para mercados da UE de alta demanda, amplificando o tamanho do mercado de embalagens de bioplásticos na região.

A América do Norte mostra impulso robusto conforme Califórnia, Oregon e Colorado finalizam cronogramas de taxas EPR que aumentam anualmente. Programas piloto de serviços alimentares na McDonald's e Starbucks aceleram qualificações de conversores a jusante. Subsídios federais no valor de USD 75 milhões para construções de compostagem sinalizam paridade de infraestrutura iminente, um facilitador crítico para penetração do mercado de embalagens de bioplásticos além das cidades costeiras. Canadá e México adotam rotulagem harmonizada para proteger cadeias de suprimento transfronteiriças, garantindo clareza regulatória para lançamentos integrados de marca.

Cenário Competitivo

O campo competitivo permanece moderadamente fragmentado. As principais empresas globais de embalagens integram substratos renováveis em linhas existentes, enquanto start-ups especializadas em bioplásticos perseguem avanços de propriedades. A Amcor superou sua meta interina ao fornecer mais de 10% de resina pós-consumo, demonstrando como incumbentes convertem escala em marcos de sustentabilidade. [3] Amcor, "Sustainability Report 2024," amcor.com A compra de USD 6,7 bilhões da Pactiv Evergreen pela Novolex estende a amplitude de canal para 39.000 SKUs, dando à empresa combinada poderosa alavancagem de barganha com varejistas.

Alianças tecnológicas dominam a estratégia. A parceria da Amcor com a Bloom Biorenewables injeta química de resíduos vegetais no suprimento de PET, enquanto Toray e Idemitsu colaboram em ABS de biomassa para diversificar longe de matérias-primas de açúcar. Registros de patentes subiram para 847 em 2024, com 34% focados em melhoria de barreira. Financiamento de risco se concentra em enzimas que aceleram compostagem e catalisadores que cortam energia de polimerização em 30%, sugerindo uma mudança de custos futura em todo o mercado de embalagens de bioplásticos.

Prazos de conformidade regulatória a partir de 2025 encorajam pré-reserva de capacidade, apertando o suprimento spot de curto prazo apesar de novos anúncios de plantas. Consequentemente, fornecedores que garantem resina dentro das especificações e entregam dados de ciclo de vida ganham contratos de vários anos. Participantes do mercado capazes de integração para trás em matérias-primas ou integração para frente em serviços de coleta estabelecem fossos defensáveis conforme o mercado de embalagens de bioplásticos pivota de nicho para mainstream.

Líderes da Indústria de Embalagens de Bioplásticos

-

BASF SE (Badische Anilin- und Soda-Fabrik)

-

TAGHLEEF INDUSTRIES GROUP

-

Mitsubishi Chemical Corporation

-

Alpagro Packaging

-

Amcor Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Novolex completou sua aquisição de USD 6,7 bilhões da Pactiv Evergreen, criando um líder diversificado em embalagens sustentáveis

- Março de 2025: A Emirates Biotech iniciou a construção de uma instalação de PLA de 120.000 tpa nos EAU com tecnologia Sulzer

- Fevereiro de 2025: A NatureWorks garantiu USD 350 milhões em financiamento para sua planta Ingeo PLA na Tailândia

- Janeiro de 2025: A Braskem completou uma expansão de biopolímero de 30%, adicionando 60.000 tpa de capacidade no Brasil.

Escopo do Relatório Global do Mercado de Embalagens de Bioplásticos

Bioplásticos são plásticos derivados de fontes orgânicas como amido de milho e são frequentemente ácido polilático (PLA). Esses plásticos estão sendo cada vez mais adotados na indústria de embalagens devido à sua capacidade de se decompor facilmente e rapidamente em comparação com plásticos padrão. O Mercado de Embalagens de Bioplásticos é segmentado por Tipo de Material (BIO - PET, BIO - PE, BIO - PA, Misturas de Amido, PLA, PBAT, PHA), Tipo de Produto (Embalagem Plástica Rígida, Embalagem Flexível), Setores de Usuário Final (Alimentos, Bebidas, Farmacêuticos, Cuidados Pessoais e Domésticos) e Geografia (América do Norte, Europa, Ásia Pacífico, América Latina, Oriente Médio e África).

Os tamanhos e previsões de mercado são fornecidos em termos de valor (milhões de USD) para todos os segmentos acima.

| Bioplásticos Não-Biodegradáveis | Bio-PET |

| Bio-PE | |

| Outros Bioplásticos Não-Biodegradáveis | |

| Bioplásticos Biodegradáveis | Misturas de Amido |

| Ácido Polilático (PLA) | |

| Poli(Adipato de Butileno-co-Tereftalato) (PBAT) | |

| Succinato de Polibutileno (PBS) | |

| Polihidroxialcanoatos (PHA) | |

| Outros Bioplásticos Biodegradáveis |

| Embalagem Rígida | Garrafas e Potes |

| Bandejas e Recipientes | |

| Outras Embalagens Rígidas | |

| Embalagem Flexível | Filmes e Embrulhos |

| Bolsas e Sacolas | |

| Outras Embalagens Flexíveis |

| Alimentos |

| Bebidas |

| Farmacêuticos |

| Cuidados Pessoais e Cosméticos |

| Outros Setores de Uso Final |

| Vendas Diretas |

| Vendas Indiretas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Bioplásticos Não-Biodegradáveis | Bio-PET | |

| Bio-PE | |||

| Outros Bioplásticos Não-Biodegradáveis | |||

| Bioplásticos Biodegradáveis | Misturas de Amido | ||

| Ácido Polilático (PLA) | |||

| Poli(Adipato de Butileno-co-Tereftalato) (PBAT) | |||

| Succinato de Polibutileno (PBS) | |||

| Polihidroxialcanoatos (PHA) | |||

| Outros Bioplásticos Biodegradáveis | |||

| Por Tipo de Produto | Embalagem Rígida | Garrafas e Potes | |

| Bandejas e Recipientes | |||

| Outras Embalagens Rígidas | |||

| Embalagem Flexível | Filmes e Embrulhos | ||

| Bolsas e Sacolas | |||

| Outras Embalagens Flexíveis | |||

| Por Setor de Uso Final | Alimentos | ||

| Bebidas | |||

| Farmacêuticos | |||

| Cuidados Pessoais e Cosméticos | |||

| Outros Setores de Uso Final | |||

| Por Canal de Distribuição | Vendas Diretas | ||

| Vendas Indiretas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens de bioplásticos?

O mercado de embalagens de bioplásticos atingiu USD 6,27 bilhões em 2025 e está definido para subir para USD 15,25 bilhões até 2030.

Qual região lidera o mercado de embalagens de bioplásticos?

A Europa lidera com uma participação de 38,28% em 2024, impulsionada por mandatos rigorosos de reciclagem e conteúdo da UE.

Qual tipo de material domina o mercado hoje?

O Bio-PET domina com uma participação de 39,43% graças à compatibilidade com a infraestrutura de reciclagem de PET existente.

Por que os formatos flexíveis estão crescendo mais rápido?

A embalagem flexível se alinha bem com as propriedades de materiais PLA e Bio-PE e apoia aplicações de serviço rápido e e-commerce, impulsionando uma CAGR de 21,61% até 2030.

Qual é a maior restrição para adoção mais ampla?

A competição de matérias-primas de biocombustíveis limita o fornecimento de polímeros bio-baseados, subtraindo 2,8 pontos percentuais da CAGR de previsão.

Página atualizada pela última vez em: