Análise de mercado de 1,4-butanodiol de base biológica

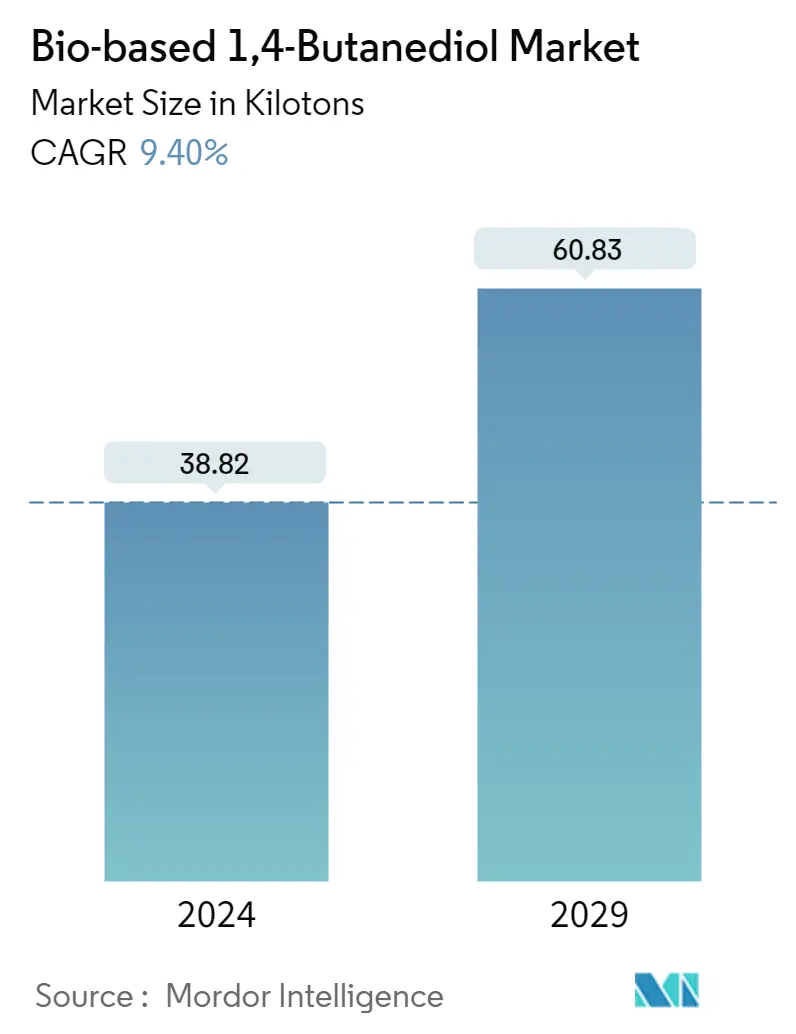

O tamanho do mercado de 1,4-butanodiol de base biológica é estimado em 38,82 quilotons em 2024, e deverá atingir 60,83 quilotons até 2029, crescendo a um CAGR de 9,40% durante o período de previsão (2024-2029).

A pandemia COVID-19 afetou o mercado de 1,4-butanodiol de base biológica devido à força de trabalho em quarentena, ao fechamento de empresas em geral e à interrupção das cadeias de abastecimento. Durante a pandemia, muitas fábricas responsáveis pela produção de 1,4-butanodiol de base biológica foram encerradas. O fechamento dessas fábricas prejudicou as vendas de 1,4-butanodiol de base biológica. Seções como automobilística, elétrica e eletrônica e têxtil foram temporariamente suspensas. Porém, no cenário atual, o crescimento do mercado se recuperou.

- Os principais fatores que impulsionam o crescimento do mercado são a crescente demanda por tereftalato de polibutileno (PBT) de vários setores e regulamentações governamentais rigorosas.

- Por outro lado, a concorrência massiva de produtos à base de combustíveis fósseis continua a ser uma preocupação para o mercado estudado.

- A mudança de foco para produtos ecológicos provavelmente proporcionará oportunidades para o mercado estudado durante o período de previsão.

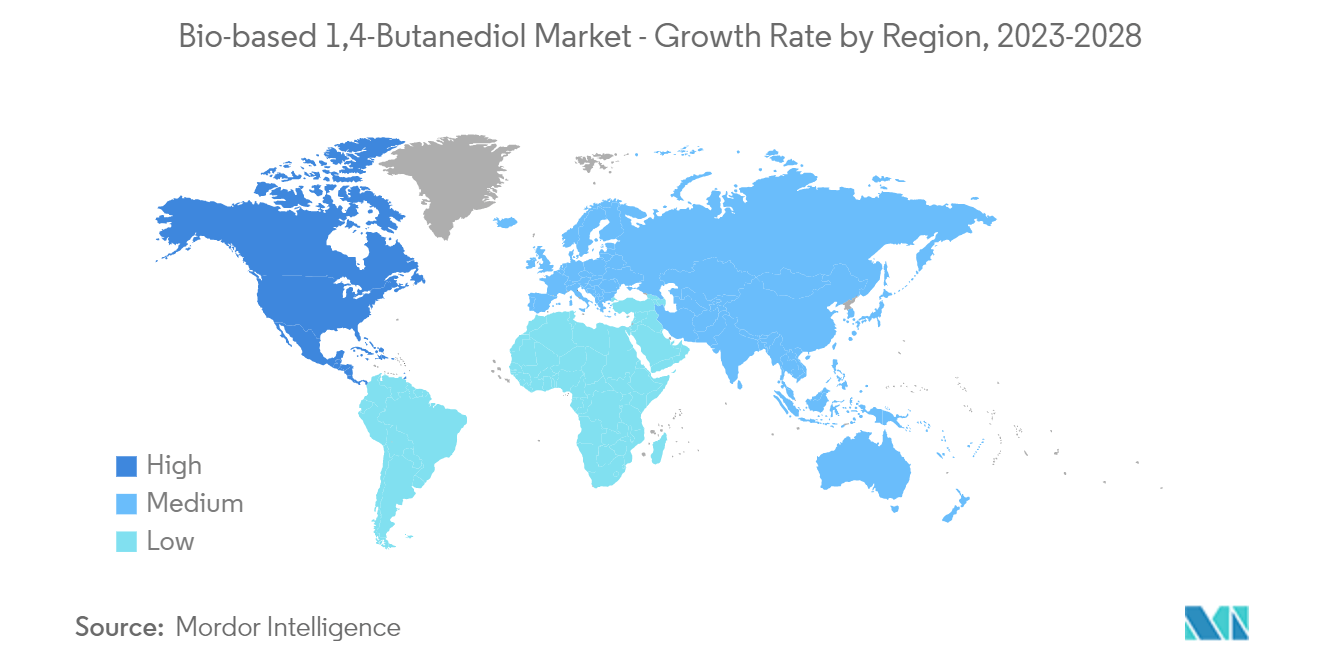

- A Europa dominou o mercado em todo o mundo. A demanda na região é impulsionada pelo uso crescente de 1,4-butanodiol de base biológica em indústrias como automotiva, eletrônica e eletrodomésticos.

Tendências de mercado de 1,4-butanodiol de base biológica

Aumento da demanda no mercado têxtil

- O 1,4 BDO é usado como adesivo em couro, plásticos, laminados de poliéster e calçados de poliuretano. O 1,4-butanodiol é um produto químico imediato usado na produção de poliuretano termoplástico (TPU), posteriormente utilizado na fabricação de sola de couro sintético.

- No entanto, a 1-4 BDO produz tetrahidrofurano (THF), usado para fazer fibra de spandex capturada na indústria de vestuário. Spandex é uma fibra sintética leve, macia e suave com uma elasticidade única. Devido à sua propriedade elástica, é utilizado na confecção de roupas elásticas.

- As fibras de spandex, compostas por 80% de politetrametilenoéter glicol (PTMEG ou PolyTHF), podem ser esticadas entre 500% e 700% de seu comprimento original e manter sua forma de forma durável.

- As taxas de crescimento da fibra de spandex são estimadas em cerca de 10%, muito superiores às dos têxteis. A tendência para roupas confortáveis com alto conforto de uso está impulsionando a demanda nesta área.

- Em setembro de 2022, a Lycra Company anunciou a primeira fabricação comercial em grande escala do mundo de spandex de origem biológica usando 1,4-BDO de base biológica QIRA como um de seus principais ingredientes. A empresa colaborou com a Qore para fabricar LYCRA de origem biológica de próxima geração. Esta fabricação envolve 70% do conteúdo da fibra LYCRA proveniente de matéria-prima renovável, ajudando a reduzir a pegada de carbono da fibra LYCRA em quase 44%. A primeira fibra LYCRA renovável feita com 1,4-BDO de base biológica QIRA será produzida nas instalações de produção da LYCRA Company em Tuas, Cingapura, até 2024. A LYCRA Company está buscando compromissos com diversas marcas e clientes de varejo prontos para buscar a bio-fibra. soluções derivadas para seu vestuário.

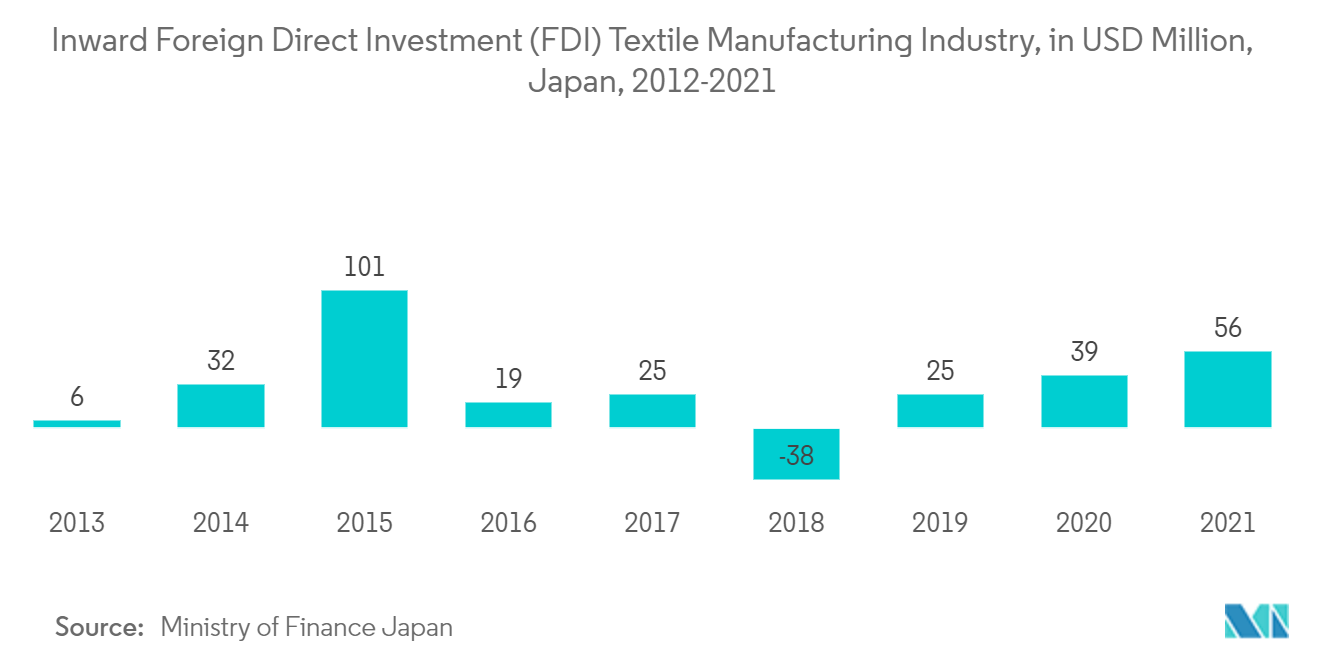

- Além disso, de acordo com o Ministério das Finanças do Japão, o investimento direto estrangeiro (IDE) na indústria têxtil japonesa representou 56 milhões de dólares em 2021, em comparação com 39 milhões de dólares em 2020.

- Tais fatores mostram que o mercado observará um crescimento estagnado da indústria têxtil durante o período de previsão.

Espera-se que a Europa domine o mercado

- A região europeia dominou a quota de mercado global. A demanda no mercado estudado é impulsionada pela crescente demanda de indústrias como automotiva, eletrônica e eletrodomésticos.

- A Alemanha inclui a indústria eletrônica e automobilística mais significativa da Europa. O mercado elétrico e eletrônico alemão é o maior da Europa e o quinto maior do mundo.

- De acordo com o ZVEI, o volume de negócios da indústria eletro e digital da Alemanha representou 200,4 mil milhões de euros (218,19 mil milhões de dólares) em 2021, testemunhando uma taxa de crescimento de 10,2% em comparação com 181,9 mil milhões de euros (198,05 mil milhões de dólares) em 2020. Além disso, a produção do A indústria electro e digital representou 162,9 mil milhões de euros (177,36 mil milhões de dólares) em 2021, registando uma taxa de crescimento de 8,8% em comparação com 149,6 mil milhões de euros (162,88 mil milhões de dólares) em 2020. Tais tendências na indústria aumentaram a procura de produtos de base biológica. 1,4 butanodiol para aplicações eletrônicas e semicondutores no país.

- Além disso, a Alemanha lidera o mercado automóvel europeu, com 41 fábricas de montagem e produção de motores que contribuem para um terço da produção automóvel total da Europa. No total de 2021, o país produziu 3.096.165 veículos, o que diminuiu 12% em comparação com 3.742.454 carros no mesmo período de 2020. O declínio da indústria automotiva provavelmente afetará o mercado estudado. No entanto, estima-se que a indústria automotiva se recupere e cresça mais tarde no período de previsão.

- O Reino Unido é o maior mercado europeu de produtos eletrónicos de consumo topo de gama, com cerca de 18.000 empresas de eletrónica sediadas no Reino Unido. A demanda por dispositivos eletrônicos tecnologicamente avançados registrou crescimento significativo no mercado de eletrônicos de consumo no país. Espera-se que este aumento na demanda impulsione a produção de eletrônicos no país, levando à necessidade de 1,4-butanodiol de base biológica para aplicações eletrônicas.

- A indústria automóvel francesa teve um desempenho muito melhor quando comparada com outras grandes economias da Europa nos últimos anos. No total de 2021, o país produziu cerca de 917.907 unidades de veículos, o que aumentou 3% em relação a 2020.

- Além disso, com o aumento da renda da população, a demanda por eletrodomésticos, como ar-condicionado, geladeiras, máquinas de lavar, micro-ondas, etc., aumentou visivelmente, impulsionando ainda mais o crescimento do mercado de eletrodomésticos.

- Assim, espera-se que todas essas tendências favoráveis de mercado impulsionem a demanda por 1,4-butanodiol de base biológica para aplicações de matérias-primas na região durante o período de previsão.

Visão geral da indústria de 1,4-butanodiol de base biológica

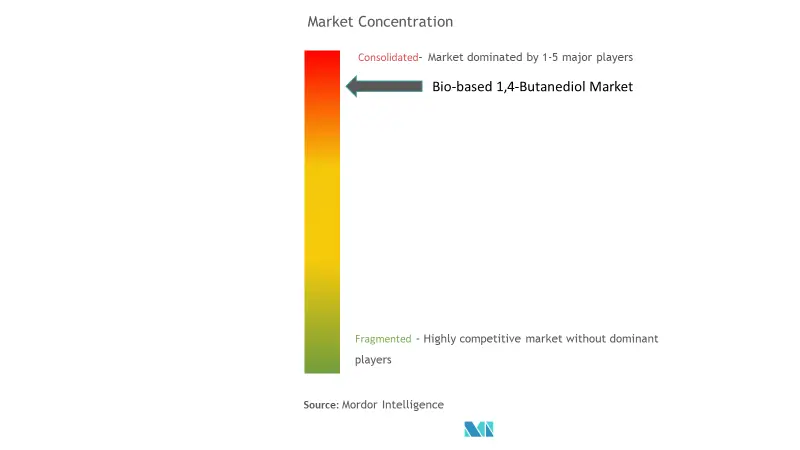

O mercado global de 1,4 butanodiol de base biológica é um oligopólio, onde a Novamont SpA detém a participação dominante na capacidade de produção. Alguns dos players notáveis no mercado incluem Novamont SpA, Shandong Landian Biological Technology, DSM, BASF SE e Global Bio-chem Technology Group Company Limited (não em uma ordem específica), entre outros.

Líderes de mercado de 1,4-butanodiol de base biológica

Novamont SpA

Shandong LanDian Biological Technology Co. Ltd

DSM

BASF SE

Global Bio-chem Technology Group Company Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de 1,4-butanodiol de base biológica

- Setembro de 2022 QIRA colaborou com LYCRA, uma marca têxtil e de vestuário. A LYCRA usará o BDO de base biológica da Qira para a fabricação de spandex. Isso resultará em 70% do conteúdo de fibra LYCRA derivado de matéria-prima renovável.

- Maio de 2022 Yuanli Science and Technology lançou 1,4 BDO de base biológica em 2021. Além de negociar na região da Ásia, a empresa começou a exportar para o mercado da União Europeia em maio de 2022. O produto é utilizado em diversos produtos de uso final e indústrias, como spandex, plásticos biodegradáveis, poliuretano, materiais para calçados, novas baterias energéticas, etc. Ajudou a empresa a aumentar sua base de clientes e presença geográfica.

Segmentação da indústria de 1,4-butanodiol de base biológica

O 1,4-butanodiol de base biológica, fabricado principalmente por fermentação de açúcar, é polimerizado com ácido tereftálico para produzir tereftalato de polibutileno (PBT). PBT é um poliéster termoplástico semicristalino, branco ou esbranquiçado com maior resistência ao impacto, melhor resistência elétrica e resistência química excepcional. Essas propriedades do PBT o tornam amplamente adequado para aplicações nas indústrias elétrica e eletrônica, telecomunicações e TI e automotiva. O mercado de 1,4 butanodiol de base biológica é segmentado com base na aplicação, indústria de usuários finais e geografia. Por aplicação, o mercado é segmentado em tetrahidrofurano (THF), polibutileno tereftalato (PBT), gama-butirolactona (GBL), poliuretano (PU), entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias automotivas, elétricas e eletrônicas, têxteis e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado de 1,4 butanodiol de base biológica em 11 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Tetrahidrofurano (THF) |

| Tereftalato de Polibutileno (PBT) |

| Gama-Butirolactona (GBL) |

| Poliuretano (PU) |

| Outras aplicações |

| Automotivo |

| Elétrica e Eletrônica |

| Têxtil |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| Resto do mundo | América do Sul |

| Oriente Médio e África |

| Aplicativo | Tetrahidrofurano (THF) | |

| Tereftalato de Polibutileno (PBT) | ||

| Gama-Butirolactona (GBL) | ||

| Poliuretano (PU) | ||

| Outras aplicações | ||

| Indústria do usuário final | Automotivo | |

| Elétrica e Eletrônica | ||

| Têxtil | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Resto do mundo | América do Sul | |

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de 1,4-butanodiol de base biológica

Qual é o tamanho do mercado de 1,4-butanodiol de base biológica?

O tamanho do mercado de 1,4-butanodiol de base biológica deverá atingir 38,82 quilotons em 2024 e crescer a um CAGR de 9,40% para atingir 60,83 quilotons até 2029.

Qual é o tamanho atual do mercado de 1,4-butanodiol de base biológica?

Em 2024, o tamanho do mercado de 1,4-butanodiol de base biológica deverá atingir 38,82 quilotons.

Quem são os principais atores do mercado de 1,4-butanodiol de base biológica?

Novamont SpA, Shandong LanDian Biological Technology Co. Ltd, DSM, BASF SE, Global Bio-chem Technology Group Company Limited são as principais empresas que operam no mercado de 1,4-butanodiol de base biológica.

Qual é a região que mais cresce no mercado de 1,4-butanodiol de base biológica?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de 1,4-butanodiol de base biológica?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de 1,4-butanodiol de base biológica.

Que anos esse mercado de 1,4-butanodiol de base biológica cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de 1,4-butanodiol de base biológica foi estimado em 35,48 quilotons. O relatório abrange o tamanho histórico do mercado de 1,4-butanodiol de base biológica para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de 1,4-butanodiol de base biológica para anos 2024, 2025 , 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de 1,4-butanodiol de base biológica

Estatísticas para a participação de mercado de 1,4-butanodiol de base biológica em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de 1,4-butanodiol de base biológica inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.