Análise do mercado de cânhamo industrial

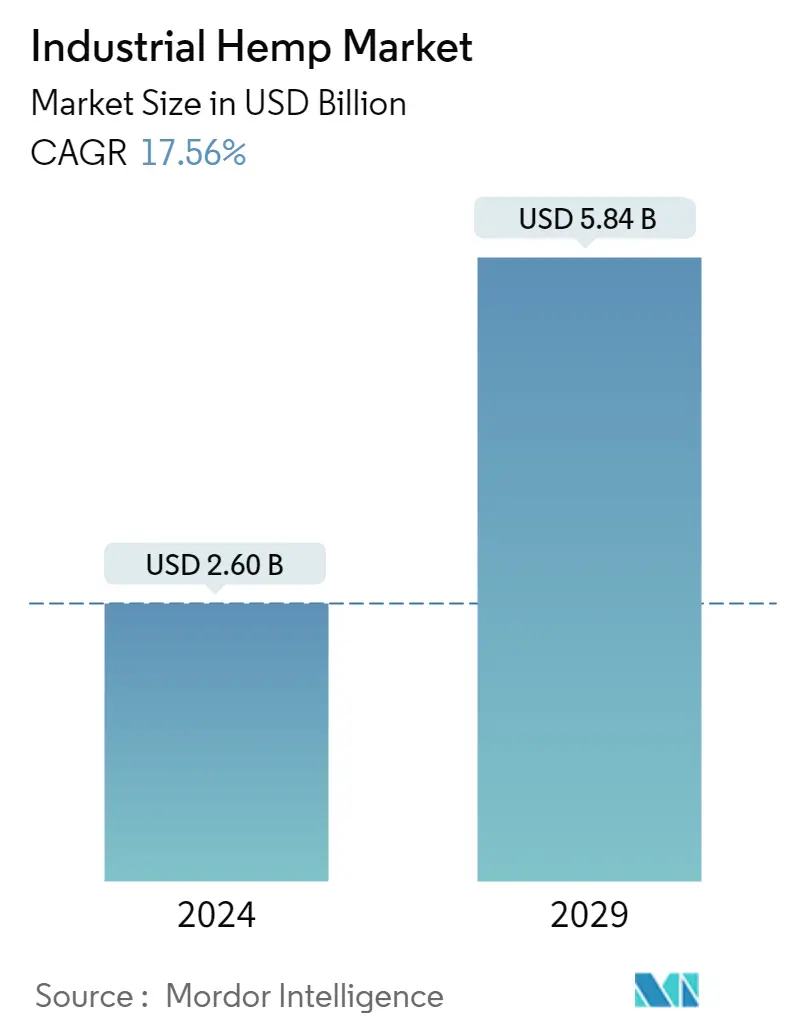

O tamanho do mercado de cânhamo industrial é estimado em US$ 2,60 bilhões em 2024, e deverá atingir US$ 5,84 bilhões até 2029, crescendo a um CAGR de 17,56% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pela COVID-19 em 2020. As atividades de manufatura e construção foram interrompidas como resultado dos bloqueios. O surto de COVID-19 também trouxe diversas consequências de curto e longo prazo para a indústria da construção. De acordo com a Associated General Contractors of America (AGC), houve interrupções no trabalho ou projetos cancelados e, portanto, menos demanda por projetos não essenciais, como escritórios, entretenimento e instalações esportivas, nos primeiros meses de 2020. Além disso, em 2021, a procura pelo mercado estudado recuperou-se e deverá crescer a um ritmo significativo nos próximos anos.

- No curto prazo, os principais fatores que impulsionam o mercado estudado são a enorme demanda por produtos industriais de cânhamo em diversas aplicações e aplicações altamente funcionais no setor de saúde.

- Por outro lado, regulamentações rigorosas associadas ao cânhamo estão dificultando o crescimento do mercado.

- Espera-se que a natureza ecológica do cânhamo, com baixa pegada de carbono, extensas atividades de Pesquisa e Desenvolvimento e regulamentações recentes relacionadas ao cânhamo, ofereça oportunidades lucrativas para o crescimento do mercado.

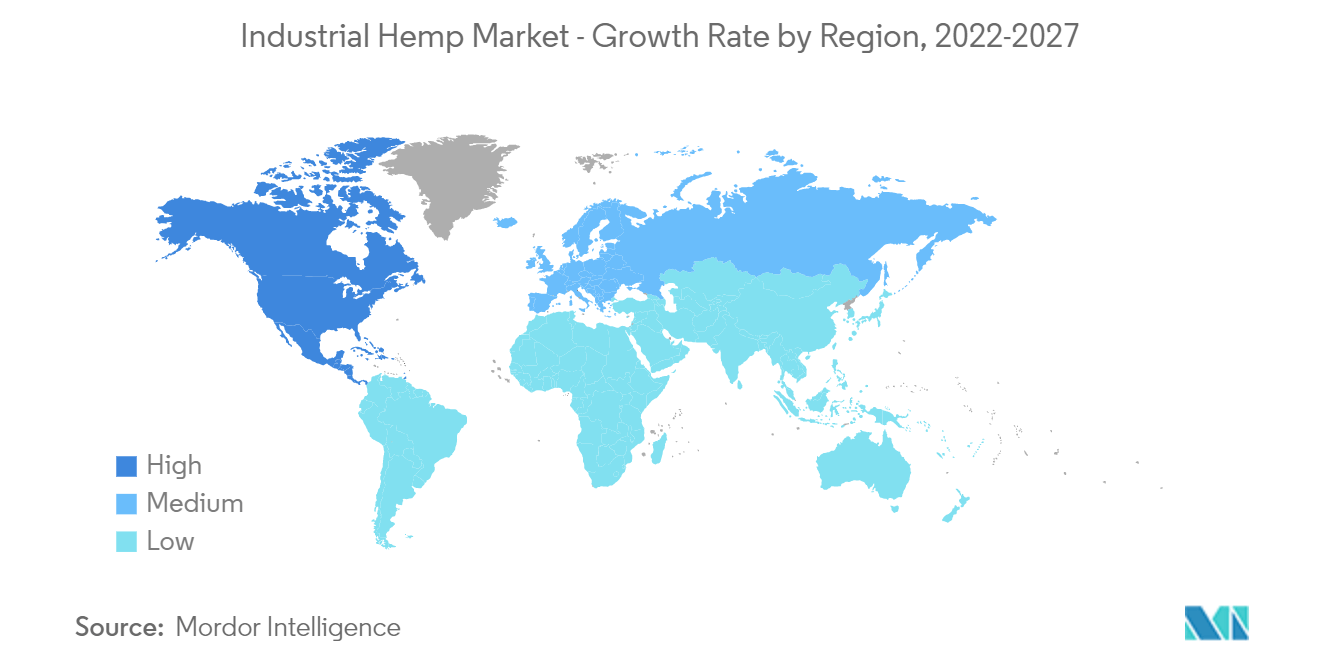

- Espera-se que a região da América do Norte cresça ao ritmo mais rápido em todo o mundo, com o maior consumo vindo de países como os Estados Unidos e o Canadá.

Tendências do mercado de cânhamo industrial

Aumento da demanda do segmento de alimentos e bebidas

- O cânhamo industrial é obtido a partir da cepa de Cannabis sativa, que é cultivada especificamente devido aos diversos usos dos produtos à base de cânhamo.

- As sementes de cânhamo são usadas na panificação ou podem ser usadas para fazer bebidas como leite de cânhamo. As sementes de cânhamo também podem ser consumidas cruas e possuem alto teor de proteínas, por isso são utilizadas na alimentação animal e em sementes de pássaros.

- As sementes de cânhamo são prensadas para produzir óleo de cânhamo rico em ácidos graxos insaturados. As folhas de cânhamo podem ser consumidas diretamente como saladas ou prensadas para fazer suco.

- As sementes de cânhamo são ricas em dois ácidos graxos essenciais, o linoléico (ômega-6) e o linolênico (ômega-3). Eles também são uma rica fonte de vitamina E, vitamina B1, vitamina B2, vitamina B6 e vitamina D, por isso são usados em bebidas prontas para beber, bebidas energéticas, lanches e cereais, sopas, molhos e produtos de panificação. produtos.

- Os humanos não podem produzir ácidos graxos essenciais. A adição de sementes de cânhamo pode ser útil para eles, pois são uma grande fonte de linoléico (ômega-6) e linolênico (ômega-3). Eles têm baixo teor de gorduras saturadas e não contêm gordura trans.

- Além disso, de acordo com Statista, a indústria global de alimentos e bebidas deverá registar um CAGR de 9,11% de 2022 a 2026 e deverá ser avaliada em 1,05 mil milhões de dólares até ao final de 2026.

- Somente a indústria brasileira de foodservice gerou uma receita de US$ 82,2 bilhões em 2021, um crescimento de 26% em relação a 2020. Segundo o Departamento de Agricultura dos EUA, a indústria deverá registrar uma taxa de crescimento de 18%. É uma das maiores do mundo, com 45.000 empresas, das quais 86% são PME.

- Segundo a Associação Brasileira da Indústria de Processamento de Alimentos (ABIA), o setor de processamento de alimentos do país registrou receitas de US$ 171 bilhões em 2021, um aumento de 16,9% em relação a 2020. A crescente produção de alimentos no país pode impulsionar a demanda por cânhamo industrial em o país.

- Devido a todos os factores acima mencionados, espera-se que a procura de cânhamo industrial no segmento de alimentos e bebidas cresça rapidamente durante o período de previsão.

Região da América do Norte dominará o mercado

- Espera-se que a região da América do Norte cresça no ritmo mais rápido durante o período de previsão. Em países como os Estados Unidos e o Canadá, devido à crescente população geriátrica e ao aumento da consciencialização dos consumidores, a procura de cânhamo industrial tem vindo a aumentar.

- Espera-se que as crescentes preocupações com doenças de pele e um número crescente de doenças crónicas aumentem a procura de cânhamo industrial.

- Após a aprovação da Farm Bill 2018, surgiram muitas novas perspectivas para o cultivo de cânhamo e seus produtos utilizados numa variedade de indústrias de utilizadores finais. No entanto, ainda cabe a cada estado aprovar leis que legalizem a cultura e apresentar um plano ao USDA descrevendo os regulamentos e leis estaduais que orientam a produção, testes, licenciamento e transporte do cânhamo.

- Os agricultores dos Estados Unidos produziram 824 milhões de dólares em cânhamo industrial em 2021, revelou o Departamento de Agricultura dos EUA num relatório baseado em inquéritos em Fevereiro. O valor do cânhamo cultivado para sementes totalizou 41,5 milhões de dólares, enquanto o cânhamo para fibra foi avaliado em 41,4 milhões de dólares e o cânhamo para grãos em 5,99 milhões de dólares no ano anterior.

- De acordo com a Pesquisa de Área Cultivada e Produção de Cânhamo de 2021, coletada por valor, a maior utilização do cânhamo cultivado ao ar livre foi floral, com US$ 623 milhões. A maior utilização do cânhamo cultivado sob proteção foi floral, com US$ 64,4 milhões.

- De acordo com o Departamento de Agricultura dos Estados Unidos, a área plantada de cânhamo industrial cultivado a céu aberto para todas as utilizações nos Estados Unidos totalizou 54.152 acres. O valor da produção de cânhamo a céu aberto dos EUA totalizou US$ 712 milhões. O valor da produção de cânhamo cultivado sob protecção nos Estados Unidos totalizou 112 milhões de dólares.

- A indústria farmacêutica nos Estados Unidos é a maior do mundo, respondendo por mais de 40% das receitas farmacêuticas mundiais. Apesar da recente recessão, é provável que aumente nos anos seguintes. A população crescente e envelhecida nos Estados Unidos está a alimentar esta expansão. Além disso, 15% da população dos Estados Unidos tem mais de 65 anos e prevê-se que esta percentagem aumente no futuro. No geral, a crescente procura pela indústria farmacêutica deverá impulsionar a procura do mercado por cânhamo industrial.

- Além disso, a indústria têxtil mexicana se beneficia do acordo NAFTA, que permite o livre comércio entre os Estados Unidos, o Canadá e o México. Na sequência do Acordo Estados Unidos-México-Canadá (USMCA), também conhecido como NAFTA 2.0, o México está numa posição ideal para conquistar ainda mais a quota de mercado da indústria transformadora da China, particularmente na indústria têxtil.

- Os factores acima mencionados, juntamente com o apoio governamental, estão a contribuir para o aumento da procura de cânhamo industrial durante o período de previsão.

Visão geral da indústria de cânhamo industrial

O mercado global de cânhamo industrial é fragmentado por natureza. Alguns dos principais players do mercado incluem International Flavors Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray) e Robertet.

Líderes de mercado de cânhamo industrial

International Flavors & Fragrances Inc.

Firmenich SA

PharmaCielo Ltd

Manitoba Harvest (Tilray)

Robertet

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cânhamo industrial

- Janeiro de 2022 MariMed Inc. assinou um acordo definitivo para adquirir o Green Growth Group Inc., detentor de uma licença provisória de artesanato de cannabis em Illinois.

- Janeiro de 2022 MariMed Inc. assinou um acordo definitivo para adquirir a Kind Therapeutics USA LLC, uma empresa líder de cannabis verticalmente integrada em Maryland.

- Janeiro de 2022 CV Sciences adicionou 770 novas lojas nos Estados Unidos à sua rede de distribuição após assinar um novo acordo com a GNC, um varejista de saúde e bem-estar com sede em Pittsburgh.

Segmentação da indústria de cânhamo industrial

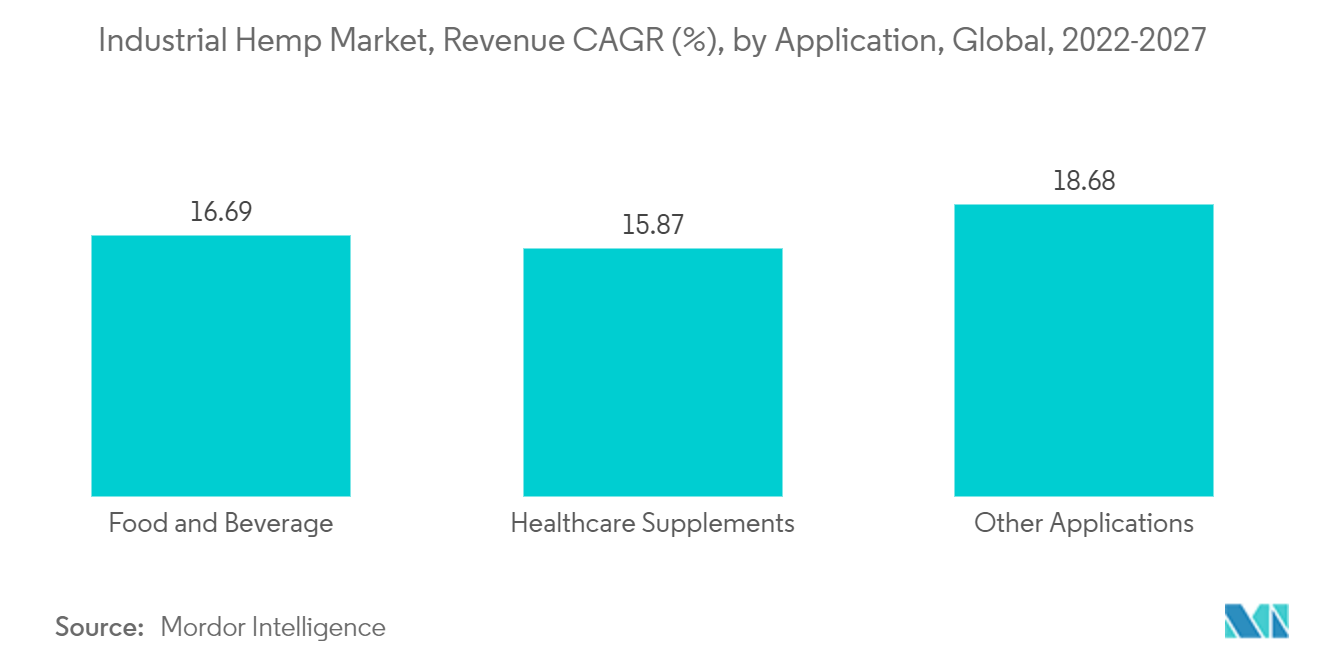

O cânhamo industrial é uma variedade não medicinal de Cannabis sativa com teor muito baixo de delta-9-tetrahidrocanabinol (THC). É uma mercadoria agrícola que provém da mesma espécie de planta, Cannabis sativa, mas de diferentes cultivares que foram criadas para diferentes utilizações. São formas geneticamente distintas de cannabis e diferenciam-se pelo seu uso, composição química e práticas de cultivo. O cânhamo industrial tem sido uma fonte de fibras e sementes oleaginosas há séculos e é amplamente utilizado para produzir uma variedade de produtos industriais e de consumo em todo o mundo. É uma cultura de dupla finalidade e pode ser cultivada como semente e fibra. O mercado de cânhamo industrial é segmentado com base no tipo, aplicação e geografia. Por tipo, o mercado é segmentado em sementes de cânhamo (consumidas cruas, cozidas ou torradas), óleo de semente de cânhamo, óleo de cânhamo canabidiol (CBD), proteína de cânhamo (suplemento) e extrato de cânhamo (sem CBD). Por aplicação, o mercado é segmentado em alimentos e bebidas, suplementos de saúde, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de cânhamo industrial em 9 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Semente de Cânhamo (Consumida Crua, Cozida ou Assada) |

| Óleo de sementes de cânhamo |

| Óleo de cânhamo canabidiol (CBD) |

| Proteína de Cânhamo (Suplemento) |

| Extrato de cânhamo (sem CBD) |

| Alimentos e Bebidas |

| Suplementos de saúde |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Chile | |

| Resto da América do Sul | |

| Resto do mundo |

| Tipo | Semente de Cânhamo (Consumida Crua, Cozida ou Assada) | |

| Óleo de sementes de cânhamo | ||

| Óleo de cânhamo canabidiol (CBD) | ||

| Proteína de Cânhamo (Suplemento) | ||

| Extrato de cânhamo (sem CBD) | ||

| Aplicativo | Alimentos e Bebidas | |

| Suplementos de saúde | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Chile | ||

| Resto da América do Sul | ||

| Resto do mundo | ||

Perguntas frequentes sobre pesquisa de mercado de cânhamo industrial

Qual é o tamanho do mercado de cânhamo industrial?

O tamanho do mercado de cânhamo industrial deverá atingir US$ 2,60 bilhões em 2024 e crescer a um CAGR de 17,56% para atingir US$ 5,84 bilhões até 2029.

Qual é o tamanho atual do mercado de cânhamo industrial?

Em 2024, o tamanho do mercado industrial de cânhamo deverá atingir US$ 2,60 bilhões.

Quem são os principais atores do mercado de cânhamo industrial?

International Flavors & Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray), Robertet são as principais empresas que operam no mercado de cânhamo industrial.

Qual é a região que mais cresce no mercado de cânhamo industrial?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de cânhamo industrial?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de cânhamo industrial.

Que anos esse mercado de cânhamo industrial cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado industrial de cânhamo foi estimado em US$ 2,21 bilhões. O relatório abrange o tamanho histórico do mercado de cânhamo industrial para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cânhamo industrial para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Cânhamo Industrial

Estatísticas para a participação de mercado de cânhamo industrial em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do cânhamo industrial inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.