Tamanho e Participação do Mercado de Sensores Automotivos

Análise do Mercado de Sensores Automotivos pela Mordor Intelligence

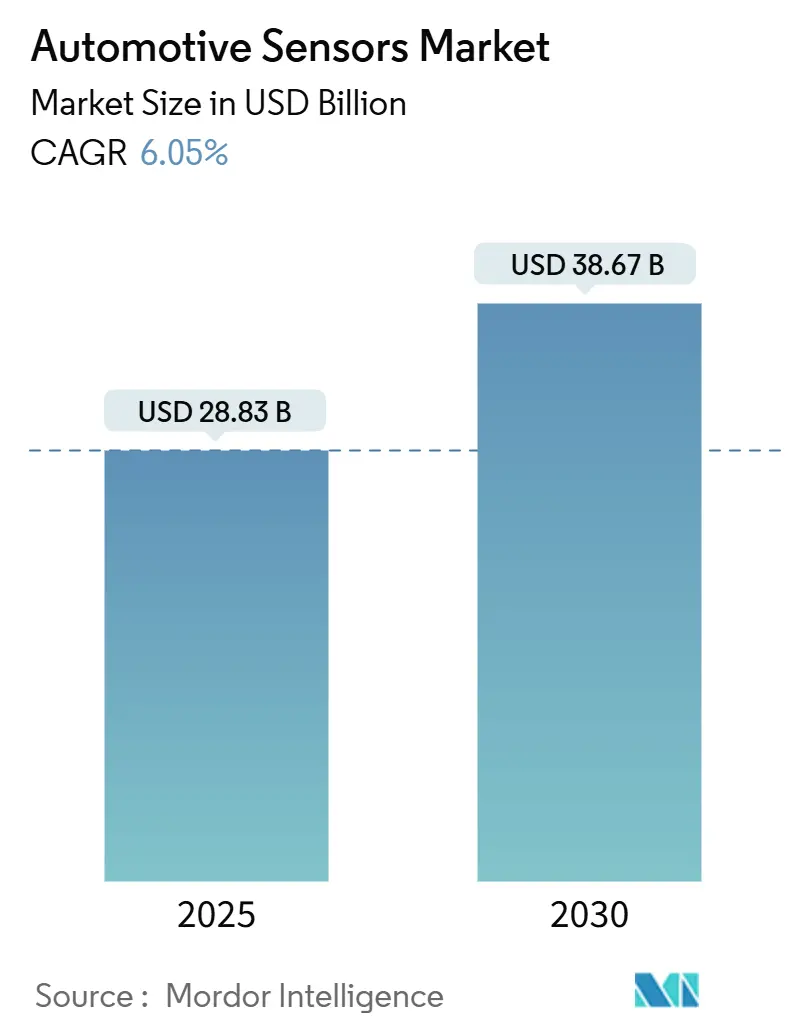

O mercado de sensores automotivos alcançou US$ 28,83 bilhões em 2025 e está previsto para chegar a US$ 38,67 bilhões até 2030 com uma TCAC de 6,05%. O crescimento do mercado está ancorado na aceleração das implementações de sistemas avançados de assistência ao motorista (ADAS), mandatos de eletrificação que adicionam novos pontos de sensoriamento, e na capacidade da indústria de semicondutores de fornecer sistemas micro-eletromecânicos (MEMS) custo-efetivos em escala. O impulso também reflete a mudança do sensoriamento mecânico para eletrônico, particularmente em sistemas de propulsão, onde tecnologias de percepção com preços premium substituem componentes legados. A pressão regulatória por redução de emissões e desempenho de prevenção de acidentes mantém a demanda estável, enquanto a queda dos preços médios de venda (ASPs) para MEMS reduz as barreiras de adoção em todos os segmentos de veículos. O mercado de sensores automotivos, portanto, evolui de funções básicas de medição em direção a dispositivos de borda inteligentes e conectados capazes de processar dados localmente.

Principais Conclusões do Relatório

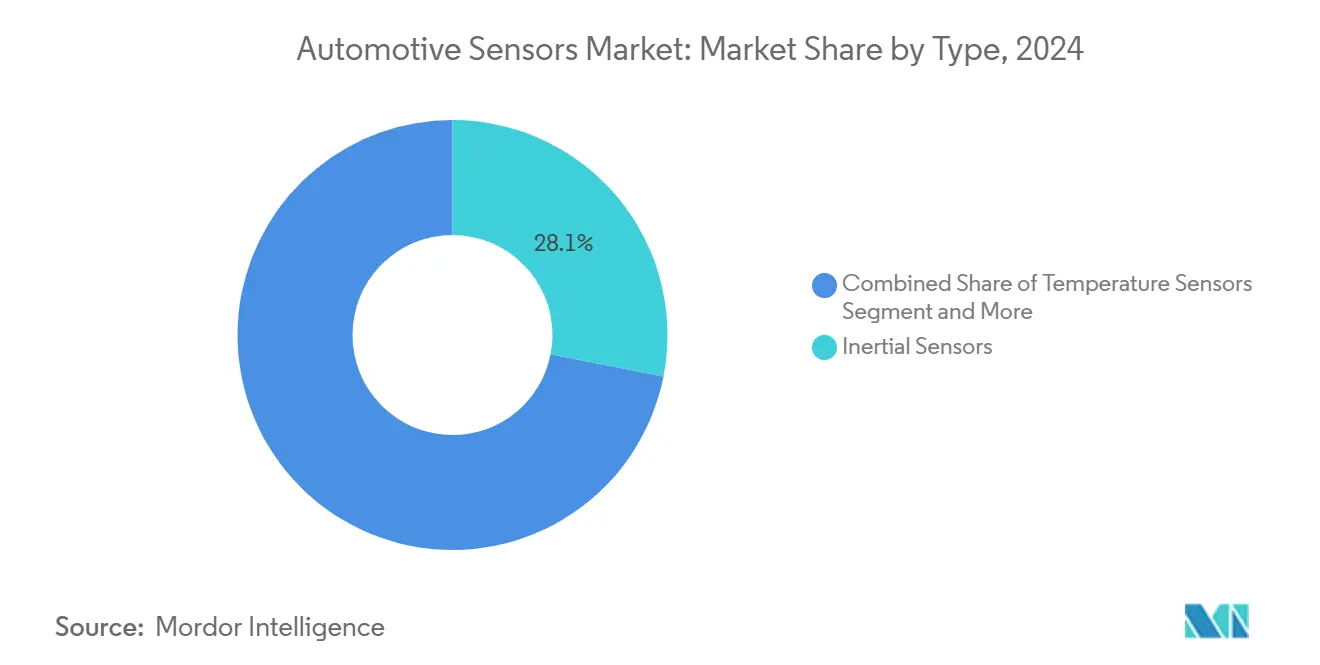

- Por tipo, sensores inerciais lideraram o mercado de sensores automotivos com 28,13% da participação em 2024 e estão crescendo a uma TCAC de 6,47% até 2030.

- Por aplicação, o segmento de trem de força deteve 40,55% do tamanho do mercado de sensores automotivos em 2024, enquanto telemática registrou a TCAC mais rápida de 8,86% até 2030.

- Por tipo de veículo, carros de passeio comandaram 71,18% da participação de receita em 2024; veículos comerciais estão se expandindo a uma TCAC de 7,15% até 2030.

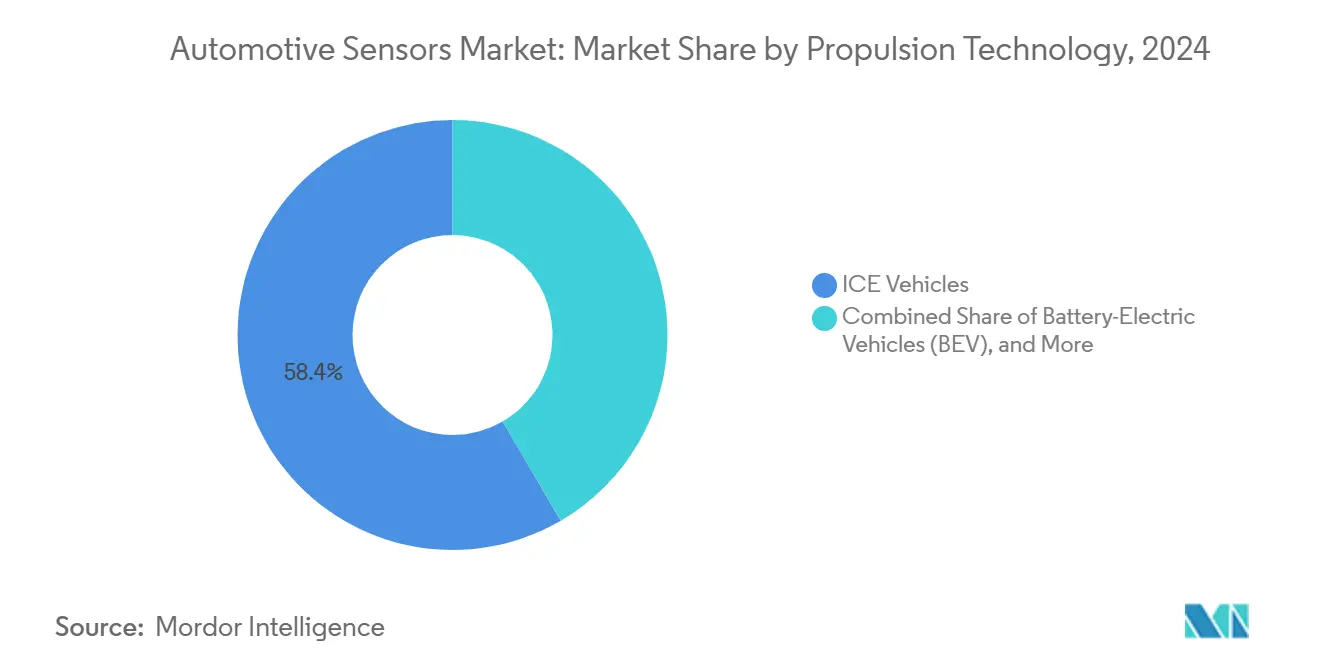

- Por tecnologia de propulsão, veículos de motor de combustão interna detiveram 58,40% do tamanho do mercado de sensores automotivos em 2024; veículos elétricos a célula de combustível estão projetados para crescer a uma TCAC de 24,50% até 2030.

- Por canal de vendas, sensores instalados pelo OEM dominaram com 88,20% de participação em 2024; o segmento de pós-venda está avançando a uma TCAC de 12,40% até 2030.

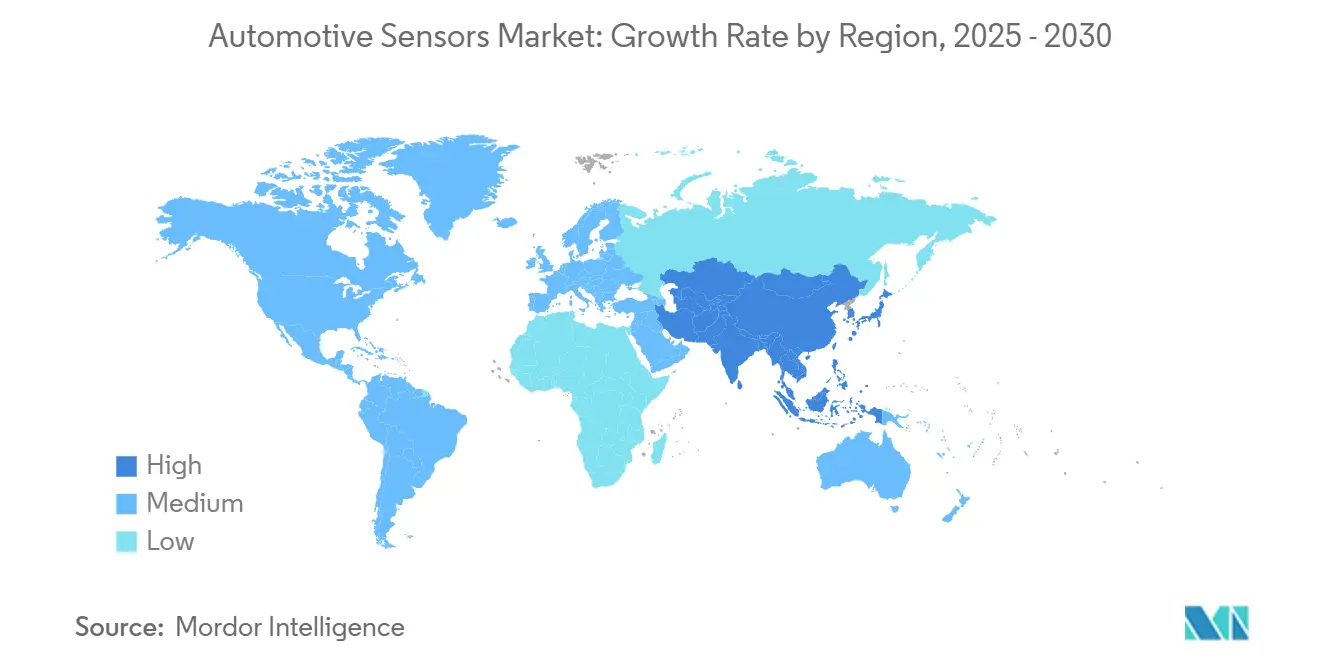

- Por geografia, Ásia-Pacífico capturou 42,30% da participação de receita em 2024 e está avançando a uma TCAC de 9,10% até 2030.

Tendências e Insights do Mercado Global de Sensores Automotivos

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proliferação de Sensores ADAS e Condução Autônoma | +1.8% | Global, liderada pela América do Norte e Europa | Médio prazo (2-4 anos) |

| Mandatos de Emissão e Segurança Impulsionando Sensores de Pressão/Gás | +1.2% | Global, mais forte na UE e China | Curto prazo (≤ 2 anos) |

| Boom de Sensoriamento Térmico-Bateria de VE | +1.5% | Núcleo APAC, expandindo para América do Norte | Médio prazo (2-4 anos) |

| Queda do ASP MEMS Permitindo Adoção em Massa | +0.9% | Global, mercados sensíveis ao custo primeiro | Longo prazo (≥ 4 anos) |

| Sensores Inteligentes de Autodiagnóstico Prontos para OTA | +0.6% | Mercados premium, mainstream gradual | Longo prazo (≥ 4 anos) |

| Demanda de Telemática de Seguro Baseado no Uso | +0.4% | América do Norte e Europa principalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de sensores ADAS e condução autônoma

Frenagem automática de emergência, assistência de manutenção de faixa e detecção de pedestres em avaliações de segurança futuras impulsionam contagens mais altas de sensores por veículo[1]National Highway Traffic Safety Administration, "New Car Assessment Program Final Decision Notice - ADAS Roadmap," nhtsa.gov. Roteiros de semicondutores antecipam que ADAS capturará quase um terço da demanda automotiva de chips até 2027 conforme funções Nível 2+ se tornam padrão. Marcas chinesas intensificam a competição de preços ao agrupar suítes ADAS completas sem custo mínimo, compelindo fornecedores globais a cortar preços de sistema sem erodir desempenho. Fusão de radar, LiDAR e câmera está prestes a alcançar 99,97% de precisão de detecção, mas criar cargas de dados em escala de terabyte que são cada vez mais processadas na borda do sensor para reduzir latência. Capacidade de IA de borda, portanto, torna-se a próxima alavanca de diferenciação no mercado de sensores automotivos.

Mandatos de emissão e segurança impulsionando sensores de pressão / gás

As regras da Agência de Proteção Ambiental dos EUA de 2027-2032 exigem um corte de 50% na saída de gases de efeito estufa, forçando o sensoriamento em tempo real da eficiência do pós-tratamento de escape[2]Environmental Protection Agency, "Multi-Pollutant Emissions Standards for Model Years 2027-2032," epa.gov. Regulamentações paralelas de veículos a hidrogênio (FMVSS 307/308) adicionam requisitos de detecção de pressão e vazamento para novos sistemas de combustível. Euro 7 estende limites de particulados e NOx, estimulando demanda por sensores de gás de precisão, enquanto o Sistema Seguro Progressivo do Reino Unido introduz sensoriamento de ponto cego em caminhões pesados para proteger usuários vulneráveis da estrada. Os mandatos sobrepostos estreitam janelas de design e garantem demanda de vários anos para sensores de pressão e gás de alta precisão.

Boom de sensoriamento térmico-bateria de VE

O Regulamento Técnico Global 20 da UNECE obriga sensores embutidos em cada pacote de bateria para detectar eventos de fuga térmica. Fornecedores como a Infineon agora comercializam dispositivos de pressão dedicados certificados para ISO 26262 para desligamentos de segurança autônomos. Pesquisas destacam sensores óticos de Rede de Bragg de Fibra e infravermelho para monitoramento não-intrusivo de células, ampliando a paleta de tecnologia. Com o valor de semicondutores por veículo elétrico já seis vezes maior que em carros de combustão interna, o sensoriamento de segurança de bateria tornou-se uma categoria obrigatória e rica em margem.

Queda do ASP MEMS permitindo adoção em massa

A produção global de MEMS atingiu 34 bilhões de unidades em 2024 conforme fundições de 300 mm expandem, empurrando ASPs de sensores para baixo e permitindo que até veículos de entrada adicionem múltiplos nós de sensoriamento. A Bosch recentemente revelou o menor acelerômetro automotivo do mundo, demonstrando miniaturização que reduz custo de material mas aumenta densidade de desempenho. Substratos padronizados sob SEMI MS12 encurtam ciclos de desenvolvimento e encorajam fornecimento multi-fonte, sustentando declínios de custo de longo prazo na indústria de sensores automotivos.

Análise de Impacto das Restrições

| Restrição | (~)% Impacto na TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pressão de Custo de Sensor em Veículos de Mercado de Massa | -1.1% | Global, aguda em mercados emergentes | Curto prazo (≤ 2 anos) |

| Volatilidade de Fornecimento de Wafer de Semicondutor | -0.8% | Global, concentrada na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Responsabilidade ADAS Atrasando Novas Especificações de Sensor | -0.5% | América do Norte e Europa principalmente | Médio prazo (2-4 anos) |

| Limites de Privacidade à Monetização de Dados de Sensor | -0.3% | Europa e jurisdições selecionadas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Pressão de custo de sensor em veículos de mercado de massa

Entre 2023 e 2029, os veículos estão destinados a ver um rápido aumento em seu conteúdo médio de semicondutores, comprimindo margens OEM em segmentos sensíveis ao preço. Marcas chinesas de VE de baixo custo já oferecem suítes ADAS completas sem custo extra, escalando pressão de preços em fornecedores estabelecidos. Fabricantes de sensores de primeiro nível devem, portanto, integrar funções, encolher pacotes e adotar designs system-on-chip para entregar valor sem erodir lucratividade.

Volatilidade de fornecimento de wafer de semicondutor

Tempos de entrega para chips de grau automotivo se estenderam além de um ano, compelindo fabricantes de veículos a carregar altos buffers de inventário bis.gov. Embora o Ato CHIPS dos EUA aloque US$ 39 bilhões para novas fábricas, escassezes de material e gargalos de equipamento atrasam adições de capacidade. Porque 66% dos produtos automotivos ainda dependem de fundições chinesas, risco geopolítico permanece uma preocupação viva, levando a fornecimento duplo e acordos de fornecimento de longo prazo.

Análise de Segmento

Por Tipo: Sensores Inerciais Lideram Integração Multi-Sensor

Sensores inerciais geraram 28,13% da receita de 2024 porque acelerômetros e giroscópios ancoram controle de estabilidade eletrônica, navegação e pilhas ADAS. Unidades de medição inercial (IMUs) de resolução mais alta agora são embutidas dentro de arquiteturas zonais, e fornecedores integram autodiagnósticos que atendem AEC-Q100 grau 1 para cortar cabeamento e reduzir peso geral do sistema. Sensores magnéticos ganham tração no controle de motor de tração de VE, enquanto sensores de gás se recuperam em mandatos de emissões e ar de cabine. Sensores de pressão e temperatura expandem além de motores de combustão para detecção de fuga térmica de bateria.

A integração em nível de sistema está acelerando: pacotes combo mesclam funções de acelerômetro, giroscópio e magnetômetro, reduzindo contagens de SKU OEM e simplificando ciclos de qualificação. ASPs MEMS em queda mantêm dispositivos inerciais economicamente viáveis para carros de mercado de massa, e blocos de IA de borda estão começando a aparecer on-die para pré-filtrar dados de movimento localmente. O resultado líquido é uma TCAC sustentável de 6,47% até 2030 para esta categoria fundamental, pois cada camada adicional de autonomia requer consciência de movimento mais fina.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Dominância do Trem de Força Enfrenta Disrupção da Telemática

O sensoriamento de trem de força entregou 40,55% da receita de 2024, através de papéis indispensáveis em medição de combustível, ignição, turbo boost e controle de pós-tratamento. Ainda assim, arquiteturas elétricas a bateria omitem várias medições legadas, suavizando o crescimento de longo alcance. Em contraste, sensores de telemática postam a TCAC mais rápida de 8,86% conforme seguro baseado no uso e otimização de frota adotam fluxos de dados GPS, acelerômetro e OBD para reduzir frequência de acidentes em até 43%.

Eletrônicos de carroceria mantêm expansão de dígitos médios conforme funções de conforto proliferam, e segurança veicular evolui de alarmes para radar integrado de detecção de intrusão. Veículos definidos por software transferem valor de atuação mecânica para dados, e OEMs cada vez mais monetizam cargas úteis de sensor via assinaturas de manutenção preditiva. Este realinhamento almofada o afunilamento da demanda pura de trem de força e diversifica receita em direção a serviços conectados.

Por Tipo de Veículo: Veículos Comerciais Aceleram Adoção de Sensor

Carros de passeio comandaram 71,18% da receita de 2024, ainda assim veículos comerciais registram a TCAC mais rápida de 7,15% porque operadores de frota bancam conformidade de segurança e eficiência operacional. O Sistema Seguro Progressivo da Europa e regras similares de segurança urbana impõem detecção de ponto cego e auxiliares de visibilidade do motorista em caminhões pesados, levantando diretamente a participação do mercado de sensores automotivos para módulos de radar, ultrassônico e câmera.

Compradores de frota calculam retorno rápido de menos colisões, economias de combustível e créditos de seguro, levando a campanhas de retrofit em ativos existentes. ZF e Bendix agora comercializam pacotes ADAS endurecidos para vibração e extremos de ciclo de trabalho, enquanto ferramentas de calibração over-the-air minimizam tempo de inatividade. Esta disposição para investir transforma veículos comerciais em campos de prova para sensores de próxima geração que depois caem em cascata para modelos de passageiros.

Por Tecnologia de Propulsão: FCEVs Impulsionam Inovação de Sensor

Veículos de combustão interna ainda detiveram 58,40% da receita de 2024, mas veículos elétricos a célula de combustível (FCEVs) são o destaque, postando uma TCAC de 24,50% conforme a infraestrutura de hidrogênio escala. Novas regulamentações FMVSS 307/308 obrigam sensores de pressão, vazamento e temperatura em tanques de hidrogênio comprimido, gerando um nicho premium com demandas rígidas de confiabilidade.

Modelos elétricos a bateria precisam de monitoramento denso de fuga térmica, enquanto híbridos plug-in combinam requisitos tanto de combustão quanto de VE, elevando contagens de sensor mas complicando integração. Fornecedores com portfólios competentes em hidrogênio comandam margens brutas elevadas graças à competição limitada e barreiras de certificação. Coletivamente, diversificação de propulsão almofada risco cíclico e expande o mercado total endereçável de sensores automotivos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Vendas: Pós-venda Ganha Impulso de Retrofit

Sistemas instalados pelo OEM dominaram 88,20% dos embarques de 2024, mas o pós-venda está escalando a uma TCAC de 12,40% conforme proprietários fazem retrofit de ADAS ou telemática em veículos já em serviço. SEMA calcula o pós-venda ADAS dos EUA próximo de US$ 1 bilhão e crescendo 9-10% anualmente em alternativas custo-efetivas para trocar um veículo.

A complexidade de calibração gera um mercado de serviços paralelo: oficinas de reparo investem em equipamentos de alinhamento e assinaturas de software para garantir precisão do sensor após substituições de para-brisa ou para-choque. Gerentes de frota apreciam o caminho de upgrade pague-conforme-use, que evita desembolso de capital em novos caminhões mas satisfaz requisitos de seguradoras e reguladores. Miniaturização contínua de sensor e interfaces padronizadas reduzem atrito de instalação, validando o pós-venda como um corredor de crescimento durável dentro do mercado de sensores automotivos.

Análise de Geografia

Ásia-Pacífico liderou com 42,30% de participação de receita em 2024 e é esperada para postar a TCAC mais rápida de 9,10% até 2030. A China já manufatura cerca de 62% dos VEs globais e 77% das baterias, fornecendo um vasto mercado indígena para sensores e garantindo vantagens de escala. Campeões verticalmente integrados como BYD constroem até 70% do conteúdo de semicondutores internamente, incluindo dispositivos de câmera e eletromagnéticos, apertando loops de fornecimento locais. O Japão aproveita décadas de know-how de sensor enquanto atrai nova capacidade de wafer via incentivos governamentais, e as fundições de Taiwan permanecem fundamentais para produção MEMS de ponta. Subsídios governamentais e metas agressivas de eletrificação reforçam a expansão da região.

A América do Norte mantém um foco ADAS premium, auxiliada por regulamentações robustas de segurança e financiamento para localizar fabricação de chip. As concessões de capital do Ato CHIPS mais incentivos fiscais reduzem dependência de fundições no exterior, apoiando uma base de fornecimento resiliente. As métricas ADAS adicionadas da NHTSA sob o Programa de Avaliação de Carros Novos garantem instalação de linha de base de sensores críticos a partir do ano-modelo 2026 em diante, sustentando demanda estável em todas as classes de veículos.

A Europa enfatiza conformidade de emissões e mandatos de segurança urbana que elevam densidade de sensor tanto em carros de passeio quanto em caminhões pesados. Regras Euro 7 e requisitos do Sistema Seguro Progressivo desencadeiam novas oportunidades para detectores de gás e soluções de ponto cego. Ao mesmo tempo, competição de custo de VEs chineses importados força fornecedores europeus a acelerar iniciativas de redução de custo sem sacrificar precisão, criando um ambiente desafiador mas rico em inovação para o mercado de sensores automotivos.

Cenário Competitivo

Os principais players de mercado, incluindo Robert Bosch, DENSO e Continental capturam valor crescente ao embutir processamento de sinal e recursos de conectividade diretamente dentro de pacotes de sensor. Fornecedores tier-one tradicionais respondem com integração vertical, pilhas de software proprietárias e centros de design conjunto com OEMs. Players chineses emergentes agrupam suítes completas sensor-software a preços agressivos, intensificando competição em custo.

Movimentos estratégicos refletem tendências de consolidação e parceria. A compra de US$ 2,5 bilhões da Infineon do negócio de Ethernet automotivo da Marvell em abril de 2025 integra microcontroladores com rede de alta largura de banda para veículos definidos por software. A colaboração da Indie Semiconductor com GlobalFoundries entrega SoCs de radar de 77 GHz e 120 GHz otimizados para ADAS energia-eficiente.

Enquanto isso, um Consórcio de Computação de Veículo Autônomo intersetorial agrupa recursos de montadoras e fornecedores de chips para padronizar arquiteturas de computação dentro do veículo. Perspectivas de espaço branco incluem detecção de vazamento de hidrogênio, sensoriamento de fuga térmica de bateria e IA de borda embutida que transforma sensores em nós de análise local-áreas onde fornecedores de nicho podem garantir participação premium.

Líderes da Indústria de Sensores Automotivos

-

Continental AG

-

NXP Semiconductors NV

-

Robert Bosch GmbH

-

Infineon Technologies AG

-

DENSO Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Infineon Technologies adquiriu a unidade de Ethernet Automotivo da Marvell por US$ 2,5 bilhões para integrar rede com portfólios de microcontrolador.

- Março 2025: Indie Semiconductor e GlobalFoundries fizeram parceria para desenvolver SoCs de radar de 77 GHz / 120 GHz visando sistemas de colisão frontal e frenagem de emergência

- Novembro 2024: Murata introduziu o sensor MEMS SCH1633-D01 de seis DoF, uma solução de pacote único para ADAS com classificação AEC-Q100 grau 1

- Abril 2024: NOVOSENSE lançou o sensor CMOS-MEMS de temperatura-umidade NSHT30-Q1 para aplicações HVAC e bateria

Escopo do Relatório do Mercado Global de Sensores Automotivos

Sensores automotivos são usados para coletar informações sobre o ambiente do veículo, como sua velocidade, localização e ambiente, e então enviar essas informações para o sistema de computador a bordo do veículo para tomar decisões.

O Mercado de Sensores Automotivos é Segmentado por Tipo (Sensores de Temperatura, Sensores de Pressão, Sensores de Velocidade, Sensores de Nível/Posição, Sensores Magnéticos, Sensores de Gás e Sensores Inerciais), Aplicação (Trem de Força, Eletrônicos de Carroceria, Sistemas de Segurança Veicular e Telemática), Tipo de Veículo (Carros de Passeio e Veículos Comerciais) e Por Geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). O relatório cobre o tamanho do mercado em valor (US$ bilhões) para todos os segmentos acima.

| Sensores de Temperatura |

| Sensores de Pressão |

| Sensores de Velocidade |

| Sensores de Nível / Posição |

| Sensores Magnéticos |

| Sensores de Gás |

| Sensores Inerciais |

| Trem de Força |

| Eletrônicos de Carroceria |

| Sistemas de Segurança Veicular |

| Telemática |

| Carros de Passeio |

| Veículos Comerciais |

| Veículos ICE |

| Veículos Elétricos a Bateria (BEV) |

| Veículos Híbridos Plug-in (PHEV) |

| Veículos Elétricos a Célula de Combustível (FCEV) |

| Sensores Instalados pelo OEM |

| Pós-venda |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Turquia |

| CCG | |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo | Sensores de Temperatura | |

| Sensores de Pressão | ||

| Sensores de Velocidade | ||

| Sensores de Nível / Posição | ||

| Sensores Magnéticos | ||

| Sensores de Gás | ||

| Sensores Inerciais | ||

| Por Aplicação | Trem de Força | |

| Eletrônicos de Carroceria | ||

| Sistemas de Segurança Veicular | ||

| Telemática | ||

| Por Tipo de Veículo | Carros de Passeio | |

| Veículos Comerciais | ||

| Por Tecnologia de Propulsão | Veículos ICE | |

| Veículos Elétricos a Bateria (BEV) | ||

| Veículos Híbridos Plug-in (PHEV) | ||

| Veículos Elétricos a Célula de Combustível (FCEV) | ||

| Por Canal de Vendas | Sensores Instalados pelo OEM | |

| Pós-venda | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Turquia | |

| CCG | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de sensores automotivos?

O mercado gerou US$ 28,83 bilhões em 2025 e está projetado para alcançar US$ 38,67 bilhões até 2030 com uma TCAC de 6,05%.

Que tipo de sensor detém a maior participação hoje?

Sensores inerciais lideram com 28,13% da receita de 2024 porque controle de estabilidade, navegação e funções ADAS todos dependem de dados de movimento de alta resolução.

Por que a Ásia-Pacífico está crescendo mais rapidamente?

O domínio da China na fabricação de veículos elétricos e baterias, combinado com expertise japonesa em sensores, impulsiona uma TCAC de 9,10% para a região até 2030.

Como as regulamentações de emissões estão afetando a demanda por sensores?

Regras mais rigorosas da EPA, Euro 7 e segurança de hidrogênio compelem monitoramento de gás e pressão em tempo real, impulsionando demanda por sensoriamento de alta precisão em sistemas de trem de força e VE.

O que está impulsionando a oportunidade de pós-venda?

Operadores de frota e consumidores fazem retrofit de veículos mais antigos com pacotes ADAS e telemática, empurrando o canal de pós-venda para uma TCAC de 12,40% até 2030.

Qual tecnologia de propulsão oferece o crescimento mais rápido de sensores?

Veículos elétricos a célula de combustível estão projetados para expandir a uma TCAC de 24,50%, requerendo sensores especializados de armazenamento de hidrogênio e monitoramento de célula de combustível não necessários em outros trens de força.

Página atualizada pela última vez em: