Tamanho e Participação do Mercado de Terminais Automatizados de Entrega de Encomendas

Análise do Mercado de Terminais Automatizados de Entrega de Encomendas pela Mordor Intelligence

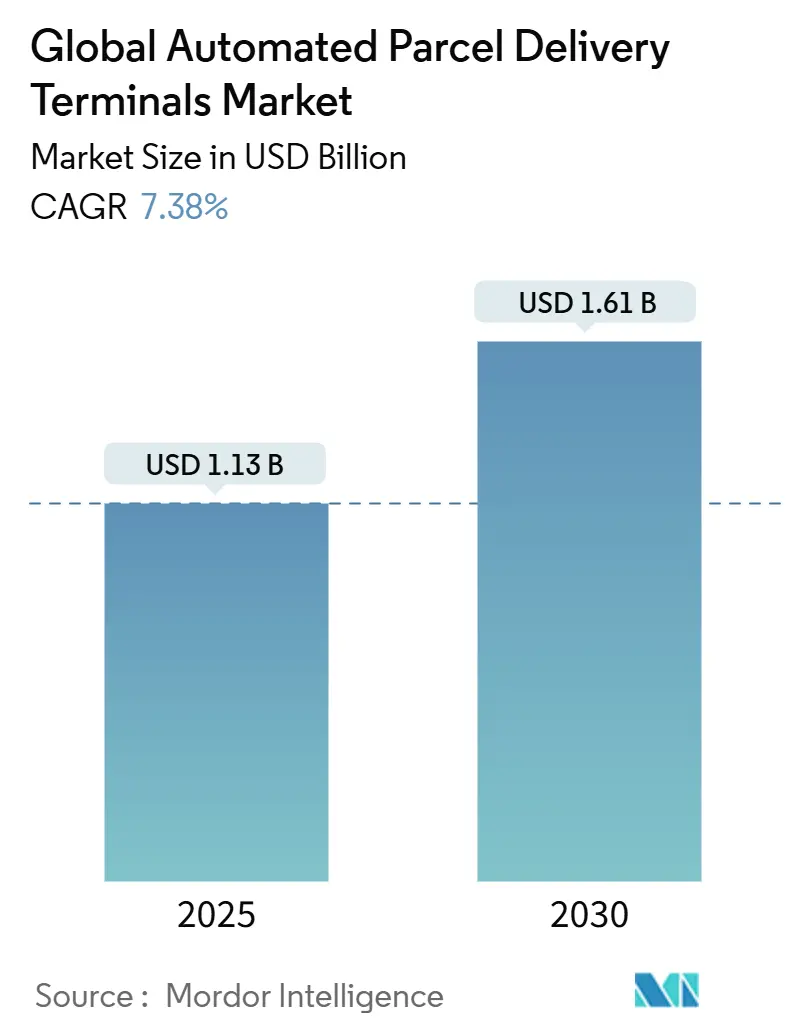

O tamanho do mercado de terminais automatizados de entrega de encomendas está avaliado em USD 1,13 bilhão em 2025 e está projetado para alcançar USD 1,61 bilhão até 2030, avançando a uma TCAC de 7,38% entre 2025-2030. A crescente densidade urbana, escala de e-commerce e mudança dos operadores postais para infraestrutura agnóstica de transportadoras sustentam a expansão, enquanto o roteamento habilitado por IA reduz as custosas entregas falhadas na primeira tentativa, fortalecendo o caso de negócio[1]International Transport Forum, "The Cost of Failed First-Attempt Deliveries," itf-oecd.org . A pressão regulatória por serviços de última milha neutros em carbono, inovações em hardware que permitem unidades externas fora da rede, e investimentos do varejo em bancos de click-and-collect aceleram ainda mais os lançamentos de redes. Ao mesmo tempo, ameaças de segurança e regras fragmentadas de licenciamento nos EUA moderam o crescimento, levando os operadores a priorizar implantação interna e vigilância avançada. A intensidade competitiva está se elevando à medida que empresas de logística, gigantes do e-commerce e especialistas em hardware competem para controlar pontos de contato com clientes e dados de entrega.

Principais Destaques do Relatório

- Por implantação, instalações internas comandaram 64,77% da participação do tamanho do mercado de terminais automatizados de entrega de encomendas em 2024; bancos externos estão crescendo a 8,58% TCAC entre 2025-2030.

- Por modelo de negócios, o segmento business-to-consumer (B2C) deteve 88,09% da participação do mercado de terminais automatizados de entrega de encomendas em 2024; transações consumer-to-consumer (C2C) estão preparadas para uma TCAC de 8,86% entre 2025-2030.

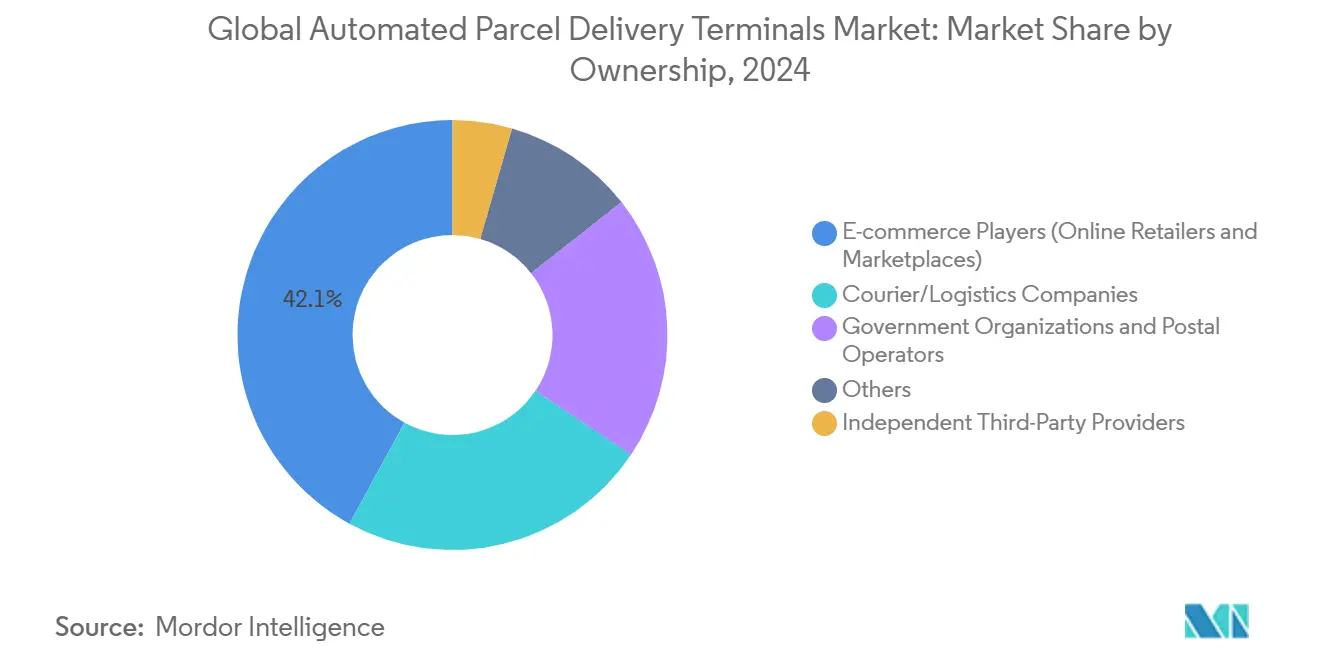

- Por propriedade, plataformas de e-commerce controlaram 42,05% das unidades instaladas em 2024, enquanto armários de propriedade de empresas de correios/logística representam o grupo de propriedade de crescimento mais rápido a 8,32% TCAC entre 2025-2030.

- Por configuração, armários modulares de encomendas capturaram 50,92% da participação de receita em 2024; armários de refrigeração (alimentos frescos) estão avançando a uma TCAC de 9,10% entre 2025-2030.

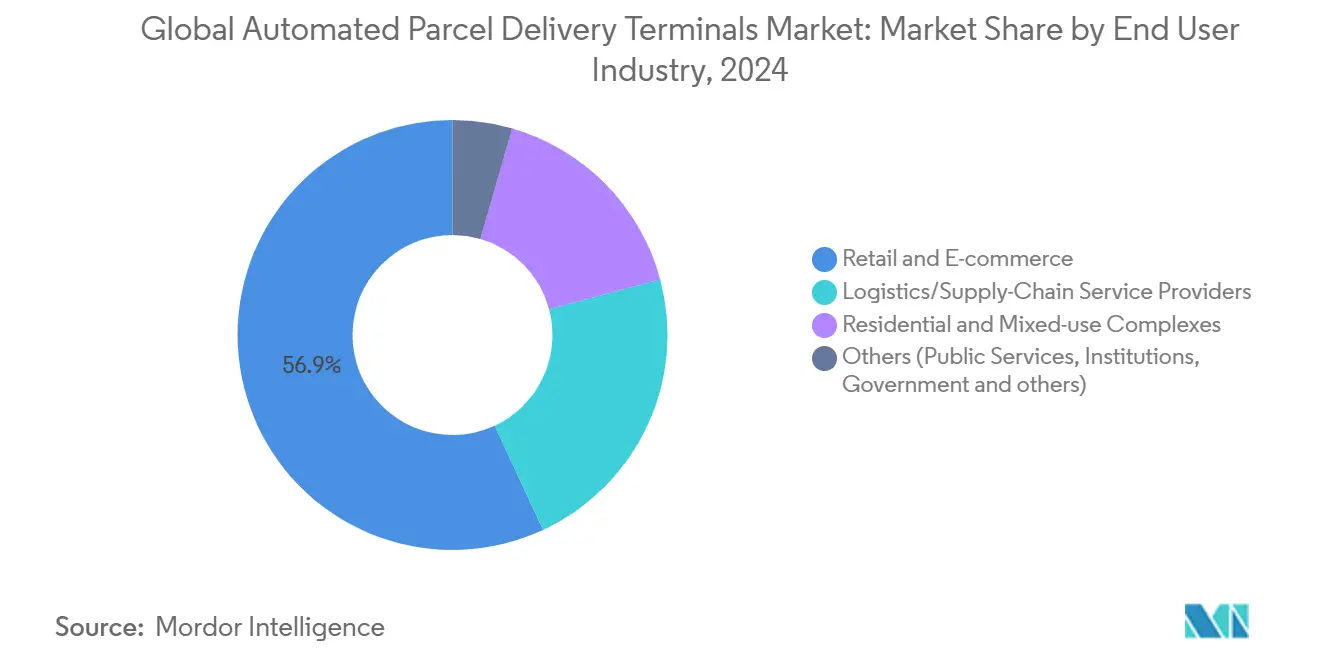

- Por setor de usuário final, o segmento de varejo e e-commerce representou 56,93% da participação em 2024, enquanto complexos residenciais e de uso misto estão subindo a uma TCAC de 8,94% entre 2025-2030.

- Por velocidade de entrega, entregas não-expressas lideraram com 69,40% da participação do mercado de terminais automatizados de entrega de encomendas em 2024, enquanto encomendas expressas estão projetadas para crescer a uma TCAC de 8,43% entre 2025-2030.

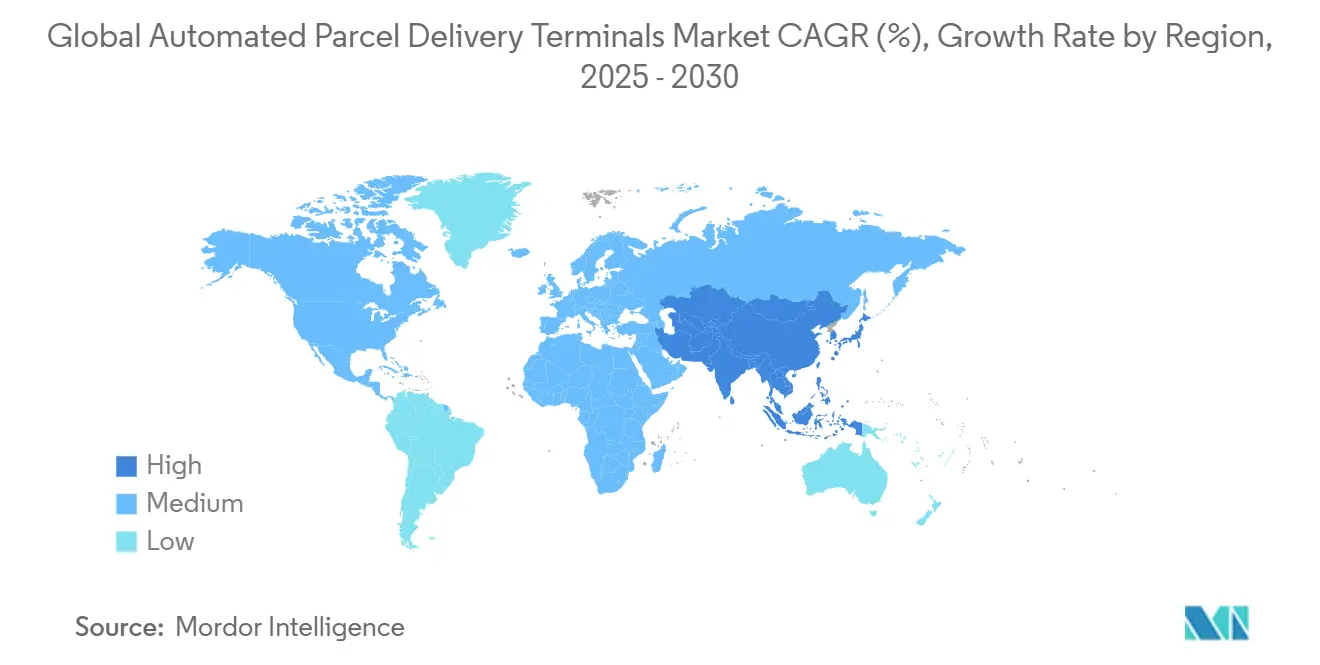

- Por geografia, a Europa liderou com 33,43% da participação do mercado de terminais automatizados de entrega de encomendas em 2024, enquanto a Ásia-Pacífico está prevista para expandir a uma TCAC de 8,12% entre 2025-2030.

Tendências e Insights do Mercado Global de Terminais Automatizados de Entrega de Encomendas

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Necessidades rápidas de fulfillment de e-commerce urbano em cidades asiáticas densamente povoadas | +1.8% | Núcleo Ásia-Pacífico, extensão MEA | Médio prazo (2-4 anos) |

| Consolidação de redes de armários agnósticos de transportadoras por operadores postais europeus | +1.2% | Europa, América do Norte inicial | Longo prazo (≥ 4 anos) |

| Investimentos de varejistas em bancos de click-and-collect de frente de loja na América do Norte | +0.9% | América do Norte, UE seletiva | Curto prazo (≤ 2 anos) |

| Mandatos de última milha neutros em carbono acelerando lançamentos de armários nos países nórdicos | +0.7% | Região nórdica, UE mais ampla | Médio prazo (2-4 anos) |

| Roteamento dinâmico de armários habilitado por IA reduzindo entregas falhadas na primeira tentativa | +1.1% | Global, mercados tecnologicamente avançados | Curto prazo (≤ 2 anos) |

| Pilotos de armários de supermercado com temperatura controlada impulsionando casos de uso de alimentos frescos | +0.6% | Centros urbanos globais de supermercados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Necessidades Rápidas de Fulfillment de E-commerce Urbano

A China processou mais de 130 bilhões de encomendas em 2024, e megacidades como Xangai veem densidades superiores a 50 encomendas/km² diariamente, uma escala que torna os modelos porta-a-porta insustentáveis[2]China.org.cn, "China Express Delivery Statistics 2024," china.org.cn. Armários inteligentes em torres residenciais cortam custos de última milha em até 40%, enquanto a atualização de capacidade de USD 22,72 milhões da SingPost quadruplica o throughput de encomendas e sinaliza como os operadores estão dimensionando para atender picos de volume. Altas taxas de utilização melhoram períodos de retorno do investimento, reforçando o mercado de terminais automatizados de entrega de encomendas como infraestrutura urbana central em vez de recurso de conveniência.

Consolidação de Redes de Armários Agnósticos de Transportadoras

A Deutsche Post DHL planeja dobrar as estações Pack alemãs para 30.000 até 2030, investindo EUR 500 milhões (USD 551,82 milhões) para capturar fluxos multi-transportadoras e reduzir custos por encomenda. Royal Mail, bpost e Poste Italiane estão seguindo o exemplo através de joint ventures e parcerias com varejistas que adensam redes sem gastos de capex proporcionais. A consolidação ergue barreiras de entrada e posiciona incumbentes como orquestradores de plataforma, mudando dinâmicas competitivas no mercado de terminais automatizados de entrega de encomendas.

Roteamento Dinâmico de Armários Habilitado por IA

O algoritmo de capacidade de armários da Amazon cortou rejeições injustificadas em 60%, provando como o aprendizado de máquina eleva a utilização de compartimentos e experiência do cliente[3]INFORMS Journal on Applied Analytics, "Locker Capacity Optimization at Amazon," pubsonline.informs.org. Pilotos de entrega autônoma na China integram comunicação V2X com dados de tráfego em tempo real para sincronizar rotas e disponibilidade de armários, reduzindo entregas falhadas na primeira tentativa que de outra forma inflam custos em 40-50%[4]MDPI Sustainability, "AI-Driven Urban Logistics Frameworks," mdpi.com. A IA, portanto, desbloqueia ganhos de margem que aceleram a adoção global.

Armários de Supermercado com Temperatura Controlada

Albertsons, Kroger e supermercados europeus implantam armários multi-temperatura que armazenam itens ambiente, refrigerados e congelados, permitindo retirada no mesmo dia sem intervenção de funcionários. A unidade 501 da Cleveron comporta 120 caixas e reduz o tempo de manuseio na loja em até 70%, destacando como hardware especializado abre novos fluxos de receita para operadores e supermercados. A crescente demanda de supermercado online deve dobrar até 2027, criando terreno fértil para este nicho dentro do mercado de terminais automatizados de entrega de encomendas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidentes contínuos de vandalismo e violação de segurança em locais de armários de acesso público | -1.4% | Centros urbanos globais | Curto prazo (≤ 2 anos) |

| Aprovações regulatórias fragmentadas para instalações na beira do meio-fio em cidades americanas | -1.1% | Estados Unidos | Curto prazo (≤ 2 anos) |

| Acesso limitado à energia da rede para bancos externos rurais e suburbanos | -0.8% | América do Norte rural, Ásia-Pacífico em desenvolvimento | Médio prazo (2-4 anos) |

| Altos custos de retrofit para integrar infraestrutura postal legada | -0.9% | Mercados postais maduros globais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Vandalismo Contínuo e Violações de Segurança

O roubo de encomendas no Reino Unido totaliza GBP 376 milhões (USD 478,65 milhões) anualmente, e o USPS registrou mais de 1.200 prisões por roubo de correspondência em 2024, forçando operadores a investir em caixas endurecidas e análise de vídeo que adicionam 15-20% aos custos operacionais. O risco elevado pesa na economia de implantação, particularmente para bancos externos situados em distritos de alta criminalidade.

Aprovações Regulatórias Fragmentadas em Cidades Americanas

O programa LockerNYC da cidade de Nova York requer processos de consentimento de quatro a seis meses e acordos de taxas de longo prazo, atrasando a ampliação e inclinando o mercado de terminais automatizados de entrega de encomendas para operadores com laços municipais estabelecidos. Uma colcha de retalhos de regras estaduais governando robôs de entrega e uso de calçadas complica ainda mais os lançamentos nacionais.

Análise de Segmento

Por Setor de Usuário Final: Varejo Primeiro, Residencial em Seguida

Os setores de varejo e e-commerce comandaram uma participação de 56,93% em 2024, aproveitando armários para cortar manuseio na loja e atrair tráfego de compradores omnichannel. Complexos residenciais e de uso misto entregam o crescimento mais rápido a 8,94% TCAC (2025-2030), com desenvolvedores instalando bancos de lobby que eliminam o fardo do concierge e diferenciam amenidades da propriedade. Estudos de caso mostram 52% de economia de CO₂ e reduções de 60 horas mensais de trabalho por prédio após adoção de caixas inteligentes Citibox.

Para provedores de logística, implantações residenciais desbloqueiam rotas consolidadas de drop-off que reduzem contagens de paradas. O mercado de terminais automatizados de entrega de encomendas, portanto, abrange espaços comerciais e residenciais, incorporando-se em rotinas diárias e códigos de design urbano.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Implantação: Instalações Internas, Economia de Rede Âncora

Locais internos representaram 64,77% da receita de 2024, uma dominância sustentada por menor exposição ao vandalismo e controle climático que estende a vida útil do hardware. Esta participação equivale a USD 0,72 bilhão do tamanho do mercado de terminais automatizados de entrega de encomendas em 2025, com foyers de varejo e lobbies de uso misto oferecendo tráfego constante de pedestres e fricção mínima de licenciamento. Os prêmios de seguro caem até 30% comparados com bancos externos, reforçando a preferência interna. Por outro lado, o crescimento de 8,58% TCAC (2025-2030) dos locais externos reflete designs alimentados por bateria e energia solar que contornam restrições da rede. Os armários solares do CTT em Lisboa e os módulos de bateria da Cleveron permitem que operadores preencham lacunas de cobertura suburbana e rural. À medida que a tecnologia de segurança amadurece, nós externos formarão a malha que complementa clusters internos densos, expandindo alcance geográfico sem duplicar redes de filiais legadas.

Efeitos de segunda ordem incluem monetização de dados: unidades internas fornecem insights anônimos de tráfego de compradores que varejistas aproveitam para promoções nos corredores. Unidades externas coletam telemetria ambiental valiosa para planejadores municipais otimizando uso da beira do meio-fio. Consequentemente, decisões de implantação agora equilibram receita direta de encomendas com potencial de serviços de dados adjacentes, ampliando o perfil de retorno para investidores no mercado de terminais automatizados de entrega de encomendas.

Por Velocidade de Entrega: Encomendas Não-Expressas Dominam mas Uso Expresso Sobe

Encomendas padrão/não-expressas representaram 69,40% da receita de 2024, refletindo a disposição dos consumidores de trocar velocidade por janelas flexíveis de retirada. Encomendas expressas cresceram 8,43% TCAC (2025-2030) e agora aproveitam armários para garantir retirada com tempo definido sem sobretaxa por entrega falhada. Ferramentas de reserva de slot apoiadas por IA alocam compartimentos dinamicamente entre níveis de serviço, melhorando ocupação e receita por pé cúbico. Transportadoras testam reroteamento preditivo que desvia encomendas expressas de overflow para bancos próximos em tempo real, minimizando estrangulamento durante temporadas de pico. Essas inovações mantêm a capacidade elástica, protegendo qualidade de serviço à medida que ciclos de pedidos de e-commerce encurtam.

A crescente participação expressa também muda a economia do local: bens de maior valor justificam taxas premium de armários, acelerando o retorno do investimento em distritos centrais de negócios onde custos imobiliários são íngremes. O mercado de terminais automatizados de entrega de encomendas pode, portanto, capturar margem incremental ao escalonar preços de compartimentos baseados em tempo de permanência e urgência de serviço.

Por Propriedade: Controle de Plataforma Versus Ecossistemas Compartilhados

E-commerce (varejistas online e marketplaces) possuía 42,05% dos armários instalados em 2024, motivado por aderência de marca e captura de dados de última milha. Propriedades de empresas de correios/logística, expandindo a 8,32% TCAC (2025-2030), indicam crescente apetite de transportadoras para internalizar custos de armários em vez de pagar taxas de acesso por encomenda. Operadores postais mantêm pegadas consideráveis habilitadas por mandatos de serviço público e direitos imobiliários municipais.

Especialistas independentes operam hubs multi-transportadoras que monetizam acesso através de todos os players, criando infraestrutura neutra crítica para centros urbanos densos em encomendas. Debates sobre redes abertas versus fechadas moldarão alocação de investimento, mas o mercado de terminais automatizados de entrega de encomendas recompensa cada vez mais proprietários que misturam escala com interoperabilidade para maximizar utilização de slots.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo: B2C Ainda Reina à Medida que Momentum C2C Cresce

O canal business-to-consumer (B2C) deteve 88,09% da participação em 2024, alimentado por varejistas omnichannel e marketplaces que incorporam retirada de armários no checkout. A atividade consumer-to-consumer (C2C), no entanto, é a que mais cresce a 8,86% TCAC (2025-2030), impulsionada por plataformas de revenda e comunidades de comércio social que precisam de pontos neutros de entrega. O serviço Send da InPost exemplifica como operadores personalizam jornadas de usuário com geração de etiquetas por código QR e reserva de armários baseada em aplicativo.

Fluxos business-to-business (B2B) permanecem modestos mas estratégicos para cadeias de suprimento de peças sobressalentes que requerem retirada previsível e desassistida fora do horário padrão. À medida que vendedores diversificam em re-comércio e serviços de reparo, locais de fluxo misto borrarão linhas de segmento tradicionais mas manterão B2C como inquilino âncora do mercado de terminais automatizados de entrega de encomendas.

Por Configuração de Armários: Construções Modulares Permitem Dimensionamento Rápido

Armários modulares de encomendas representaram 50,92% das implantações de 2024, suas baias flexíveis suportando adições incrementais à medida que volumes de encomendas sobem. Chassis configuráveis reduzem instalação para menos de quatro horas, limitando interrupção de dias úteis em locais anfitriões. Designs de refrigeração (armários de alimentos frescos), crescendo 9,10% TCAC (2025-2030), satisfazem demanda de bens perecíveis e mantêm conformidade de segurança alimentar. Unidades avançadas integram sanitização por ozônio para aplicações de supermercado, preservando prazo de validade durante meses mais quentes.

Formatos especializados como torres de sala de correio de alta capacidade e quiosques seguros de devolução diversificam receita enquanto aproveitam a mesma plataforma em nuvem, cimentando design modular como fundação do mercado de terminais automatizados de entrega de encomendas.

Análise Geográfica

A Europa representa 33,43% da receita global em 2024, alcançando USD 0,38 bilhão do tamanho do mercado de terminais automatizados de entrega de encomendas em 2025. Redes postais densas, metas rigorosas de emissão e ampla familiaridade do consumidor impulsionam alta utilização. Investimentos como a expansão Packstation da Deutsche Post DHL e a joint venture DHL-Poste Italiane marcam um impulso decisivo para cobertura 100% agnóstica de transportadoras, reforçando a liderança estrutural da Europa.

A Ásia-Pacífico é o marcador de crescimento a uma TCAC de 8,12% entre 2025-2030, apoiada por volumes incomparáveis de encomendas e apoio governamental para logística de cidade inteligente. A construção de infraestrutura da Cainiao no Sudeste Asiático e preenchimento sustentado de armários em cidades chinesas Tier 1 exemplificam o potencial de escala da região. Fabricantes locais de hardware personalizam unidades endurecidas para climas de monção, e autoridades municipais aceleram aprovações para mitigar congestionamento de tráfego ligado a entregas na porta de casa. Esses fatores criam um ciclo virtuoso que solidifica a contribuição de longo prazo da região para o mercado de terminais automatizados de entrega de encomendas.

A América do Norte mantém adições constantes de armários de dois dígitos, embora regras fragmentadas de zoneamento prolonguem cronogramas de lançamento. Varejistas lideram a captação via hubs de click-and-collect que misturam retirada de encomendas com supermercado na beira do meio-fio, enquanto pilotos do USPS indicam momentum federal para cobertura nacional. Mercados emergentes da América Latina e Oriente Médio mostram adoção nascente mas acelerada, frequentemente através de parcerias público-privadas que aproveitam imóveis postais para preencher lacunas infraestruturais.

Cenário Competitivo

A competição permanece moderadamente consolidada, com os cinco principais operadores controlando aproximadamente 45% das baias instaladas mundialmente. Incumbentes postais exploram relacionamentos regulatórios para bloquear locais de beira de meio-fio privilegiados, enquanto operadores especialistas buscam modelos asset-light que agregam demanda de transportadoras. Fornecedores de hardware como Cleveron e Quadient se diferenciam através de kits modulares de instalação rápida e inovações com temperatura controlada, garantindo alianças OEM com varejistas e supermercados. Grandes do e-commerce como Amazon integram stacks de software proprietários, alcançando 60% menos rejeições de capacidade e usando insights de dados para refinar orquestração de rotas.

Movimentos estratégicos em 2025 sublinham consolidação e integração vertical. A Deutsche Post DHL alocou EUR 500 milhões (USD 551,82 milhões) para dobrar a rede, a Cainiao abriu instalações transfronteiriças para cimentar presença em rotas comerciais emergentes, e o CTT revelou armários alimentados por energia solar que cortam custos energéticos em até 30%. Financiamento de venture está fluindo para startups de otimização de frota-armários impulsionadas por IA, sinalizando que capacidade de software está se tornando a próxima fronteira competitiva dentro do mercado de terminais automatizados de entrega de encomendas.

Tendências regulatórias adicionam outra dimensão: as próximas zonas de emissão zero da UE favorecem operadores capazes de validar economia de carbono, enquanto estatutos estaduais americanos de entrega por robô podem em breve encorajar ecossistemas híbridos de armários-bot. Participantes que harmonizam credenciais de hardware, software e sustentabilidade desfrutarão de poder de barganha elevado com varejistas e transportadoras.

Líderes da Indústria de Terminais Automatizados de Entrega de Encomendas

-

Cainiao Network (Alibaba - Cainiao Smart Lockers)

-

InPost S.A. (InPost Parcel Lockers)

-

Amazon (Amazon Lockers)

-

Deutsche Post DHL Group (DHL Packstation)

-

SF Express (SF Lockers)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A SingPost comprometeu SGD 30 milhões (USD 22,72 milhões) para quadruplicar a capacidade em seu Hub Regional de Logística de eCommerce, elevando o throughput diário para 400.000 encomendas.

- Maio de 2025: A unidade Locky do CTT Expresso introduziu o primeiro armário de encomendas alimentado por energia solar do mundo em uma loja Lidl de Lisboa, avançando capacidades de implantação fora da rede.

- Março de 2025: A Cainiao Network abriu uma instalação vietnamita e prometeu investimento de longo prazo no México para apoiar o crescimento de e-commerce do Sudeste Asiático e América Latina.

- Fevereiro de 2025: A InPost lançou o "InPost Send" para impulsionar o tráfego Consumer-to-Consumer do Reino Unido após crescimento de volume de 20% no Q4 2024.

Escopo do Relatório do Mercado Global de Terminais Automatizados de Entrega de Encomendas

O mercado de Terminais Automatizados de Entrega de Encomendas envolve quiosques e máquinas de autoatendimento para entrega e retirada segura de encomendas, comumente encontrados em espaços públicos. Atende às indústrias de e-commerce, logística e varejo oferecendo soluções de entrega 24/7, sem contato e eficientes. O mercado é impulsionado pelo aumento das compras online, demanda do consumidor por conveniência e necessidade de soluções de entrega de última milha econômicas, com crescimento esperado devido a avanços tecnológicos.

O relatório cobre uma análise completa de contexto do mercado de Terminais Automatizados de Entrega de Encomendas, uma visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, tendências emergentes por segmento e dinâmicas de mercado.

O mercado é segmentado por implantação (interna e externa), por usuário final (varejo/e-commerce, empresas de logística, governo e outros), por geografia (América do Norte, América do Sul, Europa, Ásia-Pacífico e Oriente Médio e África). O relatório oferece tamanho de mercado e previsões para todos os segmentos acima em valor (USD).

| Interna |

| Externa |

| Expressa |

| Não-Expressa |

| Business-to-Business (B2B) |

| Business-to-Consumer (B2C) |

| Consumer-to-Consumer (C2C) |

| E-commerce (Varejistas Online e Marketplaces) |

| Empresas de Correios/Logística |

| Organizações Governamentais |

| Operadores Postais |

| Provedores Independentes de Terceiros |

| Outros |

| Armários Modulares de Encomendas |

| Refrigeração (Armários de Alimentos Frescos) |

| Postais (Armários de Sala de Correio) |

| Armários de Lavanderia e Baseados em Serviços |

| Outros |

| Varejo e E-commerce |

| Provedores de Serviços de Logística/Cadeia de Suprimentos |

| Complexos Residenciais e de Uso Misto |

| Outros (Serviços Públicos, Instituições, Governo e Setor Público Entre Outros) |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Países Baixos | |

| Países Nórdicos | |

| Europa Central e Oriental (CEE) | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| ASEAN | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Resto do Oriente Médio e África |

| Implantação | Interna | |

| Externa | ||

| Velocidade de Envio | Expressa | |

| Não-Expressa | ||

| Modelo | Business-to-Business (B2B) | |

| Business-to-Consumer (B2C) | ||

| Consumer-to-Consumer (C2C) | ||

| Propriedade | E-commerce (Varejistas Online e Marketplaces) | |

| Empresas de Correios/Logística | ||

| Organizações Governamentais | ||

| Operadores Postais | ||

| Provedores Independentes de Terceiros | ||

| Outros | ||

| Configuração de Armários | Armários Modulares de Encomendas | |

| Refrigeração (Armários de Alimentos Frescos) | ||

| Postais (Armários de Sala de Correio) | ||

| Armários de Lavanderia e Baseados em Serviços | ||

| Outros | ||

| Setor de Usuário Final | Varejo e E-commerce | |

| Provedores de Serviços de Logística/Cadeia de Suprimentos | ||

| Complexos Residenciais e de Uso Misto | ||

| Outros (Serviços Públicos, Instituições, Governo e Setor Público Entre Outros) | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Países Baixos | ||

| Países Nórdicos | ||

| Europa Central e Oriental (CEE) | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| ASEAN | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual o tamanho do mercado de terminais automatizados de entrega de encomendas em 2025?

O mercado está avaliado em USD 1,13 bilhão em 2025 e está previsto para alcançar USD 1,61 bilhão até 2030 a uma TCAC de 7,38% (2025-2030).

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico registra o maior crescimento, avançando a uma TCAC de 8,12% (2025-2030) com base em volumes crescentes de e-commerce e investimentos logísticos de apoio.

Por que armários internos ainda são preferidos?

Instalações internas representam 64,77% das implantações de 2024 porque ambientes controlados reduzem vandalismo, cortam custos de seguro e estendem vida útil do equipamento em 3-5 anos.

Qual participação as encomendas expressas detêm no tráfego de armários?

Encomendas expressas permanecem uma minoria mas são a categoria de crescimento mais rápido, expandindo a 8,43% TCAC (2025-2030) à medida que transportadoras aproveitam armários para garantir retirada com tempo definido sem risco de entrega falhada.

Quem possui a maioria das redes de armários hoje?

Plataformas de e-commerce lideram com 42,05% de propriedade em 2024, mas propriedades controladas por correios são o grupo de crescimento mais rápido, crescendo a 8,32% TCAC (2025-2030) à medida que transportadoras buscam controle direto de infraestrutura.

Quais tecnologias estão moldando o crescimento futuro?

Gerenciamento de capacidade impulsionado por IA, unidades externas alimentadas por bateria e energia solar, e compartimentos com temperatura controlada para bens perecíveis são as principais inovações aprimorando economia de armários e adoção de usuários.

Página atualizada pela última vez em: