Tamanho e Participação do Mercado de Medicamentos Anti-obesidade

Análise do Mercado de Medicamentos Anti-obesidade pela Mordor Intelligence

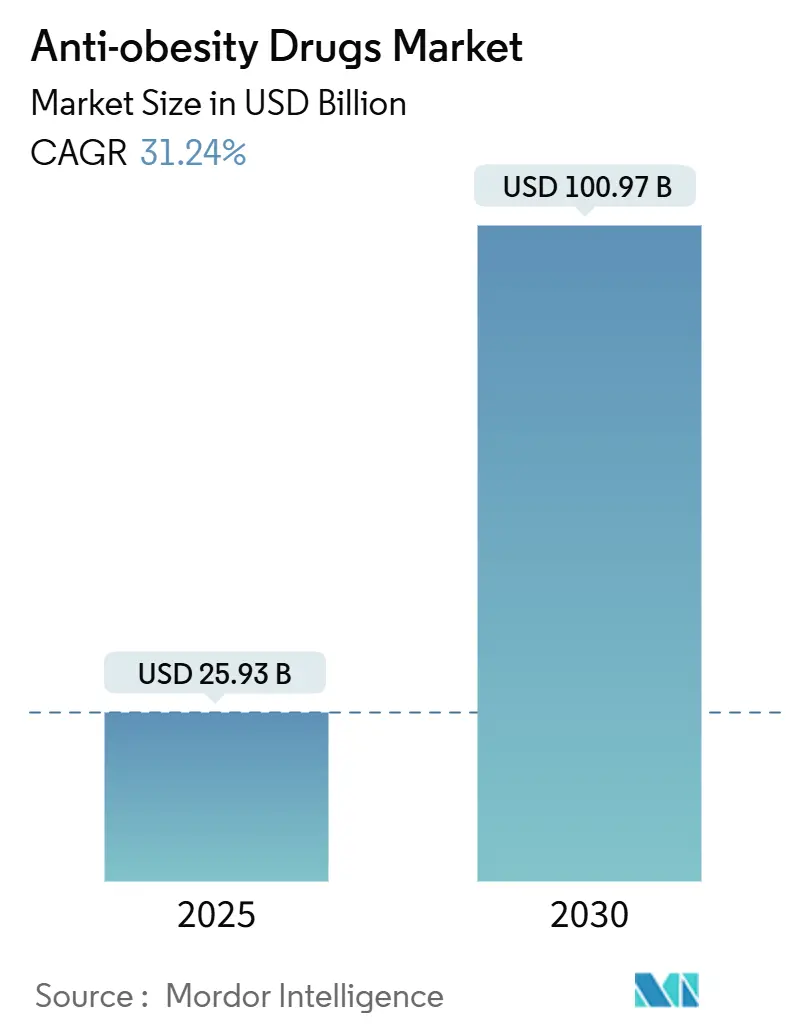

O mercado de medicamentos anti-obesidade está avaliado em USD 25,93 bilhões em 2025 e tem previsão de crescer para USD 100,97 bilhões até 2030, avançando a uma TCAC de 31,24%. O crescimento gira em torno dos ganhos dramáticos de eficácia entregues pelos agonistas do receptor GLP-1, reconhecimento crescente da obesidade como doença crônica, e expansão do reembolso em países de alta renda. O progresso rápido do pipeline está encurtando os cronogramas de desenvolvimento, enquanto o investimento está fluindo para formulações orais e multi-agonistas que prometem eficácia comparável aos injetáveis. Os fabricantes estão expandindo a capacidade antecipando forte demanda, mas persiste escassez de suprimento a curto prazo. A concorrência está se intensificando enquanto as grandes empresas defendem participação com extensões de ciclo de vida e biotecnológicas menores buscam oportunidades em espaços em branco em mecanismos novos.

Principais Destaques

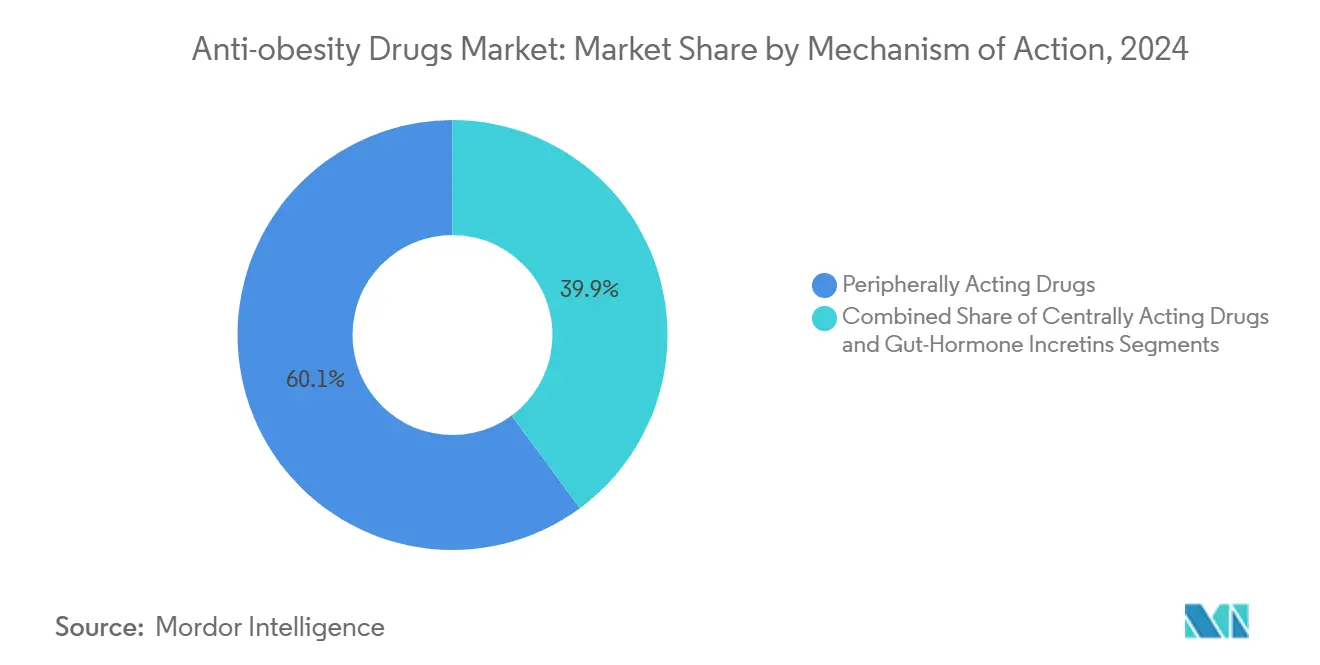

- Por mecanismo de ação, medicamentos de ação periférica lideraram com 60,10% da participação na receita em 2024, enquanto incretinas hormônios intestinais estão projetadas para expandir a uma TCAC de 33,15% até 2030.

- Por tipo de medicamento, produtos com prescrição capturaram 84,20% da participação do mercado de medicamentos anti-obesidade em 2024; produtos isentos de prescrição ficam atrás enquanto o segmento de prescrição registra uma TCAC de 32,56% até 2030.

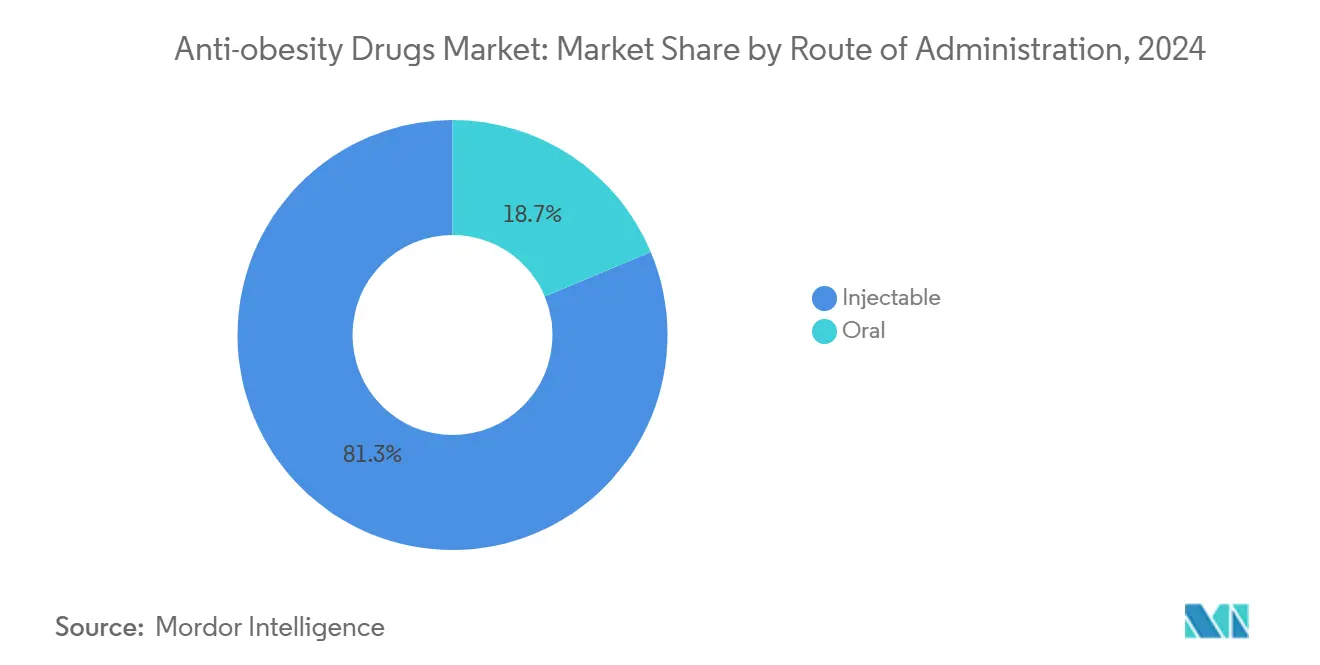

- Por via de administração, injetáveis mantiveram 81,30% de participação do tamanho do mercado de medicamentos anti-obesidade em 2024, porém medicamentos orais estão definidos para crescer mais rapidamente a uma TCAC de 36,60% entre 2025-2030.

- Por canal de distribuição, farmácias de varejo representaram 54,05% da receita de 2024, enquanto farmácias online têm previsão de registrar uma TCAC de 34,75% até 2030.

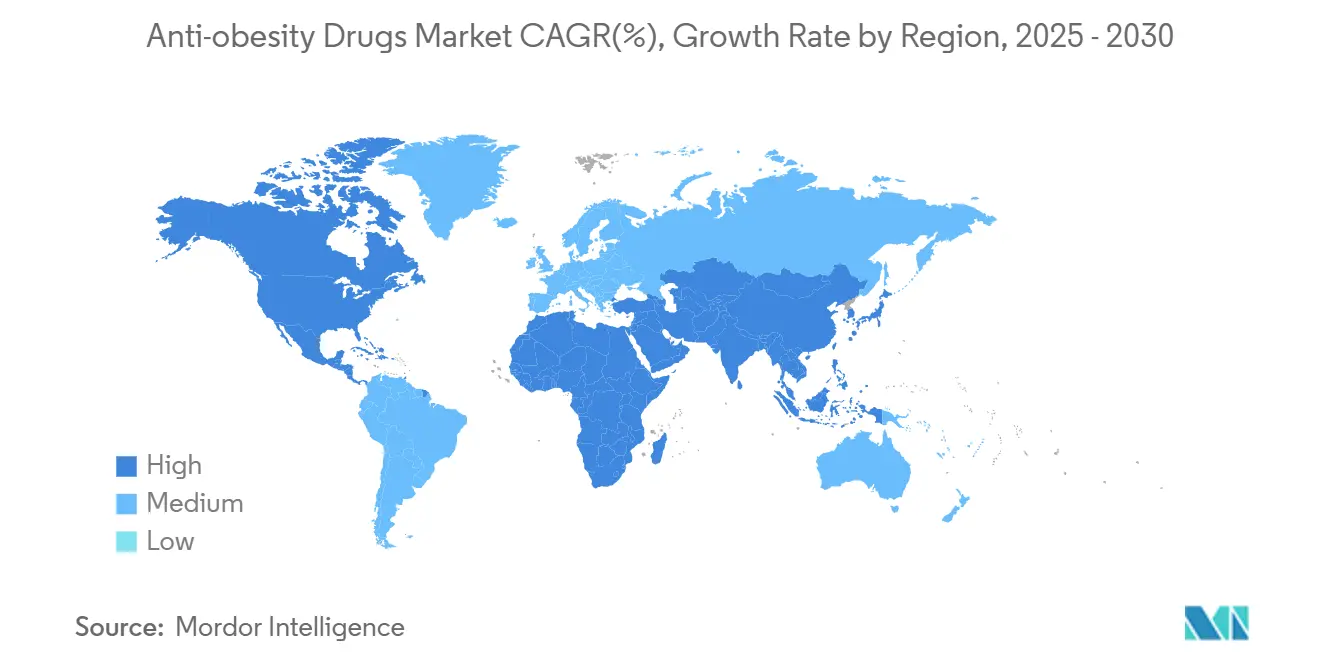

- Por geografia, América do Norte dominou com 65,90% da participação na receita em 2024, enquanto Ásia-Pacífico está avançando a uma TCAC de 33,65% ao longo do horizonte de previsão.

Tendências e Insights do Mercado Global de Medicamentos Anti-obesidade

Análise de Impacto de Impulsionadores

| Restrições | ( ~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de tratamento e reembolso limitado | -7.3% | Global; maior em mercados emergentes | Médio prazo (2-4 anos) |

| Desafios regulatórios e preocupações de segurança | -4.6% | Global; varia por jurisdição | Curto prazo (≤ 2 anos) |

| Efeitos colaterais e aderência limitada do paciente | -3.8% | Global; maior impacto onde serviços de apoio são limitados | Curto prazo (≤ 2 anos) |

| Restrições de capacidade de fabricação e desafios da cadeia de suprimentos | -2.9% | Global; mais agudo em mercados recém-penetrados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alta carga de obesidade e comorbidades relacionadas

A prevalência crescente dobrou desde 1990, e 35 milhões de crianças menores de 5 anos estavam com sobrepeso em 2024.[1]World Health Organization, "Obesity and Overweight Fact Sheet," World Health Organization, who.int O Atlas Mundial da Obesidade projeta que mais de 750 milhões de crianças viverão com sobrepeso ou obesidade até 2035. Condições comórbidas amplificam o imperativo clínico e financeiro: hipertensão afeta até 89,4% dos adultos mais velhos com obesidade, adicionando USD 131 bilhões aos gastos anuais. A escala da necessidade não atendida está acelerando a adoção de medicamentos, particularmente onde dados de redução do risco cardiovascular agora apoiam intervenção farmacológica.

Aumento de iniciativas de P&D para medicamentos inovadores

Mais de 116 compostos estavam em desenvolvimento clínico em 2025, um aumento de 30% versus 2023. O momento deriva de programas duplos e triplos agonistas como CagriSema, que registrou 22,7% de perda de peso no estudo REDEFINE 1 novonordisk.com, e MariTide, que alcançou até 20% de perda de peso na semana 52. O foco está mudando para agentes GLP-1 orais como orforglipron, registrando até 14,7% de perda de peso em dados da Fase II. Financiamento de capital de risco e acordos de licenciamento estratégico destacam a confiança em mecanismos de próxima geração.

Maior conscientização do paciente e mudança para opções não cirúrgicas

A adoção de cirurgia bariátrica permanece em 1% dos pacientes elegíveis, porém prescrições para agentes GLP-1 em adultos não diabéticos subiram sete vezes entre 2019-2023. O estudo SELECT do semaglutide demonstrou uma redução de 20% em eventos cardiovasculares adversos maiores, ampliando o apelo clínico.[2]Novo Nordisk A/S, "REDEFINE 1: CagriSema Demonstrated 22.7% Weight Loss," Novo Nordisk, novonordisk.com A familiaridade crescente com perfis de segurança e conveniência de canetas auto-administradas acelera a preferência por farmacoterapia em ambientes de cuidados primários.

Programas de benefícios públicos e privados em crescimento

Agências federais nos Estados Unidos emitiram orientação preliminar em 2025 apoiando cobertura para medicamentos de gerenciamento de peso crônico.[3]U.S. Food and Drug Administration, "Draft Guidance on Developing Drugs for Weight Reduction," FDA, fda.govGrandes empregadores estão atualizando formulários enquanto dados do mundo real afirmam ganhos de produtividade da perda de peso sustentada. Debates de política similares estão em andamento em vários estados membros da União Europeia onde análises de custo-efetividade favorecem cada vez mais o tratamento farmacológico para indivíduos de alto risco.

Análise de Impacto de Restrições

| Restrições | ( ~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de tratamento e reembolso limitado | -7.3% | Global; maior em mercados emergentes | Médio prazo (2-4 anos) |

| Desafios regulatórios e preocupações de segurança | -4.6% | Global; varia por jurisdição | Curto prazo (≤ 2 anos) |

| Efeitos colaterais e aderência limitada do paciente | -3.8% | Global; maior impacto onde serviços de apoio são limitados | Curto prazo (≤ 2 anos) |

| Restrições de capacidade de fabricação e desafios da cadeia de suprimentos | -2.9% | Global; mais agudo em mercados recém-penetrados | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto custo de tratamento cria barreiras de acesso

Custos mensais de terapia dos principais agonistas GLP-1 se aproximam de USD 1.000 nos Estados Unidos. Apenas 21% dos planos Medicaid estaduais cobrem pelo menos um medicamento para obesidade, e o acesso irrestrito está abaixo de 15%. Modelagem econômica mostra que os custos anuais do sistema poderiam superar USD 100 bilhões se ocorresse adoção generalizada. As lacunas de acessibilidade são maiores em países de baixa renda, reduzindo a adoção apesar do aumento da prevalência de obesidade.

Obstáculos regulatórios e preocupações de segurança impedem expansão

Estudos de resultados cardiovasculares de longo prazo são obrigatórios após retiradas históricas de supressores de apetite. Dados do EudraVigilance mostram um aumento anual de 67,1% em eventos adversos graves vinculados ao semaglutide. Estudos de aderência do mundo real revelam persistência de 32,3% em 12 meses, refletindo questões de tolerabilidade. O escrutínio elevado de produtos compostos retarda ainda mais as aprovações e restringe o suprimento em certos mercados.

Análise de Segmento

Por Mecanismo de Ação: Incretinas hormônios intestinais redefinem padrões de eficácia

Medicamentos de ação periférica contribuíram com 60,10% da receita de 2024, sustentados por segurança estabelecida e menor exposição ao SNC. Porém incretinas hormônios intestinais estão crescendo mais rapidamente a uma TCAC de 33,15%, superando todas as outras classes no mercado de medicamentos anti-obesidade. Análogos GLP-1 entregam reduções de peso médias de 15-22,5% comparado com resultados de dígito único de terapias mais antigas. Estratégias duplas e triplas agonistas aproveitam vias complementares para amplificar saciedade e gasto energético, empurrando a eficácia em direção ao território da cirurgia bariátrica.

A lacuna crescente de eficácia impulsiona forte preferência médica por incretinas apesar do preço premium. Fabricantes estão agregando coaching digital para mitigar efeitos colaterais gastrointestinais e estender o tempo em terapia. À medida que novos entrantes como tri-agonistas GIP/GLP-1/glucagon progridem, o tamanho do mercado de medicamentos anti-obesidade para produtos baseados em hormônios intestinais deve exceder USD 70 bilhões até 2030. A intensidade competitiva dependerá da diferenciação da durabilidade da resposta, reivindicações de benefício cardiovascular e inovações de entrega.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Medicamento: Dominância de prescrição destaca complexidade clínica

Produtos com prescrição mantiveram 84,20% de participação em 2024 e sustentarão liderança com uma TCAC projetada de 32,56%. Clínicos gerenciam titulação de dose, monitoram marcadores cardiometabólicos e coordenam programas de estilo de vida adjuvantes, reforçando supervisão médica. No SURMOUNT-1, tirzepatide 15 mg entregou 25% de redução do peso corporal para um terço dos participantes, destacando o fundamento clínico para terapia dirigida por médico.

Formulações isentas de prescrição permanecem limitadas a genéricos de orlistat e suplementos à base de fibra que têm desempenho inferior em eficácia e tolerabilidade. À medida que multi-agonistas ganham aprovação, complexidade de rotulagem e programas de gerenciamento de risco irão entrincheirar ainda mais a dominância de prescrição. Contudo, um pequeno nicho de consumidor persiste para ajudas isentas de prescrição agregadas com aplicativos de nutrição personalizada, criando diversificação modesta na indústria de medicamentos anti-obesidade.

Por Via de Administração: Inovação oral desafia hegemonia injetável

Injetáveis comandaram 81,30% da receita em 2024, refletindo o alcance de mercado do semaglutide e tirzepatide. Canetas subcutâneas oferecem dosagem semanal e eficácia robusta, porém restrições de suprimento e aversão a agulhas limitam a aderência. Candidatos GLP-1 orais como orforglipron e semaglutide de alta dose estão avançando rapidamente; estudos pivotais relatam perda de peso aproximando padrões injetáveis. Com uma TCAC de 36,60%, formatos orais poderiam encolher a participação injetável para perto de 60% até 2030.

Ciência de formulação é central para desbloquear essa mudança. Potencializadores de permeação, patches de micro-agulhas e carregadores de nanopartículas visam superar a degradação de peptídeos no trato gastrointestinal. O sucesso expandirá o mercado de medicamentos anti-obesidade atraindo pacientes não dispostos a se auto-injetar e facilitando distribuição através de canais tradicionais de farmácia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Comércio digital acelera penetração

Farmácias de varejo entregaram 54,05% da receita em 2024 através de aconselhamento presencial e adjudicação de seguro. Farmácias online, crescendo a TCAC de 34,75%, capitalizam em privacidade, logística de reabastecimento automático e prescrições de telessaúde integradas. Análise da JAMA Network descobriu que 42% dos sites vendendo semaglutide operam sem prescrições, destacando a corda bamba regulatória.

Farmácias hospitalares dispensam primeiras doses para casos complexos, enquanto clínicas de perda de peso empacotam farmacoterapia com nutrição, coaching comportamental e monitoramento metabólico. À medida que gargalos de fabricação se aliviem, fabricantes podem priorizar parceiros de e-commerce capazes de estratificar analytics de aderência e suporte digital, remodelando o cenário do mercado de medicamentos anti-obesidade.

Análise Geográfica

América do Norte gerou 65,90% da receita de 2024, apoiada por 40,3% de prevalência de obesidade adulta. A indicação de risco cardiovascular da FDA para semaglutide amplia a aceitação do pagador, e orientação de política preliminar sinaliza maior expansão de reembolso. A robusta rede de especialistas da região acelera a adoção de agentes novos e apoia geração de evidências do mundo real crítica para decisões de reembolso de longo prazo.

Ásia-Pacífico é a região de crescimento mais rápido a uma TCAC de 33,65%. Renda disponível crescente, dietas urbanas e estilos de vida sedentários alimentam incidência de obesidade. Um estudo econômico de 2024 estimou gastos médicos relacionados à obesidade em USD 23,3 bilhões na Índia e USD 10,2 bilhões na Tailândia, com economias potenciais de USD 3,0 bilhões e USD 2,2 bilhões respectivamente de uma redução de peso de 10%. Governos estão integrando farmacoterapia em estratégias de doenças não transmissíveis, acelerando aprovações e fabricação localizada.

Europa mantém volume significativo apesar do reembolso heterogêneo. A EMA liberou Wegovy em 2022 e Mounjaro no mesmo ano, porém acesso a nível de país varia. Mercados da Europa Central e Oriental geralmente restringem reembolso a diabetes tipo 2, limitando potencial de crescimento. Dados cardiovasculares de longo prazo e modelos de economia de saúde poderiam mudar posições do pagador, criando vantagem incremental para o mercado de medicamentos anti-obesidade.

Oriente Médio e África e América do Sul permanecem nascentes mas promissores. Urbanização e proliferação de fast-food estão impulsionando crescimento de obesidade de dois dígitos. Densidade limitada de especialistas, orçamentos restritos de pagadores e restrições da cadeia de suprimentos limitam penetração a curto prazo. Foco estratégico em estados do Golfo de alta renda e segmentos de seguro privado na América Latina pode desbloquear adoção mais cedo à frente do engajamento mais amplo do setor público.

Cenário Competitivo

O mercado mostra concentração moderada, ancorada pela Novo Nordisk e Eli Lilly. As vendas de cuidados com obesidade da Novo Nordisk alcançaram DKK 65,1 bilhões (USD 9,44 bilhões) em 2024, subindo 57% ano a ano. A franquia de tirzepatide da Eli Lilly está em trajetória similar, e a firma está testando candidatos GLP-1 orais para estender seu fosso competitivo.

Jogadores de segundo escalão buscam diferenciação através de vias alternativas. MariTide da Amgen aproveita duplo agonismo GIP/GLP-1 com meia-vida estendida para produzir até 20% de perda de peso de 1 ano. A Roche entrou no campo via uma licença de USD 1,65 bilhão para o modulador GLP-1/GLP-1R de ação longa da Zealand Pharma, sinalizando apetite da grande pharma por inovação bolt-on.

Descoberta habilitada por inteligência artificial está emergindo como uma alavanca competitiva. Uma revisão de 2025 destacou o papel da IA na identificação de alvos e design de estudo adaptativo, comprimindo ciclos de desenvolvimento. Parcerias de terapêuticas digitais estratificam suporte comportamental, diferenciam proposições de valor e geram dados a nível de paciente que retroalimentam P&D.

Oportunidades em espaços em branco residem em agentes orais com eficácia de nível injetável, terapias combinadas direcionando clusters cardiometabólicos e formulações que mitigam intolerância gastrointestinal. Rotulagem focada em resultados cardiovasculares, já garantida pelo semaglutide, será um diferenciador vital à medida que pagadores vinculam reembolso a benefício econômico de saúde mais amplo.

Líderes da Indústria de Medicamentos Anti-obesidade

-

F Hoffmann-La Roche AG

-

GlaxoSmithKline PLC

-

Novo Nordisk AS

-

Currax Pharmaceuticals LLC

-

Eli Lilly and Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Zealand Pharma licenciou seu medicamento experimental para perda de peso para a Roche, garantindo substanciais USD 1,65 bilhão em dinheiro antecipado.

- Março 2025: AbbVie assinou um acordo de licenciamento com Gubra A/S para desenvolver GUB014295, um análogo de amilina de ação longa para tratamento de obesidade AbbVie.

- Fevereiro 2025: Biocon Limited introduziu seu peptídeo GLP-1, Liraglutide, no Reino Unido, comercializado como Biolide, para abordar gerenciamento de peso crônico.

- Novembro 2024: Amgen anunciou resultados robustos de perda de peso para MariTide em estudos da Fase 2, mostrando até 20% de perda de peso média em 52 semanas sem platô

Escopo do Relatório Global do Mercado de Medicamentos Anti-obesidade

Conforme o escopo do relatório, medicamentos anti-obesidade ou medicamentos para perda de peso são agentes farmacológicos que reduzem ou controlam peso. Esses medicamentos alteram um dos processos fundamentais do corpo humano, regulação de peso, alterando o apetite ou absorção de calorias. O mercado de medicamentos anti-obesidade é segmentado por mecanismo de ação (medicamentos de ação periférica e medicamentos de ação central), tipo de medicamento (medicamentos com prescrição e medicamentos isentos de prescrição), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões globalmente. O relatório oferece o tamanho do mercado e previsões em valor (milhões de USD) para os segmentos acima.

| Medicamentos de Ação Periférica |

| Medicamentos de Ação Central |

| Incretinas Hormônios Intestinais |

| Medicamentos com Prescrição |

| Medicamentos Isentos de Prescrição |

| Oral |

| Injetável |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| Farmácias Online |

| Clínicas de Perda de Peso |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Mecanismo de Ação | Medicamentos de Ação Periférica | |

| Medicamentos de Ação Central | ||

| Incretinas Hormônios Intestinais | ||

| Por Tipo de Medicamento | Medicamentos com Prescrição | |

| Medicamentos Isentos de Prescrição | ||

| Por Via de Administração | Oral | |

| Injetável | ||

| Por Canal de Distribuição | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Farmácias Online | ||

| Clínicas de Perda de Peso | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões-Chave Respondidas no Relatório

1. Qual é o tamanho atual do mercado de medicamentos anti-obesidade?

O mercado de medicamentos anti-obesidade vale USD 25,93 bilhões em 2025.

2. Quão rápido o mercado de medicamentos anti-obesidade deve crescer?

Está projetado para subir a uma TCAC de 31,24% para alcançar USD 100,97 bilhões até 2030.

3. Qual classe de medicamento está crescendo mais rapidamente?

Incretinas hormônios intestinais, particularmente agonistas do receptor GLP-1, estão expandindo a uma TCAC de 33,15% de 2025-2030.

4. Por que produtos com prescrição dominam o mercado de medicamentos anti-obesidade?

Novos agentes requerem titulação de dose, monitoramento e supervisão de resultados cardiovasculares, mantendo 84,20% das vendas no canal de prescrição.

5. Qual região liderará o crescimento até 2030?

Ásia-Pacífico mostra a maior TCAC de previsão em 33,65%, impulsionada pelo aumento da prevalência de obesidade e melhoria do acesso aos cuidados de saúde.

6. Medicamentos anti-obesidade orais provavelmente superarão os injetáveis?

Candidatos GLP-1 orais estão registrando eficácia de nível injetável em estudos de estágio avançado e têm previsão de erodir a participação injetável já em 2030.

Página atualizada pela última vez em: