Tamanho e Participação do Mercado de Medicamentos para diabetes da América do Norte

Análise do Mercado de Medicamentos para diabetes da América do Norte pela Mordor inteligência

O mercado de medicamentos para diabetes da América do Norte totalizou USD 42,08 bilhões em 2025 e está previsto para alcançar USD 54,94 bilhões até 2030, traduzindo-se em uma CAGR de 5,48% durante o poríodo. Uma crescente convergência do tratamento de diabetes e obesidade, juntamente com um rápida adoção de agonistas de receptor GLP-1 de próxima geração, está fornecendo muito do impulso para frente. Os gastos com medicamentos prescritos dos EUA subiram 10,2% em 2024, e os GLP-1s já se classificam como um maior e mais rapidamente crescente categoria de gastos terapêuticos.[1]americano Society de saúde-sistema Pharmacists, "u.s. medicamento Spending acima 10.2% em 2024, With peso perda drogas Remaining principal motorista," ashp.orgOs anti-diabéticos orais continuam um controlar um maioria dos volumes de terapia mesmo com um aceleração da inovação injetável, e como introduções de insulina biossimilar estão comprimindo préços em segmentos-chave. Negociações rígidas do Medicare, estatutos estaduais de teto de préços e regras de autorização prévia dos pagadores estão reformulando como escolhas de formulários, ainda assim como inovações terapêuticas mantêm os gastos totais em uma trajetória ascendente. um emergência do México como um hub de manufatura e um expansão de fazendaácias on-linha também estão alterando um economia competitiva e o acesso dos pacientes em toda um região.

Principais Conclusões do Relatório

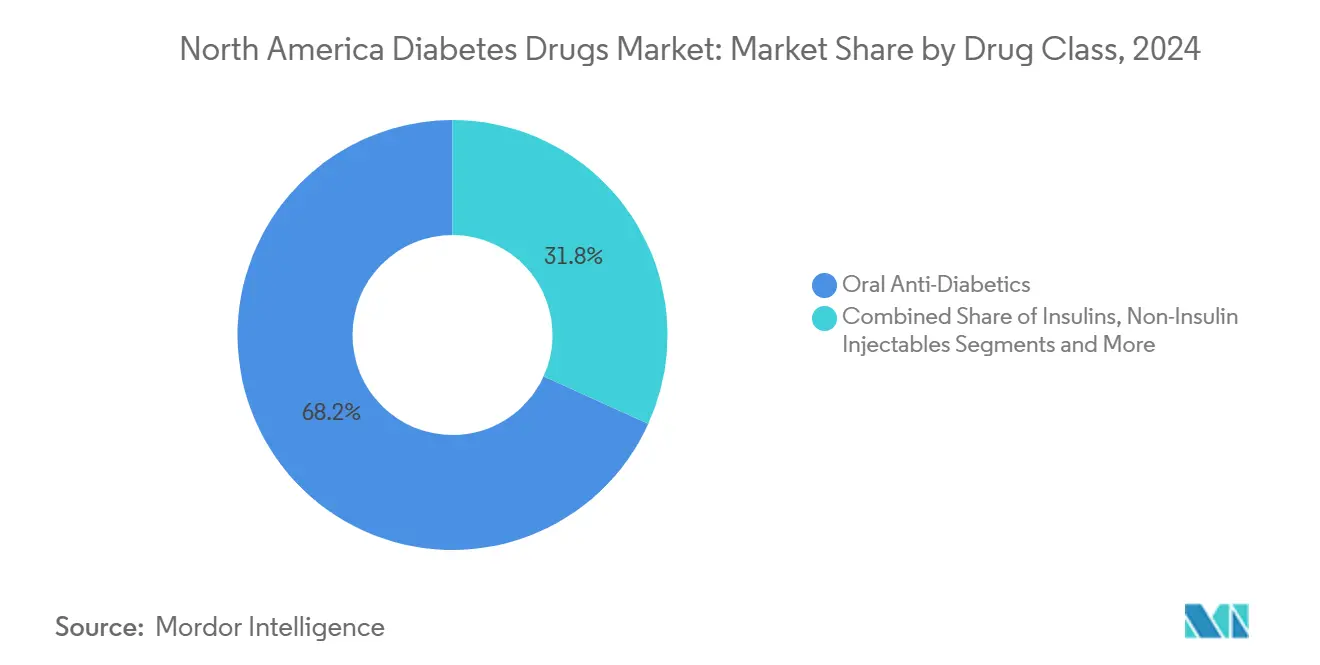

- Por classe de medicamento, os anti-diabéticos orais lideraram com 68,23% de participação na receita em 2024; os injetáveis não-insulínicos são projetados para entregar um maior CAGR de 7,52% até 2030.

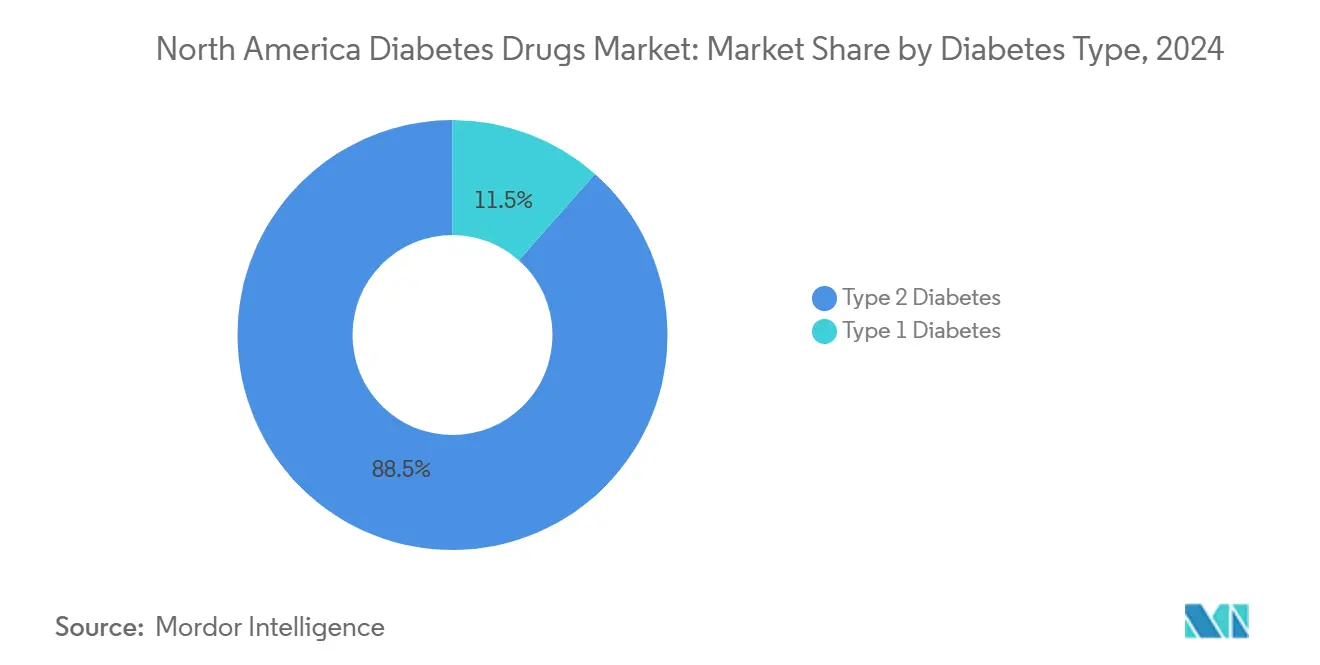

- Por tipo de diabetes, como terapias para Tipo 2 representaram 88,46% dos volumes de tratamento em 2024, enquanto os medicamentos para Tipo 1 devem avançar um uma CAGR mais rápida de 6,32% até 2030.

- Por origem do medicamento, os produtos de marca controlaram 79,35% da participação do mercado de medicamentos para diabetes da América do Norte em 2024, ainda assim genéricos e biossimilares estão um caminho de uma CAGR de 9,01%.

- Por canal de distribuição, como fazendaácias de varejo detinham 51,23% das receitas em 2024; como fazendaácias on-linha estão crescendo mais rapidamente um uma CAGR de 8,78%.

- Por geografia, os Estados Unidos representaram 89,45% do tamanho do mercado de medicamentos para diabetes da América do Norte em 2024, enquanto o México está definido para expandir um uma CAGR de 6,39% até 2030.

Tendências e Insights do Mercado de Medicamentos para diabetes da América do Norte

Análise de Impacto dos Drivers

| motorista | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente adoção de agonistas GLP-1 em DM T2 obeso | +1.2% | Estados Unidos e Canadá, transbordamento para México | Médio prazo (2-4 anos) |

| Expansão de reembolso para incretinas duplas e triplas | +0.8% | Estados Unidos principalmente, Canadá cobertura seletiva | Curto prazo (≤ 2 anos) |

| Guerras de préços de insulina biossimilar aceleram adoção | +0.6% | América do Norte toda, mais forte nos EUA | Longo prazo (≥ 4 anos) |

| Algoritmos de dosagem vinculados ao CGM estimulam aderência ao medicamento | +0.4% | Estados Unidos e Canadá, penetração limitada no México | Médio prazo (2-4 anos) |

| Contratos empregadores obesidade-diabetes em pacote | +0.3% | Mercados corporativos dos Estados Unidos | Curto prazo (≤ 2 anos) |

| aproximar-shoring EUA-México de linhas de acabamento de canetas | +0.2% | Regiões fronteiriçcomo EUA-México | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente adoção de agonistas GLP-1 em DM T2 obeso

Os agonistas do receptor GLP-1 unificam o manejo da obesidade e diabetes, um nexo relevante para mais de 88% das pessoas com diabetes Tipo 2. O tirzepatida alcançou cerca de 12% de participação de prescrição de medicamentos redutores de glicose até o final de 2023, e sua popularidade entre usuários não-diabéticos para manejo de peso ressalta o borrão terapêutico entre indicações metabólicas.[2]Jaime Almandoz MD et al., "Discussing Tirzepatide's Rise em diabetes, obesidade cuidados," ajmc.com um atividade dupla GLP-1/GIP entrega maiores reduções de peso corporal e HbA1c do que medicamentos de alvo único, enquanto agonistas triplos emergentes como retatrutida registraram 24% de perda de peso em 48 semanas, estabelecendo novos marcos clínicos. Aprovações FDA aceleradas para indicações cardiometabólicas mais amplas estão expandindo horizontes de reembolso e encorajando prescritores um adotar essas terapias mais cedo nos caminhos de cuidado.

Expansão de reembolso para incretinas duplas e triplas

Os pagadores estão recalibrando formulários para reconhecer os benefícios cardiovasculares e renais das incretinas duplas e triplas. como negociações de préços do Medicare aplicam maior pressão sobre agentes orais legados, enquanto os novos GLP-1s ganham cobertura de Tier-preferido, reduzindo assim os custos diretos para idosos.[3]Medicare Rights centro, "Administration Provides mais dados sobre First 10 drogas Subject para Price Negotiation," medicarerights.orgSeguradoras comerciais agora classificam um obesidade como uma condição médica, desbloqueando orçamentos de farmacoterapia anteriormente reservados para diabetes. Planos de saúde de empregadores estão agrupando contratos de cuidados de obesidade e diabetes vinculados um métricas de resultados, reforçando o crescimento da utilização.

Guerras de preços de insulina biossimilar aceleram adoção

Desde que o teto de copagamento de USD 35 para insulina entrou em vigor, fabricantes biossimilares aceleraram entradas no mercado e estratégias de desconto, estimulando maior adoção de pacientes e paraçando inovadores um ajustar préços de lista. como expansões de capacidade da Teva sob acordos de compra federal ilustram o compromisso corporativo de competir em volume. um intensificação da concorrência de préços está ampliando o acesso à insulina e aumentando os volumes gerais de terapia.

Algoritmos de dosagem vinculados ao CGM estimulam aderência ao medicamento

Integrar semaglutida com monitoramento contínuo de glicose em tempo real (CGM) produziu uma redução adicional de 0,55 pontos percentuais na HbA1c versus terapia medicamentosa isolada. Algoritmos CGM mais novos, embora ocasionalmente subestimem o risco de hipoglicemia, melhoram um precisão da titulação e reforçam um aderência. Dispositivos CGM de venda livre agora recebendo aprovação FDA prometem ampliar um adoção da tecnologia e reforçar um persistência da medicação.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Estrangulamento de volumes GLP-1 por autorização prévia do pagador | −0.9% | Estados Unidos principalmente, impacto limitado no Canadá | Curto prazo (≤ 2 anos) |

| Risco de tarifa de API por concentração de fornecimento da China | −0.5% | América do Norte toda | Médio prazo (2-4 anos) |

| Litígio sobre pancreatite e tumores de células c da tireoide | −0.3% | Jurisdição dos Estados Unidos | Longo prazo (≥ 4 anos) |

| Crescente legislação estadual de teto de préços de medicamentos | −0.4% | Variações em nível estadual dos Estados Unidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Estrangulamento de volumes GLP-1 por autorização prévia do pagador

Pagadores dos EUA continuam um impor regras de terapia múltiplo-etapas que atrasam ou negam um iniciação de GLP-1 apesar de perfis clínicos favoráveis, levando à desistência de pacientes e penetração de mercado geral mais lenta. Planos Medicare Advantage permanecem especialmente cautelosos ao aprovar usos para manejo de peso, preservando limites de utilização que freiam o crescimento inicial.

Risco de tarifa de API por concentração de fornecimento da China

Aproximadamente dois terços da produção global de ingrediente farmacêutico ativo para terapias de diabetes ainda se origina na China. Qualquer reimposição de tarifas punitivas poderia elevar custos de insumos e interromper fornecimento um jusante, pressionando margens do mercado de medicamentos para diabetes da América do Norte até que fontes alternativas se expandam.

Análise de Segmento

Por Classe de Medicamento: Dominância oral desafia inovação injetável

Agentes orais garantiram 68,23% do mercado de medicamentos para diabetes da América do Norte em 2024 e estão projetados para expandir um 7,52% CAGR até 2030, sustentando liderançum apesar de avanços injetáveis. Inibidores SGLT-2 como canagliflozina continuam um ganhar baseados em dados de resultados cardio-renais e atualizações de rotulagem do saúde Canadá.[4]saúde Canadá, "Summary Basis de Decision para Invokana," hpfb-dgpsa.c

Injetáveis não-insulínicos estão subindo rapidamente nas costas das classes GLP-1, duplo GIP/GLP-1 e agonistas triplos emergentes. Medicamentos de triplo mecanismo são posicionados como terapias premium oferecendo benefícios de peso, cardiovascular e renal, elevando assim o valor por prescrição dentro do mercado de medicamentos para diabetes da América do Norte. Inibidores alfa-glicosidase retêm um nicho entre coortes geriátricas, e pílulas combinadas que mesclam múltiplos mecanismos visam simplificar um dosagem e impulsionar um aderência.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Diabetes: Inovação Tipo 1 acelera crescimento

Terapias para diabetes Tipo 2 continuam um dominar um receita, ainda assim opções Tipo 1 estão mostrando os ganhos incrementais mais fortes. um integração da semaglutida semanal com entrega automatizada de insulina elevou como métricas de tempo em faixa de 69,4% para 74,2%, um avanço clínico significativo. O entusiasmo resultante está expandindo o tamanho do mercado de medicamentos para diabetes da América do Norte para adjuvantes Tipo 1. Programas de terapia genética visando regeneração de células beta ainda são pré-comerciais mas ressaltam um profundidade do pipeline.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Origem do Medicamento: Impulso biossimilar desafia dominância de marca

Medicamentos de marca ainda representam 79,35% da participação do mercado de medicamentos para diabetes da América do Norte, mas um trajetória favorece biossimilares. O teto de copagamento de USD 35 para insulina corrói vantagens tradicionais de marca, permitindo que fabricantes follow-sobre concorram principalmente em disponibilidade e serviço. Vitórias de contratos federais e diretrizes FDA de intercambiabilidade simplificadas devem acelerar um penetração de insulina biossimilar glargina, lispro e aspart através de canais de varejo e especializados.

Por Canal de Distribuição: Transformação digital acelera

fazendaácias de varejo mantiveram 51,23% de participação em 2024, ainda assim canais on-linha estão escalando um 8,78% CAGR conforme pacientes gravitam para recargas por assinatura e entrega domiciliar. Instalações de correio de propriedade de PBM direcionam um volume desproporcional de prescrições GLP-1 de alto custo, parcialmente compensado por regras "qualquer fazendaácia disposta" que ampliam um participação de fazendaácias independentes. um ascensão de e-fazendaácias vinculadas à telemedicina deve reforçar um concorrência em conveniência e auxiliarência de copagamento em vez de mera presençum geográfica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Os Estados Unidos geraram 89,45% das receitas do mercado de medicamentos para diabetes da América do Norte em 2024, impulsionados por alto gasto por capita em saúde e ampla cobertura de seguro. Negociações federais de préços de medicamentos podem entregar USD 98,5 bilhões em economias ao longo de uma década, com marcas legadas de diabetes entre os primeiros 10 produtos programados para tetos de préço. Leis estaduais de teto de préços introduzem encargos de conformidade fragmentados mas podem estimular descontos competitivos regionais.

O mercado do Canadá é direcionado por formulários provinciais e avaliações rigorosas de tecnologia em saúde. Enquanto GLP-1s agonistas duplos estão recebendo cobertura incremental, um adoção varia por província, deixando espaço para fabricantes de marca demonstrarem custo-efetividade através de evidência de resultados. um adoção genérica permanece comparativamente alta em Ontário e Québec, reforçando pressão sobre inovadores.

O México é o território de crescimento mais rápido, registrando uma CAGR prevista de 6,39% até 2030. um expansão de aprovações fast-acompanhar da COFEPRIS e aproximar-shoring EUA-México de linhas de montagem de canetas injetáveis estão fortificando cadeias de suprimento, reduzindo préços e melhorando um disponibilidade local. À medida que o emprego manufatureiro cresce perto de clusters fronteiriços, um penetração de seguro doméstico está se ampliando, aumentando ainda mais um população endereçável para terapias antidiabéticas modernas.

Cenário Competitivo

um arena de diabetes da América do Norte é moderadamente concentrada, caracterizada por um punhado de incumbentes multinacionais com amplos portfólios GLP-1, SGLT-2 e insulina. Inovadores estão se protegendo contra erosão biossimilar ao buscar dados múltiplo-indicação em obesidade, insuficiência cartãoíaca e doençum renal crônica-estratégias que estendem poríodos de exclusividade e reforçam patrimônio de marca. Lilly, Novo Nordisk e AstraZeneca anunciaram cada uma investimentos de oito dígitos para escalar linhas de produção de agonistas triplos e plataformas digitais de saúde complementares.

Entrantes biossimilares como Viatris e Teva estão aproveitando contratação agressiva e capacidade expandida de preencher-terminar para desafiar participação nos segmentos de insulina basal e de umção rápida. Simultaneamente, fazendaácias digital-first como Hims & Hers e Ro estão fazendo parceria com fabricantes para distribuir kits iniciais GLP-1 agrupados com monitoramento remoto, expandindo sua pegada no mercado de medicamentos para diabetes da América do Norte.

Licenciamento estratégico entre empresas de dispositivos e farmacêuticas-exemplificado por integrações de dados de monitoramento contínuo de glicose-sinaliza um vínculo estreitado entre terapêutica e diagnósticos digitais. No médio prazo, empresas capazes de oferecer pacotes terapia-dispositivo vinculados um resultados mensuráveis estão posicionadas para capturar níveis de reembolso premium.

Líderes da Indústria de Medicamentos para diabetes da América do Norte

-

Novo Nordisk

-

Sanofi

-

Eli Lilly

-

Merck

-

AstraZeneca plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro 2025: FDA dos EUA aprovou Merilog (insulina-aspart-szjj) como biossimilar ao Novolog para terapia de diabetes pediátrica e adulta.

- Dezembro 2024: FDA dos EUA aprovou o primeiro genérico referenciando Victoza (injeção de liraglutida) 18 mg/3 mL.

- Junho 2024: Farxiga da AstraZeneca ganhou aprovação FDA para controle glicêmico em pacientes T2DM pediátricos com 10 anos ou mais.

- Fevereiro 2024: Canadá introduziu Projeto de Lei c-64 em direção à cobertura universal, solteiro-payer de medicamentos selecionados para diabetes.

Escopo do Relatório do Mercado de Medicamentos para diabetes da América do Norte

Medicamentos para diabetes são usados para tratar diabetes mellitus reduzindo o nível de glicose no sangue. O Mercado de Medicamentos para diabetes da América do Norte é segmentado em medicamentos (medicamentos insulínicos (insulinas basais ou de longa umção, insulinas bolus ou de umção rápida, insulinas humanas tradicionais e insulinas biossimilares), medicamentos anti-diabéticos orais (Biguanidas, inibidores Alfa-Glicosidase, agonista do receptor D2 de Dopamina, inibidores SGLT-2, inibidores DPP-4, Sulfonilureas e Meglitinidas), medicamentos injetáveis não-insulínicos (agonistas do receptor GLP-1 e Análogo de Amilina), e medicamentos combinados (combinações de insulina e combinações orais)) e geografia (Estados Unidos, Canadá e Resto da América do Norte). O relatório oferece o valor (em USD) e volume (em unidades) para os segmentos acima.

| Insulinas | Basal / Longa ação |

| Bolus / Ação rápida | |

| Insulina Humana Tradicional | |

| Insulina Biossimilar | |

| Injetáveis Não-Insulínicos | Agonistas do Receptor GLP-1 |

| Agonistas Duplos / Triplos (ex., Tirzepatida, Retatrutida) | |

| Análogos de Amilina | |

| Anti-diabéticos Orais | Biguanidas |

| Inibidores SGLT-2 | |

| Inibidores DPP-4 | |

| Inibidores Alfa-Glicosidase | |

| Sulfonilureas | |

| Meglitinidas | |

| Tiazolidinedionas | |

| Medicamentos Combinados |

| Diabetes Tipo 1 |

| Diabetes Tipo 2 |

| Marca |

| Genérico / Biossimilar |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| Farmácias Online |

| Estados Unidos |

| Canadá |

| México |

| Por Classe de Medicamento | Insulinas | Basal / Longa ação |

| Bolus / Ação rápida | ||

| Insulina Humana Tradicional | ||

| Insulina Biossimilar | ||

| Injetáveis Não-Insulínicos | Agonistas do Receptor GLP-1 | |

| Agonistas Duplos / Triplos (ex., Tirzepatida, Retatrutida) | ||

| Análogos de Amilina | ||

| Anti-diabéticos Orais | Biguanidas | |

| Inibidores SGLT-2 | ||

| Inibidores DPP-4 | ||

| Inibidores Alfa-Glicosidase | ||

| Sulfonilureas | ||

| Meglitinidas | ||

| Tiazolidinedionas | ||

| Medicamentos Combinados | ||

| Por Tipo de Diabetes | Diabetes Tipo 1 | |

| Diabetes Tipo 2 | ||

| Por Origem do Medicamento | Marca | |

| Genérico / Biossimilar | ||

| Por Canal de Distribuição | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Farmácias Online | ||

| Por Geografia | Estados Unidos | |

| Canadá | ||

| México | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do Mercado de Medicamentos para diabetes da América do Norte?

O tamanho do Mercado de Medicamentos para diabetes da América do Norte deve atingir USD 37,10 bilhões em 2025 e crescer um uma CAGR de 3,58% para alcançar USD 44,24 bilhões até 2030.

1. Qual é o tamanho atual do mercado de medicamentos para diabetes da América do Norte?

O mercado gerou USD 42,08 bilhões em 2025 e está projetado para subir para USD 54,94 bilhões até 2030 um uma CAGR de 5,48%.

2. Qual classe de medicamento lidera o mercado hoje?

anti-diabéticos orais detêm 68,23% das vendas, apoiados por dosagem familiar e custos menores apesar do rápido crescimento em injetáveis GLP-1

3. Quão rápido os biossimilares estão crescendo na região?

Genéricos e biossimilares são previstos para registrar uma CAGR de 9,01% até 2030 conforme expirações de patentes e tetos de préços do Medicare mudam um demanda.

4. Por que os agonistas do receptor GLP-1 estão ganhando tanta tração?

Eles entregam benefícios glicêmicos, de perda de peso, cardiovasculares e renais simultâneos, ampliando pools de pacientes elegíveis além do manejo tradicional de diabetes.

5. Qual país mostra o crescimento de demanda mais rápido?

O México está no ritmo de uma CAGR de 6,39%, impulsionado por novas plantas de manufatura, revisões COFEPRIS simplificadas e melhoria da cobertura de seguro.

6. Como como negociações de préços do Medicare afetarão um dinâmica do mercado?

Tetos de préços em marcas mais antigas devem liberar orçamentos dos pagadores para incretinas duplas e triplas mais novas, acelerando um transição para terapias avançadas enquanto reduzem custos gerais do sistema.

Página atualizada pela última vez em: