Tamanho do mercado de assentos para aeronaves comerciais

| Período de Estudo | 2017 - 2030 | |

| Tamanho do Mercado (2024) | 3.87 Bilhões de dólares | |

| Tamanho do Mercado (2030) | 5.21 Bilhões de dólares | |

| Maior participação por tipo de aeronave | Corpo esguio | |

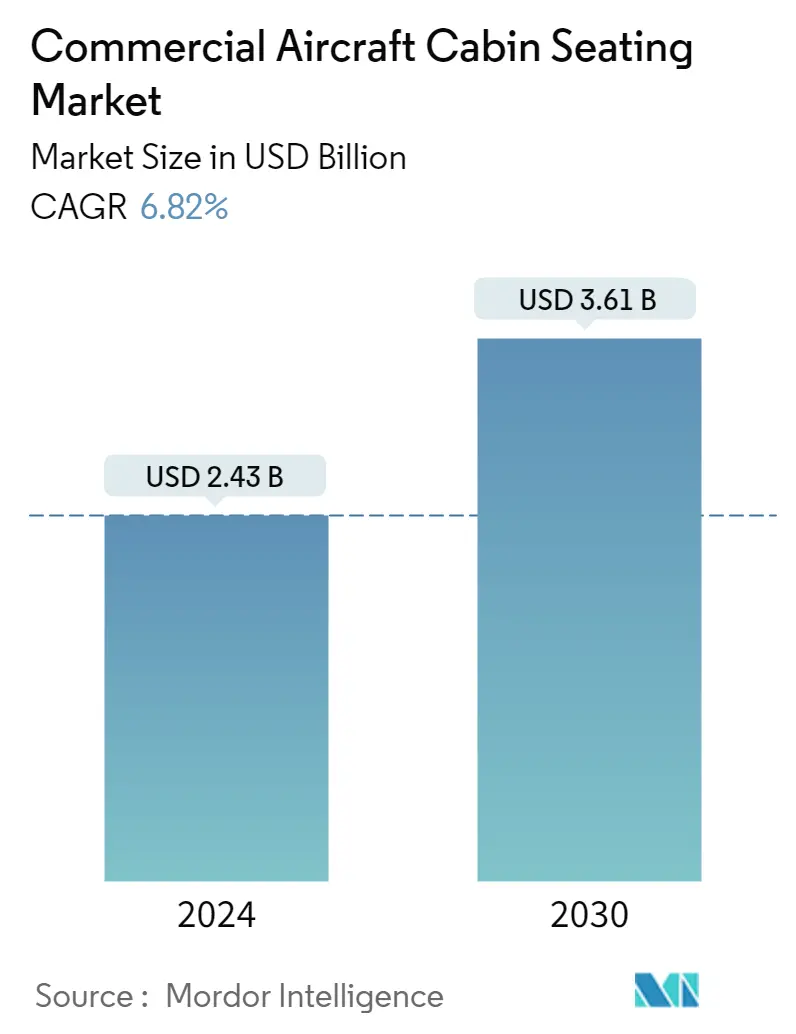

| CAGR (2024 - 2030) | 6.82 % | |

| Maior participação por região | América do Norte | |

| Concentração do Mercado | Alto | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de assentos para aeronaves comerciais

O tamanho do mercado de assentos de cabine de aeronaves comerciais é estimado em US$ 2,43 bilhões em 2024, e deverá atingir US$ 3,61 bilhões até 2030, crescendo a um CAGR de 6,82% durante o período de previsão (2024-2030).

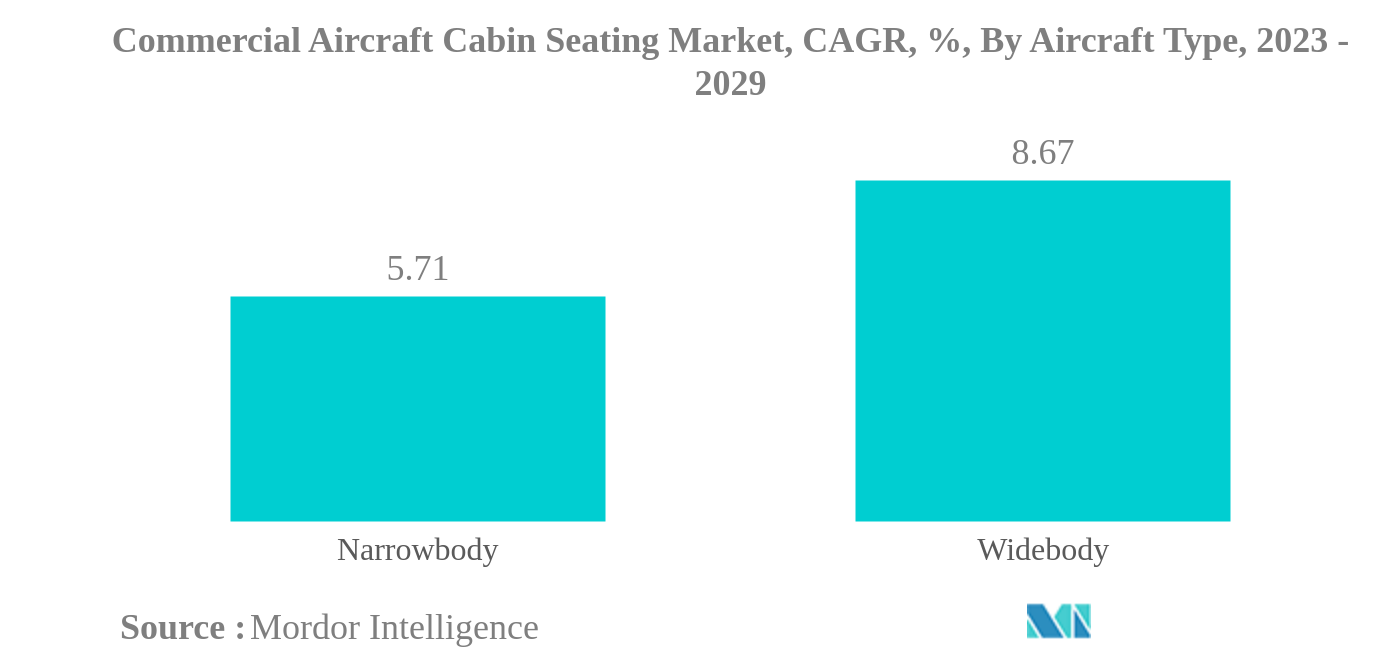

- Maior mercado por tipo de aeronave - Narrowbody Uma frota de aeronaves de fuselagem estreita acrescenta flexibilidade em termos de gestão de frota e ajuda a reduzir os custos operacionais das companhias aéreas, resultando assim na sua rápida adoção. A demanda por assentos na classe econômica premium em companhias aéreas de baixo custo aumentou.

- Mercado de crescimento mais rápido por tipo de aeronave – Widebody A introdução de novas rotas globalmente está impulsionando o segmento widebody, com as companhias aéreas se concentrando em melhorar o conforto e as comodidades dos passageiros em voos de longo curso.

- Maior Mercado por Classe de Cabine – Executiva e Primeira Classe A crescente renda per capita nos países em desenvolvimento e o crescente número de assentos na classe executiva impulsionaram o crescimento da categoria.

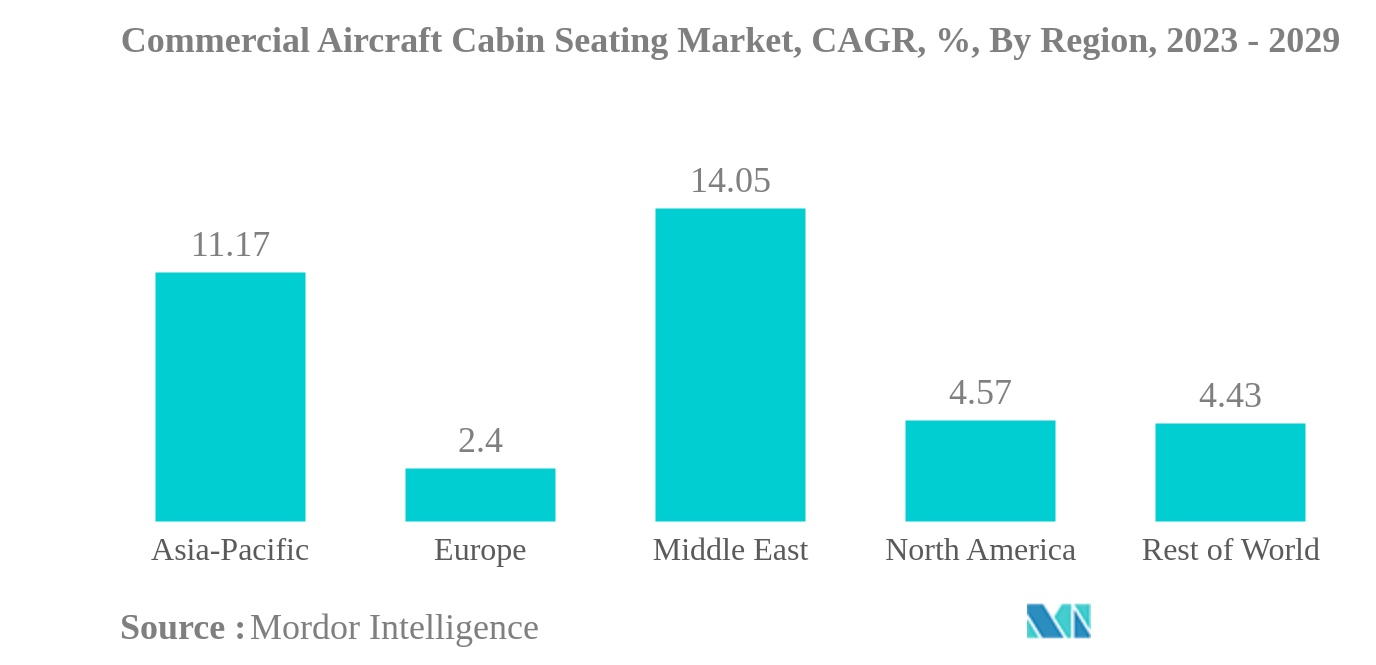

- Maior mercado por região – América do Norte O crescente setor de aviação de passageiros e os planos de substituição de frota das companhias aéreas impulsionaram o crescimento do mercado norte-americano de assentos em cabines de aeronaves.

Narrowbody é o maior tipo de aeronave

- Uma estrutura de assentos melhorada, com espaço mais desenvolvido do que os assentos da classe económica, está a tornar-se altamente essencial devido às preferências crescentes dos viajantes. As aeronaves de fuselagem estreita dominaram o número de entregas, com 83% do total de entregas durante 2017-2022. Em termos de classe de cabine, os assentos econômicos e econômicos premium representaram 93% do total de assentos da aeronave entregue em 2022 para aeronaves de fuselagem estreita e 86% para aeronaves de fuselagem larga.

- A categoria geral de aeronaves de passageiros, incluindo aeronaves de fuselagem estreita e de fuselagem larga, testemunhou um declínio de 30% em 2020, o que afectou a procura de assentos de aeronaves a nível mundial. No segmento de fuselagem estreita, a quota de assentos económicos e económicos premium a nível mundial foi de 94% em 2022, enquanto a sua quota foi de 86% em aeronaves de fuselagem larga. O aumento da aviação regional ajudou a categoria de assentos econômicos, onde a maioria dos assentos pertence à classe econômica.

- Os operadores de aviação e OEMs em todo o mundo estão a intensificar os seus esforços para reduzir o peso e melhorar as características de conforto dos assentos através da implementação da ergonomia. A adoção de aeronaves de fuselagem estreita nas rotas de longo curso pelas companhias aéreas em todo o mundo aumentou, auxiliando assim na implantação de assentos em aeronaves de fuselagem estreita. Espera-se que cerca de 10.000 aeronaves sejam entregues entre 2023 e 2029. Espera-se que os planos de expansão da frota na região ajudem na aquisição de aeronaves de fuselagem estreita e larga e impulsionem o crescimento de assentos em aeronaves comerciais durante o período de previsão.

A América do Norte é a maior região

- A experiência do cliente é sempre a principal prioridade para as companhias aéreas. É fundamental que os passageiros tenham uma experiência positiva com a viagem. Assim, para proporcionar a melhor experiência, as companhias aéreas de todo o mundo estão apostando em assentos de cabine modernizados que proporcionem conforto aos passageiros durante a viagem.

- O aumento no tráfego de passageiros poderá eventualmente impulsionar novas aquisições e encomendas de aeronaves, impulsionando assim o mercado de assentos para aeronaves. Em 2021, o tráfego aéreo de passageiros na América do Norte, Europa, Ásia-Pacífico e Médio Oriente registou 4,3 mil milhões, o que representa um crescimento de 167% em comparação com 2020. Em outubro de 2022, foram encomendados um total de 534 aviões Boeing e Airbus. por várias companhias aéreas em todo o mundo, como Emirates, Qatar Airways, Etihad Airways, Delta Airlines, American Airlines, Lufthansa, Turkish Airlines, Air France, Singapore Airlines, Japan Airlines, ANA e Air China.

- Várias grandes companhias aéreas em todo o mundo começaram a adotar assentos mais leves para reduzir o peso da aeronave em geral e melhorar a eficiência e a utilização do espaço na cabine. Por exemplo, na Ásia-Pacífico, a Korean Air e a Asiana Airlines estão trabalhando para melhorar a experiência dos passageiros, adotando designs de assentos ergonômicos, apoios para panturrilhas ajustáveis individualmente e assentos com recursos de privacidade. Na América do Norte, a companhia aérea canadense Porter Airlines integrou assentos leves em suas aeronaves regionais. Na Europa, os fabricantes de assentos de avião começaram a introduzir assentos feitos de titânio e fibra de carbono para as classes mais sofisticadas. Espera-se que tais inovações para melhorar o conforto e a privacidade dos passageiros impulsionem o mercado global de assentos em cabines de aeronaves comerciais no futuro.

Visão geral da indústria de assentos para aeronaves comerciais

O mercado de assentos em cabine de aeronaves comerciais está moderadamente consolidado, com as cinco maiores empresas ocupando 64,42%. Os principais players deste mercado são Collins Aerospace, Jamco Corporation, Recaro Group, Safran e Thompson Aero Seating (classificados em ordem alfabética).

Líderes de mercado de assentos para aeronaves comerciais

Collins Aerospace

Jamco Corporation

Recaro Group

Safran

Thompson Aero Seating

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de assentos para aeronaves comerciais

- Julho de 2022 A ZIM Aircraft Seating concordou em fornecer assentos da classe econômica premium para a frota de Boeing 787-9 Dreamliner da Air New Zealand.

- Junho de 2022 Recaro Aircraft Seating foi selecionado pela KLM Royal Dutch Airlines (KLM), Transavia France e Transavia Airlines, com sede na Holanda, para equipar novas aeronaves Airbus com assentos na classe econômica.

- Junho de 2022 STELIA Aerospace e AERQ colaborarão na integração de sinalização digital de cabine dos assentos OPERA para a família A320neo.

Relatório de mercado de assentos para aeronaves comerciais – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Tráfego Aéreo de Passageiros

- 4.2 Entregas de novas aeronaves

- 4.3 PIB per capita (preço atual)

- 4.4 Receita dos fabricantes de aeronaves

- 4.5 Pendências de aeronaves

- 4.6 Pedidos brutos

- 4.7 Despesas com projetos de construção de aeroportos (em andamento)

- 4.8 Gastos das companhias aéreas com combustível

- 4.9 Quadro regulamentar

- 4.10 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO

- 5.1 Tipo de avião

- 5.1.1 Corpo esguio

- 5.1.2 Corpo largo

- 5.2 Região

- 5.2.1 Ásia-Pacífico

- 5.2.1.1 Por país

- 5.2.1.1.1 China

- 5.2.1.1.2 Índia

- 5.2.1.1.3 Indonésia

- 5.2.1.1.4 Japão

- 5.2.1.1.5 Cingapura

- 5.2.1.1.6 Coreia do Sul

- 5.2.1.1.7 Resto da Ásia-Pacífico

- 5.2.2 Europa

- 5.2.2.1 Por país

- 5.2.2.1.1 França

- 5.2.2.1.2 Alemanha

- 5.2.2.1.3 Espanha

- 5.2.2.1.4 Peru

- 5.2.2.1.5 Reino Unido

- 5.2.2.1.6 Resto da Europa

- 5.2.3 Médio Oriente

- 5.2.3.1 Por país

- 5.2.3.1.1 Arábia Saudita

- 5.2.3.1.2 Emirados Árabes Unidos

- 5.2.3.1.3 Resto do Médio Oriente

- 5.2.4 América do Norte

- 5.2.4.1 Por país

- 5.2.4.1.1 Canadá

- 5.2.4.1.2 Estados Unidos

- 5.2.4.1.3 Resto da América do Norte

- 5.2.5 Resto do mundo

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 Adient Aerospace

- 6.4.2 Collins Aerospace

- 6.4.3 Expliseat

- 6.4.4 Jamco Corporation

- 6.4.5 Recaro Group

- 6.4.6 Safran

- 6.4.7 STELIA Aerospace (Airbus Atlantic Merginac)

- 6.4.8 Thompson Aero Seating

- 6.4.9 ZIM Aircraft Seating GmbH

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DO INTERIOR DE CABINE DE AERONAVES COMERCIAIS

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de assentos para aeronaves comerciais

Narrowbody e Widebody são cobertos como segmentos por tipo de aeronave. Ásia-Pacífico, Europa, Oriente Médio e América do Norte são cobertos como segmentos por região.| Corpo esguio |

| Corpo largo |

| Ásia-Pacífico | Por país | China |

| Índia | ||

| Indonésia | ||

| Japão | ||

| Cingapura | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por país | França |

| Alemanha | ||

| Espanha | ||

| Peru | ||

| Reino Unido | ||

| Resto da Europa | ||

| Médio Oriente | Por país | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente | ||

| América do Norte | Por país | Canadá |

| Estados Unidos | ||

| Resto da América do Norte | ||

| Resto do mundo |

| Tipo de avião | Corpo esguio | ||

| Corpo largo | |||

| Região | Ásia-Pacífico | Por país | China |

| Índia | |||

| Indonésia | |||

| Japão | |||

| Cingapura | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por país | França | |

| Alemanha | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

| Médio Oriente | Por país | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

| América do Norte | Por país | Canadá | |

| Estados Unidos | |||

| Resto da América do Norte | |||

| Resto do mundo | |||

Definição de mercado

- Tipo de avião - Todas as aeronaves de passageiros, como fuselagem estreita e fuselagem larga, de corredor único e corredor duplo, estão incluídas neste estudo.

- Classe de cabine - Executiva e Primeira Classe, Econômica e Econômica Premium são classes de viagens aéreas oferecidas pelas companhias aéreas que oferecem diversos serviços aos passageiros.

- Tipo de Produto - Estão incluídos neste estudo os assentos que estão integrados nos aviões de passageiros e que são constituídos por uma combinação diferente de materiais.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura