Tamanho e Participação do Mercado de Inoculantes Agrícolas

Análise do Mercado de Inoculantes Agrícolas pela Mordor Intelligence

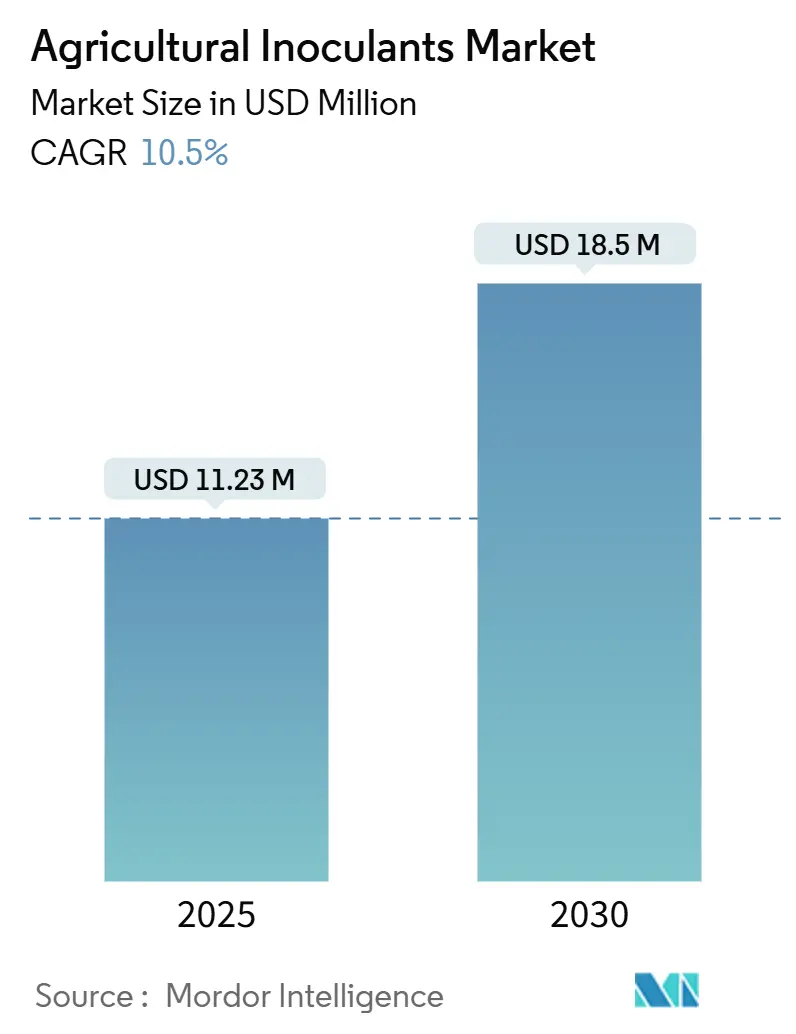

O mercado de inoculantes agrícolas está avaliado em USD 11,23 bilhões em 2025 e está projetado para atingir USD 18,50 bilhões até 2030, refletindo uma CAGR de 10,5%. O crescimento agora repousa nestas forças convergentes: pressão política crescente para reduzir as emissões de fertilizantes sintéticos, incentivos mais fortes de créditos de carbono que recompensam a fixação biológica de nitrogênio, e demanda crescente no varejo por alimentos livres de resíduos que atendem aos padrões orgânicos cada vez mais rigorosos. O setor evoluiu de insumos biológicos de nicho para ferramentas mainstream de manejo de culturas, à medida que os agricultores reconhecem ganhos mensuráveis na estabilidade da produtividade e saúde do solo. Os fornecedores capturam margens atrativas através de formulações premium multi-cepas que se alinham com metas de sustentabilidade enquanto reduzem custos de nutrientes para produtores. Os principais influxos de capital reforçam a tendência de alta. O financiamento de capital de risco em encapsulamento microbiano e sistemas de aplicação guiados por IA está escalando rapidamente, dando às startups os recursos para comercializar tecnologias diferenciadas. Ao mesmo tempo, empresas estabelecidas aceleram pesquisa e desenvolvimento em métodos de entrega de próxima geração que estendem a viabilidade microbiana e simplificam o uso na fazenda. Esta dupla trilha de inovação e consolidação sinaliza um mercado preparado para expansão contínua à medida que o valor muda de produtos commoditizados de cepa única para plataformas biológicas integradas que entregam resultados agronômicos verificáveis.

Principais Conclusões do Relatório

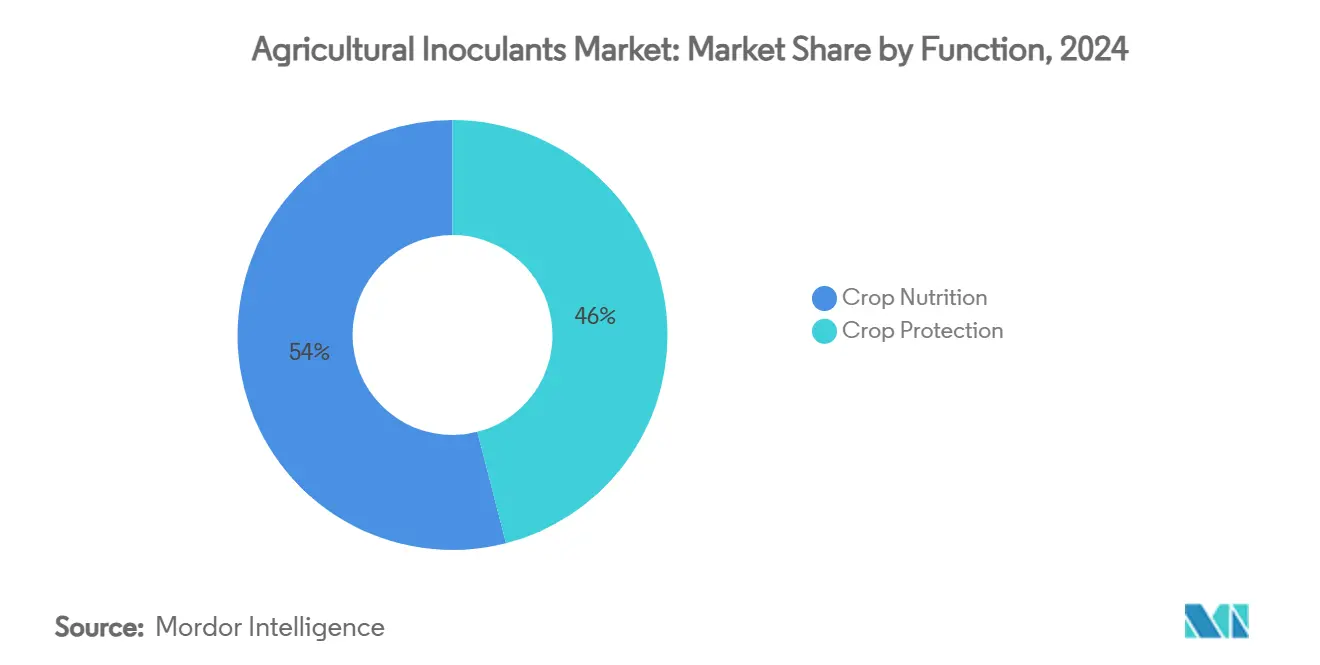

- Por função, nutrição de culturas liderou com 52% da participação na receita em 2024, biológicos de proteção de culturas estão projetados para avançar a uma CAGR de 10,9% até 2030.

- Por modo de aplicação, inoculação de sementes comandou 63% da participação do mercado de inoculantes agrícolas em 2024, enquanto inoculação do solo está prevista para expandir a uma CAGR de 11,2% até 2030.

- Por microorganismos, bactérias representaram 71% da participação em 2024, enquanto fungos devem crescer a uma CAGR de 11,5% entre 2025 e 2030.

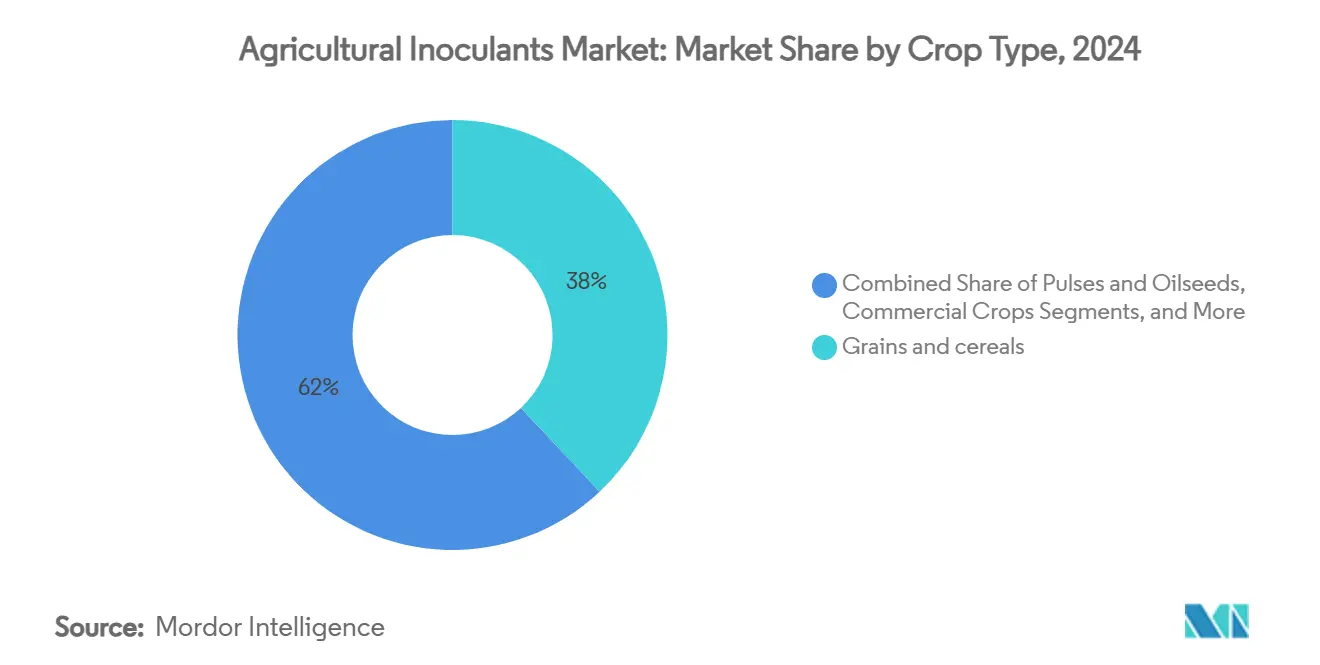

- Por tipo de cultura, grãos e cereais representaram 38% da participação do tamanho do mercado de inoculantes agrícolas em 2024, e leguminosas e oleaginosas estão projetadas para crescer a uma CAGR de 12,8% até 2030.

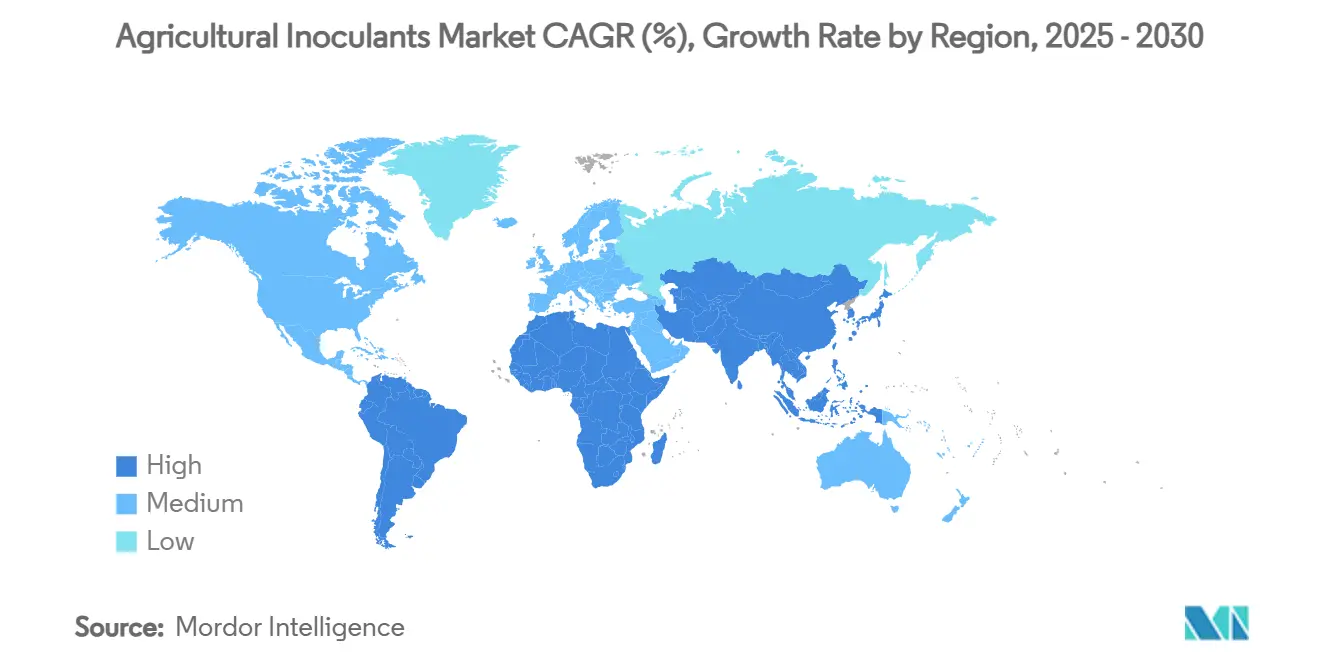

- Por geografia, a América do Sul é a região de crescimento mais rápido com uma CAGR de 10,4%.

Tendências e Insights do Mercado Global de Inoculantes Agrícolas

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mudança para padrões de certificação orgânica | +1.8% | Global, impacto mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Redução de terras aráveis e pressões de segurança alimentar | +2.1% | Global, agudo na Ásia-Pacífico e Oriente Médio | Longo prazo (≥ 4 anos) |

| Realinhamento de subsídios governamentais de fertilizantes para bio-insumos | +1.5% | América do Sul e Ásia-Pacífico centrais, expansão para África | Curto prazo (≤ 2 anos) |

| Rápida expansão de consórcios biológicos aplicados em sementes | +1.2% | América do Norte e América do Sul, expandindo para Europa | Médio prazo (2-4 anos) |

| Investimento de capital de risco em tecnologia de encapsulamento para micróbios | +0.9% | Centros globais de inovação na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Monetização de créditos de carbono para fixação biológica de nitrogênio | +0.7% | América do Norte e Europa, emergindo na Austrália | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Mudança para padrões de certificação orgânica

Varejistas e consumidores agora exigem produtos livres de resíduos, criando um mercado considerável para insumos que atendem a rigorosos padrões orgânicos[1]Fonte: USDA, "Programa Nacional Orgânico - Regulamentações Orgânicas," usda.gov. A estratégia Farm to Fork da União Europeia, visando um corte de 50% no uso de pesticidas químicos até 2030, acelerou a adoção microbiana em todo o bloco[2]Fonte: Comissão Europeia, "Metas da Estratégia Farm to Fork," ec.europa.eu. As regras atualizadas do Programa Nacional Orgânico do USDA esclarecem práticas aceitáveis de produção microbiana, reduzindo a incerteza dos compradores e apoiando o investimento dos fornecedores. Os prêmios de preços orgânicos variando de 20% a 40% justificam custos iniciais mais altos para inoculantes biológicos. No entanto, produtores menores sem infraestrutura especializada de armazenamento e manuseio enfrentam obstáculos para manter a certificação ao longo da cadeia de suprimentos.

Redução de terras aráveis e pressões de segurança alimentar

A terra arável global per capita caiu de 0,38 ha em 1970 para 0,19 ha em 2020, aguçando o foco na intensificação da produtividade em vez da expansão de terras[3]Fonte: Organização das Nações Unidas para Alimentação e Agricultura, "Indicadores de Uso da Terra 2024," fao.org. Na Ásia-Pacífico, a rápida urbanização amplifica essa pressão. Estudos de campo mostram que inoculantes microbianos podem elevar a produtividade em 4,8-6,2% em solos de baixa produtividade, melhorando a ciclagem de nutrientes e a estrutura do solo. Para regiões onde os preços da terra excedem USD 10.000 por hectare, insumos biológicos oferecem um caminho de intensificação custo-efetivo. O benefício cresce conforme os preços dos fertilizantes sintéticos permanecem voláteis devido ao aperto do mercado de energia.

Rápida expansão de consórcios biológicos aplicados em sementes

Tratamentos de sementes estão mudando de cepas únicas para consórcios que oferecem fixação de nitrogênio, solubilização de fósforo e supressão de doenças em uma única aplicação. Parcerias como Syngenta e Intrinsyx Bio focam em combinações de endófitos que melhoram a eficiência de nutrientes em múltiplas culturas. Plantas centralizadas de revestimento de sementes reduzem a complexidade do manuseio na fazenda, apoiando a adoção. As avaliações regulatórias, no entanto, tornam-se mais intrincadas, pois as agências devem avaliar interações inter-micróbios em vez da segurança de cepa única.

Investimento de capital de risco em tecnologia de encapsulamento para micróbios

O financiamento de capital de risco para encapsulamento microbiano atingiu USD 28 milhões em 2024, sinalizando confiança dos investidores em inovações de entrega que estendem a vida útil e o desempenho. Tecnologias como microcápsulas spray-dried e contas de gel de quitosana protegem micróbios contra variações de temperatura, críticas para mercados tropicais sem infraestrutura de cadeia fria. Revestimentos de polímeros biodegradáveis abordam ainda mais as preocupações ambientais sobre microplásticos enquanto oferecem liberação controlada de organismos ativos. Esses avanços apoiam estratégias de preços premium garantindo maior viabilidade em campo.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacunas de conscientização dos agricultores e complexidade de manuseio na fazenda | -1.4% | Global, mais severo na África e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Preferência por fertilizantes sintéticos de resposta rápida | -1.1% | Global, forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Zonas cinzas regulatórias para coquetéis microbianos empilhados | -0.8% | Global, variando por jurisdição | Longo prazo (≥ 4 anos) |

| Risco de contaminação biológica em cadeias de suprimento estendidas | -0.6% | Mercados emergentes sem infraestrutura de cadeia fria | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Lacunas de conscientização dos agricultores e complexidade de manuseio na fazenda

Muitos agricultores carecem de treinamento sobre armazenamento microbiano, testes de viabilidade e cronograma de aplicação. Agentes de extensão frequentemente focam em fertilizantes e pesticidas, deixando uma lacuna de conhecimento para biológicos. Como resultado, o manuseio inadequado do produto leva a desempenho inconsistente e ceticismo. A técnica "esmagamento de nódulos" do Brasil, que permite aos produtores propagar rizóbios a partir de nódulos radiculares, mostra que a inovação de base pode preencher lacunas de extensão e reduzir barreiras de adoção.

Preferência por fertilizantes sintéticos de resposta rápida

Produtos sintéticos entregam disponibilidade imediata de nutrientes e respostas previsíveis de produtividade. Ensaios de campo de biológicos comerciais como PROVEN 40 mostraram eficácia variável sob diferentes condições de solo e clima. Políticas de seguro de culturas e convênios de financiadores frequentemente direcionam agricultores para regimes de insumos comprovados, reforçando o domínio sintético. A cadeia de suprimentos de fertilizantes bem estabelecida também reduz o atrito de transação comparado ao fornecimento e manuseio de produtos microbianos.

Análise de Segmento

Por Função: Domínio da nutrição enfrenta disrupção da proteção

Aplicações de nutrição de culturas capturaram 52% da receita de 2024, pois micróbios fixadores de nitrogênio e solubilizadores de fósforo substituíram porções de fertilizantes sintéticos. O tamanho do mercado de inoculantes agrícolas para nutrição está projetado para expandir consistentemente à medida que os custos crescentes de fertilizantes encorajam a substituição biológica. Agricultores apreciam economias documentadas de 15-25% em insumos de nitrogênio mantendo a produtividade, o que se traduz em períodos rápidos de retorno de investimento.

Biológicos de proteção de culturas, embora contribuindo com uma base menor, estão definidos para uma CAGR de 10,9% até 2030. Repressões regulatórias em pesticidas químicos e um surto em questões de resistência entre patógenos principais estão acelerando a demanda. Empresas agora combinam protetores microbianos com cepas nutricionais, prometendo cobertura holística do solo à folha. Esta convergência pressiona fornecedores autônomos de nutrição a ampliar portfólios ou correr o risco de perder participação para ofertas integradas.

Por Microorganismo: Liderança bacteriana sob desafio fúngico

Bactérias detiveram 71% da participação do mercado de inoculantes agrícolas em 2024, refletindo décadas de sucesso de rizóbios em leguminosas e uso crescente em cereais. Esta liderança repousa em eficácia bem documentada, baixo custo e familiaridade entre reguladores.

Fungos são o grupo de crescimento mais rápido, projetado a uma CAGR de 11,5% até 2030. Cepas de Trichoderma e micorriza ganham tração para supressão de doenças e absorção de fósforo. Avanços em encapsulamento aprimoram a estabilidade de prateleira, enquanto isenções recentes de tolerância da EPA suavizam aprovações[4]Fonte: Agência de Proteção Ambiental, "Isenções de Tolerância para Pesticidas Microbianos 2025," epa.gov. Embora incumbentes bacterianos retenham vantagens de escala, inovadores fúngicos atraem investimento para benefícios premium de mitigação de estresse.

Por Tipo de Cultura: Estabilidade de cereais encontra inovação de leguminosas

Grãos e cereais detiveram 38% da receita em 2024, impulsionados por ampla área plantada e uso crescente de nitrogênio biológico em milho e trigo. O tamanho do mercado de inoculantes agrícolas em cereais continuará expandindo conforme micróbios provam resistência em diversas condições de campo.

Leguminosas e oleaginosas lideram o crescimento a uma CAGR de 12,8%. Campos de soja sul-americanos mostram taxas de inoculação de 85-90%, provando escalabilidade. Cepas inovadoras para canola e girassol ampliam o mercado endereçável, e pacotes multi-cepa entregam nodulação consistente em solos variáveis.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modo de Aplicação: Eficiência do tratamento de sementes versus precisão do solo

Inoculação de sementes garantiu 63% da participação do mercado de inoculantes agrícolas em 2024 graças a linhas estabelecidas de revestimento de sementes e entrega uniforme de micróbios. Fabricantes adicionam polímeros biodegradáveis que liberam micróbios lentamente, protegendo-os durante a germinação. Tratamento centralizado mantém o manuseio na fazenda mínimo, elevando a adoção entre grandes produtores.

Inoculação do solo é o modo de crescimento mais rápido, projetado a uma CAGR de 11,2% até 2030. Aplicadores de precisão agora colocam micróbios apenas onde testes de solo indicam necessidade, melhorando o retorno sobre o investimento. Este método adequa-se a culturas com zonas radiculares profundas onde tratamentos de sementes têm desempenho inferior. Custos de equipamento e habilidade do operador, no entanto, limitam a adoção entre pequenos produtores.

Análise Geográfica

A América do Norte manteve a maior participação regional em 2024, apoiada por robusta atividade de pesquisa e desenvolvimento e redes bem estabelecidas de distribuição de insumos agrícolas. A CAGR de 6,9% da região até 2030 fica atrás da média global porque muitos produtores permanecem não convencidos de que biológicos possam igualar a confiabilidade dos fertilizantes sintéticos. Caminhos regulatórios estão gradualmente melhorando, e isenções recentes da EPA para cepas de Bacillus e Trichoderma encurtam o tempo de mercado para novos produtos. Educação contínua dos agricultores e integração de créditos de carbono poderiam elevar a adoção através do Corn Belt e Províncias das Pradarias.

A América do Sul é a região de crescimento mais rápido com uma CAGR de 10,4%. O Programa Nacional de Bio-insumos do Brasil gerou BRL 5 bilhões (USD 1 bilhão) em vendas na temporada 2023-24, alta de 15%, sublinhando forte apoio político[5]Fonte: Ministério da Agricultura do Brasil, "Programa Nacional de Bio-insumos 2024-25," agricultura.gov.br. A infraestrutura madura de inoculação de soja da Argentina complementa as iniciativas agressivas de novas culturas do Brasil, criando um hotspot continental. Empresas multinacionais estão aprofundando parcerias locais, como mostrado pela aquisição da Nitro 1000 pela ICL e pacto da FMC com Ballagro, para garantir posições regulatórias e capacidade de produção.

Ásia-Pacífico e África apresentam oportunidades emergentes, crescendo a CAGRs de 9,8% e 8,3%, respectivamente. O registro da China de mais de 550 produtos pesticidas microbianos mostra momentum regulatório, enquanto o Central Insecticides Board da Índia aprovou 416 agendas biológicas no início de 2024. Na África, abordagens amigáveis para pequenos produtores como propagação de rizóbios na fazenda contornam restrições de cadeia fria, mas o desenvolvimento de mercado mais amplo ainda depende de apoio de extensão e acesso a financiamento para equipamentos de aplicação de inoculantes.

Cenário Competitivo

A concentração do mercado de inoculantes agrícolas permanece baixa. A BASF lidera com uma participação significativa, alavancando uma abordagem integrada de proteção de culturas que combina biológicos com química e ferramentas digitais. A Novozymes segue, focando em descoberta de cepas e ampliação de fermentação. A plataforma biológica da Corteva ancora seu programa de investimento Catalyst, que busca tecnologias em estágio inicial para adoção rápida.

A Syngenta recentemente adquiriu o repositório de produtos naturais da Novartis para acelerar novos pipelines de produtos. O quinto player líder completa a coorte de primeira linha, mas a porção restante do mercado está espalhada entre fornecedores regionais e empresas de biotecnologia especializadas, destacando considerável espaço em branco para entrantes com dispositivos de aplicação de precisão, encapsulamento avançado, ou consórcios multi-cepa.

Padrões estratégicos enfatizam inovação orientada por parcerias e aquisições direcionadas. Empresas estabelecidas empregam força de balanço para garantir bibliotecas proprietárias de micróbios, enquanto startups fornecem pesquisa e desenvolvimento ágil em encapsulamento e sistemas de aplicação guiados por IA. Ambos os grupos miram o mercado endereçável de USD 18,50 bilhões previsto para 2030, canalizando recursos para tecnologias que melhoram vida útil, simplificam manuseio do agricultor e documentam benefícios de créditos de carbono. Conforme formulações premium de valor agregado ganham participação, a intensidade competitiva está definida para aumentar, com escala e expertise regulatória servindo como diferenciadores primários.

Líderes da Indústria de Inoculantes Agrícolas

-

BASF SE

-

Novonesis

-

Corteva Agriscience

-

Bayer AG

-

Syngenta AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2023: VerdesianLife Science lançou Accolade, um novo líquido biológico de melhoria de crescimento para culturas contendo Azospirillum Brasilense, uma bactéria fixadora que pode aumentar o desenvolvimento radicular e sistemas radiculares laterais secundários, levando ao aumento da absorção de nutrientes e maiores rendimentos.

- Setembro de 2022: Syngenta Seedcare e Bioceres Crop Solutions colaboraram para trazer tratamentos biológicos inovadores de sementes, incluindo inoculantes, ao mercado. Através desta parceria, Syngenta SeedCare tornou-se a distribuidora global exclusiva de comercialização das soluções biológicas da Bioceres, exceto na Argentina.

- Setembro de 2021: Nos Estados Unidos, Novozymes lançou cinco soluções biológicas, incluindo três inoculantes biológicos, nomeadamente BioniQ, TagTeam BioniQPro e TagTeam BioniQChickpea.

Escopo do Relatório Global do Mercado de Inoculantes Agrícolas

Inoculantes microbianos são microorganismos aplicados ao solo ou à planta para melhorar a produtividade e saúde das culturas.

O mercado de inoculantes agrícolas é segmentado por função (nutrição de culturas e proteção de culturas), microorganismo (bactérias, fungos e outros microorganismos), modo de aplicação (inoculação de sementes e inoculação do solo), tipo de cultura (grãos e cereais, leguminosas e oleaginosas, culturas comerciais, frutas e vegetais, e outros tipos de culturas), e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul e África).

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Nutrição de Culturas |

| Proteção de Culturas |

| Bactérias | Rizobactérias |

| Azotobacter | |

| Fosfobactérias | |

| Outras Bactérias | |

| Fungos | Trichoderma |

| Micorriza | |

| Outros Fungos | |

| Outros Microorganismos |

| Inoculação de Sementes |

| Inoculação do Solo |

| Grãos e Cereais |

| Leguminosas e Oleaginosas |

| Culturas Comerciais |

| Frutas e Vegetais |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Quênia | |

| Resto da África |

| Por Função (Valor) | Nutrição de Culturas | |

| Proteção de Culturas | ||

| Por Microorganismo (Valor) | Bactérias | Rizobactérias |

| Azotobacter | ||

| Fosfobactérias | ||

| Outras Bactérias | ||

| Fungos | Trichoderma | |

| Micorriza | ||

| Outros Fungos | ||

| Outros Microorganismos | ||

| Por Modo de Aplicação (Valor) | Inoculação de Sementes | |

| Inoculação do Solo | ||

| Por Tipo de Cultura (Valor) | Grãos e Cereais | |

| Leguminosas e Oleaginosas | ||

| Culturas Comerciais | ||

| Frutas e Vegetais | ||

| Outras Aplicações | ||

| Por Geografia (Valor) | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Espanha | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Quênia | ||

| Resto da África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho projetado do mercado de inoculantes agrícolas até 2030?

O mercado de inoculantes agrícolas está previsto para atingir USD 18,50 bilhões até 2030, subindo de USD 11,23 bilhões em 2025.

Qual região deve crescer mais rapidamente até 2030?

A América do Sul lidera o crescimento com uma CAGR de 10,4%, impulsionada pelas políticas de bio-insumos do Brasil e infraestrutura madura de inoculação da Argentina.

Qual segmento funcional atualmente domina o mercado?

Nutrição de culturas comanda 52% da receita de 2024, principalmente devido ao uso generalizado de micróbios fixadores de nitrogênio e solubilizadores de fósforo.

Por que tratamentos de sementes são populares para entrega de inoculantes?

Tratamentos de sementes aproveitam instalações existentes de revestimento, garantem cobertura microbiana uniforme e reduzem a complexidade de manuseio na fazenda.

Como os créditos de carbono influenciam a adoção de inoculantes biológicos?

Mercados emergentes de carbono podem pagar USD 15-50 por tonelada de CO₂ reduzida, permitindo aos agricultores compensar custos de inoculantes enquanto atendem metas de sustentabilidade.

Página atualizada pela última vez em: